-

Dichiarazione di successione telematica: è ammessa per il Trust?

In data 5 aprile le Entrate pubblicano una FAQ con chiarimenti sulla dichiarazione di successione telematica del trust.

Prima di scendere nel dettaglio, ricordiamo con la Circolare n 34/2022 le Entrate hanno pubblicato istruzioni sulla disciplina del Trust, dopo consultazione pubblica.

Il quesito giunto alla Agenzia domandava quanto segue: "In caso di trust è possibile presentare la dichiarazione di successione telematica?" La risposta è affermativa.

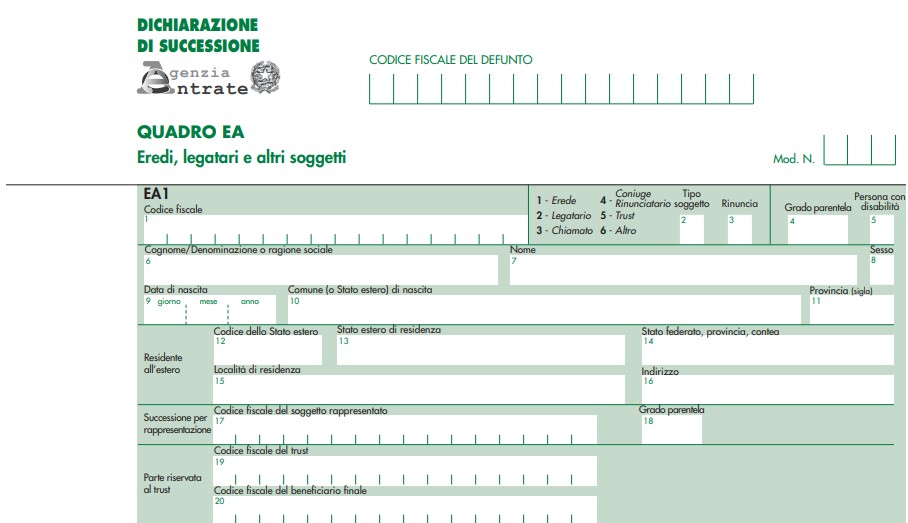

Inoltre, nella FAQ viene precisato che, la dichiarazione di successione telematica gestisce il trust istituito mortis causa o trust testamentario:

- sia quando sono individuati dei beneficiari finali,

- sia quando non lo sono (trust di scopo).

Quando i beneficiari finali del trust sono presenti occorre compilare un rigo del quadro EA per ognuno di essi, avendo cura di indicare il loro grado di parentela con il de cuius.

Nel caso di trust di scopo il grado di parentela da indicare è “estraneo” (cod. 35).

Inoltre, per avvalersi della dichiarazione di successione telematica è necessario che:

- il trustee (amministratore del trust) sia una persona fisica e che non sia uno dei beneficiari finali del trust;

- nel testamento, oltre al trust e ai suoi beneficiari, non ci siano soggetti destinatari di altri beni rispetto a quelli destinati al trust.

Attenzione al fatto che, in tutti i casi in cui non sia possibile inviare la dichiarazione tramite la procedura telematica, l’utente può rivolgersi all’ufficio territoriale incaricato per la lavorazione (in base all’ultimo domicilio del de cuius) per effettuare l’adempimento dichiarativo tramite la presentazione del Modello 4 cartaceo.

Leggi anche: Il trustee può inviare la dichiarazione di successione telematica?

-

Spese mediche rateizzate: spetta la detrazione agli eredi?

Con Risposta a interpello n 192 del 6 febbraio le entrate forniscono chiarimenti sul trasferimento agli eredi delle rate di detrazione residue non fruite dal de cuius (Articolo 16–bis, comma 8, del TUIR).

L'Istante dichiara che il marito ha sostenuto nel 2020 delle spese mediche per un intervento chirurgico, scegliendo di ripartire la detrazione in quattro quote annuali di pari importo e indicando la prima rata in sede di presentazione del Modello REDDITI Persone Fisiche 2021.

Poiché il coniuge è deceduto l'anno successivo, chiede se sia possibile trasferire agli eredi le rate di detrazione residue non fruite dal de cuius.

le Entrate ricordano che, ai sensi dell'articolo 15, comma 1, lettera c), del TUIR, è possibile detrarre dall'imposta lorda un importo pari al 19 per cento delle spese sanitarie per la parte che eccede 129,11 euro.

Dette spese sono costituite esclusivamente dalle spese mediche generiche e di assistenza specifica, diverse da quelle indicate nell'articolo 10, comma 1, lettera b), del medesimo testo unico, e dalle spese chirurgiche, per prestazioni specialistiche e per protesi dentarie e sanitarie in genere.

Nel caso in cui tali spese eccedano, complessivamente, il limite di 15.493,71 euro annui, la citata disposizione normativa consente, in alternativa, di ripartire la predetta detrazione in quattro quote annuali costanti e di pari importo.

Come chiarito dalla risposta 3.1 della circolare n. 19/E del 1° giugno 2012, la ''finalità della ripartizione della detrazione è, ovviamente, quella di consentire al contribuente, con problemi di capienza di imposta, di poter beneficiare interamente dell'agevolazione fiscale riconosciuta a fronte di un onere già sostenuto ed effettivamente rimasto a carico.''

La medesima modalità di ripartizione della detrazione in quattro quote annuali costanti e di pari importo è prevista, ai sensi della stessa lettera c) del comma 1 del citato articolo 15 del TUIR, per le spese riguardanti i mezzi necessari alla locomozione dei soggetti disabili di cui, tra l'altro, all'articolo 3 della legge 5 febbraio 1992, n. 104.

Con riferimento a tali ultime spese, con la circolare n. 24/E del 7 luglio 2022 è stato chiarito che, nell'ipotesi in cui il contribuente che avesse optato per la ripartizione della spesa in quattro rate dovesse decedere prima di aver beneficiato dell'intera detrazione, l'erede tenuto a presentare la dichiarazione dei redditi per conto del de cuius può detrarre in un'unica soluzione le rate residue.

Nella fattispecie rappresentata, l'istante, nella dichiarazione dei redditi presentata per conto del de cuius, potrà indicare l'importo complessivo delle rate residue per beneficiare, in un'unica soluzione, della detrazione dall'imposta fino a concorrenza dell'imposta medesima.

Ciò in quanto, in assenza di una esplicita disposizione di legge, la detrazione non fruita non si trasmette agli eredi.

Tale possibilità è, invece, prevista dall'articolo 16bis, comma 8, secondo periodo, del TUIR ai sensi del quale per le spese sostenute per gli interventi di recupero del patrimonio edilizio che danno diritto alla detrazione ivi indicata «….. in caso di decesso dell'avente diritto, la fruizione del beneficio fiscale si trasmette, per intero, esclusivamente all'erede che conservi la detenzione materiale e diretta del bene»

Allegati: -

Interpello 2019: cosa deve contenere la domanda?

In generale, l'interpello può rivelarsi alquanto utile in quanto è la procedura con cui il contribuente può acquisire preventivamente dall’amministrazione finanziaria un parere in ordine a fatti e/o situazioni di incerta interpretazione. Le risposte agli interpelli di maggiore interesse sono poi pubblicati dall'Agenzia delle Entrate sul proprio sito.

In particolare, l’istanza di interpello deve contenere i seguenti elementi:

a) i dati identificativi dell'istante ed eventualmente del suo legale rappresentante, compreso il codice fiscale;

b) l’indicazione del tipo di istanza;

c) la circostanziata e specifica descrizione della fattispecie;

d) le specifiche disposizioni di cui si richiede l'interpretazione, l'applicazione o la disapplicazione;

e) l'esposizione, in modo chiaro ed univoco, della soluzione proposta;

f) l'indicazione del domicilio e dei recapiti anche telematici dell'istante o dell'eventuale domiciliatario presso il quale devono essere effettuate le comunicazioni dell'amministrazione e deve essere comunicata la risposta;

g) la sottoscrizione dell'istante o del suo legale rappresentante ovvero del procuratore generale o speciale incaricato; in questo ultimo caso, se la procura non è contenuta in calce o a margine dell'atto, essa va allegata.

Attenzione: in caso di carenza dei requisiti di cui alle citate lett. b), d), e), f) e g), il contribuente viene invitato dall’amministrazione a regolarizzazione la situazione entro 30 giorni. Ovviamente, i termini per la risposta decorrono dal giorno in cui la regolarizzazione è stata effettuata.

Resta fermo che l’amministrazione, decorsi i 30 giorni per la regolarizzazione, nei casi in cui la procedura non sia stata attivata o sia stata attivata solo per alcune carenze riscontrate, può comunque richiedere al contribuente i dati che si sono rilevati carenti nel prosieguo della lavorazione; tuttavia, la richiesta non determina alcun differimento dei termini per la risposta, che restano collegati alla presentazione dell’originale istanza all’ufficio competente.

I documenti da allegare all’istanza di interpello:- copia della documentazione, non in possesso dell'amministrazione procedente o di altre amministrazioni pubbliche indicate dall'istante, rilevante ai fini della risposta;

- pareri tecnici resi dall’ufficio o dalla struttura competente, qualora la risposta dell’Agenzia delle entrate presuppone l’espletamento di accertamenti di natura tecnica, non di sua competenza.

-

TFM : quali sono gli aspetti fiscali del trattamento di fine mandato?

Dal punto di vista fiscale, secondo la dottrina prevalente, quanto annualmente accantonato al fondo TFM degli amministratori è deducibile dal reddito d’impresa, anche nell’ipotesi di ricorso ad una polizza assicurativa con beneficiario l’amministratore.

Tale conclusione discende dal combinato disposto degli articoli 105 e 17 del TUIR.ARTICOLO 105 TUIR comma 1 prevede che gli accantonamenti ai fondi per le indennità di fine rapporto e ai fondi di previdenza del personale dipendente sono deducibili nei limiti delle quote maturate nell’esercizio in conformità alle disposizioni legislative e contrattuali comma 4 estende quindi le disposizioni del comma 1 anche agli accantonamenti relativi alle indennità di fine rapporto di cui alla lettera c), articolo 17, TUIR, ossia alle indennità derivanti dalla cessazione dei rapporti di collaborazione coordinata e continuativa (tra le quali rientra dunque il TFM). Il regime di deducibilità adottato per i costi in argomento è pertanto quello di competenza: in ciascun esercizio sono deducibili le quote maturate a favore dei singoli amministratori e accantonate nell’apposito fondo, indipendentemente dal fatto che la loro manifestazione finanziaria avverrà solo in un momento successivo.

Parte della dottrina, muovendo dal richiamo fatto dall’art. 105, TUIR all’art. 17, comma 1, lett. c), TUIR, ritiene necessario, ai fini della deducibilità per competenza, che il diritto al TFM risulti da atto scritto avente data certa anteriore all’inizio del rapporto; in caso contrario è estesa anche al TFM l’applicazione del principio di cassa disposto dall’art. 95, comma 5, TUIR, per i compensi spettanti agli amministratori, e gli accantonamenti in esame sono deducibili dal reddito d’impresa nel periodo d’imposta in cui avviene il pagamento.

Le indennità per la cessione dei rapporti di collaborazione coordinata e continuativa, quindi il trattamento di fine mandato (TFM) hanno un diverso trattamento fiscale a seconda che le stesse:- risultino da atto scritto avente data certa anteriore alla data di inizio del rapporto;

- derivino da controversie o transazioni in materia di cessazione del rapporto di collaborazione coordinata e continuativa;

- non risultino da atto scritto avente data certa anteriore alla data di inizio del rapporto;

- per la loro corresponsione, la società ha stipulato una polizza assicurativa.

TRATTAMENTO FISCALE IN CAPO AL SOGGETTO PERCETTORE Caso sub 1

e sub 2L’indennità non andrà dichiarata da parte del contribuente qualora il soggetto erogatore abbia effettuato le ritenute, in quanto implicitamente assoggettato a tassazione separata.

Sui compensi spettanti agli amministratori a titolo di trattamento di fine mandato, la società erogante deve trattenere una ritenuta d’acconto del 20% (art. 25, comma 1, ed art. 24, comma 1, ultimo periodo, D.P.R. n. 600/73, nonché circolari n. 58/2001 e n. 67/2001).

Saranno successivamente gli Uffici fiscali a rideterminare l’imposta dovuta dal contribuente secondo le modalità indicate dall’articolo 21, TUIR, ovvero, se più favorevole per il contribuente, facendo concorrere l’indennità alla formazione del reddito dell’anno in cui la stessa è percepita.Caso sub 3 L’indennità sarà soggetta a tassazione ordinaria e andrà indicata nella Sezione I del quadro RC, Mod. Redditi o quadro C, Mod. 730 Caso sub 4 All’amministratore viene applicata una ritenuta a titolo di imposta sui proventi finanziari maturati (tali redditi non saranno pertanto tassati separatamente).