-

Attestazione Revisore di Sostenibilità: i 5 crediti sono necessari per il 2024 e il 2025?

Il MEF ha pubblicato in data 7 luglio due nuove faq nella sezione dei revisori della sostenibilità.

Con la FAQ n 30 veniva domandato quanto segue: il revisore dei conti che intenda presentare la domanda di abilitazione al rilascio delle attestazioni di conformità della rendicontazione di sostenibilità, deve conseguire cinque crediti formativi nelle materie caratterizzanti la rendicontazione e l'attestazione di sostenibilità sia nel corso del 2024 che nel corso del 2025?

Attestazione revisore di sostenibilità. chiarimenti sui crediti 2024-2025

La replica del MEF è negativa.

Come stabilito dalla circolare RGS n. 37 del 12 novembre 2024, nel corso del periodo transitorio introdotto dal comma 4 dell’articolo 18 del decreto legislativo 6 settembre 2024, n. 125, per il 2024 e il 2025, il revisore legale che intenda presentare la domanda di abilitazione al rilascio delle attestazioni di conformità della rendicontazione di sostenibilità deve conseguire cinque crediti formativi nelle materie di cui al gruppo D) del Programma di formazione continua e aggiornamento professionale, nel corso del periodo formativo 2024 oppure nel corso del periodo formativo 2025.

Non è comunque ammessa la possibilità di ripartire tra le due annualità l’assolvimento dell’obbligo formativo relativo ai suddetti cinque crediti formativi.

Attestazione revisore di sostenibilità: i crediti in eccesso valgono per i crediti come revisore dei conti?

In una secondo quesito si domandava se i cinque eventuali crediti acquisiti da chi ne ha già maturati altri cinque nel 2024 possano, nel 2025 essere utili ai fini dell'assolvimento dei crediti degli iscritti al registro dei revisori dei conti.

La risposta del MEF con FAQ n 31 è affermativa.

Viene chiarito che nel caso in cui il revisore legale dei conti, nel periodo transitorio introdotto dal comma 4 dell’articolo 18 del decreto legislativo 6 settembre 2024, n. 125, abbia già acquisito, nel corso del 2024, i cinque crediti formativi per l’abilitazione al rilascio dell’attestazione di conformità della rendicontazione di sostenibilità, l’eventuale acquisizione di ulteriori crediti nel 2025 nelle materie caratterizzanti la rendicontazione e l’attestazione della sostenibilità è considerata utile ai fini dell’assolvimento dell’obbligo formativo di cui all’articolo 5 del decreto legislativo 27 gennaio 2010, n. 39, ferma restando la quota minima di crediti da acquisire nelle materie caratterizzanti la revisione legale dei conti, di cui al gruppo A) del Programma di formazione continua e aggiornamento professionale del 2025.

-

Scrutatori e Presidenti Referendum 2025: quali sono i compensi ?

In occasione dei referendum abrogativi che si svolgeranno nei giorni 8 e 9 giugno 2025, il Ministero dell’Interno ha aggiornato nella circolare DAIT del 12.5.2025 i compensi spettanti ai componenti dei seggi elettorali. Le cifre sono definite in modo forfettario e variano in base al tipo di sezione e al numero delle consultazioni in corso.

Ecco tutti i dettagli e una tabella di sintesi.

Compensi per i referendum: base e seggi speciali

Compensi base per i referendum 2025 (5 schede)

Per le consultazioni referendarie da svolgersi su 5 quesiti, ai componenti dei seggi ordinari e ai seggi per elettori fuori sede spettano i seguenti compensi:

- Presidente di seggio: € 130,00 di base, con una maggiorazione di € 33,00 per ogni quesito oltre il primo, fino a un massimo di 4 maggiorazioni → totale € 262,00.

- Scrutatori e segretari: € 104,00 di base, maggiorazione di € 22,00 per ogni quesito oltre il primo, fino a un massimo di 4 → totale € 192,00

Compensi per i seggi speciali

I seggi speciali sono quelli operativi in strutture sanitarie o penitenziarie. In questi casi, gli importi sono più bassi e non variano in base al numero dei referendum:

- Presidente di seggio speciale: € 79,00

- Scrutatori e segretari: € 53,00.

Compensi quando il referendum è abbinato alle elezioni amministrative

Quando il referendum coincide con un turno di ballottaggio per le amministrative (6 schede in totale), i compensi aumentano leggermente per via dell’impegno aggiuntivo:

- Presidente: base € 150,00 + 4 maggiorazioni da € 33,00 = € 282,00

- Scrutatori e segretari: base € 120,00 + 4 maggiorazioni da € 22,00 = € 208,00

Per i seggi speciali in questo caso:

- Presidente: € 90,00

- Scrutatori e segretari: € 61,00

Compensi seggi referendum: tabella di sintesi

Tipo di seggio Ruolo Compenso base Maggiorazioni (fino a 4) Totale Seggio ordinario / fuori sede (solo referendum) Presidente € 130,00 € 132,00 € 262,00 Seggio ordinario / fuori sede (solo referendum) Scrutatore / Segretario € 104,00 € 88,00 € 192,00 Seggio speciale (numero consultazioni irrilevante) Presidente – € 79,00 Seggio speciale (numero consultazioni irrilevante) Scrutatore / Segretario – € 53,00 Seggio ordinario (referendum + ballottaggio) Presidente € 150,00 € 132,00 € 282,00 Seggio ordinario (referendum + ballottaggio) Scrutatore / Segretario € 120,00 € 88,00 € 208,00 Seggio speciale (referendum + ballottaggio) Presidente – € 90,00 Seggio speciale (referendum + ballottaggio) Scrutatore / Segretario – € 61,00 Compenso seggi referendum: altre informazioni utili

Va sottolineato che :

- i compensi sono esenti da ritenute fiscali e non concorrono al reddito imponibile.

- Spettano per intero, a meno che il componente non sia stato sostituito: in tal caso il pagamento è proporzionale alla durata effettiva della partecipazione.

- I presidenti di seggio hanno diritto anche al rimborso delle spese di viaggio, vitto e alloggio, se provenienti da località oltre i 10 km.

-

Reddito da fotovoltaico incassato dal GSE: come si dichiara?

Le somme incassate dal GSE dalle persone fisiche private ricavate dall'energia prodotta da impianti di potenza non superiore a 20 kW, costituiscono redditi derivanti da attività commerciali occasionali da tassare nella dichiarazione dei redditi.

Il MEF con Decreto 21 gennaio ha stabilito le regole per l'invio da parte del GSE dei proventi derivanti da fotovoltaico alla stessa agenzia ai fini della precompilata 2025 anno di imposta 2024.

Il GSE con un comunicato stampa del 15 maggio ha anche reso noto che, per le persone fisiche titolari di impianti con contratti "scambio sul posto" sono disponibili da quest'anno, direttamente nel Modello 730 / Modello Redditi 2025 precompilato, gli importi relativi ai redditi generati dalle eccedenze riconosciute nel 2024.

Per i contratti "ritiro dedicato" tale funzionalità sarà disponibile dal 2026 con riferimento all'anno di imposta 2025.

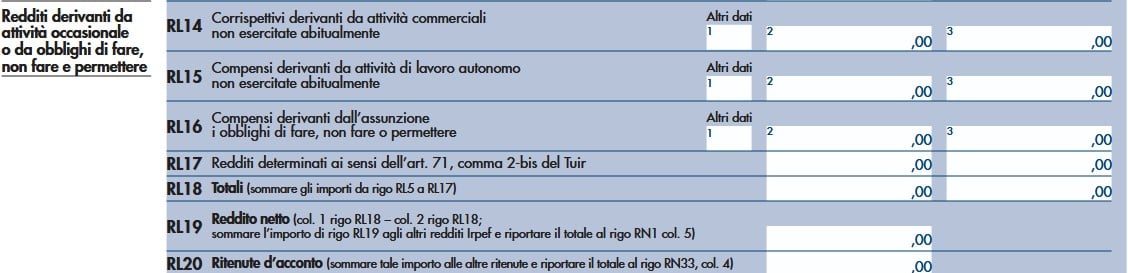

Pertanto, il contribuente può prelevare l'importo percepito nel 2024 dalla propria dichiarazione dei redditi precompilata ovvero dall'Area clienti del GSE, e compilare il rigo RL14 del Modello Redditi PF 2025.

Vediamo come si dichiarano i redditi derivanti dalle attività di cessione di energia da parte dei privati, specificando che tali redditi sono redditi diversi (ex art 67 comma 1 lett i) del TUIR).

Reddito da fotovoltaico incassato dal GSE: come si dichiara?

Le Entrate in varie circostanze con documenti di prassi hanno chiarito il trattamento fiscale dei proventi derivanti dalla vendita dell’energia (prodotta in eccedenza rispetto al proprio fabbisogno) e ribadito che i contributi ricevuti dal proprietario dell’impianto fotovoltaico (persona fisica non esercitante attività di impresa), che per la vendita dell’eccedenza di energia utilizza il regime del “ritiro dedicato”, rappresentano fiscalmente “redditi diversi” e vanno indicati nella dichiarazione dei redditi.

Più precisamente, le Entrate, nello specificare che i redditi da energia prodotta in eccedenze e gestita con ritiro dedicato, rientrano nella categoria dei “redditi derivanti da attività commerciali non esercitate abitualmente” e, pertanto ai fini della dichiarazione fiscale devono essere riportati:

- nel rigo D5 del Modello 730 (quadro D – “Altri redditi”) con il codice "1",

- nel rigo RL14 colonna 2 nel Modello Redditi Persone fisiche.

-

Concordato preventivo biennale: quale reddito conta per le detrazioni IRPEF?

L'Agenzia delle Entrate ha pubblicato la Circolare n 4 del 16 maggio con molti chiarimenti sull'Irpef 2025.

Tra questi si confermano le novità in tema di aliquote e scaglioni introdotte dalla Legge di Bilancio 2025 e si confermano anche i bonus per l'Irpef dei dipendenti. Leggi anche Chiarimenti ADE sull'Irpef 2025

Relativamente al CPB concordato preventivo biennale, le Entrate specificano invece che, ai sensi dell’articolo 35 del decreto legislativo 12 febbraio 2024, n. 13, per i soggetti che aderiscono al concordato preventivo biennale, quando le vigenti disposizioni fanno riferimento, per il riconoscimento della spettanza o per la determinazione di deduzioni, detrazioni o benefici di qualsiasi titolo, anche di natura non tributaria, al possesso di requisiti reddituali, si tiene comunque conto del reddito effettivo e non di quello concordato.

In altre parole, secondo quanto chiarito nella Circolare n. 4/E i contribuenti che aderiscono al concordato preventivo biennale devono considerare il reddito realmente prodotto ai fini del calcolo:

- delle detrazioni per lavoro dipendente;

- della no tax area e dei bonus IRPEF;

- del trattamento integrativo (ex bonus 100 euro);

- e di ogni beneficio basato su soglie di reddito, anche non tributario (es. ISEE).

Questo vale anche se, in dichiarazione, si applica un reddito concordato: per l’Agenzia delle Entrate, il valore da usare per stabilire la spettanza delle agevolazioni resta sempre il reddito effettivo.

-

Contributi Enasarco 2025: aliquote, minimi e massimali

Si avvicina la scadenza del versamento dei contributi Enasarco per il primo trimestre, prevista per il 20 maggio 2025.

MA ATTENZIONE chi utilizza l’addebito automatico bancario deve inviare la distinta 5 giorni lavorativi prima della scadenza, quindi al massimo domani.

Vediamo di seguito gli importi aggiornati dei contributi minimi massimali reddituali per il 2025, aliquote e scadenze per

- agenti e rappresentanti e

- ditte preponenti come comunicati dalla Fondazione Enasarco

In allegato il Regolamento in vigore .

Enasarco: contributi minimi e massimali 2025

Ecco i nuovi minimi contributivi e massimali provvigionali:

per gli agenti plurimandatari:

- il massimale provvigionale annuo per ciascun rapporto di agenzia è pari a € 30.057;

- il minimale contributivo annuo per ciascun rapporto di agenzia è pari a € 507;

per gli agenti monomandatari:

- il massimale provvigionale annuo per ciascun rapporto di agenzia è pari a € 45.085;

- il minimale contributivo annuo per ciascun rapporto di agenzia è pari a € 1.011.

Tali importi sono stati aggiornati dalla Fondazione Enasarco alla luce della variazione dell'inflazione comunicata dall'ISTAT pari allo 0,8%.

Contributi Enasarco: scadenze e pagamento

Ricordiamo che il contributo va versato trimestralmente entro il 20 del secondo mese successivo al trimestre di competenza. quindi le scadenze sono le seguenti :

- 1° trimestre – 20 Maggio

- 2° trimestre – 20 Agosto

- 3° trimestre – 20 Novembre

- 4° trimestre – 20 Febbraio dell'anno successivo.

fermo restando lo slittamento al primo giorno feriale successivo se i termini scadono in un giorno festivo.

Va sempre sottolineato che il criterio di applicazione dell’aliquota è quello della competenza quindi si utilizza l'aliquota relativa al periodo di maturazione della provvigione.

Il pagamento può essere effettuato:

- con addebito automatico sul c/c bancario sistema Sepa Direct Debit (SDD),

- tramite il sistema PagoPA online o presso i soggetti abilitati.

Per maggiori informazioni si veda www.enasarco.it

ENASARCO Le aliquote contributive

L'aliquota per gli agenti con ditta individuale o in società di persone è confermata pari a 17,00% , di cui il 3% a titolo di solidarietà.

Come sempre una metà (8,5%) è a carico della ditta mandante, l’altra metà a carico dell’agente.

L'aliquota Enasarco 2025 invece per le societa di capitali 8 fino a 13 milioni di di provvigioni annue) è pari al 4%, di cui il 3% a carico della casa mandante e 1 % a carico dell'agente/ società .

In allegato il Regolamento delle attività istituzionali con la tabella di rivalutazione dei montanti contributivi aggiornata al 2022.

CONTRIBUZIONE ENASARCO AGEVOLATA GIOVANI

Nel 2019 è stata apportata una modifica al Regolamento istituzionale (allegato in fondo all'articolo) approvata dal Ministero vigilante nel 2020, che riguarda una agevolazione per l'ingresso e la permanenza dei giovani agenti nella professione, per cui , nel triennio 2021-2023:

- agli iscritti per la prima volta alla Fondazione o che essendo già stati iscritti, si vedano conferire almeno un nuovo incarico di agenzia dopo una interruzione di oltre tre anni,

- che non abbiano compiuto 31 anni alla data di conferimento dell'Incarico,

l’aliquota contributiva è ridotta di 6 punti percentuali per l’anno solare in corso alla data di prima iscrizione o di ripresa dell’attività, di 8 punti percentuali per il secondo anno e di 10 punti percentuali per il terzo anno; le aliquote sono quindi pari a :

- 11% nel primo anno

- 9% nel secondo anno e

- 7% nel terzo anno di attività

Inoltre il minimale contributivo annuo è ridotto del 50% per ciascuno degli anni citati.

ATTENZIONE: L’agevolazione si applica solo agli agenti operanti in forma individuale. Per le nuove iscrizioni / nuovi incarichi dal 2024 l’agevolazione non è prevista.

In sintesi per i nuovi iscritti entro il 2023:

Allegati:Aliquota ordinaria

Aliquota ridotta 1° anno

Aliquota ridotta 2° anno

Aliquota ridotta 3° anno

17%

11%

9%

7%

-

Bilancio d’esercizio 2024: entro quando va depositato?

Il codice civile stabilisce che, entro 120 giorni dalla chiusura dell’esercizio le società di capitali devono convocare l’assemblea per l’approvazione del bilancio.

In via straordinaria, e per determinati motivi, è consentito approvare il bilancio entro il più lungo termine di 180 giorni

Per il bilancio dell’esercizio chiuso al 31 dicembre 2024 non è stata riproposta la norma che prevedeva lo slittamento automatico a 180 giorni del termine di approvazione del bilancio; pertanto il bilancio 2024 è stato approvato, salva l’esistenza delle particolari esigenze, nel termine ordinario del 30 aprile 2025.

Successivamente, il bilancio va depositato ad opera degli amministratore presso il Registro delle Imprese, entro quando?

Vediamo sinteticamente il calendario di approvazione e deposito del bilancio di esercizio 2024.

Bilancio d'esercizio 2024: entro quando va presentato?

L'approvazione del bilancio di esercizio prevede varie fasi che possono essere cosi sintetizzate:

- Redazione del progetto di bilancio e della Relazione sulla gestione,

- Trasmissione del bilancio all'organo di controllo,

- Deposito del bilancio presso la sede della società,

- Convocazione dell’assemblea per l’approvazione del bilancio,

- Deposito presso il Registro delle Imprese.

Il bilancio d'esercizio, in via ordinaria, approvato entro il 30 aprile 2025 e pertanto il relativo deposito presso il registro delle imprese dovrà avvenire entro trenta giorni dalla sua approvazione ossia:

- entro il 30 maggio,

- oppure entro il 30 luglio prossimo se il bilancio è stato approvato entro i 180 giorno dalla chiusura dell'esercizio 2024.

Per tutte le istruzioni scarica qui la Guida Unioncamere 2025..

-

Stipendio: il datore di lavoro può ridurlo unilateralmente?

In tempi di incertezza economica e riorganizzazioni aziendali molti lavoratori si chiedono se il proprio stipendio possa essere ridotto dal datore di lavoro senza il loro consenso. La recente Ordinanza della Corte di Cassazione n. 8150 del 2025 fa chiarezza su questo tema delicato, distinguendo i casi in cui la retribuzione può essere modificata da quelli in cui è protetta dalla legge.

Vediamo cosa è emerso da questa decisione e come si applicano le norme del Codice Civile e della contrattazione collettiva.

Il principio di irriducibilità dello stipendio: cosa dice la legge?

Il principio dell’irriducibilità della retribuzione è sancito dall’articolo 2103 del Codice Civile e rappresenta uno dei cardini della tutela del lavoratore subordinato. Secondo questa norma, il datore di lavoro non può modificare in senso peggiorativo le mansioni e, di conseguenza, il trattamento economico riconosciuto al dipendente, salvo espressi accordi o casi particolari previsti dalla legge o dai contratti collettivi. Ma la realtà, come mostrato dalla recente giurisprudenza, è più complessa.

La sentenza della Cassazione n. 8150/2025 affronta proprio questo tema. Il caso riguarda alcune lavoratrici che, a seguito del trasferimento del ramo d’azienda in cui erano impiegate, hanno subito la soppressione di un emolumento chiamato “superminimo non assorbibile”, presente da oltre vent’anni nelle loro buste paga. Tale voce retributiva derivava da un accordo collettivo aziendale del 1997, poi ribadito nel 2004. Tuttavia, nel 2018, l’azienda ha esercitato il diritto di disdetta formale dagli accordi integrativi, con effetto definitivo a partire dal maggio 2020.

Secondo le ricorrenti, tale riduzione costituiva una violazione dell’art. 2103 c.c., oltre che dell’art. 2112 c.c. in materia di trasferimento d’azienda. Tuttavia, sia la Corte d’Appello di Venezia che la Cassazione hanno respinto la tesi delle lavoratrici, affermando la piena legittimità della disdetta e della conseguente soppressione del superminimo.

Quando è legittima una riduzione della retribuzione?

La Corte ha chiarito che non si tratta di una riduzione unilaterale e arbitraria decisa dal datore di lavoro nel contratto individuale, ma del legittimo venir meno di un trattamento economico previsto da un accordo collettivo aziendale. La differenza è fondamentale: mentre le condizioni pattuite direttamente nel contratto individuale possono essere modificate solo con il consenso del lavoratore, quelle derivanti da un contratto collettivo possono essere revocate tramite disdetta, come nel caso in esame, con gli effetti previsti dall’ordinamento.

Nel caso specifico, il superminimo non assorbibile era stato riconosciuto non in relazione a specifiche competenze, mansioni o qualità professionali delle lavoratrici, ma per compensare le differenze retributive legate al passaggio da un contratto collettivo più favorevole a uno meno vantaggioso.

Si trattava, quindi, di una misura collettiva e transitoria, non di un diritto individuale radicato nel singolo rapporto di lavoro.

La Cassazione ha anche ricordato che, in base alla direttiva UE 2001/23 e alla giurisprudenza della Corte di Giustizia, il cessionario di un’azienda non è tenuto a garantire condizioni retributive superiori a quelle previste nel nuovo contratto collettivo applicato, se non fino alla scadenza del contratto precedente o alla sua sostituzione con altro contratto. In altre parole, l’invarianza del trattamento economico si applica solo al momento del trasferimento, e non può essere garantita in modo illimitato nel tempo. Nel caso in esame, il trattamento migliorativo era stato mantenuto addirittura per oltre vent’anni.

Il datore può ridurre lo stipendio? Solo in casi specifici e con regole chiare

La risposta alla domanda iniziale, dunque, è: No, il datore di lavoro non può ridurre lo stipendio in modo arbitrario e unilaterale, ma può farlo solo in presenza di determinate condizioni, in particolare:

- Disdetta di accordi collettivi: Se un emolumento è previsto da un accordo integrativo aziendale, come nel caso del superminimo non assorbibile, la disdetta di tale accordo può comportare la cessazione del diritto al relativo trattamento economico. Questa disdetta deve avvenire secondo le regole previste dai contratti collettivi stessi.

- Cambio del contratto collettivo applicato: In caso di trasferimento d’azienda, il nuovo datore può applicare un contratto collettivo diverso, anche meno favorevole, purché questo avvenga nel rispetto dell’art. 2112 c.c. e non comporti un peggioramento delle condizioni “per il solo fatto del trasferimento”.

- Assenza di accordi individuali contrari: Se un beneficio economico è stato espressamente pattuito nel contratto individuale e collegato a mansioni, anzianità o meriti personali, esso non può essere ridotto senza il consenso del lavoratore.

Quindi, la Cassazione ha ribadito un principio di equilibrio: i lavoratori sono tutelati da modifiche unilaterali peggiorative nel loro contratto individuale, ma non possono pretendere che benefici economici nati da accordi collettivi, anche datati, restino immutabili nel tempo, soprattutto se questi accordi sono stati formalmente disdettati.