-

ZES unica Mezzogiorno: tutte le regole

Dal 1 marzo è attivo lo sportello unico digitale della ZES Unica per il mezzogiorno.

Ricordiamo che il Decreto Sud ha affidato alla Cabina di regia, riunitasi lo scorso 21 febbraio, i compiti di indirizzo, coordinamento, vigilanza e monitoraggio della ZES Unica.

Vediamo tutte le novità introdotte con la zes unica.

ZES Unica Mezzogiorno dal 2024: che cos'è?

Per Zona economica speciale (ZES) si intende:

- una zona delimitata del territorio dello Stato,

- nella quale l'esercizio di attività economiche e imprenditoriali da parte delle aziende già operative e di quelle che si insedieranno

- può beneficiare di speciali condizioni in relazione agli investimenti e alle attività di sviluppo d'impresa.

A partire dal 1° gennaio 2024 viene istituita la Zona economica speciale per il Mezzogiorno, la c.d. "ZES unica", che ricomprende le seguenti regioni:

- Abruzzo,

- Basilicata,

- Calabria,

- Campania,

- Molise,

- Puglia,

- Sicilia,

- Sardegna.

ZES Unica Mezzogiorno dal 2024: il portale

Si prevede l'istituzione di un portale web della ZES unica che fornirà tutte le informazioni sui benefici riconosciuti alle imprese nella ZES unica e garantirà l’accessibilità allo sportello unico digitale, S.U.D ZES.

Il portale, da realizzare anche in lingua inglese, fornisce tutte le informazioni sui benefici riconosciuti alle imprese nella ZES unica e garantisce l'accessibilità allo sportello unico digitale ZES di cui all'articolo 13.

Accedi qui al portale ZES unica, che attualmente è in fase di aggiornamento a seguito delle novità introdotte dalla legge di bilancio 2024.

ZES Unica Mezzogiorno dal 2024: lo sportello unico

Al fine di garantire un rilancio unitario delle attività produttive del territorio delle regioni del Mezzogiorno, a partire dal 1° gennaio 2024, è istituito, presso la Struttura di missione di cui all'articolo 10, comma 2, lo sportello unico digitale ZES per le attività produttive nella ZES unica, denominato S.U.D. ZES, nel quale confluiscono gli sportelli unici digitali attivati, ai sensi dell'articolo 5, comma 1, lettera a-ter), del decreto-legge 20 giugno 2017, n. 91, convertito, con modificazioni, dalla legge 3 agosto 2017, n. 123, ed al quale sono attribuite, nei casi previsti dall'articolo 14, le funzioni dello sportello unico per le attività produttive (SUAP), di cui al decreto del Presidente della Repubblica 7 settembre 2010, n. 160.

Fatto salvo quanto previsto dalle norme vigenti in materia di autorizzazione di impianti e infrastrutture energetiche, in materia di opere ed altre attività ricadenti nella competenza territoriale degli aeroporti e in materia di investimenti di rilevanza strategica nonchè quanto previsto in materia di disciplina del commercio, i progetti inerenti alle attività economiche ovvero all'insediamento di attività industriali, produttive e logistiche di cui al comma 2 del presente articolo all'interno della ZES unica, non soggetti a segnalazione certificata di inizioattività, ovvero in relazione ai quali non è previsto il rilascio di titolo abilitativo, sono soggetti ad autorizzazione unica, rilasciata su istanza di parte, nel rispetto delle normative vigenti in materia di valutazione di impatto ambientale.

L'autorizzazione unica sostituisce tutti i titoli abilitativi e autorizzatori, comunque denominati, necessari alla localizzazione, all'insediamento, alla realizzazione, alla messa in esercizio, alla trasformazione, alla ristrutturazione, alla riconversione, all'ampliamento o al trasferimento nonchè alla cessazione o alla riattivazione delle attivita' economiche, industriali, produttive e logistiche.

Le imprese che intendono avviare attività economiche, ovvero insediare attività industriali, produttive e logistiche all’interno della ZES unica, dovranno presentare, allo sportello unico digitale, S.U.D ZES, l’istanza, allegando la documentazione e gli eventuali elaborati progettuali previsti dalle normative di settore, per consentire alle amministrazioni competenti la compiuta istruttoria tecnico-amministrativa, finalizzata al rilascio di tutte le autorizzazioni, intese, concessioni, licenze, pareri, concerti, nulla osta e assensi comunque denominati, necessari alla realizzazione e all’esercizio del medesimo progetto

-

Milleproroghe 2024: le principali misure prorogate

Pubblicata in GU n 49 del 28 febbraio la Legge n 18 del 23 febbraio di conversione del Decreto Milleproroghe (Decreto n 215 del 30.12 ).

Vediamo un riepilogo delle novità della conversione in legge.

Decreto Milleproroghe 2024: le proroghe più attese

Tra le novità approvate vi sono:

- la proroga della Rottamazione quater con la possibilità per chi non ha provveduto a pagare le prime tre rate della dilazione, di provvedere entro il 15 marzo,

- la proroga al 31 dicembre 2024 del bonus acquisto casa under 36, con la condizione che il preliminare sia stato firmato entro il 31.12.2023,

- la proroga del Ravvedimento speciale per le dichiarazioni dei redditi validamente presentate al 31 dicembre 2022,

- lo slittamento della esenzione IVA per gli ETS al 1 gennaio 2025,

- l'esenzione Irpef per gli agricoltori,

- la proroga per le assemblee da remoto al 30 aprile,

- si estende fino al 31 dicembre 2024 il diritto dell’impresa debitrice di sostituire, ai fini dell’accesso alla composizione negoziata della crisi, le certificazioni dei debiti tributari e contributivi, con autodichiarazioni del debitore precedentemente previsto solo sino al 31 dicembre 2023,

- prorogato anche per il 2024 il divieto di e fatture per le prestazioni sanitarie,

- e per il lavoro sportivo, si segnala:

- la proroga dal 31 gennaio al 31 marzo 2024 del il termine ultimo per le comunicazioni dei rapporti di lavoro degli arbitri e dei direttori di gara nello sport. Per le altre novità leggi: Milleproroghe: le novità per il lavoro sportivo

In attesa del testo definitivo ricordiamo il contenuto del DL n 125/2023 come approvato in dicembre.

Decreto Milleproroghe 2024: altre misure

Al fine di garantire la continuità dell’azione amministrativa e di adottare misure organizzative essenziali per l’efficienza e l’efficacia dell’azione delle pubbliche amministrazioni, il testo prevede la proroga di termini di prossima scadenza, in diversi ambiti, tra i quali:

- Prorogati di un anno i termini per la notifica degli atti di recupero in scadenza tra il 31 dicembre 2023 e il 30 giugno 2024,

- Fino al 31 dicembre 2024, si consente a determinate società cooperative che concedono finanziamenti ai propri soci, di continuare a svolgere la propria attività senza il rispetto dei prescritti obblighi di iscrizione nell’albo degli intermediari finanziari, qualora sussistano determinate condizioni,

- Si differisce al 31 dicembre 2024 l’efficacia delle disposizioni in base alle quali possono concorrere all’attribuzione degli incarichi direttivi e semidirettivi soltanto i magistrati che hanno partecipato all’apposito corso di formazione. Prevede che qualora il periodo massimo di permanenza dei magistrati presso lo stesso ufficio giudiziario con le medesime funzioni o nella stessa posizione tabellare o nel medesimo gruppo di lavoro scada prima del 31 dicembre 2024, sia prorogato fino a tale data;

- Si proroga al 17 ottobre 2024 la data sino alla quale si può continuare a delegare ai giudici onorari l’ascolto dei minori,

- Si differisce al mese di ottobre le elezioni dei membri non di diritto dei componenti del consiglio giudiziario e del consiglio direttivo della Corte di cassazione;

- Si proroga fino al 31 dicembre 2024 il sistema che prevede, in caso di erogazione di aiuti, benefici e contributi finanziari a carico delle risorse pubbliche rispetto ai quali sia prevista l’erogazione a titolo di anticipo e di saldo, che le amministrazioni competenti possano rinviare al momento dell’erogazione del saldo l’esecuzione dei controlli in materia di regolarità contributiva (DURC) e in materia di inadempienza rispetto all’obbligo di versamento derivante dalla notifica di una o più cartelle di pagamento da parte dell’Agenzia delle Entrate. In tale caso il pagamento in anticipo è sottoposto a clausola risolutiva e quindi al recupero dei benefici erogati.

-

Quando si può disapplicare la norma sulle società di comodo: chiarimenti ADE

Con Risposta a interpello n 53 del 27 febbraio le Entrate replicano ad una richiesta di una società immobiliare di non essere considerata "non operativa" per un determinato periodo fiscale, nonostante non abbia raggiunto i ricavi minimi previsti dalla legge, ciò a causa delle condizioni avverse di mercato.

La società sostiene che le difficoltà economiche generate dalla pandemia e altre circostanze giustificherebbero questa eccezione.

Tuttavia, l'Agenzia delle Entrate ha respinto la richiesta, ritenendo che le argomentazioni e le prove fornite dalla società non siano sufficienti per giustificare una deroga alla normativa sulle società non operative, vediamo il perchè.

Esclusione da società non operativa causa mercato avversa: quando si può

Una società immobiliare che cerca di evitare la classificazione come "società non operativa" per il periodo d'imposta ottobre 2021-settembre 2022 e successivi, ai sensi dell'art. 30 della legge n. 724 del 1994 specifica che possiede e gestisce un centro commerciale composto da diverse unità immobiliari destinate alla locazione.

A causa di condizioni di mercato avverse, non tutte le unità sono state locate, incidendo sui ricavi, e la società sostiene che, per pandemia di COVID-19 e altri fattori esterni come l'inflazione e la guerra in Ucraina, sia stato impossibile il raggiungimento dei ricavi minimi previsti per non essere considerata non operativa.

Pertanto, chiede la disapplicazione della disciplina sulle società non operative per il periodo d'imposta specificato.

Le Entrate preliminarmente ricordano che l'articolo 30 della legge n. 724 del 1994 (e successive modificazioni e integrazioni) prevede uno specifico regime di tassazione per le cosiddette ''società di comodo'' o ''società non operative''.

Viene ricordato che ai sensi del comma 1, le società per azioni, in accomandita per azioni, a responsabilità limitata, in nome collettivo e in accomandita semplice, nonché le società e gli enti di ogni tipo non residenti, con stabile organizzazione nel territorio dello Stato, si considerano non operative se l'ammontare complessivo dei ricavi, degli incrementi delle rimanenze e dei proventi, esclusi quelli straordinari, risultanti dal conto economico, ove prescritto, è inferiore ai ricavi minimi presunti, stimati ai sensi dei commi 1 e 2 (il c.d. test di operatività).

Le società non operative sono tenute a dichiarare un reddito minimo presunto, quantificato applicando ai valori di determinati beni posseduti nell'esercizio, le percentuali forfetarie previste al comma 3 del medesimo articolo 30.

Ai sensi del comma 4bis del citato articolo, «[i]n presenza di oggettive situazioni che hanno reso impossibile il conseguimento dei ricavi, degli incrementi di rimanenze e dei proventi nonché del reddito determinati ai sensi del presente articolo, ovvero non hanno consentito di effettuare le operazioni rilevanti ai fini dell'imposta sul valore aggiunto di cui al comma 4, la società interessata può interpellare l'amministrazione ai sensi dell'articolo 11, comma 1, lettera b), della legge 27 luglio 2000, n. 212, recante lo Statuto dei diritti del contribuente».

Pertanto, a fronte del mancato superamento del test di non operatività previsto dall'articolo 30 citato, grava sul contribuente l'onere di fornire la prova contraria circa l'esistenza di situazioni di carattere straordinario, specifiche e indipendenti dalla sua volontà che hanno impedito il raggiungimento dei ricavi minimi e di reddito minimo presunti.Successivamente, l'Agenzia delle Entrate sottolinea che le difficoltà di mercato indicate dalla società non sono sufficienti a giustificare la disapplicazione della normativa sulle società non operative.

In particolare, si osserva che la società non ha fornito prove concrete che dimostrino come le condizioni di mercato avverse abbiano effettivamente impedito di generare ricavi superiori ai minimi presunti.

Pertanto conclude che non è possibile accogliere la richiesta.

L'Agenzia sottolinea l'importanza di fornire prove specifiche e dettagliate che collegano direttamente le condizioni di mercato avverse alla capacità di generare ricavi adeguati.

Nel dettaglio, si evidenzia che "la Società non abbia fatto alcun riferimento, per la determinazione del valore di mercato dei canoni di locazione, neppure ai valori riportati nella banca dati delle quotazioni immobiliari dell'Osservatorio del Mercato Immobiliare (cfr. la circolare 4 maggio 2007, n. 25/E, pag. 46). In merito a questo ultimo aspetto, si ritiene utile rinviare alle risposte ai quesiti 2.6 e 2.7 della circolare n. 44/E del 2007, con le quali è stato ribadito che la disciplina sulle società non operative possa essere disapplicata dimostrando che, in caso di contratti di locazione, il canone pattuito sia almeno pari, o comunque che non si sia discostato, a quello di mercato, secondo quanto determinato con le tabelle delle quotazioni immobiliari dell'OMI."

Allegati: -

Bonus barriere architettoniche: stop detrazioni per infissi e bagni

Viene pubblicata in GU n 48 del 27 febbraio la Legge n 17/2024 di conversione del DL n 212/2023 con misure urgenti per il superbonus.

Il testo che non ha subito modifiche nell'iter parlamentare, tra l'altro, ha ridefinito il perimetro della detrazione fiscale prevista per l'eliminarione delle barriere architettoniche.

Leggi anche: Eliminazione barriere architettoniche: spetta la detrazione al 75% per gli infissi?

Bonus barriere architettoniche: novità del DL n. 212/2023

L’articolo 3 del DL n. 212/2023 riorganizza la disciplina della detrazione fiscale per l’eliminazione delle barriere architettoniche (articolo 119-ter del Dl n. 34/2020), restringendo dal 30 dicembre 2023, l'ambito oggettivo dell'agevolazione.

Ricoridmao prima che il bonus, che consiste in una detrazione ai fini Irpef e Ires, con periodo di recupero in cinque anni, resta invariato nei limiti di spesa:

- 50.000 euro per unità singole ed edifici monofamiliari;

- 40.000 euro moltiplicato per il numero di unità per gli edifici fino a otto unità immobiliari;

- 30.000 euro per unità per gli edifici più grandi.

Il DL n 212/2023 ha però limitato l'agevolazione agli interventi aventi ad oggetto scale, rampe ed installazione di ascensori, servoscala e piattaforme elevatrici, e dotati della necessaria asseverazione rilasciata da tecnici abilitati.

Per usufruire della detrazione delle spese documentate sostenute, i pagamenti devono essere effettuati con bonifico bancario o postale “parlante” (ai sensi dell'articolo 16-bis del Tuir).

E' abrogato il comma 3 dell'art. 119-ter che prevede il riconoscimento dell’agevolazione anche per gli interventi di automazione degli impianti degli edifici e delle singole unità immobiliari funzionali ad abbattere le barriere architettoniche nonché, in caso di sostituzione dell'impianto, per le spese relative allo smaltimento e alla bonifica dei materiali e dell'impianto sostituito.

In merito a cessione e sconto, modificando l'articlo 2, c. 1-bis, del Dl n. 11/2023, si interviene per eliminare dal 2024, la possibilità di continuare ad avvalersi della disciplina della cessione del credito e dello sconto in fattura per le spese relative ad interventi di superamento delle barriere architettoniche, ad eccezione degli interventi su edifici unifamiliari o unità abitative site in edifici plurifamiliari, ed a condizione che il contribuente sia titolare di diritto di proprietà o di diritto reale di godimento sull'unità immobiliare, che la stessa unità immobiliare sia adibita ad abitazione principale e che il contribuente abbia un “reddito di riferimento” non superiore a 15.000 euro.

Infine, si prevede di poter applicare la detrazione per interventi di abbattimento delle barriere architettoniche e il relativo sconto in fattura e cessione del credito, per le spese sostenute in relazione agli interventi per i quali, in data antecedente al 30 dicembre 2023:

- risulti presentata la richiesta del titolo abilitativo, se necessario,

- se non è prevista la presentazione di un titolo abilitativo, siano già iniziati i lavori oppure, nel caso in cui i lavori non siano ancora iniziati, sia già stato stipulato un accordo vincolante tra le parti per la fornitura dei beni e dei servizi oggetto dei lavori e sia stato versato un acconto sul prezzo.

-

Tassazione mance Turismo: come si compila la CU 2024

Entro il 18 marzo va inviata la Certificazione Unica 2024 per cui le Entrate hanno approvato, con Provvedimento n 8253/2024, i relativi Modello e istruzioni.

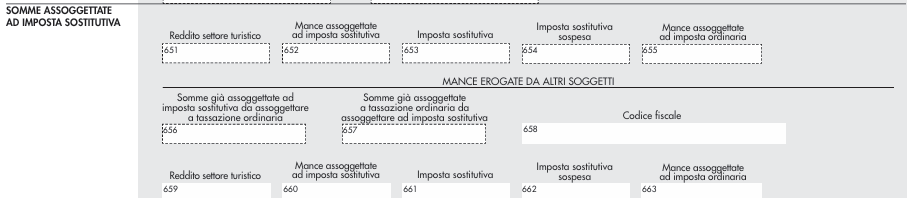

Tra le novità di quest'anno nel modello di CU 2024 vi è una nuova sezione denominata "Somme assoggettate ad imposta sostitutiva".

L'agenzia delle Entrate il 7 febbraio ha aggiornato le istruzioni della CU 2024 proprio relativamente a questa sezione specificando che: "Alla pagina 47, alla trentasettesima riga, dopo le parole “651.” Inserire il seguente periodo “Il presente punto va sempre compilato anche in assenza di mance, in tal caso riportare nel punto 651 il solo reddito relativo alle prestazioni rese nel settore turistico alberghiero e della ristorazione”.

Vediamo come compilare questa sezione.

Tassazione mance Turismo: come si compila la CU 2024

Nella Sezione "somme assoggettate a imposta sostitutiva" il sostituto d’imposta dovrà riportare i dati relativi alla tassazione operata sulle mance percepite dai lavoratori dei settori turistico/alberghiero e ristorazione.

Come sottolineano le istruzioni al modello, con l’art. 1, commi da 58 a 62 della legge 29 dicembre 2022, n. 197, è stato previsto che le somme destinate dai clienti ai lavoratori del settore privato a titolo di liberalità costituiscono redditi da lavoro dipendente e, salva espressa rinuncia scritta del prestatore di lavoro, sono soggette ad una tassazione sostitutiva, con l’aliquota del cinque per cento, entro il limite del venticinque per cento del reddito percepito nell’anno per le relative prestazioni di lavoro.

Il nuovo regime di tassazione in esame si applica alle mance percepite dai lavoratori del settore privato delle strutture ricettive e degli esercizi di somministrazione di alimenti e bevande di cui all’art. 5 della legge 25 agosto 1991, n. 287, che risultino titolari di reddito di lavoro dipendente di importo non superiore a euro 50.000.

Si precisa che il predetto limite reddituale è riferito al periodo d’imposta precedente a quello di percezione delle mance da assoggettare ad im posta sostitutiva.

La base di calcolo cui applicare il venticinque per cento è costituita dalla somma di tutti i redditi di lavoro dipendente percepiti nell’anno per le prestazioni di lavoro rese nel settore turistico-alberghiero e della ristorazione, ivi comprese le mance, anche se derivanti da rapporti di lavoro intercorsi con datori di lavoro diversi.

Tale importo deve essere indicato nel punto 651.

Come indicato di sopra, le entrate hanno aggiornato le istruzioni al modello della cu 2024, evidenzianeto che il punto 651 va sempre compilato anche in assenza di mance, in tal caso riportare nel presente punto, il solo reddito relativo alle prestazioni rese nel settore turistico-alberghiero e della ristorazione.

Il limite annuale del venticinque per cento del reddito percepito nell’anno per le prestazioni di lavoro rese, rappresenta una franchigia, pertanto, in caso di superamento dello stesso, solo la parte delle mance eccedente il limite deve essere assoggettata a tassazione ordinaria.

Inoltre, nel punto 652 riportare l’importo delle mance assoggettate ad imposta sostitutiva.

Nel punto 653 va riportata l’imposta sostitutiva del cinque per cento operata sull’importo delle mance ricompreso nel limite del venticinque per cento calcolato sull’importo indicato nel punto 651.

Nel punto 654 va indicato l’importo delle imposte sostitutive non operate per effetto delle disposizioni emanate a se guito di eventi eccezionali, già compreso nel precedente punto 653.

Nel punto 655 va indicato l’importo delle mance assoggettato a tassazione ordinaria.

Leggi anche Le mance nel modello 730 del 2024.

-

Bilancio delle Microimprese: come è composto

L'impresa deve redigere periodicamente il bilancio di esercizio al fine di accertare in modo chiaro, veritiero e corretto la propria situazione patrimoniale e finanziaria, al termine del periodo amministrativo di riferimento, nonché il risultato economico dell'esercizio stesso.

Il bilancio d’esercizio, ai sensi dell’articolo 2423 del codice civile, comma 1, è composto:

- dallo stato patrimoniale,

- dal conto economico,

- dal rendiconto finanziario,

- dalla nota integrativa.

Le società che redigono il bilancio in forma abbreviata sono esonerate dalla redazione del rendiconto finanziario, ai sensi dell’art 2435-bis del codice civile.

Le micro-imprese, sono esonerate dalla redazione del rendiconto finanziario e della nota integrativa, ai sensi dell’art 2435- ter del codice civile.

Le micro imprese, ossia le imprese che nel primo esercizio o, successivamente, per due esercizi consecutivi, non abbiano superato due dei seguenti limiti:

- totale dell’attivo dello Stato Patrimoniale: 175.000 €,

- ricavi delle vendite e delle prestazioni: 350.000 €,

- dipendenti occupati in media durante l’esercizio: 5 unità,

redigono il bilancio di esercizio con modalità semplificate, vediamole.

Bilancio Microimprese: gli adempimenti

L’art. 2435-ter del codice civile rubricato “Bilancio delle micro imprese”, definisce la classe delle micro-imprese, disciplinandone i contenuti del bilancio di esercizio.

In particolare, le micro-imprese sono esonerate dalla redazione di: Rendiconto Finanziario, Nota Integrativa, Relazione sulla gestione.

Più in dettaglio le micro imprese sono esonerate dalla redazione:

- del Rendiconto Finanziario,

- della Nota Integrativa quando in calce allo Stato Patrimoniale risultino le informazioni previste dal primo comma dell’art. 2427 c.c.numeri 9) e 16):

- l’importo complessivo degli impegni, delle garanzie e delle passività potenziali non risultanti dallo Stato Patrimoniale;

- l'ammontare dei compensi, delle anticipazioni e dei crediti concessi agli amministratori ed ai sindaci;

- dalla Relazione sulla gestione quando in calce allo Stato Patrimoniale risultino le seguenti informazioni richieste dall'art. 2428 c.c.n 3) e 4):

- il numero e il valore nominale sia delle azioni proprie sia delle azioni o quote di società controllanti possedute dalla società,

- il numero e il valore nominale sia delle azioni proprie sia delle azioni o quote di società controllanti acquistate o alienate dalla società, nel corso dell'esercizio.

Nelle micro-imprese pertanto il bilancio d’esercizio può essere composto soltanto dallo Stato Patrimoniale e dal Conto Economico, per i quali sono previsti forma, struttura e contenuti uguali a quelli del bilancio in forma abbreviata.

Tuttavia, le microimprese possono comunque decidere di presentare il bilancio in forma ordinaria rinunciando alla agevolazione.

Bilancio delle Microimprese: le nuove soglie dimensionali 2024

Con la Direttiva Delegata n.2775/2023 in modifica alla Direttiva 2013/34/UE, viene previsto in capo agli Stati Membri l’obbligo di mettere in vigore le nuove disposizioni legislative relative alla modifica delle soglie dimensionali applicabili ai bilanci delle società.

In particolare, con decorrenza dal 1 gennaio 2024 vengono modificate le soglie dimensionali applicabili ai bilanci delle società in considerazione soprattutto dell’elevata inflazione registrata negli anni 2021 e 2022.A tal proprosito Eurostat ha evidenziato che nell’arco di dieci anni dal 1 gennaio 2013 al 31 marzo 2023 l'inflazione si è attestata cumulativamente al 24,3% nella zona euro e al 27,2% nell’intera Unione.

Pertanto, la Commissione Europea ha ritenuto necessario adeguare le soglie di cui all’articolo 3 paragrafi da 1 a 7 della direttiva 2013/34/UE per tenere conto dell’inflazione, aumentandole del 25% e arrotondandole per approssimazione.

In seguito a quanto specificato, occorre considerare soglie nuove e più alte relativamente allo Stato Patrimoniale e al Conto Economico contenute nei commi da 1 a 7 dell’art.3 della direttiva bilanci e per quanto riguarda le Micro-imprese:

- il valore riportato nella lettera a) passa da 350.000 euro a 450.000 euro;

- il valore riportato nella lettera b) passa da 700.000 euro a 900.000 euro.

-

Portale Unico Albo CTU: fac simile di autocertificazione

Con informativa n. 21 del 26 febbraio il CNDCEC pubblica il fac simile della autocertificazione utile alla iscrizione nel Portale Unico dei CTU: Scarica qui il fac-simile.

Si ricorda che, con riferimento alla procedura di iscrizione all’Albo dei consulenti tecnici d’ufficio e dei periti presso il tribunale, gestita ai sensi di quanto previsto dall’art.16-novies d. l. n.179/2012, in modalità esclusivamente telematica attraverso il Portale nazionale dei CTU e periti, come è noto, i consulenti tecnici d’ufficio e i periti già iscritti negli albi circondariali tenuti in modalità cartacea alla data del 4 gennaio 2024, devono ripresentare la domanda di iscrizione, attraverso la procedura telematica prevista sul suddetto Portale, entro il 4 marzo 2024.

Ricordiamo che a seguito della richiesta dei Commercialisti avanzata al Ministero della Giustizia in data 8 gennaio scorso, da qualche giorno, il Portale Unico consente ai richiedenti l’iscrizione di allegare un’unica autocertificazione valida per tutti i documenti per cui è prevista dalla normativa vigente (residenza, anagrafica, iscrizione all’Ordine professionale, casellario giudiziale e carichi pendenti).

A tal proposito, per facilitare gli iscritti impegnati nella compilazione delle domande di iscrizione sul Portale unico, il CNDCEC rende disponibile un modello di autocertificazione unica ex art. 46 d.p.r. n. 445/2000 che potrà essere allegata in sostituzione delle singole autocertificazioni e/o documenti richiesti.

Attenzione al fatto che, il modello di autocertificazione suggerito, ai fini del caricamento sul Portale, andrà salvato in formato PDF e debitamente sottoscritto, preferibilmente con firma digitale.Portale Unico Albo CTU: via dal 4 gennaio

Con nota n 7358/2023 del Ministero della Giustizia è stata annunciata l'operatività del Portale albo CTU, periti ed elenco nazionale, per apertura del sistema e primo popolamento con indicazioni per la presentazione delle domande di iscrizione:

- all’albo dei consulenti tecnici d’ufficio,

- all’albo dei periti istituiti presso ogni tribunale ordinario,

- e all’Elenco nazionale dei consulenti tecnici d’ufficio.

Ricordiamo che il Ministero ha realizzato un unico portale denominato “Portale Albo CTU, periti ed elenco nazionale”, attraverso il quale è possibile inoltrare dal 4 gennaio 2024 le domande di iscrizione a ciascun albo circondariale da parte dei professionisti e su cui potranno essere effettuate tutte le interrogazioni utili per ottenere i dati relativi ai consulenti tecnici iscritti nei singoli albi circondariali.

Ricordiamo inoltre che i consulenti tecnici d’ufficio e i periti già iscritti negli albi circondariali tenuti in modalità cartacea alla data del 4 gennaio 2024, dalla medesima data e non oltre il 4 marzo 2024 dovranno ripresentare la domanda di iscrizione attraverso la procedura telematica prevista sul suddetto Portale.

Ai sensi dell’art. 5, comma 10, del DM 103/2023, le nuove domande di iscrizione all’albo CTU potranno essere presentate dai professionisti esclusivamente nell’arco di due finestre temporali, comprese:

- l’una tra il 1°marzo e il 30 aprile,

- l’altra tra il 1° settembre e il 31 ottobre,

di ciascun anno.

Rimangono libere, invece, in mancanza di norme specifiche anche di fonte secondaria, le modalità di presentazione delle domande telematiche per le nuove iscrizioni all’albo dei periti tenuto in modalità telematiche.

Allegati: