-

Attività commerciali occasionali sui modelli 730 e Redditi PF

Se il trattamento fiscale dell’espletamento, dietro corrispettivo, una prestazione di lavoro autonomo in modo occasionale è questione ampiamente conosciuta anche dal grande pubblico, rappresenta invece una situazione reddituale un po’ più misteriosa l’effettuazione di un’attività commerciale in modo non abituale.

La ragione alla base di questa scarsa diffusione è una certa difficoltà d’inquadramento della fattispecie, che si trova a metà strada tra l’attività commerciale abituale e la cessione di un bene da parte di un privato, due situazioni che presentano un trattamento fiscale diametralmente opposto.

Semplificando per brevità che una persona fisica, se esercita abitualmente un’attività commerciale, sia consapevole di farlo, prendiamo il caso di un privato (non esercente attività d’impresa) che decide di cedere un bene di sua proprietà: a seconda della situazione, questi può effettuare una attività commerciale occasionale (soggetta a imposizione fiscale diretta), oppure una dismissione patrimoniale (non soggetta a imposta).

La recente ordinanza 6874/2023 (per un approfondimento si rimanda all’articolo Cessione di opere d’arte da parte di privati: il trattamento fiscale) della Corte di Cassazione è stata molto utile per comprendere la fondamentale differenza tra le due situazioni in modo chiaro e definitivo.

La successiva pronuncia 10117/2023, sempre della Corte di Cassazione, ha trattato il caso della cessione degli arredi della propria abitazione, da parte del privato, seguendo la linea già delineata dalla precedente decisione.

Il perno della differenziazione è l’eventuale intento speculativo che sta alla base della cessione:

- quando il privato acquista un bene per rivenderlo, effettuerà un’attività commerciale;

- quando il privato cede un bene di sua proprietà, precedentemente acquistato per altre finalità, non effettuerà un’attività commerciale.

Sintomatici dell’intento speculativo, o della sua mancanza, saranno una serie di situazioni che dovranno essere soppesate per inquadrare correttamente il caso specifico; come ad esempio:

- lo scopo dell’acquisto;

- la durata del possesso;

- le attività finalizzate a facilitare la vendita;

- l’esame delle ragioni che hanno portato all’alienazione.

Nel caso in cui la cessione del bene sottenderà un sottostante intento speculativo, si configurerà un’attività commerciale che sarà soggetta a Irpef e dovrà essere esposta nella dichiarazione annuale dei redditi.

L’attività commerciale occasionale, così come quella abituale (se in regime analitico), produce un reddito netto, nel senso che dal corrispettivo della cessione dovranno essere scorporati i costi direttamente sostenuti, o meglio “le spese inerenti la produzione dei redditi”, come da indicazioni dell’Agenzia delle Entrate sul modello 730 del 2023; più precisamente, sulla dichiarazione dei redditi dovranno essere esposti sia il corrispettivo che le spese: la mancata indicazione dei costi sostenuti comporterà che l’intero importo percepito dalla cessione sarà soggetto a imposta, non essendo previste deduzioni forfetarie.

Sul modello 730 del 2023 la dichiarazione del reddito avverrà attraverso la compilazione del rigo D5 del quadro D, tra gli “Altri redditi”.

La compilazione non presenta particolari sensibilità, e si configura nell’indicazione in:

- colonna 1, denominata “Tipo di reddito”, del codice 1 che identifica l’attività commerciale occasionale;

- colonna 2, denominata “Redditi”, del “reddito lordo percepito nel 2022”;

- colonna 3, denominata “Spese”, delle “spese inerenti la produzione dei redditi”.

In relazione alle spese sostenute, sarà opportuno ricordare quanto precisato dall’Agenzia delle Entrate sul modello, e cioè che questi costi “non possono superare in ogni caso i relativi corrispettivi e, nell’ambito di ciascun corrispettivo, quelli sostenuti per ognuna delle operazioni eseguite. Il contribuente è tenuto a compilare e a conservare un apposito prospetto nel quale è indicato, per ciascuno dei redditi per ognuna delle operazioni eseguite, l’importo lordo dei corrispettivi, l’importo delle spese inerenti a ciascuna delle operazioni stesse e il reddito conseguito. Questo prospetto, se richiesto, dovrà essere esibito o trasmesso all’ufficio dell’Agenzia delle Entrate competente”.

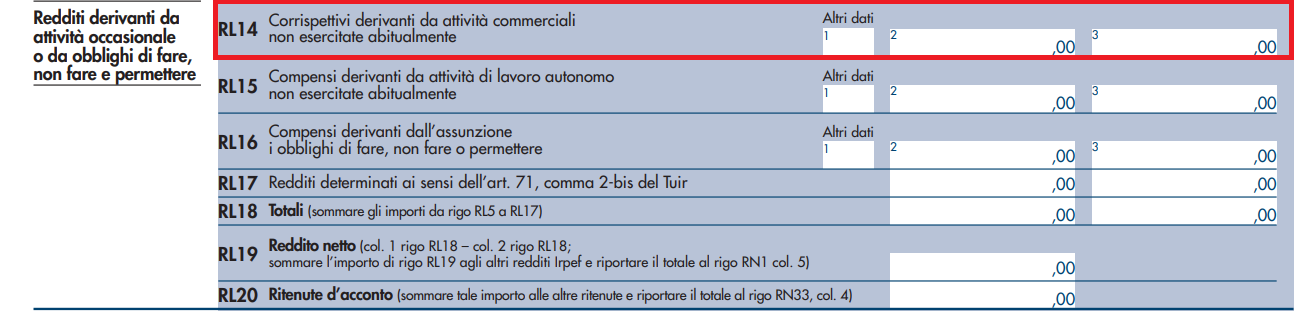

Analoga sarà la dichiarazione del reddito conseguito utilizzando il modello Redditi PF 2023, a cui è dedicato il rigo RL14, denominato “Corrispettivi derivanti da attività commerciali non esercitate abitualmente” del quadro RL, dedicato agli “Altri redditi”. La compilazione del rigo interesserà:

- la colonna 2, denominata “Redditi”, dove sarà indicato il corrispettivo percepito per l’attività commerciale occasionale;

- la colonna 3, “Spese”, dove saranno indicati i costi sostenuti di diretta imputazione.

Le istruzioni del modello Redditi PF 2023, a differenza di quelle del modello 730 del 2023, non presenta indicazioni sulla compilazione della colonna relativa alle “Spese”, ma è possibile presumere che valga quanto riportato dalle istruzioni del modello 730 per la medesima fattispecie reddituale.

-

Imbarcazioni per salvataggio in mare: non imponibilità IVA per le locazioni

Con il Principio di diritto n 9 del 13 giugno le entrate chiariscono che al contratto di noleggio di un'imbarcazione si applica la non imponibilità Iva se in esso è specificato che la nave è adibita ''a operazioni di salvataggio o di assistenza in mare''.

Per l'articolo 8 bis del decreto del 'Decreto IVA'' «Sono assimilate alle cessioni all'esportazione, se non comprese nell'articolo 8:

a) le cessioni di navi adibite alla navigazione in alto mare e destinate all'esercizio di attività commerciali o della pesca nonché le cessioni di navi adibite alla pesca costiera o ad operazioni di salvataggio o di assistenza in mare, ovvero alla demolizione, escluse le unità da diporto di cui alla legge 11 febbraio 1971, n. 50; (…);

e) le prestazioni di servizi, compreso l'uso di bacini di carenaggio, relativi alla costruzione, manutenzione, riparazione, modificazione, trasformazione, assiemaggio, allestimento, arredamento, locazione e noleggio delle navi e degli aeromobili di cui alle lettere a), abis), b) e c), degli apparati motori e loro componenti e ricambi e delle di 3 dotazioni di bordo, nonché le prestazioni di servizi relativi alla demolizione delle navi di cui alle lettere a), abis) e b)».

Secondo la vigente disciplina, dunque, sono non imponibili ai fini IVA, le cessioni di alcune navi, puntualmente individuate dalla legge in funzione dell'impiego del mezzo di trasporto e dell'utilizzo a cui lo stesso è destinato, nonché alcuni specifici servizi tra cui la locazione e il noleggio delle medesime navi e aeromobili.

Al riguardo, appare utile richiamare il principio interpretativo fornito con la circolare 29 settembre 2011, n. 43/E che, in linea con l'indirizzo espresso dalla Corte di Giustizia UE (v. sentenza 22 dicembre 2010, causa C116/10), precisa quanto segue:

''Il regime di non imponibilità ad Iva di cui all'art. 8bis, primo comma, del d.P.R. n. 633, relativamente alle prestazioni di locazione e noleggio delle unità da diporto trova applicazione non in termini oggettivi, ma in dipendenza di precisi requisiti soggettivi che devono connotare anche l'attività svolta dal soggetto che prende a noleggio e locazione l'unità da diporto''.

In sostanza, per l'applicazione del regime di non imponibilità previsto dall'articolo 8 bis, comma 1, lettere a) ed e), del Decreto IVA rileva anche l'utilizzo dell'imbarcazione effettuato dal noleggiatore o dal locatario.

Deve trattarsi, quindi, di imbarcazioni utilizzate da tali soggetti in una delle attività specificamente elencate nella citata lettera a) dell'anzidetta previsione.

Ciò premesso, al contratto di noleggio di un'imbarcazione è applicabile il regime di non imponibilità in commento quando in detto contratto è specificato che l'imbarcazione è adibita ''a operazioni di salvataggio o di assistenza in mare''.

Infatti: in base alla lettera a) del citato articolo 8 bis, le operazioni di salvataggio e assistenza devono essere effettuate ''in mare''; per quanto chiarito nella risoluzione n. 2/E del 12 gennaio 2017, la condizione secondo cui la nave deve essere ''adibita alla navigazione in alto mare'' deve sussistere per le imbarcazioni destinate al trasporto a pagamento di passeggeri o impiegate in attività commerciali, industriali e della pesca, ''ma non si riferisce alle navi impiegate in operazioni di salvataggio o di assistenza in mare e alle navi adibite alla pesca costiera'' (cfr. Risposta n. 183 del 2020). In tale circostanza, dunque, il regime di non imponibilità IVA è subordinato alla sussistenza della sola condizione che la nave sia adibita a ''operazioni di salvataggio o di assistenza in mare''.

Di conseguenza non occorre presentare la dichiarazione di cui al comma 3 dell'articolo 8bis del Decreto IVA, ai sensi del quale ''(…) I soggetti che intendono avvalersi della facoltà di effettuare acquisti o importazioni senza pagamento dell'imposta attestano la condizione della navigazione in alto mare mediante apposita dichiarazione (…)''.

Allegati: -

Rimborso IVA: il caso del patrimonio netto negativo

Con Risposta a interpello n 347 del 14 giugno le Entrate chiariscono che, ai fini di ottenere il rimborso IVA per importi superiori a 30.000 se il patrimonio netto è negativo è necessaria la garanzia bancaria. Vediamo nel dettaglio le motivazioni dell'Agenzia.

La società istante con sede legale in Svizzera, assolve i propri obblighi fiscali in Italia tramite rappresentante fiscale nominato ai sensi dell'articolo 17, comma 3, del decreto IVA.

Cedendo i beni acquistati dai fornitori italiani prevalentemente a clienti stranieri, quindi, in regime di non imponibilità, si trova strutturalmente a credito IVA e può usufruire del «[…] rimborso del credito IVA stesso secondo quanto disposto dall'art.30, comma 2, lett. e) del DPR 633/72».

Dal periodo d'imposta 2023, tuttavia, «[…] ha iniziato ad avvalersi del meccanismo del plafond al fine di evitare la maturazione di un credito IVA».

Tanto premesso, l'istante riferisce che, tra il periodo d'imposta 2019 e quello relativo al 2022 ha maturato un credito IVA molto più elevato di euro 30.000,00 (ossia della soglia a concorrenza della quale non è richiesta alcuna garanzia bancaria per ottenere il rimborso dell'IVA).

Vorrebbe ora chiedere il rimborso del suddetto credito IVA avvalendosi della facoltà, prevista dall'Art. 38bis, comma 3, del DPR 633772, di ottenere il rilascio del visto di conformità da un professionista abilitato, in alternativa alla presentazione di una garanzia bancaria, come previsto dal comma 5 dello stesso articolo A tal fine dovrebbe, altresì, produrre la prescritta dichiarazione sostitutiva dell'atto di notorietà per attestare i requisiti patrimoniali e di regolarità contributiva richiesta dalla normativa.

Tuttavia, tenuto conto che il bilancio societario chiuso al 30 giugno 2022 mostra un patrimonio netto negativo l'istante chiede di chiarire se può ugualmente avvalersi della possibilità di ottenere il visto di conformità da un professionista abilitato.

Le entrate ricordano che l'articolo 38bis del decreto IVA, al comma 3, dispone che «Fatto salvo quanto previsto dal comma 4, i rimborsi di ammontare superiore a 30.000 euro sono eseguiti previa presentazione della relativa dichiarazione o istanza da cui emerge il credito richiesto a rimborso recante il visto di conformità o la sottoscrizione alternativa di cui all'articolo 10, comma 7, primo e secondo periodo, del decreto legge 1° luglio 2009, n. 78, convertito, con modificazioni, dalla legge 3 agosto 2009, n. 102. Alla dichiarazione o istanza è allegata una dichiarazione sostitutiva di atto di notorietà, a norma dell'articolo 47 del decreto del Presidente della Repubblica 28 dicembre 2000, n. 445, che attesti la sussistenza delle seguenti condizioni in relazione alle caratteristiche soggettive del contribuente:

a) il patrimonio netto non è diminuito, rispetto alle risultanze contabili dell'ultimo periodo d'imposta, di oltre il 40 per cento; la consistenza degli immobili non si è ridotta, rispetto alle risultanze contabili dell'ultimo periodo d'imposta, di oltre il 40 per cento per cessioni non effettuate nella normale gestione dell'attività esercitata; l'attività stessa non è cessata né si è ridotta per effetto di cessioni di aziende o rami di aziende compresi nelle suddette risultanze contabili;

b) non risultano cedute, se la richiesta di rimborso è presentata da società di capitali non quotate nei mercati regolamentati, nell'anno precedente la richiesta, azioni o quote della società stessa per un ammontare superiore al 50 per cento del capitale sociale;

c) sono stati eseguiti i versamenti dei contributi previdenziali e assicurativi».

Ai sensi del successivo comma 4, invece,

«Sono eseguiti previa prestazione della garanzia di cui al comma 5 i rimborsi di ammontare superiore a 30.000 euro quando richiesti:

- a) da soggetti passivi che esercitano un'attività d'impresa da meno di due anni diversi dalle imprese startup innovative di cui all'articolo 25 del decreto legge 18 ottobre 2012, n. 179, convertito, con modificazioni, dalla legge 17 dicembre 2012, n. 221;

- b) da soggetti passivi ai quali, nei due anni antecedenti la richiesta di rimborso, sono stati notificati avvisi di accertamento o di rettifica da cui risulti, per ciascun anno, una differenza tra gli importi accertati e quelli dell'imposta dovuta o del credito dichiarato superiore:

- 1) al 10 per cento degli importi dichiarati se questi non superano 150.000 euro;

- 2) al 5 per cento degli importi dichiarati se questi superano 150.000 euro ma non superano 1.500.000 euro;

- 3) all'1 per cento degli importi dichiarati, o comunque a 150.000 euro, se gli importi dichiarati superano 1.500.000 euro;

- c) da soggetti passivi che nelle ipotesi di cui al comma 3, presentano la dichiarazione o istanza da cui emerge il credito richiesto a rimborso priva del visto di conformità o della sottoscrizione alternativa, o non presentano la dichiarazione sostitutiva di atto di notorietà;

- d) da soggetti passivi che richiedono il rimborso dell'eccedenza detraibile risultante all'atto della cessazione dell'attività».

L'attuale impianto normativo, dunque, esenta i contribuenti dall'obbligo di garantire i crediti IVA superiori a 30.000 euro chiesti a rimborso, solo in presenza dei presupposti previsti dal comma 3 dell'articolo 38bis, e a condizione che non si verifichino le cause di esclusione declinate dal successivo comma 4; diversamente, il rimborso è sempre subordinato al rilascio della garanzia.

Viene anche ricordato che con la circolare n. 32/E del 30 dicembre 2014, nell'illustrare il contenuto della dichiarazione sostitutiva è stato chiarito che:

«In sintesi, le condizioni da attestare nella dichiarazione sostitutiva riguardano la solidità patrimoniale, la continuità aziendale e la regolarità dei versamenti dei contributi previdenziali e assistenziali. Con riferimento alle caratteristiche soggettive di natura patrimoniale di cui alla lettera a), si precisa che le informazioni richieste sono rilevate dalle risultanze contabili dell'ultimo periodo d'imposta chiuso anteriormente alla presentazione della dichiarazione o istanza di rimborso. A differenza di quanto previsto nel previgente articolo 38bis, settimo comma, lettera c), n. 1), che ai fini dell'individuazione del ''contribuente virtuoso'' faceva riferimento all'ultimo bilancio approvato, il controllo sulla solidità patrimoniale è ora effettuato prendendo a riferimento i dati contabili dell'ultimo periodo di imposta, anche nei casi in cui il bilancio non sia stato ancora approvato.» (enfasi aggiunta). Il rimborso resta, dunque, subordinato alla presentazione della garanzia laddove manchino i requisiti di ''solidità'' e ''virtuosità'' necessari per tutelare le ragioni erariali al pari di quanto già previsto in passato dal previgente settimo comma del citato articolo 38bis, che esonerava dall'obbligo di prestare la garanzia le sole imprese «solvibili e virtuose».

L'agenzia spiega che il legislatore non ha rinunciato alla tutela dell'interesse erariale, ma ha ammesso che il credito rimborsato in via accelerata possa considerarsi garantito direttamente dal richiedente ''virtuoso'' con il proprio ''stabile'' patrimonio, ove lo stesso dichiari assumendo la responsabilità civile e penale di eventuali dichiarazioni mendaci di rispettare i requisiti di solidità e virtuosità elencati dalle lettere a), b) e c) del comma 3 del citato articolo 38bis, e ove, altresì, un professionista apponga il visto che attesta la corretta applicazione delle norme tributarie.

Ne deriva che, il requisito di cui alla lettera a) un patrimonio che, nel corso del periodo di osservazione, non si è ridotto oltre il limite ivi fissato non può essere valutato tenendo conto del suo ''valore assoluto'', ossia senza considerare il segno algebrico (nel caso di specie negativo) che lo precede, al fine di affermare, comunque, l'esistenza di un patrimonio ''stabile''.

Il requisito della ''solidità'' patrimoniale può dirsi, infatti, rispettato solo ove esista in concreto un patrimonio (e quindi un valore con il segno algebrico che lo precede positivo), e che lo stesso non sia diminuito rispetto al periodo d'imposta precedente di oltre il 40 per cento. Tale interpretazione è, peraltro, coerente con le ipotesi in cui è richiesta in ogni caso la garanzia (comma 4 dell'articolo 38bis del decreto IVA), anche laddove siano potenzialmente rispettati i requisiti di cui al citato comma 3, ritenuti, in tal caso, insufficienti a tutelare il credito rimborsato.

Trattasi di ipotesi contribuente in attività da poco tempo o cessato ove il patrimonio non può considerarsi ''stabile'', ovvero contribuente che ha ricevuto atti di accertamento in cui la virtuosità non può dirsi esistente.

In conclusione, spiega l'agenzia, così come il credito rimborsato non può considerarsi ''garantito'' da un patrimonio presuntivamente instabile o aggredibile (cfr comma 4), ugualmente lo stesso non può considerarsi ''garantito'' da un patrimonio ''negativo".

Allegati: -

Dichiarazione IVA 2023: regole delle Entrate per adempimento spontaneo

Con Provvedimento n 210441 del 13 giugno le Entrate disciplinano le regole di attuazione dell’articolo 1, commi da 634 a 636, della legge 23 dicembre 2014, n. 190 relative alle comunicazioni per la promozione dell’adempimento spontaneo nei confronti dei soggetti per i quali risulta un adempimento sulla Dichiarazione IVA 2023.

Nel dettaglio, con il provvedimento, sono individuate le modalità con le quali sono messe a disposizione del contribuente e della Guardia di finanza, anche mediante l’utilizzo di strumenti informatici, le informazioni relative alla presenza di:

- fatture elettroniche,

- dati relativi alle operazioni di cessione di beni e di prestazione di servizi effettuate e ricevute verso e da soggetti non stabiliti nel territorio dello Stato

- corrispettivi giornalieri trasmessi,

che segnalano:

- la possibile mancata presentazione della dichiarazione IVA per il periodo di imposta 2022,

- o la presentazione della stessa senza quadro VE o con operazioni attive dichiarate per un ammontare inferiore a 1000 euro, minore rispetto all’ammontare delle cessioni rilevanti ai fini IVA effettuate nello medesimo periodo d’imposta.

Gli elementi e le informazioni riportati al punto 1.2 del presente provvedimento ossia:

a) codice fiscale e denominazione/cognome e nome del contribuente;

b) numero identificativo e data della comunicazione, codice atto e periodo d’imposta;

c) data e protocollo telematico della dichiarazione IVA trasmessa per il periodo di imposta

2022;d) data di elaborazione della comunicazione in caso di mancata presentazione della

dichiarazione IVA entro i termini prescritti;contenuti nelle comunicazioni inviate via PEC dalle entrate forniscono al contribuente dati utili al fine di presentare la dichiarazione IVA entro novanta giorni dalla scadenza del termine ordinario di presentazione ovvero di porre rimedio agli eventuali errori od omissioni commessi nelle dichiarazioni presentate mediante l’istituto del ravvedimento operoso.

Attenzione al fatto che, come sottolineato dallo stesso provvedimento, tale comportamento potrà essere posto in essere a prescindere dalla circostanza che la violazione sia già stata constatata ovvero che siano iniziati accessi, ispezioni, verifiche o altre attività amministrative di controllo, di cui i soggetti interessati abbiano avuto formale conoscenza, salvo la notifica di un atto di liquidazione, di irrogazione delle sanzioni o, in generale, di accertamento, nonché il ricevimento di comunicazioni di irregolarità di cui agli articoli 36-bis del decreto del Presidente della Repubblica 29 settembre 1973, n. 600 e 54-bis del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633 e degli esiti del controllo formale di cui all’articolo 36-ter del decreto del Presidente della Repubblica 29 settembre 1973, n. 600.

Nel provvedimento sono altresì indicate le modalità con le quali i contribuenti possono richiedere informazioni o comunicare all’Agenzia delle Entrate eventuali elementi, fatti e circostanze dalla stessa non conosciuti.

Leggi anche Dichiarazione IVA tardiva 2023: possibile entro 90 giorni con sanzioni

Allegati: -

Sospensione termini tributari per malattia del Commercialista: istruzioni del CNDCEC

Con il pronto ordini del 12 giugno il CNDCEC replica ad un quesito relativo alla sospensione dei termini degli adempimenti tributari per malattia del professionista.

Il Consiglio, dopo un riepilogo normativo del comma 929 e seguenti della legge n 234/2021 ricorda che, sul tema, è stata avviata una interlouzione con le Entrate che è ancora in corso, ma con la Risposta a interpello n 248 del 13 marzo 2023 sono stati forniti utili chiarimenti.

Sospensione termini tributari malattia del professionista: decorrenza dei termini

Viene precisato che, la sospensione disposta dalle norme sopra richiamate opera esclusivamente con riferimento agli adempimenti tributari con scadenza nei sessanta giorni successivi al verificarsi dell'evento.

Conseguentemente, è stato ritenuto che non possano beneficiare della sospensione gli adempimenti con scadenza successiva ai sessanta giorni decorrenti dall’evento, ancorché non sia terminato il periodo di riabilitazione presso il domicilio, nel presupposto che il cliente del professionista si sia nelle more attivato al fine di individuare un sostituto cui riaffidare l’incarico.

L’Agenzia ha anche precisato che l’indicazione dei sessanta giorni rappresenta un “limite massimo”, sicché, nell’ipotesi di degenza ospedaliera/cure domiciliari per un periodo inferiore, la sospensione opera solo limitatamente agli adempimenti con scadenza in detto periodo.

In merito alla decorrenza e alla durata della sospensione, l’Agenzia delle entrate ha ritenuto che la stessa operi a partire dalla data di scadenza dell’adempimento che cade nei sessanta giorni successivi al ricovero in ospedale/inizio delle cure domiciliari (o nel periodo inferiore di degenza ospedaliera/cure domiciliari) fino al trentesimo giorno seguente la dimissione dalla struttura sanitaria/conclusione delle cure domiciliari.

Per effetto della sospensione, gli adempimenti devono essere eseguiti entro il giorno successivo al termine predetto.

L’Agenzia delle entrate ha ribadito che il legislatore, al comma 931, nel definire la decorrenza e la durata del periodo di sospensione, ha concesso ulteriori trenta giorni successivi alla data di dimissione dalla struttura sanitaria/conclusione delle cure domiciliari, al fine di garantire al professionista, oramai in buone condizioni di salute, un lasso temporale nel corso del quale adempiere

le “scadenze sospese” e notiziare gli uffici competenti dell’accaduto, sempre entro il termine ultimo rappresentato dal giorno successivo a quello in cui scade il periodo di sospensione.

Viene, inoltre, ricordato che la sospensione in parola non ha valenza generalizzata, bensì, come prescritto dal comma 934, opera limitatamente agli adempimenti a carico dei clienti che hanno conferito mandato in data antecedente l’evento malattia/infortunio. Per l’effetto, il comma 935 prevede che la comunicazione da inoltrare ai competenti uffici della pubblica amministrazione accluda copia dei

predetti mandati professionali, unitamente alla documentazione medica che attesta la data di inizio e conclusione del periodo di degenza ospedaliera/cure domiciliari.

Ad avviso dell’Agenzia delle entrate, l’obbligo di far conoscere i nominativi dei clienti i cui adempimenti beneficiano di sospensione rappresenta, quindi, per espressa disposizione di legge, la necessaria condizione che rende operativo l’istituto.Sospensione termini tributari malattia del professionista: provare la data del mandato

Quanto, invece, alla data di conferimento del mandato, l’Agenzia delle entrate ricorda che l’articolo 2704 del codice civile stabilisce che

“La data della scrittura privata della quale non è autenticata la sottoscrizione non è certa e computabile riguardo ai terzi, se non dal giorno in cui la scrittura è stata registrata o dal giorno della morte o della sopravvenuta impossibilità fisica di colui o di uno di coloro che l’hanno sottoscritta o dal giorno in cui il contenuto della scrittura è riprodotto in atti pubblici o, infine, dal giorno in cui si verifica un altro fatto che stabilisca in modo egualmente certo l’anterioritàdella formazione del documento”.

Al riguardo, nella risposta viene richiamata l’ordinanza della Corte di cassazione 12 febbraio 2020, n. 3506, secondo cui “l’inopponibilità, per difetto di data certa ex art. 2704 c.c., non riguarda il negozio, ma la data della scrittura prodotta, sicché il negozio e la sua stipulazione in data anteriore al fallimento possono essere oggetto di prova, prescindendo dal documento, con tutti gli altri mezzi consentiti

dall’ordinamento, salve le limitazioni derivanti dalla natura e dall’oggetto del negozio stesso (Cass.2319/2016, 4705/2011)”.

Conseguentemente, nel presupposto che il richiamato comma 934 non richiede espressamente una “data certa”, ma pur sempre antecedente al ricovero ospedaliero o al giorno di inizio della cura domiciliare, per poter documentare detta data l’Agenzia delle entrate auspica la produzione di un mandato scritto, in relazione alla quale resta la possibilità di fornire la “prova” anche con altri mezzi,

fermo restando ogni potere di controllo dell’Amministrazione finanziaria al riguardo.

Nel caso specifico, è stata pertanto ritenuta corretta l’effettuazione da parte del professionista istante della comunicazione di inizio degenza ospedaliera/cure domiciliari, comprensiva dei mandati ricevuti dai propri clienti (di cui è stata dimostrata la data antecedente al ricovero ospedaliero o al giorno di inizio della cura domiciliare), nonché del certificato medico attestante la fine delle cure entro il 31° giorno

successivo. -

Superbonus 2023: chiarimenti delle entrate per i condomini

Con la Circolare n. 13 del 13 giugno le Entrate riassumo tutte le novità per il superbonus coi relativi chiarimenti.

Come specificato nell'oggetto si tratta delle Modifiche alla disciplina del Superbonus di cui all’articolo 119 del decreto-legge 19 maggio 2020, n. 34 – Decreto-legge 18 novembre 2022, n. 176, legge 29 dicembre 2022, n. 197, e decreto-legge 16 febbraio 2023, n. 11.

Per un riepilogo delle novità leggi anche: Superbonus 110: tutte le novità dopo il DL n 11/2023

Superbonus 2023: chiarimenti delle entrate per i condomini

La circolare ricorda come, il comma 1, lettera a), numero 1), dell’articolo 9 del Decreto Aiuti-quater, intervenendo sul comma 8-bis, primo periodo, del citato articolo 119, dispone che:

- il Superbonus spetta nella misura del 110 per cento per le spese sostenute entro il 31 dicembre 2022,

- del 90 per cento per quelle sostenute nell’anno 2023 relativamente a interventi, compresi quelli di demolizione e ricostruzione, effettuati da:

- condomìni;

- persone fisiche, al di fuori dell’esercizio di attività d’impresa, arti e professioni, su edifici composti da due a quattro unità immobiliari distintamente accatastate e posseduti da un unico proprietario o in comproprietà da più persone fisiche (soggetti individuati dal comma 9, lettera a, del citato articolo 119);

- organizzazioni non lucrative di utilità sociale (ONLUS) di cui all’articolo 10 del decreto legislativo 4 dicembre 1997, n. 460, organizzazioni di volontariato (ODV) iscritte nei registri di cui all’articolo 6 della legge 11 agosto 1991, n. 266, associazioni di promozione sociale (APS) iscritte nel registro nazionale e nei registri regionali e delle province autonome di Trento e di Bolzano previsti dall’articolo 7 della legge 7 dicembre 2000, n. 383 (soggetti individuati dal comma 9, lettera d-bis, del citato articolo 119);

- persone fisiche sulle singole unità immobiliari all’interno dello stesso condominio o dello stesso edificio.

Resta ferma, per i medesimi soggetti, l’applicazione della detrazione per le spese sostenute fino al 31 dicembre 2025, con aliquota al 70 per cento per le spese sostenute nell’anno 2024 e al 65 per cento per quelle sostenute nell’anno 2025.

Superbonus 2023: chiarimenti sulla CILA

Il comma 894 dell’articolo 1 della legge di bilancio 2023 stabilisce che le modifiche apportate al comma 8-bis, primo periodo, sopra delineate, non si applicano agli interventi:

- a) diversi da quelli effettuati dai condomìni, per i quali la comunicazione di inizio lavori asseverata (CILA) risulti presentata alla data del 25 novembre 2022;

- b) effettuati dai condomìni per i quali la CILA risulti presentata alla data del 31 dicembre 2022 e la delibera assembleare che ha approvato l’esecuzione dei lavori risulti adottata in data antecedente alla data di entrata in vigore del Decreto Aiuti-quater (vale a dire entro il 18 novembre 2022). La data della delibera assembleare deve essere attestata con apposita dichiarazione sostitutiva dell’atto di notorietà rilasciata dall’amministratore del condominio ovvero, nel caso dei c.d. mini condomìni in cui, ai sensi dell’articolo 1129 del codice civile non vi sia l’obbligo di nominare l’amministratore e i condòmini non vi abbiano provveduto, dal condomino che ha presieduto l’assemblea;

- c) effettuati dai condomìni per i quali la CILA risulti presentata alla data del 25 novembre 2022 e la delibera assembleare che ha approvato l’esecuzione dei lavori risulti adottata tra il 19 novembre 2022 e il 24 novembre 2022. La data della delibera assembleare deve essere attestata con apposita dichiarazione sostitutiva dell’atto di notorietà5 rilasciata dall’amministratore del condominio ovvero, nel caso dei c.d. mini condomìni in cui, ai sensi dell’articolo 1129 del codice civile non vi sia l’obbligo di nominare l’amministratore e i condòmini non vi abbiano provveduto, dal condomino che ha presieduto l’assemblea;

- d) comportanti la demolizione e la ricostruzione degli edifici per i quali al 31 dicembre 2022 risulti presentata l’istanza per l’acquisizione del titolo abilitativo.

In tali ipotesi, al ricorrere di una delle condizioni previste dall’articolo 1, comma 894, lettere da a) a d), della legge di bilancio 2023, continuano ad applicarsi le disposizioni previgenti contenute nel citato articolo 119, comma 8-bis, primo periodo, con conseguente applicazione dell’aliquota di detrazione nella misura:

- del 110 per cento per le spese sostenute entro il 31 dicembre 2023,

- del 70 per cento per quelle sostenute nell’anno 2024

- del 65 per cento per quelle sostenute nell’anno 2025.

Al riguardo, considerato che il citato comma 894, tra le condizioni necessarie per applicare le suddette deroghe, richiede, per gli interventi rientranti nel Superbonus di cui alle lettere a), b) e c) dell’elenco sopra richiamato, la presentazione di una CILA ai sensi dell’articolo 119, comma 13-ter, del Decreto Rilancio, si ritiene che, a prescindere dalla circostanza che in applicazione del TU dell’edilizia i lavori richiedano un titolo edilizio diverso, la mancata presentazione della CILA nei termini sopra evidenziati non consenta al contribuente di accedere alle predette deroghe.

Resta inteso che, per gli interventi di cui alle lettere a), b) e c) dell’elenco sopra richiamato, iniziati in data antecedente all’introduzione dell’obbligo di presentazione della CILA, di cui al comma 13-ter dell’articolo 1196 , rileva la data di presentazione del diverso titolo abilitativo richiesto dalla normativa all’epoca vigente.

Le deroghe previste dall’articolo 1, comma 894, della legge di bilancio 2023 sono tassative.

Deve, pertanto, escludersi la rilevanza, ai fini dell’applicabilità delle deroghe citate, di ipotesi non riconducibili a quelle espressamente previste dalla legge di bilancio 2023.

Ad esempio, un condominio che abbia convocato l’assemblea in data 9 novembre 2022, presentato la CILA il 10 novembre 2022 e deliberato l’approvazione degli interventi in data 30 novembre 2022 non può fruire del Superbonus nella misura del 110 per cento anche per il 2023, in quanto la delibera assembleare è stata adottata oltre le date normativamente previste, a nulla rilevando la data di convocazione dell’assemblea straordinaria .

L’articolo 2-bis del d.l. n. 11 del 2023 reca una disposizione di interpretazione autentica secondo la quale la presentazione di un progetto in variante alla CILA, o al diverso titolo abilitativo richiesto in ragione della tipologia di intervento edilizio da eseguire, non rileva ai fini del rispetto dei termini previsti dall’articolo 1, comma 894, della legge di bilancio 2023.

Con riguardo agli interventi su parti comuni di proprietà condominiale, non rileva, agli stessi fini, l’eventuale nuova deliberazione assembleare di approvazione della suddetta variante.

In altri termini, ai fini dell’individuazione della disciplina applicabile per gli interventi agevolabili di cui al primo periodo del comma 8-bis dell’articolo 119 occorre fare riferimento alla data di presentazione della originaria CILA di cui al comma 13-ter del medesimo articolo 119, o del diverso titolo abilitativo in caso di interventi di demolizione e ricostruzione, e, in caso di interventi condominiali, alla data della prima delibera di esecuzione dei lavori.

Superbonus 2023: varianti alla CILA

A titolo esemplificativo, costituiscono varianti alla CILA, che non rilevano ai fini del rispetto dei termini previsti dall’articolo 1, comma 894, della legge di bilancio 2023, non solo le modifiche o integrazioni del progetto iniziale ma anche la variazione dell’impresa incaricata dei lavori o del committente degli stessi, nonché la previsione della realizzazione di interventi trainanti e trainati rientranti nel Superbonus, non previsti nella CILA presentata ad inizio dei lavori.

Al riguardo, si evidenzia, inoltre, che il comma 13-quinquies dell’articolo 119 del Decreto Rilancio prevede che, in caso di varianti in corso d’opera, queste possano essere comunicate alla fine dei lavori e costituiscono integrazione della CILA presentata.

Qualora con riferimento agli interventi trainanti siano rispettate le condizioni previste dall’articolo 1, comma 894, lettere da a) a d), della legge di bilancio 2023, il Superbonus spetta con la medesima aliquota anche per le spese sostenute per gli interventi trainati effettuati sulle parti comuni dell’edificio nonché per quelli effettuati sulle singole unità immobiliari.

Al riguardo, con la circolare n. 24/E del 2020, paragrafo 2.2, è stato chiarito che ai fini dell’applicazione del Superbonus, fermo restando che le spese sostenute per gli interventi trainanti devono essere effettuate nell’arco temporale di vigenza dell’agevolazione, le spese per gli interventi trainati devono essere sostenute nel periodo di vigenza dell’agevolazione e nell’intervallo di tempo tra la data di inizio e la data di fine dei lavori per la realizzazione degli interventi trainanti (in tal senso anche la circolare n. 30/E del 2020, paragrafo 4.2.2).

In altri termini, al fine di estendere ai lavori trainati, effettuati sulle parti comuni dell’edificio e sulle singole unità immobiliari, il regime agevolativo vigente prima delle modifiche apportate dalla legge di bilancio 2023, si ritiene sufficiente che tali interventi siano effettuati congiuntamente agli interventi trainanti per i quali risultano rispettate le condizioni previste dalla legge.

Ad esempio, nell’ipotesi in cui il condominio abbia deliberato interventi trainanti entro il 18 novembre 2022 e presentato la CILA prima del 31 dicembre 2022, si può godere della medesima percentuale di detrazione anche per le spese sostenute per i lavori trainati.

Con riferimento agli edifici condominiali sottoposti a vincoli dal codice dei beni culturali e del paesaggio, di cui al decreto legislativo 22 gennaio 2004, n. 42, con la citata circolare n. 23/E del 2022 è stato precisato che se – per effetto dei vincoli ai quali l’edificio è sottoposto o dei regolamenti edilizi, urbanistici o ambientali – non è possibile effettuare neanche uno degli interventi trainanti, il Superbonus si applica, comunque, alle spese sostenute per gli interventi trainati.

Ai fini della verifica del rispetto delle condizioni richieste dal comma 894, si ritiene che in tali ipotesi sia possibile far riferimento alla lettera a) del comma 894 (interventi diversi da quelli effettuati dai condomìni).

Ai fini dell’applicazione delle deroghe in esame è, pertanto, necessario che la CILA riferita agli interventi trainati sia stata presentata entro il 25 novembre 2022.

Allegati: -

Rilevanza del patteggiamento dei procedimenti disciplinari: chiarimenti del CNDCEC

Con il pronto ordini del 9 giugno il CNDCEC replica in merito al'impatto sui provvedimenti disciplinari della modifica dell’art. 445 comma 1-bis del c.p.p. cosiddetta riforma Cartabia, in particolare viene precisato che a seguito della riforma la sentenza di patteggiamento è equiparabile a una pronuncia di condanna soltanto in ambito penale mentre perde tale qualità al di fuori di esso.

In particolare il CNDCEC specifica che a seguito dell’entrata in vigore dell’art. 25 del decreto legislativo 10 ottobre 2022 , n. 150, riforma Cartabia del processo penale, gli organi di disciplina, nelle decisioni disciplinari, devono dare applicazione all'articolo 445, comma 1-bis, c.p.p., introdotto da tale normativa, secondo il quale “la sentenza prevista dall'articolo 444, comma 2, anche quando è pronunciata dopo la chiusura del dibattimento, non ha efficacia e non può essere utilizzata a fini di prova nei giudizi civili, disciplinari, tributari o amministrativi, compreso il giudizio per l'accertamento della responsabilità contabile. Se non sono applicate pene accessorie, non producono effetti le disposizioni di leggi diverse da quelle penali che equiparano la sentenza prevista dall'articolo 444, comma 2, alla sentenza di condanna. Salvo quanto previsto dal primo e dal secondo periodo o da diverse disposizioni di legge, la sentenza è equiparata a una pronuncia di condanna.” (art. 445, comma 1 bis, c.p.p.).

La norma è stata modificata a seguito di quanto previsto all’art. 1 comma 10, lett. a), n. 2 della legge delega 134/2021 che prevedeva: “ridurre gli effetti extra-penali della sentenza di applicazione della pena su richiesta delle parti, prevedendo anche che questa non abbia efficacia di giudicato nel giudizio disciplinare e in altri casi”.

E’ evidente, specifica il pronto ordini, la volontà di ridurre, fino a neutralizzarli, gli effetti extra-penali della sentenza di patteggiamento: infatti prima l’inefficacia si estendeva ai “soli giudizi civili ed amministrativi” mentre ora si estende anche a quelli disciplinari e ricomprende espressamente anche quelli tributari e contabili.

Ne deriva quindi che la sentenza di patteggiamento è equiparabile ad una pronuncia di condanna esclusivamente nell’ambito penalistico sostanziale e processuale, mentre perde tale qualità al di fuori di esso.

Pertanto, l’organo disciplinare non può più, in caso di sentenza penale irrevocabile di patteggiamento, ritenere accertato/i il/i fatto/i costituenti l’illecito penale per il quale è stata comminata la condanna, neppure quando tale/i fatto/i sono i medesimi contestati in sede di apertura del procedimento disciplinare, bensì dovrà procedere ad un autonomo accertamento dei fatti contestati.

L’organo di disciplina potrà peraltro ricavare elementi istruttori dagli atti del processo celebrato dal giudice penale analogamente a quanto avviene nei casi di procedimenti penali caratterizzati dalla pronuncia di sentenze di condanna non irrevocabili successivamente annullate solo per intervento, nelle more del processo, della scadenza di termini di prescrizione del reato.

Il pronto ordini sottolinea che si raccomanda tuttavia estrema cautela dal momento che, stante la novità della norma non si è ancora formato un orientamento della giurisprudenza dal quale poter desumere regole di carattere operativo caratterizzate da un sufficiente grado di stabilità.

Si ritiene inoltre plausibile l’interpretazione secondo la quale l’art. 25, cit., non è, pur essendo contenuto nel codice di procedura penale, norma penale di miglior favore bensì norma attinente gli effetti non penali di sentenze penali.

Ne deriva che esso non ha efficacia retroattiva, né, di conseguenza, si applica retroattivamente; i provvedimenti disciplinari adottati prima dell’entrata in vigore della disposizione in questione, e che non ne hanno (potuto) tenere(uto) conto, non meritano quindi di essere revocati né annullati in autotutela.