-

Commissario liquidatore coop: via alle domande dal 1 luglio

Con avviso del 1 luglio il MIMIT informa che fatto che è possibile presentare le domande per il rinnovo dell’elenco dei professionisti idonei a ricoprire l’incarico di commissario liquidatore delle società cooperative, fiduciarie e fiduciarie e di revisione.

Vediamo come.

Commissario liquidatore coop: via alle domande dal 1 luglio

Viene precisato che le istanze di iscrizione o di rinnovo dell’iscrizione all’elenco dei commissari liquidatori devono essere inviate tramite la piattaforma online:

I soggetti beneficiari dell'avviso sono:

- gli iscritti agli albi professionali degli avvocati, dei dottori commercialisti, degli esperti contabili e dei consulenti in materia di lavoro, dagli esperti in materia di lavoro e cooperazione

- e coloro che abbiano svolto funzioni di amministrazione, direzione e controllo in società per azioni dando prova di adeguate capacità imprenditoriali.

Attenzione al fatto che la scadenza per l’iscrizione è fissata per il 15 settembre 2024.

Il decreto di riferimento pubblicato sul sito MIMIT prevede anche che, i professionisti che saranno iscritti, all’esito dell’istruttoria, sono tenuti a comunicare tempestivamente, e comunque entro 5 giorni, ogni variazione ed aggiornamento circa il permanere dei requisiti di iscrizione.

Il MIMIT ha anche reso disponibile una guida con le procedure necessarie alla riscrizione, e tra le altre regole, viene spiegato che la funzionalità di Modifica, Rinnovo e Dettaglio precedentemente descritte presentano le stesse pagine previste per la funzionalità di Nuova iscrizione con l’unica differenza che tutti i campi presenti sono prepopolati con i dati inseriti in fase di nuova iscrizione. I

n caso di Modifica e Rinnovo, è possibile modificare i dati presenti, ad eccezione dei dati identificativi provenienti da SPID o CIE e procedere nella lavorazione fino a terminare la variazione o rinnovo della domanda con una nuova protocollazione. In caso di Dettaglio i dati verranno solamente visualizzati.

-

730/2024: come si indica il social bonus

Il social bonus, comparso nel Modello 730 dell'anno scorso e da indicare anche quest'anno relativamente al residuo, è un credito d'imposta riconosciuto in favore di:

- persone fisiche,

- imprese,

- enti e società,

per le erogazioni agli ETS a sostegno del recupero di immobili inutilizzati e beni confiscati alla criminalità.

Attenzione al fatto che, l'ammontare di credito spettante varia a seconda del soggetto che ha effettuato l'erogazione liberali.

Vediamo come i contribuenti persone fisiche devono indicarlo nella prossima dichiarazione.

Social bonus: come indicarlo nel Modello 730/2024

Come specificato anche nelle istruzioni al modello, per le erogazioni liberali agli enti del terzo settore è riconosciuto un credito d’imposta pari al 65 per cento dell’importo delle erogazioni stesse da utilizzare in tre quote annuali di pari importo.

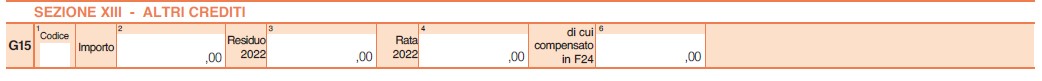

L’importo del credito d’imposta non può comunque essere superiore al 15 per cento del reddito complessivo del contribuente. Il social bonus va indicato negli altri crediti del Quadro G del 730

Dettagliatamente, nel QUADRO G, al RIGO G 15 occorre indicare:

- il codice "11" per il credito d’imposta per social bonus.

Viene evidenziato che, il credito d’imposta è ripartito in tre quote annuali di pari importo ed è fruibile a decorrere dalla dichiarazione dei redditi relativa all’anno in cui è stata effettuata l’erogazione liberale.

La quota annuale non utilizzata può essere riportata nelle dichiarazioni dei redditi dei periodi d’imposta successivi, fino ad esaurimento del credito.

Le erogazioni liberali vanno effettuate in favore degli enti del Terzo settore che hanno presentato al Ministero del Lavoro e delle Politiche Sociali un progetto per sostenere il recupero degli immobili pubblici inutilizzati e dei beni mobili e immobili confiscati alla criminalità organizzata, assegnati ai suddetti Enti del Terzo Settore e da questi utilizzati esclusivamente per lo svolgimento di attività di interesse generale con modalità non commerciali, e che sono stati approvati dal Ministero del Lavoro e delle Politiche sociali.

Le erogazioni liberali vanno effettuate esclusivamente mediante sistemi di pagamento che ne garantiscano

la tracciabilità, tramite banche, uffici postali ovvero mediante altri sistemi di pagamento tracciabili.Le istruzioni al modello 730/2024 evidenzianche che, per l’anno d’imposta 2023 non risultano progetti approvati dal menzionato Ministero e di conseguenza non è possibile fruire del social bonus.

Ti cosigliamo di leggere anche: Social bonus erogazioni ETS: cosa riguarda e come richiederlo per tutti i dettagli su questo bonus.

-

Plusvalenze da cessione su immobile A10: quando è esclusa

La Cassazione con l'Ordinanza n 17852 depositata a giugno ha sancito un importante criterio sulla tassazione delle plusvalenze da cessione di immobili (avvenute quindi entro i 5 anni dall'acquisto).

Il caso di specie riguarda un immobile destinato ad abitazione principale dal cedente e i suoi familiari, tale immobile è classificato in categoria A/10.

La pronuncia sinteticamente afferma che la nozione di abitazione principale è ancorata all’accertamento di una situazione di fatto, di oggettiva destinazione dell’immobile a dimora abituale, e deve essere consentito al contribuente di provare tale condizione.

In caso di accertamento, grava su di lui tale tale onere.

Vediamo i fatti causa.

Plusvalenze da cessione su immobile A10: quando è esclusa

L'Agenzia delle entrate notificava a due persone fisiche comproprietarie di un immobile in categoria A10, due avvisi di accertamento riguardanti il presunto maggior reddito che sarebbe derivato dalla plusvalenza realizzata a seguito di una (ri)vendita infraquinquennale di un immobile in comproprietà.

La Commissione Tributaria Provinciale accoglieva parzialmente il ricorso, ritenendo fondata solo la censura relativa al mancato conteggio da parte dell'Agenzia delle Entrate delle spese documentate sostenute per l'acquisto dell'immobile successivamente ceduto, con conseguente rideterminazione della maggiore imposta dovuta.

I contribuenti proponevano appello, eccependo l'omessa motivazione in ordine alle eccezioni preliminari avanzate in primo grado, con particolare riferimento a quella di nullità della notifica degli avvisi di accertamento.

Il cuore della doglianza fatta valere dai contrbiuenti ruotava intorno all'insussistenza di una plusvalenza tassabile, dal momento che, indipendentemente dalla categoria catastale A/10, l'immobile era stato adibito ad abitazione principale della famiglia e la sua vendita non era finalizzata al perseguimento di un intento speculativo, ma era stata resa necessaria, invece, dalla situazione di crisi familiare sfociata nella separazione personale tra i coniugi.

La Commissione Tributaria Regionale, rigettate le eccezioni di nullità concernenti la notifica degli atti impositivi, accoglieva il motivo di ricorso relativo all'insussistenza di una plusvalenza tassabile, annullando gli atti impositivi originariamente impugnati.

Essa osservava che la disposizione di cui all'art. 67, comma 1, del DPR n. 917 del 1986 (TUIR), nell'escludere dalle plusvalenze tassabili le somme ottenute dalla vendita infraquinquennale di immobili adibiti ad abitazione principale, non contiene alcun riferimento alla loro categoria catastale.

Aggiungeva che l'assegnazione di un immobile ad una categoria catastale non può assumere rilevanza probatoria assoluta in ordine all'utilizzo corrispondente alla classificazione, sicché l'inclusione di un immobile in una categoria che normalmente identifica un uso diverso da quello abitativo – come appunto la categoria A/10, che identifica la destinazione ad uso ufficio o studio privato – non precludeva la possibilità di provare, da parte del contribuente, che l'immobile stesso fosse stato effettivamente adibito ad abitazione principale e, come tale, sottratto per legge all'imposizione fiscale sulla plusvalenza derivante dalla vendita prima del decorso di cinque anni dall'acquisto.

Riteneva quindi che tale prova fosse stata fornita dal contribuente attraverso la produzione dei certificati di residenza nell'immobile poi ceduto, delle copie delle fatture relative alla fornitura di gas, energia elettrica (per usi domestici) e servizio telefonico, delle copie dei bollettini di pagamento del canone RAI, della tassa rifiuti e delle quote condominiali.

Tale documentazione veniva considerata idonea a superare la presunzione di non utilizzo a fini abitativi derivante dall'assegnazione a tale unità immobiliare della categoria catastale prevista per gli uffici e gli studi privati.

L'Agenzia delle entrate proponeva ricorso in Cassazione, ricorso respinto dalla Corte che esplicitava il seguente principio: "in caso di cessione, entro il quinquennio dall'acquisto, di un immobile classificato ad uso ufficio, ma oggettivamente classificabile anche ad altri usi abitativi, l'effettiva adibizione di esso ad abitazione principale del cedente (sul quale grava il relativo onere probatorio) o di un suo familiare, da intendersi come destinazione a dimora abituale, ove realizzatasi per la maggior parte del periodo intercorso tra l'acquisto e la cessione, è idonea ad escludere l'assoggettamento a tassazione dell'eventuale plusvalenza conseguita dal cedente, anche se tale destinazione sia avvenuta in contrasto con la classificazione catastale dell'immobile, potendosi anche in tal caso escludere l'intento speculativo dell'operazione".

Secondo la Cassazione la sentenza della CTR ha fatto corretta applicazione di tale principi -

Modello Redditi PF 2024: rigo RC6 sul periodo di lavoro

Entro il 15 ottobre va presentato in via telematica il Modello redditi PF 2024, e tal fine le entrate hanno pubblicato il Modello e le relative istruzioni, con apposito provvedimento.

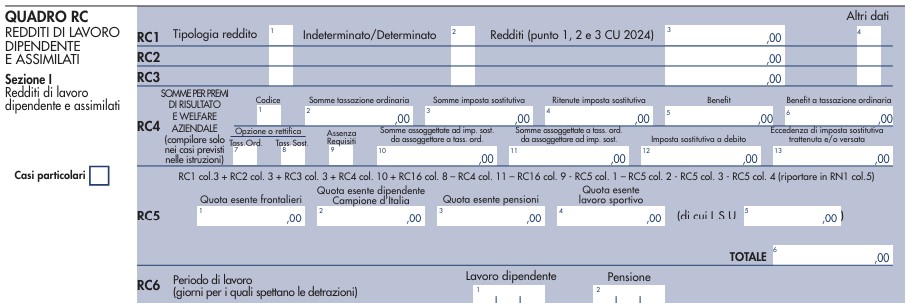

Nel Quadro RC vanno indicati i redditi di lavoro dipendente, i redditi di pensione e i redditi assimilati a quelli di lavoro dipendente percepiti nell’anno 2023.

Se il contribuente nel corso dell’anno ha avuto più rapporti di lavoro dipendente o assimilati e ha chiesto all’ultimo datore di lavoro di tener conto degli altri redditi percepiti, deve indicare in questo quadro i dati presenti nella Certificazione Unica rilasciata da quest’ultimo.

Nella Sezione del Quadro RC vanno indicati redditi di lavoro dipendente e assimilati nonché redditi di pensione per i quali la detrazione è rapportata al periodo di lavoro nell’anno.

Per questi redditi la detrazione, da indicare nel rigo RN7 colonna 1 o RN7 colonna 2, è rapportata al periodo di lavoro nell’anno, ovvero a quello per il quale spetta la detrazione, e a tal fine è necessario compilare il rigo RC6 indicandovi i giorni di lavoro/pensione.

Redditi PF 2024: il quadro RC rigo RC6

Il rigo RC6 contiene i dati del periodo di lavoro.

In questo rigo indicare il periodo di lavoro riferito ai redditi indicati nei righi da RC1 a RC3, in particolare:

- nella colonna 1, indicare il numero dei giorni relativo al periodo di lavoro dipendente o assimilato (365 per l’intero anno). Vanno in ogni caso compresi le festività, i riposi settimanali e gli altri giorni non lavorativi; vanno sottratti i giorni per i quali non spetta alcuna retribuzione, neanche differita (ad esempio, in caso di assenza per aspettativa senza corresponsione di assegni). In caso di rapporto di lavoro part-time, le detrazioni spettano per l’intero periodo ancorché la prestazione lavorativa venga resa per un orario ridotto.

Se si compilato un solo rigo perché si è avuto un unico rapporto di lavoro, occorre riportare la cifra indicata al punto 6 della Certificazione Unica 2024.

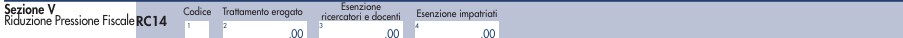

Redditi PF 2024: il rigo RC14 trattamento integrativo

Per consentire di calcolare correttamente il trattamento integrativo, tutti i lavoratori dipendenti devono compilare il rigo RC14:

In particolare, al Rigo RC14 noto come Riduzione pressione fiscale in Colonna 1:

In particolare, al Rigo RC14 noto come Riduzione pressione fiscale in Colonna 1:- Riportare il codice indicato nel punto 390 della Certificazione Unica 2024.

Nella Certificazione Unica è riportato:

- il codice 1 se il datore di lavoro ha riconosciuto il trattamento integrativo e lo ha erogato tutto o in parte. In questo caso nella colonna 2 del rigo RC14 va riportato l’importo del trattamento integrativo erogato dal sostituto d’imposta (punto 391 della Certificazione Unica 2024);

- il codice 2 se il datore di lavoro non ha riconosciuto il trattamento integrativo ovvero pur avendolo riconosciuto, non ha provveduto ad erogarlo neanche in parte. In questo caso non va compilata la colonna 2 del rigo RC14.

Ricordiamo che dal 1° luglio 2020 è riconosciuta una somma che non concorre alla formazione del reddito complessivo, denominato “trattamento integrativo”, ai titolari di reddito di lavoro dipendente e di alcuni redditi assimilati.

Dal 1° gennaio 2022 esso è riconosciuto nella misura di 1.200 euro ai lavoratori la cui imposta, determinata tenendo conto solo dei redditi da lavoro dipendente e di alcuni assimilati, sia di ammontare superiore alle detrazioni per lavoro dipendente e il cui reddito complessivo sia non superiore a 15.000 euro.

-

Adeguamento rimanenze di magazzino: pronti i coefficienti di maggiorazione

Il MEF ha pubblicato il Decreto del 24 giugno con i coefficienti di maggiorazione necessari all'adeguamento delle rimanenze di magazzino 2024.

Lo stesso decreto è stato pubblicato poi in GU n 145 del 25 giugno ed entra in vigora da oggi 26 giugno.

Ricordiamo che scade il 30 giugno il termine per il pagamento della imposta sostitutiva prevista per tale riallineamento delle rimanenze previsto dalla Legge di Bilancio 2024. (Per tutte le regole sulla misura leggi anche Adeguamento rimanenze magazzino: pronti codici tributo)

Vediamo ora il dettaglio dei coefficienti appena pubblicati.

Adeguamento rimanenza di magazzino: il MEF pubblica i coefficienti

Con il decreto Mef sono approvati i coefficienti di maggiorazione indicati negli allegati da 1 a 3, determinati sulla base della nota tecnica e metodologica contenuta nell’allegato 4, da utilizzare per determinare l’imposta sul valore aggiunto e l’imposta sostitutiva dell’imposta sul reddito delle persone fisiche, dell’imposta sul reddito delle società e dell’imposta regionale sulle attività produttive dovute, in caso di eliminazione di valori relativi alle esistenze iniziali dei beni, ai sensi dell’articolo 1, commi da 78 a 80, della legge 30 dicembre 2023, n. 213.

Ai fini dell’applicazione dei coefficienti di cui al comma 1, i soggetti che, nel periodo d’imposta antecedente a quello in corso al 30 settembre 2023, hanno svolto attività economiche:- a) per le quali sono stati approvati gli indici sintetici di affidabilità fiscale di cui all’articolo 9-bis del decreto-legge 24 aprile 2017, n. 50, convertito, con modificazioni, dalla legge 21 giugno 2017, n. 96 e hanno dichiarato ricavi di importo non superiore a euro 5.164.569, anche qualora si sia verificata, per il medesimo periodo d’imposta, una delle cause di esclusione dall’applicazione degli stessi, utilizzano i coefficienti di cui all’allegato n. 1;

- b) e hanno dichiarato ricavi di importo superiore a euro 5.164.569, utilizzano i coefficienti di cui all’allegato n. 2;

- c) per le quali non sono stati approvati gli indici sintetici di affidabilità fiscale di cui all’articolo 9-bis del decreto-legge 24 aprile 2017, n. 50, convertito, con modificazioni, dalla legge 21 giugno 2017, n. 96 e hanno dichiarato ricavi di importo non superiore a euro 5.164.569, utilizzano i coefficienti di cui all’allegato n. 3.

-

Dematerializzazione note spese dipendenti: regole ADE

Con Risposta a interpello n 142 del 24 giugno le Entrate replicano a dubbi su dematerializzazione delle note spese e dei documenti dei dipendenti ai fini della successiva deduzione del costo.

Sinteticamente si chiarisce che le ricevute di pagamenti elettronici, effettuati con carta di credito aziendale, di per sé non sono sufficienti a documentare fiscalmente la spesa deducibile a meno che non siano accompagnate da altri giustificativi, come ad esempio le ricevute dei taxi.

L'istante inoltre chiedeva se la procedura proposta per la dematerializzazione delle note spese fosse corretta, vediamo i dettagli e la replica delle Entrate.

Dematerializzazione note spese dipendenti: chiarimenti ADE

L'istante desidera procedere alla dematerializzazione delle note spese e dei documenti che giustificano le spese sostenute dai dipendenti durante le trasferte di lavoro, in prevalenza per servizi di trasporto tramite taxi, saldati utilizzando la carta di credito aziendale.

A tali fine riferisce che il progetto di dematerializzazione in questione, semplificherebbe la preparazione, la gestione ed il controllo delle note spese, rendendo più efficiente l'intero processo.

Inoltre, riferisce che il sistema informatico che si sta attivando consente di creare automaticamente una versione digitale della spesa sostenuta partendo dalla scansione sicura del giustificativo cartaceo tramite apposita applicazione installata sullo smartphone aziendale, utilizzando la tecnologia ''OCR''.

Una volta rilevate tutte le informazioni relative alle suddette spese, il sistema compilerà automaticamente i campi corrispettivi della spesa all'interno di un ''form'' prima di procedere alla fase successiva di inserimento di tale spesa all'interno della nota spese del lavoratore dipendente.

La nota spese sarà quindi composta da una serie di record contenenti le informazioni, native digitali, con gli importi, le tipologie di spese e tutte le informazioni necessarie, corredate da una immagine corrispettiva del documento cartaceo originale.

Sia l'applicazione sullo smartphone che il sistema di gestione delle trasferte in formato Desktop saranno accessibili ai soli lavoratori dipendenti riconosciuti e autenticati a più fattori.

Tutte le attività di accesso al sistema, di compilazione delle note spese, di modifica delle stesse saranno registrate tramite opportuni log del sistema informatico.

Il sistema, inoltre, garantisce che il documento caricato tramite fotocamera, riportato automaticamente in modalità analitica in nota spese e poi approvato dal proprio responsabile, godrà di caratteristiche di integrità, immutabilità e leggibilità e sarà archiviato automaticamente a norma di legge.

Il documento non sarà quindi più modificabile dal lavoratore dipendente.

La nota spese così compilata e controllata sarà sottoposta a processo autorizzativo interno, dove il responsabile potrà verificare, de visu, la nota spese e i relativi giustificativi allegati per ogni singola spesa.

Le entrate hanno chiarito che quando si parla di documenti informatici qualsiasi considerazione non può prescindere dal decreto legislativo 7 marzo 2005, n. 82 (c.d. ''Codice dell'Amministrazione Digitale'' o ''CAD'') e dai relativi decreti attuativi, siano questi di ordine generale sia, nello specifico, propri dell'ambito tributario.

Dalla normativa richiamata emerge che qualunque documento informatico avente rilevanza fiscale ossia qualunque documento elettronico che contiene la rappresentazione di atti, fatti o dati giuridicamente rilevanti ai fini tributari (cfr. l'articolo 1 lett. p) del CAD) come le note spese che verranno poi utilizzate per la deducibilità dei relativi costi ai sensi del D.P.R. n. 917 del 1986, debba possedere, tra le altre, le caratteristiche della immodificabilità, integrità ed autenticità.

Laddove tali accorgimenti siano effettivamente presenti […] nulla osta a che i documenti analogici siano sostituiti da quelli informatici (ovvero siano realizzati duplicati informatici di documenti informatici ai sensi dell'articolo 23bis del CAD) e che la procedura sia interamente dematerializzata.

Tanto premesso, in base a quanto sommariamente riferisce l'istante, la procedura di generazione della nota spese del caso di specie sembra avere delle similitudini con le procedure descritte nelle risposte a interpello con cui le entrate hanno fornito i chiarimenti, con la conseguenza che, laddove siano garantiti i requisiti di immodificabilità, integrità ed autenticità dei documenti dematerializzati nulla osta all'adozione del processo ipotizzato dall'istante.

Allegati: -

Digitalizzazione ETS: domande entro il 19 luglio

Il bando digitalizzazione ETS prevede aiuti per le imprese del terzo settore con domande entro il 19 luglio sulla piattaforma re@dy.

Gli interventi proposti potranno prevedere azioni di:

- formazione digitale, di base e/o avanzata, per dipendenti, collaboratori stabili e volontari, attraverso l’utilizzo di metodologie e pratiche innovative, affinché essi maturino maggiori competenze e consapevolezza in ambito digitale, assumano un ruolo (pro)attivo nel processo di transizione digitale delle proprie organizzazioni e aumentino la propria velocità di adattamento ai cambiamenti imposti dalla digitalizzazione e dalla trasformazione digitale;

- coerente integrazione di sessioni formative per lo sviluppo e/o miglioramento delle competenze non cognitive (soft o life skills), complementari a quelle digitali, al fine di costruire percorsi di crescita professionale capaci di insistere sulle competenze “soft” (es. creatività, ragionamento critico ed empatia, capacità relazionali e sociali);

- implementazione di una soluzione digitale volta al miglioramento dell’efficienza interna (organizzazione e processi interni) e/o esterna (servizi offerti alla collettività), coerente con la proposta progettuale ed in generale funzionale al contesto in cui le organizzazioni coinvolte operano. La formazione relativa all’utilizzo di tale soluzione digitale potrà rappresentare solo parte di un più ampio programma formativo indirizzato ai lavoratori, che pertanto dovrà presentare un assetto strutturato comprendente argomenti di carattere strategico e professionalizzante in ambito digitale;

- attivazione, sostegno e accompagnamento dei beneficiari al fine di coinvolgerli efficacemente nei percorsi formativi, attraverso la proposta di attività pratiche ed esperienziali (es. role modelling, tutoring, coaching, mentoring), che ne incentivino la partecipazione attiva durante tutto l’arco della formazione fino al suo completamento;

- messa a disposizione di sessioni di orientamento per far emergere le conoscenze e abilità dei beneficiari, al fine di valorizzare le loro potenzialità e attitudini professionali misurando i diversi livelli di partenza in termini di fabbisogni formativi e sviluppando un percorso di reskilling e/o upskilling digitale efficace.

Bando digitale sociale 2024: che cos’è

Sul sito del Fondo per la repubblica Digitale viene pubblicato il bando per la digitalizzazione degli ETS.

La transizione digitale è un elemento cruciale per accelerare i processi di innovazione e consentire al mondo del non profit di raggiungere obiettivi sociali, migliorare l’efficienza e coinvolgere le comunità.

Il digitale, infatti, può sostenere e agevolare il lavoro delle organizzazioni non profit.

L’investimento nella formazione e nello sviluppo di competenze digitali dei propri dipendenti, collaboratori e volontari risulta essere essenziale per consentire al settore di massimizzare il potenziale delle tecnologie digitali nel perseguire missioni e obiettivi sociali.

Con l’obiettivo di sostenere progetti rivolti all’empowerment di conoscenze e competenze digitali di dipendenti, collaboratori stabili e volontari degli enti che operano in uno o più settori di interesse generale dell’economia sociale, il Fondo per la Repubblica Digitale – Impresa sociale ha pubblicato il bando “Digitale sociale” che mette a disposizione 15 milioni di euro.

Bando digitale sociale 2024: beneficiari

Le proposte progettuali possono essere presentate da partenariati di almeno due soggetti.

All’interno del partenariato dovranno essere presenti una rete formale o un gruppo di enti privati non profit che presentano un bisogno comune di empowerment delle competenze digitali dei propri dipendenti e/o collaboratori stabili, inclusi i volontari; un soggetto pubblico o privato non profit con comprovata esperienza nella realizzazione di progetti in ambito digitale, che contribuisca a costruire il percorso formativo più adatto alle esigenze manifestate e sia eventualmente in grado di sviluppare una soluzione digitale funzionale alle necessità degli enti.

Bando digitale sociale 2024: presenta la domanda

I soggetti interessati possono presentare i progetti, corredati di tutta la documentazione richiesta, devono essere compilate e inviate esclusivamente online attraverso la piattaforma Re@dy, entro il 19 luglio 2024.

Per informazioni:

- Email: [email protected]

- Tel: 06/68102736, negli orari di assistenza previsti

-

- lunedì e venerdì, ore 9:30 – 13:30

- mercoledì, ore 14:30 – 17:00

Si consiglia di non registrarsi e di non presentare i progetti a ridosso della scadenza, in quanto potrebbero verificarsi rallentamenti del sistema dovuti all’elevato numero di utenti contemporaneamente online.

Altresì, si consiglia di prendere visione dei documenti “Manuale di registrazione alla piattaforma Re@dy” e “Guida alla presentazione dei progetti”, disponibili sul sito internet www.fondorepubblicadigitale.it, per ulteriori indicazioni circa la registrazione sulla piattaforma Re@dy e la presentazione delle proposte progettuali.

Allegati: