-

Altre modifiche al Concordato Preventivo Biennale

Giunge notizia che il governo italiano sia al lavoro su un decreto correttivo, ancora in bozza, che interviene su degli aspetti operativi di alcuni dei diversi decreti attuativi della legge delega sulla riforma fiscale.

Tra questi sembrano assumere particolare rilievo gli interventi di modifica del Concordato preventivo biennale, alcuni dei quali interessano il primo anno di applicazione, tradizionalmente più problematico da un punto di vista operativo (sia per i contribuenti che per la pubblica amministrazione), altri lo strumento del CPB a regime.

Vediamo analiticamente nel seguito le principali misure in discussione.

Componenti straordinari del reddito

Questione particolarmente sensibile per il contribuente è quella relativa ai componenti straordinari di reddito che possono modificare la base imponibile oggetto di concordato.

In sede di promulgazione del CPB il legislatore aveva già trattato la questione, ma la sua elaborazione non sempre è stata ritenuta abbastanza efficace. Motivo per cui, in sede di modifica, sono stati previsti ulteriori due punti:

- per i professionisti: non dovrebbero confluire nella base imponibile i corrispettivi percepiti in conseguenza di cessione della clientela o di altri elementi immateriali;

- per le imprese: dovrebbero poter essere sottratte dal reddito concordato le perdite su crediti.

Cause di esclusione

Di non trascurabile rilevanza, anche perché interessa lo strumento del CPB nel suo funzionamento a regime, è la previsione di aggiungere all’articolo 11 del Decreto Legislativo 13/2024 ulteriori tre cause di esclusione, per i contribuenti che:

- nel periodo di imposta precedente (a quello a cui si riferisce la proposta di concordato) conseguono redditi esenti, esclusi o che non concorrono alla base imponibile, in misura superiore al 40% del reddito derivante dall’esercizio dell’impresa o dallo svolgimento della professione;

- nel primo anno (a cui si riferisce la proposta biennale di concordato), effettuano operazioni di fusione, scissione o conferimento; oppure, per le società di persone e le associazioni professionali, effettuano modifiche alla compagine sociale;

- nel primo periodo anno (a cui si riferisce la proposta biennale di concordato) accedono al regime forfetario.

Acconti delle imposte

Per il primo anno di adesione al CPB sono in discussione delle ipotesi di maggiorazioni degli acconti d’imposta:

- per l’imposta principale, Irpef o Ires, dovrebbe essere introdotta una maggiorazione del 15% della differenza tra reddito concordato e reddito dichiarato nel periodo di imposta precedente;

- per l’Irap il funzionamento della maggiorazione sarà analogo, ma previsto nella misura del 3%;

- per i contribuenti in regime forfetario questa sarà del 12%, oppure del 4% in caso di nuove attività.

Di particolare rilevanza sul tema, la previsione che, in caso di decadenza dal CPB, saranno comunque dovute le imposte e i contributi previsti in sede di accettazione della proposta, nel caso in cui questi risultino essere superiori a quelli effettivamente conseguiti dal contribuente nell’anno d’imposta.

Sanzioni

Va ricordato che il decreto di riforma delle sanzioni tributarie aveva previsto un regime più gravoso per i contribuenti che avrebbero deciso di non accedere al CPB, consistente nella più facile applicazione di sanzioni accessorie; ciò in conseguenza del dimezzamento della soglia reddituale richiesta per queste sanzioni, che, per coloro che non accettavano il concordato, si riduceva a 25 mila euro (la metà dei 50 mila euro previsti a regime).

In relazione a ciò, va segnalato che, per non assumere un atteggiamento coercitivo nei confronti dei contribuenti, la cui accettazione della proposta di CPB dovrebbe restare effettivamente volontaria, tale previsione di inasprimento sembra che sarà eliminata.

Termini di adesione e software

Per il primo anno di applicazione del CPB, i termini di adesione coincidono con quelli di presentazione della dichiarazione dei redditi, la cui scadenza sarà prorogata dal decreto correttivo al 31 ottobre, con uno slittamento quindi di 15 giorni.

Per i contribuenti in regime forfetario l’accesso al software, che sarà messo a disposizione dall’Agenzia delle Entrate, avverrà a partire dal 15 luglio.

Invece per i soggetti ISA dovrebbe restare invariata l’originaria previsione del 15 giugno.

-

Redditi SC 2024: immobili sequestrati e sospensione imposte

Il Modello Redditi SC 2024 è la dichiarazione dei redditi delle società di capitali e degli enti commerciali ed equiparati.

In particolare, deve essere presentato dai seguenti soggetti Ires:

- società per azioni e in accomandita per azioni,

- società a responsabilità limitata,

- società cooperative, comprese società cooperative che abbiano acquisito la qualifica di ONLUS e cooperative sociali,

- società di mutua assicurazione, nonché le società europee di cui al regolamento (CE) n. 2157/2001 e le società cooperative europee di cui al regolamento (CE) n. 1435/2003, residenti in Italia

- enti commerciali, compresi i trust, che hanno per oggetto esclusivo o principale l’esercizio di attività commerciali, residenti in Italia

- società ed enti commerciali di ogni tipo, compresi i trust, non residenti in Italia.

Le società e gli enti commerciali non residenti sono obbligati a utilizzare il modello Redditi SC se nell’anno di riferimento della dichiarazione hanno prodotto in Italia (art. 23 del DPR 22 dicembre 1986, n. 917 – TUIR):

- redditi di impresa derivanti da attività esercitate mediante stabili organizzazioni

- redditi fondiari (reddito dei fabbricati e dei terreni)

- redditi di capitale

- redditi diversi

- redditi di partecipazione in società di persone e in società di capitali trasparenti.

Vediamo la novità di quest'anno sugli immobili sequestrati.

Modello Redditi SC 2024: dove indicare gli immobili sequestrati

Tra le novità del Modello Redditi SC 2024 per i soggetti Ires vi è quella per gli immobili sequestrati.

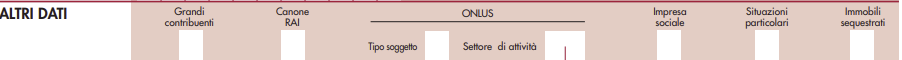

In particolare, nel Frontespizio, nella sezione “Altri dati”, è stata inserita la casella “Immobili sequestrati” al fine di segnalare l’esistenza di beni immobili oggetto di provvedimenti di sequestro e confisca non definitiva da cui deriva la sospensione del versamento delle imposte fino alla revoca della confisca o fino alla loro assegnazione o destinazione.

Tra le variazioni in diminuzione del quadro RF è stata prevista la non rilevanza, ai fini delle imposte sui redditi, del reddito dei beni immobili oggetto di provvedimenti di sequestro e confisca non definitiva determinato secondo le disposizioni del capo II del titolo I, dell’art. 70 e dell’art. 90, comma 1, quarto e quinto periodo del TUIR.

Le istruzioni al modello precisano che, i beni immobili oggetto di provvedimenti di sequestro e confisca non definitiva, il cui reddito è determinato secondo le disposizioni del capo II del titolo I (“Redditi fondiari”), dell’art. 70 (“Redditi di natura fondiaria”) e dell’art. 90, comma 1, quarto e quinto periodo (“Proventi immobiliari”) del TUIR, non rilevano ai fini della determinazione delle imposte sui redditi, ai sensi del comma 3-bis dell’art. 51 del decreto legislativo 6 settembre 2011, n. 159.

In tali ipotesi, l’amministratore giudiziario è tenuto a presentare la dichiarazione indicando i redditi di tutti i beni sequestrati.

Per quelli diversi dagli immobili devono essere liquidate e versate le relative imposte mentre per i beni immobili oggetto dei provvedimenti cautelari da cui deriva, per effetto della citata disposizione, la sospensione del versamento delle imposte fino alla revoca della confisca o fino alla loro assegnazione o destinazione, va barrata la presente casella “Immobili sequestrati” e vanno compilati i quadri relativi a tali redditi senza riportarli nel quadro RN.

-

Dichiarazione IVA 2024: lettere dal Fisco in arrivo

Con il Provvedimento n 264078 del 12 giugno le Entrate dettano le regole per le comunicazioni per la promozione dell’adempimento spontaneo nei confronti dei soggetti per i quali risulta per il periodo d’imposta 2023 la mancata

presentazione della dichiarazione IVA ovvero la presentazione della stessa senza la compilazione del quadro VE o con operazioni attive dichiarate per un ammontare inferiore a 1.000 euroDichairazione IVA 2024: come ravvedere omissioni o mancanze

Il provvedimento specifica che i contribuenti stanno ricevendo nel proprio cassetto fiscale o all'indirizzo PEC fornito al Fisco le informazioni relative alle verifiche effettuate.

L’Agenzia delle Entrate utilizza i dati delle fatture elettroniche emesse e dei corrispettivi giornalieri memorizzati e trasmessi telematicamente dai contribuenti soggetti passivi IVA per verificare per l’anno d’imposta 2023:

- l’eventuale mancata presentazione della dichiarazione IVA

- ovvero la presentazione della stessa senza la compilazione del quadro VE o con operazioni attive dichiarate per un ammontare inferiore a 1.000 euro.

Le operazioni attive dichiarate sono pari al volume d’affari (importo del rigo VE50) aumentato dell’importo delle cessioni di beni ammortizzabili e passaggi interni (importo del rigo VE40).

L’Agenzia delle Entrate mette a disposizione le informazioni per una valutazione in ordine alla correttezza dei dati in suo possesso al fine di consentire al contribuente di fornire elementi e informazioni in grado di giustificare la presunta anomalia rilevata.

Ciò premesso, il Fisco dispone che i contribuenti che non hanno presentato la dichiarazione IVA relativa al periodo di imposta 2023 possono regolarizzare la posizione presentando la dichiarazione entro novanta giorni decorrenti dal 30 aprile 2024, con il versamento delle maggiori imposte, degli interessi e delle sanzioni in misura ridotta come previsto dall’articolo 13, comma 1 lettera c), del decreto legislativo 18 dicembre 1997, n. 472.

Allegati:

I contribuenti che hanno presentato la dichiarazione IVA relativa al periodo di imposta 2023 possono regolarizzare gli errori e le omissioni eventualmente commessi presentando una dichiarazione integrativa con il versamento delle maggiori imposte, degli interessi e delle sanzioni in misura ridotta come previsto dall’articolo 13 del decreto legislativo 18 dicembre 1997, n. 472.

Restano, infine, dovute autonomamente, in sede di ravvedimento le sanzioni ridotte per le cosiddette violazioni prodromiche. -

Esenzione IMU 2024: regole per abitazioni parzialmente locate

Entro il 17 giugno, poichè il giorno 16 è domenica, occorre versare l'acconto IMU 2024.

Tra i casi di esenzione del versamento IMU 2024 vi è quello delle abitazioni principali locate parzialmente.

Accade di frequenti che un proprietario affitti una o più stanze a studenti e forestieri pur abitando appunto nell'immobile che è abitazione principale. Vediamo quando si ha diritto alla esenzione IMU per gli immobili locati parzialmente.

IMU 2024: le regole per abitazioni parzialmente locate

Il MEF con una FAQ ha affermato che le abitazioni principali locate non scontano l'IMU.

La FAQ, anche se datata, è stata confermata dalla CTR Abruzzo con la sentenza del 25 gennaio 2022.

La FAQ del MEF del 2013 replicava al seguente quesito:

"Il proprietario di un’abitazione principale che ne concede alcune stanze in locazione a studenti, usufruisce della esenzione da IMU ai sensi dell’articolo 1, comma 707 della legge n. 147/2013? "

La replica del MEF affermava che, anche se parzialmente locata, l’abitazione principale non perde tale destinazione e, pertanto, a partire dal 1° gennaio 2014, beneficia dell’esenzione dall’IMU prevista per tale fattispecie.

La sentenza 2022 della CTR d'Abruzzo ha sancito una massima secondo la quale, al fine di non perdere le agevolazioni prima casa, occorre mantenere, seppur parzialmente, il possesso del bene.

Viene inoltre precisato che, secondo l'Agenzia delle Entrate con la Circolare n. 1/94), la locazione dell'immobile acquistato con l'agevolazione IMU non comporta la decadenza, in quanto non si ha la perdita del possesso.

Quindi è possibile affittare parzialmente, non integralmente, l'immobile poiché ciò significherebbe perderne completamente il possesso a favore del conduttore.

Viena ulteriormente precisato che la locazione parziale della prima casa è sempre possibile, tanto è vero che nei modelli di dichiarazione fiscale è previsto un codice ad hoc proprio per indicare questa situazione.

In questo caso continuano ad essere riconosciute tutte le agevolazioni IRPEF compresa la detrazione del mutuo, e non è dovuta l'IMU.

La CTR ricorda infine che la Cassazione con sentenza n. 19989 del 2018 ha statuito che non impedisce la richiesta di agevolazioni la circostanza che l'immobile sia concesso in locazione con regolare contratto a terzi.

-

Bonus una tantum edicole 2023: elenco beneficiari

Sul sito del Dipartimento dell'editoria è pubblicato il Decreto del capo del Dipartimento del 6 giugno con l'elenco dei soggetti beneficiari del bonus una tantum edicole 2023, clicca qui per visionarlo.

Ricordiamo che il bonus una tantum edicole è il contributo alle imprese esercenti punti vendita esclusivi per la rivendita di giornali e riviste, previsto all’art. 2 del DPCM DEL 10 AGOSTO 2023 recante la ripartizione delle risorse del Fondo straordinario per gli interventi di sostegno all’editoria.

Le disposizioni applicative per la fruizione del bonus sono contenute nell’art. 1 del Decreto del 28 novembre 2023.

Bonus edicole 2023: le domande dall'8 febbraio 2024

Il decreto del 28.11 prevede che, ai sensi dell’articolo 2, comma 1, del decreto del Presidente del Consiglio dei ministri 10 agosto 2023, alle imprese esercenti punti vendita esclusivi per la rivendita di giornali e riviste, è riconosciuto, per l’anno 2023, un contributo una tantum fino a 2.000 euro.

Il contributo è elevato a 3.000 euro per i punti vendita esclusivi siti nelle Aree interne, di cui alla Mappa Aree Interne 2020, valevole per il ciclo di programmazione 2021-2027, aggiornata dal Comitato interministeriale per la programmazione e lo sviluppo sostenibile (CIPESS).

L’agevolazione è riconosciuta entro il limite di 4 milioni di euro, che costituisce tetto di spesa.

Il contributo è volto a favorire la realizzazione di progetti di consegna a domicilio di giornali quotidiani e periodici, l’apertura domenicale, la fornitura di pubblicazioni agli esercizi commerciali limitrofi e l’attivazione di punti vendita addizionali.

Bonus edicole 2023: i requisiti per averlo

Costituiscono requisiti di ammissione al beneficio:

- a) l’esercizio dell’attività di rivendita esclusiva di giornali e riviste, con l’indicazione nel registro delle imprese del codice di classificazione ATECO 47.62.10, quale codice di attività primario e/o prevalente;

- b) non essere sottoposti a procedure di liquidazione volontaria, coatta amministrativa o giudiziale.

Il contributo è riconosciuto a fronte della realizzazione di almeno una delle seguenti attività effettuate nel periodo 1° gennaio – 31 dicembre 2023:

- a) realizzazione di progetti di consegna a domicilio di giornali quotidiani e periodici;

- b) apertura domenicale pari almeno al 50 per cento delle domeniche su base annua;

- c) fornitura di pubblicazioni agli esercizi commerciali limitrofi;

- d) attivazione di uno o più punti vendita addizionali.

I soggetti che intendono accedere al contributo presentano apposita domanda, per via telematica, al Dipartimento per l’informazione e l’editoria della Presidenza del Consiglio dei Ministri, attraverso la procedura disponibile nell’area riservata del portale www.impresainungiorno.gov.it.

Bonus edicole 2023: presenta la domanda entro l'8 marzo

Le domande in via telematica possono essere presentate dall’8 febbraio 2024 (ore 10.00) all’8 marzo 2024 (ore 17.00) dal titolare o legale rappresentante dell'impresa esclusivamente per via telematica, attraverso apposita procedura disponibile nell'area riservata del portale impresainungiorno.gov.it, accessibile cliccando sul link "Presidenza del Consiglio dei Ministri – Dipartimento per l'informazione e l'editoria" -> "Bonus una tantum edicole 2023" del menù "Servizi on line", previa autenticazione tramite il Sistema Pubblico di Identità Digitale (SPID), Carta Nazionale dei Servizi (CNS), Carta d’Identità Elettronica (CIE).

Si ricorda che è previsto l’invio di una sola domanda per impresa richiedente.

La domanda deve essere firmata digitalmente dal titolare di impresa individuale o dal socio titolare/legale rappresentante di società di persona, esclusivamente con firma CAdES. In caso di errore, sarà possibile, per tutta la durata di apertura dello sportello, presentare una nuova domanda che annulla la precedente.

Per l’assistenza per l’accesso al portale o per la compilazione della domanda consultare il manuale utente della procedura ovvero contattare l'Help Desk al numero 0664892717 dal lunedì al venerdì dalle 9:00 alle 17:00.

Eventuali quesiti o richieste di chiarimento dovranno essere inoltrati esclusivamente tramite posta elettronica ordinaria alla seguente casella di posta dedicata: [email protected]

- Senza categoria

Avvisi, pre avvisi, solleciti della Riscossione: quando arrivano

L'agenzia della Riscossione con notizia del 10 giugno spiega cosa sono:

- gli avvisi,

- i preavvisi,

- i solleciti,

che invia ai contribuenti in caso di mancato pagamento.

In dettaglio, un contribuente li riceve se non ha provveduto al versamento di quanto già richiesto in precedenza, con cartelle o avvisi di accertamento esecutivo o di addebito, e prima che vengano attivate le procedure di recupero.

Con gli avvisi, i preavvisi, i solleciti, l’Agenzia delle entrate-Riscossione ricorda all’interessato che un pagamento previsto non è stato effettuato, ma che, comunque, può provvedere a regolarizzare la propria posizione prima che vengano avviate le procedure di riscossione per il recupero del credito.

Vediamo quali sono in dettaglio.

Sollecito di pagamento: che cos’è

Il sollecito di pagamento è promemoria, spedito per posta semplice, che contiene l’invito a mettersi in regola con i pagamenti.

Per quanto riguarda i contribuenti con debiti fino a 1.000 euro, l'articolo 1, comma 544, della legge n. 228/2012 dispone il divieto di avviare procedure cautelari o esecutive, relativamente a debiti di tale entità, se non dopo aver preliminarmente inviato al contribuente uno specifico sollecito di pagamento e dopo che siano decorsi inutilmente 120 giorni dall’invio del sollecito stesso.

Il sollecito contiene:

- le informazioni di carattere generale relative alle modalità per effettuare il versamento, oppure, nei casi previsti dalla normativa, per rateizzare le somme dovute,

- il dettaglio degli importi da pagare,

- la descrizione della tipologia di crediti in riscossione,

- l’anno di riferimento,

- l’ente creditore che li richiede,

- e l’indicazione dell’ammontare di ciascuna voce di debito.

Prima dell’attivazione delle procedure cautelari (fermo di beni mobili registrati – più comunemente fermo amministrativo – e ipoteca su un immobile) ci sono due tipologie di comunicazione che vengono disposte:

- sia nel caso del fermo sia per l’ipoteca,

- il debitore riceve un preavviso (comunicazione preventiva) che dà 30 giorni di tempo dalla notifica per mettersi in regola.

Preavviso di fermo: che cos’è?

Il preavviso di fermo amministrativo è una comunicazione preventiva che l’agente della riscossione, in base alla legge (articolo 86, del Dpr n. 602/1973) è tenuto a notificare al contribuente intestatario di beni mobili registrati, iscritti nei pubblici registri, prima di poter disporre il provvedimento stesso di fermo amministrativo.

Con il preavviso, il debitore ha 30 giorni dalla notifica per mettersi in regola.

Esso contiene l’avvertenza che, trascorsi i 30 giorni senza che vi sia stato pagamento oppure una richiesta di rateizzazione o sospensione della riscossione nei casi previsti dalla legge nonché un annullamento del debito, si procederà, senza ulteriori comunicazioni, all’iscrizione del fermo amministrativo nel Pubblico registro automobilistico (Pra) sul veicolo a motore indicato nell’atto.

Il fermo non viene iscritto se il debitore dimostra, entro lo stesso termine dei 30 giorni, che il bene mobile è strumentale all’attività di impresa o della professione (Dl n.69/2013, "decreto del fare") oppure qualora sia adibito a uso di persona diversamente abile.

La comunicazione di preavviso contiene:

- le informazioni utili per il pagamento,

- il prospetto delle somme da pagare, delle singole cartelle, della tipologia dei crediti in riscossione, l’indicazione dell’ente creditore che li richiede,

- la ripartizione delle voci che compongono il debito,

- il termine e l’organo giurisdizionale a cui rivolgersi in caso di impugnazione dell’atto.

Preavviso di ipoteca: che cos’è?

L'articolo 77 del Dpr n. 602/1973 prevede il preavviso di ipoteca, che l’agente della riscossione è tenuto a notificare al contribuente prima di attivare la procedura cautelare di iscrizione ipotecaria su uno o più immobili di proprietà.

Il preavviso invita il debitore proprietario di un immobile a pagare le somme dovute entro 30 giorni, dopo i quali si procederà all’iscrizione di ipoteca vera e propria.

Trascorso tale termine, senza che il contribuente abbia dato seguito al pagamento delle somme dovute oppure senza che ne abbia richiesto la rateizzazione, in mancanza di provvedimenti di annullamento o sospensione, si procede con l’iscrizione dell’ipoteca alla conservatoria competente.

L'ipoteca può essere iscritta in presenza di debiti non inferiori a 20mila euro, per un importo pari al doppio del credito complessivo per cui si procede.

L’iscrizione di ipoteca viene comunicata al contribuente con una apposita comunicazione, inviata tramite raccomandata a/r.

Avviso di intimazione: che cos’è?

L’avviso di intimazione è l’atto che l’agente della riscossione notifica al contribuente prima dell’avvio delle procedure esecutive (pignoramento), nel caso in cui sia trascorso più di un anno dalla notifica della relativa cartella di pagamento.

L’avviso concede al debitore 5 giorni dalla notifica per effettuare il versamento di quanto dovuto, con la possibilità, comunque, di poter chiedere la rateizzazione delle somme a debito o la sospensione della riscossione nei casi previsti dalla legge.

L’avviso di intimazione perde la propria efficacia trascorso un anno dalla sua notifica e, in tal caso, qualora si debba proseguire nell’attività di recupero del credito con l’avvio di ulteriori procedure esecutive, si dovrà notificare un nuovo avviso di intimazione.

-

Concordato biennale: composizione reddito, software applicativo, modello Redditi

Con la promulgazione del Decreto Legislativo 13/2024, il Concordato preventivo entra a titolo definito nell’ordinamento italiano.

Con il provvedimento 68629/2024 dell’Agenzia delle Entrate, che ha approvato i modelli ISA 2024, è stato anche introdotto il nuovo modello CPB 2024/2025, con il quale il contribuente può comunicare telematicamente i dati richiesti per l’accesso al Concordato preventivo biennale, e la sua accettazione.

Il biennio 2024-2025 sarà il primo d’applicazione.

La composizione del reddito

Gli articoli 15 e 16 del Decreto Legislativo 13/2024, rispettivamente per autonomi e imprese, individuano quelle componenti di reddito che non confluiscono nel reddito concordato.

Per i lavoratori autonomi e i professionisti, la proposta che verrà effettuata dall’amministrazione finanziaria non comprenderà:

- le plusvalenze e le minusvalenze da realizzo di beni strumentali;

- i redditi derivanti da partecipazione in società di persone e in associazioni professionali.

Per le imprese la proposta del fisco non terrà anche conto delle componenti di reddito non afferenti la gestione caratteristica, le quali, quindi dovranno essere sommate (o sottratte) al reddito concordato:

- plusvalenze e minusvalenze;

- sopravvenienze attive e passive;

- i redditi derivanti da partecipazione in società di persone, in associazioni professionali e in società di capitali.

Va puntualizzato che le disposizioni normative non includono le perdite su crediti, ex articolo 101 comma 5 del TUIR, tra le componenti che non compongono il reddito concordato; in ragione di ciò le perdite su crediti realizzate, anche se non costituiscono a tutti gli effetti una posta della gestione caratteristica, non potranno abbattere il reddito concordato, a meno di ulteriori e successive modifiche normative.

L’elaborazione della proposta

Particolare interesse suscitano le modalità pratiche di elaborazione della proposta di Concordato preventivo biennale da parte del fisco.

Nella versione originaria del provvedimento era previsto un contraddittorio preventivo con il contribuente, che non è stato confermato. L’orientamento dell’amministrazione finanzia è quello di prevedere modalità automatizzate di elaborazione della proposta, attraverso l’utilizzo di un software specifico sul quale il contribuente inserirà i dati richiesti, che integreranno quelli già in possesso del fisco.

Il software dedicato all’elaborazione della proposta di Concordato preventivo biennale, e attraverso il quale questa potrà essere accettata dal contribuente, è l’applicativo Il tuo ISA, quello stesso con il quale il contribuente predispone la trasmissione telematica del modello ISA.

Con maggiore precisione, i modelli ISA 2024, approvati con il provvedimento 68629/2024 dell’Agenzia delle Entrate, presentano il nuovo modello CBP 2024/2025 attraverso il quale i contribuenti (professionisti, lavoratori autonomi, imprese), una volta inseriti i dati richiesti, otterranno dal sistema informatico la proposta di Concordato preventivo biennale per gli anni d’imposta 2024 e 2025.

Il modello CBP 2024/2025, però, dovrà essere poi trasmesso unitamente al modello ISA e alla dichiarazione annuale dei redditi, solo se il contribuente intende accettare la proposta del fisco.

È evidente come il Concordato preventivo biennale, nella sua forma finale, abbia assunto caratteristiche profondamente diverse da quelle prospettate in fase di discussione della riforma fiscale.

Considerando che i soggetti interessati sono coloro che ottengono un punteggio ISA inferiore a 8, e considerando che i benefici previsti per i contribuenti sono i medesimi sia nel caso che questi si adeguino agli ISA sia nel caso in cui accettino la proposta di concordato, quest’ultima ipotesi, alla fine, non costituisce altro che una diversa forma, anticipata, di adeguamento agli ISA, vincolante per due annualità.

La versione attualmente disponibile sul sito dell'Agenzia delle Entrate del software "Il tuo ISA 2024", pubblicata il 29 aprile 2024, ancora non permette l'elaborazione della proposta di Concordato; a questo fine è prevista la pubblicazione di una nuova versione del software entro il 15 giugno 2024.

Il modello CBP 2024/2025

Il modello CBP 2024/2025, funzionale all’accesso al Concordato preventivo biennale, è parte integrante del modello ISA 2024 il quale, a sua volta, è un allegato del modello Redditi 2024. In conseguenza di ciò, questo va trasmesso compilato insieme al modello ISA e al modello Redditi, ma solo se il contribuente intende accettare il Concordato.

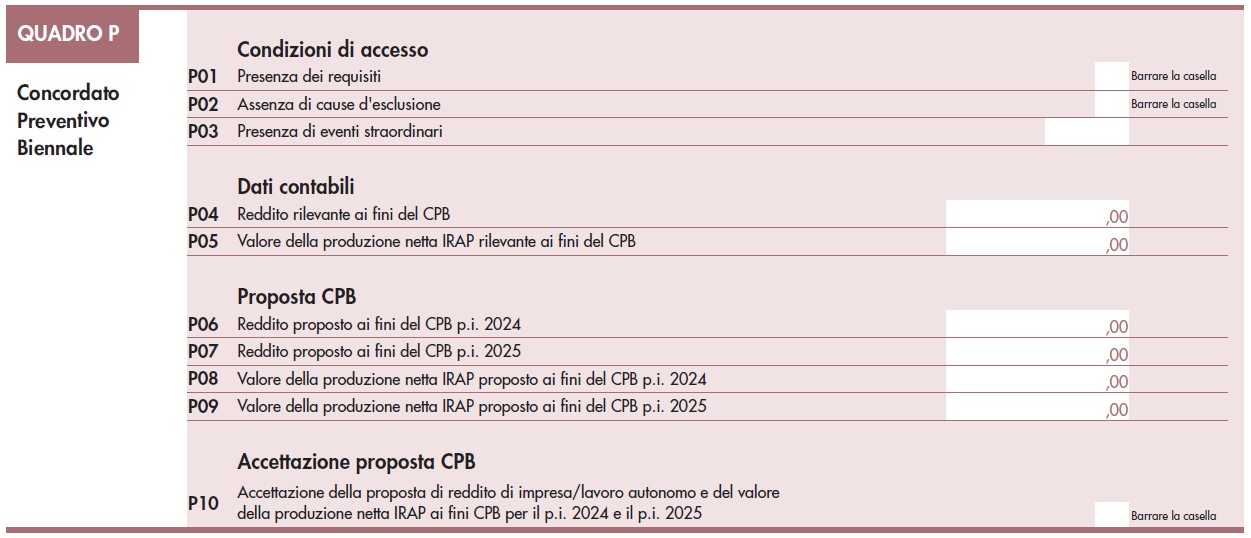

Il modello CBP 2024/2025 si compone del solo quadro P, a sua volta suddiviso in quattro sezioni:

Il modello CBP 2024/2025 si compone del solo quadro P, a sua volta suddiviso in quattro sezioni:- Condizioni di accesso: il contribuente dovrà dichiarare la presenza dei requisiti previsti per l’accesso al Concordato, l’assenza di cause si esclusione e l’eventuale presenza di eventi straordinari.

- Dati contabili: dovranno essere indicati, separatamente, il Reddito ai fini Irpef o Ires rilevante ai fini del Concordato preventivo biennale, e l’eventuale valore della produzione Irap.

- Proposta CBP: il contribuente esporrà, separatamente, il reddito Irpef o Ires e il valore della produzione Irap proposti dall’Agenzia delle Entrate per gli anni 2024 e 2025.

- Accettazione proposta CPB: una casella da flaggare solo nel caso in cui il contribuente decida di accettare la proposta del fisco e accedere al Condordato preventivo biennale.

La “Presenza dei requisiti” di accesso al Concordato preventivo biennale deve essere dichiarata dal contribuente flaggando al casella presente sul rigo P01. Possono accedere al Concordato i contribuenti:

- che nell’anno d’imposta 2023 non avevano debiti fiscali o contributivi di importo complessivamente superiore a 5.000 euro;

- che hanno estinto i debiti di tale natura, per gli importi superiori a suddetto limite (comprensivi di sanzioni e interessi), prima del termine per l’accettazione della proposta di Concordato;

- ammessi a provvedimenti di sospensione o rateizzazione di tali debiti.

La “Assenza di cause di esclusione” dal Concordato preventivo biennale deve essere dichiarata dal contribuente flaggando al casella presente sul rigo P02. Le cause di esclusione previste sono:

- omessa presentazione della dichiarazione dei redditi in uno dei tre anni precedenti a quelli di applicazione del Concordato;

- condanna per reati in materia di imposte sui redditi e IVA, false comunicazioni sociali, riciclaggio o autoriciclaggio commessi nei tre anni precedenti a quelli di applicazione del Concordato.

In considerazione dell’espresso riferimento normativo alle imprese che applicano gli ISA, non possono accedere al Concordato anche i soggetti per i quali sussiste una causa di esclusione dagli ISA: così, ad esempio, non può accedere al beneficio il contribuente che ha iniziato l’attività nell’anno d’imposta 2023.

Il “Reddito rilevante ai fini del CPB”, richiesto dal rigo P04 e il “Valore della produzione netta Irap rilevante ai fini del CPB”, richiesto dal rigo P05, dovranno essere determinati autonomamente dal contribuente, il quale dovrà effettuare le dovute rettifiche al reddito emergente dai quadri del modello Redditi 2024. La proposta di Concordato verrà elaborata automaticamente dal software applicativo partendo da tali valori; i risultati saranno indicati sui righi da P06 a P09. Si ricorda che, per espressa previsione normativa, le somme richieste dal fisco non potranno essere inferiori a 2.000 euro.

I contribuenti in regime forfetario

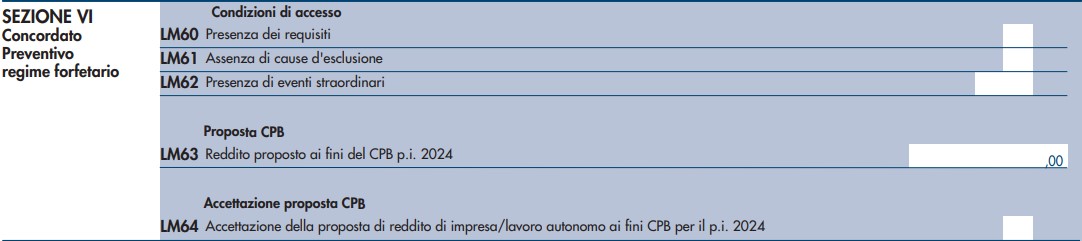

Situazione diversa ma analoga è quella prevista per i contribuenti in regime forfetario. Questi soggetti, come è noto, non predispongono il modello ISA: per loro il modello Redditi PF 2024 prescrive che l’accettazione del Concordato preventivo biennale passi attraverso la trasmissione della nuova Sezione VI “Concordato preventivo regime forfetario” del quadro LM, compilata in tutte le sue parti.

La Sezione VI del quadro LM è molto simile al modello CPB 2024/2025 del modello ISA. Le poche differenze presenti derivano dal fatto che i contribuenti in regime forfettario non sono soggetti a Irap e che per loro il legislatore prevede che l’accettazione del Concordato vincoli solo per l’anno 2024.

In questo caso il reddito di riferimento per l’elaborazione della proposta sarà quello indicato sul quadro LM, già esposto ai fini del calcolo dell’imposta sostitutiva dovuta per l’anno fiscale 2023.

Per un approfondimento sulle modalità di compilazione della Sezione VI del quadro LM del modello Redditi PF 2024 è possibile leggere l’articolo Forfetari: accesso al Concordato preventivo biennale attraverso il quadro LM.