-

Agevolazione prima casa 2025: tutte le regole

Nella Legge di bilancio 2025 è stata inserita una novità per per l'agevolazione prima casa.

Vediamo in cosa consiste questa agevolazione, a chi spetta e come ottenerla.

Potrebbe interessarti anche: Agevolazione prima casa: decorrenza del nuovo termine di due anni

Agevolazione prima casa 2025: che cos’è

L’agevolazione per l’acquisto della “prima casa” consente di pagare imposte ridotte sull’atto di acquisto di un’abitazione a determinate condizioni.

In particolare:

- chi acquista da un privato (o da un’azienda che vende in esenzione Iva) deve versare un’imposta di registro del 2%, anziché del 9%, sul valore catastale dell’immobile, mentre le imposte ipotecaria e catastale si versano ognuna nella misura fissa di 50 euro.

- chi acquista da un’impresa con vendita soggetta a Iva, dovrà versare l’imposta sul valore aggiunto, calcolata sul prezzo della cessione, pari al 4% anziché al 10%. In questo caso le imposte di registro, catastale e ipotecaria si pagano nella misura fissa di 200 euro ciascuna.

In ogni caso, l’imposta di registro proporzionale (2%) non può essere di importo inferiore a 1.000 euro.

Tuttavia, l’importo effettivamente da versare potrebbe risultare inferiore per effetto dello scomputo dell’imposta proporzionale già versata sulla caparra (quando è stato registrato il contratto preliminare) o per effetto del credito d’imposta per l’acquisto della “prima casa”.

Agevolazione prima casa 2025: per quali immobili spetta

Occorre evidenziare che tra gli immobili ammessi al beneficio rientrano le abitazioni appartenenti alle seguenti categorie catastali:

- A/2 (abitazioni di tipo civile)

- A/3 (abitazioni di tipo economico)

- A/4 (abitazioni di tipo popolare)

- A/5 (abitazione di tipo ultra popolare)

- A/6 (abitazione di tipo rurale)

- A/7 (abitazioni in villini)

- A/11 (abitazioni e alloggi tipici dei luoghi).

Attenzione al fatto che le agevolazioni, inoltre, spettano anche per l’acquisto delle pertinenze, classificate o classificabili nelle categorie catastali C/2 (magazzini e locali di deposito), C/6 (per esempio rimesse e autorimesse) e C/7 (tettorie chiuse o aperte), ma limitatamente a una pertinenza per ciascuna categoria.

E’ comunque necessario che la pertinenza sia destinata in modo durevole a servizio dell’abitazione principale e che quest’ultima sia stata acquistata beneficiando dell’agevolazione "prima casa".

L’ agevolazione è esclusa per l’acquisto di un’abitazione appartenente alle categorie catastali:

- A/1 ( abitazioni di tipo signorile),

- A/8 (abitazioni in ville)

- e A/9 (castelli e palazzi di eminente pregio storico e artistico).

Agevolazione prima casa 2025: le novità appena introdotte

Per godere dell’agevolazione per l’acquisto della "prima casa", l’acquirente non deve possedere un altro immobile acquistato con la medesima agevolazione o, se lo possiede, deve venderlo entro 2 anni dal nuovo acquisto agevolato (fino al 31 dicembre 2024, il termine è stato di un anno).

Questa novità è appena stata introdotta con la Legge di Bilancio 2025 in vigore dal 1° gennaio.

Inoltre, la casa deve trovarsi nel Comune in cui l’acquirente abbia la residenza o la trasferisca entro 18 mesi dall’acquisto.

Si ha ugualmente diritto alle agevolazioni quando l’immobile si trova:

- nel territorio del Comune in cui l’acquirente svolge la propria attività (anche se svolta senza remunerazione, come, per esempio, per le attività di studio, di volontariato, sportive)

- nel territorio del Comune in cui ha sede o esercita l’attività il proprio datore di lavoro, se l’acquirente si è dovuto trasferire all’estero per ragioni di lavoro

- nell’intero territorio nazionale, purché l’immobile sia acquisito come “prima casa” sul territorio italiano, se l’acquirente è un cittadino italiano emigrato all’estero.

-

Deposito Bilancio 2025: istruzioni per la tassonomia XBRL

I bilanci chiusi al 31 dicembre 2024 andranno depositati, come ogni anno tenendo conto delle istruzioni di Unioncamere che ha pubblicato le regole aggiornate per provvedere nella Guida Unioncamere 2025.

In generale, ricordiamo che scopo del manuale è facilitare le società e i professionisti nell’adempimento dell’obbligo di deposito del bilancio oltre che creare linee guida uniformi di comportamento su scala nazionale.

Ricordiamo inoltre che, la guida Unioncamere contiene le modalità di compilazione della modulistica elettronica e di deposito telematico dei documenti sociali.

Il termine di presentazione del bilancio, con i relativi allegati, da effettuarsi al Registro delle Imprese territorialmente competente, è fissato in 30 giorni dalla data di approvazione (art. 2435 c.c.).

Deposito bilancio 2024 campagna 2025: manca tassonomia aggiornata

Il D.Lgs n. 139/2015 (Gazzetta Ufficiale 4 settembre 2015, n. 205), che recepisce nel nostro ordinamento giuridico la Direttiva 2013/34/UE relativa ai bilanci, ha apportato numerose integrazioni e modifiche agli articoli del codice civile e, di conseguenza, ai principi contabili nazionali, che si applicano ai bilanci degli esercizi con inizio dal 1 gennaio 2016 compreso.

Ai fini della redazione del bilancio, si è dovuto tener conto anche della definizione di PMI in ambito europeo che include la sub-categoria delle micro-imprese, pertanto la tassonomia XBRL ha subito i necessari adeguamenti per garantire l’aderenza alla normativa dei bilanci di esercizio, in particolare delle micro-imprese e dei consolidati.

La tassonomia 2018-11-04 è l’evoluzione della tassonomia 2017-07-06

La guida Unioncamere evidenzia che la tassonomia è disponibile e scaricabile sul sito dell’Agenzia per l’Italia Digitale all’indirizzo:

- https://www.agid.gov.it/it/dati/formati-aperti/xbrl-standard-formato-elettronico-editabile

- oltre che dal sito di XBRL Italia all’indirizzo: https://it.xbrl.org/xbrl-italia/tassonomie/tassonomia-principi-contabili-italiani-2018/

A partire dal 1° gennaio 2020 le tassonomie da adottare per il deposito dei bilanci d’esercizio e dei bilanci consolidati nel formato XBRL al Registro delle imprese sono le seguenti:

- la tassonomia Principi Contabili Italiani 2018-11-04, per i bilanci redatti secondo le regole civilistiche post d.lgs. 139/2015 ossia relativi a esercizi iniziati il 1° gennaio 2016 o in data successiva;

- la tassonomia Principi Contabili Italiani 2015-12-14, per i bilanci redatti secondo le regole civilistiche ante d.lgs. 139/2015 ossia relativi a esercizi iniziati prima del 1° gennaio 2016 ricorda, infine, che tutte le tassonomie diverse da quelle sopra indicate sono dismesse e, quindi, non utilizzabili per il deposito dei bilanci.

Nella guida Unioncamere specifica che nel caso in cui il bilancio in XBRL differisca in maniera sostanziale dal documento approvato dall’assemblea, è comunque sempre possibile, per qualsiasi annualità, depositare i prospetti contabili e/o la Nota Integrativa anche in formato PDF/A, come descritto al punto “2.2.2 Deposito del bilancio in doppio formato (XBRL e PDF/A)”.

Si ricorda che le tassonomie XBRL, riportando in un unico file tutto il bilancio, comprensivo anche di Nota Integrativa, consentono di inserire una sola volta nel documento XBRL i dati comuni alle varie parti del bilancio, che saranno invece rappresentati, a video o a stampa, più volte nelle sezioni opportune.

In questo modo si evitano le incongruenze dovute all’inserimento degli stessi dati nelle diverse parti del bilancio.

Il file XBRL non può mai essere omesso, tranne nei casi di esonero espressamente previsti dalla normativa (art.3 D.P.C.M. 10 dicembre 2008).

Anche la tassonomia 2018-11-04, come la tassonomia precedente, consente di predisporre il bilancio consolidato in formato XBRL, composto da:

● Stato Patrimoniale,

● Conto Economico,

● Rendiconto Finanziario (ove richiesto dalla normativa).

La Nota Integrativa del consolidato deve essere prodotta ed allegata in formato PDF/A.

Attenzione al fatto che sono esclusi dall’obbligo di utilizzo del formato XBRL i seguenti soggetti:

- le società quotate, tenute a redigere il bilancio secondo lo standard ESEF (si veda paragrafo 1.6);

- le società non quotate che redigono il bilancio di esercizio in conformità ai principi contabili internazionali1. Tale esenzione vale anche per il bilancio consolidato;

- le società esercenti attività di assicurazione e riassicurazione di cui all’art. 1 del D.Lgs. 7 settembre 2005, n. 209;

- le banche e altri istituti finanziari, tenuti a redigere il bilancio secondo le disposizioni del D.Lgs. 27 gennaio 1992, n. 87;

- le società controllate, anche congiuntamente, nonché le società incluse nel bilancio consolidato delle società di cui ai punti precedenti.

Si rimanda alla Guida Deposito Bilanci 2025 per ulteriori dettagli e approfondimenti.

Deposito bilancio 2024 campagna 2025: come si procede

La guida Unioncamere ogni anno ricorda anche come occorre procedere per espletare l'importante adempimento e nella guida viene specificato che, per la predisposizione e l’invio dei bilanci, sono disponibili le seguenti modalità:

- “DIRE” è il servizio on-line delle Camere di Commercio, raggiungibile al seguente indirizzo: https://dire.registroimprese.it che permette di compilare e inviare sia pratiche di comunicazione unica, che bilanci. “DIRE” è in grado di garantire un’agevole predisposizione e spedizione della pratica e non richiede l’installazione di un software specifico. Il servizio può essere utilizzato per l’invio di tutte le tipologie di bilancio per cui è previsto il deposito presso il Registro Imprese, anche nei casi in cui si debba contestualmente comunicare la riconferma o l’aggiornamento dell’elenco soci.

- “Soluzioni di mercato” realizzate da aziende specializzate nei prodotti gestionali e di automazione d'ufficio e raccolte nell’apposita sezione del Registro Imprese per l’invio pratiche e Comunicazione Unica. (Una lista, non è presente al seguente indirizzo: https://www.registroimprese.it/pratiche-soluzioni mercato).

-

Bonus mobili: la detrazione nel 730/2025

Aperta ufficialmente la campagna dei Dichiarativi 2025 anno di imposta 2024, vediamo come vanno indicate nel Modello 730/2025 le spese sostenute per l'acquisto di mobili ai fini della detrazione.

730/2025: la detrazione del bonus mobili

Le istruzioni al Modello 730/2025 evidenziano tra le novità che per l’anno 2024, il limite di spesa massimo su cui calcolare la detrazione per l’acquisto di mobili e di grandi elettrodomestici è pari a 5.000 euro.

La detrazione si ottiene indicando le spese sostenute nella dichiarazione dei redditi nel modello 730 (o modello Redditi persone fisiche) e spetta unicamente al contribuente che usufruisce della detrazione per le spese di intervento di recupero del patrimonio edilizio.

Attenzione al fatto che ad esempio, se le spese per ristrutturare l’immobile sono state sostenute soltanto da uno dei coniugi e quelle per l’arredo dall’altro, il bonus per l’acquisto di mobili ed elettrodomestici non spetta a nessuno dei due.

Si ha diritto al bonus mobili ed elettrodomestici anche quando il contribuente ha scelto, in alternativa alla fruizione diretta delle detrazioni per gli interventi di recupero del patrimonio edilizio, di cedere il credito o di esercitare l’opzione per lo sconto in fattura.Per tutte le regole del bonus mobili leggi anche Bonus mobili 2025: regole in vigore.

Detrazione per bonus mobili: dove indicarla nel 730/2025

Le spese sostenute per acquistare mobili ed elettrodomestici da destinare all’immobile ristrutturato va indicata nel Quadro E del modello 730/2025.

In particolare, occorre compilare il rigo E57 Spese arredo immobili ristrutturati.

Nella Colonna 1 e 3 (Numero rata) occorre indicare per ciascuna unità abitativa oggetto di ristrutturazione il numero di rata.

In Colonna 2 e 4 (Spesa arredo immobile) occorre indicare la spesa sostenuta entro il limite di 5.000 euro per le spese sostenute nel 2024, 8.000 euro per le spese sostenute nel 2023, 10.000 euro per le spese sostenute fino al 31 dicembre 2020 o nel 2022, e 16.000 euro per le spese sostenute nel 2021.

Ad esempio, se nel 2015 sono state sostenute spese per l’arredo di un immobile pari a 15.000 euro, indicare ‘10’ nella colonna 1 “Numero rata” e 10.000 nella colonna 2 “Spesa arredo immobile”.

Attenzione al fatto che in presenza di più di un immobile ristrutturato va compilato un quadro aggiuntivo ricordando di numerare progressivamente la casella “Mod. N.” posta in alto a destra del Modello. -

L’omessa registrazione della fattura blocca l’integrativa a favore

L’Agenzia delle Entrate ha di recente pubblicato la Risposta a interpello numero 115/2025 con la quale si affronta il caso in cui un contribuente abbia regolarmente ricevuto delle fatture d’acquisto ma, per mero errore, non le abbia registrate nell’anno del ricevimento; si discute se è possibile esercitare il diritto alla detrazione successivamente trasmettendo una dichiarazione integrativa a favore.

Il parere dell’Agenzia delle Entrate

Secondo l’Agenzia delle Entrate, in un caso come quello esaminato, non è possibile detrarre l’imposta in una fase successiva, anche trasmettendo una dichiarazione IVA integrativa a favore.

Vediamo su quali normative si sostiene questo punto di vista.

In base all’articolo 19 comma 1 del DPR 633/1972, il diritto alla detrazione dell’IVA relativa ai beni e ai servizi acquistati o importati sorge nel momento in cui l’imposta diviene esigibile e può essere esercitata “al più tardi con la dichiarazione relativa all’anno in cui il diritto alla detrazione è sorto”. In coerenza con questa previsione, l’articolo 25 comma 1 dello stesso DPR 633/1972 prescrive che le fatture d’acquisto debbano essere annotate nell’apposito registro “entro il termine di presentazione della dichiarazione annuale relativa all’anno di ricezione della fattura e con riferimento al medesimo anno”.

Sul tema era già intervenuta la prassi in occasione della Circolare 1/E/2018, con la quale veniva puntualizzato che:

- il diritto alla detrazione sorge nel momento in cui viene a coesistere la duplice condizione della sostanziale esigibilità dell’imposta e del possesso della fattura;

- il diritto alla detrazione può essere esercitato al più tardi entro la data di presentazione della dichiarazione relativa all’anno in cui si è realizzata la duplice condizione di cui sopra;

- il principio della neutralità dell’imposta è comunque garantito dall’istituto della dichiarazione integrativa.

In questo modo, secondo l’Agenzia delle Entrate, il soggetto che non ha esercitato la detrazione dell’IVA può recuperare l’imposta presentando dichiarazione integrativa a favore entro il 31 dicembre del quinto anno successivo a quello in cui è stata presentata la dichiarazione, come stabilito dall’articolo 57 del DPR 633/1972.

Ma questo non è sempre possibile, infatti secondo la Risposta a interpello numero 479/2023 può avvalersi della dichiarazione integrativa il contribuente che ha correttamente registrato la fattura nell’anno di ricevimento, ma abbia omesso di esercitare il diritto alla detrazione; e, in base alla Risoluzione 325/E/2002, dalle “ipotesi di errore […] deve, tuttavia, tenersi ben distinto il mero ripensamento sull’indicazione di precise scelte già operate da parte del contribuente in sede di dichiarazione”.

Ed è così che si arriva al principio espresso dall’Agenzia delle Entrate: che il diritto alla detrazione può essere esercitato in una fase successiva, tramite dichiarazione integrativa, solo nel caso in cui la fattura di acquisto era stata correttamente registrata, in quanto quest’ultimo costituisce un adempimento propedeutico alla detrazione.

Diversamente il contribuente che ha a disposizione una fattura di acquisto, e non la registra, secondo l’Agenzia delle Entrate rinuncia definitivamente al diritto alla detrazione, in quanto “in tale comportamento non sono ravvisabili gli estremi dell’errore rilevante ed essenziale”.

In definitiva, riepilogando, secondo l’Agenzia, il contribuente che registra la fattura ma non esercita il diritto alla detrazione, può esercitare tale diritto anche successivamente con dichiarazione IVA integrativa; diversamente il contribuente che non registra la fattura non può esercitare successivamente questo diritto perché la mancata registrazione sarebbe rappresentativa di una scelta a non detrarre l’imposta, e non di un errore, e tale scelta che non può essere modificata.

Quindi la mancata registrazione della fattura nei termini ordinariamente prescritti costituirebbe una rinuncia al diritto alla detrazione.

L’obbligo della registrazione della fattura

La Risposta a interpello 115/2025 si conclude con una ulteriore precisazione da parte dell’Agenzia delle Entrate: viene ricordato che la registrazione di una fattura costituisce un obbligo previsto dall’articolo 25 comma 1 del DPR 633/1972, la cui violazione comporta la sanzione fissa da euro 250 a euro 2.000 (quando la violazione ha inciso sulla corretta liquidazione del tributo), come disposto dall’articolo 6 comma 1 del Decreto Legislativo 471/1997, “comunque ravvedibile in base all’articolo 13 del Decreto Legislativo 18 dicembre 1997 numero 472”.

Difficile non notare però come, in questo modo, la mancata registrazione della fattura da parte del contribuente venga, nella stessa Risposta a interpello 115/2025, prima considerata una scelta e poi la violazione di un obbligo: due concetti che si coniugano con difficoltà, in quanto la scelta presuppone una facoltà di scelta, mentre un obbligo no.

Il fatto è che ormai in tema di IVA si ragiona su cavilli e sfumature che poco hanno a che vedere con la sostanza profonda delle questioni: è sempre più difficile riuscire a entrare nel merito di cosa è forma e cosa è sostanza nel contesto di un impianto normativo, quello dell’IVA, caratterizzato da una infinità di regole e da un numero ancora maggiore di eccezioni. Ciò che è certo è che l’IVA è una imposta sui consumi pensata male, che funziona male, e che non fa altro che moltiplicare balzelli, regole ed eccezioni nella speranza di riuscire a funzionare.

-

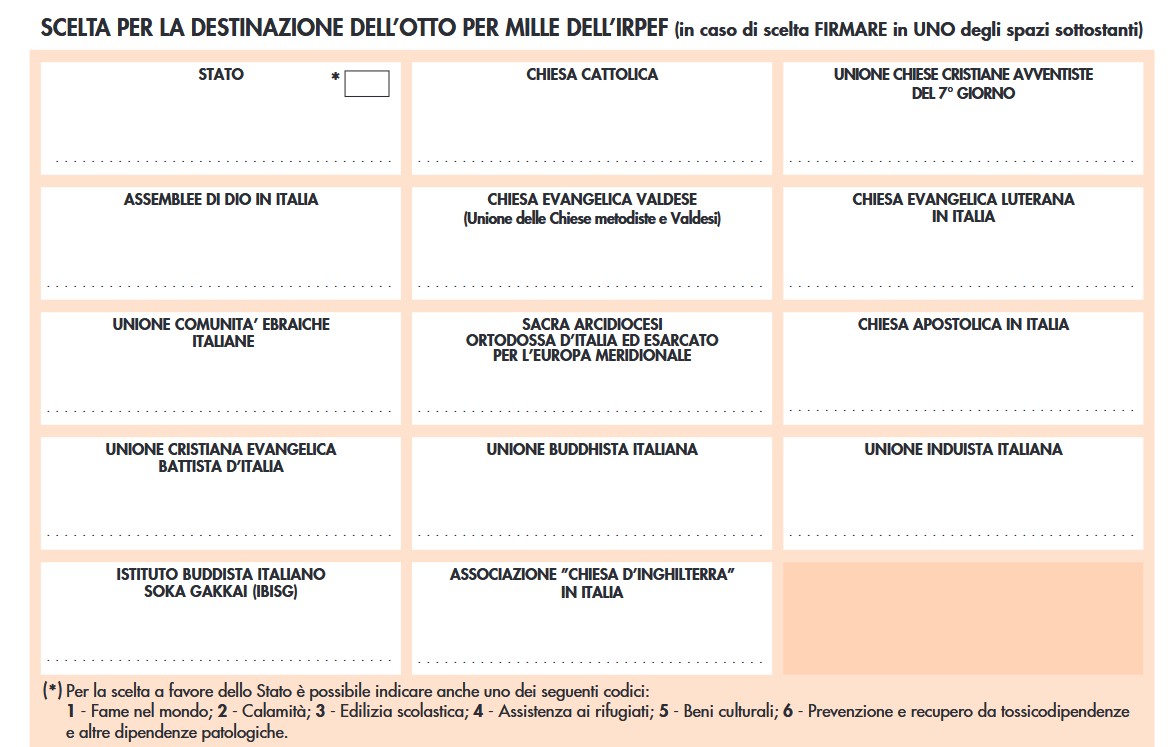

730/2025: 8×1000 tossicodipendenze

Entro il 30 settembre occorre inviare il Modello 730/2025.

Nella devoluzione dell 8xmille dall'anno scorso vi è anche la possibilità di optare per le tossicodipendenze.

730/2025: 8×1000 tossicodipendenze

In particolare, come specificato dalle istruzioni nella scelta per la destinazione dell’otto per mille dell’Irpef il contribuente può destinare una quota pari all’otto per mille del gettito Irpef:

- allo Stato (a scopi di interesse sociale o di carattere umanitario.Il contribuente ha la facoltà di effettuare questa scelta indicando una specifica finalità tra le seguenti:

- fame nel mondo,

- calamità,

- edilizia scolastica,

- assistenza ai rifugiati,

- beni culturali,

- prevenzione e recupero da tossicodipendenze e altre dipendenze patologiche).

A tal fine occorre compilare il modello 730-1

indicando la devoluzione allo Stato e specificando il codice "6"

Attenzione al fatto che per esprimere la scelta a favore di una delle istituzioni beneficiarie della quota dell’otto per mille dell'IRPEF, il contribuente deve apporre la propria firma nel riquadro corrispondente.

Attenzione al fatto che per esprimere la scelta a favore di una delle istituzioni beneficiarie della quota dell’otto per mille dell'IRPEF, il contribuente deve apporre la propria firma nel riquadro corrispondente. La scelta deve essere fatta esclusivamente per una delle istituzioni beneficiarie.

La mancanza della firma in uno dei riquadri previsti costituisce scelta non espressa da parte del contribuente.In tal caso, la ripartizione della quota d’imposta non attribuita è stabilita in proporzione alle scelte espresse.

La quota non attribuita spettante alle Assemblee di Dio in Italia e alla Chiesa Apostolica in Italia è devoluta alla gestione statale.

- allo Stato (a scopi di interesse sociale o di carattere umanitario.Il contribuente ha la facoltà di effettuare questa scelta indicando una specifica finalità tra le seguenti:

-

IVA: chiarimenti per l’attività di guida amibientale

Con Risposta a interpello n 125 del 30 aprile le Entrate si occupano del trattamento IVA applicabile all'attività di accompagnamento svolta da una guida ambientale escursionistica e alle prestazioni di concessioni in uso degli strumenti funzionali all'attività di accompagnamento.

Vediamo quando spetta l'esenzione IVA come prevista dall'art 10 comma 1 numero 22 del DPR 26 ottobre 1972.

IVA attività di accompagnamento guida amibientale

L'Istante esercita abitualmente la professione di Guida Ambientale Escursionistica GAE professione non ordinistica ai sensi della legge n. 4/2013, ed è socio di A.I.G.A.E. Associazione Italiana Guide Ambientali Escursionistiche, iscritta negli elenchi ufficiali del MISE tra ''le 'Associazioni professionali che rilasciano l'attestato di qualità dei servizi''.

Il profilo professionale della GAE la configura come ''il professionista che accompagna in sicurezza, assicurando la necessaria assistenza tecnica, singoli o gruppi in visita a tutto il territorio, illustrandone gli aspetti naturalistici, antropici e culturali''.

Viene precisato che il regime fiscale dell'istante è quello ordinario e conseguentemente, quelle effettuate nell'esercizio della professione, costituiscono in linea generale, operazioni imponibili ai fini IVA.

L'Istante evidenzia che nell'esercizio della propria professione, effettua anche l'attività di accompagnamento di escursionisti in Aree protette e che intende costituire una società di persone la cui attività di impresa consisterebbe esattamente nelle attività di accompagnamento, di cui al profilo professionale delle GAE.

In tale compagine di futura costituzione, entrambi i soci sarebbero operativi ed in tale veste curerebbero materialmente l'esecuzione delle attività di accompagnamento, anche in aree protette.

L'Istante ha evidenziato opera in aree protette aperte al pubblico e non sono previsti biglietti di ingresso.

Inoltre egli concede in uso agli escursionisti specifici strumenti (ad esempio bici, canoe, kayak, equipaggiamento da subacqueo, ecc. così come ciaspole per le ordinarie escursioni che siano effettuate in ambienti innevati) a fronte del

pagamento, da parte dei committenti, di uno specifico corrispettivo, integrativo di quello dovuto per la sola attività principale di accompagnamento.

Egli chiede di conoscere se alla predetta attività di accompagnamento nelle aree ufficialmente protette e alle prestazioni di concessione in uso agli escursionisti dei vari strumenti funzionali alla stessa attività possa applicarsi il regime di esenzione di cui all'articolo 10, comma 1, numero 22), del decreto del Presidente della Repubblica 26 ottobre 1972.

Le Entrate ricordano che l'articolo 132, par.1, della direttiva n. 2006/112/CE, relativa al sistema comune d'imposta sul valore aggiunto dispone, tra l'altro, alla lettera n), che gli Stati membri possono esentare dall'Iva «talune prestazioni di servizi culturali e le cessioni di beni loro strettamente connesse effettuate da enti di diritto pubblico o da altri organismi culturali riconosciuti dallo Stato membro interessato;».

Nell'ordinamento nazionale, l'articolo 10, comma 1, numero 22) del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633 prevede l'esenzione dall'Iva per «le prestazioni proprie delle biblioteche, discoteche e simili e quelli inerenti alla visita di musei, gallerie, pinacoteche, monumenti, ville, palazzi, parchi, giardini botanici e zoologici e simili».

Ciò premesso, le Entrate evidenziano che, per un costante e ormai consolidato principio della giurisprudenza unionale, i termini con i quali sono state designate le esenzioni di cui al citato articolo 132 della direttiva Iva devono essere interpretati restrittivamente, in quanto deroghe al principio stabilito dall'articolo 2 della stessa direttiva Iva

Ai fini dell'esenzione rileva il carattere dell'inerenza delle prestazioni rispetto alla visita che costituisce l'operazione principale oggetto di esenzione.

Come chiarito dalla risoluzione 23 aprile 1998, n. 30 (relativa ai proventi derivanti da una mostra), il Legislatore ha inteso riconoscere l'esenzione oltre che alle visite di luoghi, quali musei e gallerie espressamente indicati, anche a quelle manifestazioni della cultura le cui prestazioni sono equipollenti, inoltre «l'agevolazione concerne la mera visita, comprensiva pertanto di cuffia e accompagnatore, in quanto inerenti alla visita stessa, con esclusione di altre possibili prestazioni, quali, ad esempio, la vendita di cataloghi, stampe o altri beni che vanno assoggettati all'aliquota propria».

L'esenzione in argomento «riguarda, pertanto, sia il corrispettivo versato dal visitatore per assistere ad una mostra culturale sia altre prestazioni di servizi inerenti alla visita stessa, quali l'eventuale fornitura di audioguida e dell'accompagnatore»

Dal quadro normativo e di prassi sopra richiamato, la prestazione può rientrare nel regime di esenzione Iva di cui al citato n. 22), se ''inerente'' alla prestazione principale di ''visita'' al luogo ritenuto di interesse culturale (quali musei, gallerie, pinacoteche, monumenti, ville, palazzi, parchi, giardini botanici e zoologici, e simili).Pertanto, in assenza dell'emissione di un ticket di ingresso, detto servizio rileva ai fini Iva come autonoma prestazione.

Allegati:

Nel caso di specie, l'attività di guida escursionistica riguarda escursioni in ''aree protette'', ''aperte al pubblico'', per il cui accesso, ''non sono previsti biglietti di ingresso''.

Pertanto, al servizio di GAE che l'Istante rende agli escursionisti non trova applicazione il regime di esenzione di cui al citato articolo 10 comma 1, numero 22) e non vale neppure l'eventuale applicazione dell'esenzione dall'Iva alla concessione in uso degli strumenti funzionali all'attività di accompagnamento nell'aree protette. -

Affitto d’azienda: imposta di registro e IVA, chiarimenti ADE

Con la Risposta a interpello n 126 del 30 aprile 2025 le Entrate replicano ad un contribuente che ha stipulato un contratto di affitto di azienda. Egli ha pagato all'atto della registrazione dello stesso una imposta di registro in misura fissa.

Chiede quanTo dovrà corrispondere per le successive annualità di contratto.

In dettaglio, con atto a rogito del notaio, L'ISTANTE ha affittato, per dodici anni, tacitamente rinnovabili di sei anni in sei anni, ad altro imprenditore individuale il proprio ramo d'azienda avente ad oggetto lo svolgimento dell'attività di bar e ristoro al canone annuo di 42.000,00 euro (oltre all'Iva nella misura di legge).

L'Istante afferma che, trattandosi di affitto di ramo d'azienda, egli non perde la qualifica di imprenditore ed assoggetta i canoni di affitto ad Iva.

L'Istante riporta che nell'atto di affitto del ramo d'azienda le parti hanno dichiarato, ai sensi e per gli effetti dell'articolo 35, n. 10 quater, del decreto legislativo del 4 luglio 2006, n. 223, convertito con modificazioni dalla legge del 4 agosto 2006, n. 248, «che il valore nominale dei fabbricati compresi nel presente contratto di affitto, così come determinato ai sensi dell'art. 14 del D.P.R. n. 633 del 26.10.1972, è pari al 75% (settantacinque per cento) del valore complessivo dell'azienda affittata''.

Le stesse parti hanno quindi chiesto ''l'applicazione dell'Imposta Proporzionale di Registro ma solo per l'ammontare del canone relativo al primo anno, ai sensi dell'art. 17 comma III del D.P.R. 26.04.1986 n. 131, obbligandosi a versare l'imposta per le annualità successive non già a mezzo del notaio bensì autonomamente e direttamente ai sensi di legge, pena

le sanzioni per omesso o ritardato pagamento dell'imposta medesima.

L'Istante chiede se, in occasione del termine di scadenza per il versamento dell'imposta di registro per l'annualità successiva (2025/2026) e per le successive annualità, vada corrisposta la sola imposta in misura proporzionale sulla

parte immobiliare, ai sensi dell'articolo 35, n. 10 quater del decreto legge n. 223/2006, oppure anche, e nuovamente, l'imposta fissa già scontata in fase di registrazione dell'atto, ai sensi dell'articolo 40 del decreto del Presidente della Repubblica n. 131/1986.Affitto d’azienda: imposta di registro e IVA, chiarimenti ADE

Le Entrate ricordano che la disciplina contemplata dall'articolo 40, comma 1, del decreto del Presidente della Repubblica del 26 aprile 1986, n. 131 sancisce il principio di alternatività Iva/registro affermando che «1. Per gli atti relativi a cessioni

di beni e prestazioni di servizi soggetti all'imposta sul valore aggiunto, l'imposta si applica in misura fissa. Si considerano soggette all'imposta sul valore aggiunto anche le cessioni e le prestazioni tra soggetti partecipanti a un gruppo IVA, le cessioni e le prestazioni per le quali l'imposta non è dovuta a norma degli articoli da 7 a 7 septies del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633, e quelle di cui al comma 6 dell'articolo 21 del medesimo decreto del Presidente della Repubblica n. 633 del 1972. La disposizione del periodo precedente non si applica alle operazioni esenti ai sensi dei numeri 8), 8bis) e 27quinquies) del primo comma dell'articolo 10 del citato decreto n. 633 del 1972 e alle locazioni di immobili esenti ai sensi del secondo comma del medesimo articolo 10, nonché alle cessioni di beni e alle prestazioni di servizi tra soggetti partecipanti a un gruppo IVA per le quali, se effettuate nei confronti di un soggetto non partecipante al gruppo IVA, si applicherebbero le suddette disposizioni.»

Tale principio ha però subito un'attenuazione a seguito dell'emanazione del decreto legge del 4 luglio 2006, n. 223, convertito con legge del 4 agosto 2006, n. 248 che all'articolo 35, n. 10 quater prevede che «Le disposizioni in materia di imposte indirette previste per la locazione di fabbricati si applicano, se meno favorevoli, anche per l'affitto di aziende

il cui valore complessivo sia costituito, per più del 50 per cento, dal valore normale di fabbricati, determinato ai sensi dell''articolo 14 del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633.».

La circolare del 4 agosto 2006, n. 27/E chiarisce che «La norma non opera in via generale ma impone che sia derogato il regime di tassazione previsto per la locazione di azienda quando si verifichino contemporaneamente due condizioni:

a) il valore normale dei fabbricati, come determinato ai sensi dell'art. 14 del dpr n. 633 del 1972, sia superiore al 50% del valore complessivo dell'azienda;

b) l'eventuale applicazione dell'IVA e dell'imposta di registro secondo le regole previste per le locazioni d'azienda, unitariamente considerata, consente di conseguire un risparmio d'imposta rispetto a quella prevista per le locazioni di fabbricati.».

La disposizione «comporta che sia posta a confronto la tassazione delle due operazioni: la locazione dell'azienda e la locazione dei fabbricati strumentali.».

Al riguardo, l'articolo 5, lettera a bis, della Tariffa, parte I, del TUR, precisa che sono soggetti all'imposta di registro in misura proporzionale dell'1% le locazioni e gli affitti «quando hanno per oggetto immobili strumentali, ancorché assoggettati

all'imposta sul valore aggiunto, di cui all'articolo 10, primo comma, numero 8), del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633».

Pertanto, l'affitto d'azienda è «ordinariamente assoggettato ad IVA nella misura del 20 per cento e all'imposta di registro in misura fissa», mentre la locazione di immobili strumentali «è assoggettata ad IVA nella misura del 20 per cento se effettuata nei confronti di soggetti privati o di soggetti che operano la detrazione in misura non superiore al 25 per cento o se è esercitata l'opzione per l'imponibilità, mentre è esente nelle altre ipotesi. In ogni caso le locazioni di fabbricati strumentali, esenti o imponibili ad IVA, sono assoggettate all'imposta di registro nella misura dell'1 per cento.»

Con particolare riferimento all'imposta di registro e alle modalità con cui essa può essere assolta, l'articolo 17, comma 3, del TUR, prevede che «Per i contratti di locazione e sublocazione di immobili urbani di durata pluriennale l'imposta può essere assolta sul corrispettivo pattuito per l'intera durata del contratto ovvero annualmente sull'ammontare del canone relativo a ciascun anno. […]».

Ciò posto, gli atti indicati nella Tariffa, parte prima, da registrare in termine fisso, sono quelli per i quali la formalità della registrazione deve essere esperita obbligatoriamente entro un termine perentorio.

In particolare, ai sensi dell'articolo 13, comma 1, del TUR «La registrazione degli atti che vi sono soggetti in termine fisso deve essere richiesta (…) entro venti giorni dalla data dell'atto se formato in Italia, entro sessanta giorni se formato all'estero.» Al riguardo, la circolare del 29 maggio 2013, n. 18/E ha infatti chiarito che l'imposta di registro «è una imposta indiretta che ha quale presupposto il compimento di determinati atti giuridici, che sono assunti quale indice della capacità contributiva dei soggetti che li pongono in essere […]» ed, inoltre, ha anche una «funzione di natura probatoria; difatti, come stabilito dall'articolo 18 del TUR, la registrazione attesta l'esistenza degli atti ed attribuisce ad essi data certa di fronte ai terzi ai sensi dell'articolo 2704 del codice civile.».

Si tratta, dunque, di un'imposta d'atto, strettamente collegata allo stesso o al negozio giuridico che si pone in essere.

Inoltre, con particolare riferimento alla debenza dell'imposta di registro in misura fissa, quest'ultima «non è legata agli effetti e al valore dell'atto, ma esclusivamente alla mera esecuzione della formalità della registrazione, costituendo il corrispettivo del servizio di registrazione reso dallo Stato.»

Avendo l'Istante optato per il pagamento dell'imposta di registro in misura proporzionale solo per l'ammontare del canone relativo al primo anno, egli chiede se, in occasione del termine di scadenza per il versamento dell'imposta di registro per l'annualità successiva (2025/2026) e per le successive annualità, vada corrisposta la sola imposta in misura proporzionale sulla parte immobiliare, ai sensi dell'articolo 35, n. 10 quater del decreto legge n. 223/2006, oppure anche, e nuovamente, l'imposta fissa già scontata in fase di registrazione dell'atto, ai sensi dell'articolo 40 del TUR.

Le Entrtate ritengono che l'imposta di registro in misura fissa, applicata al momento della registrazione del contratto di affitto del ramo d'azienda qui in oggetto, non sia dovuta in occasione della scadenza di ogni singola rata annuale finalizzata all'assolvimento del pagamento dell'imposta di registro proporzionale dovuta ai sensi dell'articolo 35, n. 10 quater del decreto legge n. 223/2006.

Ciò in quanto l'imposta in esame ha natura di imposta d'atto e, dunque, è connaturata al servizio di registrazione offerto dallo Stato; tra i servizi di registrazione e, dunque, tra gli atti che richiedono la debenza dell'imposta, non rientra la rateizzazione del pagamento dell'imposta