-

Nuova Autotutela tributaria: istruzioni ADE

Con la Circolare n 21 del 7 novembre si pubblicano le istruzioni operative per gli Uffici finanziari territoriali in materia di autotutela tributaria, a seguito delle novità introdotte con gli articoli 10-quater e 10- quinquies dello Statuto dei diritti del contribuente.

Vengono forniti chiarimenti in merito all’esercizio del potere di autotutela tributaria, alla luce della nuova disciplina dell’istituto.

In particolare, il citato decreto legislativo ha:- introdotto una regolamentazione distinta ed espressa delle ipotesi di:

- autotutela obbligatoria (articolo 10-quater)

- e facoltativa (articolo 10-quinquies), avendo riguardo anche ai riflessi di queste ultime sulla responsabilità amministrativo- contabile dell’amministrazione finanziaria (art. 10-quater, comma 3);

- abrogato la previgente disciplina in materia di autotutela tributaria e, in particolare, l’articolo 2-quater del decreto-legge 30 settembre 1994, n. 564, convertito, con modificazioni, dalla legge 30 novembre 1994, n. 656, nonché il decreto ministeriale 11 febbraio 1997, n. 37.

Tanto premesso, con la circolare, in ossequio al principio del buon andamento della Pubblica Amministrazione, si forniscono istruzioni operative agli Uffici per garantirne l’uniformità di azione in relazione all’applicazione della nuova disciplina dell’autotutela, dando rilievo al contenuto dell'istanza di autotule e alle modalità di presentazione.

Autotutela obbligatoria: le regole

L’articolo 10-quater dello Statuto dei diritti del contribuente, rubricato «Esercizio del potere di autotutela obbligatoria», dispone, al comma 1, che l’amministrazione finanziaria procede in tutto o in parte all’annullamento di atti di imposizione ovvero alla rinuncia all’imposizione, senza necessità di istanza di parte, anche in pendenza di giudizio o in caso di atti definitivi, nei seguenti casi di manifesta illegittimità dell’atto o dell’imposizione:

- a) errore di persona;

- b) errore di calcolo;

- c) errore sull’individuazione del tributo;

- d) errore materiale del contribuente, facilmente riconoscibile dall’amministrazione finanziaria;

- e) errore sul presupposto d’imposta;

- f) mancata considerazione di pagamenti di imposta regolarmente eseguiti;

- g) mancanza di documentazione successivamente sanata, non oltre i termini ove previsti a pena di decadenza.

In linea con le esigenze di certezza alle quali la disposizione si ispira le ipotesi ivi richiamate devono ritenersi tassative e, quindi, di stretta interpretazione.

In via preliminare, è opportuno chiarire che, coerentemente con la volontà del legislatore delegante di «potenziare l’esercizio del potere di autotutela», rientra nella nozione di atto di imposizione qualunque atto mediante il quale l’amministrazione finanziaria eserciti il proprio potere autoritativo con effetti di natura patrimoniale pregiudizievoli nei riguardi del contribuente.

In tale nozione, rientrano, tra l’altro, gli «atti recanti una pretesa impositiva»6 (come, ad esempio, gli avvisi di accertamento e di rettifica) e quelli di chiusura della partita IVA.

La disposizione normativa sopra richiamata pone, dunque, a carico dell’amministrazione finanziaria, l’obbligo di esercitare il potere di autotutela di atti di imposizione, ivi inclusi gli atti di accertamento catastale

- (i) quando ricorrano i vizi tassativamente elencati dalla stessa

- e (ii) sempre che gli stessi diano luogo a forme di manifesta illegittimità dell’atto o dell’imposizione.

Al riguardo, la Relazione al decreto che ha novellato le norme, precisa che «il riferimento alla evidente illegittimità o infondatezza si richiama espressamente al concetto di “errori manifesti” utilizzato dalla delega ed incorpora il significato attribuito dalle vigent norme di legge al profilo oggettivo dell’istituto dell’autotutela (oltre all’abrogato articolo 68 del D.P.R. n. 287/1992 anche l’articolo 2-quater del D.L. n. 564/1994 si riferisce congiuntamente agli atti “illegittimi o infondati” per individuare l’oggetto dell’autotutela)».

Emerge, dunque, con chiarezza dai lavori preparatori della disposizione in esame e in particolare dalla Relazione, che deve escludersi «l’obbligatorietà dell’autotutela in tutti i casi in cui la questione appaia dubbia, anche per l’esistenza di contrasti giurisprudenziali».

Si ritiene, che, in caso di autotutela ad istanza di parte, il contribuente sia tenuto ad indicare puntualmente il tipo di vizio da cui è affetto l’atto e le ragioni in virtù delle quali il predetto vizio sia riconducibile ad una delle fattispecie tassative di cui all’articolo 10-quater.

Ciò non esclude, tuttavia, che, ove sussistano obiettive condizioni di incertezza relative al corretto inquadramento della fattispecie, «anche per l’esistenza di contrasti giurisprudenziali», l’amministrazione finanziaria, in sede istruttoria, tenuto conto anche degli elementi indicati nell’istanza, può rilevare che la fattispecie rappresentata non rientri tra quelle che legittimano il ricorso all’articolo 10-quater per l’assenza della condizione di «manifesta illegittimità dell’atto o dell’imposizione».

In definitiva, alla luce della ratio sottesa alla distinzione tra autotutela obbligatoria e autotutela facoltativa, si ritiene che i vizi elencati dall’articolo 10- quater, configurino ipotesi di autotutela obbligatoria laddove il loro apprezzamento non presupponga la soluzione di questioni interpretative obiettivamente incerte, come, ad esempio, per l’esistenza di contrasti

giurisprudenziali, dovendosi tali vizi manifestare, in ogni caso, in errori rilevabili ictu oculi.

L’amministrazione finanziaria è tenuta a rispondere all’istanza di autotutela obbligatoria entro il termine di 90 giorni dalla sua ricezione.

Tale conclusione discende dal combinato disposto di cui agli articoli 19, comma 1, lettera g-bis) – che, come detto, inserisce tra gli atti impugnabili anche il rifiuto espresso o tacito sull’istanza di autotutela nei casi previsti dall’articolo

10-quater – e 21, comma 2 del decreto legislativo n. 546 del 1992, che stabilisce che il ricorso avverso il rifiuto tacito sulle istanze di autotutela obbligatoria può essere proposto decorsi novanta giorni dalla loro presentazione.

Il comma 2 dell’articolo 10-quater dispone che «L’obbligo di cui al comma 1 non sussiste in caso di sentenza passata in giudicato favorevole all’amministrazione finanziaria, nonché decorso un anno dalla definitività dell’atto viziato per mancata impugnazione».

Al riguardo, la Relazione ha fornito alcuni elementi utili a circoscrivere meglio le ipotesi di esclusione dell’obbligo di autotutela in presenza dei presupposti di cui al comma 1.

In particolare, la stessa chiarisce che «per evidenti esigenze di certezza, al comma 2 si prevede il divieto di esercitare l’autotutela per motivi sui quali sia intervenuta sentenza passata in giudicato favorevole all’amministrazione finanziaria», con l’ulteriore precisazione che «non è ostativo all’autotutela né un giudicato meramente processuale, né un giudicato sostanziale basato su motivi diversi da quelli che giustificano l’autotutela».

Pertanto, pur in presenza di un giudicato sostanziale, il potere di autotutela deve, comunque, essere esercitato per vizi che dimostrino la manifesta illegittimità dell’atto o dell’imposizione diversi da quelli sui quali si è pronunciato il giudice.

Per le medesime ragioni di certezza, il legislatore ha individuato in un anno il limite temporale dell’autotutela obbligatoria relativa ad atti definitivi e ha disposto che il termine annuale decorre «dalla definitività dell’atto viziato per mancata impugnazione».

In tali ipotesi, ai fini del rispetto del computo del termine di un anno dalla definitività dell’atto, rileva la data di presentazione dell’istanza di autotutela da parte del contribuente. Pertanto, l’amministrazione finanziaria è tenuta a rispondere anche oltre l’anno dalla definitività dell’atto di imposizione purché l’istanza di autotutela sia stata presentata prima di tale termine.

Tenuto conto dei principi della legge delega che hanno guidato l’introduzione degli articoli 10-quater e 10-quinquies in esame, deve considerarsi, tuttavia, riconosciuta al contribuente la facoltà di presentare, anche oltre la scadenza del predetto termine annuale, un’istanza di autotutela facoltativa, rappresentando quest’ultima una categoria residuale che, in quanto tale, ricomprende i casi in cui ci si trovi al di fuori del perimetro, espressamente delineato, dell’autotutela obbligatoria.

Per ragioni di certezza dei rapporti giuridici, richiamate dal legislatore delegato, l’istanza di autotutela – sia essa facoltativa che obbligatoria – non può più essere presentata o, comunque, una volta presentata, il provvedimento di autotutela non può più intervenire quando l’atto di imposizione è stato oggetto, anche parzialmente, di qualunque forma di definizione della pretesa, anche agevolata (ad esempio, nel caso di accertamento con adesione, conciliazione, acquiescenza).

Ad esempio, qualora il contribuente – pur impugnando un avviso di accertamento – abbia definito in via agevolata le sanzioni, ai sensi dell’articolo 17, comma 2, del decreto legislativo n. 472 del 1997, la richiesta di autotutela e l’eventuale provvedimento dell’Ufficio potranno interessare esclusivamente la pretesa avanzata a titolo d’imposta, dovendosi ritenere ferma l’irripetibilità delle somme versate per la definizione agevolata delle sanzioni.

Per quanto concerne l’indicazione tassativa dei vizi che configurano, nei casi di manifesta illegittimità, ipotesi di autotutela obbligatoria, l’elenco contenuto nell’articolo 10-quater dello Statuto dei diritti del contribuente non coincide con

quello contenuto nel citato articolo 2 del decreto ministeriale n. 37 del 1997.

L’articolo 10-quater non contempla espressamente, infatti, le seguenti fattispecie:

- l’evidente errore logico;

- la doppia imposizione;

- la sussistenza dei requisiti per fruire di deduzioni, detrazioni o regimi agevolativi, precedentemente negati.

Al riguardo, si ritiene che tali ipotesi possano confluire nella fattispecie dell’errore sul presupposto d’imposta. In particolare, rileverà:

- l’errore logico, qualora lo stesso determini una palese infondatezza dell’atto che si traduca nel ritenere indebitamente realizzato il presupposto d’imposta;

- la doppia imposizione, qualora sia espressamente vietata da una norma e la cui violazione determini la mancata realizzazione del presupposto d’imposta;

- la sussistenza di requisiti per fruire di deduzioni, detrazioni ed agevolazioni qualora l’errore riguardi i presupposti per fruire delle predette deduzioni, detrazioni o regimi agevolativi.

Resta inteso, comunque, che anche in tali ipotesi deve sussistere la manifesta illegittimità dell’atto di imposizione.

L’elenco di cui all’articolo 10-quater contempla, invece, una fattispecie che l’articolo 2 del decreto ministeriale n. 37 del 1997 non prevedeva expressis verbis, e cioè l’errore sull’individuazione del tributo.

In tale ipotesi, potrebbero rientrare i casi di erronea applicazione di un’imposta in luogo di un’altra, come, ad esempio, in caso di non corretta applicazione dei principi di alternatività IVA-imposta di registro ovvero di imposta sulle donazioni – imposta di registro.

Le fattispecie non riprodotte nell’elenco contenuto nell’articolo 10-quater e che, comunque, non integrano altre ipotesi ivi contemplate, non rilevano ai fini dell’autotutela obbligatoria e, dunque, l’amministrazione non ha l’obbligo di esercitare il relativo potere; resta ferma, in tali ipotesi, la possibilità di esercitare il potere di autotutela facoltativa.

Leggi Autotutela tributaria: come presentare l'istanza per le istruzioni.

- introdotto una regolamentazione distinta ed espressa delle ipotesi di:

-

Invio dati all’ADE per spese di trasporto pubblico: FAQ del 5.11

Il 5 novembre sono state pubblicate 4 faq sul sito ADE con chiarimenti sulle spese per abbonamenti ai trasporti pubblici.

Ricordiamo che, tali spese devono essere comunicate all'ADE, dall'ente pubblico o privato di trasporto, ai fini della Dichiarazione Precompilata.

In dettaglio, gli enti pubblici o i soggetti privati affidatari del servizio di trasporto pubblico inviano all’Agenzia delle Entrate una comunicazione contenente i dati relativi alle spese per l’acquisto degli abbonamenti ai servizi di trasporto pubblico locale, regionale e interregionale, sostenute nell’anno d’imposta precedente da parte delle persone fisiche.

Con la stessa comunicazione, i soggetti che erogano rimborsi di tali spese trasmettono, sempre in via telematica, all’Agenzia delle Entrate i dati relativi ai rimborsi, disposti nell’anno precedente, con l’indicazione del soggetto che ha ricevuto il rimborso e dell’anno a cui si riferisce la spesa rimborsata.

Ricordiamo che l'invio sarà obbligatorio dal 2025, leggi anche: Spese trasporto pubblico: regole invio dati per la Precompilata

A tal proposito le Entrate hanno pubblicato in data 5 novembre 4 faq di chiarimento, vediamole.

Spese di trasporto pubblico: l’ente che invia i dati deve informare l’abbonato?

La FAQ ADE chiarisce che è sempre opportuno informare il titolare dell’abbonamento del fatto che:

- i dati sono trasmessi all’Agenzia delle Entrate ai fini della dichiarazione precompilata

- e che può essere esercitato il diritto di opposizione secondo le modalità previste e regolate dal paragrafo 9 “Opposizione all’inserimento nella dichiarazione precompilata dei dati relativi alle spese per l’acquisto degli abbonamenti ai servizi di trasporto pubblico locale, regionale ed interregionale” del provvedimento del Direttore dell’Agenzia delle entrate.

Il contribuente infatti deve sempre essere messo in condizione di esercitare il diritto di opposizione all’invio all’Agenzia dei dati relativi alle spese da lui effettuate.

Le modalità per l’esercizio dell’opposizione sono consultabili al seguente link: Schede – Opposizione all’utilizzo dei dati delle spese per l’acquisto degli abbonamenti ai servizi di trasporto pubblico locale, regionale e interregionale per la dichiarazione dei redditi precompilata

Spese di trasporto pubblico: per quali abbonamenti non si inviano i dati?

Veniva chiesto se sia prevista la trasmissione dei dati di spesa nei casi di vendita di abbonamenti esclusivamente di tipo impersonale che quindi possono essere utilizzati da chiunque.

Le entrate hanno specificato che, come da documento di prassi (Circolare 14/E del 2023), il titolo di viaggio deve contenere ogni informazione utile ad individuare il servizio reso (soggetto utilizzatore, periodo di validità, spesa sostenuta e data di sostenimento della spesa).

Tali requisiti si ritengono soddisfatti anche nel caso in cui detta documentazione, pur non contenendo alcun riferimento esplicito al nominativo dell’avente diritto, sia comunque a lui riconducibile in modo univoco, ad esempio perché contenente il numero identificativo dell’abbonamento allo stesso intestato.

Se invece, il titolo stesso non prevede alcuna individuazione del soggetto titolare dell’abbonamento, i relativi dati non dovranno essere trasmessi, in quanto l’azienda non ha disponibilità di un dato obbligatorio.

Spese trasporto pubblico: chi eroga il rimborso è tenuto a comunicare i dati?

Veniva domandato come debba comportarsi l’azienda di trasporto se ha gestito solo il rimborso del titolo di viaggio venduto da altro soggetto.

Le Entrte evidenziano che l’azienda di trasporto deve sempre comunicare i rimborsi anche in mancanza dei dati di spesa.

Se l’azienda di trasporto eroga un rimborso a fronte di un titolo emesso da altro soggetto e attraverso la procedura di rimborso raccoglie i dati richiesti dal Tracciato Record D delle specifiche tecniche, deve sempre comunicarlo.

Se l’azienda di trasporto invece ha a disposizione anche i dati di spesa dell’abbonamento per cui, nello stesso anno, ha erogato un rimborso, dovrà comunicare l’importo netto dell’abbonamento utilizzando il tracciato Record C (spesa).

Spese trasporto pubblico: opposizione all’invio dati, come fare

Le Entrate nella sezione del proprio sito internet dedicata alla opposizione alla comunicazione dati delle spese di trasporto pubblico, aggiornata al 5 ottobre, evidenziano che i contribuenti che hanno sostenuto spese per l’acquisto degli abbonamenti ai servizi di trasporto pubblico locale, regionale ed interregionale, possono decidere di non rendere disponibili all'Agenzia delle Entrate i dati relativi a tali spese e dei relativi rimborsi ricevuti e di non farli inserire nella propria dichiarazione precompilata.

È comunque possibile inserire le spese per le quali è stata esercitata l’opposizione nella successiva fase di modifica o integrazione della dichiarazione precompilata, purché ne sussistano i requisiti per la detraibilità previsti dalla legge. L'opposizione all'utilizzo dei dati relativi alle spese per l’acquisto degli abbonamenti ai servizi di trasporto pubblico locale, regionale ed interregionale versate agli enti pubblici o i soggetti privati affidatari del servizio di trasporto pubblico può essere esercitata con le due seguenti modalità:

- comunicando l’opposizione direttamente al soggetto destinatario della spesa al momento di sostenimento della spesa o comunque entro il 31 dicembre dell’anno in cui la spesa è stata sostenuta,

- comunicando l’opposizione all’Agenzia delle Entrate, dal 1° gennaio al 16 marzo dell’anno successivo a quello di sostenimento della spesa, fornendo le informazioni con l'apposito modello di richiesta di opposizione – pdf. La comunicazione può essere effettuata inviando il modello di richiesta di opposizione via e-mail alla casella di posta elettronica dedicata: [email protected].

Le disposizioni di cui al punto 1 si applicano con riferimento alle spese sostenute a partire dall’anno 2024.

-

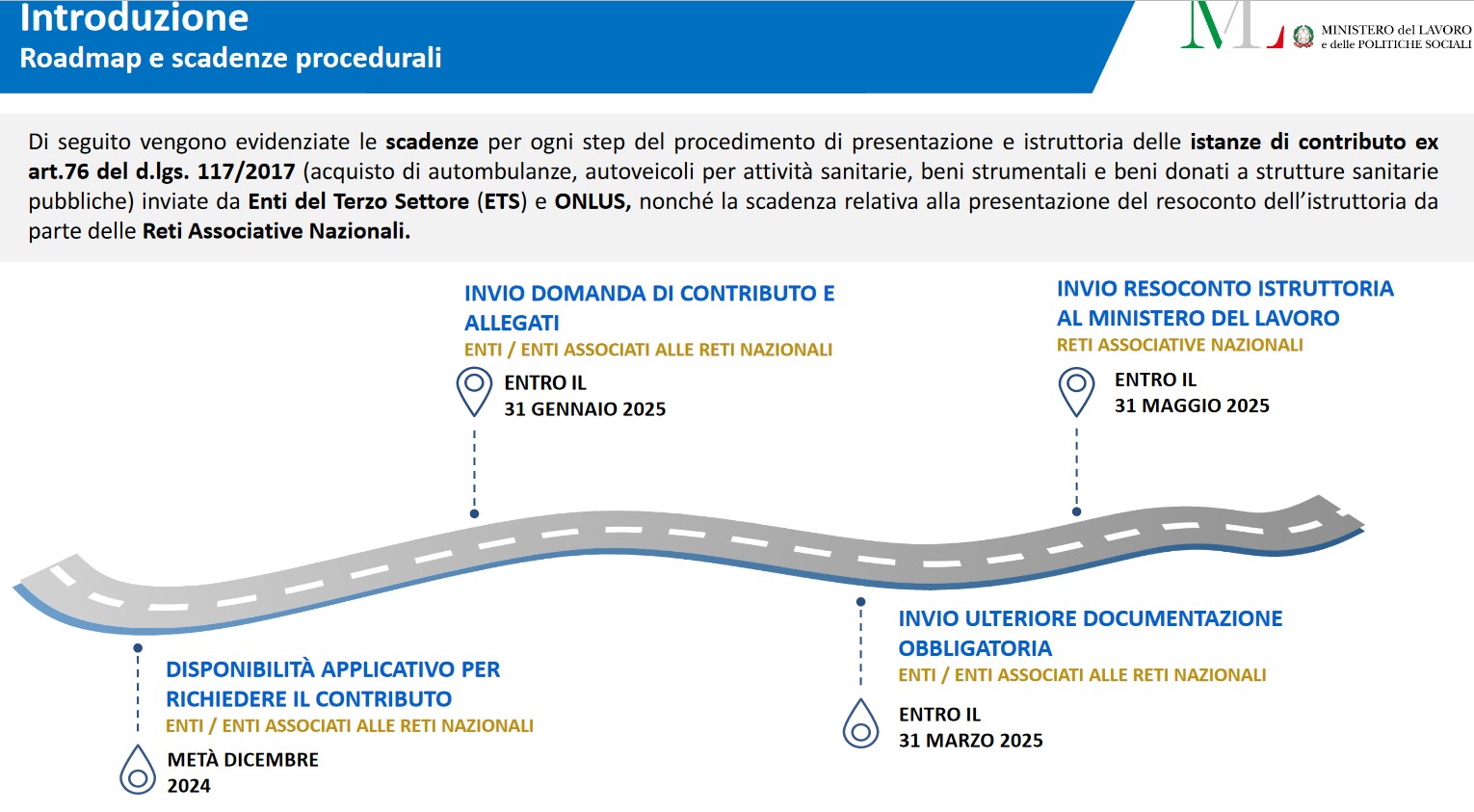

Contributo ambulanze ETS: il Ministero attiva la piattaforma

Sul sito del Ministero del lavoro viene pubblicato l'avviso per le domande per il contributo per l'acquisto di ambulanze da parte di enti del volontariato.

In dettaglio, ai sensi dell’art. 76, comma 1, del D.lgs. 117/2017, relativo ai contributi in oggetto, si comunica che è aperta la piattadorma per le domande di:

- contributo ETS Enti (guida 1)

- contributo ETS reti nazionali (guida 2)

Ricordiamo che l'art 76 discipilna il contributo per l'acquisto di autoambulanze, autoveicoli per attività sanitarie e beni strumentali, prevedendo che le risorse di cui all'articolo 73, comma 2, lettera c), sono destinate a sostenere l'attività di interesse generale delle organizzazioni di volontariato attraverso l'erogazione di contributi per l'acquisto, da parte delle medesime, di autoambulanze, autoveicoli per attività sanitarie e di beni strumentali, utilizzati direttamente ed esclusivamente per attività di interesse generale, che per le loro caratteristiche non sono suscettibili di diverse utilizzazioni senza radicali trasformazioni, nonché, per la donazione dei beni ivi indicati nei confronti delle strutture sanitarie pubbliche da parte delle organizzazioni di volontariato e delle fondazioni.

Attenzione al fatto che per le organizzazioni di volontariato aderenti alle reti associative di cui all'articolo 41, comma 2, la richiesta e l'erogazione dei contributi deve avvenire per il tramite delle reti medesime.

Contributo ambulanze ETS 2024: aperta la piattaforma

Il Ministero comunica che a partire dalla domanda di contributo per le spese sostenute da ODV iscritte al RUNTS e fondazioni del Terzo Settore nel 2024, le medesime dovranno essere presentate unicamente tramite una piattaforma informatica dedicata, sia nel caso di enti singoli, sia nel caso di enti aderenti a reti associative nazionali.

Per consentire agli enti interessati di prendere visione di questo nuovo strumento informatico e delle connesse procedure, si pubblicano due presentazioni:

- la prima dedicata ai singoli enti che intendano presentare la domanda di contributo, compresi gli enti aderenti a reti associative nazionali iscritte al RUNTS;

- la seconda dedicata alle reti associative nazionali, per gli adempimenti e le procedure di loro competenza.

Nel guide viene evidenziato anche l'iter temporale delle domande:

- per gli ETS (guida 1):

- per le reti di ETS (guida 2):

Allegati:

- contributo ETS Enti (guida 1)

-

Residenza fiscale persone fisiche: le novità per il calcolo dei 183 gg

La Circolare n 20/2024 chiarisce con esempi pratici i nuovi criteri sulla residenza fiscale delle persone fisiche introdotti dal Dlgs n 209/2023.

Le novità, ricordiamolo, sono in vigore dal 2024.

Vediamo, dal documento di prassi, un esempio di calcolo per la residenza fiscale delle persone fisiche evidenziando che valgono, per la permanenza sul territorio italiano, anche le frazioni di tempo.

Residenza fiscale persone fisiche: frazioni di tempo e il computo dei 183 gg

Secondo il nuovo concetto di residenza fiscale delle persone fisiche si prevede che ai fini delle imposte sui redditi si considerano residenti le persone che:

- per la maggior parte del periodo d’imposta, considerando anche le frazioni di giorno, hanno la residenza ai sensi del codice civile o il domicilio nel territorio dello Stato ovvero sono ivi presenti.

Ai fini dell’applicazione della disposizione, per domicilio si intende il luogo in cui si sviluppano, in via principale, le relazioni personali e familiari della persona.

Salvo prova contraria, si presumono altresì residenti le persone iscritte per la maggior parte del periodo di imposta nelle anagrafi della popolazione residente.

La Circolare n. 20/2024 evidenzia che ai fini del calcolo dei 183 giorni per considerarsi un soggetto persona fisica residente in italia valgono anche le frazioni di anno.

Non è necessario che i criteri di collegamento richiesti dalla norma ricorrano in modo continuativo ed ininterrotto, ma è sufficiente che si verifichino per 183, – o 184 in caso di anno bisestile – giorni nel corso di un anno solare.

Ad esempio, nel 2024, anno bisestile, qualora una persona che precedentemente non era residente in Italia fosse presente nel territorio dello Stato per i seguenti giorni non consecutivi:

- dall’11 al 31 gennaio (21 giorni);

- dal 5 al 10 febbraio (6 giorni);

- dal 1° al 30 aprile (30 giorni);

- dal 12 al 26 maggio (15 giorni);

- dal 1° giugno al 31 luglio (61 giorni);

- dal 1° ottobre al 31 ottobre (31 giorni);

- dal 5 novembre al 12 novembre (8 giorni);

- il 27 novembre (1 giorno);

- dal 2 al 12 dicembre (11 giorni),

avrà configurato il criterio della presenza fisica in Italia per complessivi 184 giorni e, pertanto, per il periodo d’imposta 2024 sarà considerata fiscalmente residente in Italia.

Allegati: -

Prezzo di cessione immobili < del mutuo: valido l'accertamento

Con l'Ordinanza n. 25854/2024 la Cassazione ha sancito che l’accertamento di un maggior reddito derivante dalla cessione di beni immobili può essere fondato anche soltanto sull’esistenza di uno scostamento tra il minor prezzo indicato nell’atto di compravendita e l’importo del mutuo erogato all’acquirente senza che ciò comporti alcuna violazione delle norme in materia di onere della prova.

La documentazione bancaria acquisita e la perizia di stima redatta per l’erogazione del prestito costituiscono un quadro indiziario idoneo a legittimare l’accertamento induttivo

Vediamo i fatti di causa.

Cessione immobili con prezzo di vendita < del mutuo: valido l'accertamento

L’Agenzia delle entrate inviava un atto di accertamento ad una società immobiliare recuperando a tassazione maggiori ricavi non dichiarati irrogando le relative sanzioni.

L’Agenzia contestava alla società che in relazione all’anno 2005 e per alcune cessioni immobiliari erano indicati dei prezzi di vendita che, a seguito di attività investigativa bancaria, si erano rivelati inferiori all’importo dei mutui accesi dagli acquirenti e alle perizie redatte per l’accensione degli stessi.

L'immobiliare impugnava l’atto impositivo presso la CTP, ricorso che veniva respinto.

La Commissione tributaria regionale accoglieva invece l’impugnazione e l’Agenzia delle entrate ricorreva in Cassazione contro la pronuncia di merito.

In Cassazione l'agenzia deduceva la violazione e falsa applicazione degli articoli 39 e 41-bis del Dpr n. 600/1973 e dell’articolo 54 del Dpr n. 633/1972 in quanto a suo avviso, la sentenza del giudice tributario regionale non aveva valutato adeguatamente gli elementi presuntivi offerti in ordine all’inattendibilità del prezzo indicato nelle compravendite e, soprattutto, aveva svalutato la circostanza che i mutui accesi dagli acquirenti riguardavano somme superiori al prezzo in questione.

Inoltre l’Amministrazione finanziaria deduceva la violazione e la falsa applicazione delle norme sudette nonché degli articoli 115 del codice di procedura civile e 2697 del codice civile, in quanto la sentenza è censurata nella parte in cui considera fatto notorio la circostanza che gli acquirenti abbiano ottenuto perizie sovrastimate per conseguire somme maggiori a titolo di mutuo.

La Suprema corte in riferimento alle compravendite e agli immobili ha statuito che è stata acquisita:

- adeguata documentazione bancaria,

- la perizia di stima redatta ai fini della erogazione del mutuo

ed entrambi questi documenti recano un valore superiore a quello dichiarato negli atti di trasferimento.

Tali elementi corroborano secondo la Suprema Corte un quadro indiziario caratterizzato da gravità, precisione e concordanza che è idoneo a giustificare l’accertamento dell’Ufficio ai sensi dell’articolo 39 comma 1 lettera d) del Dpr n. 600/1973.

E' stato questo, specifica la Cassazione, l’indirizzo costante sostenuto dai giudici di legittimità e, per tale ragione, la sentenza impugnata ha errato laddove non ha tenuto conto degli elementi della fattispecie emersi dagli atti.

La corte sostiene che in tema di accertamento induttivo del reddito di impresa, l’accertamento di un maggior reddito derivante dalla cessione di beni immobili può essere fondato anche soltanto sull’esistenza di uno scostamento tra il minor prezzo indicato nell’atto di compravendita e l’importo del mutuo erogato all’acquirente e ciò non comporta alcuna violazione in materia di onere della prova.

Le presunzioni di cui all’articolo 2729 cc non stabilite dalla legge sono lasciate alla prudenza del giudice il quale non deve ammettere che presunzioni gravi, precise e concordanti.

Spetta ai giudici di legittimità stabilire se la norma, oltre ad essere applicata esattamente a livello di declamazione astratta, lo sia stata anche sotto il profilo dell’applicazione concreta.

La Suprema corte ha ritenuto che la sentenza impugnata ha violato i principi di diritto costantemente affermati dai giudici di legittimità in materia di fatto notorio.

È stata, difatti, attribuita tale natura al “dato di comune esperienza che vengano effettuate perizie che sovrastimano l’immobile per consentire la stipulazione di contratti di mutuo di maggiore importo”.

Per tutto quanto premesso, la Corte di Cassazione ha accolto il ricorso cassando la decisione impugnata con rinvio alla Corte di giustizia tributaria competente e affermando il seguente principio di diritto:

- il ricorso alle nozioni di comune esperienza (fatto notorio), comportando una deroga al principio dispositivo ed al contraddittorio, in quanto introduce nel processo civile prove non fornite dalle parti e relative a fatti dalle stesse non vagliati né controllati, va inteso in senso rigoroso, e cioè come fatto acquisito alle conoscenze della collettività con tale grado di certezza da apparire indubitabile ed incontestabile. Ne consegue che restano estranei a tale nozione le acquisizioni specifiche di natura tecnica, gli elementi valutativi che implicano cognizioni particolari o richiedono il preventivo accertamento di particolari dati, nonché quelle nozioni che rientrano nella scienza privata del giudice, poiché questa, in quanto non universale, non rientra nella categoria del notorio, neppure quando derivi al giudice medesimo dalla pregressa trattazione di analoghe controversie.

-

Agevolazioni in agricoltura: domande per Generazione terra fino al 29.11

Ismea, a seguito della apertura delle domande per la misura Generazione terra avvenuta il 30 ottobre scorso, con avviso informa del fatto chel la presentazione delle domande di accesso alle agevolazioni può essere effettuata a partire dalle ore 12.00 del giorno mercoledì 30 ottobre 2024, data di apertura dello sportello telematico, fino alle ore 12.00 del giorno venerdì 29 novembre 2024.

Ad eccezione del primo giorno di apertura (dalle ore 12.00 alle ore 18.00) e dell'ultimo giorno di chiusura (dalle ore 9.00 alle ore 12.00), lo sportello telematico rimane aperto nei giorni feriali (dal lunedì al venerdì) dalle ore 9:00 alle ore 18:00.

La data e l'ora di convalida costituiscono elemento di priorità nella istruttoria delle domande che si svolgerà secondo l'ordine cronologico di convalida delle stesse.La domanda deve essere sottoscritta con firma elettronica, da apporre esclusivamente in modalità PAdES.

La misura finanzia il 100% del prezzo di acquisto di terreni da parte di giovani di età non superiore a 41 anni che intendono ampliare la superficie della propria azienda agricola ovvero avviare un'iniziativa imprenditoriale in agricoltura, in qualità di capo azienda.

L'intervento finanziario prevede:

- 1) 1.500.000 euro, in caso di Giovani imprenditori agricoli e Giovani startupper con esperienza;

- 2) 500.000 euro, in caso di Giovani startupper con titolo. Nel limite non sono compresi oneri quali spese notarili, tasse, imposte od altre voci analoghe.

Le domande per generazione terra possono essere presentate dal 30 ottobre prossimo sul portale ISMEA, vediamo tutte le regole.

Generazione Terra 2024: che cos’è?

ISMEA con un comunicato del 20 settembre informa della nuova edizione di generazione terra con cui si finanziano i giovani imprenditori agricoli che vogliono acquistare terreni.

In dettaglio la misura Generazione Terra 2024 è finalizzata a favorire lo sviluppo e il consolidamento di superfici condotte nell'ambito di una attività imprenditoriale agricola o l'avvio di una nuova impresa agricola mediante l’acquisto di un terreno.

Generazione Terra 2024: i beneficiari dell’agevolazione in agricoltura

L'agevolazione per l'agricoltura erogata da ISMEA si rivolge a:

- a) Giovani imprenditori agricoli (età non superiore a 41 anni non compiuti) che intendono: ampliare la superficie della propria azienda mediante l'acquisto di un terreno, confinante o funzionalmente utile con la superficie già facente parte dell'azienda agricola condotta in proprietà, affitto o comodato, da almeno due anni alla data di presentazione della domanda, o consolidare la superficie della propria azienda mediante l'acquisto di un terreno già condotto dal richiedente, con una forma contrattuale quale il comodato o l'affitto, da almeno due anni alla data di presentazione della domanda.

- b) Giovani startupper con esperienza (GSE) (età non superiore a 41 anni) che intendano acquistare un terreno destinato ad essere utilizzato per una nuova iniziativa imprenditoriale agricola condotta dal giovane startupper.

- c) Giovani startupper con titolo (GST), di età non superiore a 35 anni non compiuti, che, ancorché privi di esperienza in campo agrario, intendano avviare una propria iniziativa imprenditoriale nell’ambito dell’agricoltura tramite l’acquisto di un terreno destinato ad essere utilizzato per una nuova iniziativa imprenditoriale agricola condotta dal giovane startupper.

Generazione Terra 2024: presenta la domanda entro il 29 novembre

L’accreditamento, la compilazione e la presentazione delle domande per generazione terra 2024 possono essere effettuati a partire dalle ore 12.00 del giorno mercoledì 30 ottobre 2024, data di apertura dello sportello telematico, fino alle ore 12.00 del giorno venerdì 29 novembre 2024.

Una volta che la domanda è stata compilata in tutte le sue parti e corredata degli allegati indicati, deve essere presentata esclusivamente in via telematica, utilizzando la modulistica disponibile sul portale ISMEA.

In seguito alla corretta presentazione della domanda, il sistema restituisce all’Utente il codice progetto.

L’Utente riceve, quindi, presso l’indirizzo PEC (posta elettronica certificata) che ha fornito in fase di compilazione, la comunicazione di avvenuta presentazione della domanda, corredata dall’indicazione della data e dell’ora in cui la presentazione ha avuto luogo.

Tale indicazione costituisce il solo termine utile ai fini della individuazione dell’ordine cronologico di presentazione della domanda di accesso alla misura Generazione Terra 2024

-

Tax credit imprese produzione cinema e audiovisi: via alle domande

La Direzione Cinema e Audiovisivo informa della pubblicazione del decreto direttoriale del 28 ottobre 2024, n. 3494, recante “Termini e modalità di presentazione delle richieste preventive e definitive in materia di credito di imposta per le imprese di produzione cinematografica e audiovisiva – anno 2024”.

In particolare, si comunica la data di apertura della sessione e ulteriori disposizioni applicative in merito alla presentazione delle richieste di credito d’imposta per le imprese di produzione cinematografica e audiovisiva di cui all’art. 15 della legge 14 novembre 2016, n. 220, relative all’annualità 2024.

Qui la pagina dedicata ai manuali d’uso di DGCOL.

Tax credit imprese produzione cinema e audiovisi: via alle domande

La direzione generale Cinema e Audiovisivo del ministero della Cultura ha specificato che dalle ore 17 del 28 ottobre è possibile presentare le domande per l’idoneità al credito d’imposta e per ottenere il beneficio fiscale relativo al 2024 per le seguenti produzioni:

- opere cinematografiche,

- opere televisive e opere web,

- documentari,

- opere di animazione,

- cortometraggi,

- videoclip.

Il credito d’imposta per le imprese di produzione previsto dall’articolo 15 della legge n. 220/2016, è stato previsto dal Decreto n 225/2024 del Ministro della Cultura di concerto con il ministro dell’Economia e delle finanze.

Viene previsto che le istanze per tutte le produzioni possono essere presentate tramite:

- richiesta definitiva in relazione a opere già totalmente completate secondo quanto previsto dagli articoli 15,19,22,26,29 e 31 dal decreto tax credit produzione

- richiesta preventiva non prima dei 60 giorni antecedenti al conseguimento dei requisiti previsti dagli articoli 14,18,22,25 e 29 del decreto tax credit produzione

Le richieste definitive devono essere presentate successivamente alla richiesta della nazionalità definitiva ed entro 180 giorni dalla data di consegna alla direzione generale Cinema e Audiovisivo (Dgca) della copia campione dell’opera per le opere televisive e web; data di conferma della classificazione di cui al Dl n. 203/2017 per le opere cinematografiche; data di prima diffusione dell’opera per i videoclip.

Inoltre, con la richiesta definitiva deve essere presentata la certificazione di effettività e stretta inerenza all’opera dei costi elegibili sostenuti.

Le domande sono istruite in base alla data di avvio delle riprese (nel caso delle opere di animazioni dal momento di avvio delle lavorazioni).

Il credito d’imposta potrà essere utilizzato in compensazione con la seguente modalità:

- per il 70% all’approvazione della richiesta preventiva e per la restante parte all’approvazione della richiesta definitiva;

- al 100% dell’importo approvato per le sole richieste definitive.

Per le richieste di assistenza collegate all’utilizzo della piattaforma sono a disposizione varie risorse di seguito elencate:

- consultare la guida online “hai bisogno di aiuto?” presente, in alto a destra, all’interno di alcune schede delle domande,

- consultare i vademecum disponibili alla pagina dedicata al materiale utile per l’utilizzo della piattaforma Dgcol

- attivare un ticketdi assistenza tramite l’apposita funzione “Assistenza” disponibile all’interno della propria Area riservata (Dgcol) da inviare a:

- il Supporto informatico, per problematiche di carattere tecnico

- il Supporto modulistica, per assistenza alla compilazione della modulistica.