-

Indennità discontinuità spettacolo: regole e requisiti

E' stato pubblicato venerdi 30.11 2023 in Gazzetta Ufficiale il decreto legislativo per il "Riordino e revisione degli ammortizzatori e delle indennità e per l’introduzione di un’indennità di discontinuità in favore dei lavoratori del settore dello spettacolo" .

Con il messaggio 4332 del 4.12.2023 l 'Inps ha fornito le prime indicazioni sulle categorie di lavoratori beneficiari. Il 3 gennaio con la circolare 2 2024 sono state fornite le istruzioni operative aggiornate .

La piattaforma per le domande è aperta da ieri 15 gennaio e c'è tempo fino al 30 marzo 2024 per inviare la propria richiesta.

Indennità discontinuità spettacolo: cos'è

Il decreto per la tutela per i lavoratori di un settore caratterizzato da alti livelli di frammentarietà e discontinuità della posizione reddituale e contributiva (Vedi sotto le categorie in dettaglio) prevede:

- l'istituzione di una nuova misura di sostegno chiamata indennità di discontinuità per tutti i lavoratori del settore a partire dal 1 gennaio 2024

- l'abrogazione della attuale indennità ALAS riservata ai lavoratori autonomi.

Con un il messaggio 4382 del 6 dicembre è stato specificato che l'indennità entra in vigore il 1 gennaio 2024 ma è previsto un regime transitorio per gli anni precedenti in cui era vigente ALAS, quindi entro il 15 dicembre 2023 si poteva fare richiesta per il 2022, con requisiti verificati nel 2022)

Da gennaio 2024 si può fare la domanda per il 2023. (vedi sotto i dettagli)

La copertura finanziaria prevista è di

- 100 milioni di euro per il 2023,

- 46 milioni per il 2024,

- 48 milioni per il 2025 e

- 40 milioni annui a decorrere dal 2026.

Tali cifre saranno incrementate dagli oneri contributivi aggiuntivi a carico dei datori di lavoro (vedi ultimo paragrafo).

Indennità di discontinuità spettacolo: a chi spetta, categorie e requisiti

L'indennità di discontinuità per i i lavoratori dello spettacolo riguarda i circa 21mila lavoratori discontinui dello spettacolo tra cui:

- autonomi,

- co.co.co. e

- subordinati a tempo determinato

- intermittenti a tempo indeterminato senza indennità di disponibilità

che lavorano alla produzione e la realizzazione di spettacoli o in modo meno diretto, ovvero: artisti ed interpreti, ma anche operatori di sale cinematografiche, impiegati amministrativi e i tecnici dipendenti dagli enti e dalle imprese esercenti pubblici spettacoli, dalle imprese radiofoniche, televisive o di audiovisivi, dalle imprese della produzione cinematografica, del doppiaggio e dello sviluppo e stampa, maschere, custodi, guardarobieri, addetti alle pulizie e al facchinaggio, autisti dipendenti dagli enti ed imprese esercenti pubblici spettacoli, dalle imprese radiofoniche, televisive o di audiovisivi, della produzione cinematografica, delle imprese di spettacoli viaggianti e delle imprese esercenti il noleggio e la distribuzione dei fil) che saranno individuati precisamente con decreto interministeriale (Lavoro – Cultura),.

I requisiti specifici previsti dal D.LGS 175 2023 sono:

- a) essere cittadino italiano o di uno Stato membro dell'Unione europea ovvero cittadino straniero regolarmente soggiornante nel territorio italiano;

- b) essere residente in Italia da almeno un anno;

- c) essere in possesso di un reddito ai fini dell'imposta sul reddito delle persone fisiche (IRPEF), determinato in sede di dichiarazione quale reddito di riferimento per le agevolazioni fiscali, non superiore a euro 25.000 nell'anno di imposta precedente alla presentazione della domanda;

- d) aver maturato, nell'anno precedente a quello di presentazione della domanda, almeno sessanta giornate di contribuzione accreditata al Fondo pensione lavoratori dello spettacolo. Ai fini del calcolo delle giornate non si computano le giornate eventualmente riconosciute a titolo di indennita' di discontinuita', di indennita' di disoccupazione per i lavoratori autonomi dello spettacolo (ALAS) e di indennità della nuova assicurazione sociale per l'impiego (NASpI) nel medesimo anno;

- e) avere, nell'anno precedente a quello di presentazione della domanda, un reddito da lavoro derivante in via prevalente dall'esercizio delle attività lavorative per le quali e' richiesta l'iscrizione obbligatoria al Fondo pensione lavoratori dello spettacolo;

- f) non essere stato titolare di rapporto di lavoro subordinato a tempo indeterminato nell'anno precedente a quello di presentazione della domanda, fatta eccezione per i rapporti di lavoro intermittente a tempo indeterminato, per i quali non sia prevista l'indennità di disponibilità di cui all'articolo 16 del decreto legislativo 15 giugno 2015, n. 81;

- g) non essere titolare di trattamento pensionistico diretto.

Indennità spettacolo: importo e domanda

L'indennità sarà erogata:

- in un’unica soluzione

- per un numero di giornate pari ad un terzo di quelle accreditate al Fondo pensione lavoratori dello spettacolo nell'anno civile precedente detratte le giornate

- coperte da altra contribuzione obbligatoria o indennizzate ad altro titolo,

- nel limite della capienza di 312 giornate annue complessive.

L'importo sarà calcolato nella misura del 60% del valore calcolato sulla media delle retribuzioni imponibili relative ai periodi di attività nel settore dello spettacolo, nell’anno solare precedente la domanda.

Andrà inviata domanda all'INPS ogni anno, entro il 30 marzo con riferimento ai requisiti maturati nell'anno precedente,

- accedendo alla sezione “Punto d’accesso alle prestazioni non pensionistiche” del sito web dell’Istituto (www.inps.it), seguendo il percorso “Sostegni, Sussidi e Indennità” > “Esplora Sostegni, Sussidi e Indennità” > selezionare la voce “Vedi tutti” nella sezione Strumenti > “Punto d’accesso alle prestazioni non pensionistiche”; una volta autenticati con SPID/CIE/CNS è necessario selezionare “Indennità di discontinuità a favore dei lavoratori dello spettacolo”.

- telefonando al Contact Center multicanale, al numero verde 803 164 da rete fissa (gratuitamente) oppure al numero 06 164164 da rete mobile (a pagamento, in base alla tariffa applicata dai diversi gestori) oppure

- rivolgendosi agli enti di Patronato.

Indennità di discontinuità spettacolo: formazione e patto di attivazione

Il decreto prevede inoltre che la percezione dell'indennità sia collegata a percorsi di formazione e di aggiornamento per i percettori che sono tenuti anche a stipulare il patto di attivazione digitale sulla piattaforma SiISL

Indennità spettacolo: la contribuzione aggiuntiva

Sono previsti per il finanziamento contributi aggiuntivi a carico dei datori di lavoro per il lavoro subordinato e a carico degli autonomi iscritti al Fondo spettacolo, dal 1° gennaio 2024

In particolare la circolare 2 precisa che sono dovuti:

- un contributo a carico del datore di lavoro o committente con aliquota pari all’1 per cento dell’imponibile contributivo,

- un contributo di solidarietà a carico dei lavoratori iscritti al Fondo pensione lavoratori dello spettacolo, pari allo 0,50 per cento della retribuzione o dei compensi eccedenti il massimale contributivo previsto

Tale contribuzione confluisce presso la Gestione prestazioni temporanee ai lavoratori dipendenti, di cui all’articolo 24 della legge 9 marzo 1989, n. 88.

Inoltre , con effetto sui periodi contributivi maturati a decorrere dal 1° gennaio 2024, per i lavoratori subordinati il contributo addizionale per i rapporti di lavoro subordinato a termine è pari all'1,10 per cento dell’imponibile previdenziale.

Inps precisa che la disciplina di dettaglio relativa ai suddetti obblighi contributivi sarà illustrata con successiva circolare.

-

Certificazione Unica INAIL 2024 come scaricarla

Inail ha comunicato con avviso sul proprio sito istituzionale che dal 18 marzo è disponibile la Certificazione unica 2024 relativa alle indennità e emolumenti INAIL.

Sono interessati in particolare:

- i lavoratori infortunati o affetti da malattia professionale che trovano indicate nella certificazione le indennità di inabilità temporanea assoluta e i redditi esenti liquidati nell'anno precedenti

- i lavoratori del settore navigazione per i quali sono riportate le indennità per temporanea inidoneità alla navigazione erogate ai sensi della legge 1486/1962 (c.d. legge Focaccia).

- gli ex dipendenti Inail e i loro superstiti dei quali la CU da conto degli emolumenti del trattamento di pensione.

Come acquisire la CU INAIL 2024

L'istituto precisa le modalità per ottenere la CU, rispettivamente per :

i lavoratori infortunati o affetti da malattia professionale

- Dal portale Inail > Servizi online

- Tramite i Caf convenzionati

- Attraverso il Contact center Inail

Lavoratori settore navigazione

- Dal portale Inail > Servizi online, per la certificazione dal 2015

- Per le certificazioni antecedenti il 2015 (Cud 2014 e precedenti) occorre effettuare una segnalazione attraverso “Inail Risponde” (sezione SUPPORTO del sito) avendo cura di allegare alla richiesta un documento di identità valido nel caso in cui si utilizzi il servizio senza autenticazione.

- Tramite i Caf convenzionati

- Attraverso il Contact center Inail

Ex dipendenti Inail e i loro superstiti, titolari di pensione a carico dei Fondi interni di previdenza

- Dal Portale del pensionato, raggiungibile dalla sezione Servizi online del portale Inail

- Via posta, unitamente al cedolino del mese di riferimento, per i soli pensionati che hanno fatto richiesta del servizio di spedizione cartacea del cedolino, a fronte di un contributo al costo di spedizione nella misura di € 13,00 annui.

Soltanto nel caso in cui non sia possibile ottenere la Certificazione unica attraverso le modalità descritte, sarà possibile acquisirla in forma cartacea presso una sede territoriale Inail.

L'istituto mette a disposizione a questo fine anche i manuali utente:

-

Previdenza integrativa fissato il contributo COVIP 2024

Pubblicato in GU il 15 marzo la delibera COVIP per il versamento del contributo annuale 2024 da parte degli enti di previdenza integrativa iscritti all'apposito albo ministeriale.

Misura e destinatari del contributo COVIP

Il contributo dovuto dalle forme pensionistiche complementari che risultassero iscritte al 31.12.2023 all'albo nell'anno 2024, ad integrazione del finanziamento della COVIP, e' dovuto per l'anno 2024 nella misura dello 0,5 per mille dell'ammontare complessivo dei contributi incassati a qualsiasi titolo dalle forme pensionistiche complementari nell'anno 2023.

ATTENZIONE . Per le forme pensionistiche complementari costituite all'interno di societa' o enti, il versamento del contributo e' effettuato dalla societa' o dall'ente stesso.

Sono esclusi dal versamento i soggetti che, per ciascuna forma pensionistica complementare, sarebbero tenuti ad effettuare versamenti inferiori a euro 10,00.

Con riferimento al calcolo del contributo si precisa che dalla base di calcolo vanno esclusi :

- i flussi in entrata derivanti dal trasferimento di posizioni maturate presso altre forme pensionistiche complementari, nonche'

- i contributi non finalizzati alla costituzione delle posizioni pensionistiche ma relativi a prestazioni accessorie quali premi di assicurazione per

- invalidita' o premorienza. .

La delibera precisa che per le forme pensionistiche complementari costituite all'interno di societa' o enti, qualora il fondo, o singole sezioni dello stesso,

si configuri quale mera posta contabile nel bilancio la base di calcolo deve tenere anche conto degli accantonamenti effettuati nell'anno.

Contributo COVIP 2024 : scadenza e modalità di versamento

Come ogni anno il contributo deve essere versato entro il 31 maggio 2024.

Nel caso di cancellazione dall'albo della forma pensionistica complementare prima della scadenza il versamento del contributo e' effettuato prima della cancellazione stessa

Il pagamento del contributo dovra' essere eseguito tramite la piattaforma PagoPA, compilando le pagine appositamente dedicate e messe a disposizione nell'area riservata presente sul sito internet della COVIP, seguendo le istruzioni ivi riportate.

Contestualmente vanno trasmessi i dati relativi al contributo medesimo, sempre compilando le pagine appositamente dedicate, da tutti i soggetti obbligati anche qualora il contributo non sia dovuto.

In caso di mancato pagamento viene avviata la procedura di riscossione coattiva, mediante ruolo, delle somme non versate, oltre interessi e spese di esecuzione.

-

Certificazione Unica 2024: invio in scadenza il 18 marzo con eccezioni

Entro il 18 marzo, il giorno 16 marzo (termine ordinario) quest'anno cade di sabato, va inviata la Certificazione Unica 2024 per i compensi erogati nel 2023.

A tal fine, con il Provvedimento n 8253 del 15 gennaio, le Entrate hanno approvato i relativi: modello e istruzioni utili per i sostituti d'imposta.

Attenzione, recentemente sono stati sollevati dubbi sulla scadenza per le CU degli autonomi e le Entrate hanno chiarito il termine con la risoluzione n 13 del 4 marzo specificando che possono attendere il 31 ottobre le Certificazioni Uniche con esclusivamente redditi esenti e non dichiarabili tramite precompilata.

Per i dettagli leggi: CU 2024 autonomi: ok dell'Agenzia all'invio entro il 31 ottobre.

Vediamo le modalità di invio e le sanzioni per omessa presentazione del CU 2024.

Certificazione Unica 2024: modalità di invio alle Entrate e consegna al percettore

Il flusso contenente le CU 2024 deve essere presentato alle Entrate esclusivamente per via telematica e può essere trasmesso:

- direttamente dal soggetto tenuto ad effettuare la comunicazione utilizzando i servizi telematici Entratel o Fisconline,

- tramite un intermediario abilitato.

E' bene specificare che non è ammessa la possibilità di presentazione alle entrate in forma cartacea.

Per quanto riguarda invece la relativa consegna della CU ai percettori dei redditi, che va effettuata entro lo stesso termine del 18 marzo, l’Agenzia delle Entrate ha chiarito che è possibile trasmettere la CU 2024 mediante posta elettronica a patto che il destinatario:

- abbia la possibilità di poter "materializzare" la CU per i successivi adempimenti;

- e quindi sia dotato degli strumenti necessari per ricevere e stampare la certificazione rilasciata per via elettronica.

Qualora il percettore non sia in possesso dei suddetti requisiti il sostituto deve provvedere sempre entro la stessa data, il 18 marzo 2024, alla consegna in forma cartacea,

Tra i canali alternativi per la consegna della CU al percettore dei redditi, si può scegliere un canale alternativo di trasmissione quale: raccomandata, fax, consegna cartacea con rilascio di apposita ricevuta.

Certificazione Unica 2024: le sanzioni in caso di omissione nell’invio

Entro il lunedì 18 marzo, il sostituto d'imposta deve effettuare l’invio telematico delle certificazione unica 2024 all’Agenzia delle Entrate (il termine scade al 31 ottobre per le certificazioni contenenti esclusivamente redditi esenti o non dichiarabili con il modello 730).

Qualora il sostituto non provvedesse, oppure in caso di errore nella presentazione la sanzione è pari a:

- 100 euro per ogni CU, con un massimo di 50.000 euro,

- 33,33 euro per ogni CU, con un massimo di 20.000 euro se la CU è trasmessa corretta entro 60 giorni dal termine di presentazione.

Nelle specifico la norma di riferimento, l'art 4 comma 6 quinquies del DPR n 322/98 recita che "Per ogni certificazione omessa, tardiva o errata si applica la sanzione di cento euro in deroga a quanto previsto dall'art 12 del dlgs n 472/97 con un massimo di euro 50.000 per sostituto di imposta. Nei casi di errata trasmissione della certificazione, la sanzione non si applica se la trasmissione della corretta certificazione è effettuata entro i cinque giorni successivi alla scadenza indicata nel primo periodo. Se la certificazione è correttamente trasmessa entro sessanta giorni dai termini previsti nel primo e nel terzo periodo, la sanzione è ridotta a un terzo, con un massimo di euro 20.000.

-

Lavori usuranti: comunicazione entro il 2 aprile 2024

La scadenza per la compilazione e invio del modello “LAV_US” con riferimento alle attività lavorative usuranti svolte nell’anno che l'anno scorso era stata prorogata al 17 aprile torna quest'anno alla data ordinaria del 31 marzo ma per le festività di Pasqua slitta al 2 aprile 2024

Ricordiamo di seguito in sintesi gli aspetti principali dell'adempimento, che viene richiesto ai fini di monitoraggio.

Comunicazione obbligatoria lavori usuranti: come fare

L'adempimento è previsto del D.M. 20/9/2011, che ha introdotto la possibilità di accesso anticipato alla pensione per quei lavoratori che sono:

- addetti a lavorazioni particolarmente faticose o pesanti c.d. usuranti (art. 2, comma 5, decreto legislativo 67/2011);

- addetti a un processo produttivo in serie caratterizzato dalla “linea catena” o

- addetti all’esecuzione di lavoro notturno svolto in modo continuativo e compreso in regolari turni periodici

- conducenti di veicoli pesanti adibiti a servizi pubblici di trasporto di persone.

Con l'articolo 5, impone al datore di lavoro l'invio di una comunicazione con l'indicazione del periodo e del numero di dipendenti che hanno svolto lavori usuranti nell'anno precedente.

Comunicazione lavoro notturno

- In caso di lavoro notturno, la comunicazione deve indicare anche , per ogni dipendente, il numero dei giorni di lavoro notturno

- in riferimento al lavoro notturno a turni, se effettuato per l'intero anno ed in via esclusiva, la comunicazione è dovuta solo in caso di effettuazione di un o minimo di 64 giornate.

- Invece per il semplice lavoro notturno ( ex art. 1, comma 1, lett b, n. 2, del D.Lgs. 67/2011), la comunicazione e dovuta solo per lo svolgimento di almeno 3 ore giornaliere nell'arco dell'interno anno.

Comunicazione lavori usuranti: scadenza

L'obbligo viene assolto normalmente entro il 31 Marzo di ogni anno, tramite la compilazione del Modello LAV_US direttamente sul sito di Servizi per il lavoro del Ministero (https://www.servizi.lavoro.gov.it/modulolavus/). Qualora il soggetto che effettua l'invio non sia in possesso delle credenziali d'accesso dovrà procedere dapprima con la registrazione, aspettare l'esito del Ministero, e successivamente iniziare la compilazione.

Come detto, cadendo quest'anno la festività di Pasqua il 31 marzo e il Lunedi dell'Angelo il 1 aprile i termine è fissato al 2 aprile 2024.

Il Modello può essere presentato da

- datore di lavoro,

- azienda utilizzatrice in caso di lavoratori somministrati, o da

- intermediari abilitati ( consulenti o associazioni datoriali).

Il Modello LAV_US si compone di tre parti principali:

- Sezione Datore di Lavoro, si indicano i riferimenti dell'azienda che svolge lavori faticosi o pesanti, insieme anche alla matricola e i codici di inquadramento INPS, Codice Cliente attribuito dall'INAIL, eventuale iscrizione ad alti enti e alla Camera di Commercio o all'Albo delle imprese artigiane;

- Sezione elenco delle unità produttive in cui si svolgono le attività, nella quale vanno indicate tutte le sedi territoriali nelle quali l’azienda svolge attività usuranti, i dati anagrafici dei singoli lavoratori impegnati in tali attività e il periodo in cui si è svolta la lavorazione in oggetto;

- Sezione dati di invio, compilata automaticamente dal sistema, in cui sono presenti i dati di chi ha compilato il modello, azienda o intermediario.

Comunicazione lavori usuranti: le sanzioni

Il mancato invio del Modello LAV_US solo per i casi di lavoro notturno oltre i limiti sopraesposti e per linea catena comporta l'applicazione di una sanzione amministrativa che va da 500 a 1.500 euro, previa diffida ad adempiere.

Comunicazione lavori usuranti: FAQ

Il Ministero del lavoro, nella sezione URP ON LINE, ha pubblicato alcune FAQ

In particolare viene chiarito ad esempio che

- in caso di lavoro in somministrazione, sono obbligate all'invio del modello le imprese utilizzatrici, senza distinzione dagli altri lavoratori.

- Inoltre si specifica che le comunicazioni vanno fatte per tutti i lavoratori a prescindere da fatto che abbiano maturato i requisiti necessari per l’accesso anticipato alla pensione.

- in caso di fusione tra due aziende con estinzione dell’incorporata, l’obbligo di invio è in capo all’azienda incorporante.

-

Certificazione unica lavoratori sportivi 2024: esempi e novità

L’Agenzia delle Entrate, con il Provvedimento n. 8253 del 15.01.2024, ha approvato il modello della Certificazione Unica 2024 relativa al periodo d’imposta 2023 e le relative istruzioni. Anche gli enti sportivi dilettantistici, quali sostituti di imposta, devono trasmettere in via telematica all’Agenzia delle Entrate, entro il 18.03.2024, le CU in cui vengono riportati i dati fiscali e previdenziali, relativi ai redditi di lavoro dipendente, ai redditi di lavoro autonomo e ai redditi diversi.

Si segnala che l'Agenzia ha anche comunicato aggiornamenti delle istruzioni, che riguardano anche il lavoro sportivo e un chiarimento sulla scadenza del 31 ottobre per le CU contenenti solo redditi di lavoro autonomo.

Vediamo di seguito le novità e alcuni esempi di compilazione.

Certificazione Unica aggiornamento istruzioni e possibile rinvio per gli autonomi

Con la risoluzione 13 del 4 marzo l'agenzia delle entrate in risposta a dubbi emersi tra gli operatori a seguito della disponibilità della dichiarazione precompilata anche per i lavoratori autonomi, ha specificato che malgrado l'articolo 4, comma 6-quinquies, del DPR n. 322/98 preveda un diverso termine per le certificazioni che includono solo redditi esenti o non dichiarabili tramite la dichiarazione dei redditi precompilata, eccezionalmente le CU con redditi di lavoro autonomo e provvigioni possono anche essere trasmesse elettronicamente il 31 ottobre.

Inoltre si segnalano alcuni aggiornamenti alle istruzioni di compilazione rilasciate dall'amministrazione finanziaria nel mese di febbraio 2024:

- alla pagina 25, alla diciassettesima riga, dopo la parola “giorni.” inserire il seguente periodo “Nel caso in cui siano certificati redditi derivanti da lavoro sportivo, riportare nel punto 6 il numero dei giorni anche nella ipotesi in cui tali redditi siano di importo inferiore a 15.000 euro. In questo caso nessun importo verrà indicato nei punti 1 e/o 2 in quanto la loro indicazione verrà evidenziata nei soli campi 781, 782, 784 e 785.”;

- alla pagina 51, alla nona riga, dopo le parole “15.000 euro.” inserire il seguente periodo “Si precisa che nel caso in cui il sostituto conguagli redditi derivanti da altri rapporti di lavoro sportivo, quest’ultimo dovrà riportare tali redditi nei punti 781, 784, 782 e 785.” 7 febbraio 2024 Istruzioni;

- alla pagina 18, alla ventottesima riga, modificare “del codice” con “dei codici”;

- alla pagina 18, alla ventottesima riga, dopo “N” inserire “o N1”;

- alla pagina 11, alla trentaquattresima riga il periodo “1, comma 154 della legge 23 dicembre 2014, n. 190” è sostituito con il seguente “3, del decreto legislativo 3 luglio 2017, n. 111 e dell’art. 9, comma 6, del decreto-legge 30 dicembre 2021, n. 228”;

- alla pagina 51, alla quinta riga, dopo la parola “ordinaria” inserire il seguente periodo “da riportare nei punti 1e/o 2”;

Vediamo di seguito alcuni esempi di compilazione

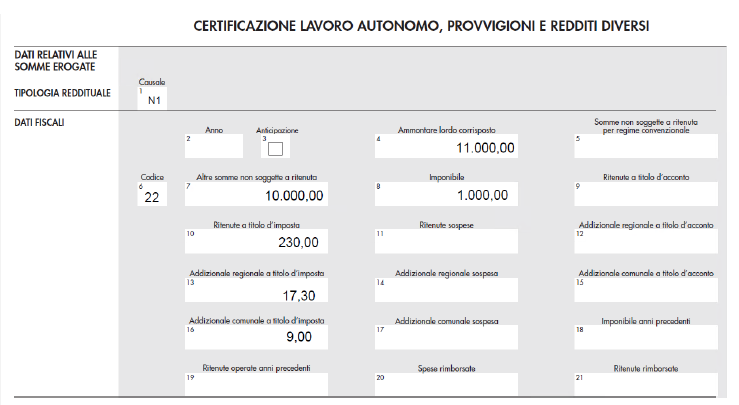

Esempi di compilazione – compensi 1° semestre 2023

a) Esempio di CU rilasciata al collaboratore sportivo che non ha superato il limite dei 10.000 euro (1.000 euro)

Nel campo 1 – “Causale” va indicato il codice che corrisponde al pagamento effettuato, in questo caso N1 – indennità di trasferta, rimborso forfettario di spese, premi e compensi erogati fino al 30.06.2023 nell’esercizio diretto di attività sportive dilettantistiche e in relazione a rapporti di collaborazione coordinata e continuativa di carattere amministrativo-gestionale di natura non professionale resi a favore di società e associazioni sportive dilettantistiche

Occorre poi indicare i seguenti elementi informativi:

PUNTO

CONTENUTO

4

va indicato l’ammontare lordo del compenso corrisposto, che non ha concorso a formare il reddito in quanto inferiore ad euro 10.000,00[1]. L’importo deve essere inoltre riportato nel successivo punto 7

6

va indicato il codice 22 – redditi esenti ovvero somme che non costituiscono reddito

7

va ripetuto l’importo indicato nel punto 4 ovvero somme che, ai sensi dell’art. 69, comma 2, del TUIR, non costituiscono reddito imponibile per il percipiente e, pertanto, non sono assoggettate a ritenuta

[1] ai sensi dell’art. 69, comma 2 del TUIR.

b) Esempio CU rilasciata al collaboratore sportivo che ha superato il limite dei 10.000 euro residente a Roma

Si vede ora il caso in cui viene corrisposto un compenso complessivo nel corso dell’anno pari a euro 11.000,00, ripartito come segue:

- Importo esente € 10.000,00

- Importo imponibile € 1.000,00

- Ritenuta Irpef 23% € 230,00

- Ritenuta add. regionale (Lazio) 1,73% € 17,30

- Ritenuta add. comunale (Roma) 0,90% € 9,00

- Netto corrisposto € 10.743,70

La compilazione sarà la seguente:

CU 2024 lavoro sportivo – Esempi di compilazione II semestre 2023

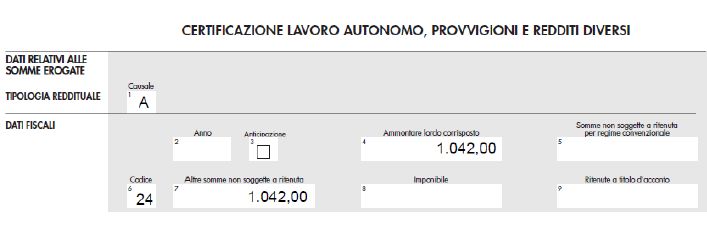

a) Esempio CU rilasciata per compenso occasionale in ambito sportivo che non prevede soglie di esenzione

Ad un lavoratore autonomo occasionale è stato corrisposto nel 2° semestre 2023 un compenso pari a euro 1.000,00.

Al punto 1 va indicata la causale che individua la tipologia del pagamento effettuato, ossia N2 – redditi derivanti da prestazioni sportive oggetto di un contratto diverso da quello di lavoro subordinato o da quello di collaborazione coordinata e continuativa, ai sensi del D. Lgs. 36/2021 (art. 53, comma 2, lett. a del TUIR).

PUNTO

CONTENUTO

4

va indicato l’ammontare lordo del compenso corrisposto

8

va indicato l’imponibile, che nel nostro caso corrisponde all’importo indicato nel punto 4

9

va indicato l’importo delle ritenute d’acconto operate nell’anno (ritenuta Irpef del 20%)

b) Esempio CU rilasciata a professionista in regime forfetario

Un soggetto forfettario presenta la seguente situazione:

• compenso corrisposto nel corso dell’anno pari ad euro 1.000,00;

• imposta di bollo addebitata al cliente per euro 2,00;

• rivalsa 4% INPS gestione separata addebitato al cliente di euro 40,00.

ATTENZIONE può essere opportuno non addebitare al cliente la rivalsa INPS del 4% fino a quando il professionista non abbia superato la soglia di esenzione contributiva di € 5.000,00.

ATTENZIONE può essere opportuno non addebitare al cliente la rivalsa INPS del 4% fino a quando il professionista non abbia superato la soglia di esenzione contributiva di € 5.000,00. -

Bonus nido: novità 2024 e FAQ

L'importo del bonus per asili nido e supporto domiciliare aumenta nel 2024 per le famiglie con almeno due figli sotto i 10 anni.

La legge di bilancio 2024 approvata dal Governo e pubblicata in GU il 30 .12. 2023 prevede un significativo incremento economico ma abbastanza selettivo: in particolare si porta a 3600 euro il contributo annuo per

- famiglie fino a 40mila euro di ISEE,

- per le nascite/adozioni che si verificano dal 1 gennaio 2024,

- in presenza anche di un primo figlio di età non superiore a 10 anni.

Vale la pena ricordare che i rimborsi non possono superare quanto effettivamente pagato agli asili nido o alle baby sitter ed erano nel 2023 al massimo:

- circa 270 euro al mese con ISEE fino a 25mila euro (3000 euro all'anno)

- circa 227 euro al mese con ISEE da 25mila a 40mila euro (2500 euro all'anno)

- circa 136 euro al mese con ISEE pari o sopra i 40mila euro (1500 euro all'anno).

Se non si presenta l' ISEE viene erogato l'importo minimo, che resta invariato nel 2024 per le famiglie appunto con ISEE sopra i 40mila euro e/o con un unico figlio.

Le istruzioni INPS aggiornate per il 2024 sono state fornite con il messaggio 1024 del 11 marzo 2024. Leggi i dettagli in BONUS nido 2024 al via le domande.

Ricordiamo di seguito le principali caratteristiche dell'agevolazione

Bonus nido: come funziona, a chi spetta

Il Bonus asilo nido/supporto domiciliare misura, introdotta nel 2016 e ormai passata a regime, cioè definitiva, offre un contributo per:

- il pagamento di rette degli asili nido pubblici e privati autorizzati , (art.3) oppure

- il pagamento di assistenza domiciliare ai bambini fino a tre anni che non possono frequentare il nido per patologie croniche (art.4).

L'importo varia sulla base dell'ISEE familiare.

Le domande e il pagamento sono gestiti dall'Inps.

Il Bonus nido spetta a:

- cittadini italiani e comunitari residenti in Italia o in uno dei Paesi europei

- cittadini extracomunitari con permesso di soggiorno anche non permanente (per : lavoro subordinato (artt. 5, 5-bis, 21 e 22 del D.lgs n. 286/1998, e successive modificazioni; artt. 9, 13 e 14 del D.P.R. 31 agosto 1999, n. 394, e successive modificazioni) di durata almeno semestrale; lavoro stagionale (art. 24 del D.lgs n. 286/1998 e successive modificazioni) di durata almeno semestrale; assistenza minori (art. 31, comma 3, del D.lgs n. 286/1998, rilasciato ai familiari per gravi motivi ); protezione speciale; casi speciali (artt. 18 e 18 bis del D.lgs n. 286/1998,).

La domanda può essere presentata anche dal genitore di un minore nato o adottato o in affido temporaneo e, tenuto conto della direttiva 2011/98/UE, in possesso dei seguenti requisiti:

- stranieri apolidi, rifugiati politici o titolari di protezione internazionale equiparati ai cittadini italiani (art. 27 del D.lgs 19 novembre 2007, n. 251, e art. 2 del regolamento (CE) n. 883/2004, relativo al coordinamento dei sistemi di sicurezza sociale);

- titolari di Carta blu, “lavoratori altamente qualificati” (art. 14 della direttiva 2009/50/CE, attuata con il D.lgs 28 giugno 2012, n. 108);

- lavoratori di Marocco, Algeria e Tunisia per i quali gli accordi prevedono il generale diritto alla parità di trattamento con i cittadini europei;

- lavoratori autonomi titolari di permesso di cui all’articolo 26 del D.lgs 25 luglio 1998, n. 286, e successive modificazioni,

Il bonus non è cumulabile con la detrazione fiscale dal reddito per la frequenza asili nido.Si può avere invece anche contemporaneamente con l'assegno unico universale per i figli.

ATTENZIONE INPS ha chiarito che , dato che la prestazione spetta per ciascun figlio di età compresa tra 0 e 36 mesi, se il minore per il quale si vuole presentare la domanda compie i tre anni d’età nel corso del 2023, sarà possibile richiedere soltanto le mensilità comprese tra gennaio e agosto.

Bonus nido 2023: presenta la domanda

Il contributo va richiesto con una delle seguenti modalità:

- in via telematica sul sito www.inps.it con SPID o CIE o Carta Nazionale dei Servizi (CNS).

- telefonicamente con il Contact Center Integrato – numero verde 803.164 (numero gratuito da rete fissa) o numero 06 164.164 (numero da rete mobile con tariffazione a carico dell’utenza chiamante);

- attraverso gli enti di Patronato.

Nel momento in cui viene presentata l’istanza bisogna specificare quale forma di agevolazione si richiede .

Nel caso in cui il richiedente intenda accedere al bonus asilo nido deve essere allegata la documentazione che dimostra il pagamento almeno della retta relativa al primo mese di frequenza oppure l’iscrizione o comunque l’avvenuto inserimento in graduatoria del bambino.

Per più figli occorre presentare una domanda per ciascuno.

Bonus nido 2023: documentazione per il rimborso e domanda precompilata

Si ricorda che per il rimborso la documentazione (ricevuta, fattura quietanzata, bollettino bancario o postale o, per gli asili nido aziendali, attestazione del datore di lavoro o deve contenere tutte le seguenti informazioni:

- denominazione e Partita IVA dell’asilo nido,

- nome, cognome o codice fiscale del minore,

- mese di riferimento,

- estremi del pagamento o quietanza di pagamento,

- nome, cognome e codice fiscale del genitore che sostiene l’onere della retta (che dovrà coincidere col richiedente il beneficio).

Nel caso in cui la suddetta documentazione sia riferita a più mesi di frequenza, la stessa deve essere allegata a ogni mese a cui si riferisce. Se, invece, per lo stesso mese si è in possesso di più ricevute le stesse dovranno essere inviate in un unico file.

INPS ha ampliato i tempi per allegare i documenti di spesa 2023 fino a luglio 2024

La documentazione di spesa deve essere allegata SOLO tramite la procedura web “Bonus asilo nido e forme di supporto presso la propria abitazione” (funzione “Allegare documenti di spesa”), e servizio “Bonus nido” dell’app “INPS mobile”.

Per i genitori/soggetti affidatari di minori che abbiano già presentato domanda nel 2022, per i quali sia disponibile la documentazione per almeno una delle mensilità comprese tra settembre 2022 e dicembre 2022, è disponibile la domanda per l’anno 2023 precompilata che può anche essere modificata.

ATTENZIONE alla verifica che l'IBAN sia ancora valido per ottenere il rimborso.

INPS ha reso disponibili sul proprio sito numerose faq di chiarimenti in particolare sull'inoltre delle domande e sulle modalità per avere i rimborsi e i pagamenti.