-

Fondo solidarietà studi professionali: decreto e istruzioni

E' stato pubblicato il 9 luglio 2024 in Gazzetta ufficiale il decreto del ministero del Lavoro per l'adeguamento del regolamento del Fondo di solidarietà bilaterale delle attività professionali ( cd Fondo Professioni ) alle novità della legge 234 2021.

Il decreto entra in vigore il 24 luglio 2024.

Il Fondo era stato costituito nel 2019 con decreto del Ministro del lavoro e delle politiche sociali in concerto con il Ministro dell'economia e delle finanze il 27 dicembre 2019, non ha personalità giuridica e costituisce una gestione dell'INPS (fondo-professioni).

Le finalità sono di garantire ai dipendenti del settore delle attività professionali, che occupano almeno un dipendente, una tutela in costanza di rapporto di lavoro nei casi di riduzione o sospensione dell'attività lavorativa (fondo-professioni).

La gestione del Fondo è affidata a un comitato amministratore composto da esperti designati dalle parti sociali e dai Ministeri competenti. Il Fondo è tenuto al rispetto dei seguenti obblighi

- Obbligo di bilancio in pareggio.

- Interventi concessi previa costituzione di riserve finanziarie e entro i limiti delle risorse acquisite.

- Presentazione di un bilancio tecnico di previsione a otto anni

Fondi bilaterali: l’estensione del campo di Applicazione

La legge 30 dicembre 2021, n. 234, ha introdotto significative modifiche volte all'estensione del campo di applicazione dei Fondi di solidarietà. In particolare:

- e stato aggiunto il comma 7-bis all'art. 26 del decreto legislativo n. 148 del 2015, che prevede l'estensione dell'applicazione dei Fondi di solidarietà ai datori di lavoro con anche un solo dipendente.

- Per periodi di sospensione o riduzione dell'attività lavorativa decorrenti dal 1° gennaio 2022, i Fondi di solidarietà bilaterale devono assicurare o un assegno di integrazione salariale di importo almeno pari a quello della cassa integrazione ordinaria.

Finanziamento e modalità di erogazione

A copertura della prestazione di integrazione salariale ai dipendenti degli studi sono dovuti

- a) un contributo ordinario dello 0,50% di cui due terzi a carico del datore di lavoro e un terzo a carico del lavoratore, calcolato sulla retribuzione imponibile ai fini previdenziali, per i datori di lavoro che nel semestre precedente la data di presentazione della domanda abbiano occupato mediamente fino a cinque dipendenti;

- b) un contributo ordinario dello 0,80%, di cui due terzi a carico del datore di lavoro e un terzo a carico del lavoratore, calcolato sulla retribuzione imponibile ai fini previdenziali, per tutti i datori di lavoro che nel semestre precedente abbiano occupato mediamente piu' di cinque dipendenti fino a quindici dipendenti;

- c) un contributo ordinario pari all'1% di cui due terzi a carico del datore di lavoro e un terzo a carico del lavoratore, calcolato sulla retribuzione imponibile ai fini previdenziali, per tutti i datori di lavoro che nel semestre precedente abbiano occupato mediamente piu' di quindici dipendenti;

- d) un contributo addizionale, a carico del datore di lavoro, in caso di fruizione della misura di cui all'art. 5, nella misura del 4% calcolato in rapporto alle retribuzioni perse.

A decorrere dal 1° gennaio 2025, a favore dei datori di lavoro che, nel semestre precedente la data di presentazione della domanda, abbiano occupato mediamente fino a cinque dipendenti e che non abbiano presentato domanda di assegno di integrazione salariale per almeno ventiquattro mesi, a far data dal termine del periodo di fruizione del trattamento, l'aliquota di cui al comma 1, lettera a), si riduce in misura pari al 40%.

La prestazione del Fondo e' destinata ai lavoratori subordinati compresi gli apprendisti che abbiano un'anzianita' di lavoro effettivo presso l'unita'. produttiva , di almeno trenta giorni alla data di presentazione della domanda

ATTENZIONE l'erogazione dell'assegno di integrazione salariale e' subordinata alla condizione che il lavoratore destinatario si impegni in un percorso di riqualificazione.

-

Marchi di particolare interesse e valenza nazionale: la procedura di subentro

Pubblicato il decreto del Ministero delle Imprese e del Made in Italy del 3 luglio 2024, in attuazione di quanto previsto all’articolo 7, comma 5, della legge n. 206/2023 (Tutela del Made in Italy), che stabilisce i criteri e le modalità di attuazione della procedura di subentro nella titolarità nonché di successivo utilizzo dei marchi di particolare interesse e valenza nazionale da parte del Ministero, al fine di garantire la loro tutela e prevenirne l’estinzione salvaguardandone la continuità.

Scarica il testo del decreto MIMIT del 04.07.2024

Progetto di cessazione dell'attività

Tra le disposizioni contenute, viene stabilito che l’impresa titolare o licenziataria di un marchio registrato da almeno 50 anni, ovvero di un marchio non registrato per il quale sia possibile dimostrare l’uso continuativo da almeno 50 anni, che intenda cessare definitivamente l’attività di produzione del prodotto identificato dal predetto marchio notifica, alla Direzione generale, il progetto di cessazione dell’attività, almeno 6 mesi prima dell’effettiva cessazione.

Il progetto di cessazione dovrà essere redatto secondo il format che sarà definito con successivo decreto del Capo Dipartimento per le politiche per le imprese del Ministero, da emanarsi entro 60 giorni dalla data di pubblicazione sulla Gazzetta Ufficiale della Repubblica Italiana del presente decreto, con il quale sarà altresì fissata la data di avvio della relativa procedura e saranno fornite le ulteriori necessarie indicazioni operative.

Il progetto deve contenere, in particolare:

- l’indicazione degli effetti derivanti dalla cessazione,

- i motivi economici, finanziari o tecnici della stessa,

- nonchè i tempi di chiusura e le strategie inerenti il marchio in questione, specificando che lo stesso non è o non sarà oggetto di cessione a titolo oneroso prima della cessazione delle attività.

Al progetto va altresì allegata la documentazione comprovante la titolarità del marchio o la legittimazione a disporre dello stesso.

La Direzione generale per la politica industriale, la riconversione e la crisi industriale, l’innovazione, le PMI e il made in Italy del Ministero delle imprese e del made in Italy, entro tre mesi dalla notifica, comunica all’impresa gli esiti dell’istruttoria volta alla verifica della sussistenza dei requisiti del marchio in relazione al particolare interesse e alla valenza nazionale dello stesso, manifestando l’intenzione o meno di subentrare nella titolarità del marchio, nel caso in cui lo stesso non sia stato ovvero non sarà oggetto di cessione a titolo oneroso entro la data della cessazione dell’attività.

Nel corso del suddetto termine, l’impresa titolare non può disporre del marchio mediante cessione a titolo gratuito.

-

Cybersicurezza e reati informatici: la legge pubblicata in Gazzetta Ufficiale

Pubblicata in GU n. 153 del 02.07.2024, la Legge del 28.06.2024 n. 90, in vigore dal 3 luglio 2024, che introduce una serie di disposizioni per il rafforzamento della cybersicurezza nazionale e la prevenzione dei reati informatici, al fine di migliorare la resilienza delle infrastrutture pubbliche e private italiane, nonché a coordinare meglio le risposte agli incidenti cibernetici.

In breve sintesi alcune delle misure previste.

Capo I: rafforzamento della cybersicurezza nazionale

Il Capo I reca disposizioni concernenti la cybersicurezza nazionale finalizzate a conseguire una più elevata capacità di protezione e risposta di fronte a emergenze cibernetiche.

Obblighi di notifica di incidenti

Viene previsto un obbligo di segnalazione e notifica di alcune tipologie di incidenti aventi impatto su reti, sistemi informativi e servizi informatici in carico ai seguenti soggetti:

- pubbliche amministrazioni centrali incluse nell’elenco annuale ISTAT delle pubbliche amministrazioni;

- regioni e province autonome di Trento e di Bolzano;

- città metropolitane;

- comuni con popolazione superiore a 100.000 abitanti e comunque i comuni capoluoghi di regione;

- società di trasporto pubblico urbano con bacino di utenza non inferiore a 100.000 abitanti;

- società di trasporto pubblico extraurbano operanti nell’ambito delle città metropolitane;

- aziende sanitarie locali;

- società in house degli enti fin qui richiamati che siano fornitrici di servizi informatici, dei servizi di trasporto sopra indicati, dei servizi di raccolta, smaltimento o trattamento di acque reflue urbane, domestiche o industriali ovvero servizi di gestione dei rifiuti.

Nucleo per la Cybersicurezza

Viene previsto un Nucleo per la cybersicurezza con la possibilità di convocare rappresentanti di enti rilevanti, come la Direzione nazionale antimafia, la Banca d'Italia e altri, per affrontare questioni di particolare rilevanza.Coordinamento Operativo

Viene rafforzato il coordinamento tra i servizi di informazione per la sicurezza e l'Agenzia per la cybersicurezza nazionale, permettendo interventi tempestivi in caso di incidenti informatici significativi.Misure di Sicurezza dei Dati

Le strutture competenti devono verificare che i programmi e le applicazioni informatiche rispettino le linee guida sulla crittografia e non presentino vulnerabilità note.Funzioni dell’Agenzia per la Cybersicurezza Nazionale

L'Agenzia assume il ruolo di Autorità nazionale per la cybersicurezza, coordinando soggetti pubblici e privati per assicurare la sicurezza e la resilienza cibernetiche a livello nazionale.Capo II: prevenzione e contrasto dei reati informatici

Il Capo II reca "Disposizioni per la prevenzione e il contrasto dei reati informatici nonché in materia di coordinamento degli interventi in caso di attacchi a sistemi informatici o telematici e di sicurezza delle banche di dati in uso presso gli uffici giudiziari".

In particolare, si segnalano numerose modifiche al codice penale volte a rafforzare le previsioni in materia di prevenzione e contrasto dei reati informatici, da un lato, prevedendo inasprimenti di pene o ulteriori circostanze aggravanti rispetto alle fattispecie di reati informatici previste a legislazione vigente e, dall'altro, introducendo nuove fattispecie delittuose quali, ad esempio, l'estorsione mediante reati informatici di cui al novellato articolo 629 c.p..

Al fine di rafforzare gli strumenti di contrasto dei reati informatici, viene prevista l'estensione del termine ordinario di conclusione delle indagini preliminari qualora i reati informatici siano commessi in danno di sistemi informatici o telematici di interesse militare o comunque di interesse pubblico.

La speciale disciplina delle intercettazioni prevista per i fatti di criminalità organizzata, viene estesa ai reati informatici rimessi al coordinamento del procuratore nazionale antimafia e antiterrorismo.

Allegati: -

Riforma fiscale: Dlgs revisione del sistema sanzionatorio tributario pubblicato in GU

Pubblicato nella Gazzetta Ufficiale del 28.06.2024 n. 150 il testo del decreto legislativo recante revisione del sistema sanzionatorio tributario (Dlgs del 14.06.2024 n. 87) in attuazione della riforma fiscale ai sensi dell'articolo 20, comma 1 della legge di delega per la riforma fiscale (legge n. 111 del 2023), in vigore dal 29 giugno 2024.

Il testo è costituito da 7 articoli:

- l’articolo 1 concerne le disposizioni comuni alle sanzioni amministrative e penali,

- l’articolo 2 apporta modifiche al decreto legislativo 18 dicembre 1997, n. 471, avente ad oggetto la riforma delle sanzioni tributarie non penali in materia di imposte dirette, di imposta sul valore aggiunto e di riscossione dei tributi,

- l’articolo 3 reca modifiche al decreto legislativo 18 dicembre 1997, n. 472, avente ad oggetto le disposizioni generali in materia di sanzioni amministrative per le violazioni di norme tributarie,

- mentre l’articolo 4 novella diverse disposizioni normative, aventi ad oggetto la revisione delle sanzioni amministrative in materia di tributi sugli affari, sulla produzione e sui consumi, nonché di altri tributi indiretti,

- l’articolo 5 indica la decorrenza dell’efficacia di alcune disposizioni,

- l’articolo 6, contiene le disposizioni finanziarie

- e l’articolo 7 disciplina l’entrata in vigore.

Misure specifiche sulle sanzioni Amministrative e penali

In breve sintesi, alcune delle disposizioni previste.

Revisione delle pene per omesso versamento di ritenute e IVA:

- Omesso versamento di ritenute: viene introdotta una pena detentiva da 6 mesi a 2 anni per chi non versa le ritenute certificate superiori a 150.000 euro entro il 31 dicembre dell’anno successivo alla presentazione della dichiarazione di sostituto d’imposta.

- Omesso versamento di IVA: analogamente, la stessa pena si applica per l'omesso versamento di IVA dovuta per un importo superiore a 250.000 euro.

Condizioni di obiettiva incertezza e non punibilità:

- L’articolo 1, comma 1, lett. d) introduce la previsione di una causa di non punibilità del reato di indebita compensazione di crediti non spettanti nel caso di obiettiva incertezza circa la spettanza del credito.

Sequestro e confisca in presenza di rateizzazione:

- Il sequestro dei beni per le finalità di confisca non è disposto qualora il debito tributario sia in corso di estinzione tramite rateizzazione, a meno che non sussista un concreto pericolo di dispersione del patrimonio del reo.

Modifiche al regime delle sanzioni per ritenute e altri casi specifici:

- Le sanzioni per omessa dichiarazione o pagamento di imposte possono ora essere aumentate o diminuite in base alla gravità dell'infrazione e alla condotta del trasgressore, riflettendo un approccio più maturo alla proporzionalità delle pene.

-

Bonus prima casa under 36: i chiarimenti dell’Agenzia per gli atti stipulati nel 2024

Via libera al credito d'imposta “prima casa under 36” fino al 31 dicembre 2024 a condizione che il contratto preliminare sia stato registrato nel 2023. Questi e altri chiarimenti forniti dall'Agenzia delle Entrate con la Circolare del 18 giugno 2024 n. 14.

Ricordiamo che con il decreto Milleproroghe (DL 215/2023) convertito con la legge n. 18/2024 è stata prevista la proroga dei termini per l’accesso alle agevolazioni per l’acquisto della casa di abitazione da parte dei soggetti “under 36” e il riconoscimento di un credito d’imposta, per i medesimi soggetti, con riferimento agli atti definitivi di acquisto di una casa di abitazione stipulati nel periodo compreso tra il 1° gennaio e il 29 febbraio 2024.

In particolare, con la legge n. 18 del 2024 di conversione del decreto Milleproroghe, al fine di dare certezza ai rapporti giuridici inerenti all’acquisto della casa di abitazione da parte dei soggetti “under 36” con un ISEE non superiore a 40.000 euro, si stabilisce:

- la proroga al 31 dicembre 2024 del termine per l’acquisto della casa di abitazione, ivi compreso il trasferimento della proprietà da cooperative edilizie ai soci, ai fini della fruizione delle agevolazioni “prima casa under 36”, limitatamente ai soggetti che abbiano sottoscritto e registrato, entro il 31 dicembre 2023, il relativo contratto preliminare.

Il beneficio non si applica, quindi, nell’ipotesi in cui il contratto preliminare sia stato stipulato nel 2023, ma registrato nel 2024, questo a prescindere dalla circostanza che lo stesso sia redatto nella forma di atto pubblico o scrittura privata. - per gli atti definitivi stipulati nel periodo compreso tra il 1° gennaio 2024 e il 29 febbraio 2024, viene tuttavia riconosciuto agli acquirenti un credito d’imposta, utilizzabile nel 2025, di importo pari alle imposte corrisposte in eccesso.

Non sono quindi stati modificati:

- né i requisiti soggettivi per accedere al beneficio (che è rivolto ai giovani che non abbiano ancora compiuto trentasei anni di età nell’anno in cui l’atto definitivo è rogitato e che abbiano un ISEE non superiore a 40.000 euro annui),

- né il regime agevolativo da applicare.

Tra gli ulteriori chiarimenti, viene precisato che l’accesso al beneficio fiscale in esame è consentito anche in caso di stipula di contratto preliminare di acquisto della sola pertinenza, relativa a immobile già acquistato con i benefici “prima casa” e che, in presenza dei requisiti normativamente previsti, un soggetto può beneficiare dell’agevolazione “prima casa under 36” anche laddove il preliminare d’acquisto della prima casa sia stato stipulato (con contratto per persona da nominare) da un terzo.

Allegati: - la proroga al 31 dicembre 2024 del termine per l’acquisto della casa di abitazione, ivi compreso il trasferimento della proprietà da cooperative edilizie ai soci, ai fini della fruizione delle agevolazioni “prima casa under 36”, limitatamente ai soggetti che abbiano sottoscritto e registrato, entro il 31 dicembre 2023, il relativo contratto preliminare.

-

Contributi agricoltori autonomi 2024

E' stata pubblicata il 25 giugno 2024 la circolare INPS 74 con le tabelle degli importi e le istruzioni per i versamenti dei contributi IVS dovuti dai

- coltivatori diretti,

- coloni, mezzadri

- e imprenditori agricoli professionali IAP,

definiti applicando le aliquote di finanziamento al reddito convenzionale individuato in base alla classificazione delle aziende.

Autonomi agricoltura: contributi e scadenze 2024

Per l’anno 2024 il reddito medio giornaliero è stato determinato con decreto del Ministero del Lavoro in misura pari a 63,06 euro.

Le aliquote contributive pensionistiche di finanziamento a decorrere dall’anno 2018 sono pari alla misura del 24,00%, comprensive del contributo addizionale del 2%, previsto dall’articolo 12, comma 4, della legge n. 233/1990.

Il contributo addizionale per ogni giornata di iscrizione è pari a 0,79 euro, calcolato nel limite massimo di 156 giornate annue per ciascuna unità attiva.

Restano confermati :

- riduzione del 50% per lavoratori autonomi con più di sessantacinque anni di età pensionati e in possesso dei requisiti possono richiedere la riduzione del 50% dei contributi

- contribuzione di maternità nella misura di € 7,49 .

- contribuzione INAIL nella misura capitaria annua di:

-

- € 768,50 (per le zone normali);

- € 532,18 (per i territori montani e le zone svantaggiate);

Ma attenzione al fatto che il decreto 8 novembre 2023 del Ministro del Lavoro e delle politiche sociali, di concerto con il Ministro dell'Economia e delle finanze, ha fissato nella misura pari al 15,11% la riduzione dei premi e contributi per l’assicurazione INAIL Tale riduzione deve essere applicata alle aziende individuate ed elencate nei tracciati trasmessi dall’INAIL.

Le indicazioni per il pagamento mediante i modelli F24 saranno disponibili nel Cassetto previdenziale Autonomi in agricoltura.

I termini di scadenza per il pagamento sono

- 16 luglio 2024,

- 16 settembre 2024, i

- 18 novembre 2024 e

- 16 gennaio 2025.

Nell’allegato n. 1 sono riportate le tabelle con le aliquote in vigore e gli importi della contribuzione da versare per le categorie interessate.

L'istituto informa infine che tenuto conto dell’adeguamento annuale da applicare all’addizionale fissa giornaliera IVS, a seguito della variazione dell’indice dei prezzi al consumo accertato dall’ISTAT per l’anno 2023, pari a +8,1%, si è reso necessario procedere al ricalcolo contributivo delle giornate tariffate nell’esercizio 2023 applicando l’addizionale fissa giornaliera di 0,75 euro, anziché quella imposta in precedenza pari a 0,69 euro.

-

Cessione di immobili interessati dal Superbonus: il trattamento fiscale delle plusvalenze

L'Agenzia delle Entrate con la Circolare n. 13 del 13 giugno 2024 fornisce chiarimenti operativi sulle novità introdotte dalla legge di bilancio 2024 riguardanti la disciplina delle plusvalenze immobiliari derivanti da cessioni di beni interessati da interventi Superbonus (ovvero beni immobili oggetto degli interventi agevolati di cui all’articolo 119 del decreto Rilancio).

Ricordiamo che la legge di bilancio 2024, ha introdotto importanti novità riguardanti la disciplina delle plusvalenze derivanti dalla cessione di immobili interessati da interventi agevolati con il Superbonus, modificando gli articoli 67 e 68 del Testo Unico delle Imposte sui Redditi (TUIR).

Viene introdotta una nuova ipotesi di plusvalenza imponibile per gli immobili che sono stati oggetto di interventi agevolati con il Superbonus.

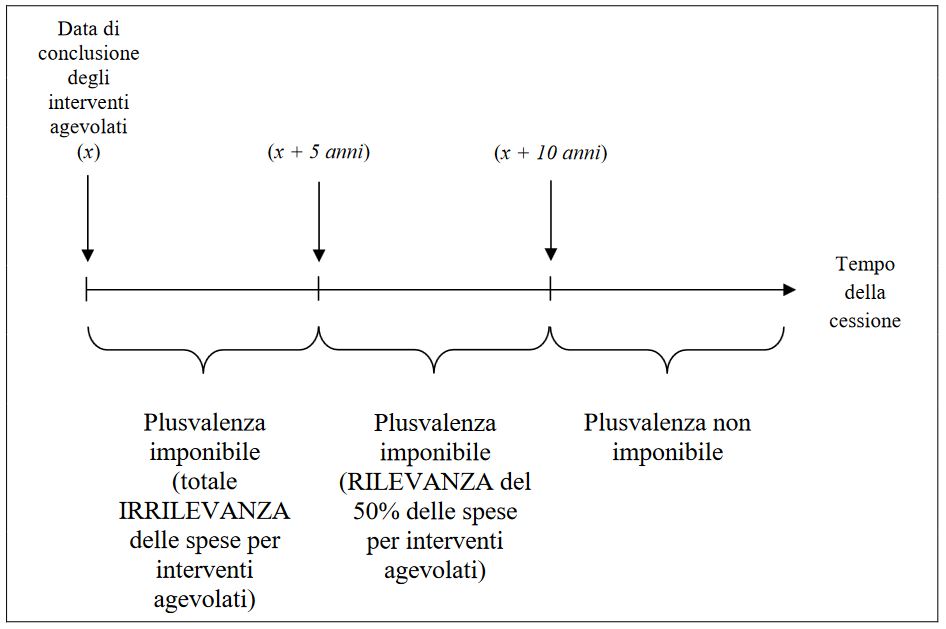

La plusvalenza è realizzata mediante cessione a titolo oneroso di beni immobili i cui interventi si sono conclusi da non più di 10 anni, e rientra nei "redditi diversi", a meno che non siano conseguite nell'esercizio di arti, professioni, o imprese commerciali.

Sono esclusi gli immobili acquisiti per successione e quelli adibiti ad abitazione principale del cedente o dei suoi familiari per la maggior parte dei dieci anni antecedenti alla cessione.

Le nuove disposizioni si applicano alle cessioni poste in essere a decorrere dal 1° gennaio 2024.

Calcolo della Plusvalenza

La plusvalenza è determinata dalla differenza tra il corrispettivo percepito e il prezzo di acquisto o il costo di costruzione del bene ceduto, aumentato di ogni altro costo inerente al bene medesimo.

Specifici criteri di calcolo sono previsti per gli immobili oggetto di interventi agevolati con il Superbonus:

- Se gli interventi si sono conclusi da non più di cinque anni: non si tiene conto delle spese relative agli interventi agevolati se si è fruito dell'incentivo nella misura del 110% e sono state esercitate le opzioni per lo sconto in fattura o la cessione del credito.

- Se gli interventi si sono conclusi da più di cinque anni: si tiene conto del 50% delle spese relative agli interventi agevolati.

Imposta sostitutiva del 26%

Alle plusvalenze derivanti dalla cessione "infradecennale" di immobili interessati dal Superbonus può essere applicata un'imposta sostitutiva del 26%, secondo le modalità previste dall'articolo 1, comma 496, della legge 23 dicembre 2005, n. 266.

Questa opzione deve essere richiesta dalla parte venditrice al notaio al momento della cessione.

Allegati: