-

Equo compenso professionisti: il testo della Legge pubblicato in Gazzetta

Pubblicata in Gazzetta Ufficiale del 05.05.2023 n. 104 la Legge del 21 aprile 2023 n. 49 recante disposizioni in materia di equo compenso delle prestazioni professionali.

Ai fini della presente legge, per equo compenso si intende la corresponsione di un compenso proporzionato alla quantità e alla qualità del lavoro svolto, al contenuto e alle caratteristiche della prestazione professionale, non ché conforme ai compensi previsti rispettivamente:

- per gli avvocati, dal decreto del Ministro della giustizia emanato ai sensi dell’articolo 13, comma 6, del la legge 31 dicembre 2012, n. 247;

- per i professionisti iscritti agli ordini e collegi, dai decreti ministeriali adottati ai sensi dell’articolo 9 del decreto-legge 24 gennaio 2012, n. 1, convertito, con modificazioni, dalla legge 24 marzo 2012, n. 27;

- per i professionisti di cui al comma 2 dell’articolo 1 della legge 14 gennaio 2013, n. 4, dal decreto del Ministro delle imprese e del made in Italy da adottare entro 60 giorni dalla data di entrata in vigore della presente legge e, successivamente, con cadenza biennale, sentite le associazioni iscritte nell’elenco di cui al comma 7 dell’articolo 2 della medesima legge n. 4 del 2013.

Come si legge nel Dossier predisposto dalla Camera dei deputati, il testo, composto da 13 articoli, interviene sulla disciplina in materia di equo compenso delle prestazioni professionali rese nei confronti di particolari categorie di imprese, con la finalità di rafforzare la tutela del professionista, in breve sintesi:

- definisce come equo il compenso che rispetta specifici parametri ministeriali e interviene sull'ambito applicativo della disciplina vigente, ampliandolo sia per quanto riguarda i professionisti interessati, tra i quali sono inclusi gli esercenti professioni non ordinistiche, sia per quanto riguarda la committenza che viene estesa anche a tutte le imprese che impiegano più di 50 dipendenti o fatturano più di 10 milioni di euro (artt. 1 e 2);

- disciplina la nullità delle clausole che prevedono un compenso per il professionista inferiore ai parametri, nonché di ulteriori specifiche clausole indicative di uno squilibrio nei rapporti tra professionista e impresa, rimettendo al giudice il compito di rideterminare il compenso iniquo (art. 3) ed eventualmente di condannare l'impresa al pagamento di un indennizzo in favore del professionista (art. 4);

- prevede che gli ordini e i collegi professionali debbano adottare disposizioni deontologiche volte a sanzionare il professionista che violi le disposizioni sull'equo compenso (art. 5);

- consente alle imprese committenti di adottare modelli standard di convenzione concordati con le rappresentanze professionali, presumendo che i compensi ivi individuati siano equi fino a prova contraria (art. 6);

- prevede la possibilità che il parere di congruità del compenso emesso dall'ordine o dal collegio professionale acquisti l'efficacia di titolo esecutivo (art. 7);

- disciplina la decorrenza dei termini di prescrizione delle azioni relative al diritto al compenso (art. 5) e alla responsabilità professionale (art. 8);

- consente la tutela dei diritti individuali omogenei dei professionisti attraverso l'azione di classe, proposta dalle rappresentanze professionali (art. 9);

- istituisce, presso il Ministero della giustizia, l'Osservatorio nazionale sull'equo compenso (art. 10);

- prevede una disposizione transitoria che esclude dall'ambito di applicazione della nuova disciplina le convenzioni in corso, sottoscritte prima della riforma (art. 11);

- abroga la disciplina vigente (art. 12);

- prevede la clausola di invarianza finanziaria (art. 13).

-

Conciliazione agevolata con sanzioni ridotte a 1/18: i chiarimenti delle Entrate

Con la Circolare del 19 aprile 2023 n. 9, l'Agenzia delle Entrate fornisce le istruzioni per i contribuenti che intendono accedere alla Conciliazione agevolatadelle controversie tributarie prevista dalla legge di Bilancio 2023 (commi da 206 a 212) nell’ambito delle misure della c.d. tregua fiscale.

Ricordiamo che i commi da 206 a 212 dell’articolo 1, della legge di Bilancio 2023 (legge n. 197/2022), prevedono, in alternativa alla definizione automatica delle liti pendenti o controversie tributarie (definizione agevolata delle liti pendenti o controversie tributarie di cui ai commi da 186 a 205), la possibilità di definire le controversie tributarie mediante la sottoscrizione di un accordo conciliativo fuori udienza con il beneficio di:

- una riduzione delle sanzioni ad 1/18 del minimo previsto dalla legge

- e l’ulteriore vantaggio di un’ampia rateazione degli importi dovuti.

Ai sensi del comma 206, tale l’istituto definitorio interessa le controversie pendenti al 1° gennaio 2023 «innanzi alle corti di giustizia tributaria di primo e di secondo grado aventi ad oggetto atti impositivi, in cui è parte l’Agenzia delle entrate», per le quali le parti provvedono, entro il 30 giugno 2023, alla sottoscrizione dell’«accordo conciliativo di cui all’articolo 48 del decreto legislativo 31 dicembre 1992, n. 546».

Con il decreto legge del 30 marzo 2023 n. 34, in vigore dal 31 marzo 2023, per il quale è iniziato l’iter di conversione, sono stati operati interventi nell’ambito delle misure riguardanti gli istituti definitori di cui alla legge di bilancio 2023, alcuni dei quali interessano la disciplina della suddetta conciliazione agevolata.

In particolare, l’articolo 17, comma 2, del decreto n. 34/2023, consente di definire con modalità agevolate gli avvisi di accertamento, gli avvisi di rettifica e di liquidazione e gli atti di recupero non impugnati e ancora impugnabili al 1° gennaio 2023, ma divenuti definitivi per mancata impugnazione nel periodo compreso tra il 2 gennaio ed il 15 febbraio 2023.

Di conseguenza, alle liti instaurate con ricorsi notificati tra il 2 gennaio 2023 e il 15 febbraio 2023, aventi ad oggetto atti impositivi, in cui è parte l’Agenzia delle entrate, è applicabile unicamente la definizione agevolata mediante

conciliazione agevolata e non anche la definizione automatica di cui ai commi da 186 a 205.Con riferimento alla possibilità di sottoscrivere la conciliazione agevolata, non rileva, invece, la circostanza che la proposta conciliativa sia stata presentata prima dell’entrata in vigore della legge di bilancio 2023, sempreché l’accordo venga sottoscritto successivamente e, comunque, entro il 30 settembre 2023 (termine prorogato dal DL n. 34/2023, in luogo del 30 giugno 2023).

Si rammenta che l’istituto interessa le controversie relative ad atti impositivi in cui è parte l’Agenzia delle entrate.

Con la presente Circolare, l'Agenzia illustra:

- il significato della conciliazione “fuori udienza”

- i presupposti ed ambito di applicazione della conciliazione agevolata

- l'oggetto e perfezionamento della conciliazione agevolata e la riduzione delle sanzioni

- le modalità di pagamento e decadenza

-

Rateizzazione bollette energia e gas delle imprese: come fare per richiederla

Pronte le modalità semplificate di presentazione delle istanze di rateizzazione degli importi dovuti a titolo di corrispettivo per la componente energetica di elettricità e gas naturale utilizzato per usi diversi dagli usi termoelettrici ed eccedenti l’importo medio contabilizzato, a parità di consumo, nel periodo di riferimento compreso tra il 1° gennaio e il 31 dicembre 2021, per i consumi effettuati dal 1° ottobre 2022 al 31 marzo 2023 e fatturati entro il

30 settembre 2023, destinato alle imprese, in qualsiasi forma costituite, iscritte al registro delle imprese, con utenze collocate in Italia a esse intestate e ai fornitori di energia elettrica e gas naturale residenti in Italia (ai sensi dell'art. 3 comma 1 del Decreto Aiuti quater n. 176/2022).Le ha definite il decreto del MiMit del 3 marzo 2023 pubblicato in GU n. 85 dell'11.04.2023.

Modalità di accesso alla rateizzazione delle bollette

I fornitori di energia elettrica e gas naturale, per i consumi effettuati dal 1° ottobre 2022 al 31 marzo 2023 e fatturati entro il 30 settembre 2023 sono tenuti a:

- rateizzare, qualora richiesto dalle imprese, l’importo eccedente della bolletta (ammontare pari alla differenza, se positiva, tra il corrispettivo per la componente energetica risultante dalla bolletta riferita a consumi di elettricità e gas naturale utilizzato per usi diversi dagli usi termoelettrici effettuati dal 1° ottobre 2022 al 31 marzo 2023 e fatturati entro il 30 settembre 2023 e l’importo medio contabilizzato del periodo di riferimento a parità di consumo);

- riportare in evidenza nelle bollette la facoltà delle imprese di chiedere la rateizzazione in relazione all’importo eccedente della bolletta, nonché i tempi e le modalità con cui la rateizzazione può essere richiesta.

L’impresa, per ottenere la rateizzazione delle bollette, entro 15 giorni dall’emissione della bolletta, deve presentare istanza all’attuale fornitore per il tramite di posta elettronica certificata ovvero con altre modalità con caratteristica di tracciabilità individuate dal fornitore. Per le bollette scadute al momento dell’emanazione del presente decreto, il termine di quindici giorni per presentare l’istanza decorre dall'11 aprile 2023.

In caso di cambio del fornitore tra il periodo di riferimento e il periodo di cui si richiede la rateizzazione, è cura del fornitore attuale verificare l’importo medio contabilizzato del periodo di riferimento, acquisendo il dato dai precedenti fornitori ai quali è subentrato. In ogni caso l’impresa è tenuta ad allegare all’istanza copia delle bollette del periodo di riferimento.

Documenti da allegare all'istanza

L’istanza deve essere corredata dai seguenti documenti:

- una dichiarazione di disponibilità di un’impresa di assicurazione a stipulare una copertura assicurativa sul credito rateizzato accompagnata dalla garanzia SACE di cui al comma 4 dell’art. 3 del decreto-legge 18 novembre 2022, n. 176;

- una dichiarazione di impegno al pagamento dei corrispettivi della bolletta che non costituiscono oggetto di rateizzazione entro 5 giorni all’accoglimento dell’istanza.

-

Nuovo Codice degli appalti pubblici: il testo e allegati pubblicato in GU

Ecco il testo del decreto legislativo del 31 marzo 2023 n. 36 pubblicato in GU n. 77 del 31 marzo 2023, recante il Nuovo Codice dei contratti pubblici, in attuazione dell’articolo 1 della legge 21 giugno 2022, n. 78, con i relativi allegati.

Il codice entra in vigore, con i relativi allegati, il 1° aprile 2023 e le disposizioni del codice, con i relativi allegati acquistano efficacia il 1° luglio 2023.

Ricordiamo che la legge 21 giugno 2022, n. 78, delega il Governo ad adottare uno o più decreti legislativi relativi alla disciplina dei contratti pubblici, al fine di:

- adeguare la disciplina dei contratti pubblici a quella del diritto europeo e ai principi espressi dalla giurisprudenza della Corte costituzionale e delle giurisdizioni superiori, interne e sovranazionali,

- razionalizzare, riordinare e semplificare la disciplina vigente in materia di contratti pubblici relativi a lavori, servizi e forniture,

- evitare l'avvio di procedure di infrazione da parte della Commissione europea e di giungere alla risoluzione delle procedure avviate.

Il testo del nuovo Codice dei contratti pubblici, ha un numero di articoli analogo a quelli del codice vigente fino ad ora (Decreto legislativo del 19 aprile 2016 n. 50, definito Codice dei contratti pubblici così modificato dal “Decreto semplificazioni n. 76/2020” convertito in Legge n°120 del 2020), ma ne riduce di molto i commi, riduce di quasi un terzo le parole e i caratteri utilizzati e, con i suoi allegati, abbatte in modo rilevante il numero di norme e linee guida di attuazione.

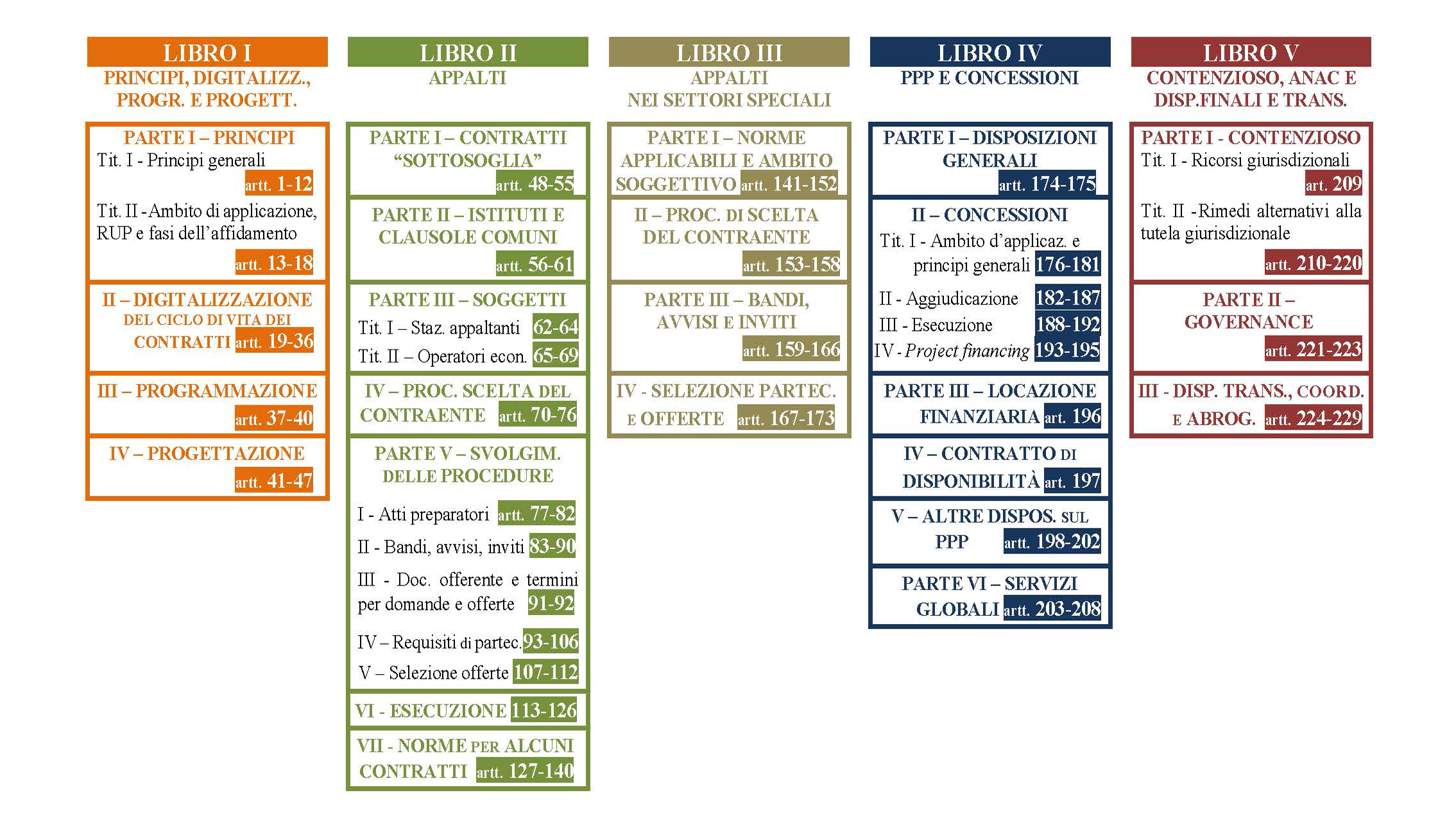

Si compone di 5 libri e contiene complessivamente 229 articoli, nonché 36 allegati, come da schema presente nella Relazione illustrativa del Governo:

Allegati:

- Senza categoria

Cooperazione amministrativa fiscale: le regole per i gestori di piattaforme digitali

Pubblicato in Gazzetta Ufficiale del 25.03.2023 n. 72, il dlgs del 1° marzo 2023 n. 32 di attuazione della direttiva (UE) 2021/514 del Consiglio del 22 marzo 2021, recante modifica della direttiva 2011/16/UE relativa alla cooperazione amministrativa nel settore fiscale.

La digitalizzazione dell’economia ha registrato una rapida crescita e la dimensione transfrontaliera

dei servizi offerti tramite i Gestori di piattaforme ha reso estremamente difficile per le Amministrazioni fiscali degli Stati membri l’acquisizione delle informazioni sufficienti per valutare e controllare correttamente i ricavi realizzati dagli operatori attraverso il web, soprattutto allorché i proventi transitano attraverso Piattaforme digitali stabilite in giurisdizioni estere.Pertanto, l’introduzione di un obbligo di comunicazione standardizzata da parte dei Gestori delle piattaforme

digitali e il conseguente scambio di informazioni tra gli Stati potranno consentire, quindi, alle Amministrazioni fiscali di acquisire questi dati e di ricostruire i corretti volumi d’affari che si generano sulle stesse Piattaforme.Il Decreto Legislativo si compone di cinque Capi.

I Capi da I a IV (articoli da 1 a 15) contengono il recepimento delle disposizioni di cui al nuovo articolo art. 8-bis quater e dell’Allegato V della Direttiva 2011/16/UE, come modificata dalla Direttiva che si recepisce, con riferimento agli obblighi di comunicazione e di adeguata verifica, posti a carico dei Gestori di piattaforme digitali:

- Capo I Disposizioni generali

- Capo II Procedure di adeguata verifica in materia fiscale

- Capo III Obblighi di comunicazione e scambio di informazioni

- Capo IV Ulteriori disposizioni per l'efficace attuazione

Il V Capo (articoli da 16 a 19), avente ad oggetto “Altre disposizioni”, introduce ulteriori modifiche per l’attuazione della Direttiva (UE) 2021/514, che riguardano tra l’altro la protezione e violazione dei dati, le verifiche congiunte e i termini di decorrenza del provvedimento.

Raccolta di informazioni sui beni immobili in locazione

L’articolo 6 in particolare, disciplina gli obblighi di adeguata verifica con riguardo all’acquisizione delle informazioni sui beni immobili in locazione inserzionati tramite la Piattaforma.

Ai fini della raccolta di informazioni sui beni immobili in locazione, il gestore di piattaforma con obbligo di comunicazione acquisisce:

- l'indirizzo di ciascuna proprietà inserzionata

- e, se disponibile, il relativo numero di iscrizione al registro catastale o il dato identificativo equivalente previsto dal diritto nazionale dello Stato membro in cui l'immobile è ubicato.

Per ogni venditore che è un'entità e che ha effettuato oltre duemila attività pertinenti di locazione di beni immobili in relazione a una proprietà inserzionata tramite una piattaforma, il gestore di tale piattaforma con obbligo di comunicazione acquisisce:

- i documenti giustificativi,

- i dati o le informazioni che attestino che la proprietà inserzionata appartiene allo stesso proprietario.

-

Dichiarazione Società di Capitali 2023: pronto il modello con le relative istruzioni

Con Provvedimento del 28 febbraio 2023 n. 55523, l'Agenzia delle Entrate ha approvato il modello “Redditi 2023–SC”, da presentare nell'anno 2023 da parte delle società ed enti commerciali residenti nel territorio dello Stato e dei soggetti non residenti equiparati, con le relative istruzioni per la compilazione e le istruzioni generali ai modelli “Redditi 2023 delle Società e degli Enti”.

Scarica il Modello Redditi SC-2023 con relative istruzioni

Il modello “Redditi 2023–SC” è composto da:

- il frontespizio ed i quadri RF, RN, PN, TN, GN, GC, RI, RM, RQ, RU, RV, RK, RO, RS, RZ, FC, RX, AC, CE, NI, RJ, TR, OP, RA, RB, RH, RL, RT, DI;

- i modelli da utilizzare per la comunicazione dei dati rilevanti ai fini dell'applicazione degli indicatori sintetici di affidabilità fiscale, che sono approvati con apposito provvedimento.

Il termine di presentazione della dichiarazione dei redditi dei soggetti IRES (modello REDDITI SC e REDDITI ENC) scade l'ultimo giorno dell'undicesimo mese successivo a quello di chiusura del periodo d'imposta (art. 2, comma 2, d.P.R. 22 luglio 1998, n. 322).

Quindi ad esempio per i soggetti con periodo d'imposta coincidente con l'anno solare, il termine di presentazione della dichiarazione in via telematica è il 30 novembre 2023. Un contribuente, invece, con periodo d'imposta 1° luglio 2022 – 30 giugno 2023 dovrà presentare la dichiarazione dei redditi (modello REDDITI 2023) entro il 31 maggio 2024.Le principali novità contenute nel modello SC 2023

Le principali novità contenute nel modello SC2023 sono le seguenti:

- Deducibilità al valore normale delle spese con soggetti in Stati non cooperativi.

Nel quadro RF sono state inserite apposite variazioni in aumento e in diminuzione al fine di tenere conto dei commi da 9-bis a 9-quinquies dell'art. 110 del TUIR relativi alla deducibilità; delle spese e degli altri componenti negativi derivanti da operazioni, che hanno avuto concreta esecuzione, intercorse con imprese residenti ovvero localizzate in Paesi o territori non cooperativi a fini fiscali (art. 1, comma 84, della legge 29 dicembre 2022, n. 197). - Esclusione dal reddito di utili e riserve di utile non ancora distribuiti.

Nel quadro RF è stata prevista una variazione in diminuzione per l'esclusione dalla formazione del reddito del soggetto partecipante residente o localizzato nel territorio dello Stato, degli utili e delle riserve di utile non ancora distribuiti alla data di entrata in vigore della legge 29 dicembre 2022, n. 197, risultanti dal bilancio dei soggetti direttamente o indirettamente partecipati di cui all'art. 73, comma 1, lettera d), del TUIR relativo all'esercizio chiuso nel periodo di imposta antecedente a quello in corso al 1° gennaio 2022. Nel quadro RQ è stata prevista una nuova sezione XXV dedicata all'esercizio del'opzione per l'assoggettamento a imposta sostitutiva dell'IRES al fine di consentire tale esclusione dalla formazione del reddito (art. 1, commi da 87 a 95, della legge 29 dicembre 2022, n. 197). - Assegnazione o cessione ai soci beni immobili.

Nel quadro RQ è stata prevista la nuova sezione XXIV dedicata ai contribuenti che, entro il 30 settembre 2023, assegnano o cedono ai soci beni immobili, diversi da quelli indicati nell'articolo 43, comma 2, primo periodo, del TUIR, o beni mobili iscritti in pubblici registri non utilizzati come beni strumentali nell'attività propria dell'impresa e che applicano un'imposta sostitutiva delle imposte sui redditi e dell'IRAP sulla differenza tra il valore normale dei beni assegnati, o, in caso di trasformazione, quello dei beni posseduti all'atto della trasformazione, e il loro costo fiscalmente riconosciuto. Inoltre nel quadro RF sono state previste, tra le altre variazioni in aumento e in diminuzione appositi codici per indicare, rispettivamente, la minusvalenza e la plusvalenza che si genera per effetto dell'assegnazione di beni (art. 1, commi da 100 a 105, della legge 29 dicembre 2022, n. 197). - Rivalutazione di beni di impresa e di rideterminazione di valori di acquisto.

Nel quadro RQ è stata aggiornata la sezione XVII al fine di consentire al contribuente l'applicazione delle disposizioni degli articoli 5 e 7 della legge 28 dicembre 2001, n. 448 finalizzati alla rideterminazione dei valori di acquisto delle partecipazioni negoziate e non negoziate in mercati regolamentati o in sistemi multilaterali di negoziazione e dei terreni edificabili e con destinazione agricola posseduti alla data del 1° gennaio 2023. Sui predetti valori è dovuta un'imposta sostitutiva delle imposte sui redditi nella misura del 16 per cento (art. 1, comma 108, della legge 29 dicembre 2022, n. 197). - Cessione o rimborso di quote o azioni di OICR.

Nel quadro RQ è stata prevista la nuova sezione XXVI per consentire al contribuente di esercitare l'opzione affinchè; i redditi derivanti dalla cessione o dal rimborso di quote o azioni di organismi di investimento collettivo del risparmio si considerino realizzati, assoggettando la differenza tra il valore delle quote o azioni alla data del 31 dicembre 2022 e il costo o valore di acquisto o di sottoscrizione ad un'imposta sostitutiva delle imposte sui redditi (art. 1, commi 112 e 113, della legge 29 dicembre 2022, n. 197). - Valutazione delle cripto-attività;.

Nel quadro RF sono stati previsti due codici tra le altre variazioni in aumento e in diminuzione al fine di indicare, rispettivamente, i componenti positivi e negativi che risultano dalla valutazione delle cripto-attività alla data di chiusura del periodo di imposta a prescindere dall'imputazione al conto economico, che non concorrono alla formazione del reddito (art. 1, comma 131, della legge 29 dicembre 2022, n. 197). - Riserve matematiche.

La sezione XIV del quadro RQ tiene conto che, a decorrere dal periodo di imposta successivo a quello in corso alla data del 31 dicembre 2022, l'imposta sostitutiva sulle riserve matematiche di cui al comma 2-bis dell'articolo 1 del decreto-legge 24 settembre 2002, n. 209, convertito, con modificazioni, dalla legge 22 novembre 2002, n. 265, è fissata allo 0,50 per cento (art. 1, comma 264, della legge 29 dicembre 2022, n. 197). - Fondazioni “ITS Academy”.

Nel rigo RS255 è stato previsto il nuovo prospetto riguardante il credito d'imposta per le erogazioni liberali in denaro effettuate in favore delle fondazioni ITS Academy, incluse le donazioni, i lasciti, i legati e gli altri atti di liberalità, effettuati con espressa destinazione all'incremento del patrimonio della fondazione (art. 4, comma 6, della legge 15 luglio 2022, n. 99). - Social bonus.

Nel rigo RS256 è stato previsto il credito d'imposta “Social bonus”, per le erogazioni liberali in denaro effettuate in favore degli enti del Terzo settore che hanno presentato al Ministero del lavoro e delle politiche sociali un progetto per sostenere il recupero degli immobili pubblici inutilizzati e dei beni mobili e immobili confiscati alla criminalità organizzata assegnati ai suddetti enti del Terzo settore e da questi utilizzati esclusivamente per lo svolgimento di attività di interesse generale con modalità non commerciali (art. 81, comma 1, del decreto legislativo 3 luglio 2017, n. 117). - Società in perdita sistematica.

Il quadro RS è stato aggiornato per tenere conto dell'abrogazione della disciplina sulle “società in perdita sistematica” di cui all'art. 2, commi 36-decies e 36-undecies, del decreto-legge n. 138 del 2011 (art. 9, comma 1, del decreto-legge 21 giugno 2022, n.73). - Superbonus.

Il quadro RS è stato aggiornato, con riferimento alle spese per l'efficientamento energetico per le quali è possibile usufruire della nuova percentuale di detrazione del 90 per cento per l'anno 2023 (art. 119 del decreto-legge 19 maggio 2020, n. 34, come modificato dall'art. 9, comma 1, del decreto legge 18 novembre 2022, n. 176, convertito, con modificazioni, dalla legge 13 gennaio 2023, n. 6). - Spese per l'eliminazione delle barriere architettoniche. Nel quadro RS è stato aggiornato il prospetto per il calcolo della detrazione per le “Spese per interventi finalizzati al superamento e all'eliminazione di barriere architettoniche; (art. 1, comma 365, della legge 29 dicembre 2022, n. 197).

- Contributo di solidarietà temporaneo.

E' stata inserita una nuova sezione XXVII nel quadro RQ per tenere conto, per l'anno 2023, dell'istituzione di un contributo di solidarietà temporaneo a carico dei soggetti che esercitano nel territorio dello Stato, per la successiva vendita dei beni, l'attività di produzione di energia elettrica, dei soggetti che esercitano l'attività di produzione di gas metano o di estrazione di gas naturale, dei soggetti rivenditori di energia elettrica, di gas metano e di gas naturale e dei soggetti che esercitano l'attività di produzione, distribuzione e commercio di prodotti petroliferi (art. 1, commi da 115 a 119, della legge 29 dicembre 2022, n. 197). - Nuovi Crediti d'imposta per le imprese.

Nel quadro RU è stata prevista l'indicazione dei dati relativi agli importi maturati dei nuovi crediti d'imposta introdotti nel corso dell'anno 2022 (tra questi, si segnalano le agevolazioni riconosciute a favore delle imprese per fronteggiare la crisi energetica) e sono state aggiornate le informazioni richieste nella sezione IV in riferimento ai crediti Formazione 4.0, Ricerca, Sviluppo e Innovazione e agli Investimenti in beni strumentali. Al fine di una corretta compilazione del quadro RU, inoltre, nelle istruzioni è stata inserita una nuova tabella nella quale sono elencati i crediti che, non più maturabili nel periodo d'imposta 2022, trovano collocazione, quali residui riportabili, nei campi specificatamente indicati.

-

Dichiarazione Redditi PF 2023: pubblicato il modello con le relative istruzioni

Con Provvedimento del 28.02.2023 n. 55597, l'Agenzia delle Entrate ha pubblicato il modello di dichiarazione “REDDITI 2023–PF”, con le relative istruzioni, che le persone fisiche devono presentare nell’anno 2023, per il periodo d’imposta 2022, ai fini delle imposte sui redditi.

È altresì approvata la scheda da utilizzare, ai fini delle scelte della destinazione dell’otto, del cinque e del due per mille dell’IRPEF, da parte dei soggetti che presentano la dichiarazione e da parte dei soggetti esonerati dall’obbligo di presentazione della dichiarazione.

Scarica il Modello Redditi PF-2023 con relative istruzioni

Vediamo come è composto e come si utilizza il Modello REDDITI Persone Fisiche:

- FASCICOLO 1 (obbligatorio per tutti i contribuenti) suddiviso in:

- FRONTESPIZIO costituito da tre facciate: la prima con i dati che identificano il dichiarante e l’informativa sulla privacy, la seconda e laterza che contengono informazioni relative al contribuente e alla dichiarazione;

- prospetto dei familiari a carico, quadri RA (redditi dei terreni), RB (redditi dei fabbricati), RC (redditi di lavoro dipendente e assimilati), RP (oneri e spese), LC (cedolare secca sulle locazioni), RN (calcolo dell’IRPEF), RV (addizionali all’IRPEF), CR (crediti d’imposta), DI(dichiarazione integrativa), RX (risultato della dichiarazione).

- FASCICOLO 2 che contiene:

- i quadri necessari per dichiarare i contributi previdenziali e assistenziali e gli altri redditi da parte dei contribuenti non obbligati alla tenutadelle scritture contabili, nonché il quadro RW (investimenti all’estero) ed il quadro AC (amministratori di condominio);

- le istruzioni per la compilazione della dichiarazione riservata ai soggetti non residenti;

- FASCICOLO 3 che contiene:

- i quadri necessari per dichiarare gli altri redditi da parte dei contribuenti obbligati alla tenuta delle scritture contabili.

I titolari di partita IVA devono compilare il Fascicolo 1 e gli eventuali quadri aggiuntivi contenuti nei Fascicoli 2 e 3.

Termini e modalità di presentazione della dichiarazione

Sulla base delle disposizioni del D.P.R. n. 322 del 1998, e successive modifiche, il Modello REDDITI Persone Fisiche 2022 deve essere presentato entro i termini seguenti:

- dal 2 maggio 2023 al 30 giugno 2023 se la presentazione viene effettuata in forma cartacea per il tramite di un ufficio postale;

- entro il 30 novembre 2023 se la presentazione viene effettuata per via telematica, direttamente dal contribuente ovvero se viene trasmessa da un intermediario abilitato alla trasmissione dei dati.

Soggetti obbligati alla presentazione della Dichiarazione

Sono obbligati alla presentazione della dichiarazione dei redditi i contribuenti che:

- hanno conseguito redditi nell’anno 2022 e non rientrano nei casi di esonero;

- sono obbligati alla tenuta delle scritture contabili (come, in genere, i titolari di partita IVA), anche nel caso in cui non abbiano conseguito alcun reddito.

In particolare, sono obbligati alla presentazione della dichiarazione dei redditi:

- i lavoratori dipendenti che hanno cambiato datore di lavoro e sono in possesso di più certificazioni di lavoro dipendente o assimilati (Certificazione Unica 2023), nel caso in cui l’imposta corrispondente al reddito complessivo superi di oltre euro 10,33 il totale delle ritenute subite;

- i lavoratori dipendenti che direttamente dall’INPS o da altri Enti hanno percepito indennità e somme a titolo di integrazione salariale o ad altro titolo, se erroneamente non sono state effettuate le ritenute o se non ricorrono le condizioni di esonero indicate nelle precedenti tabelle;

- i lavoratori dipendenti a cui il sostituto d’imposta ha riconosciuto deduzioni dal reddito e/o detrazioni d’imposta non spettanti in tutto o in parte (anche se in possesso di una sola Certificazione Unica 2023);

- i lavoratori dipendenti che hanno percepito retribuzioni e/o redditi da privati non obbligati per legge ad effettuare ritenute d’acconto (per esempio collaboratori familiari, autisti e altri addetti alla casa);

- i contribuenti che hanno conseguito redditi sui quali l’imposta si applica separatamente (ad esclusione di quelli che non devono essere indicati nella dichiarazione – come le indennità di fine rapporto ed equipollenti, gli emolumenti arretrati, le indennità per la cessazione dei rapporti di collaborazione coordinata e continuativa, anche se percepiti in qualità di eredi – quando sono erogati da soggetti che hanno l’obbligo di effettuare le ritenute alla fonte);

- i lavoratori dipendenti e/o percettori di redditi a questi assimilati ai quali non sono state trattenute o non sono state trattenute nella misura dovuta le addizionali comunale e regionale all’IRPEF. In tal caso l’obbligo sussiste solo se l’importo dovuto per ciascuna addizionale supera euro 10,33;

- i contribuenti che hanno conseguito plusvalenze e redditi di capitale da assoggettare ad imposta sostitutiva da indicare nei quadri RT e RM.

- i docenti titolari di cattedre nelle scuole di ogni ordine e grado, che hanno percepito compensi derivanti dall’attività di lezioni private e ripetizioni e che intendono fruire della tassazione sostitutiva, presentano anche il quadro RM del modello REDDITI Persone Fisiche 2023;

- FASCICOLO 1 (obbligatorio per tutti i contribuenti) suddiviso in: