-

Concordato biennale: composizione reddito, software applicativo, modello Redditi

Con la promulgazione del Decreto Legislativo 13/2024, il Concordato preventivo entra a titolo definito nell’ordinamento italiano.

Con il provvedimento 68629/2024 dell’Agenzia delle Entrate, che ha approvato i modelli ISA 2024, è stato anche introdotto il nuovo modello CPB 2024/2025, con il quale il contribuente può comunicare telematicamente i dati richiesti per l’accesso al Concordato preventivo biennale, e la sua accettazione.

Il biennio 2024-2025 sarà il primo d’applicazione.

La composizione del reddito

Gli articoli 15 e 16 del Decreto Legislativo 13/2024, rispettivamente per autonomi e imprese, individuano quelle componenti di reddito che non confluiscono nel reddito concordato.

Per i lavoratori autonomi e i professionisti, la proposta che verrà effettuata dall’amministrazione finanziaria non comprenderà:

- le plusvalenze e le minusvalenze da realizzo di beni strumentali;

- i redditi derivanti da partecipazione in società di persone e in associazioni professionali.

Per le imprese la proposta del fisco non terrà anche conto delle componenti di reddito non afferenti la gestione caratteristica, le quali, quindi dovranno essere sommate (o sottratte) al reddito concordato:

- plusvalenze e minusvalenze;

- sopravvenienze attive e passive;

- i redditi derivanti da partecipazione in società di persone, in associazioni professionali e in società di capitali.

Va puntualizzato che le disposizioni normative non includono le perdite su crediti, ex articolo 101 comma 5 del TUIR, tra le componenti che non compongono il reddito concordato; in ragione di ciò le perdite su crediti realizzate, anche se non costituiscono a tutti gli effetti una posta della gestione caratteristica, non potranno abbattere il reddito concordato, a meno di ulteriori e successive modifiche normative.

L’elaborazione della proposta

Particolare interesse suscitano le modalità pratiche di elaborazione della proposta di Concordato preventivo biennale da parte del fisco.

Nella versione originaria del provvedimento era previsto un contraddittorio preventivo con il contribuente, che non è stato confermato. L’orientamento dell’amministrazione finanzia è quello di prevedere modalità automatizzate di elaborazione della proposta, attraverso l’utilizzo di un software specifico sul quale il contribuente inserirà i dati richiesti, che integreranno quelli già in possesso del fisco.

Il software dedicato all’elaborazione della proposta di Concordato preventivo biennale, e attraverso il quale questa potrà essere accettata dal contribuente, è l’applicativo Il tuo ISA, quello stesso con il quale il contribuente predispone la trasmissione telematica del modello ISA.

Con maggiore precisione, i modelli ISA 2024, approvati con il provvedimento 68629/2024 dell’Agenzia delle Entrate, presentano il nuovo modello CBP 2024/2025 attraverso il quale i contribuenti (professionisti, lavoratori autonomi, imprese), una volta inseriti i dati richiesti, otterranno dal sistema informatico la proposta di Concordato preventivo biennale per gli anni d’imposta 2024 e 2025.

Il modello CBP 2024/2025, però, dovrà essere poi trasmesso unitamente al modello ISA e alla dichiarazione annuale dei redditi, solo se il contribuente intende accettare la proposta del fisco.

È evidente come il Concordato preventivo biennale, nella sua forma finale, abbia assunto caratteristiche profondamente diverse da quelle prospettate in fase di discussione della riforma fiscale.

Considerando che i soggetti interessati sono coloro che ottengono un punteggio ISA inferiore a 8, e considerando che i benefici previsti per i contribuenti sono i medesimi sia nel caso che questi si adeguino agli ISA sia nel caso in cui accettino la proposta di concordato, quest’ultima ipotesi, alla fine, non costituisce altro che una diversa forma, anticipata, di adeguamento agli ISA, vincolante per due annualità.

La versione attualmente disponibile sul sito dell'Agenzia delle Entrate del software "Il tuo ISA 2024", pubblicata il 29 aprile 2024, ancora non permette l'elaborazione della proposta di Concordato; a questo fine è prevista la pubblicazione di una nuova versione del software entro il 15 giugno 2024.

Il modello CBP 2024/2025

Il modello CBP 2024/2025, funzionale all’accesso al Concordato preventivo biennale, è parte integrante del modello ISA 2024 il quale, a sua volta, è un allegato del modello Redditi 2024. In conseguenza di ciò, questo va trasmesso compilato insieme al modello ISA e al modello Redditi, ma solo se il contribuente intende accettare il Concordato.

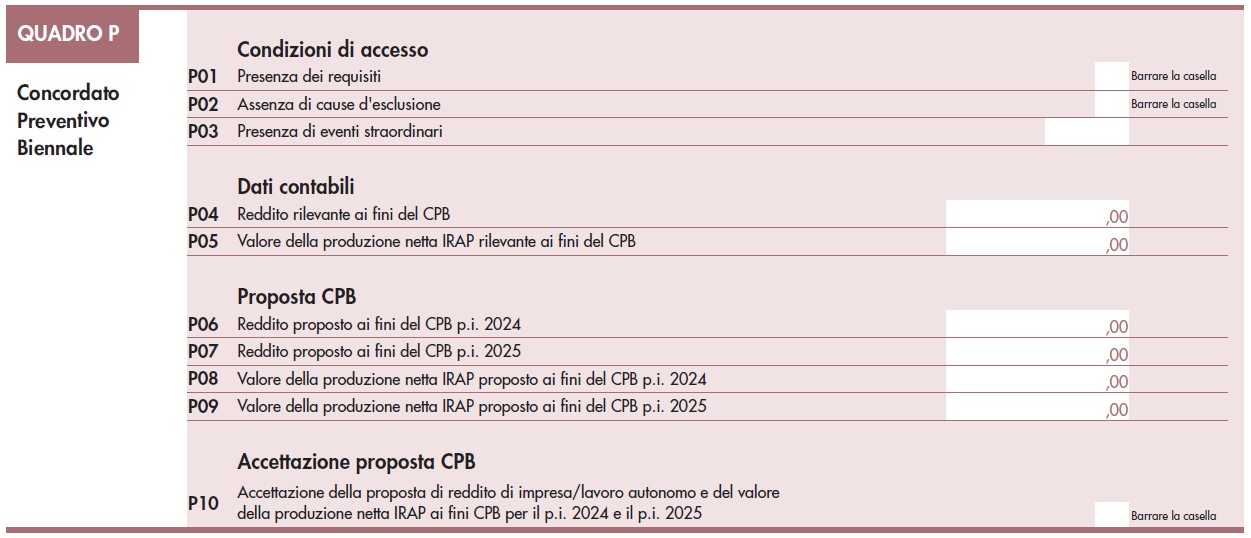

Il modello CBP 2024/2025 si compone del solo quadro P, a sua volta suddiviso in quattro sezioni:

Il modello CBP 2024/2025 si compone del solo quadro P, a sua volta suddiviso in quattro sezioni:- Condizioni di accesso: il contribuente dovrà dichiarare la presenza dei requisiti previsti per l’accesso al Concordato, l’assenza di cause si esclusione e l’eventuale presenza di eventi straordinari.

- Dati contabili: dovranno essere indicati, separatamente, il Reddito ai fini Irpef o Ires rilevante ai fini del Concordato preventivo biennale, e l’eventuale valore della produzione Irap.

- Proposta CBP: il contribuente esporrà, separatamente, il reddito Irpef o Ires e il valore della produzione Irap proposti dall’Agenzia delle Entrate per gli anni 2024 e 2025.

- Accettazione proposta CPB: una casella da flaggare solo nel caso in cui il contribuente decida di accettare la proposta del fisco e accedere al Condordato preventivo biennale.

La “Presenza dei requisiti” di accesso al Concordato preventivo biennale deve essere dichiarata dal contribuente flaggando al casella presente sul rigo P01. Possono accedere al Concordato i contribuenti:

- che nell’anno d’imposta 2023 non avevano debiti fiscali o contributivi di importo complessivamente superiore a 5.000 euro;

- che hanno estinto i debiti di tale natura, per gli importi superiori a suddetto limite (comprensivi di sanzioni e interessi), prima del termine per l’accettazione della proposta di Concordato;

- ammessi a provvedimenti di sospensione o rateizzazione di tali debiti.

La “Assenza di cause di esclusione” dal Concordato preventivo biennale deve essere dichiarata dal contribuente flaggando al casella presente sul rigo P02. Le cause di esclusione previste sono:

- omessa presentazione della dichiarazione dei redditi in uno dei tre anni precedenti a quelli di applicazione del Concordato;

- condanna per reati in materia di imposte sui redditi e IVA, false comunicazioni sociali, riciclaggio o autoriciclaggio commessi nei tre anni precedenti a quelli di applicazione del Concordato.

In considerazione dell’espresso riferimento normativo alle imprese che applicano gli ISA, non possono accedere al Concordato anche i soggetti per i quali sussiste una causa di esclusione dagli ISA: così, ad esempio, non può accedere al beneficio il contribuente che ha iniziato l’attività nell’anno d’imposta 2023.

Il “Reddito rilevante ai fini del CPB”, richiesto dal rigo P04 e il “Valore della produzione netta Irap rilevante ai fini del CPB”, richiesto dal rigo P05, dovranno essere determinati autonomamente dal contribuente, il quale dovrà effettuare le dovute rettifiche al reddito emergente dai quadri del modello Redditi 2024. La proposta di Concordato verrà elaborata automaticamente dal software applicativo partendo da tali valori; i risultati saranno indicati sui righi da P06 a P09. Si ricorda che, per espressa previsione normativa, le somme richieste dal fisco non potranno essere inferiori a 2.000 euro.

I contribuenti in regime forfetario

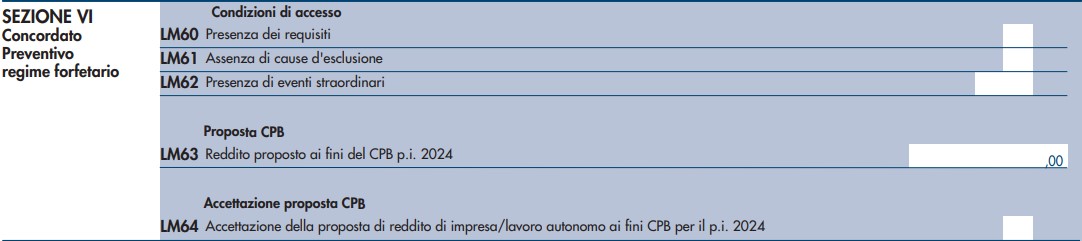

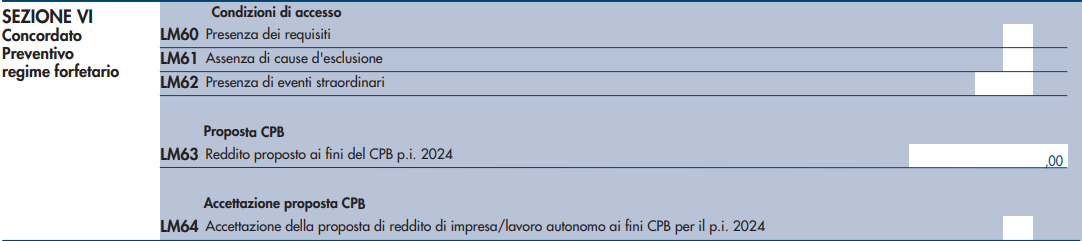

Situazione diversa ma analoga è quella prevista per i contribuenti in regime forfetario. Questi soggetti, come è noto, non predispongono il modello ISA: per loro il modello Redditi PF 2024 prescrive che l’accettazione del Concordato preventivo biennale passi attraverso la trasmissione della nuova Sezione VI “Concordato preventivo regime forfetario” del quadro LM, compilata in tutte le sue parti.

La Sezione VI del quadro LM è molto simile al modello CPB 2024/2025 del modello ISA. Le poche differenze presenti derivano dal fatto che i contribuenti in regime forfettario non sono soggetti a Irap e che per loro il legislatore prevede che l’accettazione del Concordato vincoli solo per l’anno 2024.

In questo caso il reddito di riferimento per l’elaborazione della proposta sarà quello indicato sul quadro LM, già esposto ai fini del calcolo dell’imposta sostitutiva dovuta per l’anno fiscale 2023.

Per un approfondimento sulle modalità di compilazione della Sezione VI del quadro LM del modello Redditi PF 2024 è possibile leggere l’articolo Forfetari: accesso al Concordato preventivo biennale attraverso il quadro LM.

-

Adempimento collaborativo 2024: approvato il codice di condotta

Viene pubblicato in GU n 132 del 7 giugno il Decreto MEF del 29 aprile con il codice di condotta per i contribuenti aderenti al regime di adempimento collaborativo.

Ricordiamo che il Decreto legislativo n 221 del 30.12.2023 con Disposizioni in materia di adempimento collaborativo contiene le norme sul potenziamento del regime in oggetto.

Attenzione al fatto che per le imprese che sono già in adempimento collaborativo, la sottoscrizione del nuovo codice dovrà avvenire nei 120 giorni successivi alla entrata in vigore del Dm quindi entro il 5 ottobre 2024.

Adempimento collaborativo: che cos'è e le novità della Riforma Fiscale

Il Dlgs con Disposizioni in materia di adempimento collaborativo è pubblicato ai sensi dell’articolo 17 della legge 9 agosto 2023, n. 111.

Ricordiamo brevemente che l'adempimento collaborativo è stato istituito con il decreto legislativo 5 agosto 2015, n. 128, rubricato “Disposizioni sulla certezza del diritto nei rapporti tra fisco e contribuente, in attuazione degli articoli 5, 6 e 8, comma 2, della legge 11 marzo 2014, n. 23”, in proposito leggi anche: Adempimento collaborativo: come cambia il rapporto fisco-impresa.

L'adempimento collaborativo si pone l’obiettivo di instaurare un rapporto di fiducia tra amministrazione e contribuente che miri ad un aumento del livello di certezza sulle questioni fiscali rilevanti.

Tutto ciò è perseguito tramite l’interlocuzione costante e preventiva con il contribuente su elementi di fatto, ivi inclusa l’anticipazione del controllo, finalizzata ad una comune valutazione delle situazioni suscettibili di generare rischi fiscali.

E’ un istituto che prevede l’adesione volontaria del contribuente qualora sia in possesso di requisiti soggettivi ed oggettivi come di seguito esposti.

Ti consigliamo anche: Adempimento collaborativo: esteso fino al 2024.

Riforma fiscale: novità per l'Adempimento collaborativo

Evidenziamo che, ai sensi dell'art 1 del Dlgs n 221/2023, tra le altre modifiche, all'art 7 del decreto legislativo del 5 agosto 2015, n. 128 dopo il comma 1, sono aggiunti i seguenti:

1-bis. Il regime è riservato ai contribuenti che conseguono un volume di affari o di ricavi:

- a) a decorrere dal 2024 non inferiore a 750 milioni di euro;

- b) a decorrere dal 2026 non inferiore a 500 milioni di euro;

- c) a decorrere dal 2028 non inferiore a 100 milioni di euro.

1-ter. I requisiti dimensionali di cui al comma 1-bis sono valutati assumendo, quale parametro di riferimento, il valore più elevato tra i ricavi indicati, secondo corretti principi contabili, nel bilancio relativo all'esercizio precedente a quello in corso alla data di presentazione della domanda e ai due esercizi anteriori e il volume di affari indicato nella dichiarazione

ai fini dell'imposta sul valore aggiunto relativa all'anno solare precedente e ai due anni solari anteriori.

Ciò premesso, si evidenzia in sintesi che, il Dlgs n 221/2023 ha come scopo quello di potenziare il regime di cui si tratta attraverso una serie di novità,

In considerazione dei pareri espressi dalle Commissioni parlamentari competenti, rispetto al testo approvato in esame preliminare, sono state apportate modifiche attinenti, tra l’altro, al regolamento relativo ai compiti, agli adempimenti e ai requisiti richiesti agli avvocati e ai dottori commercialisti abilitati al rilascio della certificazione del tax control framework (TCF), prevedendo che ai suddetti professionisti, ai fini del rilascio della certificazione, è consentito di avvalersi dei consulenti del lavoro per le materie di loro competenza.

Resta fermo in ogni caso che il professionista indipendente abilitato al rilascio, anche in ordine alla conformità ai principi contabili, è esclusivamente quello iscritto all’albo degli avvocati o dei dottori commercialisti ed esperti contabili.

Inoltre, è stata riformulata la disposizione relativa alla “certificazione tributaria”, prevista dall’articolo 36 del decreto legislativo 9 luglio 1997, n. 241, per i soggetti che aderiscono all’adempimento collaborativo, prevedendo che la stessa attesti la corretta applicazione delle norme tributarie sostanziali, nonché l’esecuzione degli adempimenti, dei controlli e delle attività indicati annualmente con decreto del Ministro dell’economia e delle finanze.

Tra gli scopi che si intende perseguire con la riforma di cui si tratta vi sono:

- l’accelerazione del processo di progressiva riduzione della soglia di accesso all’applicazione dell’istituto;

- l’apertura del regime anche a società, di per sé prive dei requisiti di ammissibilità, ma appartenenti ad un gruppo di imprese, nel caso in cui almeno un soggetto del gruppo possegga i requisiti di ammissibilità e il gruppo abbia adottato un sistema integrato di rilevazione, misurazione, gestione e controllo del rischio fiscale gestito in modo unitario per tutte le società del gruppo;

- la certificazione, da parte di professionisti qualificati, dei sistemi integrati di rilevazione, misurazione, gestione e controllo del rischio fiscale in ordine alla loro conformità ai principi contabili;

- la gestione, nell’ambito del regime dell’adempimento collaborativo, anche di questioni riferibili a periodi d’imposta antecedenti all’ammissione al regime;

- nuove e più penetranti forme di contraddittorio in favore dei contribuenti aderenti al regime dell’adempimento collaborativo;

- procedure semplificate di regolarizzazione della posizione del contribuente che aderisca a indicazioni dell’Agenzia delle entrate che richiedano di effettuare ravvedimenti operosi;

- l’emanazione di un codice di condotta che disciplini i diritti e gli obblighi dell’amministrazione finanziaria e dei contribuenti;

- la previsione di un periodo transitorio di osservazione che preceda l’esclusione del contribuente dal regime dell’adempimento collaborativo, in caso di violazioni fiscali non gravi;

- il potenziamento degli effetti premiali connessi all’adesione al regime dell’adempimento collaborativo prevedendo, al ricorrere di specifici presupposti: esclusione o riduzione delle sanzioni amministrative tributarie; esclusione della punibilità del delitto di dichiarazione infedele; riduzione dei termini di decadenza per l’attività di accertamento.

Inoltre, il testo interviene in materia sanzionatoria prevedendo che la volontaria adozione di un efficace sistema di rilevazione, misurazione, gestione e controllo del rischio fiscale da parte di imprese che non posseggano i requisiti per aderire al regime dell’adempimento collaborativo comporti, al ricorrere di specifiche condizioni, la riduzione delle sanzioni amministrative in materia tributaria e, eventualmente, la non punibilità del reato di dichiarazione infedele.

Adempimento collaborativo: il codice di condotta per gli aderenti

Il codice di condotta è finalizzato a indicare e definire gli impegni che reciprocamente assumono l'Agenzia delle entrate e i contribuenti aderenti al regime di adempimento collaborativo, allegato al presente decreto, di cui costituisce parte integrante.

Il codice di condotta viene sottoscritto tra Agenzia delle entrate e i contribuenti aderenti al regime di adempimento collaborativo contestualmente all'ammissione al regime.

Gli impegni reciprocamente assunti dall'Agenzia delle entrate e dai contribuenti aderenti al regime di adempimento collaborativo vincolano i soggetti a partire dal periodo d'imposta nel corso del quale la richiesta di adesione al regime di adempimento collaborativo è trasmessa all'Agenzia.Il codice di condotta così come sottoscritto è tacitamente rinnovato per tutti gli anni d'imposta successivi qualora non sia espressamente comunicata dal contribuente la volontà di non permanere nel regime di adempimento collaborativo.

Si rimanda all'Allegato al decreto con tutte le regole.

-

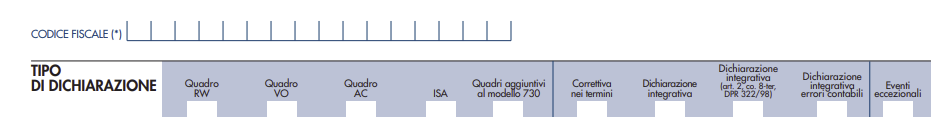

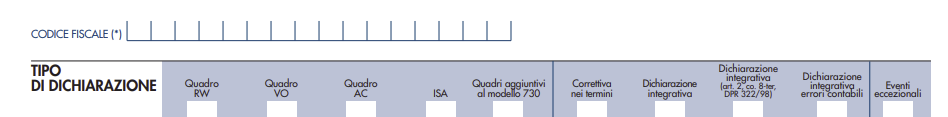

Modello Redditi PF 2024: la correttiva nei termini

Entro il prossimo 15 ottobre occorre inviare la dichiarazione dei redditi telematica Modello Redditi PF 2024.

Ricordiamo anche che, in casi espressamente previsti, il modello può anche essere consegnato in formato cartaceo entro il 30 giugno, presso un ufficio postale.

Modello Redditi PF: correttiva nei termini e integrativa

Nell’ipotesi in cui il contribuente intenda, prima della scadenza del termine di presentazione, rettificare o integrare una dichiarazione già presentata, deve compilare una nuova dichiarazione, completa di tutte le sue parti, barrando la casella "Correttiva nei termini" nel Modello Redditi PF 2024.

Con la Dichiarazione correttiva nei termini il contribuente può esporre redditi non dichiarati in tutto o in parte ovvero evidenziare oneri deducibili o per i quali spetta la detrazione, non indicati in tutto o in parte in quella precedente.

I contribuenti che presentano la dichiarazione per integrare la precedente, devono effettuare il versamento della maggiore imposta, delle addizionali regionale e comunale eventualmente dovute.

Se dal nuovo Modello REDDITI risulta un minor credito dovrà essere versata la differenza rispetto all’importo del credito utilizzato a compensazione degli importi a debito risultanti dalla precedente dichiarazione.

Se dal nuovo Modello REDDITI risulta, invece, un maggior credito o un minor debito la differenza rispetto all’importo del credito o del debito risultante dalla dichiarazione precedente potrà essere indicata a rimborso, ovvero come credito da portare in diminuzione di ulteriori importi a debito.

Quando invece i termini di presentazione della dichiarazione sono scaduti, il contribuente può rettificare o integrare la stessa presentando, secondo le stesse modalità previste per la dichiarazione originaria, una nuova dichiarazione completa di tutte le sue parti, su modello conforme a quello approvato per il periodo d’imposta cui si riferisce la dichiarazione.

Presupposto per poter presentare la dichiarazione integrativa è che sia stata validamente presentata la dichiarazione originaria.

Per quanto riguarda quest’ultima, si ricorda che sono considerate valide anche le dichiarazioni presentate entro novanta giorni dal termine di scadenza, fatta salva l’applicazione delle sanzioni.

-

Modello Certificazione crediti ricerca e sviluppo: come compilarlo

Il MIMIT ha pubblicato il DD del 5 giugno con il modello di certificazione del credito d’imposta ricerca e sviluppo, innovazione tecnologica, design e ideazione estetica (ai sensi dell’art. 23, commi 2, 3, 4 e 5 del D.L. n. 73/2022, convertito, con modifiche, dalla L. n. 122/2022 nonché del D.P.C.M. del 15 settembre 2023).

Vediamo come è composto.

Modello Certificazione crediti ricerca e sviluppo: come compilarlo

Il modello di certificazione crediti allegato al DD 5 giugno appare molto lineare.

Esso, risulta diviso con una parte iniziale di sintesi con la richieste dei seguenti dati:

- dati del certificatore,

- dati dell'impresa richiedente,

- dati del progetto,

- data di rilascio della certificazione

Successivamente vi si trova:

- la certificazione dell'iscritto all'albo di aver ricevuto incarico dall’impresa;

- l'iscrizione all’Albo dei certificatori di cui all’articolo 2, comma 1, del Dpcm del 15 settembre 2023;

- e l'assenza di conflitto di interesse.

La parte più ricca del Modello di certificazione dei crediti, che in totale è composto da 28 pagine, è quella descrittiva del progetto da certificare, ripartita come segue:

- Informazioni concernenti le capacità organizzative e le competenze tecniche dell'impresa richiedente la certificazione o dei soggetti esterni a cui la ricerca è stata commissionata, al fine di attestarne l'adeguatezza rispetto all'attività effettuata o programmata (art. 3, co. 4 del D.P.C.M. del 15 settembre 2023);

- Descrizione del progetto o del sotto progetto realizzato o in corso di realizzazione e delle diverse fasi inerenti allo stesso ovvero, nel caso di investimento non ancora effettuato, descrizione del progetto o sotto progetto da iniziare (art. 3, co. 4 del D.P.C.M. del 15 settembre 2023;

- Ulteriori informazioni e gli altri elementi descrittivi ritenuti utili per la completa rappresentazione della fattispecie agevolativa, in funzione delle attività di vigilanza da parte del Ministero delle imprese e del made in Italy e per l'effettuazione dei controlli dell'Agenzia delle Entrate sulla corretta applicazione del credito d'imposta ai sensi del comma 207 dell'art. 1 della L. n. 160/2019 (art. 3, co. 4 del D.P.C.M. del 15 settembre 2023);

- Motivazioni tecniche sulla base delle quali viene attestata la sussistenza dei requisiti per l'ammissibilità al credito d'imposta o il riconoscimento della maggiorazione di aliquota (art. 3, co. 4 del D.P.C.M. del 15 settembre 2023).

Rimandando alla consultazione completa del Modello di Certificazione crediti si evidenzia che deve essere inviato tramite l'apposita piattaforma, raggiungibile al seguente link:

dove poter accedere come certificatore.

-

Forfetari: accesso al Concordato preventivo biennale attraverso il quadro LM

Con la pubblicazione del modello Redditi PF 2024 si conclude l’iter preparatorio per il primo anno di applicazione del Concordato preventivo biennale, che così diventa operativo.

L’accettazione dal parte del contribuente del Concordato preventivo biennale passa a tutti gli effetti attraverso il modello Redditi PF; tale percorso però è diversificato a seconda del regime fiscale applicato dal contribuente, infatti:

- i soggetti ISA: dovranno compilare un apposito modello, che è parte integrante dei modelli ISA;

- i contribuenti in regime forfetario: compileranno la nuova sezione VI del quadro LM del modello Redditi PF 2024, denominata appunto “Concordato Preventivo regime forfetario”.

Per i contribuenti in regime forfetario l’applicazione del Concordato preventivo biennale è limitato a un solo anno, quindi la proposta di concordato che si accetta vincola esclusivamente per l’anno d’imposta 2024.

L’accettazione del concordato non fa venire meno, per il 2024, gli ordinari obblighi a cui sono soggetti i soggetti interessati, quali quello dichiarativo o quello di emissione delle fatture in formato elettronico.

L’acconto di imposta sostitutiva relativo all’anno d’imposta per il quale si accetta il Concordato preventivo biennale, il 2024, deve essere calcolato in base al reddito concordato (e non in base a quello effettivamente conseguito nel 2023).

L’anno successivo, se nel mentre non subentreranno cause di esclusione dal beneficio, l’Agenzia delle Entrate formulerà una nuova proposta.

La compilazione della sezione VI del quadro LM

Il contribuente in regime forfetario che vorrà accettare la proposta del fisco ed accedere al Concordato preventivo biennale potrà farlo semplicemente compilando la sezione VI del quadro LM del modello Redditi PF 2024, quel quadro della dichiarazione dei redditi delle persone fisiche dedicato appunto anche ai contribuenti in regime forfetario.

La compilazione della sezione VI non presenta particolari difficoltà, in quanto non richiede l’indicazione di ulteriori dati, oltre quelli già dichiarati dal contribuente.

La sezione è composta da 6 righi, più precisamente dal rigo LM60 al rigo LM62.

Il rigo LM60 è una casella che deve essere flaggata per dichiarare la “Presenza dei requisiti” di accesso al Concordato preventivo biennale da parte del contribuente.

Possono accedere al concordato i contribuenti che nell’anno d’imposta 2023 non avevano debiti fiscali o contributivi di importo complessivamente superiore a 5.000 euro; oppure che hanno estinto i debiti di tale natura, per gli importi superiori a suddetto limite (comprensivi di sanzioni e interessi), prima del termine per l’accettazione della proposta di concordato. I contribuenti ammessi a provvedimenti di sospensione o rateizzazione di tali debiti sono comunque ammessi al concordato.

Il rigo LM61 è una casella che deve essere flaggata per dichiarare la “Assenza di cause di esclusione” da parte del contribuente. Le cause di esclusione previste sono:

- inizio attività nell’anno d’imposta 2023;

- omessa presentazione della dichiarazione dei redditi in uno dei tre anni precedenti a quelli di applicazione del concordato;

- condanna per reati in materia di imposte sui redditi e IVA, false comunicazioni sociali, riciclaggio o autoriciclaggio commessi nei tre anni precedenti a quelli di applicazione del concordato.

Il rigo LM62 è una casella che deve essere eventualmente compilata per dichiarare la “Presenza di eventi straordinari”; le istruzioni del modello Redditi PF 2024 precisano che “va indicato il codice corrispondente agli eventi straordinari determinati con decreto ministeriale”.

Sul rigo LM63 dovrà essere indicato il reddito proposto dal fisco ai fini del Concordato preventivo biennale per l’anno d’imposta 2024.

Infine il rigo LM64 è una casella che dovrà essere flaggata in caso di accettazione da parte del contribuente della proposta effettuata dal fisco per l’anno d’imposta 2024.

-

Azioni ricevute in donazione: come si calcola il valore di cessione

Con Risposta a interpello n 114 del 23 maggio chiarisce il valore delle azioni di società non residente ricevute in donazione da un soggetto non residente.

L'Istante, residente ai fini fiscali in Italia, intende cedere 639 azioni di una società di diritto belga ivi fiscalmente residente.

Specifica che il patrimonio della Società Alfa è prevalentemente costituito dalla partecipazione di controllo in una società di diritto belga ivi fiscalmente residente, le cui azioni sono quotate presso Euronext Bruxelles

La titolarità da parte dell'Istante delle azioni della Società Alfa deriva dal conferimento operato dai genitori, entrambi fiscalmente residenti in Belgio, delle azioni della Società Beta in favore della Società Alfa avvenuto il 9 giugno 2017, a seguito del quale, il patrimonio netto di Alfa si è incrementato

L'Istante dichiara che il conferimento non ha scontato alcuna imposizione diretta ai sensi della normativa belga.

Successivamente, il 10 luglio 2017, è avvenuta una donazione pro-indiviso da parte dei genitori nei confronti dell'Istante e dei suoi quattro fratelli e contestualmente lo scioglimento della comunione mediante la divisione delle stesse; ad esito della quale, l'Istante ha ottenuto le Azioni Alfa.

La donazione ha scontato in Belgio le imposte di donazione nella misura del 3 per cento sul controvalore delle azioni donate.

Ciò posto, l'Istante chiede se, in caso di cessione futura delle Azioni Alfa, possa assumere il valore normale, determinato ai sensi dell'articolo 9, commi 2 e 4, lettera a), del Testo unico delle imposte sui redditi approvato con d.P.R. 22 dicembre 1986, n. 917 (Tuir), come valore di acquisto ai fini della determinazione della plusvalenza di cui all'articolo 67, comma 1, del Tuir.

Valore azioni ricevute in donazione e poi cedute: come calcolarlo

L'Agenzia delle Entrate replica che, secondo il comma 6 dell'articolo 68 del Tuir, nel caso di acquisto per donazione, il costo delle azioni deve essere quello del donante, aumentato di ogni onere inerente alla loro produzione, compresa l'imposta di donazione. La circolare del Ministero delle Finanze del 24 giugno 1998 specifica che per le partecipazioni ricevute in donazione si fa riferimento al prezzo pagato all'atto dell'ultimo acquisto avvenuto a titolo oneroso o al valore definito dal precedente titolare o, in mancanza, a quello da lui dichiarato agli effetti dell'imposta di successione. Pertanto, l'Istante dovrà assumere come valore di acquisto delle Azioni Alfa quello determinato in proporzione al costo o valore di acquisto che le Azioni Beta avevano in capo ai genitori donanti, incrementato di ogni onere inerente alla relativa acquisizione, compresa l'imposta di donazione assolta dal donatario. Allegati: -

IMU pertinenze: spetta agevolazione anche senza dichiarazione

Entro il 17 giugno, il 16 termine ordinario è domenica, scade il termine per pagare l'acconto IMU 2024.

A tal proposito, ricordiamo una interessante ordinanza della Cassazione che ha chiarito il perimetro della esenzione per le pertinenza.

In particolare, viene sancito che non si paga l'imu sulle pertinenze anche senza dichiarazione da parte del contribuente.

L'Ordinanza della Cassazione n 12226/2023 ha sancito il seguente principio: anche se il contribuente non ha presentato la dichiarazione, le pertinenze dell'immobile non pagano IMU in base al principio della leale collaborazione e della buona fede, sancito dalla Legge 7 luglio 2000, n. 212.

In particolare, secondo tale principio, l’inosservanza di un adempimento che costituisce un presupposto solo formale per il godimento di un’agevolazione non impedisce di riconoscere il diritto al beneficio del contribuente che abbia i requisiti per usufruire dello stesso.

Agevolazione IMU pertinenze: spetta anche senza dichiarazione

Un Comune ha proposto ricorso in Cassazione avverso la una sentenza della Commissione tributaria regionale che ha rigettato l'appello nei confronti di due contribuenti proprietari di immobili con pertinenze in controversia su impugnazione di due avvisi di accertamento per l’ICI relativa all’anno 2011 e due avvisi di accertamento per l’IMU relativa all’anno 2012, oltre ad interessi moratori e sanzioni amministrative, in relazione proprio alle due aree pertinenziali site nel medesimo Comune, adibite a giardino.

La Commissione tributaria regionale ha confermato la decisione di prime cure sul presupposto che, nonostante l’inserimento nell’ “Ambito Residenziale Consolidato R2” secondo il Piano di Governo del Territorio del Comune e la successiva Variante Generale del medesimo Piano di Governo le aree non erano soggette ad ICI-IMU, costituendo giardini pertinenziali ai fabbricati appartenenti in comproprietà.

Con il primo motivo del ricorso il Comune denuncia violazione e falsa applicazione del d.lgs. 30 dicembre 1992, n. 504, artt. 10, comma 4, e d.l. 6 dicembre 2011, n. 201, 13, comma 12-ter, convertito, con modificazioni, dalla l. 22 dicembre 2011, n. 214, in relazione all’art. 360 c.p.c., comma 1, n. 3, per essere stato erroneamente ritenuto dal giudice di appello che le aree in questione potessero costituire pertinenze dei fabbricati adiacenti in assenza di una tempestiva dichiarazione del vincolo di destinazione da parte dei comproprietari.

La Corte in precedenti sentenze ha specificato che in tema di ICI: "qualora l’immobile sia adibito a negozio o bottega direttamente dal soggetto passivo dell’imposta, ed il Comune, con apposito regolamento, abbia stabilito, per tali casi, il diritto a fruire di aliquota agevolata (nei limiti di quanto previsto dal d.lgs. 30 dicembre 1992, n. 504, art. 6) ove il contribuente presenti una dichiarazione attestante la sussistenza dei requisiti oggettivi e soggettivi per il godimento dell’agevolazione, essa spetta comunque al contribuente, ancorché questi non abbia presentato la suddetta dichiarazione, poiché, tenuto conto del principio di collaborazione e buona fede che deve improntare i rapporti tra ente impositore e contribuente – sancito dalla l. 7 luglio 2000, n. 212, art. 10 comma 1 (ndr l. 27 luglio 2000, n. 212, art. 10 comma 1), (c.d. “Statuto del contribuente”), di cui costituisce espressione la previsione dell’art. 6, comma 4, della stessa legge – a quest’ultimo non può essere chiesta la prova di fatti già documentalmente noti al Comune (Cass., Sez. 5″, 17 maggio 2017, n. 12304).

Con l'Ordinanza di cui si tratta, e in relazione al caso specifico, la Cassazione ha enunciato il seguente principio di diritto:

"Ai fini dell’ICI e dell’IMU, anche in difetto di dichiarazione preventiva da parte dei contribuenti, l'area pertinenziale può considerarsi parte integrante del fabbricato a cui essa accede, perdendo autonoma rilevanza ai fini impositivi, nonostante l'edificabilità risultante dalle previsioni della pianificazione urbanistica (generale ed attuativa), sempre che l'ente impositore abbia avuto contezza (attraverso l'acquisizione di documenti o l'assunzione di informazioni, anche se per finalità extratributarie) del vincolo di pertinenzialità – desumibile dall'accertamento in fatto della stabile e durevole destinazione del bene accessorio a servizio o ornamento del bene principale – prima dell'anno di imposta a cui si riferisce l'avviso di accertamento".