-

Società non iscritta al Vies: applica il reverse charge su ft tedesche

Il VIES è un acronimo che indica Vat Information Exchange System ossia, un sistema di scambio tra i paesi membri dell'Unione Europea per monitorare le operazioni.

In particolare, l’iscrizione al VIES è necessaria per chi intenda effettuare operazioni di vendita o acquisto con soggetti residenti in altri Paesi UE senza dover applicare l’IVA nazionale.

Società non iscritta al Vies: applica il reverse charge su ft tedesche

Il VIES è regolato dall'’articolo 35 del DPR n. 633/72 che identifica l’obbligo di iscrizione per le operazioni intracomunitarie è stato introdotto dall’articolo 27 del D.L. n. 78/10.

Solo dopo aver effettuato l’iscrizione è possibile compiere operazioni intracomunitarie, con la possibilità di revocare l’iscrizione in qualsiasi momento, oppure nel caso in cui non vi siano operazioni per un periodo prolungato.

Il vantaggio della iscrizione al VIES è quello di evitare la doppia imposizione e consente appunto di effettuare operazioni senza applicare l’IVA, la quale sarà poi versata dal destinatario nel suo Paese.

In generale, l’archivio VIES è stato istituito per evitare frodi legate all’IVA, consentendo una verifica immediata della validità delle Partite IVA dei soggetti coinvolti.

Sono obbligati ad iscriversi al VIES tutti i titolari di partita IVA che intendono emettere fatture o effettuare acquisti con soggetti residenti in altri Paesi dell’Unione Europea.

Possono iscriversi tutti i “soggetti IVA che esercitano attività impresa, arte o professione, nel territorio dello Stato, o vi istituiscono una stabile organizzazione“.

Chi non è iscritto al VIES e decide di effettuare operazioni intracomunitarie, sarà tenuto a applicare l’IVA italiana sui beni o servizi forniti.

Vediamo un caso specifico di una saocietà che ha un fornitore tedesco e non iscritta al VIES.

Essa ha acquistato nel 2025 delle merci dal suddetto fornitore che ha addebitato l’Iva del proprio Stato, trattando la società come un consumatore finale.

La società vorrebbe registrare la fattura sorge il dubbio se effettuare il reverse charge, calcolando l’Iva su tutto l'importo fatturato comprensivo di tributo tedesco, o invece se registrarla come acquisto fuori campo Iva.

La registrazione in reverse charge con la causale TD18 sarebbe funzionale anche all’esterometro.

In tale situazione, la Srl deve procedere con l’applicazione del reverse charge, calcolando l’Iva italiana sull'importo totale fatturato, comprensivo dell’Iva tedesca tenendo conto che:

- l'operazione si configura come un acquisto intracomunitario di beni, soggetto al reverse charge in Italia,

- la Srl è un soggetto passivo Iva stabilito in Italia che acquista beni da un soggetto passivo stabilito in un altro Stato membro dell’Unione Europea

- la società deve integrare la fattura ricevuta dal fornitore tedesco, applicando l’Iva italiana sull’importo complessivo, utilizzando:

- il codice N3.6 Inversione contabile per le importazioni di beni nei soli casi previsti

- la relativa causale TD18 Integrazione per acquisto di beni ex articolo 17 comma 2 dpr n 633/72

-

Rimborsi IVA 2025-2027: i tempi di attesa chiariti in question time

Con Question Time si replica sui tempi de erogazione del rimborso IVA da parte dell'Agenzia delle Entrate.

In particolare, con il documento I 'Onorevole interrogante rileva come l'Agenzia delle entrate – nel Piano Integrato di Attività e Organizzazione(PIAO) 2025-2027 — individui, tra gli obiettivi strategici, la riduzione dei tempi di lavorazione dei rimborsi fiscali impegnandosi ad accelerarne il pagamento ai contribuenti e garantendo, al contempo, certezza e tempestività.

Tanto premesso, e alla luce delle novità introdotte con la riforma della riscossione di cui al d.lgs. n. 110 del 2024, l'Interrogante chiede di conoscere quali siano attualmente i tempi medi di rimborso, suddivisi per tipologia di imposta, anche valutando la possibilità di introdurre un sistema nazionale di tracciabilità digitale dei rimborsi fiscali, tale da consentire ai contribuenti e agli intermediari di monitorare in tempo reale lo stato della propria pratica.Rimborsi IVA: i tempi di attesa chiariti in question time

Viene replicato che, sentiti i competenti Uffici dell'Amministrazione finanziaria, il tema dell 'accelerazione del pagamento dei rimborsi fiscali ai contribuenti è stato valorizzato nella negoziazione delle Convenzioni con l'Agenzia delle entrate.

In particolare, nella Convenzione 2024-2026, nell'ambito dell'Area Strategica Servizi, è stato inserito l'obiettivo "Assicurare la tempestiva lavorazione dei rimborsi richiesti dai contribuenti"'.

Per misurare il grado di raggiungimento di tale obiettivo, sono stati previsti i seguenti indicatori:

- "Tempo medio di erogazione dei rimborsi IVA al netto delle sospensioni", indicatore istituzionale, che nell 'anno2024 ha raggiunto un risultato di 74 giorni, migliorando i tempi previsti in fase di programmazione (75 gg.);

- "Percentuale di rimborsi IVA ordinari lavorati/magazzino" e "Percentuale dei rimborsi IVA prioritari lavorati/magazzino" che nell'anno 2024 hanno registrato, a consuntivo, rispettivamente, un risultato del 96,70% (target 93%) e del 98, 14% (target 95%);

- Percentuale dei rimborsi relativi alle imposte dirette lavorati/magazzino che, nel 2024, ha superato il valore atteso, con un risultato del 98,23%, a fronte del 93% inserito in Convenzione.

Nell'ottica di favorire la semplificazione dei rapporti con i contribuenti, il Piano Strutturale di Bilancio di Medio Termine (PSB) ha previsto l'accelerazione dei tempi di rimborso dei crediti IVA, secondo la seguente tempistica:

- 5% entro il quarto trimestre del 2025;

- 10% entro il quarto trimestre

- del 2027;

- 15% entro il quarto trimestre del 2029.

Pertanto, nella Convenzione 2025-2027 è stato previsto un indicatore strategico di performance che impegna l'Agenzia a una consistente accelerazione dei tempi medi relativi ai rimborsi IVA, fissando il target a 70 giorni per il 2025 e per il 2026 e a 67 giorni per il 2027.

Al 31 maggio 2025 1'indicatore ha registrato un tempo medio di 66 giorni, a fronte dei 70 concordati in Convenzione.

I dati di monitoraggio al 30 settembre 2025, con le proiezioni di preconsuntivo riferiti al 31 dicembre 2025, non sono ancora disponibili e saranno trasmessi dall 'Agenzia al Ministero entro il 3 1 ottobre 2025.

Le informazioni sinora assunte in via informale confermano il raggiungimento del target.

In particolare, l'Agenzia delle entrate ha confermato che i dati relativi ai tempi medi di erogazione dei rimborsi IVA alla data del 30 settembre 2025 risultano pari a 67 giorni.

Per quanto riguarda, invece, la tracciabilità digitale dei rimborsi fiscali, l' Agenzia fa presente che ègià prevista la possibilità di monitorare lo stato di avanzamento di una richiesta di rimborso.

I contribuenti interessati possono accedere all'area riservata del sito internet dell'Agenzia delle entrate (tramite SPID, Carta Nazionale Servizi o Carta d'Identità Elettronica) e seguire il seguente percorso: "Tutti i servizi — Cassetto Fiscale — Consultazioni — Rimborsi".

-

Valore probatorio del PVC della Finanza: principio della Cassazione

Con Ordinanza 25 ottobre 2025, n. 28340, la Cassazione ha chiarito che in tema di accertamenti tributari, il processo verbale di constatazione assume un valore probatorio diverso a seconda della natura dei fatti da esso attestati, potendosi distinguere al riguardo un triplice livello di attendibilità:

a) il verbale è assistito da fede privilegiata, ai sensi dell'art. 2700 c.c., relativamente ai fatti attestati dal pubblico ufficiale come da lui compiuti o avvenuti in sua presenza o che abbia potuto conoscere senza alcun margine di apprezzamento o di percezione sensoriale, nonché quanto alla provenienza del documento dallo stesso pubblico ufficiale ed alle dichiarazioni a lui rese;

b) quanto alla veridicità sostanziale delle dichiarazioni a lui rese dalle parti o da terzi – e dunque anche del contenuto di documenti formati dalla stessa parte e/o da terzi – esso fa fede fino a prova contraria, che può essere fornita qualora la specifica indicazione delle fonti di conoscenza consenta al giudice ed alle parti l'eventuale controllo e valutazione del contenuto delle dichiarazioni;

c) in mancanza della indicazione specifica dei soggetti le cui dichiarazioni vengono riportate nel verbale, esso costituisce comunque elemento di prova, che il giudice deve in ogni caso valutare, in concorso con gli altri elementi, potendo essere disatteso solo in caso di sua motivata intrinseca inattendibilità o di contrasto con altri elementi acquisiti nel giudizio, attesa la certezza, fino a querela di falso, che quei documenti sono comunque stati esaminati dall'agente verificatore (così Cass. V, n. 2860/2017; cfr., altresì, cfr. n. 24461/2018 e n. 18420/2024).

Non può quindi accordarsi fede privilegiata a quello su cui il pvc tace. La mancata descrizione di un'ulteriore porta -oltre a quella di ingresso- nella stanza di lavoro del contribuente non equivale all'attestazione che una porta non ci sia: il silenzio non equivale ad attestazione negativa, assistita da fede privilegiata.Vediamo i fatti di causa.

Accessi nei locali promiscui, il Fisco ha bisogno dell’autorizzazione

Con l’Ordinanza n. 28340 del 25 ottobre 2025, la Corte di Cassazione torna sul tema delicato degli accessi nei locali promiscui da parte dell’Amministrazione finanziaria, rafforzando le garanzie del contribuente.

La vicenda riguarda il titolare di uno studio tecnico di infortunistica stradale, esercitato all’interno di un ambiente seminterrato di circa 15 mq, ricavato nello stesso edificio in cui viveva con la madre.

La Guardia di Finanza aveva eseguito un’ispezione nel 2015 senza previa autorizzazione della Procura, dando luogo a un accertamento per compensi non dichiarati, fondato sul processo verbale (PVC) redatto in quell’occasione. Il contribuente aveva contestato la legittimità dell’accesso, sostenendo che si trattasse di locale ad uso promiscuo e quindi accessibile solo con autorizzazione del magistrato.

La questione non è nuova, ma la Suprema Corte la affronta con rigore sistematico e – soprattutto – enuncia un principio di grande utilità per la pratica difensiva.

Se il locale è ad uso promiscuo e la comunicazione con l’abitazione è “agevole”, l’accesso richiede l’autorizzazione della Procura.

Il concetto chiave è proprio l’“agevole comunicazione” tra lo spazio lavorativo e la parte abitativa: non basta la presenza di una porta o di un varco; occorre che vi sia effettiva continuità e facilità di accesso che permetta, ad esempio, il passaggio agevole di documenti contabili.

La Cassazione, con motivazione articolata, ha accolto il ricorso dell’Agenzia delle Entrate, cassando la sentenza favorevole al contribuente e rinviando la causa al giudice di merito per un nuovo esame più approfondito.

Ecco i passaggi salienti della motivazione:

Errore probatorio della CTR: la Commissione Tributaria Regionale aveva fondato la propria decisione su fotografie e planimetrie non attuali rispetto alla data dell’ispezione (alcune precedenti, altre successive), senza dimostrarne la rilevanza effettiva o l’idoneità a dimostrare l’agevole collegamento tra studio e abitazione.

La Corte ha ribadito che il silenzio del verbale su un certo elemento (in questo caso, la porta di comunicazione) non equivale a prova contraria, né gode di fede privilegiata, non si può dire, insomma, che “se il PVC non lo cita, allora non esiste”.

La gerarchia delle prove va rispettata:

- il giudice deve valutare la credibilità delle prove, ma spiegando perché attribuisce maggiore attendibilità a certe fonti rispetto ad altre. In questo caso, la CTR non aveva motivato adeguatamente.

La Suprema Corte ha ribadito un principio chiave per chi si occupa di contenzioso fiscale:

- “Il locale è ad uso promiscuo quando esiste un collegamento interno che consente l’agevole comunicazione con l’abitazione, tale da permettere il facile trasferimento di documenti. In tal caso, l’accesso richiede l’autorizzazione del Procuratore della Repubblica.”

Il principio, già espresso in precedenti pronunce come Cass. n. 21411/2020 e Cass. n. 7723/2018, viene ora consolidato in una fattispecie concreta, che rende il concetto più operativo.

-

Conto termico 3.0: cosa prevede per i beni ricondizionati

Il DM 7 agosto 2025 disciplina le regole per richiedere l'agevolazione ormai nota come Conto Termico 3.0

In particolare tra le regole, vediamo cosa si prevede per le componenti ricondizionate.

Conto termico 3.0: cosa prevede per i beni ricondizionati

Il Conto termico 3.0 riconosce piena dignità al riuso tecnologico, valorizzando il ricondizionamento come pratica virtuosa di economia circolare.

In particolore all'art 10 del Decreto in oggetto tra le condizioni di ammissibilità alla agevolazione, al comma 4 è previsto che sono ammissibili gli interventi che utilizzano esclusivamente apparecchi e componenti di nuova costruzione o ricondizionati, i quali devono essere correttamente dimensionati, sulla base della normativa tecnica di settore, in funzione dei reali fabbisogni di energia termica asseverati da un tecnico abilitato.

L'art 2 dello stesso decreto stabilisce che per apparecchio o componente ricondizionato si intende: un prodotto, o parte di esso, già immesso nel mercato, che, dopo essere stato dismesso, è stato sottoposto ad azioni di pulizia, manutenzione, eventuale riparazione e infine testato al fine di ripristinarne la funzionalità e le prestazioni originarie, così da poter essere riutilizzato per lo scopo previsto senza modifiche sostanziali, contribuen-do a promuovere l’economia circolare e la riduzione dei rifiuti, in linea con gli obiettivi di sostenibilità UE.

Il fabbricante, ovvero l’operatore, che effettua il ricondizionamento è responsabile di verificare la conformità del componente ricondizionato alle specifiche normative di prodotto e alle disposizioni legislative applicabili, prima di immetterlo nuovamente sul mercato come apparecchio ricondizionato o che contiene componenti ricondizionati.A titolo di esempio gli apparecchi ricondizionati potranno essere impiegati negli interventi come la sostituzione di:

- impianti di climatizzazione invernale con pompe di calore;

- caldaie a biomassa o sistemi ibridi;

- installazione di pannelli solari termici o sistemi di solar cooling;

- sostituzione di scaldacqua elettrici con modelli più efficienti;

- realizzazione di interventi di isolamento termico e automazione energetica degli edifici.

L’uso di componenti ricondizionati non è solo una scelta ecologica ma anche economicamente vantaggiosa.

Tali componenti avranno un prezzo più basso rispetto ai beni nuovi e potranno ottenere contributi fino al 65% del costo sostenuto, a condizione che l’intervento porti a una riduzione della domanda di energia primaria di almeno il 10% o del 20% in caso di interventi combinati da certificare da un tecnico abilitato, che redige due attestati di prestazione energetica, in forma asseverata.

Il ricondizionatore o il produttore che rimette sul mercato i beni ha la responsabilità di garantirne la conformità alle norme tecniche e di sicurezza vigenti, assicurando che le prestazioni siano equivalenti a quelle di un apparecchio nuovo.

-

Rimborsi IVA controllati con AI: le Entrate in audizione in Parlamento

Il Direttore delle Entrate Carbone, in audizione in Parlamento, riferisce su:

- misure di contrasto all’evasione fiscale,

- sicurezza delle banche dati dell’anagrafe tributaria

- tutela della riservatezza dei dati dei contribuenti.

Nel documento viene trattato anche il tema dell'utilizzo dell'AI per una erogazione più celere dei rimborsi IVA a basso rischio fiscale, vediamo i ldettaglio

Rimborsi IVA controllati con AI: le Entrate in audizione in Parlamento

Il docuemnto redatto al termine dell'incontro e diffuso alla stampa indica, relativamente alle attività di analisi del rischio e automazione dei controlli per il pagamento dei rimborsi IVA, che verranno effettua anche attraverso l’utilizzo dell’Intelligenza Artificiale.

Il cammino dell’innovazione tecnologica prevede l’integrazione dell’intelligenza artificiale anche nella procedura di analisi del rischio per i rimborsi IVA, con l’obiettivo di automatizzare i controlli e accelerare l’erogazione dei rimborsi a basso rischio fiscale.

La sperimentazione prevede una prima fase, in via di conclusione, di verifica dell’efficacia dell’attuale classificazione del rischio.Nella seconda fase, le soluzioni di intelligenza artificiale opportunamente “addestrate”, potranno fornire indicazioni sulle modifiche da effettuare agli indicatori di rischio esistenti e, se necessario, suggerire l’introduzione di nuovi indicatori, da implementare nel corso del 2026.

L’evoluzione delle tecniche di valutazione del rischio si accompagna, inoltre, alla progressiva automazione dei controlli effettuati sui rimborsi IVA. In caso di esito positivo, il rimborso può essere erogato senza ulteriori interventi. In caso di esito negativo, è previsto il controllo umano, in linea con il principio di non esclusività della decisione algoritmica.

Nel 2026, grazie all’evoluzione delle tecnologie e dei processi, sarà possibile erogare automaticamente una parte dei rimborsi IVA a basso rischio, liberando risorse da destinare al contrasto delle frodi fiscali. -

Contributo 2025 emittenti Radio e TV

Con il Decreto MEF-MIMIT pubblicato in data 28 ottobre vengono fissate le regole per il contributo 2025 alle emittenti Radio e TV, vediamole.

In particolare, alle emittenti radiofoniche e televisive che accettano di trasmettere messaggi autogestiti a titolo gratuito nelle campagne elettorali o referendarie è riconosciuto, per l’anno 2025, nel limite dello stanziamento complessivo per il medesimo anno, il rimborso rispettivamente di euro 12,06 ed euro 32,68 per ciascun messaggio, indipendentemente dalla sua durata.

La misura di tale rimborso è riconosciuta solo per i messaggi diffusi su tutto il territorio regionale, dovendo essere proporzionalmente ridotta – secondo quanto previsto dal successivo comma 5 – per i messaggi diffusi solo in una o più province legittimamente servite dalle emittenti radiofoniche e televisive.

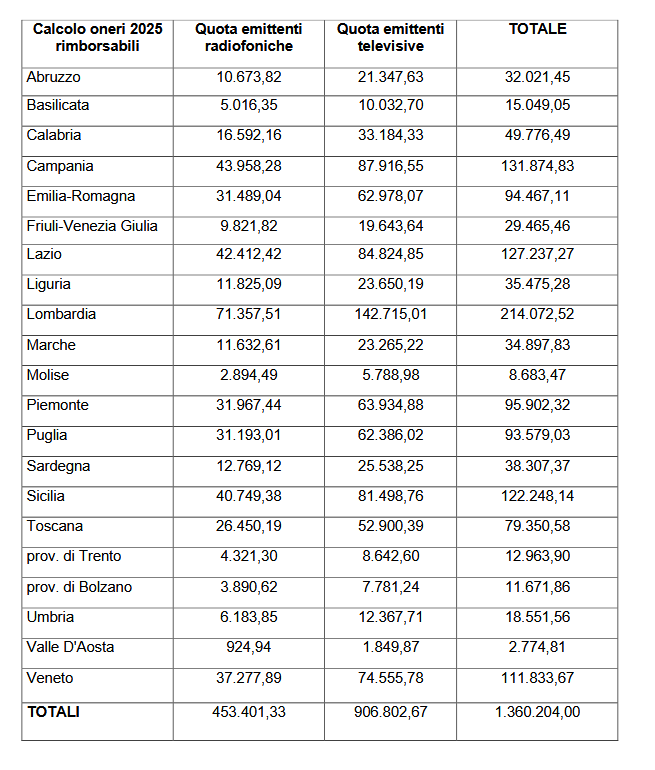

Viene previsto che dello stanziamento complessivo di euro 1.360.204,00, iscritto nello stato di previsione della spesa del Ministero delle Imprese e del Made in Italy, capitolo 3121, piano gestionale 2, per l’esercizio finanziario 2025:

- euro 453.401,33 sono riservati alle emittenti radiofoniche locali

- euro 906.802,67 alle emittenti televisive locali

In proporzione al numero dei cittadini iscritti nelle liste elettorali di ciascuna Regione e Provincia autonoma, si provvede al riparto della somma stanziata per l’anno 2025 come segue:

Attenzione al fatto che fermo restando il valore di euro 12,06 per le radio e di euro 32,68 per le televisioni come parametro di riferimento per ciascun messaggio diffuso per l’intero territorio regionale, le regioni riconosceranno, alle emittenti autorizzate a trasmettere su base provinciale o pluri-provinciale, un rimborso per singolo messaggio calcolato in proporzione al numero dei cittadini iscritti nelle liste elettorali delle singole province risultanti dai titoli autorizzatori o concessori rilasciati ai richiedenti dal Ministero delle imprese e del Made in Italy

-

Immobile soggetto a superbonus: tassata la plusvalenza anche ricevuto in donazione

Con la Risoluzione n 62 del 30 ottobre le Entrate replicano a quesito sulla tassazione delle plusvalenze degli immobili ceduti e agevolati con il superbonus.

In sintesi viene specificato che non si evita la tassazione se l'immobile proviene da donazione.

Vediamo il caso di specie e la replica ADE.

Immobile soggetto a superbonus: tasssata la plusvalenza anche ricevuto in donazione

L’Agenzia delle Entrate, con la Risoluzione n. 62 del 30 ottobre 2025, ha chiarito un dubbio cruciale in materia di tassazione immobiliare:

- la plusvalenza derivante dalla vendita di un immobile ricevuto in donazione, oggetto di interventi agevolati con Superbonus, è imponibile.

Con il documento di prassi viene ricordato che il Superbonus 110%, introdotto dall’art. 119 del D.L. n. 34/2020 (Decreto Rilancio), ha incentivato lavori di efficientamento energetico e miglioramento sismico, con possibilità di detrazione fiscale, sconto in fattura o cessione del credito.

Dal 1° gennaio 2024, la Legge di Bilancio (art. 1, commi 64-67, L. 213/2023) ha introdotto una nuova forma di plusvalenza imponibile sulla vendita di immobili oggetto di tali interventi.

Nel caso di specie un contribuente ha ricevuto in donazione, nel 2012, un immobile dalla madre (a sua volta subentrata per successione).

Negli anni successivi ha realizzato interventi edilizi agevolati con Superbonus, terminati nel dicembre 2024.

L’immobile non è mai stato adibito ad abitazione principale.

Ora l’istante intende cedere a titolo oneroso l’immobile e chiede se la plusvalenza derivante dalla vendita sia imponibile.

Egli ritiene non dovuta alcuna tassazione, sostenendo che, trattandosi di un bene originariamente ricevuto dalla madre per successione, debba valere l’esclusione prevista dall’art. 67 del TUIR.

Vediamo come replica l'Agenzia

Immobile con superbonus ceduto: chiarimenti ADE per quelli ricevuti per donazione

La Legge di Bilancio 2024 ha inserito nel TUIR (DPR 917/1986) il nuovo articolo 67, comma 1, lett. b-bis) che prevede la tassazione delle plusvalenze derivanti dalla prima cessione a titolo oneroso di immobili oggetto di interventi Superbonus conclusi da non più di dieci anni.

Sono tuttavia escluse dalla tassazione:

- le cessioni di immobili acquisiti per successione;

- gli immobili adibiti ad abitazione principale del cedente o dei familiari per la maggior parte del decennio antecedente.

L’Agenzia ribadisce che la donazione non è equiparabile alla successione: la norma è chiara nell’indicare solo i beni acquisiti per successione come esclusi dalla nuova plusvalenza.Non rileva, nel caso di specie che il donante avesse acquisito l’immobile per successione.

Quindi, l’immobile ricevuto in donazione è soggetto alla nuova imposta, se rivenduto entro dieci anni dalla fine dei lavori, nel caso specifico:

- l’immobile non è stato ereditato, ma donato;

- non è abitazione principale;

- gli interventi si sono conclusi nel 2024;

- la vendita avverrebbe prima del 2034.

La plusvalenza è imponibile, secondo il nuovo art. 67 TUIR, non tutti gli immobili ristrutturati con Superbonus generano plusvalenze tassabili, infatti sono esclusi:

- immobili ereditati (successione);

- immobili adibiti ad abitazione principale del cedente o di familiari per almeno 5 o 10 anni;

- immobili venduti dopo 10 anni dalla fine dei lavori agevolati.

Come si calcola la plusvalenza?

Nella risoluzione viene evidenziato come si calcola la plusvalenza, l'articolo 68 del TUIR, nel testo in vigore a seguito delle modifiche apportate dall'articolo 1, comma 64, lett. b), nn. 1), 2) e 3), della citata legge di bilancio 2024, prevede che «le plusvalenze di cui alle lettere a), b) e b bis) del comma 1 dell'articolo 67 sono costituite dalla differenza tra i corrispettivi percepiti nel periodo di imposta e il prezzo di acquisto o il costo di

costruzione del bene ceduto, aumentato di ogni altro costo inerente al bene medesimo. Per gli immobili di cui alle lettere b) e b bis) del comma 1 dell'articolo 67 acquisiti per donazione si assume come prezzo di acquisto o costo di costruzione quello sostenuto dal donante. Per gli immobili di cui alla lettera bbis) del comma 1 dell'articolo 67, ai fini della determinazione dei costi inerenti al bene, nel caso in cui gli interventi agevolati ai sensi dell'articolo 119 del decreto legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77, si siano conclusi da non più di cinque anni all'atto della cessione, non si tiene conto delle spese relative a tali interventi, qualora si sia fruito dell'incentivo nella misura del 110 per cento e siano state esercitate le opzioni di cui all'articolo 121, comma 1, lettere a) e b), del citato decreto legge n. 34 del 2020. Nel caso in cui gli interventi agevolati si siano conclusi da più di cinque anni all'atto della cessione, nella determinazione dei costi inerenti al bene si tiene conto del 50 per cento di tali spese, qualora si sia fruito dell'incentivo nella misura del 110 per cento e siano state esercitate le opzioni di cui al periodo precedente. Per i medesimi immobili di cui alla lettera bbis) del comma 1 dell'articolo 67, acquisiti o costruiti, alla data della cessione, da oltre cinque anni, il prezzo di acquisto o il costo di costruzione, determinato ai sensi dei periodi precedenti, è rivalutato in base alla variazione dell'indice dei prezzi al consumo per le famiglie di operai e impiegati».In sintesi, la plusvalena si calcola come:

Prezzo di vendita

– Costo di acquisto/donazione

+ costi documentati

Per gli immobili ricevuti in donazione, si assume il costo sostenuto dal donante, se i lavori Superbonus:

- sono conclusi da meno di 5 anni, e si è usufruito del 110% con cessione del credito o sconto in fattura, le spese non si considerano deducibili;

- sono conclusi da più di 5 anni, è deducibile solo il 50% delle spese.

La Risoluzione n. 62/2025 fornisce un chiarimento decisivo chiarendo che la vendita di un immobile ricevuto in donazione, oggetto di Superbonus, genera una plusvalenza imponibile se avviene entro 10 anni dalla fine dei lavori.

Allegati: