-

Resto al sud 2.0: via alle domande

Resto al Sud 2.0 promuove la nascita di nuove iniziative;

- imprenditoriali,

- libero-professionali,

- e di lavoro autonomo,

nei territori del Mezzogiorno: Abruzzo, Basilicata, Calabria, Campania, Molise, Puglia, Sardegna e Sicilia. La dotazione finanziaria per il 2025 è di 356,4 milioni di euro.

Ricordiamo che la misura è stata istituita dal DL Coesione, leggi anche Autoimpiego e Resto al Sud 2.0: le nuove regole sugli incentivi per i giovani.

La domanda può essere presentata online dal titolare/legale rappresentante dell’iniziativa economica,

- previo accesso nell’area personale di Invitalia

- dal giorno 15 ottobre 2025

e verrà esaminata, entro 90 giorni, in base all’ordine cronologico di presentazione, nei limiti delle risorse finanziarie disponibili.

Resto al sud 2.0: beneficiari

L’incentivo è rivolto ai giovani tra i 18 anni compiuti e i 35 anni non ancora compiuti, che sono in una condizione di inattività, inoccupazione o disoccupazione, nonché ai disoccupati del Programma GOL (Garanzia di occupabilità dei lavoratori) e ai cosiddetti working poor.

Con resto al sud 2.0è possibile avviare nuove iniziative di autoimpiego in tutti i settori economici, ad eccezione del comparto agricolo, della pesca e dell’acquacoltura.

Resto al sud 2.0: gli aiuti

Resto al sud 2.0 prevede le seguenti agevolazioni:

- voucher a fondo perduto fino a un importo di 40.000 euro (elevabile a 50.000 euro)

- contributo del 75% a fondo perduto per programmi di investimento che hanno un importo massimo di 120.000 euro

- contributo del 70% a fondo perduto per programmi di investimento che hanno un importo compreso tra 120.000 euro e 200.000 euro

Clicca qui per approfondire le modalità di domanda e tutto ciò che concerne l'agevolazione.

-

Superbonus in 10 rate: con l’integrativa entro il 31 ottobre

Il Superbonus in dieci anni anche per le spese del 2023 è ciò che mancava per chiudere il cerchio su questa agevolazione ormai agli sgoccioli.

Con la Legge di Bilancio 2025 in vigore dal 1° gennaio è state prevista la novità del superbonus spese 2023 da spalmare in 10 anni, vediamo, dalle istruzioni ADE come procedere nella dichiarazione dei redditi 2025.

Superbonus 2023 in dieci anni: istruzioni per procedere

La Legge di bilancio 2025 contiene un intervento relativo all'utilizzo delle detrazioni collegate alle ristrutturazioni di efficientamento energetico.

In particolare, anche per le spese effettuate nel 2023 è introdotta la possibilità di spalmare su dieci anni il recupero del bonus fiscale.

Facendo un riepilogo delle norme già in vigore:

- per le spese da superbonus 2022 la possibilità di spalmare su 10 anni è stata introdotta da una norma inserita in fase in conversione del decreto blocca cessioni (DL n 11/2023). In particolare, si dava la possibilità di articolare su dieci anni, invece che in quattro, lo sconto fiscale per i contribuenti che avevano effettuato lavori con il 110% e non avevano optato per la cessione o lo sconto in fattura. Per accedere a questa possibilità è servito inserire la prima rata all’interno della dichiarazione di quest’anno.

- per le spese 2024, invece, la spalmatura in 10 anni è stata oggetto di un altro intervento, inserito nel DL n 39/2024, all’articolo 4-bis, comma 4.

In pratica è stato deciso che tutte le spese collocate nel periodo di imposta 2024 avrebbero generato dieci rate annuali, con rateizzazione anche negli anni successivi.

L'unico anno rimasto appunto fuori dalla possibilità di spalmare su dieci anni le spese è il 2023, divenuto possibile grazie alla Legge di Bilancio 2025

Quindi si alliena le spese 2023 a tutti gli altri anni prevedendo la detrazione decennale la cui prima quota in dichiarazione quest’anno.

L'agenzia delle Entrate con una notizia pubblicata sul proprio quotidiano online Fiscoggi ha fornito istruzioni pratiche, vediamole

Superbonus 2023 in 10 rate: con l’integrativa entro il 31 ottobre

I contribuenti che l'anno passato hanno presentato il modello 730/2024 o Modello Redditi 2024, che intendono avvalersi della possibilità di spalmare i 10 anni le spese da superbonus 2023, dovranno presentare un modello Redditi 2024 integrativo.

In deroga a quanto previsto dall'articolo 2, comma 8, del regolamento di cui al Dpr n. 322/1998, la presentazione della dichiarazione integrativa relativa al periodo d’imposta 2023 dovrà necessariamente avvenire entro il termine stabilito per la presentazione della dichiarazione dei redditi relativa al periodo d'imposta 2024 (31 ottobre 2025 per le persone fisiche e per i soggetti Ires con periodo d’imposta coincidente con l’anno solare).

L’opzione è irrevocabile e la maggiore imposta eventualmente dovuta a seguito della rideterminazione della rateazione, dato che il periodo di detrazione si dilata, ma si riduce la quota annuale del beneficio, dovrà essere versata, senza applicazione di sanzioni e interessi, entro il termine previsto per il versamento del saldo delle imposte sui redditi relative al periodo d’imposta 2024 ossia:

- 30 giugno 2025 per le persone fisiche e per i soggetti Ires con periodo d’imposta coincidente con l’anno solare.

L'ADE fa sapere che sul proprio sito nella sezione Modello 2024 relativi all’anno d’imposta 2023, sono disponibili i modelli e le istruzioni aggiornate a questa novità, unitamente ai programmi per la compilazione e il controllo della dichiarazione dello scorso anno (versione 1.5.0 del 12 giugno 2025).

Il contribuente persona fisica, nel Frontespizio del modello Redditi Pf 2024 – integrativo, nella sezione “Tipo di dichiarazione”, compila la casella “Dichiarazione integrativa” indicando il codice 1, mentre, nel quadro RP dovrà, a seconda delle sezioni interessate, barrare:

- la colonna 8A (Opzione 2023) dei righi da RP41 a RP47, se la spesa è relativa a interventi di recupero del patrimonio edilizio e altri interventi (tra cui anche il Sisma bonus) da indicare nella sezione III A del quadro RP

- la colonna 5A, oppure 12° in caso di benefici derivanti da partecipazioni societarie, (Opzione 2023) del rigo RP56, se la spesa è relativa a interventi relativi alle “colonnine di ricarica” da indicare nella sezione III C del quadro RP

- la colonna 7A (Opzione 2023) dei righi da RP61 a RP64, se la spesa è relativa a interventi di Eco bonus da indicare nella sezione IV del quadro RP.

I soggetti Ires dovranno indicare nei modelli Redditi Sc/Enc 2024, a seconda delle sezioni interessate del quadro RS, il valore “10”:

- nella colonna 6A dei righi da RS150 a RS151, se la spesa è relativa a interventi su edifici ricadenti nelle zone sismiche (Sisma bonus)

- nella colonna 4A o 5A, rispettivamente, dei righi RS420 o RS421, se la spesa è relativa a interventi relativi alle “colonnine di ricarica”

- nella colonna 6 dei righi da RS501 a RS512, se la spesa è relativa a interventi di Eco bonus.

L’eventuale maggiore imposta derivante dalla dichiarazione integrativa dovrà essere versata entro il 30 giugno 2025 tramite modello F24 utilizzando il codice tributo 4001 per l’Irpef e i codici 3801 e 3844 rispettivamente per le addizionali regionali e comunali all’Irpef (per i soggetti Ires va utilizzato il codice tributo 2003).

Attenzione al fatto che successivamente era stato segnalato in proposito un errroe bloccante del sistema, e le Entrate hanno pubblicato la versione 1.6.0 del software di controllo del modello Redditi 2024 per il 2023 ora utilizzabile per l’invio delle integrative per le persone fisiche, che desiderano optare per lo spalmadetrazioni superbonus 110% del 2023.

-

Notifica cartella: è valida se l’indirizzo è errato?

La pronuncia n 18274/2025 della cassazione si esprime in tema di notifica.

La vicenda nasce da un ricorso contro ipoteca e cartelle notificate a indirizzo diverso da quello della sede legale della SRL.

La Cassazione ha enunciato il seguente principio:

“In tema di notificazione della cartella di pagamento, ai sensi dell’art. 26, comma 1, parte seconda, del d.P.R. 29 settembre 1972, n. 602, la prova del perfezionamento del procedimento notificatorio e della relativa data è assolta mediante la produzione della relata di notificazione e/o dell’avviso di ricevimento, recanti il numero identificativo della cartella stessa, non essendo necessario che l’agente della riscossione produca la copia della cartella di pagamento”.

Vediamo i dettagli del caso di specie.

Notifica cartella: è valida se l’indirizzo è errato?

Una Srl, notificataria di una comunicazione preventiva di ipoteca su immobili da parte di Equitalia Sud S.p.A. oggi Agenzia delle Entrate – Riscossione presentava ricorso.

L’atto era stato emesso in seguito a cartelle di pagamento per tributi locali non versati.

La società contestava, tra le altre cose, l’irregolarità delle notifiche e in particolare che le cartelle sarebbero state recapitate presso un numero civico errato rispetto alla sede legale e ricevute da una persona non identificata chiaramente come incaricata.

Il ricorso veniva respinto in primo e secondo grado in quanto la Commissione Tributaria Regionale confermava la legittimità della notifica, basandosi sulla presenza di un soggetto “incaricato dalla società” e sulla regolare attestazione dell’avviso di ricevimento.

Da qui il ricorso per Cassazione, affidato a un unico motivo, che denunciava violazione delle norme in materia di notifiche (art. 145 c.p.c., art. 26 DPR 602/1973) e difetto di motivazione.

Con l'Ordinanza n. 18274/2025, la Sezione Tributaria della Corte di Cassazione ha rigettato il ricorso della società, ribadendo un principio giurisprudenziale ormai consolidato:

“In tema di notificazione della cartella di pagamento, ai sensi dell’art. 26, comma 1, parte seconda, del d.P.R. 29 settembre 1972, n. 602, la prova del perfezionamento del procedimento notificatorio e della relativa data è assolta mediante la produzione della relata di notificazione e/o dell’avviso di ricevimento, recanti il numero identificativo della cartella stessa, non essendo necessario che l’agente della riscossione produca la copia della cartella di pagamento”.

La Corte ha evidenziato come il principio di conoscenza legale ex art. 1335 c.c. prevalga, salvo querela di falso.

Inoltre, ha ribadito che:

- non è necessaria la produzione in giudizio degli originali delle cartelle, se il destinatario non ne disconosce specificamente la conformità ai sensi dell’art. 2719 c.c.

- la notifica è valida anche se effettuata presso un numero civico errato, se l’atto è ricevuto da persona incaricata alla sede legale della società.

- In assenza di una querela di falso, il contenuto dell’avviso di ricevimento ha efficacia probatoria piena, come atto pubblico.

Nel caso specifico, la società non ha fornito elementi per contrastare le presunzioni ma si è limitata a contestare genericamente la notifica presso un civico diverso (n. 48 invece di n. 78), ma senza dimostrare che la persona che ha ricevuto l’atto non fosse incaricata dalla società stessa, quindi la notifica è regolare anche con civico errato.

Il ragionamento della Cassazione si basa su due presupposti chiave:

- presunzione di incarico: chiunque si trovi all’interno della sede (anche di fatto) può ricevere atti per conto della società, salvo prova contraria.

- errore materiale irrilevante: la differenza nel numero civico non ha impedito la ricezione dell’atto da parte di soggetto legittimato. L’atto ha quindi raggiunto il suo scopo, come previsto dall’art. 156 c.p.c.

In sintesi:

- la contestazione generica dell’irregolarità della notifica non basta.

- serve un disconoscimento specifico o querela di falso.

- anche un errore formale (es. numero civico) non inficia la validità della notifica, se l’atto viene comunque ricevuto da persona legittimata.

-

Sport bonus 2025: elenco definitivo beneficiari 1° finestra

Il Dipartimento dello sport ha pubblicato l'elenco definitivo dei soggetti beneficiari del credito d’imposta, individuati mediante il numero seriale assegnato, nell’ambito della procedura Sport Bonus 2025 – 1° finestra, come stabilito dalla legge 30/12/2024, n. 207, art. 1, comma 246.

Attenzinoe al datto che, l’elenco differisce dall’elenco precedentemente pubblicato degli ammessi ad effettuare l’erogazione liberale, in quanto per alcuni soggetti non è stato possibile perfezionare l’iter amministrativo previsto, a causa del mancato rispetto dei requisiti o a causa della mancata certificazione dell’erogazione liberale prevista.

Inoltre attenzione al fatto che, la seconda finestra è in apertura dal 15 ottobre, in proposito leggi: Soprt bonus 2° finestra dal 15 ottobre

Sport bonus 2025: elenco definitivo beneficiari

La prima finestra de bonus si è chiusa il 30 giugno e il Dipartimento dello sport ha pubblicato l’elenco provvisorio dei soggetti ammessi alla procedura del beneficio fiscale che, entro il 10 settembre 2025, hanno effettuato le erogazioni liberali in denaro per interventi di manutenzione e riqualificazione di impianti sportivi pubblici o per la realizzazione di nuove strutture sportive pubbliche (Sport Bonus 2025 – 1^ finestra).

In particolare, i soggetti beneficiari entro il 10 settembre 2025 hanno:

- effettuato le erogazioni liberali (tramite bonifico bancario, bollettino postale, carte di debito, carte di credito e prepagate, assegni bancari e circolari).

- inserito in formato pdf ed in un unico file all’interno della piattaforma (sezione “messaggi”, icona “allegati”):

- 1) la quietanza di pagamento, con causale “sport bonus 2025 – 1^ finestra – ……… (inserire il numero seriale assegnato)”, da cui risultino visibili il CRO o il TRN;

- 2) la dichiarazione dell’Ente beneficiario dell’erogazione liberale.

Con avviso del 13 ottobre il Dipartimento ha reso noto l'elenco definitivo dei beneficiari, diverso dal precedente elenco, in quanto alcuni soggetti non hanno completato la procedura

Qualora i soggetti beneficiari riscontrassero delle anomalie nell’elenco pubblicato, sarà possibile inviare una e-mail all’indirizzo:

- [email protected] ,

- specificando nell’oggetto: “Sport bonus 2025 – 1° finestra – numero seriale – anomalia elenco”.

Alle imprese inserite in elenco spetta un credito d'imposta, immediatamente utilizzabile, in misura pari al 65 per cento delle erogazioni liberali effettuate, da utilizzarsi in tre quote annuali di pari importo tramite compensazione, presentando il modello F24 (codice tributo “6892”) esclusivamente attraverso i servizi telematici messi a disposizione dall’Agenzia delle entrate in ciascuno degli esercizi finanziari 2025, 2026 e 2027.

A tutti i soggetti destinatari delle erogazioni liberali che, ai sensi dell’art. 1, comma 626, della legge n. 145/2018, è fatto obbligo di fornire adeguata pubblicità delle somme ricevute e della loro destinazione, attraverso l’utilizzo di mezzi informatici.

Infine, entro il 30 giugno di ogni anno successivo a quello dell’erogazione liberale e fino all’ultimazione dei lavori, i soggetti destinatari delle erogazioni liberali devono rendicontare al Dipartimento per lo sport i lavori eseguiti e le somme utilizzate.

La rendicontazione di cui sopra deve essere redatta in forma di relazione semplice ed inviata tramite e-mail con oggetto “Sport bonus 2025 – 1° finestra – numero seriale – rendicontazione”, all’indirizzo [email protected]

-

Dichiarazione IMU: è necessaria nella trasformazione urbanistica del fondo?

La Corte di Cassazione, con la sentenza n. 26921/2025 è intervenuta nuovamente su un tema cruciale per la fiscalità locale: l'obbligo di dichiarazione ICI (e, per estensione, IMU) in caso di trasformazione urbanistica di un’area da agricola a edificabile e la conseguente decorrenza del termine di decadenza per l’accertamento del Comune.

Il caso trae origine da avvisi di accertamento ICI notificati a due contribuenti per due annualità, relativi a un’area ricompresa nel comparto edificatorio di un Comunce.

I proprietari avevano contestato il valore attribuito all’area e la sua effettiva edificabilità, in considerazione dell’assenza di PUA e dei rilevanti oneri di urbanizzazione.

La Commissione tributaria regionale aveva accolto l’appello del Comune, ma i contribuenti hanno proposto ricorso per Cassazione, sollevando, tra l’altro, la questione dell’obbligo dichiarativo e della decorrenza del termine di decadenza per l’accertamento.

Dichiarazione IMU: serve per il terreno agricolo che diventa edificabile con PUA?

La Corte, dopo aver esaminato i numerosi motivi di ricorso, ha rigettato la maggior parte delle doglianze, accogliendo parzialmente solo il sesto motivo, relativo all’applicazione del cumulo giuridico delle sanzioni tributarie.

Tuttavia, ha colto l’occasione per enunciare un principio innovativo in merito all’obbligo dichiarativo.

Essa ha enunciato il seguente importante principio: "L'onere dichiarativo della variazione degli elementi di imposizione previsto dall'art. 10, comma 4, del D.Lgs. 30 dicembre 1992, n. 504 (ICI) e, nell'IMU, dall'art. 13, comma 12-ter, D.L. n. 201 del 2011 (…) non sussiste nell'ipotesi in cui la variazione consista nella sopravvenuta trasformazione di un terreno agricolo in area edificabile in forza dello strumento urbanistico generale adottato dall'ente impositore."

La Corte ha fondato il principio sulla base del regime di pubblicità legale che caratterizza gli atti di pianificazione urbanistica comunale.

Poiché l’adozione del PUC è un atto pubblico, l’informazione sulla nuova destinazione urbanistica risulta “giuridicamente conoscibile” dal contribuente.

Inoltre, ha evidenziato come sia lo stesso Comune a generare la variazione urbanistica, rendendo illogico pretendere una dichiarazione da parte del contribuente che confermi un fatto già noto all’ente impositore. In sostanza, il presupposto impositivo nasce da un atto amministrativo generale adottato dallo stesso soggetto accertatore.

-

Sostegno ai mercati rionali: il MIMIT assegna le risorse

Con il Decreto direttoriale 7 ottobre 2025 sono ripartite tra le Regioni richiedenti le risorse destinate dal decreto interministeriale 26 giugno 2025 agli interventi in favore dei mercati rionali.

Ricordiamo che si tratta di una misura di sostengo disciplinata dal Decreto Direttoriale 11 agosto 2025 che ha definito le modalità e i termini per la presentazione delle domande di accesso alle agevolazioni volte a sostenere le PMI per la partecipazione alle manifestazioni fieristiche nazionali o internazionali organizzate in Italia e gli organizzatori di manifestazioni fieristiche nazionali per la realizzazione di progetti finalizzati all’organizzazione in Italia di manifestazioni o eventi fieristici, in presenza, virtuali o “ibridi”, di rilievo internazionale per far conoscere e diffondere anche all’estero l’eccellenza del made in Italy.

Tra le linee di intervnto vi è appunto la LInea 3 gestita dalle Regioni a sostegno dei mercati rionali.

Leggi anche Bonus fiere e mercati: tutte le regole e il calendario delle domande per gli altri aiuti.

Sostegno ai mercati rionali: il MIMIT assegna le risorse

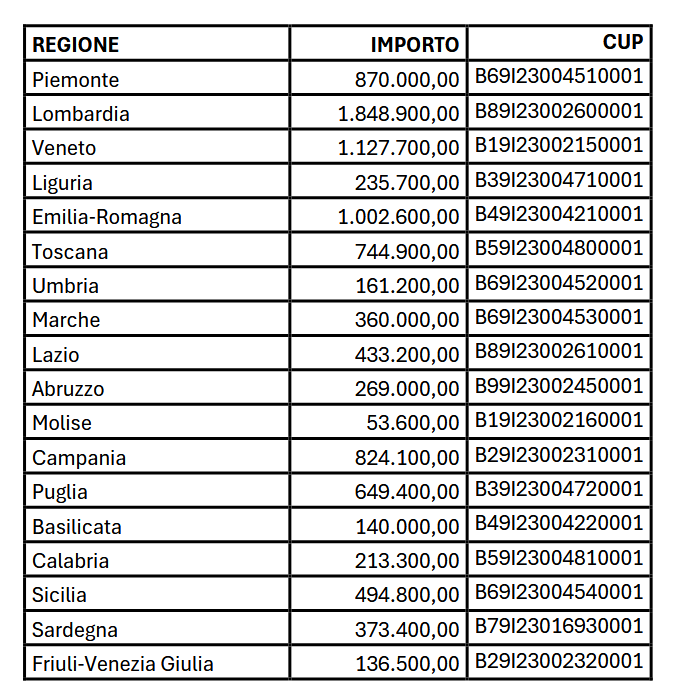

Le Risorse stanziate a sostegno dei mercati rionali ammontano a 10 milioni di euro

L’attuazione dell’intervento volto a sostenere i mercati rionali è demandata alle Regioni. Ai fini dell’accesso alle risorse spettanti, ciascuna Regione ha presentato una specifica richiesta di assegnazione della quota di propria competenza.

Il Ministero ha adotato appunto lo specifico provvedimento per l’attribuzione alle Regioni delle risorse ad esse spettanti sulla base delle percentuali di riparto di cui al Dpcm 30 luglio 2003 e ora provvederà al conseguente trasferimento.

In particolare, con il decreto direttoriale 7 ottobre 2025 sono assegnate le risorse come segue:

.

.Sostegno ai mercati rionali: finalità degli aiuti 2025-2026

Le risorse assegnate saranno utilizzate dalle Regioni richiedenti per incentivare progetti di investimento nei mercati rionali ricadenti nel proprio territorio finalizzati all’ammodernamento, all’ampliamento, alla riqualificazione strutturale dei medesimi mercati, anche mediante interventi mirati all’efficientamento energetico o a una maggiore sostenibilità ambientale.

Nella concessione, le predette Amministrazioni daranno priorità, con le modalità da queste definite con apposito provvedimento, ai mercati rionali attrattivi sul versante turistico anche in ragione della loro caratterizzazione culturale e artistica.

-

Permessi retribuiti dipendente: quando i rimborsi al datore non sono soggetti a IVA

Con la risposta n. 261 del 2025, l’Agenzia delle Entrate ha fornito importanti chiarimenti sul trattamento ai fini IVA dei rimborsi corrisposti dagli enti locali ai datori di lavoro per le ore di permesso retribuito concesse ai propri dipendenti che ricoprono cariche elettive o amministrative.

La pronuncia nasce da un quesito presentato da un Comune, e tocca un tema centrale per la gestione fiscale degli enti pubblici: se tali somme, dopo l’abrogazione della storica norma di esenzione, debbano o meno essere considerate prestazioni imponibili IVA.Permessi retribuiti al dipendente: i rimborsi al datore non sono soggetti a IVA

L’istanza di interpello è stata presentata da un Comune che chiede di conoscere la corretta disciplina IVA da applicare ai rimborsi erogati ai datori di lavoro privati o enti pubblici economici per i permessi concessi ai dipendenti chiamati a svolgere funzioni amministrative nell’ente, ai sensi degli articoli 79 e 80 del D.Lgs. 267/2000 (TUEL).

In particolare, l’art. 80 TUEL dispone che: “Le somme rimborsate sono esenti da imposta sul valore aggiunto ai sensi dell’articolo 8, comma 35, della legge 11 marzo 1988, n. 67”.

Tuttavia, il D.L. 16 settembre 2024, n. 131, convertito con modificazioni dalla L. 14 novembre 2024, n. 166 (il cosiddetto “Decreto Salva-infrazioni”), ha introdotto all’art. 16-ter l’abrogazione del comma 35 dell’art. 8 della L. 67/1988, che sanciva proprio l’esenzione IVA per i prestiti o distacchi di personale quando era corrisposto soltanto il rimborso dei costi.

Da qui il dubbio dell'istante i permessi retribuiti concessi ai lavoratori eletti in organi comunali devono ora essere considerati, ai fini IVA, “prestiti o distacchi di personale”?

E se sì, il nuovo regime si applica anche ai mandati iniziati nel 2024, prima del 1° gennaio 2025, data di efficacia della nuova norma?

Il TUEL (artt. 77–80) garantisce ai lavoratori eletti in enti locali il diritto di assentarsi dal lavoro per partecipare alle riunioni degli organi amministrativi, mantenendo la retribuzione ordinaria, che viene poi rimborsata al datore di lavoro dall’ente pubblico presso il quale il dipendente esercita la funzione.

Fino al 2024, tali rimborsi erano esenti da IVA in base al citato art. 8, comma 35, L. 67/1988, disposizione che escludeva la rilevanza IVA dei distacchi di personale “a fronte del solo rimborso del relativo costo”.

Dopo la sentenza della Corte di Giustizia UE dell’11 marzo 2020, causa C-94/19, tale regime è stato ritenuto incompatibile con la direttiva 2006/112/CE, in quanto anche il rimborso di costi può configurare una prestazione a titolo oneroso se esiste un nesso diretto tra le parti.

Per adeguarsi a tale pronuncia, il legislatore italiano ha introdotto nel 2024 l’art. 16-ter del D.L. 131/2024, che abroga l’esenzione e stabilisce la rilevanza IVA dei prestiti e distacchi di personale stipulati o rinnovati dal 1° gennaio 2025.Il Comune, quindi, chiede se i rimborsi per permessi amministrativi rientrino in questa nuova categoria e se debbano essere assoggettati a IVA.

L’Agenzia ricostruisce il quadro normativo e conclude che i rimborsi in questione non sono soggetti a IVA.

Secondo l’art. 3 del DPR 633/1972, costituiscono prestazioni di servizi imponibili IVA solo quelle che avvengono “verso corrispettivo”, ossia in presenza di un rapporto sinallagmatico in cui il compenso rappresenta il controvalore effettivo del servizio reso.

L’Agenzia richiama la giurisprudenza UE (sentenze C-283/12, C-11/15, C-544/16) e la Circolare 20/E del 2015, secondo cui l’operazione è imponibile solo se tra le parti esiste una reciprocità di prestazioni: in caso contrario, l’erogazione di denaro è una mera movimentazione finanziaria, esclusa dal campo IVA.

Nella Circolare 5/E del 16 maggio 2025, l’Agenzia ha chiarito che per configurare un distacco o prestito di personale ai fini IVA devono sussistere tre elementi:

- un datore di lavoro distaccante, che mette temporaneamente a disposizione un lavoratore;

- un distaccatario, che ne utilizza l’attività lavorativa;

- la sussistenza di un interesse economico del distaccante.

Nel caso dei permessi per mandato elettivo, manca del tutto l’elemento dell’interesse del datore di lavoro: il rimborso erogato dall’ente pubblico non è il corrispettivo di un servizio, ma una forma di compensazione economica per garantire al cittadino la possibilità di esercitare il proprio mandato pubblico.

Non vi è nesso di reciprocità tra Comune e datore di lavoro: l’ente non riceve alcuna prestazione da parte del datore, ma rimborsa un costo che quest’ultimo ha sostenuto nell’interesse generale della collettività.

Di conseguenza, manca la condizione essenziale per configurare un’operazione a titolo oneroso e l'agenzia conclude che:“Le somme rimborsate dall’Ente al datore di lavoro non rientrano nel campo di applicazione dell’IVA e non si rilevano le condizioni affinché l’operazione possa essere considerata una prestazione di servizi a titolo oneroso”.

Allegati: