-

Polizza che assicura il presidente del CdA: il costo è indeducibile

La sentenza numero 24022 della Corte di Cassazione, pubblicata il 6 settembre 2024, esamina la dibattuta questione della deducibilità dei premi versati dalle società per polizze che assicurano il presidente del Consiglio di Amministrazione contro infortunio o decesso.

Sulla questione non esistono norme positive esplicite per cui bisognerà rifarsi alle norme generali sul funzionamento del reddito d’impresa, eventualmente accompagnate da giurisprudenza e prassi.

Tendenzialmente, anche nella prassi più comune, è opinione diffusa che questo tipo di polizze, stipulate dalla società, rappresentano per lo più dei costi indeducibili.

Tuttavia tale regola generale potrebbe trovare un limite in alcune situazioni.

Ad esempio, quando la polizza assicurativa che copre il presidente del CdA non è riscattabile (non presentando così alcun sottinteso speculativo di tipo finanziario) e il beneficiario risulti essere l’impresa e non l’amministratore, potrebbe essere plausibile ipotizzare la deducibilità del costo: l’inerenza dovrebbe essere giustificata dal fatto che la società, in questo modo, si garantirebbe contro un evento negativo per l’impresa anche dal punto di vista economico. Va da sé che, in una tale situazione, a fronte della deduzione del costo del premio, l’eventuale risarcimento costituirebbe una sopravvenienza attiva.

Situazione diversa è invece quella in cui l’impresa stipuli una polizza in cui il beneficiario sia lo stesso amministratore (o i suoi eredi): in una tale situazione il costo del premio sostenuto per una polizza contro decesso o morte, secondo prassi consolidata, dovrebbe costituire un fringe benefit da tassare come remunerazione in natura in capo all’amministratore, in base all’articolo 51 del TUIR.

Di conseguenza, essendo questo costo una parte del compenso dell’amministratore, e da questi portato a reddito, in base alle previsioni dell’articolo 95 del TUIR, il costo dovrebbe essere deducibile per la società.

La sentenza 24022/2024 della Corte di Cassazione

Di ben diverso avviso è la Corte di Cassazione, la quale, con la sentenza 24022, pubblicata il 6 settembre 2024, stabilisce un generale principio di indeducibilità dei premi assicurativi versati per polizze che assicurino da decesso o infortunio il presidente del Consiglio di Amministrazione della società.

Secondo la Corte, infatti, tali costi sarebbero inerenti alla gestione dell’impresa ma indeducibili in quanto non diretti alla produzione del reddito.

Tale punto di vista sarebbe sostenuto anche da precedenti pronunciamenti della medesima Corte di Cassazione, tra le quali le citate 18204/2017 e 28004/2009.

Nel caso esaminato il beneficiario della polizza assicurativa era lo stesso amministratore (o i suoi eredi), ma la Corte non propone alcuna distinzione in base al beneficiario, elemento non considerato quindi rilevante ai fini della deducibilità del premio corrisposto, in quanto, come detto, il perno dell’indeducibilità sarebbe costituito dall’assenza di legame con la produzione di reddito.

Similmente la Corte non prende neanche in esame se tali premi siano stati considerati fringe benefit dall’amministratore e, come tali, da questi portati a tassazione; situazione anche questa, dunque, non considerata rilevante ai fini della deducibilità dei costi sostenuti.

Come detto, in questo modo la Corte di Cassazione dispone un generale principio di indeducibilità delle polizze assicurative stipulate contro l’infortunio o il decesso di un amministratore, senza lasciare molto spazio all’interpretazione.

Va però segnalato che, nei limiti del caso in cui il costo della polizza costituisca un fringe benefit, e come tale sia tassato in capo all’amministratore, per la società il costo sostenuto smette di essere un costo assicurativo e diviene una parte della remunerazione dell’amministratore; come tale dovrebbe costituire un costo deducibile, in base alle regole generali che regolano il reddito d’impresa.

È dunque possibile ipotizzare che il punto affermato dalla Corte di Cassazione non riguardi il caso in cui una tale polizza costituisca un fringe benefit, che potrebbe costituire una diversa fattispecie, non esaminata dalla sentenza 24022/2024.

-

Nuovo sito Entrate-Riscossione: servizi online di facile consultazione

Con un comunicato stampa del 18 marzo la Riscossione informa di una super homepage per entrare nel mondo del fisco:

- accesso unico a servizi e news di Agenzia Entrate e Agenzia entrate-Riscossione

- spazio condiviso per visualizzare subito in primo piano i servizi online e le ultime notizie in materia fiscale.

Vediamo tutte le novità appena inaugurate dal Fisco.

Homepage congiunta di Entrate e Riscossione

Dal 18 marzo collegandosi ai siti istituzionali di

- Agenzia delle Entrate

- Agenzia delle entrate-Riscossione,

si apre una nuova pagina, una super homepage che consente ai cittadini di trovare immediatamente sullo schermo le

principali funzionalità e gli approfondimenti relativi alle attività delle due Agenzie: Il lancio della super homepage, accompagnato dal claim “Due Agenzie al servizio del Paese” e da un video di presentazione pubblicato sui canali social, si inserisce nell’ambito delle sinergie operative volte a sviluppare sempre nuove soluzioni per facilitare l’utilizzo dei servizi digitali.

Il lancio della super homepage, accompagnato dal claim “Due Agenzie al servizio del Paese” e da un video di presentazione pubblicato sui canali social, si inserisce nell’ambito delle sinergie operative volte a sviluppare sempre nuove soluzioni per facilitare l’utilizzo dei servizi digitali. Dalla pagina di prima consultazione è possibile:

- raggiungere, con link diretti, i principali servizi per i contribuenti,

- accedere ai siti istituzionali delle due Agenzie, che restano centrali e specifici nel fornire ai cittadini la completa consultazione di aggiornamenti normativi, notizie e strumenti telematici per svolgere le operazioni fiscali.

Il comunicato stampa specifica che lo scorso anno, i due siti hanno fatto registrare complessivamente oltre 213 milioni di accessi.

I contenuti sono strutturati per essere subito a portata di click, in modo da offrire la possibilità di una consultazione semplice e immediata, senza più doversi spostare, quando non è necessario, sui rispettivi siti istituzionali.

Unica sezione anche per prenotare un appuntamentoIn evidenza nella super homepage anche la sezione dedicata all’assistenza agli sportelli, che rimanda alla nuova pagina per prenotare un appuntamento, strutturata per rendere ancora più immediata la scelta dell’ufficio adatto alle necessità dei contribuenti.

Grazie a un percorso guidato, si può selezionare il tipo di operazione da effettuare o l’argomento da trattare, ma anche decidere se recarsi allo sportello fisico o richiedere una videochiamata.

I cittadini possono scegliere fra tre percorsi di prenotazione:

- “Assistenza fiscale” e “Assistenza catastale e ipotecaria” per i temi di pertinenza di Agenzia delle Entrate

- “Assistenza sulla cartella di pagamento e altri atti della riscossione” per quello che riguarda Agenzia delle entrate- Riscossione.

-

Redditi PF 2025: il quadro CP per il concordato preventivo biennale

Il Modello Redditi PF 2025 pubblicato in data 17 marzo dall'Agenzia delle Entrate, tra le principali novità reca l’inserimento di un quadro apposito per i contribuenti che hanno accettato la proposta di Concordato preventivo biennale, Quadro CP.

Vediamo i dettagli sulla compilazione

Redditi PF 2025: il quadro CP per il CPB

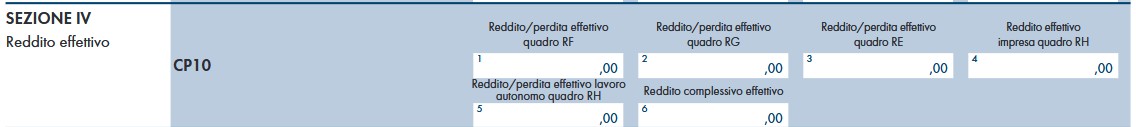

Il quadro CP del modello redditi PF 2025 si compone di cinque sezioni:

- la sezione I che va compilata dai contribuenti che si avvalgono del regime previsto dall’articolo 20-bis del Dlgs 13/2024 e che verseranno a seconda del punteggio Isa ottenuto nel 2023, una certa imposta sostitutiva, sulla parte di reddito di impresa o di lavoro autonomo concordato che eccede quello dichiarato nel periodo di imposta antecedente la proposta. Attenzione al fatto che il quadro va compilato anche dai contribuenti che non hanno aderito al CPB ma che partecipano a società trasparenti che hanno aderito

- le sezioni II e III che riguardano la generalità dei contribuenti che hanno aderito alla proposta per apportare le rettifiche al reddito concordato. Dal reddito concordato sono escluse alcune componenti che devono essere sommate o sottratte al reddito concordato ai sensi degli articoli 15 e 16 del Dlgs 13/2024.

- la sezione IV con il solo rigo CP10 è relativa al reddito effettivo che va comunque dichiarato. In questo rigo occorre indicare il reddito calcolato nei quadri ordinari, cioè RF, RG, RE ed RH:

- la sezione V che va compilata per indicare eventuali cause di cessazione o decadenza, le quali comportano la perdita del regime di concordato.

Le istruzioni evidenziano che con l’adesione al regime di CPB il contribuente si è impegnato a dichiarare gli importi concordati nelle dichiarazioni dei redditi relative ai periodi d’imposta oggetto di concordato.

L’accettazione della proposta da parte dei soggetti di cui agli articoli 5 e 116 del TUIR, obbliga al rispetto della medesima i soci o gli associati.

Si precisa che qualora il contribuente, nell’anno d’imposta 2023, abbia adottato il regime forfetario di cui all’art. 1, commi da 54 a 75 della legge 23 dicembre 2014, n. 190, la proposta di reddito concordato dallo stesso accettata per l’anno d’imposta 2024, ai sensi dell’art. 23 e seguenti del decreto CPB, produce effetti anche nel caso in cui egli, in tale anno, dichiari un ammontare di ricavi o compensi effettivi superiore a 100.000 euro, purché esso non sia non superiore a 150.000 euro.

In tal caso, infatti, il contribuente fuoriesce dal regime forfetario, ma non cessa dal CPB e, pertanto, determina il reddito effettivo nel relativo quadro RF o RG (a seconda del regime contabile adottato) mentre indica il reddito concordato nel presente quadro, applicando allo stesso le aliquote progressive IRPEF, (e compilando a tal fine la sezione II, senza effettuare le rettifiche di cui agli artt. 15 e 16) nonché, in presenza dei presupposti, l’imposta sostitutiva di cui all’art. 31-bis del decreto CPB, (compilando a tal fine la sezione I)

- la sezione I che va compilata dai contribuenti che si avvalgono del regime previsto dall’articolo 20-bis del Dlgs 13/2024 e che verseranno a seconda del punteggio Isa ottenuto nel 2023, una certa imposta sostitutiva, sulla parte di reddito di impresa o di lavoro autonomo concordato che eccede quello dichiarato nel periodo di imposta antecedente la proposta. Attenzione al fatto che il quadro va compilato anche dai contribuenti che non hanno aderito al CPB ma che partecipano a società trasparenti che hanno aderito

-

Modelli ISA 2025: ecco le regole

L'Agenzia delle Entrate ha pubblicato il Provvedimento n 131055 del 17 marzo le regole per gli ISA indici sintetici di affidabilità:

- ISA 2025 Indici sintetici di affidabilità – Commercio

- ISA 2025 Indici sintetici di affidabilità – Agricoltura

- ISA 2025 Indici sintetici di affidabilità – Manifatture

- ISA 2025 Indici sintetici di affidabilità – Professionisti

- ISA 2025 Indici sintetici di affidabilità – Servizi

Ricordiamo che all'atto della pubblicazione della prima bozza le Entrate evidenziavano che i modelli sono aggiornati ai nuovi codici ATECO 2025.

ISA 2025: pubblicati i definitivi

A partire dal 1° gennaio 2025 è entrata in vigore la nuova classificazione ATECO 2025 che sostituisce la versione della classificazione ATECO 2007 – Aggiornamento 2022.

Tale nuova classificazione verrà adottata ai fini amministrativi a partire dal 1° aprile 2025 e se ne è tenuto conto anche nella predisposizione degli ISA 2025.

Con il provvedimento di cui sopra, sono approvati, unitamente alle relative istruzioni – costituite da una Parte Generale, comune a tutti i modelli, da parti specifiche per ciascun modello e da parti relative ai quadri A, F e H, comuni ai modelli che ne prevedono il richiamo nelle relative istruzioni specifiche – i modelli per la comunicazione dei dati rilevanti ai fini dell’applicazione degli indici sintetici di affidabilità fiscale, che sono parte integrante dei modelli della dichiarazione dei redditi.

Attenzione al fatto che i modelli devono essere presentati dai contribuenti che nel periodo d’imposta 2024 hanno esercitato, in via prevalente, una delle attività economiche del settore dell’agricoltura, delle manifatture, dei servizi, delle attività

professionali e del commercio per le quali risultano approvati gli indici sintetici di affidabilità fiscale indicati nella Tabella 1 allegata alle Istruzioni Parte Generale in precedenza citate e che sono tenuti all’applicazione degli stessi, ovvero che, ancorché esclusi dall’applicazione degli indici, sono comunque tenuti alla presentazione dei modelli, in quanto:- esercitano due o più attività di impresa, non rientranti nel medesimo indice sintetico di affidabilità fiscale, qualora l’importo dei ricavi dichiarati relativi alle attività non rientranti tra quelle prese in considerazione dall’indice sintetico di affidabilità fiscale, relativo all’attività prevalente, superi il 30 per cento dell’ammontare totale dei ricavi dichiarati;

- svolgono attività d’impresa, arte o professione e partecipano a un gruppo IVA di cui al Titolo V-bis del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633.

Al solo fine di acquisire le informazioni utili alla elaborazione dei relativi indici sintetici di affidabilità fiscale, i contribuenti che, nel periodo d’imposta 2024, hanno dichiarato redditi d’impresa derivanti dall’esercizio in via prevalente di una delle seguenti attività economiche:

- a) Attività di ingegneria, codice attività 71.12.10;

- b) Attività di commercialisti, codice attività 69.20.01;

- c) Attività di esperti contabili, codice attività 69.20.03;

- d) Attività di consulenti del lavoro, codice attività 69.20.04;

- e) Progettazione, pianificazione e supervisione di scavi archeologici, codice attività 71.11.01;

- f) Attività di architettura n.c.a., codice attività 71.11.09;

- g) Servizi veterinari, codice attività 75.00.00;

- h) Attività legali e giuridiche, codice attività 69.10.10, devono compilare uno dei seguenti modelli approvati con il presente provvedimento:

- DK02U – Attività degli studi di ingegneria, per l’attività di cui alla lettera a);

- DK05U – Servizi forniti da dottori commercialisti, ragionieri, periti commerciali e consulenti del lavoro, per le attività di cui alle lettere da b) a d);

- DK18U – Attività degli studi di architettura, per le attività di alle lettere e) e f);

- DK22U – Servizi veterinari, per l’attività di cui alla lettera g);

- DK04U – Attività degli studi legali, per l’attività di cui alla lettera h).

-

Contributo riversamento crediti R&S: slitta anche il decreto attuativo?

Il MIMIT avrebbe dovuto emanare entro 2 marzo, il decreto attuativo del contributo in conto capitale riconosciuto ai soggetti che hanno aderito alla procedura di riversamento del credito d’imposta ricerca e sviluppo del periodo 2015-2019.

E' quanto previsto dalla Legge di Bilancio 2025 entrata i vigore il 1° gennaio.

Con il Decreto 25/2025 pubblicato in GU del 14 marzo si sono riaperti i termini per il riversamento dei crediti, si presume pertanto che il decreto del contributo di cui si tratta slitterà di conseguenza.

Riepiloghiamo intanto cosa ha introtto la legge di bilancio.

Riversamento credito R&S: cosa ha previsto la Legge di bilancio 2025

Ai sensi del comma 458, ai soggetti che hanno fruito del credito d’imposta ricerca e sviluppo di cui all’articolo 3 del D.L. n. 145/2013, e che hanno aderito alla procedura di riversamento dell’importo entro il 31 ottobre 2024, ai sensi di quanto previsto dall’articolo 5 del D.L. n. 146/2021, (Leggi anche Riversamento Crediti ricerca e sviluppo: riapertura termini al 3 giugno) è riconosciuto un contributo in conto capitale commisurato in termini percentuali a quanto riversato, nel limite di spesa di cui al successivo comma 460.

Il riversamento è stato riaperto quindi si attendono notizie anche di questo contributo introdotto dal 1° gennaio e di cui si attendeva entro il 2 marzo il decreto attuativo.

Il presupposto per l’ottenimento del contributo in conto capitale è:

- l’aver percepito il credito d’imposta per attività di ricerca e sviluppo di cui all’articolo 3 del DL n. 145 del 2013, senza averne in tutto o in parte titolo;

- l’aver aderito alla procedura di riversamento spontaneo del credito d’imposta prevista dall’articolo 5, commi da 7 e 12, del decreto legge n. 146 del 2021.

Tale norma prevede che i soggetti che alla data di entrata in vigore del decreto-legge hanno utilizzato in compensazione il credito d'imposta per investimenti in attività di ricerca e sviluppo di cui all'articolo 3 del DL n. 245/2013, senza averne titolo, possono effettuare il riversamento dell'importo del credito utilizzato, senza applicazione di sanzioni e interessi al ricorrere di determinate condizioni ed entro specifici termini.

Ai sensi del comma 459, le modalità di erogazione del contributo, le percentuali e la rateizzazione dello stesso, riconosciuto a chi ha aderito al riversamento spontaneo conclusosi in ottobre (e ora riaperto), sono stabilite, con decreto emanato, entro sessanta giorni dall’entrata in vigore della presente disposizione, dal Ministro delle imprese e del made in Italy di concerto con il Ministro dell’economia e delle finanze e quindi entro il 2 marzo.

Il comma 460 istituisce a tal fine nello stato di previsione del Ministero delle imprese e del made in Italy, un fondo con una dotazione finanziaria di:

- 60 milioni di euro per l’anno 2025,

- 50 milioni di euro per l’anno 2026,

- 80 milioni di euro per l’anno 2027

- 60 milioni di euro per l’anno 2028.

Si attendono conferme per la misura.

-

Modello 730/2025: novità per i redditi dominicali e agrari

Pubblicate tutte le regole per il Modello 730/2025 che quest'anno prevede diverse novità.

Scarica qui il Modello e le istruzioni per presentare entro il 30 settembre la dichiarazione dei redditi.

Tra le novità figura il nuovo regime agevolativo per redditi dominicali e agrari di coltivatori diretti e I.A.P., vediamo il dettaglio.

Modello 730/2025: novità per i redditi dominicali e agrari

Nel Modello 730/2025, per gli anni 2024 e 2025, è stato previsto un regime agevolato per i redditi dominicali e agrari dei coltivatori diretti e degli imprenditori agricoli professionali iscritti nella previdenza agricola.

In particolare, i suddetti redditi dominicali e agrari concorrono congiuntamente alla formazione del reddito complessivo nelle seguenti percentuali:

- a) fino a 10.000 euro, 0 per cento;

- b) oltre 10.000 euro e fino a 15.000 euro, 50 per cento;

- c) oltre 15.000 euro, 100 per cento.

L'agevolazione compete anche ai familiari coadiuvanti del coltivatore diretto purché appartenenti al medesimo nucleo familiare, siano iscritti nella gestione assistenziale e previdenziale agricola in qualità di coltivatori diretti e partecipino attivamente all’esercizio dell’impresa familiare.

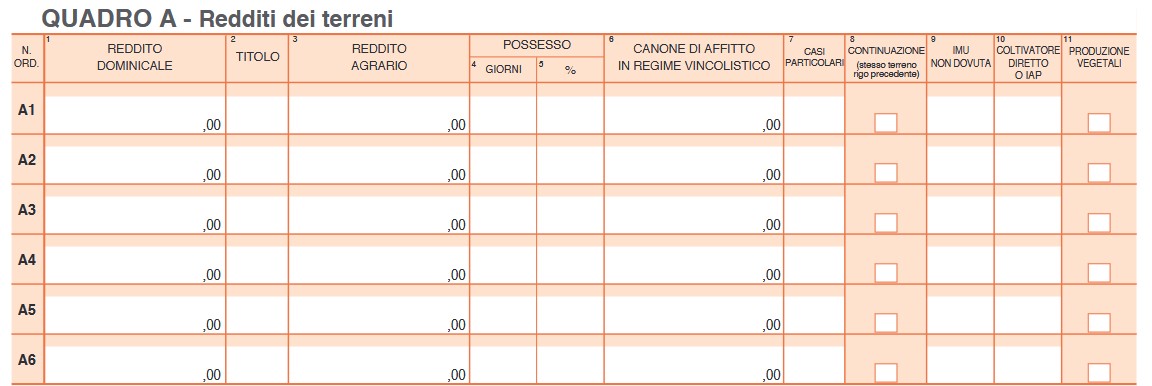

I redditi dominicali e agrari vanno indicati nel Quadro A del 730/2025:

Essi possono essere ricavati direttamente dagli atti catastali se la coltura praticata corrisponde a quella risultante dal catasto; se non corrisponde, vanno seguite le indicazioni contenute in Appendice alla voce “Variazioni di coltura dei terreni”.

I redditi dominicale e agrario delle superfici adibite alla funghicoltura, in mancanza della corrispondente qualità nel quadro di qualificazione catastale, sono determinati mediante l’applicazione della tariffa d’estimo più alta in vigore nella provincia dove è situato il terreno. Tale metodo si applica anche alle superfici adibite alle colture prodotte in serra.

Si precisa che l’attività di funghicoltura è considerata agricola se vengono rispettati i limiti di cui all’art. 32, comma 2, lett. b) e c) del Tuir.

Per ciascun terreno indicare i dati di seguito descritti:- Colonna 1 (Reddito dominicale): indicare l’ammontare del reddito dominicale risultante dagli atti catastali. Fino all'emanazione del decreto di cui all'art. 32, comma 3-bis, del Tuir il reddito dominicale delle colture prodotte utilizzando immobili oggetto di censimento al catasto dei fabbricati di cui all'art. 32, comma 2, lett. b-bis) del Tuir, è determinato mediante l'applicazione alla superficie della particella catastale su cui insiste l'immobile della tariffa d'estimo più alta in vigore nella provincia in cui è censita la particella, incrementata del 400 per cento.

- Colonna 3 (Reddito agrario): indicare l’ammontare del reddito agrario risultante dagli atti catastali. Fino all'emanazione del decreto di cui all'art. 32, comma 3-bis, del Tuir il reddito agrario delle colture prodotte utilizzando immobili oggetto di censimento al catasto dei fabbricati di cui all'art. 32, comma 2, lett. b-bis) del Tuir, è determinato mediante l'applicazione alla superficie della particella catastale su cui insiste l'immobile della tariffa d'estimo più alta in vigore nella provincia in cui è censita la particella, incrementata del 400 per cento. La rivalutazione dei redditi dominicale e agrario sarà operata da chi presta l’assistenza fiscale, nella misura descritta nel precedente paragrafo “Rivalutazione dei redditi dei terreni”. In caso di conduzione associata, nella colonna 3 deve essere indicata la quota di reddito agrario calcolata in proporzione al periodo di durata del contratto e alla percentuale di partecipazione. Tale percentuale è quella che risulta da un apposito atto firmato sottoscritto da tutti gli associati, altrimenti le partecipazioni si considerano ripartite in parti uguali.

In caso di società semplici costituite per l’esercizio in forma associata di attività agricola con attività e redditi compresi nei limiti fissati dall’art. 32 del Tuir, i soci devono indicare le quote di partecipazione agli utili come risultano dall’atto pubblico o dalla scrittura privata autenticata di costituzione o da altro atto pubblico o scrittura autenticata di data anteriore all’inizio del periodo d’imposta. Se non sono determinate, le quote si presumono proporzionali ai conferimenti. - Colonna 2 (Titolo): indicare uno dei seguenti codici:

- ‘1’ proprietario del terreno non concesso in affitto;

- ‘2’ proprietario del terreno concesso in affitto in regime legale di determinazione del canone (regime vincolistico);

- ‘3’ proprietario del terreno concesso in affitto in assenza di regime legale di determinazione del canone (regime di libero mercato);

- ‘4’ conduttore del fondo (diverso dal proprietario) o affittuario;

- ‘5’ socio di società semplice, in relazione al reddito dominicale e/o agrario imponibile ai fini Irpef attribuito dalla società. Il reddito dominicale va indicato in colonna 1 e il reddito agrario va riportato in colonna 3. Non vanno indicati giorni e percentuale di possesso;

- ‘6’ partecipante dell’impresa familiare agricola diverso dal titolare. Indicare nella colonna 3 la quota del reddito agrario imputata dall’impresa familiare. Il partecipante dell’impresa familiare che è anche proprietario del terreno deve riportare, secondo le regole ordinarie, reddito dominicale (colonna 1), giorni e percentuale di possesso;

- ‘7’ titolare dell’impresa agricola individuale non in forma di impresa familiare;

- ‘10’ socio di società semplice, in relazione al reddito dominicale e agrario non imponibile ai fini Irpef attribuito dalla società. Gli importi vanno indicati rispettivamente nelle colonne 1 e 3. Non vanno indicati giorni e percentuale di possesso;

- ‘11’ socio di società semplice, in relazione al reddito dominicale e/o agrario imponibile ai fini Irpef attribuito dalla società che fruisce del

regime agevolato previsto per imprenditori agricoli professionali. Il reddito dominicale va indicato in colonna 1 e il reddito agrario va riportato in colonna 3. Non vanno indicati giorni e percentuale di possesso e non va barrata la colonna 10. Se il proprietario del terreno o il conduttore del fondo è anche il titolare dell’impresa agricola individuale non in forma di impresa familiare, può essere indicato indifferentemente il codice 1 o 7, oppure 4 o 7.

- Colonna 4: indicare il periodo di possesso del terreno espresso in giorni (365 se per l’intero anno).

- Colonna 5: indicare la percentuale di possesso espressa in percentuale (100 se per intero).

- Colonna 6 (Canone di affitto in regime vincolistico): in caso di terreno dato in affitto in regime legale di determinazione del canone (regime vincolistico), indicare il canone risultante dal contratto, rapportato al periodo di colonna 4.

- Colonna 7 (Casi particolari): indicare uno dei seguenti codici:

- ‘2’ perdita per eventi naturali di almeno il 30 per cento del prodotto ordinario del fondo nell’anno, se il possessore danneggiato ha presentato denuncia all’ufficio del Territorio (ex ufficio tecnico erariale) entro tre mesi dalla data in cui si è verificato o, se la data non è esattamente determinabile, almeno 15 giorni prima dell’inizio del raccolto. In tale situazione i redditi dominicale e agrario sono esclusi dall’Irpef;

- ‘3’ terreno in conduzione associata;

- ‘4’ terreno dato in affitto per usi agricoli a giovani che non hanno ancora compiuto i quaranta anni, aventi la qualifica di coltivatore diretto o di imprenditore agricolo professionale o che acquisiscano tali qualifiche entro due anni dalla firma del contratto di affitto che deve avere durata uguale o superiore a cinque anni (vedi in Appendice la voce “Agevolazioni imprenditoria giovanile in agricoltura”);

- ‘6’ se ricorrono contemporaneamente le condizioni specificate al codice 2, al codice 4. Se nella colonna 7 è presente uno di questi codici, chi presta l’assistenza fiscale riconosce l’agevolazione e lo comunica nel riquadro riservato ai messaggi del modello 730-3.

- Colonna 8 (Continuazione): se nel corso del 2024 si sono verificate diverse situazioni per uno stesso terreno (variazioni di quote di possesso, terreno dato in affitto, acquisto o perdita della qualifica di coltivatore diretto o IAP, ecc.), occorre compilare un rigo per ogni situazione, indicando nella colonna 4 il relativo periodo. In questi casi, va barrata la casella di colonna 8 per indicare che si tratta dello stesso terreno del rigo precedente.

Se la percentuale di possesso del reddito dominicale è diversa da quella del reddito agrario, ad esempio nell’ipotesi in cui solo una parte del terreno è concessa in affitto e in alcune delle ipotesi indicate in Appendice alla voce “Società semplici e imprese familiari in agricoltura”, occorre compilare due distinti righi senza barrare la casella di colonna 8. - Colonna 9 (IMU non dovuta): barrare la casella se il terreno rientra tra le ipotesi di esenzione descritte nel paragrafo “Terreni esenti Imu”. In tali casi sul reddito dominicale del terreno sono dovute l’Irpef e le relative addizionali anche se il terreno non è affittato. Se i dati del singolo terreno sono esposti su più righi la casella di questa colonna va barrata solo sul primo dei righi compilati, in quanto

si riferisce all’intero periodo d’imposta. - Colonna 10 (Coltivatore diretto o IAP): barrare la casella nel caso di coltivatore diretto o di imprenditore agricolo professionale (IAP) iscritto nella previdenza agricola. Per gli anni 2024 e 2025 i redditi dominicali e agrari dei coltivatori diretti e degli imprenditori agricoli professionali (IAP) iscritti nella previdenza agricola, diversi dalle società che hanno esercitato l'opzione di cui all'articolo 1, comma 1093, della legge 27 dicembre 2006, n. 296, concorrono, considerati congiuntamente, alla formazione del reddito complessivo nelle seguenti percentuali:

- a) fino a 10.000 euro, 0 per cento;

- b) oltre 10.000 euro e fino a 15.000 euro, 50 per cento;

- c) oltre 15.000 euro, 100 per cento.

Se tale condizione è riferita solo ad una parte dell’anno è necessario compilare due distinti righi, barrando la casella “Continuazione”e la casella “Coltivatore diretto o IAP”; quest’ultima solo nel rigo relativo al periodo nel quale si è verificata tale condizione. Se nell’anno d’imposta si sono verificate diverse situazioni per uno stesso terreno (variazioni di quote di possesso, terreno dato in affitto, ecc.), la presente casella va barrata in tutti i righi per i quali sussiste la condizione agevolativa.

Il familiare del coltivatore diretto titolare di impresa agricola, può barrare la casella di colonna 10 se è iscritto alla gestione assistenziale e previdenziale agricola in qualità di coltivatore diretto e se appartiene allo stesso nucleo familiare del titolare dell’impresa agricola a cui partecipa attivamente.

- Colonna 11 (Produzione vegetali): barrare la casella qualora il rigo sia compilato per l’attività agricola diretta alla produzione di vegetali tramite l'utilizzo di immobili oggetto di censimento al catasto dei fabbricati, così come previsto dall’art. 32, comma 2, lett. b-bis) del Tuir.

-

Contenzioso tributario: l’attestazione di conformità non necessariamente su orginale

Il Vice Ministro Leo durante l'apertura dell'anno giudiziario, in data 12 marzo, ha anticipato un chiarimento molto atteso per il Contenzioso Tributario.

Il tema è stato oggetto di una norma contenuta nel Correttivo approvato il 13 marzo dal CdM.

In particolare, relativamente all’attestazione di conformità dei documenti inseriti nel fascicolo processuale “va fatta sul documento analogico che viene presentato al professionista e quindi non necessariamente l’originale”.

Il chiarimento riguarda la corretta interpretazione del nuovo art. 25-bis comma 5-bis del DLgs. 546/92, introdotto dal DLgs. 220/2023 che prevede che "Il giudice non tiene conto degli atti e dei documenti su supporto cartaceo dei quali non è depositata nel fascicolo telematico la copia informatica, anche per immagine, munita di attestazione di conformità all’originale”.

Attestazione conformità nel contenzioso tributario: novità in arrivo

L'artiolo 11 del Decreto Legislativo in bozza riguarda appunto Disposizioni integrative e correttive in materia di contenzioso tributario.

Con tale intervento si persegue l’obiettivo di razionalizzare e semplificare alcune disposizioni contenute nei decreti di attuazione della delega fiscale, assicurando una migliore e più efficace affermazione dei principi e dei criteri direttivi dell’azione di riforma di cui alla legge n. 111/2023 Riforma Fiscale.

Il comma 1 contiene misure correttive in materia di contenzioso tributario, dirette a realizzare compiutamente il principio fissato all’art. 19, comma 1, lettera b), della legge n. 111/2023, riguardante la completa digitalizzazione del processo tributario telematico.

In particolare, la lettera a) modifica il comma 5-bis dell’articolo 25-bis del D.lgs. n. 546/1992, introdotto dal recente decreto legislativo delegato n. 220/2023.

L’intervento proposto è finalizzato a confermare l’obbligo del difensore di attestare la conformità della copia informatica al documento analogico da lui detenuto, con la conseguenza che il giudice non terrà conto degli atti e documenti cartacei, depositati con modalità digitali, sprovvisti di tale attestazione di conformità.

Sul tema vi è stata polemica a seguito dell’interpretazione restrittiva fornita dagli Uffici del MEF, che avevano parlato della necessità di attestare la conformità all’originale di qualsiasi documento depositato.

In realtà, l’attestazione di conformità andrà fornita in relazione al documento che il professionista riceve dal cliente, a prescindere dal fatto che si tratti della copia originale.