-

Bonus ZES Agricoltura: % spettante

Con il Provvedimento n 429889 del 28 novembre le Entrate hanno fissato la percentuale di fruibilità dello stesso credito di imposta.

Il credito d'imposta ZES agricoltura è il contributo per gli investimenti nella ZES unica in favore delle imprese attive nel settore della produzione primaria di prodotti agricoli e della pesca e dell'acquacoltura.

Bonus ZES Agricoltura: % spettante

Con il provvedimento in oggetto la percentuale del credito d’imposta effettivamente fruibile, di cui al paragrafo 4.3 del Provvedimento ADE n. 387400 del 15 ottobre 2024 è pari al 100 per cento.

L’ammontare massimo del credito d’imposta fruibile da ciascun beneficiario è pari al credito risultante dall’ultima comunicazione validamente presentata ai sensi del provvedimento, in assenza di rinuncia, moltiplicato per la percentuale suddetta, troncando il risultato all’unità di euro.

Ciascun beneficiario può visualizzare il credito d’imposta fruibile, tramite il proprio cassetto fiscale accessibile dall’area riservata del sito internet dell’Agenzia delle entrate.

Il credito d’imposta è utilizzato dai beneficiari, secondo quanto disposto dal punto 5 del provvedimento, in compensazione ai sensi dell’articolo 17 del decreto legislativo 9 luglio 1997, n. 241.Leggi: Bonus Agricoltura Mezzogiorno: domande entro il 18 novembre per tutte le regole della misura.

Allegati: -

Credito ZES Agricoltura: domande dal 20 novembre

Pubblicato il Modello utile a richiedere il credito d'imposta per l'agricoltura della ZES Unica.

In particolare, le Entrate con il Provvedimento n 418393 del 18 novembre pubblicano modello e istruzioni per l'utilizzo del credito di imposta in oggetto.

Ricordiamo che il DL Agricoltura convertito il Legge n 101/2024 ha previsto un credito di imposta per le imprese del settore agricolo, della pesca e dell'acqucoltura, impiantate nella ZES Unica del Mezzogiorno.

Nella GU n 264 dell'11 novembre è stato pubblicato il Decreto 18 settembre 2024 del Ministero dell'Agricoltura con le regole attuative della misura, vediamo tutte le regole.

Credito ZES Unica Agricoltura: che cos’è

Nella Legge di conversione del Dl Agricoltura viene confermata l'introduzione dell'16-bis all’interno del decreto legge 19 settembre 2023, n. 124, con il quale si prevede, per l’anno 2024, un credito di imposta per investimenti nella ZES unica per il settore della produzione primaria di prodotti agricoli e della pesca e dell’acquacoltura, già disciplinato dall’articolo 16 del medesimo decreto.

La nuova norma presenta delle analogie, ma anche alcune peculiarità rispetto al predetto articolo.

Per tale ragione, la disposizione in esame provvede, altresì, a espungere l’articolo 16, comma 1, ultimo periodo, il quale disciplinava la medesima agevolazione fiscale per il settore della pesca e dell’acquacoltura.

Con le novità si concede, per l’anno 2024, alle imprese attive nel settore della produzione primaria di prodotti agricoli, nel settore della pesca e dell'acquacoltura, con esclusivo riferimento all’acquisto di beni strumentali di cui al comma 2 destinati a strutture produttive ubicate nelle zone assistite delle regioni Campania, Puglia, Basilicata, Calabria, Sicilia, Sardegna e Molise, ammissibili alla deroga prevista dall’articolo 107, paragrafo 3, lettera a), del Trattato sul funzionamento dell’Unione europea, e nelle zone assistite della regione Abruzzo, ammissibili alla deroga prevista dall’articolo 107, paragrafo 3, lettera c), del Trattato sul funzionamento dell’Unione europea, come individuate dalla Carta degli aiuti a finalità regionale 2022 – 2027, un credito d’imposta, nei limiti e alle condizioni previsti dalla normativa europea in materia di aiuti di Stato nei settori agricolo, forestale e delle zone rurali e ittico, nel limite massimo di spesa di 40 milioni di euro per l’anno 2024.

Nello specifico, vengono ricompresi tutti gli investimenti effettuati fino al 15 novembre 2024, finalizzati all’acquisto, anche mediante contratti di locazione finanziaria, di nuovi macchinari, impianti e attrezzature varie destinati a strutture produttive già esistenti o che vengono impiantate nel territorio, nonché all’acquisto di terreni e all’acquisizione, alla realizzazione ovvero all'ampliamento di immobili strumentali agli investimenti, che rispettino le condizioni previste dalla normativa europea in materia di aiuti di Stato nei settori agricolo, forestale e delle zone rurali e ittico.

Si prevede, altresì, con riguardo al valore dei terreni e degli immobili, un limite pari al 50% del valore complessivo dell'investimento agevolato.

Infine, restano esclusi dall’agevolazione i progetti di investimento di importo inferiore a 50 mila euro.

Credito ZES Unica Agricoltura: il decreto attuativo

Con il Decreto 18 settembre del Ministero dell'Agricoltura si recano le disposizioni applicative per l'attribuzione alle imprese, di cui all'art. 2, del contributo sotto forma di credito d'imposta per gli investimenti nella Zona economica speciale per il Mezzogiorno – ZES unica, di seguito denominata «ZES unica», di cui all'art. 16-bis del decreto-legge 19 settembre 2023, n. 124, che ricomprende i territori delle Regioni Abruzzo, Basilicata, Calabria, Campania, Molise, Puglia, Sardegna, e Sicilia.

Sono agevolabili gli investimenti, effettuati dal 16 maggio 2024 al 15 novembre 2024, relativi all'acquisto, anche mediante contratti di locazione finanziaria, di nuovi macchinari, impianti e attrezzature varie destinati a strutture produttive già esistenti o che vengono impiantate nel territorio, nonché all'acquisto di terreni e all'acquisizione, alla realizzazione ovvero all'ampliamento di immobili strumentali agli investimenti, che rispettino le condizioni previste dalla normativa europea in materia di aiuti di Stato nei settori agricolo, forestale e delle zone rurali e ittico.Gli immobili oggetto di investimento devono effettivamente essere utilizzati per l'esercizio dell'attività nella struttura produttiva ubicata nella zona di riferimento. Il valore dei terreni e degli immobili non può superare il 50 per cento del valore complessivo dell'investimento agevolato, salve le ulteriori limitazioni previste dalle disposizioni del Capo II del presente decreto.

Non sono agevolabili i progetti di investimento di importo inferiore a 50.000 euro.

Il contributo sotto forma di credito d'imposta di cui al comma 1 è riconosciuto nel limite di spesa complessivo di 40 milioni di euro per l'anno 2024.Credito ZES Unica Agricoltura: i beneficiari

Son beneficiari del credito d'imposta:

- a) le imprese attive nel settore della produzione primaria di prodotti agricoli compresi nell'allegato I del trattato sul funzionamento dell'Unione europea;

- b) le imprese attive nel settore forestale;

- c) le microimprese, le piccole e medie imprese attive nel settore della pesca e acquacoltura.

Credito ZES Unica Agricoltura: le domande dal 20 novembre

Viene previsto che per accedere al contributo sotto forma di credito d'imposta, i soggetti interessati comunicano all'Agenzia delle entrate, dal 20 novembre 2024 al 17 gennaio 2025, l'ammontare delle spese ammissibili ai sensi dell'art. 1, comma 2, del presente decreto.

Con provvedimento n 418393 del 18 novembre delle Entrate, viene approvato il modello per la Comunicazione da inviare dal 20 novembre 2024 al 17 gennaio 2025 esclusivamente con modalità telematiche, direttamente dal beneficiario oppure avvalendosi di un soggetto incaricato della trasmissione delle dichiarazioni di cui all’articolo 3, commi 2-bis e 3, del decreto del Presidente della Repubblica 22 luglio 1998, n. 322.La trasmissione telematica della Comunicazione è effettuata utilizzando esclusivamente il software denominato “ZESUNICAAGRICOLA”.

A seguito della presentazione della Comunicazione è rilasciata, entro cinque giorni, una ricevuta che ne attesta la presa in carico, ovvero lo scarto, con l’indicazione delle relative motivazioni.La ricevuta viene messa a disposizione del soggetto che ha trasmesso la comunicazione, nell’area riservata del sito internet dell’Agenzia delle entrate.

Si considera tempestiva la Comunicazione trasmessa alla data di scadenza del termine di cui all’articolo 4, comma 1, del decreto e nei quattro giorni precedenti ma scartata dal servizio telematico, purché ritrasmessa entro i cinque giorni solari successivi a tale termine.

Nel medesimo periodo e con le stesse modalità di cui al paragrafo 3.1 è possibile:- a) inviare una nuova Comunicazione, che sostituisce integralmente quella precedentemente trasmessa. L’ultima Comunicazione validamente trasmessa sostituisce tutte quelle precedentemente inviate;

- b) rinunciare totalmente al credito d’imposta indicato nell’ultima Comunicazione validamente presentata.

La Comunicazione è utilizzata dalle imprese attive nel settore della produzione primaria di prodotti agricoli e nel settore forestale e dalle microimprese, piccole e medie imprese attive nel settore della pesca e acquacoltura, indipendentemente dalla forma giuridica e dal regime contabile adottato, che intendono beneficiare del contributo sotto forma di credito d’imposta di cui all’articolo 16-bis del decreto-legge in relazione agli investimenti in beni strumentali indicati all’articolo 1, comma 2, del decreto, effettuati a decorrere dal 16 maggio 2024 e fino al 15 novembre 2024 e destinati a strutture produttive già esistenti o che vengono impiantate nella ZES unica che ricomprende le zone assistite delle regioni Basilicata, Calabria, Campania, Molise, Puglia, Sardegna, Sicilia, ammissibili alla deroga prevista dall’articolo 107, paragrafo 3, lettera a), del Trattato sul Funzionamento dell’Unione Europea (di seguito TFUE”), e le zone assistite della regione Abruzzo, ammissibili alla deroga prevista dall’articolo 107, paragrafo 3, lettera c), del TFUE, come individuate dalla Carta degli aiuti a finalità regionale 2022-2027.

Allegati: -

Somma risarcitoria nel contratto di appalto: IVA o registro?

Con Risposta a interpello n 223 del 18 novembre le Entrate chiariscono quando una somma risarcitoria, corrisposta nell'ambito di un contratto di appalto NON è imponbile IVA.

Nel caso di specie una società si aggiudicava in via definitiva l'appalto avente ad oggetto l'esecuzione di lavori per ristrutturazione ed adeguamento a norma di un ospedale.

Le parti sottoscrivevano il contratto d'appalto soggetto alle previsioni del d.lgs. n. 163/2006 e del d. P.R. n. 207 del 2010.

L'Istante riferisce che nel corso dell'esecuzione contrattuale sopravvenivano circostanze impreviste ed imprevedibili che inducevano la Direzione lavori ad adottare provvedimenti di sospensione dei lavori e consegne parziali.L'aggiudicataria contestava la legittimità di tali sospensioni mediante l'iscrizione di alcune riserve nel registro di contabilità, con cui quantificava il danno ai sensi dell'articolo 160 del d. P.R. n. 207 del 2010.

Sorgeva una controversia tra la stessa Istante e la società che sfociava nel procedimento giudiziario pendente dinanzi al Tribunale ed avente ad oggetto la domanda di condanna al pagamentodi una somma.

L'Istante si costituiva nel giudizio in questione contestando la complessiva debenza della somma.

Nel corso del giudizio, le parti avviavano una verifica in contraddittorio dei danni patiti, a cui seguiva di comune accordo la quantificazione del pregiudizio subito dall'appaltatore in ragione delle sospensioni dei lavori.

L'Istante, chiedeva di sapere se la somma che corrisponderà alla società, che ritiene vada corrisposta a titolo di risarcimento del danno, debba essere considerata non rilevante a fini Iva, ai sensi dell'articolo 15 del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633.Somma risarcitoria nel contratto di appalto: imponibilità IVA

Le Entrate evidenziano che dalla individuazione della natura giuridica delle somme da corrispondere si ricava il corretto trattamento fiscale applicabile ai fini Iva, alle predette somme.

In particolare, occorre verificare se le somme da corrispondere rappresentano il corrispettivo per una prestazione ricevuta ovvero il risarcimento per inadempimento o irregolarità nell'adempimento di obblighi contrattuali.A tal proposito, con riferimento all'esame del presupposto oggettivo per l'applicazione dell'Iva, l'articolo 3, comma 1, del d.P.R. 26 ottobre 1972, n. 633, stabilisce che «Costituiscono prestazioni di servizi le prestazioni verso corrispettivo dipendenti da contratti d'opera, appalto, trasporto, mandato, spedizione, agenzia, mediazione, deposito e in genere da obbligazioni di fare, di non fare e di permettere quale ne sia la fonte»

L'articolo 15, comma 1, n. 1) dello stesso d.P.R. n. 633 del 1972 stabilisce che non concorrono a formare la base imponibile «le somme dovute a titolo di interessi moratori o di penalità per ritardi o altre irregolarità nell'adempimento degli obblighi del cessionario o del committente».

Sulla base di tale ultima norma, quindi, viene prevista l'esclusione dalla base imponibile delle somme dovute a titolo di interessi moratori o di penalità per ritardi o altre irregolarità nell'adempimento degli obblighi del cessionario o del committente.

Pertanto, le somme dovute a titolo risarcitorio, sulla base della predetta norma, sono escluse dal campo di applicazione dell'imposta.Con riferimento alla fattispecie rappresentata dall'Istante, nella bozza di scrittura privata allegata, si fa presente che «nel corso della esecuzione del contratto si verificavano circostanze che determinavano l'adozione di provvedimenti di sospensione dei lavori anche in ragione della necessità di predisporre una perizia di variante finalizzata alla integrazione del progetto per sopravvenute esigenze dell'(Istante), nonché dal fatto che l'(Istante) era tenuta ad erogare le prestazioni sanitarie senza soluzione di continuità. Ciò determinava l'insorgere di rivendicazioni economiche ad opera della società aggiudicataria, con conseguente iscrizione di riserve nei registri di contabilità

Nel corso dell'esecuzione sopravveniva anche la pandemia da covid19, causa di forza maggiore questa che dapprima imponeva la sospensione obbligatoria dei lavori e, di seguito, creava problemi in ordine al regolare prosieguo degli stessi, di fatto acuendo le problematiche già insorte. Nella situazione di stasi operativa venutasi a determinare,

la società con nota del (…) comunicava all'(Istante) la volontà di recedere dal contratto a termini dell'art. 159 co. 4 D.P.R. 207/2010 e dall'art. 7 co. 4 del contratto di appalto, ferme le riserve medio tempore iscritte e quella da ultimo scritta con tale nota».

Il citato articolo 159, comma 4 del dPR 5 ottobre 2010, n. 207 stabilisce che «qualora la sospensione, o le sospensioni se più di una, durino per un periodo di tempo superiore ad un quarto della durata complessiva prevista per l'esecuzione dei lavori stessi, o comunque quando superino sei mesi complessivi, l'esecutore può richiedere lo scioglimento del contratto senza indennità; se la stazione appaltante si oppone allo scioglimento, l'esecutore ha diritto alla rifusione dei maggiori oneri derivanti dal prolungamento della sospensione oltre i termini suddetti».Analogamente, l'articolo 7, comma 4 del contratto di appalto stipulato tra l'Istante e la società prevede che «qualora i periodi di sospensione superino un quarto della durata complessiva prevista per l'esecuzione di lavori, ovvero i sei mesi complessivi, l'appaltatore può richiedere lo scioglimento del contratto senza indennità; se la stazione appaltante si oppone allo scioglimento, l'appaltatore ha diritto alla rifusione dei maggiori oneri derivanti dal prolungamento della sospensione oltre i termini suddetti. In ogni altro caso, per la sospensione dei lavori, qualunque sia la causa, non spetta all'appaltatore alcun compenso o indennizzo».

Ciò premesso, come precisato nella bozza di scrittura privata, successivamente «l'appaltatrice notificava all'Istante atto di citazione avanti al Tribunale di (…), con cui domandava il risarcimento del danno, come da riserve iscritte durante l'esecuzione dei lavori in vigenza del contratto d'appalto e a seguito della comunicazione di scioglimento…».Pertanto, in ragione del procedimento giudiziario pendente, con la allegata bozza d'atto, le parti «intendono accertare la consistenza della concreta situazione giuridica venutasi a creare nel corso dell'esecuzione del contratto, a causa della sospensione dei lavori e del loro anomalo andamento, precisandone definitivamente il contenuto, l'essenza e gli effetti».

Inoltre, con l'accordo si prevede che:

- «L'Istante corrisponde alla società l'importo di complessivi € (…), a titolo di risarcimento danni, quantificato secondo i criteri di cui all'art. 160 D.P.R. 207/2010, in relazione a tutte le domande proposte con l'atto di citazione notificato all'Istante in data (…) e per cui è pendente un giudizio dinanzi al Tribunale di (…), e conseguentemente riconosce come non fondata la domanda riconvenzionale proposta nel medesimo giudizio».

- e che: «La società quindi, dichiara di accettare tale importo e di ritenerlo pienamente satisfattivo di tutto quanto domandato con l'atto di citazione e che '' L'(Istante) corrisponderà in un'unica soluzione l'importo di € (…) alla società mediante bonifico bancario sull'IBAN della Società entro (…) giorni dalla sottoscrizione della presente scrittura privata».

Tutto ciò premesso, l'agenzia nell'interpello ritiene che la somma che dovrà essere corrisposta dall'Istante all'appaltatore, non costituisce il corrispettivo di una prestazione di servizi o di una cessione di beni, ma assolve una funzione esclusivamente risarcitoria, ed è pertanto esclusa dal campo di applicazione dell'Iva.

Infine, considerato che nel caso di specie dall'accordo tra le parti deriva un obbligo di pagamento a carico dell'Istante, tale atto è soggetto a registrazione in termine fisso con applicazione dell'imposta proporzionale del 3 per cento, prevista, ai sensi dell'articolo 9 della Tariffa, parte prima allegata al TUR, per gli «atti diversi da quelli altrove indicati aventi per oggetto prestazioni a contenuto patrimoniale»

Allegati: -

Imposta di bollo e-fatture: pagamento del III trimestre entro il 2.12

Con l’introduzione dell’obbligo di fatturazione elettronica, prima verso le Pubbliche amministrazioni e poi verso i privati, l’articolo 6 del Dm 17 giugno 2014 ha disciplinato l’assolvimento dell’imposta di bollo sulle fatture elettroniche, prevedendo l’obbligo di riportare una specifica annotazione su quelle soggette a tale imposta e disponendo modalità e termini di versamento.

L’annotazione di assolvimento dell’imposta di bollo sulla fattura elettronica avviene valorizzando a “SI” il campo “Bollo virtuale” contenuto all’interno del tracciato record della fattura elettronica.

Periodicamente, l’importo complessivo dell’imposta di bollo relativa alle fatture elettroniche deve essere versato dal contribuente mediante presentazione di modello F24.

La prossima scadenza è il 30 novembre prossimo, vediamo un riepilogo dei termini e modalità di pagamento.

Imposta di bollo fatture elettroniche: entro il 2.12 il 3° TRIM

Si avvicina la scadenza per il versamento dell’imposta di bollo delle fatture elettroniche relative al terzo trimestre 2024.

Per i soggetti obbligati, il 2 dicembre 2024 (il termine ordinario del 30 novembre cade di sabato) scade il termine per il pagamento dell’imposta di bollo sulle fatture emesse nel terzo trimestre dell'anno 2024.

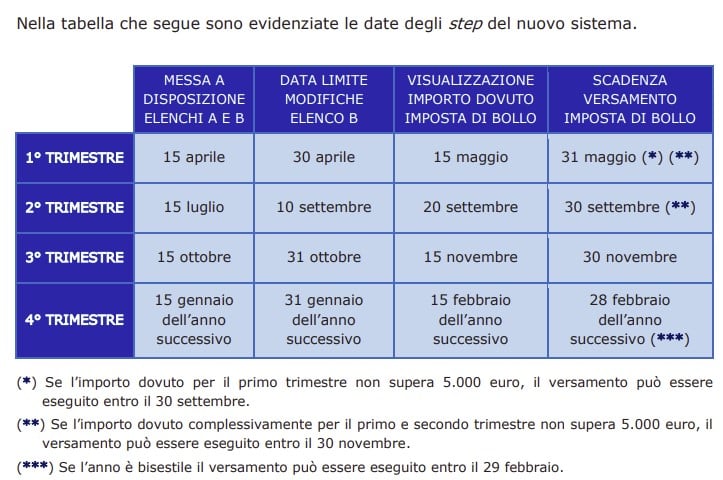

Le scadenze sono riepilogate dalla tabella che segue tratta dalla Guida Ade 2024

Ricordiamo che, il Decreto Semplificazioni n. 73/2022 convertito nella legge n. 122/2022, ha introdotto semplificazioni per le modalità di versamento dell’imposta di bollo sulle fatture elettroniche, incrementando da 250,00 euro a 5.000,00 euro, il limite di importo entro il quale è possibile effettuare il versamento cumulativamente anziché in modo frazionato.

In particolare a partire dalle fatture quelle emesse dal 1° gennaio 2023:

- se l’ammontare dell’imposta di bollo dovuta sulle fatture del 1° trimestre non supera in totale 5.000 euro, la stessa potrà essere versata insieme all’imposta dovuta per il 2° trimestre, entro il 30 settembre,

- se l’ammontare dell’imposta complessivamente dovuta sulle fatture emesse nei primi due trimestri non supera l’importo di 5.000 euro, il pagamento potrà avvenire insieme con l’imposta dovuta per il terzo trimestre, entro il 30 novembre.

Leggi anche Imposta di bollo fatture elettroniche 3° trimestre 2024: pagamento entro il 2 dicembre per altri dettagli.

-

Ecotassa: i codici tributo per pagare le somme accertate dall’ADE

Con Risoluzione n 53 dell'11 novembre le Entrate istituiscono i codici tributo per il versamento, tramite il modello “F24 Versamenti con elementi identificativi”, delle somme dovute a seguito delle attività di controllo sull’imposta di cui all’articolo 1, commi 1042 e seguenti, della legge 30 dicembre 2018, n. 145 c.d. Ecotassa.

Ecotassa: i codici tributo per pagare le somme accertate dall’ADE

L’articolo 1, commi 1042 e seguenti, della legge 30 dicembre 2018, n. 145, prevede l’applicazione dal 1° marzo 2019 al 31 dicembre 2021 di un’imposta sull’acquisto (anche in locazione finanziaria) e l’immatricolazione dei veicoli, parametrata al numero di grammi di biossido di carbonio emessi per chilometro dai veicoli stessi, alle condizioni ivi indicate (c.d. ECOTASSA).

Con risoluzione n. 31/E del 26 febbraio 2019 è stato istituito il codice tributo per il versamento spontaneo dell’imposta in parola.

Tanto premesso, per consentire il versamento, tramite il modello di versamento “F24 Versamenti con elementi identificativi” (F24 ELIDE), dell’imposta dovuta a seguito delle attività di controllo e dei relativi interessi e sanzioni, si istituiscono i seguenti codici tributo:

- “A600” denominato “ECOTASSA – articolo 1, commi 1042 e 1042-bis, legge n. 145 del 2018 – Atto di accertamento”;

- “A601” denominato “ECOTASSA – articolo 1, commi 1042 e 1042-bis, legge n. 145 del 2018 – Atto di accertamento – sanzioni”;

- “A602” denominato “ECOTASSA – articolo 1, commi 1042 e 1042-bis, legge n. 145 del 2018 – Atto di accertamento – interessi”.

In sede di compilazione del modello “F24 ELIDE”, i suddetti codici tributo sono esposti in corrispondenza delle somme indicate nella colonna “importi a debito versati”, secondo le seguenti modalità

Allegati: -

Tax credit sponsorizzazioni sportive: in scadenza il 15 novembre

Il Decreto Omnibus in vigore dal 10 agosto contiene una agevolazione per le ASD e SSD, relativamente alle spese di sponsorizzazione, vediamo i dettagli per presentare le domande entro il 15 novembre.

Tax credit sponsorizzazioni sportive 2024: la proroga al 15 novembre

Con l'art 4 del decreto si prevede, al fine di sostenere gli operatori del settore sportivo, le disposizioni sul bonus sposorizzazioni sportive, di cui all'articolo 81 del decreto-legge 14 agosto 2020, n. 104, convertito, con modificazioni, dalla legge 13 ottobre 2020, n. 126, si applicano anche agli investimenti pubblicitari effettuati dalla data di entrata in vigore del presente decreto fino al 15 novembre 2024.

La misura è di fatto una proroga del bonus, leggi anche: Tax credit sponsorizzazioni sportive: domande entro il 10.08Viene precisato che per l'attuazione del presente comma è autorizzata la spesa di 7milioni di euro per l'anno 2024, che costituisce limite di spesa.

Tax credit sponsorizzazioni sportive 2024: chi riguarda

Come precisato dal decreto, l'investimento in campagne pubblicitarie deve essere di importo complessivo non inferiore a 10.000 euro e rivolto a leghe e societa' sportive professionistiche e societa' ed associazioni sportive dilettantistiche con ricavi di cui all'articolo 85, comma 1, lettere a) e b), del testo unico delle imposte sui redditi di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, relativi al periodo d'imposta 2023, e comunque prodotti in Italia, almeno pari a 150.000 euro e non superiori a 15 milioni di euro.

Qualora l'investimento sia rivolto a leghe e societa' sportive professionistiche e societa' ed associazioni sportive dilettantistiche che si siano costituite a decorrere dal 1° gennaio 2023, il requisito di cui al primo periodo relativo ai ricavi non trova applicazione.

Attenzione al fatto che le societa' sportive professionistiche e societa' ed associazioni sportive dilettantistiche ertificano di svolgere attivita' sportiva giovanile.

Viene previsto che, nel caso di insufficienza delle risorse disponibili rispetto alle richieste ammesse, si procede alla ripartizione tra i beneficiari in misura proporzionale al credito d'imposta spettante con un limite individuale per soggetto pari al 5 per cento del totale delle risorse annue.Sono esclusi dalla disposizione gli investimenti in campagne pubblicitarie, incluse le sponsorizzazioni, nei confronti di soggetti che aderiscono al regime previsto dalla legge 16 dicembre 1991, n. 398.

Il credito d'imposta e' utilizzabile esclusivamente in compensazione, ai sensi dell'articolo 17 del decreto legislativo 9 luglio 1997, n. 241, previa istanza diretta al Dipartimento dello sport della Presidenza del Consiglio dei ministri.Infine, attenzione al fatto che sul sito web del Dipartimento per lo sport della Presidenza del Consiglio dei ministri, e' pubblicato con efficacia di pubblicita' notizia apposito avviso di fissazione dei termini per la presentazione delle domande secondo quanto gia' previsto dall'articolo 3, comma 1, del citato decreto del Presidente del Consiglio dei ministri 30 dicembre 2020, n. 196.

L'avviso di cui si tratta non risulta ancora pubblicato.

-

Insetticidi fitosanitari e aliquota IVA: chiarimenti ADE

Con Risposta a interpello n 22 del 7 novembre le Entrate chiariscono l'aliquota IVA dei prodotti contenenti feromoni finalizzati al monitoraggio e alla cattura di insetti infestanti.

Vediamo i chiarimenti.

Insetticidi fitosanitari: quale aliquota applicare

L'istante opera nell'ambito del settore della produzione e della vendita all'ingrosso di prodotti per la disinfestazione, commercializzando, tra l'altro, beni inquadrati come ''prodotti fitosanitari'', nonché prodotti contenenti feromoni, finalizzati al monitoraggio e alla cattura degli insetti infestanti, anche nel settore dell'agricoltura.

Alla luce delle disposizioni contenute nella Circolare del Ministero della Salute del 4 ottobre 1999, n. 14 e nel Regolamento (CE) n. 1107/2009, l'Istante chiede quale sia l'aliquota IVA applicabile alla vendita dei prodotti contenenti feromoni che commercializza, precisando che detti prodotti non sono soggetti ad autorizzazione da parte del Ministero della Salute, prevista dal decreto legislativo 17 marzo 1995, n. 194 per i prodotti fitosanitari.In particolare, chiede di sapere se il prodotto X debba essere considerato un prodotto fitosanitario, con conseguente applicazione dell'aliquota IVA ridotta del 10 per cento ai sensi del punto 110) della Tabella A, parte III, allegata al decreto del Presidente della Repubblica 26 ottobre 1972, n. 633 anche in assenza

dell'autorizzazione di immissione in commercio da parte del Ministero della Salute.

Al tal fine, il Contribuente ha presentato un parere di accertamento tecnico rilasciato dall'Agenzia delle dogane e dei monopoli, che ha classificato il prodotto in questione tra gli ''Insetticidi, rodenticidi, fungicidi, erbicidi, inibitori di germinazione e regolatori di crescita per piante, disinfettanti e prodotti simili presentati in forme o in imballaggi per la vendita al minuto oppure allo stato di preparazioni o in forma di oggetti quali nastri, stoppini e candele solforati e carte moschicide: altri insetticidi: altri altri '', di cui al codice NC 3808 91 90.L'Amministrazione evidenzia che il numero 110), Tabella A, parte III, allegata al Decreto IVA, prevede l'applicazione dell'aliquota IVA ridotta del 10% per la cessione dei prodotti fitosanitari.

Secondo l'ADE i prodotti in commento consentono di attirare l'infestante mediante l'erogazione di feromoni, per poi catturarlo ed ucciderlo (visto anche il parere tecnico di ADM); di conseguenza, pur non essendo soggetti all'autorizzazione ministeriale, i beni in commento possono essere considerati come "prodotto fitosanitario" e potranno beneficiare dell'aliquota IVA ridotta pari al 10%, in ragione della loro finalità di salvaguardia.L'agenzia ritiene che il rilascio dell'AIC non sia un requisito per qualificare ''fitosanitario'' un prodotto: rappresenta piuttosto un requisito imprescindibile per la sua commercializzazione e per il suo utilizzo nel territorio dello Stato, o in altro Stato membro.

Allegati:

In altri termini, se un prodotto presenta tutte le caratteristiche per essere definito ''fitosanitario'' ai sensi del citato articolo 2 del Regolamento n. 1107/2009 può essere immesso in commercio ed impiegato solo dopo aver ottenuto l'autorizzazione ministeriale.