-

Rottamazione quinquies: via alle domande

La Legge n. 199/2025 o legge di bilancio 2026 tra le altre misure ha previsto la nuova Definizione agevolata delle cartelle (“Rottamazione-quinquies”).

I contribuenti che sceglieranno di aderire alla nuova misura agevolativa avranno la possibilità di estinguere il proprio debito, senza corrispondere interessi e sanzioni, interessi di mora e aggio.

Attenzione, l'Agenzia delle entrate-Riscossione ha reso disponibili sul sito internet le modalità e il servizio per presentare la

domanda di adesione alla cosiddetta Rottamazione-quinquies. La richiesta deve essere trasmessa in via telematica entro il prossimo 30 aprile.Rottamazione quinquies: ambito di applicazione

La “Rottamazione-quinquies” riguarda i carichi affidati all’Agente della riscossione nel periodo ricompreso tra il 1° gennaio 2000 e il 31 dicembre 2023 derivanti da omesso versamento di:

- imposte risultanti dalle dichiarazioni annuali e dalle attività dell’amministrazione finanziaria di cui agli articoli 36-bis e 36-ter del DPR n. 600 del 1973, e agli articoli 54-bis e 54-ter del DPR n. 633 del 1972;

- contributi previdenziali dovuti all’INPS, con esclusione di quelli richiesti a seguito di accertamento.

Sono ammessi alla nuova “Rottamazione” anche coloro che hanno già aderito a una precedente misura agevolativa ma sono decaduti, purché i carichi siano quelli ricompresi nell’ambito applicativo della “Rottamazione-quinquies”.

La norma, invece, esclude dalla nuova “Rottamazione” i debiti che, seppur rientranti nell’ambito applicativo della “Rottamazione-quinquies”, sono ricompresi in piani di pagamento della “Rottamazione-quater” per i quali, alla data del 30 settembre 2025, risultano versate tutte le rate scadute.

La rottamazione quinquies varrà per i debiti risultanti:

- dai singoli carichi affidati agli agenti della riscossione dal 1° gennaio 2000 al 31 dicembre 2023,

- derivanti dall'omesso versamento di imposte risultanti dalle dichiarazioni annuali e dalle attività di cui agli articoli 36-bis e 36-ter del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, e agli articoli 54-bis e 54-ter del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633,

- o derivanti dall'omesso versamento di contributi previdenziali dovuti all’Istituto Nazionale della Previdenza Sociale, con esclusione di quelli richiesti a seguito di accertamento,

- possono essere estinti senza corrispondere le somme affidate all'agente della riscossione a titolo di interessi e di sanzioni, gli interessi di mora di cui all'articolo 30, comma 1, del decreto del Presidente della Repubblica 29 settembre 1973, n. 602, o le sanzioni e le somme aggiuntive di cui all'articolo 27, comma 1, del decreto legislativo 26 febbraio 1999, n. 46, e le somme maturate a titolo di aggio ai sensi dell'articolo 17 del decreto legislativo 13 aprile 1999, n. 112, versando le somme dovute a titolo di capitale e quelle maturate a titolo di rimborso delle spese per le procedure esecutive e di notificazione della cartella di pagamento.

Attenzione ni caso di pagamento rateale, sono dovuti, a decorrere dal 1° agosto 2026, gli interessi al tasso del 3% annuo; non si applicano le disposizioni dell'articolo 19 del decreto del Presidente della Repubblica 29 settembre 1973, n. 602.

L'agente della riscossione rende disponibili ai debitori, nell'area riservata del proprio sito internet istituzionale, i dati necessari a individuare i carichi definibili.

Rottamazione quinquies: come e quando presentare la domanda

I contribuenti potranno presentare la domanda di adesione entro il 30 aprile 2026 con le modalità, esclusivamente telematiche.

Ci sono due modi per presentare la domanda:

- compilare il form e selezionare le cartelle di pagamento e/o avvisi di addebito dell'INPS che si intende inserire nella domanda di adesione direttamente dall’area riservata;

- compilare il form, allegando la documentazione di riconoscimento – pdf. In tal caso è bene specificare l’indirizzo e-mail (non PEC) per avere la ricevuta della domanda di adesione (R-DA-2026).

Chi ha presentato la domanda in area riservata, si riceverà una e-mail di presa in carico con allegata la ricevuta di presentazione della domanda di adesione (R-DA-2026).

Chi ha presentato la domanda in area pubblica:

- riceverà una prima e-mail all’indirizzo che h indicato, con un link da convalidare entro le successive 72 ore. Decorso tale termine, il link non sarà più valido e la richiesta sarà automaticamente annullata;

- dopo la convalida della richiesta, una seconda e-mail indicherà la presa in carico, con il numero identificativo della pratica e il riepilogo dei dati inseriti;

- infine, se la documentazione allegata è corretta, verrà inviata una terza e-mail con il link per scaricare, entro i successivi 5 giorni (120 ore dal ricevimento del link), la ricevuta di presentazione della domanda di adesione (R-DA-2026). Decorso tale termine, non sarà più possibile effettuare il download e sarà necessario procedere con una nuova richiesta.

Il servizio propone in automatico l’elenco dei carichi “rottamabili”, con la possibilità di selezionare quelli di interesse da inserire nella richiesta.

È necessario sempre indicare se si intende pagare in un’unica soluzione oppure a rate.

Al riguardo la legge prevede che, in caso di pagamento dilazionato, l’importo di ciascuna rata non potrà essere inferiore a 100 euro.

E' possibile scegliere se pagare in un’unica soluzione, entro il 31 luglio 2026 oppure, in un numero massimo di 54 rate bimestrali di pari importo (in 9 anni) con scadenza:

- la prima, la seconda e la terza rata, rispettivamente, il 31 luglio 2026, il 30 settembre 2026 e il 30 novembre 2026;

- dalla quarta alla cinquantunesima rata, rispettivamente, il 31 gennaio, il 31 marzo, il 31 maggio, il 31 luglio, il 30 settembre e il 30 novembre di ciascun anno a decorrere dal 2027;

- dalla cinquantaduesima alla cinquantaquattresima rata, rispettivamente, il 31 gennaio 2035, il 31 marzo 2035 e il 31 maggio 2035.

Nel caso di pagamento rateale si applicano interessi pari al 3% annuo, a decorrere dal 1° agosto 2026.

Rottamazione quinquies: sospensioni delle misure esecutive

A seguito della presentazione della dichiarazione, relativamente ai carichi definibili che ne costituiscono oggetto:

- a) sono sospesi i termini di prescrizione e decadenza;

- b) sono sospesi, fino alla scadenza della prima o unica rata delle somme dovute a titolo di definizione, gli obblighi di pagamento derivanti da precedenti dilazioni in essere alla data di presentazione;

- c) non possono essere iscritti nuovi fermi amministrativi e ipoteche, fatti salvi quelli già iscritti alla data di presentazione;

- d) non possono essere avviate nuove procedure esecutive;

- e) non possono essere proseguite le procedure esecutive precedentemente avviate, salvo che non si sia tenuto il primo incanto con esito positivo;

- f) il debitore non è considerato inadempiente ai fini di cui agli articoli 28-ter e 48-bis del decreto del Presidente della Repubblica 29 settembre 1973, n. 602;

- g) si applica la disposizione di cui all'articolo 54 del decreto-legge 24 aprile 2017, n. 50, convertito, con modificazioni, dalla legge 21 giugno 2017, n. 96, ai fini del rilascio del documento unico di regolarità contributiva (DURC), di cui al decreto del Ministro del lavoro e delle politiche sociali 30 gennaio 2015, pubblicato nella Gazzetta Ufficiale n. 125 del 1° giugno 2015.

Rottamazione quinquies: decadenza e perdita dei benefici

La “Rottamazione-quinquies” risulterà inefficace e i versamenti effettuati saranno considerati a titolo di acconto sulle somme dovute, in caso di omesso ovvero insufficiente versamento dell’unica rata scelta per effettuare il pagamento (da pagare entro il 31 luglio 2026).

Inoltre, nel caso di pagamento rateale, la decadenza dalla “Rottamazione-quinquies” interverrà in caso di omesso ovvero insufficiente versamento di due rate, anche non consecutive, o dell’ultima rata del piano.

-

Lavoro autonomo e aggio da cessione bonus: come imputarlo dal 2024

Con la Risposta a interpello n 6 del 16 gennaio le Entrate hanno chiarito il regime fiscale del differenziale da cessione di bonus edilizi, ai fini della determinazione del reddito di lavoro autonomo e ai fini IRAP – articolo 54 del TUIR, articolo 8 del decreto legislativo 15 dicembre 1997, n. 446

Lavoro autonomo e differenziale da cessione bonus chiarimenti ADE

L'istante è un’associazione professionale di commercialisti e avvocati che ha acquistato, da terzi, dal 2022 al 2025, crediti d’imposta originati dal Superbonus 110% a un prezzo inferiore al valore nominale.

I crediti, non derivanti da attività professionale, sono stati utilizzati per compensare imposte secondo le regole della normativa vigente.

L’associazione chiede se, alla luce della riforma del reddito di lavoro autonomo entrata in vigore nel 2024, il differenziale positivo (agio) scaturito dalla differenza tra valore nominale e costo di acquisto sia imponibile ai fini Irpef, per trasparenza ai singoli associati, e Irap.

In caso affermativo, si domanda inoltre se tale imponibilità valga anche per crediti acquistati prima del 2024 ma utilizzati in compensazione dal 2024 in poi.

Secondo l’associazione, l’agio non rientra nel reddito imponibile neppure dopo la riforma del 2024.

Le Entrate evidenziano quanto segue.

Dal 2024 il differenzia costituisce reddito imponibile, proprio a seguito della riforma introdotta dal Dlgs n. 192/2024, che ha di fatto riscritto l’articolo 54 del Tuir per quanto riguarda la determinazione del reddito di lavoro autonomo.

In particolare, è stato introdotto il principio di onnicomprensività, in analogia a quanto già previsto per i redditi di lavoro dipendente.

Alla luce delle novità normative intervenute dal 2024, rientrano nel reddito di lavoro autonomo tutte le somme e i valori percepiti in relazione all’attività artistica e professionale, così come tutte le spese sostenute, compreso l’acquisto dei bonus in questione.

Si tratta di un criterio molto ampio che consente di includere nel reddito anche componenti che non derivano direttamente dalla prestazione professionale ma che sono comunque collegate alla gestione economica dell’attività.

Inoltre le Entrate spiegano che l’agio ante-riforma non costituiva imponibile mentre, dal 2024, concorre alla formazione del reddito tassabile ai sensi del principio di onnicomprensività del reddito di lavoro autonomo.

L’Agenzia ritiene inoltre che, in base al principio di cassa che regola la determinazione di tale reddito, il costo per l’acquisto del credito assuma rilevanza ai fini Irpef nel periodo d’imposta in cui la spesa è sostenuta, mentre il valore nominale del credito rilevi al momento dell’effettivo utilizzo in compensazione.

Secondo l'agenzia nel caso di specie, i costi sostenuti dall’associazione per acquistare i bonus edilizi rappresentino, dal 2024, spese connesse all’attività svolta e rilevino nell’anno in cui vengono effettuati i pagamenti (criterio di cassa).

Il valore nominale del credito utilizzato in compensazione, invece, rileva nell’anno in cui la somma viene effettivamente utilizzata.

Ai fini Irpef, la spesa sostenuta dalla richiedente nel 2024 e nel 2025 per l’acquisto dei crediti d’imposta rileva per la determinazione del reddito prodotto in tali periodi d’imposta, mentre il valore nominale varrà nelle annualità successive in cui la somma sarà utilizzata in compensazione, in base alle singole rate utilizzate per il pagamento delle imposte.

Lo stesso meccanismo è applicabile ai fini Irap, poiché per le associazioni professionali la base imponibile Irap segue quella del reddito di lavoro autonomo.

Invece per quanto riguarda i crediti acquistati fino al 2023, essi non generano alcun reddito imponibile, neppure se utilizzati in compensazione dal 2024 in poi.

Allegati: -

Diritto Camerale 2026: importi invariati rispetto al 2025

Con la Nota n 9347 del 16 gennaio il MIMIT conferma gli importi che le imprese devono versare per il Diritto Camerale 2026 rimasti immutati rispetto a quelli dell'anno precedente.

Vediamo tutti i dettagli e il riepilogo delle regole per il pagamento da parte degli interessati.

Diritto Camerale 2026: importi invariati rispetto al 2025

Il documento conferma, anche per il 2026, l’impianto normativo e gli importi già applicati nel 2025.

Ricordiamo che il diritto annuale camerale è un contributo obbligatorio previsto dall’articolo 18 della Legge 29 dicembre 1993, n. 580, dovuto alle Camere di Commercio, Industria, Artigianato e Agricoltura (CCIAA) che varia al variare:

- della natura giuridica del soggetto,

- della modalità di iscrizione al Registro delle imprese o al REA

- per alcun i contribuenti, al variare del fatturato annuo.

Diritto Camerale 2026: ricordiamo le regole

Gli importi del diritto annuale 2026 sono normati nell’articolo 28, comma 1, del Decreto legge 24 giugno 2014, n. 90, convertito con modificazioni dalla Legge 11 agosto 2014, n. 114, recante misure urgenti per la semplificazione amministrativa.

La disposizione stabilisce che l’importo del diritto annuale, come determinato per l’anno 2014, sia ridotto:

- del 35% per l’anno 2015;

- del 40% per l’anno 2016;

- del 50% a decorrere dall’anno 2017.

In attuazione di ciò è stato adottato il decreto interministeriale 8 gennaio 2015, che ha determinato le misure del diritto annuale dovuto a partire dal 2015, applicando le regole contenute negli articoli da 2 a 6 del decreto interministeriale 21 aprile 2011, opportunamente aggiornate sotto il profilo temporale e ridotte secondo le percentuali fissate dal citato articolo 28.

Il decreto dell’8 gennaio 2015 prevede che la riduzione del 50% trovi applicazione anche per gli anni successivi al 2017.

Anche per il 2026, le misure del diritto annuale risultano già strutturalmente ridotte.

Tabella riepilogativa degli importi del diritto camerale dovuto per il 2026

Tabella riepilogativa degli importi del diritto camerale dovuto per il 2026

Tipologia di impresa e quindi di versamento Diritto camerale 2026 Imprese tenute al versamento del diritto annuale in misura fissa

Imprese individuali iscritte o annotate nella sezione speciale (piccoli imprenditori, artigiani, coltivatori diretti e imprenditori agricoli):

- euro 44,00 per la sede;

- euro 8,80 per ciascuna unità locale.

Imprese individuali iscritte nella sezione ordinaria:

- euro 100,00 per la sede;

- euro 20,00 per ciascuna unità locale

Imprese che versano il diritto annuale in misura fissa in via transitoria Società semplici non agricole:

- euro 100,00 per la sede;

- euro 20,00 per ciascuna unità locale.

Società semplici agricole:

- euro 50,00 per la sede;

- euro 10,00 per ciascuna unità locale.

Società tra avvocati, costituite ai sensi del decreto legislativo 2 febbraio 2001, n. 96:

- euro 100,00 per la sede;

- euro 20,00 per ciascuna unità locale.

Soggetti iscritti al Repertorio Economico Amministrativo (REA) euro 15,00, senza obbligo di versamento per unità locali. Imprese con sede principale all’estero Per le imprese con sede principale all’estero, il diritto annuale camerale continua a essere dovuto per ciascuna unità locale o sede secondaria iscritta nel Registro delle imprese, nella misura invariata di euro 55,00.

Il MIMIT precisa che le misure sopra indicate sono espresse nel loro importo esatto.

Ai fini del versamento dell’importo complessivo dovuto a ciascuna Camera di Commercio, occorre applicare il criterio di arrotondamento stabilito dalla nota ministeriale n. 19230 del 30 marzo 2009.

Relativamente al diritto annuale 2026 commisurato al fatturato viene evidenziato che il calcolo avviene secondo le seguenti regole:

- applicazione al fatturato 2025 delle aliquote definite dal decreto interministeriale 21 aprile 2011;

- mantenimento di cinque cifre decimali nella sequenza di calcolo;

- determinazione dell’importo complessivo;

- applicazione della riduzione del 50% prevista dall’articolo 28 del decreto-legge n. 90 del 2014;

- arrotondamento dell’importo secondo il criterio indicato nella nota ministeriale n. 19230 del 30 marzo 2009, con: arrotondamento preliminare alla seconda cifra decimale;

- successivo arrotondamento all’unità di euro.

-

Tassazione dividendi: norma in vigore dal 1° gennaio

La Legge di Bilancio 2026 in vigore dal 1° gennaio contiene una discussa norma che ha visto un intenso iter emendativo che riguarda la modifica alla normativa sulla tassazione dei dividendi delle società.

La novità riguarda la tassazione dei dividendi percepiti da società, con la modifica del regime generalizzato di esenzione parziale al 95% previsto dall’articolo 89, comma 2, del testo unico delle imposte sui redditi.

Tale regime sarà mantenuto solo se:

- la società percipiente detiene una partecipazione diretta pari almeno al 5% del capitale della società che distribuisce gli utili;

- oppure, in alternativa, che la società percipiente detiene una partecipazione diretta di valore fiscale non inferiore a 500.000 euro;

- nella determinazione della soglia del 5% rilevano anche le partecipazioni indirette, calcolate tenendo conto del “demoltiplicatore” lungo la catena di controllo;

- il nuovo criterio vale anche per i dividendi di fonte estera.

La proposta inizialmente contenuta nella bozza di Legge di Bilancio 2026 prevedeva che la quota al di sotto della quale non fosse applicata l’esenzione pari al 95% fosse del 10% e questo ha causato diverse polemiche, poi in fase emendatativa la norma è cambiata.

Tassazione dividendi società: le novità 2026

In dettaglio la norma in vigore dal 1° gennaio 2026 prevede quanto segue.

I commi 51-55, dell'arti 1 della Legge di Bilancio 2026, modificati al Senato, recano delle novità in materia di trattamento fiscale dei dividendi e delle plusvalenze percepiti dagli imprenditori e dalle società o enti residenti.

Più precisamente, si limita l’accesso al c.d. “regime di esclusione” (del 41,86 per cento per i soggetti IRPEF e del 95 per cento per i soggetti IRES) ai dividendi derivanti da partecipazioni detenute, direttamente o indirettamente tramite società controllate, in misura non inferiore al 5

per cento ovvero di importo non inferiore a 500 mila euro. Il medesimo requisito dimensionale trova applicazione anche con riguardo alle plusvalenze derivanti da partecipazioni in “regime di esenzione o PEX” (del 41,86 per cento per i soggetti IRPEF e del 95 per cento per i soggetti IRES).

Inoltre, anche per l’applicazione della ritenuta alla fonte a titolo di imposta (1,20 per cento) sui dividendi corrisposti a società o enti non

residenti soggetti all’imposta sui redditi in Stati membri UE o aderenti all’accordo SEE – ivi residenti – è necessario che le relative partecipazioni siano detenute, direttamente o indirettamente tramite società controllate, in misura non inferiore al 5 per cento ovvero di importo non inferiore a 500 mila euro.

Le nuove disposizioni trovano applicazione alle distribuzioni dell’utile di esercizio, delle riserve e degli altri fondi, deliberate a decorrere dal 1° gennaio 2026. -

Inizio attività ente terzo settore: come optare per il forfettario

Le Entrate in data 31 dicembre 2025 hanno pubblicato un aggiornamento per il Modello AA7/10 Domanda di attribuzione del numero di codice fiscale e dichiarazione di inizio attività, variazione dati o cessazone attività ai fini IVA, soggetti diversi dalle persone fisiche.

Come specificato dalla stessa Agenzia, l’aggiornamento delle istruzioni si è reso necessario al fine di disciplinare le modalità operative per l’esercizio dell’opzione di determinazione forfetaria del reddito da parte degli enti del Terzo Settore che avviano l’esercizio di attività d’impresa commerciale, ai sensi degli articoli 80 e 86 del decreto legislativo 3 luglio 2017, n. 117 (Codice del Terzo Settore).

Opzione per forfettario inizio attività enti terzo settore: come fare

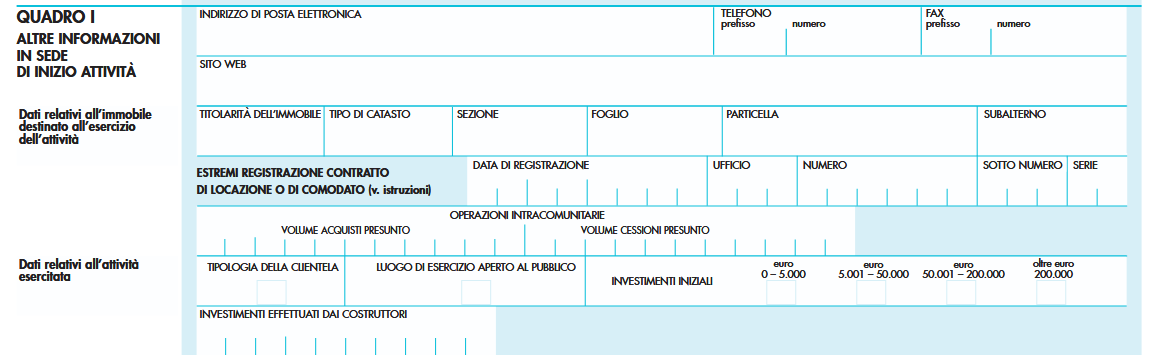

In particolare, dal 1° gennaio il modello reca novità alla pagina 12 delle istruzioni, nella sezione relativa al Quadro I – “ALTRE

INFORMAZIONI IN SEDE DI INIZIO ATTIVITÀ”, dopo il paragrafo “DATI RELATIVI ALL’ATTIVITÀ ESERCITATA”, è stato aggiunto il paragrafo “OPZIONE REGIME FORFETTARIO DEGLI ENTI DEL TERZO SETTORE”.

Considerato che il modello AA7/10 non prevede attualmente un campo specifico per l’indicazione di tale opzione, è stato introdotto un criterio tecnico che consenta di acquisire in Anagrafe Tributaria in maniera univoca la volontà dell’ente.

Gli enti del terzo settore che avviano l’esercizio di attività d’impresa commerciale e intendono optare per la determinazione forfetaria del reddito, prevista dagli articoli 80 e 86 del decreto legislativo 3 luglio 2017, n. 117, per l’esercizio dell’opzione devono compilare il campo “investimenti effettuati dai costruttori”, inserendo il valore 9999999999 (dieci volte il numero 9).

-

Polizza catastrofale: proroga al 31 marzo, vediamo per chi

Il Decreto legge Milleproroghe 2026 pubblicato in GU n 302 del 31 dicembre 2025 contiene tra le altre proroghe prevede quella per la polizza catastrofale delle imprese della pesca e dell'acquacoltura.

Il decreto ha appena iniziato il suo iter di conversione in legge alla Camera, vediamo il dettaglio della proroga approvata.

Polizza catastrofale: proroga al 31 marzo, vediamo per chi

In dettaglio, l’articolo 16, comma 2, del decreto-legge in esame interviene sull’obbligo di stipula dei contratti assicurativi a copertura dei danni a terreni e fabbricati, impianti e macchinari, nonché attrezzature industriali e commerciali, direttamente cagionati da calamità naturali ed eventi catastrofali verificatisi sul territorio nazionale.

La disposizione in esame proroga il termine al 31 marzo 2026, che era precedentemente fissato dall’articolo 1, comma 1, lettera b), del decreto- legge n. 39 del 2025, al 31 dicembre 2025, per la conclusione dei contratti assicurativi per i danni causati da calamità naturali ed eventi catastrofali riferiti alle piccole e microimprese dei seguenti settori:- esercizi di somministrazione di alimenti e bevande; la disposizione fa riferimento per la definizione dei suddetti esercizi

all’articolo 5 della legge n. 287 del 1991. - imprese turistico-ricettive.

- esercizi di somministrazione di alimenti e bevande; la disposizione fa riferimento per la definizione dei suddetti esercizi

-

Nuova Dichiarazione di successione: le criticità evidenziate dai notai

Il Consiglio Nazionale del Notariato, nello Studio n. 58-2025/T, ha posto in luce una serie di criticità insite nel modello di dichiarazione di successione e nelle relative istruzioni approvati dall’Agenzia delle Entrate.

Ricordiamo appunto che con il Provvedimento n 47335 del 13 febbrio è stato anche pubblicato il nuovo modello della Dichiarazione di Successione e volture catastali che consente l'autoliquidazione dell'imposta.

Leggi anche Dichiarazione di successione 2025: modello e istruzioni

Lo studio ha avidenziato le principlai criticità emerse dopo l'entrata in vigore dal 1° gennaio 2025 della novità.

Nuova Dichiarazione di successione: contenuti dello studio n 58/2025

Lo studio esamina gli aspetti problematici che si sono presentati nella prassi applicativa a seguito dell’introduzione del modello di dichiarazione di successione telematico e della successiva e più recente introduzione, tramite detto modello, della totale autoliquidazione dell’imposta (D.Lgs. 139/2024).

Tali problematiche, consistenti principalmente nella rigidità del programma, basato su errori bloccanti che non consentono al contribuente di redigere una dichiarazione che non segua pedissequamente gli orientamenti interpretativi dell’agenzia delle entrate, sono affrontate con

riferimento alle principali tematiche concernenti:- l’applicazione dell’imposta, ovvero le modalità di presentazione della dichiarazione;

- la soggettività passiva del tributo (con riferimento alla quale le istruzioni si fondano sulla totale assimilabilità tra chiamato all’eredità e soggetto passivo del tributo stesso;

- le modalità di identificazione di immobili privi di classamento; le passività ereditarie, con riferimento alle quali le istruzioni impongono di seguire principi non sempre del tutto coerenti con il dato normativo;

- il trust, con riferimento al quale viene evidenziata la non sempre assoluta coerenza delle istruzioni con la nuova disciplina di tassazione del trust introdotta dal D.Lgs. 139/2024;

- le agevolazioni, con riferimento alle quali viene tra l’altro evidenziata la contraddittorietà delle istruzioni con taluni orientamenti dell’agenzia delle entrate per quanto concerne il rapporto tra la disciplina delle agevolazioni prima casa nei trasferimenti gratuiti ed in quelli onerosi.

Sono diversi i punti di contestazione che lo studio n 58/2025 evidenzia e qui si specifica la non condivisione della presentazione della dichiarazione.

Nuova Dichiarazione di successione: le criticità evidenziate dai notai

Secondo i Notai non appare condivisibile la scelta in base alla quale la dichiarazione dovrebbe ritenersi presentata solo al momento della ricezione della seconda ricevuta da parte dell’agenzia, previo un controllo formale della dichiarazione da parte della stessa e (soprattutto) previa acquisizione delle imposte ipotecarie e catastali autoliquidate. Invero i controlli formali sono già effettuati dal programma e l’agenzia non dovrebbe poter rifiutare una dichiarazione che il programma non ha bloccato; ciò, a maggior ragione, in considerazione della (pur criticabile) natura bloccante degli errori evidenziati dal programma. Si consideri che in tal modo una dichiarazione trasmessa telematicamente il giorno di scadenza risulterebbe per definizione tardiva e fuori termine posto che la cd. “seconda ricevuta” non può che essere emessa nei giorni successivi. Non si vede dunque come l’agenzia possa conciliare il principio letteralmente creato (in quanto non rinvenibile in norma di legge) dalle istruzioni (v. p.5) con l’inapplicabilità in tal caso delle sanzioni per tardiva dichiarazione.

Inoltre le istruzioni (sempre a p. 5) affermano che immediatamente dopo l’invio il servizio restituisce una prima ricevuta che attesta (solo) la trasmissione del file.Ciò non corrisponde alla realtà in quanto tale “prima ricevuta” viene spesso restituita anche il giorno successivo e non se ne comprende il motivo ove si confronti la fattispecie in oggetto con quella, assolutamente analoga, ella registrazione telematica tramite “modello unico”, nella quale la trasmissione della ricevuta è realmente immediata.

Altro punto di sensibile criticità è quello relativo alla dichiarazione presentata da soggetti diversi.

A tale proposito non si comprende, salvo pensare a mere ragioni di semplificazione informatica, la previsione delle istruzioni che richiede che eventuali dichiarazioni sostitutive (si noti che non esiste più la possibilità di presentare dichiarazioni modificative e/o integrative sebbene tuttora previste dalla legge) debbano essere presentate “dal medesimo soggetto” che ha firmato la prima dichiarazione (ancorché rinunciante).

Se per avventura il primo firmatario dovesse nel frattempo decedere (o cessare dalla propria carica: si pensi ad un curatore o esecutore testamentario) la dichiarazione sostitutiva deve essere presentata all’ufficio in forma cartacea o in forma di nuova prima dichiarazione la cui

presentazione in via telematica deve peraltro essere forzata dall’ufficio, in quanto il sistema non la

accetterebbe.

Altro caso tipico è quello di separate dichiarazioni presentate da erede e legatario, ma il caso potrebbe verificarsi anche per dichiarazioni da parte di più eredi relativi a beni tra gli stessi divisi dal de cuius in un testamento.

Orbene le istruzioni sembrano contemplare tale possibilità solo per i legatari (v. p. 4), prevedendo che gli stessi possano presentare una autonoma dichiarazione relativa ai soli beni oggetto di legato.Al contrario si sostiene, immotivatamente, che gli eredi debbano inserire nella propria dichiarazione l’indicazione di tutti i beni caduti in successione e, pertanto, anche di quelli devoluti ad altri eredi o legatari, ciò, a quanto pare, valorizzando ed esasperando la natura solidale dell’obbligazione dei coeredi in ordine al pagamento dell’imposta dovuta (anche dai legatari) (art. 36 T.U.).

Arrivando per tale via alla opinabile conclusione che solo i legatari possano effettuare una autonoma dichiarazione e ciò, comunque, solo ove non sia già stata presentata una dichiarazione da parte degli eredi.

In un caso concreto l’erede è stato formalmente diffidato da parte dell’ufficio, pena l’applicazione di sanzioni per incompleta dichiarazione, ad integrare la propria dichiarazione con indicazione dei beni oggetto di legato, mentre il legatario, stante i dissidi esistenti con gli eredi (ma i motivi potrebbero essere i più vari), intendeva presentare nei termini di legge una autonoma dichiarazione.Per tutte le altre consideraizoni dei Notai si legga l'intero documento per lo studio n 58/2205 recentemente reso pubblico.