-

Dichiarazione dei redditi con solo Frontespizio: non è omessa

Con l'Ordinanza n 21472/2024 della Cassazione viene evidenziato un principio di rilievo secondo il quale, la presentazione della dichiarazione fiscale in via telematica compilata nel solo frontespizio e accettata dal sistema informatico non può considerarsi omessa o nulla.

Secondo la Corte di Cassazione l’Amministrazione finanziaria ha l’onere di fornire la prova che il servizio telematico aveva generato la comunicazione di errore bloccante in modo che il contribuente debba procedere ad altro invio. Vediamo i fatti di causa.Dichiarazione dei redditi con solo frontespizio: non è omessa

L'Agenzia delle Entrate ha eseguito un accertamento d'ufficio per l'anno d'imposta 2003, emettendo un avviso per il pagamento di IRPEF, addizionali regionali e comunali, IRAP e IVA, oltre a sanzioni e interessi.

Il contribuente non aveva presentato la dichiarazione dei redditi per quell'anno, fornendo solo il frontespizio del Modello Unico 2004, ma senza la conferma di ricezione telematica.

Il contribuente ha presentato ricorso alla Commissione Tributaria Provinciale (CTP), sostenendo che la dichiarazione era incompleta e non nulla, quindi l'Agenzia doveva considerarsi decaduta dal potere impositivo per decorso del termine.

La CTP ha accolto il ricorso del contribuente, dichiarando assorbite le altre censure.

La Commissione Tributaria Regionale (CTR) ha rigettato l'appello dell'Agenzia delle Entrate, confermando la decisione della CTP ritenendo che il frontespizio presentato non equivalesse a una dichiarazione nulla o omessa, considerando l'avvenuta ricezione telematica come fatto pacifico.

L'Agenzia delle Entrate ha proposto ricorso per Cassazione, sostenendo che la dichiarazione compilata solo nel frontespizio fosse nulla e che quindi non poteva considerarsi decaduta dal potere impositivo, infatti aveva emesso l’accertamento avvalendosi del maggior termine accertativo previsto nel caso di dichiarazione omessa (art 43 DPR 633/72)

Il ricorso si basa sulla presunta violazione degli articoli 1 del DLgs. n. 471 del 1997 e degli articoli 41 e 43 del DPR n. 600 del 1973.

L'Agenzia ha richiamato un precedente della Cassazione (Sentenza n. 10759 del 2006) per sostenere che una dichiarazione con solo il frontespizio è da considerarsi omessa (secondo la Cassazione non applicabile al caso di specie).

La Cassazione ha affermato che nel contesto delle dichiarazioni telematiche, non può considerarsi "omessa" una dichiarazione priva dei dati necessari per la determinazione dell'imponibile, poiché l'art. 1 del DPR n. 600 del 1973 considera esistente la dichiarazione anche senza questi dati, attribuendo ai redditi non indicati lo status di "non dichiarati".

Il contribuente ha evidenziato che la dichiarazione era stata trasmessa con importi pari a zero e accettata dal software ministeriale, quindi non poteva essere considerata omessa o nulla.

Secondo la Cassazione la presentazione del solo frontespizio, accettata dal sistema informatico senza errori bloccanti, è equiparata a una dichiarazione "in bianco" e non omessa o nulla.

L'Amministrazione finanziaria doveva dimostrare l'esistenza di un errore bloccante, cosa che non è stata fatta. La giurisprudenza ritiene inoltre sanabile una dichiarazione priva di sottoscrizione.

-

Nuovo ravvedimento operoso dal 1 settembre 2024: cosa cambia

Con la pubblicazione in GU n. 150 del 28 giugno 2024 del Dlgs n 87/2024 noto come decreto sanzioni, a partire dal 1° settembre 2024 viene prevista una revisione del sistema sanzionatorio tributario amministrativo e penale, effettuato in attuazione dei principi fissati dalla legge n. 111/2023, che interessa molte disposizioni del decreto legislativo n. 472/1997.

Le modifiche puntano ad attuare i principi contenuti nell’articolo 20 della legge delega, dedicato alle sanzioni e obiettivo principale della riforma è la razionalizzazione del sistema sanzionatorio, al fine di renderlo più equo e proporzionato, adeguandolo anche alle regole degli altri paesi UE.

Vediamo le modifiche all'istituto del ravvedimento operoso, disciplianto dall'art 13 del Dlgs n 472/97 con cui è possibile regolarizzare omessi o insufficienti versamenti e altre irregolarità fiscali, beneficiando della riduzione delle sanzioni.

Nuovo ravvedimento operoso: cosa cambia

Innanzitutto ricordiamo che il ravvedimento operoso è consentito a tutti i contribuenti ed è inibito solo dalla notifica degli atti di liquidazione e di accertamento (comprese le comunicazioni da controllo automatizzato e formale delle dichiarazioni).

In ogni caso, il pagamento e la regolarizzazione non precludono l'inizio o la prosecuzione di accessi, ispezioni, verifiche o altre attività amministrative di controllo e accertamento.

Gli errori, le omissioni e i versamenti carenti possono essere regolarizzati provvedendo spontaneamente alla rimozione formale della violazione commessa (ove necessario, come ad esempio per le violazioni di natura dichiarativa) e al pagamento:

- dell’imposta dovuta,

- degli interessi, calcolati al tasso legale annuo dal giorno in cui il versamento avrebbe dovuto essere effettuato a quello in cui viene effettivamente eseguito,

- della sanzione in misura ridotta.

Modifiche del Decreto Sanzioni al ravvedimento operoso:

Con le modifiche introdotte dal Decreto Sanzioni in vigore al 29 giugno l'art 13 del Dlgs n 472/97 diventa (le novità indicate in grassetto):

- a 1/10 del minimo, nei casi di mancato pagamento del tributo o di un acconto, se esso viene eseguito nel termine di 30 giorni dalla data di scadenza

- a 1/9 del minimo, se la regolarizzazione degli errori e delle omissioni, anche se incidenti sulla determinazione o sul pagamento del tributo, avviene entro il 90° giorno successivo al termine per la presentazione della dichiarazione, oppure, quando non è prevista dichiarazione periodica, entro 90 giorni dall'omissione o dall'errore

- a 1/8 del minimo, se la regolarizzazione degli errori e delle omissioni, anche se incidenti sulla determinazione o sul pagamento del tributo, avviene entro il termine per la presentazione della dichiarazione relativa all'anno nel corso del quale è stata commessa la violazione, oppure, quando non è prevista dichiarazione periodica, entro un anno dall'omissione o dall'errore

- a 1/7 del minimo, se la regolarizzazione degli errori e delle omissioni, anche se incidenti sulla determinazione o sul pagamento del tributo, avviene entro il termine per la presentazione della dichiarazione relativa all'anno successivo a quello nel corso del quale è stata commessa la violazione oppure, quando non è prevista dichiarazione periodica, entro due anni dall'omissione o dall'errore. Col decreto sanzioni diventa: ad un settimo del minimo se la regolarizzazione degli errori e delle omissioni, anche se incidenti sulla determinazione o sul pagamento del tributo, avviene oltre il termine per la presentazione della dichiarazione relativa all'anno nel corso del quale è stata commessa la violazione ovvero, quando non è prevista dichiarazione periodica, oltre un anno dall'omissione o dall'errore;

- a 1/6 del minimo, se la regolarizzazione degli errori e delle omissioni, anche incidenti sulla determinazione o sul pagamento del tributo, avviene oltre il termine per la presentazione della dichiarazione relativa all'anno successivo a quello nel corso del quale è stata commessa la violazione, oppure, quando non è prevista dichiarazione periodica, oltre due anni dall'omissione o dall'errore. Col decreto sanzioni diventa: ad un sesto del minimo se la regolarizzazione degli errori e delle omissioni, anche incidenti sulla determinazione o sul pagamento del tributo, avviene dopo la comunicazione dello schema di atto di cui all' articolo 6-bis, comma 3, della legge 27 luglio 2000, n. 212 , non preceduto da un verbale di constatazione, senza che sia stata presentata istanza di accertamento con adesione ai sensi dell' articolo 6, comma 2-bis, primo periodo del decreto legislativo 19 giugno 1997, n. 218;

- a 1/5 del minimo, se la regolarizzazione degli errori e delle omissioni, anche se incidenti sulla determinazione o sul pagamento del tributo, avviene dopo la constatazione della violazione (ai sensi dell'articolo 24 della legge 7 gennaio 1929, n. 4), ad eccezione dei casi di mancata emissione di ricevute fiscali, scontrini fiscali o documenti di trasporto o di omessa installazione degli apparecchi per l'emissione dello scontrino fiscale. Col decreto sanzioni diventa: ad un quinto del minimo se la regolarizzazione degli errori e delle omissioni, anche se incidenti sulla determinazione o sul pagamento del tributo, avviene dopo la constatazione della violazione senza che sia stata inviata comunicazione di adesione al verbale e, comunque, prima della comunicazione dello schema di atto. La definizione di cui al periodo precedente non si applica alle violazioni indicate negli articoli 6, comma 2-bis, limitatamente all'ipotesi di omessa memorizzazione ovvero di memorizzazione con dati incompleti o non veritieri;

- a un quarto del minimo, se la regolarizzazione degli errori e delle omissioni avviene dopo la comunicazione dello schema di atto relativo alla violazione constatata ai sensi dell’articolo 24 della legge n. 4 del 1929, senza che sia stata presentata istanza di accertamento con adesione.

- a 1/10 del minimo di quella prevista per l'omissione della presentazione della dichiarazione, se questa viene presentata con ritardo non superiore a 90 giorni.

-

Sanzioni tributarie: come vengono ridotte dal 1° settembre

Dal 1° settembre entrano in vigore le principali novità previste, dal Decreto legislativo n 87/2024, con la Revisione del sistema sanzionatorio tributario, previsto dalla Riforma Fiscale ai sensi dell'articolo 20 della legge 9 agosto 2023, n. 111.

Il Decreto consta di 7 articoli ed è entrato in vigore dal 29 giugno, ma con alcune eccezioni che partono appunto da settembre.

Riforma Sanzioni tributarie: alcune delle novità 2024

In attuazione della legge delega per la riforma fiscale (legge 9 agosto 2023, n. 111), che provvede alla complessiva revisione del sistema sanzionatorio tributario, viene pubblicato in GU il Dlgs n 87/2024 della riforma delle sanzioni tributarie.

Le norme non saranno applicabili retroattivamente, e le modifiche rispetto al testo preliminare non sono molte.

Escluse le norme di carattere penale, le novità saranno applicabili dal 1° settembre.

Il filo conduttore della riforma è l’abbassamento delle sanzioni rendendo il sistema repressivo più armonico con il principio di proporzionalità.

Sinteticamente si riepiloga cosa ci si debba aspettare dalla riforma:

In merito al D.Lgs. 471/97 e al D.Lgs. 473/97 ecco alcune delle modifiche:

- l’infedele dichiarazione (imposte sui redditi, IVA, IRAP, 770) non sarà più sanzionata dal 90% al 180% ma in misura fissa del 70% e lo stesso dicasi per le violazioni in tema di fatturazione;

- eliminato l’aumento del terzo per i redditi prodotti all’estero;

- le indebite compensazioni di crediti inesistenti non saranno più sanzionate dal 100% al 200% ma in misura fissa del 70%;

- gli omessi versamenti non saranno più sanzionati con il 30% dell’imposta ma con il 25%.

In ambito IVA:

- riforma del regime sanzionatorio (ex art. 6 comma 8 del DLgs. 471/97);

- per l’IVA addebitata in eccesso, sempre prevista una sanzione fissa da 250 euro a 10.000 euro per l’indebita detrazione anche quando si tratta di operazioni esenti, escluse, non imponibili e non solo per l’errore di aliquota. La detrazione potrà avvenire solo per l’ammontare corretto.

- l’omessa dichiarazione sarà sanzionata in misura “fissa” del 120%, se presentata dopo i 90 giorni ma prima di ogni controllo ci sarà una sanzione del 75% sulle imposte dovute.

Decreto Sanzioni tributarie 2024: alcuni approfondimenti sulle novità

In merito alla disciplina dei reati in materia tributaria, contenuta nel decreto legislativo n. 74/2000, all’articolo 1, comma 1, sono aggiunte le lettere g-quater e g-quinquies che introducono la definizione di crediti non spettanti e crediti inesistenti.

La novità specifica che:

- per crediti non spettanti vanno intesi quelli che, pur in presenza dei requisiti soggettivi e oggettivi specificamente indicati nella disciplina normativa di riferimento, sono fondati su fatti non rientranti nella disciplina attributiva per il difetto di ulteriori elementi o particolari qualità richiesti ai fini del riconoscimento del credito. Sono onsiderati non spettanti i crediti utilizzati in violazione delle modalità di utilizzo previste dalle leggi vigenti ovvero, per la relativa eccedenza, quelli fruiti in misura superiore a quella stabilita dalle norme di riferimento;

- per crediti inesistenti si intendono quelli per i quali mancano, in tutto o in parte, i prescritti requisiti oggettivi o soggettivi o gli stessi sono oggetto di rappresentazioni fraudolente, attuate con documenti materialmente o ideologicamente falsi, simulazioni o artifici.

Una novità introdotta riguarda il sequesto, il nuovo articolo 12-bis del Dlgs n. 74/2000 prevede che il sequestro nei reati tributari finalizzato alla confisca non potrà più essere disposto se l’interessato ha in corso l’estinzione mediante rateizzazione del debito tributario, anche a seguito di procedure conciliative o di accertamento con adesione, e il contribuente risulti in regola con i relativi pagamenti.

Qualora ci sia il concreto pericolo di dispersione della garanzia patrimoniale che si può desumere dalle condizioni reddituali, patrimoniali o finanziarie del reo, tenuto anche conto della gravità del reato, si fa eccezione alla norma suddetta.

Viene modificata la disciplina della “recidiva”, prevedendo, all’articolo 7 del Dlgs n. 472/1997, che la sanzione deve essere aumentata fino al doppio nei confronti di chi, nei tre anni successivi al passaggio in giudicato della sentenza che accerti la violazione o alla definitività dell’atto per mancata impugnazione, è incorso in altra violazione della stessa indole.

La sanzione, inoltre, verrà calibrata sulla base della condotta e delle modalità con cui viene commessa la violazione, con riduzione fino ad un quarto quando concorrono circostanze da cui emerge una sproporzione tra violazione e sanzione, o con aumento fino alla metà in presenza di circostanze di particolare gravità.

Relativamente alle novità apportate al Dlgs n. 471/1997 si procede con l'attenuare le sanzioni tributarie in caso di reddito dichiarato inferiore a quello accertato o in caso di un’imposta inferiore a quella dovuta o di un credito superiore a quello spettante: in questo caso si applicherà la sanzione amministrativa del 70% della maggior imposta dovuta o della differenza del credito utilizzato, con un minimo di 150 euro.

La stessa sanzione si applica se nella dichiarazione sono esposte indebite detrazioni d’imposta ovvero indebite deduzioni dall’imponibile, anche se esse sono state attribuite in sede di ritenuta alla fonte.

La sanzione attuale dovuta va da un minimo del 90% a un massimo del 180 per cento.

Scende al 120% la sanzione per i casi di omessa presentazione della dichiarazione ai fini delle imposte sui redditi, Irap, Iva e dei sostituti d’imposta.

Quando non sono dovute imposte, le sanzioni possono essere aumentate fino al doppio nei confronti dei soggetti obbligati alla tenuta di scritture contabili.

Si rimanda al decreto per tutte le altre novità, evidenzianto lo scudo sanzioni previsto per la dichiarazione integrativa, leggi:

Dichiarazione integrativa con lo scudo sanzioni dal 1° settembre per approfondimento.

- Senza categoria

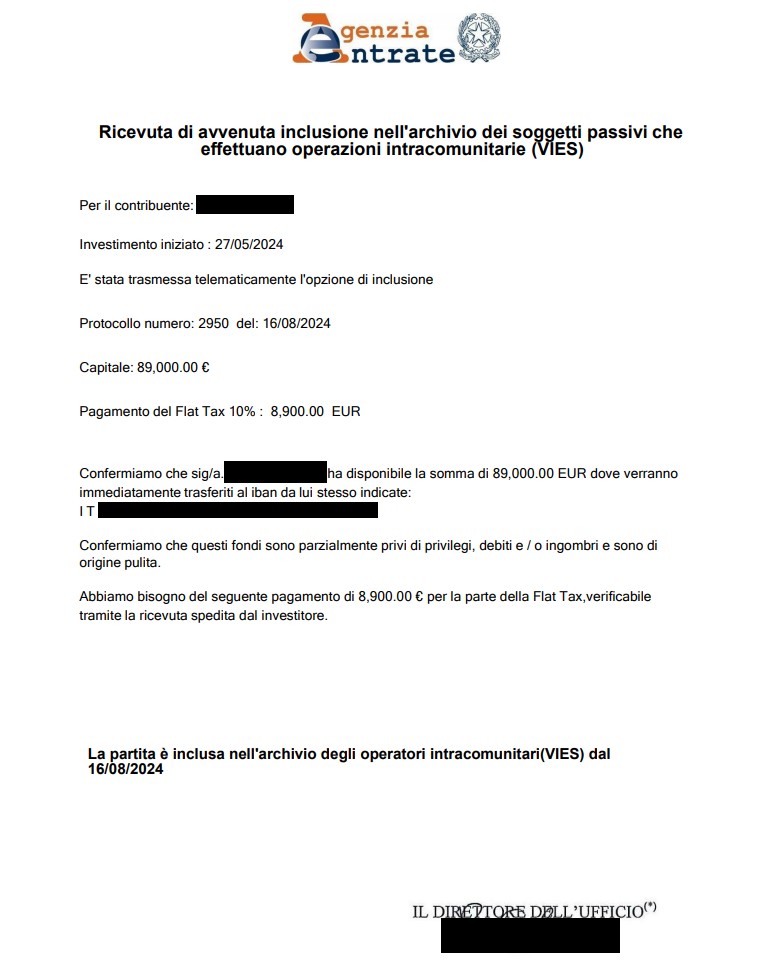

False comunicazioni a nome del Fisco per pagare imposte per recupero fondi

False comunicazioni a nome dell’Agenzia delle Entrate relative alla necessità di pagare imposte per poter recuperare fondi.

Avviso del 29 agosto 2024 – False richieste di pagamento di imposte per recupero fondi

False richieste di pagamento di imposte per recupero fondi

È in corso una campagna di false comunicazioni a nome dell’Agenzia delle Entrate relative alla necessità di pagare imposte per poter recuperare fondi.

Lo schema della truffa parrebbe seguire un modello in cui, attraverso l’inganno, si induce la vittima a versare fondi per presunti investimenti. Successivamente, viene richiesto un ulteriore pagamento, sotto forma di imposte, promettendo la restituzione parziale dei fondi iniziali. In questa seconda fase, i truffatori inviano un falso documento, che riporta il logo dell’Agenzia delle Entrate e una firma contraffatta, attribuita al Direttore di un ufficio dell’Agenzia, il quale può anche esistere realmente.

Riportiamo di seguito un esempio di documento fraudolento che viene inviato

Pertanto, l'Agenzia delle Entrate consiglia di esercitare la massima cautela e, nel caso si ricevano e-mail con un allegato contenente un documento simile a quello descritto, di non rispondere in alcun modo al mittente e di non effettuare i pagamenti richiesti, né per investimenti né per presunte imposte.

L’Agenzia delle Entrate disconosce questa tipologia di comunicazioni, rispetto alle quali si dichiara totalmente estranea. In caso di dubbi sulla veridicità di una comunicazione ricevuta dall’Agenzia, è sempre preferibile verificare preliminarmente consultando la pagina “Focus sul phishing”, rivolgersi ai contatti reperibili sul portale istituzionale www.agenziaentrate.gov.it o direttamente all’Ufficio territorialmente competente.

-

Decreto sanzioni: come cambia la dichiarazione integrativa dal 1° settembre

Dal 1° settembre la dichiarazione integrativa, presentata dopo i chiarimenti ADE, è salva dalle sanzioni in base alle novità della riforma tributaria.

In particolare, non vi è sanzione in caso di dichiarazione integrativa e versamento dell'imposte dovute entro 60 giorni dalla pubblicazione dei chiarimenti su una norma incerta.

In altre parole, si alza il c.d. "scudo anti sanzioni" per i contribuenti che si allineano ai chirimenti di prassi delle Entrate entro 60 giorni dalla loro pubblicazione presentando una dichiarazione integrativa.

Vediamo le novità introdotte dal Dlgs n. 87/2024 con la riforma del sistema sanzionatorio tributario.

Dichiarazione integrativa: le novità dal 1° settembre

Il decreto in oggetto modifica la disposizione sulle cause di non punibilità. In particolare, si modifica il comma 5-bis dell’art. 6 del D.Lgs 472/1997, precisando che non sono punibili le violazioni che:

- non arrecano pregiudizio concreto all’esercizio delle azioni di controllo, e

- non incidono,

- sulla determinazione della base imponibile e dell’imposta, nonchè,

- sul versamento del tributo.

Con le novità la violazione che provochi un mero pregiudizio astratto all’azione di controllo non è più punibile, pertanto, ad esempio, un’irregolarità corretta prima che venga avviata l’attività di verifica non dovrebbe più essere contestabile.

Viene poi introdotto un nuovo comma 5-ter, ai sensi del quale è esclusa la punibilità se il contribuente si adegua alle indicazioni rese dall’Amministrazione finanziaria con le circolari interpretative e applicative e l’attività di consulenza giuridica e provvede, entro i 60 giorni successivi alla pubblicazione delle stesse:

- alla presentazione della dichiarazione integrativa, e

- al versamento dell’imposta dovuta.

Tale causa di non punibilità ha comunque luogo sempre che la violazione sia dipesa da obiettive condizioni d’incertezza sulla portata e sull’ambito di applicazione della norma tributaria.

-

ETC: il trattamento fiscale dei titoli rappresentativi di materie prime

Gli ETC, acronimo di Exchange Traded Commodities, sono degli strumenti finanziari emessi a fronte di un investimento diretto in materie prime o in contratti derivati su materie prime.

Con altre parole gli ETC sono strumenti finanziari derivati, di solito quotati sui mercati dei capitali, rappresentativi di singole materie prime o di un paniere di materie prime.

Ciò che caratterizza questi contratti è il fatto di replicare passivamente le performance di prezzo della singola materia prima (oro, petrolio, gas naturale, altro) utilizzata come sottostante; motivo per cui questi titoli vengono utilizzati per effettuare degli investimenti in commodities senza dover sostenere l’onere di possedere materialmente la materia prima; si comprenderà infatti che, in taluni casi, lo stoccaggio fisico di una materia prima può costituire un problema o un rischio.

Per altro, anche quando questo non costituisce un problema, l’acquisto di un ETC permette di investire e disinvestire facilmente sul mercato secondario ai prezzi di mercato.

Va precisato, perché questo ha delle implicazioni anche dal punto di vista fiscale, che gli ETC non sono OICR (acronimo di Organismo di Investimento Collettivo del Risparmio), ma sono dei titoli senza scadenza emessi a fronte di un investimento diretto nel sottostante di riferimento; questa caratteristica rende questo strumento finanziario particolarmente adatto all’investimento di medio o lungo periodo, in quanto permette all’investitore di aprire una posizione senza i problemi di rollover legati alla scadenza dei contratti (come invece avviene sui future), oltre al fatto che gli ETC non richiedono alcun margine e presentano costi di gestione (grazie alla gestione passiva) e di intermediazione contenuti.

Come detto, gli ETC non sono gli unici strumenti finanziari emessi a fronte di materie prime, utili per investire o speculare sul prezzo di questi asset, ma sono quelli più adatti all’investimento.

Similari, ma più adatti alla speculazione sono i contratti future rappresentativi di materie prime, che quotano il prezzo futuro del sottostante di riferimento: anche questi sono quotati sul mercato dei capitali ma, grazie alla leva finanziaria e a causa della breve scadenza dei contratti, sono più adatti alla speculazione di breve periodo.

Esistono anche CFD, acronimo di Contract For Difference, rappresentativi di materie prime, i quali nelle quotazioni cash non scadono; ma va precisato che questi strumenti non sono quotati sui mercato dei capitali, per cui presentano un rischio emittente legato al broker, fatto che non li rende particolarmente adatti a investimenti di medio o lungo periodo.

La tassazione

A differenza dei più famosi ETF, acronimo di Exchange Traded Fund, gli ETC, come anticipato, non sono OICR: il fatto che non siano fondi, dal punto di vista fiscale, comporta che questi strumenti non presentino il complicato trattamento fiscale previsto per gli ETF, ma più semplicemente siano produttivi di redditi diversi, come le azioni e i derivati.

In conseguenza di ciò le plusvalenze realizzate dall’investimento in un ETC possono essere compensate con le minusvalenze conseguite con la dismissione di un altro ETC, o anche con quelle derivanti dall’investimento o dalla speculazione in azioni o in derivati.

Le plusvalenze realizzate possono anche essere compensate con le perdite pregresse, confluenti tra i redditi diversi, conseguite negli anni precedenti.

Il totale delle plusvalenze realizzate, al netto delle compensazioni con minusvalenze e perdite pregresse, è sottoposto a imposta sostitutiva del 26%.

Quando un ETC è posseduto per il tramite di un intermediario residente in Italia, il contribuente può decidere se avvalersi del regime amministrato, grazie al quale gli obblighi fiscali vengono espletati per il tramite dell’intermediario, in luogo del regime dichiarativo; quest’ultimo obbliga il contribuente ad esporre il reddito conseguito in dichiarazione annuale dei redditi, ma permette di versare le imposte nell’anno fiscale successivo in sede di dichiarazione.

Per contro, quando un ETC è detenuto presso un intermediario non residente in Italia, il contribuente è obbligato al regime dichiarativo, oltre che sottoposto agli obblighi di monitoraggio fiscale (consistenti nella compilazione del quadro RW del modello Redditi PF) e all’eventuale versamento dell’IVAFE, l’Imposta sul Valore delle Attività Finanziarie detenute all'Estero, che sostituisce l’imposta di bollo italiana.

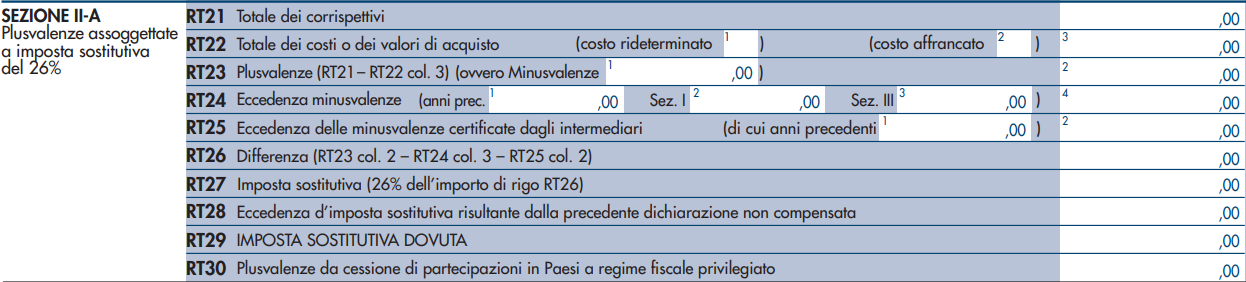

Da un punto di vista dichiarativo la dichiarazione delle plusvalenze derivanti dall’investimento in un ETC passa attraverso al compilazione del quadro RT, dedicato alle “Plusvalenze di natura finanziaria”, del modello Redditi PF 2024.

Con maggiore precisione, quella interessata è la Sezione II-A, dedicata appunto alle plusvalenze sottoposte a imposta sostitutiva del 26%; qui:

- sul rigo RT21 saranno esposte le plusvalenze realizzate nel corso dell’anno;

- sul rigo RT22 saranno indicate le minusvalenze realizzate nel corso dell’anno;

- sul rigo RT23 sarà indicato il netto differenziale tra plusvalenze e minusvalenze conseguite: sul campo 2 se il totale è positivo, oppure sul campo 1 se il totale è negativo;

- sui righi RT27 e RT29 sarà esposta l’imposta sostitutiva dovuta, rispettivamente al lordo e al netto di eventuali eccedenze non compensate derivanti dalla precedente dichiarazione.

-

Redditometro: modifiche dal Decreto Correttivo

Il Decreto Correttivo pubblicato in GU n 108 del 5 agosto 2024 tra l'altro prevede una norma sul noto Redditometro (Leggi anche Nuovo Redditometro: cosa prevede).

Si tratta in particolare dell'art 5 rubricato Modifiche alla disciplina della determinazione sintetica del reddito delle persone fisiche.

Prima di dettagliare ricordiamo che il Mef ha pubblicato il DM con le regole sul nuovo redditometro.

Successivamente si è dovuto intervenire con correzione a tali regole poichè la Commissione Finanze con parere tecnicosollecitava il Governo a incrementare le tutele dei contribuenti, evitando di ripristinare strumenti e istituti a carattere induttivo di massa (come ad esempio il cosiddetto redditometro), ma definendo l'ambito esclusivamente sui singoli casi di contribuenti che presentano ex ante profili di rischio fiscale.

Vediamo i dettagli del correttivo.

Redditometro: come viene modificato dal Decreto Correttivo

L'art 5 del correttivo rubricato Modifiche alla disciplina della determinazione sintetica del reddito delle persone fisiche prevede che la determinazione sintetica del reddito complessivo è effettuata a condizione che il reddito complessivo accertabile ecceda di almeno un quinto quello dichiarato e, comunque, di almeno dieci volte l'importo corrispondente all'assegno sociale annuo, il cui valore è aggiornato per legge, con periodicità biennale, anche sulla base degli indici di adeguamento ISTAT.

Il contribuente può sempre dimostrare che:

- a) il finanziamento delle spese è avvenuto con redditi diversi da quelli posseduti nello stesso periodo di imposta, o con redditi esenti o soggetti a ritenuta alla fonte o, comunque, legalmente esclusi dalla formazione della base imponibile ovvero da parte di soggetti diversi dal contribuente;

- b) le spese attribuite hanno un diverso ammontare;

- c) la quota di risparmio utilizzata per consumi ed investimenti si è formata nel corso degli anni precedenti.

In sintesi con la modifica contenuta nel decreto correttivo del concordato, vengono uniformate le regole tra l’accertamento sintetico puro e quello che poi dovrebbe essere ricondotto agli elementi di capacità contributiva definiti con un decreto ministeriale.

In entrambi i casi il contribuente potrà sempre dimostrare che il finanziamento delle spese è avvenuto con redditi diversi da quelli posseduti nello stesso periodo di imposta, o con redditi esenti o soggetti a ritenuta alla fonte o, comunque, legalmente esclusi dalla formazione della base imponibile o da parte di soggetti diversi dal contribuente.