-

Detrazione IVA in assenza di operazioni attive: altri tasselli dalla Cassazione

L’incertezza intorno al diritto alla detrazione dell’IVA sugli acquisti di beni e servizi effettuati nella fase preparatoria all’avvio dell’impresa, prima dell’effettuazione della prima operazione imponibile, oggi si può considerare superata.

In conseguenza di voluminosa giurisprudenza, sono ormai considerati consolidati i seguenti punti che delineano i tratti caratteristici della fattispecie:

- gli acquisti di beni e servizi, effettuati nella fase preparatoria di start-up, antecedente l’effettivo inizio dell’attività economica, danno diritto alla detrazione dell’IVA non essendo richiesto, a questo fine, il collegamento tra il diritto alla detrazione e l’effettuazione di operazioni imponibili;

- quello che è richiesto è che tali spese preparatorie siano inerenti all’attività d’impresa, cioè che siano spese funzionali all’attività economica che verrà esercitata, ma non è necessario il contestuale realizzo di tale attività;

- che in questa situazione spetta al contribuente l’onere di dimostrare tale inerenza;

- fanno eccezione solo quelle attività inserite in un contesto di frode o effettuate con l’intento di ottenere indebiti vantaggi fiscali.

La prassi da diverso tempo si è allineata a questa linea interpretativa, prima con la Circolare Agenzia delle Entrate numero 33/E/2016 e poi con la Risposta a interpello numero 584 del 14 settembre 2021.

Due recenti deliberazioni della Corte di Cassazione aggiungono ulteriori dettagli a questo quadro, già ben delineato.

L’ordinanza numero 11213 della Corte di Cassazione, pubblicata il 28 aprile 2023, precisa che, per il diritto alla detrazione sull’IVA applicata all’acquisto di beni e servizi effettuati durante la fase di start-up, non importa quali siano le motivazioni per cui l’attività non è stata concretamente avviata; con l’ovvia eccezione dei casi in cui questi acquisti possono essere inseriti in un contesto di abuso del diritto alla detrazione o al rimborso.

La successiva ordinanza della Corte di Cassazione numero 15570, pubblicata il giorno 1 giugno 2023, prende in esame il diritto al rimborso dell’IVA versata sugli acquisti di beni e servizi durante la fase preparatoria, in assenza di produzione di ricavi: secondo la Corte, così come il diritto alla detrazione delle spese di investimento prescinde dall’effettivo avvio dell’impresa, ugualmente il diritto al rimborso dell’imposta versata sarà esercitabile senza dover aspettare l’effettivo esercizio di questa attività.

Quindi, fondamentalmente:

- le spese sostenute durante la fase preparatoria all’avvio dell’impresa danno diritto alla detrazione dell’IVA;

- il diritto in quella fase è già sorto, per cui dovranno seguirsi le regole ordinarie che regolano tale diritto, come appunto il principio di inerenza;

- ciò in rispetto del principio della neutralità dell’imposta, la cui violazione comporterebbe una disparità tra imprese che esercitano la medesima attività.

Non inficia tale diritto neanche il successivo mancato avvio dell’attività dell’impresa, in quanto il diritto era già sorto (con la solita eccezione per il caso in cui tale situazione non nasconda un intento fraudolento o abusivo), sempre che il mancato avvio dell’attività economica derivi “da cause indipendenti dalla volontà del soggetto acquirente, sia pure assunte in un'accezione ampia”.

Su questo punto l’ordinanza 11213/2023 cita la sentenza della Corte di giustizia europea del 18 maggio 2021 nella Causa C-248/20: “il diritto a detrazione, una volta sorto, rimane, in linea di principio, acquisito anche se, successivamente, l'attività economica prevista non è stata realizzata, cosicché non ha dato luogo ad operazioni soggette ad imposta o se, a causa di circostanze estranee alla sua volontà, il soggetto passivo non ha utilizzato detti beni e servizi che hanno dato luogo alla detrazione nell'ambito di operazioni soggette a imposta. Ogni interpretazione diversa della direttiva IVA sarebbe contraria al principio di neutralità dell'IVA per quanto riguarda l'onere fiscale dell'impresa. Infatti, ciò potrebbe creare, all'atto del trattamento fiscale delle stesse attività di investimento, disparità ingiustificate tra imprese che effettuano già operazioni imponibili e altre che cercano, mediante investimenti, di avviare attività da cui deriveranno operazioni soggette ad imposta”.

-

Agevolazioni Consorzi agricoli per promuovere la qualità dei prodotti

Con Decreto dell'11 luglio 2023 pubblicato in GU n 208 del 6 settembre, il Ministero dell'agricoltura determina i criteri e delle modalità per la concessione di contributi concernenti iniziative volte a sviluppare azioni di valorizzazione, incentivare lo scambio di conoscenze ed azioni di informazione, sostenere la formazione professionale e l'acquisizione di competenze, nonché i progetti di ricerca e sviluppo e la salvaguardia dei prodotti agricoli ed alimentari contraddistinti da denominazioni di origine protette e indicazioni geografiche protette. (23A04924).

Nel dettaglio, il decreto definisce, ai sensi dell'art. 12 della legge 7 agosto 1990, n. 241 e nel rispetto della normativa dell'Unione in materia di aiuti di Stato, citata nelle premesse, i criteri e le modalità per la concessione di contributi, da parte dell'Ufficio PQAI IV, finalizzati a:

- a) sviluppare azioni di valorizzazione volte ad accrescere e migliorare la divulgazione delle informazioni relative all'origine, alla reputazione, alla qualità e/o alle altre caratteristiche dei prodotti designati da DOP o IGP;

- b) incentivare lo scambio di conoscenze, in particolare mediante azioni di formazione professionale, condivisione delle migliori pratiche e acquisizione di competenze, nonché le azioni di informazione, con riferimento ai prodotti designati da DOP o IGP;

- c) sostenere progetti di ricerca e sviluppo, anche sotto il profilo della sostenibilità ambientale, sociale ed economica, aventi ad oggetto la produzione, la commercializzazione e/o la salvaguardia dei prodotti designati da DOP o IGP, incluso il monitoraggio sull'uso legittimo e corretto delle relative denominazioni sul mercato, nel commercio elettronico e nei nomi di dominio, anche al fine di favorire la tutela dei corrispondenti diritti di proprietà intellettuale.

Le domande di contributo devono pervenire, a pena di esclusione, all'Ufficio PQAI IV, (Qualità certificata e tutela indicazioni geografiche prodotti agricoli, agroalimentari e vitivinicoli) esclusivamente a mezzo pec, entro e non oltre le ore 23,59 dell' 8 marzo di ciascun anno, all'indirizzo di posta elettronica certificata:

Agevolazioni Consorzi agricoli: beneficiari

Sono ammessi a presentare domanda di contributo, ai sensi del presente decreto, i seguenti soggetti:

- a) Consorzi di tutela;

- b) Organismi a carattere associativo dei Consorzi di tutela;

- c) Associazioni temporanee tra uno o più soggetti di cui alla precedente lettera a) e/o uno o più soggetti di cui alla precedente lettera b).

- d) Associazioni temporanee tra uno o più soggetti di cui alle precedenti lettere a) e b) ed altri organismi a carattere associativo operanti nel settore delle DOP e IGP, purché questi ultimi siano privi dello scopo di lucro e prevedano tra i fini statutari la tutela e la valorizzazione dei prodotti designati da DOP e IGP.

Agevolazioni Consorzi agricoli: attività, costi ammissibili e l'aiuto

Per la realizzazione delle finalità indicate possono essere finanziate:

- a) iniziative volte a sviluppare azioni di valorizzazione e/o ad incentivare lo scambio di conoscenze ed azioni di informazione dei prodotti designati da DOP o IGP (di seguito, «iniziative di lettera A»), attraverso le seguenti attività:

- a.1) organizzazione e partecipazione a fiere, esposizioni e concorsi, nel rispetto delle condizioni previste dall'art. 24 del regolamento (UE) n. 2022/2472 per i prodotti agricoli o dall'art. 19 del regolamento (UE) n. 651/2014 per gli altri prodotti agricoli e alimentari;

- a.2) pubblicazioni destinate a sensibilizzare il grande pubblico in merito ai prodotti agricoli, nel rispetto delle condizioni previste dall'art. 24 del regolamento (UE) n. 2022/2472;

- a.3) attività dimostrative, azioni di informazione e promozione dell'innovazione, nonché scambi interaziendali di breve durata e visite di aziende agricole, nel rispetto delle condizioni previste dall'art. 21 del regolamento (UE) n. 2022/2472 per i prodotti agricoli;

- b) iniziative volte a sostenere la formazione professionale e l'acquisizione di competenze, nonché progetti di ricerca e sviluppo aventi ad oggetto la produzione, la commercializzazione e/o la salvaguardia dei prodotti designati da DOP o IGP (di seguito, «iniziative di Lettera B»), attraverso le seguenti attività:

- b.1) formazione professionale e acquisizione di competenze (come corsi di formazione, seminari, conferenze e coaching), nel rispetto delle condizioni previste dall'art. 21 del regolamento (UE) n. 2022/2472 per i prodotti agricoli o dall'art. 31 del regolamento (UE) n. 651/2014 per gli altri prodotti agricoli e alimentari, che esclude gli aiuti per la formazione organizzata dalle imprese per conformarsi alla normativa nazionale obbligatoria;

- b.2) progetti di ricerca e sviluppo, anche sotto il profilo della sostenibilità ambientale, sociale ed economica, aventi ad oggetto la produzione, la commercializzazione e/o la salvaguardia dei prodotti designati da DOP o IGP, incluso il monitoraggio sull'uso legittimo e corretto delle relative denominazioni sul mercato, nel commercio elettronico e nei nomi di dominio, anche al fine di favorire la tutela dei corrispondenti diritti di proprietà intellettuale, nel rispetto delle condizioni previste dall'art. 38 del regolamento (UE) n. 2022/2472 per i prodotti agricoli o dall'art. 25 del regolamento (UE) n. 651/2014 per gli altri prodotti agricoli e alimentari.

Le domande di contributo, da presentare distintamente per le iniziative di Lettera A e per le iniziative di Lettera B, possono riguardare una o più attività.

I costi ammissibili, elencati distintamente per ciascuna tipologia di attività prevista dal precedente comma 1, sono riportati nell'allegato B al presente decreto, nel rispetto di quanto stabilito dagli articoli 21, 24 e 38 del regolamento (UE) n. 2022/2472 e dagli articoli 19, 25 e 31 del regolamento (UE) n. 651/2014.

I contributi sono concessi esclusivamente sulla base del rimborso dei costi ammissibili effettivamente sostenuti dal soggetto beneficiario.

L'intensità di aiuto è limitata:

- a) nel caso delle iniziative di lettera A:

- al 50% dei costi ammissibili, per le attività di cui al punto a.1) del precedente comma 1, svolte ai sensi dell'art. 19 del regolamento (UE) n. 651/2014 per gli altri prodotti agricoli e alimentari;

- al 70% dei costi ammissibili, per le attività di cui ai punti a.1), a.2) e a.3) del precedente comma 1, svolte ai sensi degli articoli 21 e 24 del regolamento (UE) n. 2022/2472 per i prodotti agricoli;

- b) nel caso delle iniziative di lettera B:

- al 70% dei costi ammissibili, per le attività di cui ai punti b.1) e b.2) del precedente comma 1, svolte ai sensi degli articoli 25 e 31 del regolamento (UE) n. 651/2014 per gli altri prodotti agricoli e alimentari;

- al 90% dei costi ammissibili, per le attività di cui ai punti b.1) e b.2) del precedente comma 1, svolte ai sensi degli articoli 21 e 38 del regolamento (UE) n. 2022/2472 per i prodotti agricoli.

-

Modello Redditi PF 2023: cartaceo tardivo entro il 28.09

Entro il 28 settembre 2023 è possibile sanare l'omessa presentazione agli uffici postali del Modello redditi PF 2023 in forma cartacea.

Questa scadenza riguarda nel dettaglio:

- dipendenti,

- pensionati,

- persone fisiche non titolari di partita Iva,

- collaboratori coordinati e continuativi,

- lavoratori occasionali

Modello Redditti PF 2023 cartaceo: quando si presenta

Ricordiamo che, sono esclusi dall'obbligo di presentazione telematica, e pertanto possono presentare il modello REDDITI 2023 cartaceo, presso un qualsiasi ufficio postale, i contribuenti che:

- pur possedendo redditi che possono essere dichiarati con il Modello 730, non possono presentare il Modello 730;

- pur potendo presentare il Modello 730, devono dichiarare alcuni redditi o comunicare dati utilizzando i relativi quadri del modello REDDITI (RM, RS, RT, RW);

- devono presentare la dichiarazione per conto di contribuenti deceduti.

Inoltre, ricordiamo che, in linea generale, sulla base delle disposizioni del D.P.R. n. 322 del 1998, e successive modifiche, il Modello REDDITI Persone Fisiche 2023 deve essere presentato entro i termini seguenti:

- dal 2 maggio 2023 al 30 giugno 2023 se la presentazione viene effettuata in forma cartacea per il tramite di un ufficio postale;

- entro il 30 novembre 2023 se la presentazione viene effettuata per via telematica, direttamente dal contribuente ovvero se viene trasmessa da un intermediario abilitato alla trasmissione dei dati.

Modello Redditti PF 2023: presentazione cartacea tardiva entro il 28.09

I soggetti che non hanno provveduto a presentare il Modello cartaceo PF 2023 entro il 30 giugno scorso, per sanare la loro posizione, hanno tempo fino al 28 settembre prossimo.

Oltre al formato cartaceo della dichiarazione dei redditi modello "Redditi PF 2023", ricordiamolo, i ritardatari devono presentare la scheda per la scelta della destinazione dell'otto, del cinque e del due per mille dell'Irpef.

Attenzione al fatto che. contesutalmente alla presentazione dei modelli su indicati, per sanare la propria posizone, occorre effettuare contestualmente il versamento della sanzione ridotta nella misura indicata dall'art. 13 del D.lgs. n. 472/1997, utilizzando il codice Tributo: 8911 Sanzione pecuniaria per altre violazioni tributarie per l'F24.

Resta ferma l'applicazione delle sanzioni relative alle eventuali violazioni riguardanti il pagamento dei tributi, qualora non regolarizzate.

-

730/2023: tassazione compensi percepiti per attività sportive dilettantistiche

Come sono tassati i compensi percepiti per attività sportive dilettantistiche nella dichiarazione dei redditi 730/2023? I dettagli per il modello 730/2023

730/2023: tassazione dei compensi per attività sportive dilettantistiche

Anche quest'anno sono previste particolari modalità di tassazione per le attività sportive dilettantistiche.

Nel dettaglio la particolarità riguarda:

- le indennità di trasferta, i rimborsi forfetari di spesa, i premi e i compensi erogati nell’esercizio diretto di attività sportive dilettantistiche dal CONI, dalla società Sport e salute Spa, dalle federazioni sportive nazionali, dal Ministero dell’agricoltura, della sovranità alimentare e delle foreste, dagli enti di promozione sportiva, dagli enti VSS e USSA (Unione delle società sportive altoatesine) operanti prevalentemente nella provincia autonoma di Bolzano e da qualunque organismo, comunque denominato, che persegua finalità sportive dilettantistiche e che da essi sia riconosciuto;

- i compensi derivanti da rapporti di collaborazione coordinata e continuativa di carattere amministrativo-gestionale di natura non professionale resi in favore di società e associazioni sportive dilettantistiche e di cori, bande e filodrammatiche da parte del direttore e dei collaboratori tecnici.

In particolare (art. 37 della Legge n. 342 del 21 novembre 2000 e successive modificazioni) è previsto che:

- i primi 10.000 euro, complessivamente percepiti nel periodo d’imposta non concorrono alla formazione del reddito;

- sugli ulteriori 20.658,28 euro, è operata una ritenuta a titolo di imposta (con aliquota del 23%);

- sulle somme eccedenti, è operata una ritenuta a titolo d’acconto (con aliquota del 23%).

La parte dell’imponibile assoggettata a ritenuta a titolo d’imposta concorre alla formazione del reddito complessivo ai soli fini della determinazione delle aliquote per scaglioni di reddito.

Si precisa che sono esclusi dall’imposizione i rimborsi di spese documentate relative al vitto, all’alloggio, al viaggio ed al trasporto, sostenute in occasione di prestazioni effettuate fuori dal territorio comunale.

Di seguito una tabella di riepilogo.

Compensi percepiti per attività sportive dilettantistiche fino a 10.000 euro non concorrono alla formazione del reddito da 10.001 a 30.658,28 euro ritenuta 23% a titolo d'imposta somme eccedenti

ritenuta 23% a titolo d'acconto 730/2023: compensi attività sportive dilettantistiche dove indicarli

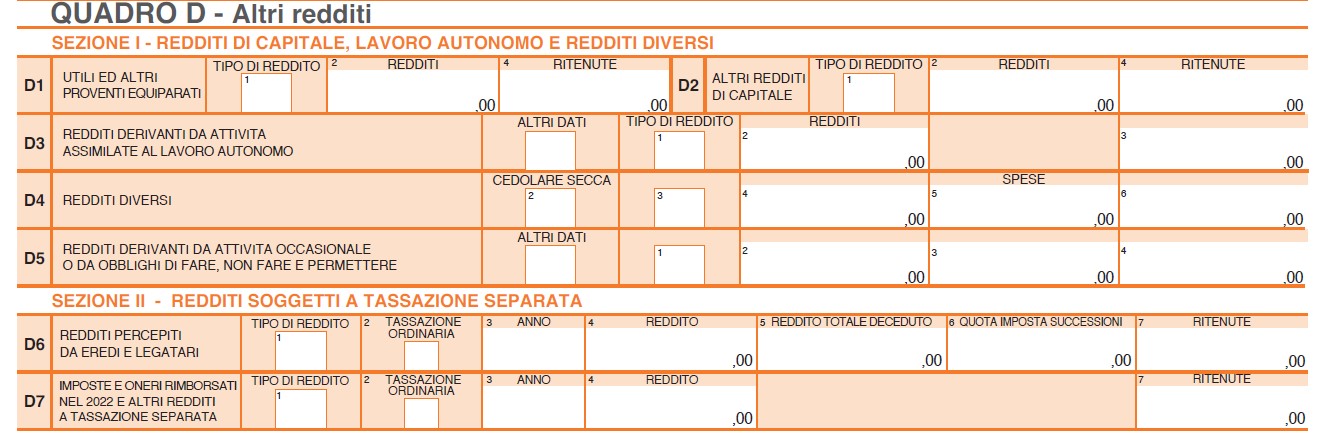

Come specificato dalle istruzioni al modello 730, i compensi percepiti per attività sportive dilettantistiche vanno indicati nel "Quadro D altri redditi" e in particolare nella prima sezione, al rigo D4 tra i redditi diversi.

Nel rigo D4 nella colonna 3 "tipo di reddito" va indicato il codice "7":

Nel rigo D4 nella colonna 3 "tipo di reddito" va indicato il codice "7":- per le indennità di trasferta, i rimborsi forfetari di spesa, i premi e i compensi erogati ai direttori artistici e ai collaboratori tecnici per prestazioni di natura non professionale da parte di cori, bande musicali e filodrammatiche che perseguono finalità dilettantistiche, e di quelli erogati nell’esercizio diretto di attività sportive dilettantistiche dal CONI, dalla Società Sport e Salute Spa, dalle federazioni sportive nazionali, dal Ministero dell’Agricoltura, della sovranità alimentare e delle foreste dagli enti di promozione sportiva, dagli enti VSS e USSA operanti prevalentemente nella provincia autonoma di Bolzano e da qualunque organismo comunque denominato che persegua finalità sportive dilettantistiche e che da essi sia riconosciuto. Queste somme sono contraddistinte dalla lettera “N” nel punto 1 “Causale” della Certificazione Unica 2023 – Lavoro autonomo;

- per i compensi derivanti da rapporti di collaborazione coordinata e continuativa di carattere amministrativo-gestionale di natura non professionale resi in favore di società e associazioni sportive dilettantistiche.

Questi ultimi compensi vanno indicati solo se eccedono complessivamente 10.000 euro.

-

Cessione fabbricato in leasing: la base imponibile IVA

Con Risposta a interpello n 405 del 31 luglio le Entrate chiariscono le modalità di determinazione della base imponibile IVA della cessione di un fabbricato in un rapporto di leasing.

La società istante operante nel settore della produzione di insaccati e prodotti di carne ha conseguito per la maggior parte del proprio fatturato presso la sede operativa mediante anche un contratto di locazione finanziaria immobiliare, edifici ed impianti tecnologicamente all'avanguardia.

Tuttavia, un vasto incendio ha quasi completamente distrutto l'intero impianto lasciando in stato di rovina e degrado l'immobile che deve essere considerato un collabente da inquadrare nella categoria catastale F/2.

Le autorità competenti hanno imposto l'abbattimento dell'intera struttura, la rimozione dei detriti e la bonifica del suolo, p

L'Istante dichiara che, anche per esplicito obbligo contrattuale e accordi sopraggiunti con la Compagnia di Leasing, occorre trasferire l'immobile collabente dalla società concedente, cioè la società BETA, alla società utilizzatrice ALFA.

Il contratto di leasing dovrà ritenersi risolto di diritto alla data in cui sarà verificato l'evento

In caso di distruzione dell'immobile l'Utilizzatore avrà l'obbligo di rendersi acquirente del terreno, del rudere e di ogni altro diritto relativo ad un prezzo imponibile pari all'indennizzo; tale prezzo imponibile sarà dovuto con valuta corrispondente alla data in cui si sarà verificato l'evento e quindi sarà stato risolto il contratto, indipendentemente dalla data in cui verrà stipulato il rogito notarile di compravendita.

Una succesiva clausola prevede che in tutti quei casi ove si faccia riferimento ad un indennizzo spettante al Concedente e l'indennizzo non è determinato, esso deve essere quantificato come la ''somma di tutti quei canoni non ancora scaduti alla data della risoluzione del contratto e del prezzo di eventuale acquisto finale…''.

L'Istante aggiunge di aver sottoscritto con una Compagnia assicuratrice una polizza che copriva anche il rischio di incendio, con appendice di vincolo a favore della società concedente.

In virtù del fatto che si deve procedere al rogito notarile di trasferimento del terreno e dei fabbricati collabenti dalla società concedente alla società utilizzatrice, l'Istante necessita di chiarimenti sulla natura di ''corrispettivo'' o di ''indennizzo'' dell'importo che dovrà essere erogato alla compagnia di leasing e sull'eventuale valore da tassare ai fini dell'IVA.

Il dubbio interpretativo posto dalla società istante è relativo alla qualificazione dell'importo che dovrà essere erogato alla compagnia di leasing.

Cessione fabbricato in leasing: chiarimenti sulla base imponibile IVA

Le entrate riassumo tutto il caso prima di esporre il proprio parere e sottolineano che in linea generale, ai fini IVA, i canoni di leasing immobiliare sono assimilati e, dunque, assoggettati ad IVA secondo le stesse regole previste per le locazioni di immobili.

Diversamente, gli importi versati dall'utilizzatore a titolo di riscatto finale del bene sono soggetti alle regole IVA previste per le cessioni di immobili (cfr. circolare 18/E/2013, par. 3.5).

Ciò premesso, al fine di individuare il regime IVA applicabile al trasferimento del rudere in questione e stabilire la rilevanza ai fini IVA delle somme che la società istante è tenuta a corrispondere alla Compagnia di Leasing in virtù degli impegni contrattuali assunti, è necessario esaminare le condizioni generali del contratto di locazione finanziaria immobiliare sottoscritto dalle parti.

In particolare, ai fini che qui interessano, la clausola n. 17 disciplina la risoluzione anticipata del contratto in caso di distruzione totale dell'immobile, prevedendo espressamente che l'Utilizzatore avrà l'obbligo di rendersi acquirente del terreno, del rudere e di ogni altro diritto relativo ad un prezzo imponibile pari all'indennizzo di cui alla successiva clausola 23)

La successiva clausola n. 21, rubricata ''Risoluzione anticipata ed effetti'' dispone che in ogni ipotesi di perimento o di perdita dell'immobile, al Concedente resteranno acquisiti per l'intero loro ammontare il canone regolato alla firma, i canoni periodici già in precedenza pagati ed ogni altra somma a qualsiasi titolo corrisposta; l'Utilizzatore avrà l'obbligo di corrispondere immediatamente tutto quanto dovuto per canoni scaduti e non pagati, interessi convenzionali, di mora, commissioni, spese e quant'altro già maturato alla data di risoluzione del contratto.[…]

La clausola n. 23, rubricata ''Indennizzo a favore del Concedente'', inoltre, dispone che se l'''indennizzo'' non è diversamente determinato nel suo ammontare, esso ''deve essere quantificato come la somma di tutti i canoni non ancora scaduti alla data di risoluzione del contratto e del prezzo di eventuale acquisto finale…''.

Dalla disamina delle clausole contrattuali citate, contrariamente a quanto asserito dall'Istante, si desume che la somma da erogare alla società di leasing concedente, a seguito della risoluzione anticipata del contratto, non costituisce il ristoro del danno derivante dall'incendio che ha coinvolto l'impianto oggetto del contratto di leasing, bensì come stabilito espressamente dalla clausola n. 17 del contratto il prezzo da saldare per il passaggio di proprietà del bene medesimo.

Detto passaggio di proprietà dell'immobile costituisce, dunque, un elemento significativo che depone a favore della qualificazione della somma in questione come corrispettivo.

Ad avviso delle Entrate, depone a favore di tale qualificazione il criterio di determinazione dell'ammontare di detta somma indicato dalla citata clausola 23 del contratto, in base al quale detto ammontare è costituito dalla somma di tutti i canoni non ancora scaduti alla data di risoluzione anticipata del contratto e del maxicanone finale.

Ciò posto, si ritiene, pertanto, che il trasferimento del rudere di cui trattasi alla società istante costituisca una cessione da assoggettare ad IVA secondo le regole previste per le cessioni di immobili.

In proposito, si fa presente che se, come asserito dalla società istante, all'atto del trasferimento il rudere sia effettivamente inquadrabile come collabente nella categoria catastale F/2, in base a elementi oggettivi che ne certifichino lo stato di fatto, la cessione dovrà essere assoggettata ad IVA con applicazione dell'aliquota nella misura ordinaria (cfr. Risposta n. 554 del 2022).

Per completezza di trattazione, si fa presente, infine, che ad avviso della scrivente, la base imponibile di detta cessione non possa essere decurtata, ai sensi dell'art. 15, comma 1, numero 1) del D.P.R. 633 del 1972, dell'ammontare relativo al rimborso assicurativo che, secondo quanto asserito dalla società istante, sarà veicolato direttamente dalla Compagnia assicuratrice alla Società di Leasing.

Ciò in quanto, come rappresentato anche dall'Istante, detto ammontare sarà corrisposto alla società di leasing a compensazione in tutto o in parte dell'importo (rectius, corrispettivo) dovuto a quest'ultima a seguito della risoluzione anticipata del contratto di leasing.

-

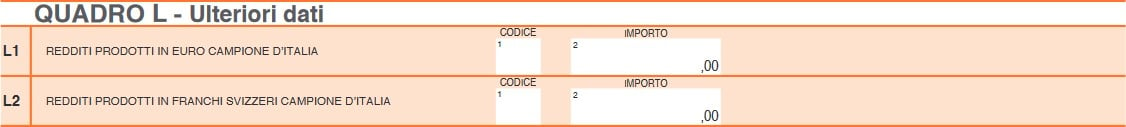

Modello 730/2023: il Quadro L redditi prodotti a Campione d’Italia

A decorrere dall’anno d’imposta 2018, tutti i redditi prodotti in euro dai contribuenti iscritti nei registri anagrafici del Comune di Campione d’Italia concorrono a formare il reddito complessivo al netto di una riduzione pari al 30 per cento, con un abbattimento minimo di euro 26.000.

Attenzione al fatto che. si considerano iscritte nei registri anagrafici del Comune di Campione d’Italia anche le persone fisiche aventi domicilio fiscale nel medesimo comune le quali, già residenti nel Comune di Campione d’Italia, sono iscritte nell’anagrafe degli italiani residenti all’estero (AIRE) dello stesso Comune e residenti nel Canton Ticino della Confederazione elvetica.

Per godere della agevolazione, il contribuente compilerà il modello 730/2023 nel modo usuale e successivamente indicherà nel

quadro L l’ammontare dei soli redditi prodotti in euro, già indicati nei rispettivi quadri A, B, e D, per cui intende usufruire dell’agevolazione.Modello 730/2023: i redditi prodotti a Campine d'Italia

Dall’anno d’imposta 2020 l’imposta netta dovuta dalle persone fisiche iscritte nei registri anagrafici del comune di Campione d’Italia, relativa ai redditi prodotti in euro e in franchi svizzeri nel periodo in cui si è stati iscritti nei predetti registri, è ridotta nella misura del 50 per

cento per dieci periodi d’imposta.È bene specificare che, come riportato dalle istruzioni al modello, l’agevolazione si applica ai sensi e nei limiti del regolamento UE n 1407/2013 della Commissione e i soggetti che per i quali l’agevolazione costituisce aiuto di stato per essere legittimati alla sua fruizione non possono utilizzare il modello 730 ma devono compilare il prospetto aiuti di stato presente nel Modello Redditi PF.

I redditi prodotti a Campione d’Italia nel modello 730/2023 sono indicati nel "Quadro L" ulteriori dati.

Come si compila il Quadro L del Modello 730/2023

Nel Rigo L1 ci sono i redditi prodotti in euro Campione d’Italia.

Nel dettaglio, nella Colonna 1 occorre indicare il codice identificativo dei redditi prodotti in euro:

- "1" per i redditi dominicali,

- "2" per i redditi agrari,

- “3” per redditi da fabbricati,

- “6” per redditi diversi di cui al quadro D-

Nella Colonna 2 occorre indicare l’ammontare dei redditi prodotti in euro.

Nel Rigo L2 Redditi prodotti in franchi svizzeri Campione d’Italia

Nel dettaglio, nella Colonna 1 indicare il codice identificativo dei redditi prodotti in franchi svizzeri:

- "1" per i redditi dominicali,

- "2" per i redditi agrari,

- “3” per redditi da fabbricati,

- “4” per i redditi da lavoro dipendente, pensone e assimilati (punto 12 della certificaizone unica 2021),

- “5” per redditi diversi di cui al quadro D,

Colonna 2 indicare l’ammontare dei redditi prodotti in franchi svizzeri.

Allegati:

-

Liti pendenti: chiarimenti delle Entrate su atti inerenti il recupero IVA

Con Risposta a interpello n. 422 del 30 agosto le Entrate forniscono chiarimenti su atti di recupero e definizione agevolata e sinteticamente chiariscono che per recuperare il credito Iva oggetto di lite occorre il versamento dell’Iva al di fuori dall’ambito della definizione agevolata.

Nel caso di specie il contribuente istante potrà riportare nel rigo VL40 della propria dichiarazione IVA/2024 per il periodo d'imposta 2023 l'importo del credito IVA versato corrispondente a quanto recuperato con l'atto di recupero crediti. Vediamo il caso di specie.

L'istante riferisce che:

- ha ricevuto un atto con cui l'ufficio ha proceduto al recupero del credito di imposta che sarebbe stato indebitamente utilizzato in compensazione nell'anno 2020 in misura eccedente il limite di € 1.000.000 previsto dal comma 1 dell'articolo 34 della legge 23 dicembre 2000, n. 388;

- che il pagamento dell'atto di recupero comporterebbe, (…), la possibilità di riportare nella propria dichiarazione IVA, l'importo del credito asseritamente compensato in eccesso dichiarandolo al rigo VL40 ''versamenti effettuati a seguito di utilizzo in eccesso del credito'' utilizzandolo nuovamente in compensazione;

- che (…) ha provveduto a impugnare l'atto di recupero sopraccitato depositando il relativo ricorso presso la Commissione tributaria di […] in data […] 2022, la quale ha provveduto a assegnare l'R.G. […] 2022;

- che, la legge 29 dicembre 2022, n. 197 (legge di bilancio 2023) ha previsto una serie di istituti definitori della pretesa impositiva (c.d. ''tregua fiscale''), tra i quali rientra la definizione agevolata delle controversie tributarie pendenti al 1° gennaio 2023, contenuta nell'articolo 1, commi da 186 a 205».

Tutto ciò premesso l'istante chiede:

- 1) se utilizzando la procedura di ''adesione alle liti pendenti'' prevista dall'art. 1 comma 186 della L. 197/2022 e versando pertanto l'importo pari al 90% del valore della controversia può riportare l'intero credito oggetto di atto di contestazione nel rigo VL40 della propria dichiarazione IVA ovvero riportarne il 90% pari esclusivamente all'importo del credito che verrà effettivamente versato;

- 2) se in caso di opzione per il versamento rateale dell'importo dovuto a seguito dell'adesione alla definizione delle liti pendenti, il diritto a riutilizzare il credito in compensazione inserendolo nel rigo VL40 della propria dichiarazione IVA sorge con la presentazione dell'istanza e il contestuale versamento della prima rata o a seguito dell'integrale versamento dell'importo dovuto e pertanto solo con il versamento dell'ultima rata.

L'agenzia specifica che con riferimento alla definizione in via agevolata delle controversie tributarie aventi ad oggetto atti di recupero crediti d'imposta indebitamente utilizzati, la circolare n. 2/E del 27 gennaio 2023 ha chiarito che, «Il comma 186 in commento non contiene, invece, specificazioni circa la tipologia degli atti oggetto delle controversie definibili e, quindi, possono essere definite non soltanto le controversie instaurate avverso atti di natura impositiva, quali gli avvisi di accertamento e atti di irrogazione delle sanzioni, ma anche quelle inerenti atti meramente riscossivi».

Sono, dunque, definibili in via agevolata le controversie aventi ad oggetto atti di recupero dei crediti d'imposta indebitamente utilizzati.

Nel caso di specie, secondo quanto affermato dall'istante, il ricorso avverso l'atto di recupero crediti è stato depositato presso la Commissione tributaria di […] in data […] 2022 e, quindi, l'istante può definire la controversia ai sensi del comma 187 del citato articolo 1 della legge n. 197 del 2022, secondo cui, «In caso di ricorso pendente iscritto nel primo grado, la controversia può essere definita con il pagamento del 90 per cento del valore della controversia».

Con provvedimento direttoriale dell'Agenzia delle Entrate, prot. n. 30294/2023 del 1° febbraio 2023, sono state definite le modalità di attuazione della misura deflattiva in commento, prevedendo, al punto 6, che La definizione si perfeziona con la presentazione della domanda e con il pagamento dell'importo netto dovuto o della prima rata entro il termine e con le modalità indicate nei punti 4 e 5.

Ne deriva, pertanto, che la definizione agevolata delle liti pendenti si perfeziona con la presentazione della domanda e il versamento della prima rata, o dell'intero importo, entro il 30 settembre 2023 (cfr. articolo 20 del decretolegge 30 marzo 2023, n. 34, convertito con modificazioni, dalla legge 26 maggio 2023, n. 56), ma il suddetto perfezionamento è, comunque, condizionato all'esito del controllo eseguito dall'ufficio, e potrebbe venir meno in caso di diniego della definizione agevolata che l'Agenzia delle entrate può notificare entro il 30 settembre 2024.

Ciò detto, diversamente da quanto prospettato dall'istante, il versamento delle somme dovute nell'ambito della definizione agevolata della lite pendente ha il solo fine di definire la controversia instaurata con l'Amministrazione finanziaria.

Al riguardo, la Cassazione, con ordinanza 2 aprile 2020, n. 7661, in merito alla chiusura delle liti, ha precisato che, la definizione agevolata «costituisce la forma procedimentale atipica di definizione delrapporto tributario, che prescinde da un'analisi delle varie componenti ed esaurisce il rapporto stesso mediante definizione forfettaria e immediata, nella prospettiva … di recuperare risorse finanziarie e di ridurre il contenzioso, e non invece in quella dell'esatto accertamento dell'imponibile.».

Le Entrate precisano che laddove l'istante intenda ''rigenerare'' il credito IVA da recuperare successivamente in detrazione nella prima liquidazione periodica o nella dichiarazione annuale dovrà procedere al pagamento dell'imposta indicata nell'atto di recupero e rinunciare alla controversia con riferimento all'imposta medesima.

La controversia, una volta ridotta alle sole sanzioni collegate al tributo e agli interessi potrà essere definita ai sensi dell'articolo 1, comma 191, ultimo periodo, della Legge di Bilancio 2023 a mente del quale, « In caso di controversia relativa esclusivamente alle sanzioni collegate ai tributi cui si riferiscono, per la definizione non è dovuto alcun importo relativo alle sanzioni qualora il rapporto relativo ai tributi sia stato definito anche con modalità diverse dalla presente definizione agevolata». In altre parole, una volta versata separatamente l'imposta dovuta, sarà possibile la definizione delle sole sanzioni collegate al tributo e degli interessi mediante la sola presentazione della domanda (cfr. comma 194 della Legge di Bilancio 2023).

Stante quanto sopra chiarito, ove l'istante decida di ''rigenerare'' il credito IVA con le modalità sopra descritte, potrà poi riportarlo nel Modello IVA, Rigo VL40, in conformità alle istruzioni al predetto modello, ove si legge «indicare l'ammontare corrispondente al credito riversato, al netto delle somme versate a titolo di sanzione e interessi, qualora nel corso del periodo d'imposta oggetto della presente dichiarazione siano state versate somme richieste con appositi atti di recupero emessi a seguito dell'indebito utilizzo in compensazione di crediti esistenti ma non disponibili (ad es. utilizzo in compensazione del credito IVA in mancanza del visto di conformità previsto dall'art. 10, comma 1, lett. a), n. 7, del decretolegge n. 78 del 2009). Attraverso tale esposizione, la validità del credito oggetto di riversamento viene rigenerata ed equiparata a quella del credito formatosi nel periodo d'imposta relativo alla presente dichiarazione».

Ciò significa che l'istante potrà riportare nel rigo VL40 della propria dichiarazione IVA/2024 per il periodo d'imposta 2023 l'importo del credito IVA versato corrispondente a quanto recuperato con l'atto di recupero crediti.

Allegati: