-

Spese di trasferta all’estero: l’agenzia conferma la non tracciabilità

Con Risposta a interpello n 188 del Entrate confermano che non è necessaria la tracciabilità, ai fini della non imponibilità delle spese di trasferta estere.

L'istante è un Ministero che ha chiesto chiarimenti in merito al trattamento fiscale dei rimborsi spese ai dipendenti impegnati in missioni e/o trasferte

all'estero alla luce delle modifiche recate dall'articolo 1, comma 81, della legge 30 dicembre 2024, n. 207 (legge di Bilancio 2025), in merito alle modalità con le quali il dipendente è tenuto ad effettuare il pagamento.

Al riguardo, l'Istante rappresenta che i propri dipendenti possono essere inviati

in missione e/o in trasferta in Paesi in cui gli strumenti di pagamento tracciati non sono

diffusi ciò premesso, chiede quale debba essere il corretto trattamento fiscale nel caso in cui il dipendente effettui una missione e/o una trasferta in un Paese in cui non è possibile effettuare un pagamento tracciato.L'articolo 1, comma 81, lettera a), della legge di Bilancio 2025 ha modificato l'articolo 51, comma 5, del Testo unico delle imposte sui redditi, approvato con d.P.R. 22 dicembre 1986, n. 917 (Tuir), in materia di indennità per trasferte o missioni di lavoratori dipendenti, aggiungendo, infine, il seguente periodo:

«I rimborsi delle spese per vitto, alloggio, viaggio e trasporto effettuati mediante autoservizi pubblici non di linea di cui all'articolo 1 della legge 15 gennaio 1992, n. 21, per le trasferte o le missioni di cui al presente comma, non concorrono a formare il reddito se i pagamenti delle predette spese sono eseguite con versamento bancario o postale ovvero mediante altri sistemi di pagamento previsti dall'articolo 23 del decreto legislativo 9 luglio 1997, n. 241».

In sostanza, al fine della non concorrenza al reddito di lavoro dipendente dei rimborsi spese di cui al citato comma 5 dell'articolo 51, il dipendente deve effettuare i relativi pagamenti con mezzi diversi dal contante.Successivamente, l'articolo 1, comma 1, lettera b), del decreto legge 17 giugno 2025, n. 84 ha modificato il suddetto detto periodo del comma 5 aggiungendo dopo le parole: «I rimborsi delle spese» le seguenti: «, sostenute nel territorio dello Stato,».

Pertanto, a seguito di tale modifica legislativa, ai fini della non imponibilità dei rimborsi spese ai dipendenti ai sensi del comma 5 dell'articolo 51 del Tuir, per missioni e/ o trasferte effettuate al di fuori del territorio dello Stato non è più richiesta la tracciabilità del pagamenti -

Credito ZES: chiarimenti sugli importi della componente immobiliare

Con la Risposta a interpello n 183 dell'8 luglio le Entrate replicano ad una società che vorrebbe beneficiare del credito di imposta per gli investimenti nelle ZES ora ZES UNICA.

Ricordiamo che l'agevolazione è stata introdotta dall'articolo 16 del decreto legge 19 settembre 2023, n. 124, convertito, con modificazioni, dalla legge 13 novembre 2023, n. 162, come da ultimo modificato dall'articolo 1, comma 485, della legge 30 dicembre 2024 n. 207 (legge di bilancio 2025).

La società svolge la propria attività presso uno stabilimento sito in […] in virtù di contratto di locazione commerciale e vorrebbe accedere al Credito di imposta ZES Unica in quanto intende estendere la capacità dello stabilimento esistente, acquistando nuovi macchinari, impianti e attrezzature nonché procedere ''[al]l'acquisto dell'immobile strumentale, costituito dalla parte attualmente locata e da una nuova porzione costituita da immobile e piazzale''.

La società istante chiarisce che l'acquisto dell'immobile avrà un costo pari a euro 600.000,00 circa, mentre il costo degli ulteriori beni strumentali (macchinari eattrezzature varie) ammonta a euro 270.000,00.

Si chiede chiarimento sull'interpretazione dell'articolo 16, comma 2, del decretolegge n. 124 del 2023 e dell'articolo 3, comma 5, del decreto del Ministro per gli affari europei, il Sud, le politiche di coesione e il PNRR, di concerto con il Ministro dell'economia e delle finanze del 17 maggio 2024, con cui sono stati definiti i criteri e le modalità di applicazione e di fruizione del credito nella parte in cui prevedono che ''[i]l valore dei terreni e dei fabbricati ammessi all'agevolazione non può superare il cinquanta per cento del valore complessivo dell'investimento agevolato''.Ai fini del riconoscimento del beneficio, la disciplina distingue gli investimenti immobiliari da quelli non immobiliari: è stabilito che, in relazione a ogni singolo progetto agevolabile, il valore della sua componente immobiliare non può essere superiore alla metà del valore complessivo del bonus richiesto.

Ciò significa, tra l’altro, che l’investimento immobiliare non può superare quello in attrezzature e impianti e che il solo acquisto di edifici e terreni non consente l’accesso al tax credit.

L'agenzia conferma la soluzione dell'istante ossia che le spese per l'acquisto di terreni e l'acquisizione, realizzazione o l'ampliamento di immobili strumentali possono accedere al calcolo del credito d’imposta Zes unica fino a una quota del 50% in relazione a ogni singolo progetto di investimento.

Pertanto, l’impresa che spende 600mila euro per l’acquisto di un immobile e 270mila euro per l’acquisto di macchinari, ai fini del bonus Zes Unica, deve considerare un investimento complessivo di 540mila euro, visto che la componente immobiliare non può superare il 50% del totale agevolabile e, quindi, nel caso specifico, 270mila euro.

Nell'interpello viene riepilogata le norme in base alle quali risultano agevolabili gli investimenti, ''facenti parte di un progetto di investimento iniziale come definito all'articolo 2, punti 49, 50 e 51, del regolamento (UE) n. 651/2014 della Commissione, del 17 giugno 2014, relativi all'acquisto, anche mediante contratti di locazione finanziaria, di nuovi macchinari, impianti e attrezzature varie destinati a strutture produttive già esistenti o che vengono impiantate nel territorio, nonché all'acquisto di terreni e all'acquisizione, alla realizzazione ovvero all'ampliamento di immobili strumentali agli investimenti'', effettuati tra il 1° gennaio 2024 e il 15 novembre 2024 [e anche quelli effettuati tra il 1° gennaio 2025 e il 15 novembre 2025 come, da ultimo, previsto dall'articolo 1, comma 485, lettera c), della legge n. 207 del 2024].

Allegati:

In relazione agli investimenti aventi ad oggetto l'acquisto di terreni e l'acquisizione, realizzazione ovvero l'ampliamento di immobili strumentali, l'articolo 16, comma 2, del decretolegge n. 124 del 2023 e l'articolo 3, comma 5, del decreto attuativo, stabiliscono che ''[i]l valore dei terreni e dei fabbricati ammessi all'agevolazione non può superare il cinquanta per cento del valore complessivo dell'investimento agevolato''.

Attesa la ratio di limitare la componente agevolata riferita all'acquisto di beni immobili strumentali (di seguito, ''componente immobiliare'') rispetto a quella relativa

all'acquisizione degli altri asset strumentali agevolati (di seguito, ''componente non immobiliare''), con le previsioni citate viene stabilito che, in relazione a ogni singolo progetto di investimento avente le caratteristiche richieste dal citato articolo 16 e rilevante ai fini del Credito di imposta ZES Unica, il valore della sua componente immobiliare agevolata non può essere superiore alla metà (ossia, al cinquanta per cento) del valore complessivo dell'investimento agevolato.

Ciò implica, in concreto, che il valore agevolato della componente immobiliare non può essere superiore a quello della componente non immobiliare e che, dunque, laddove l'investimento immobiliare costituisca l'unica spesa riconducibile al progetto di investimento iniziale, lo stesso non è agevolabile per l'assenza di ulteriori investimenti elegibili al Credito di imposta ZES Unica in altri asset strumentali (cd. ''componente nonimmobiliare''). -

PAC 2025: domande prorogate al 15 luglio

Il Ministro dell'Agricoltura Lollobrigida ha firmato il decreto che stabilisce la seconda proroga al 15 luglio 2025 del termine per la presentazione delle domande di aiuto nell'ambito della Politica Agricola Comune (PAC) per l'anno 2025.

Il MASAF in proposito ha diffuso in data 13 giugno un comunicato stampa, e prima del dettaglio ricordiamo che cos'è la PCA.

La PAC, la politica agricola comune a livello UE, rappresenta una stretta intesa tra agricoltura e società, tra l'Europa e i suoi agricoltori.

I suoi obiettivi possono essere così riassunti:

- sostenere gli agricoltori e migliorare la produttività agricola, garantendo un approvvigionamento stabile di alimenti a prezzi accessibili

- tutelare gli agricoltori dell'Unione europea affinché possano avere un tenore di vita ragionevole

- aiutare ad affrontare i cambiamenti climatici e la gestione sostenibile delle risorse naturali

- preservare le zone e i paesaggi rurali in tutta l'UE

- mantenere in vita l'economia rurale promuovendo l'occupazione nel settore agricolo, nelle industrie agroalimentari e nei settori associati.

La PAC è una politica comune a tutti i paesi dell'Unione europea, gestita e finanziata a livello europeo con risorse del bilancio dell'UE.

PAC 2025: domande prorogate al 15 luglio

Relativamente alle domande di aiuto nell'ambito della Politica Agricola Comune PAC per il 2025 il Ministero dell'Agricoltura ha previsto di prorogare al 15 luglio il termine per le domande.

Il MASAF ha annunciato la notizia specificando che la decisione è stata adottata su richiesta della Conferenza delle Regioni e Province autonome nella seduta del 12 giugno.

Il provvedimento ha ricevuto il parere favorevole di AGEA-Coordinamento e il coinvolgimento degli organismi pagatori.

La proroga riguarda la domanda unica e le domande di aiuto e di pagamento per gli interventi a superficie e a capo dello sviluppo rurale.Inizialmente, il termine era stato fissato al 15 maggio 2025 e successivamente prorogato al 16 giugno con un precedente decreto del 13 maggio.

Con il nuovo provvedimento si sposta ulteriormente la scadenza, offrendo più tempo agli operatori del settore agricolo per completare le procedure, senza tuttavia compromettere la regolarità e l'efficacia del sistema di erogazione degli aiuti.

Resta confermato che, per le domande presentate oltre la data del 15 luglio, saranno applicate penalità sui pagamenti nella misura dell'1% per ogni giorno di ritardo, che salgono al 3% in caso di domande di assegnazione dei diritti all'aiuto, fino a un massimo di 25 giorni.Oltre il 9 agosto 2025, le domande presentate saranno considerate irricevibili.

-

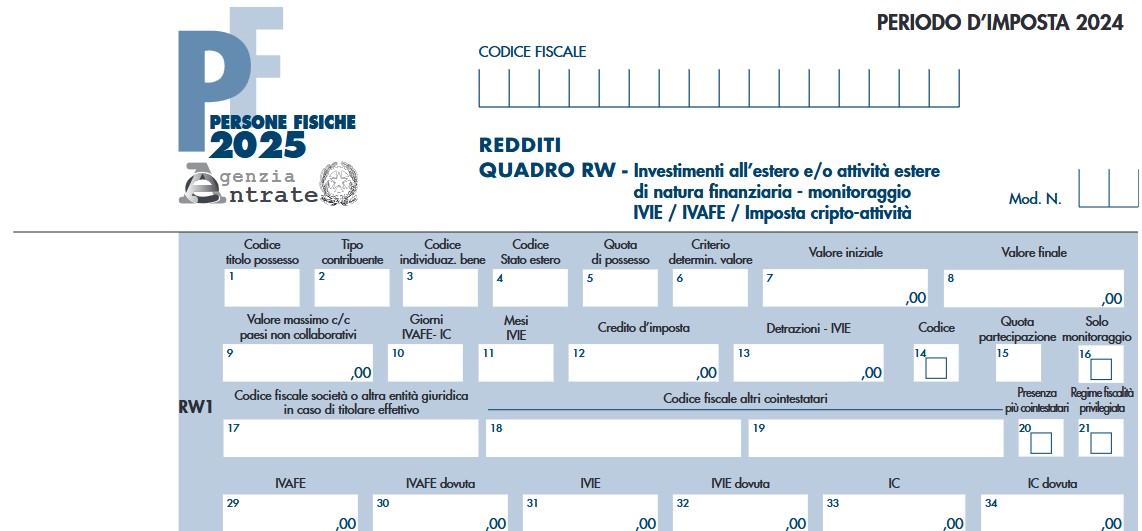

Redditi PF 2025: indicazione conti correnti cointestati nel quadro RW

Nel Modello Redditi PF 2025 vi è anche il Quadro RW da utilizzare per il monitoraggio fiscale delle attività detenute all'estero, vediamo chi è obbligato a compilarlo e chi ne è esonerato.

In particolare, vediamo istruzioni su come indicare nel Quadro RW i conti correnti cointestati.

Quadro RW: conti correnti cointestati, come indicarli

Il quadro RW deve essere compilato, ai fini del monitoraggio fiscale, dalle persone fisiche residenti in Italia che detengono investimenti all’estero e attività estere di natura finanziaria a titolo di proprietà o di altro diritto reale indipendentemente dalle modalità della loro acquisizione e delle cripto – attività detenute attraverso “portafogli”, “conti digitali” o altri sistemi di archiviazione o conservazione e, in ogni caso, ai fini dell’Imposta sul valore degli immobili all’estero (IVIE) e dell’Imposta sul valore dei prodotti finanziari dei conti correnti e dei libretti di risparmio detenuti all’estero (IVAFE).

Il quadro deve essere compilato anche per assolvere agli obblighi del versamento dell’imposta sul valore delle cripto-attività ai sensi dell’art. 19, comma 18 del Decreto Legge 201/2011, come modificato dall’art. 1, comma 146 della Legge 29 dicembre 2022, n. 197 (Legge di Bilancio 2023).

Attenzione al fatto che l’obbligo di monitoraggio non sussiste per i depositi e conti correnti bancari costituiti all’estero il cui valore massimo complessivo raggiunto nel corso del periodo d’imposta non sia superiore a 15.000 euro (art. 2 della Legge n. 186 del 2014); resta fermo l’obbligo di compilazione del quadro laddove sia dovuta l’IVAFE.

Tali soggetti devono indicare la consistenza degli investimenti e delle attività detenute all’estero nel periodo d’imposta; questo obbligo sussiste anche se il contribuente nel corso del periodo d’imposta ha totalmente disinvestito.

Il quadro RW non va compilato per le attività finanziarie e patrimoniali affidate in gestione o in amministrazione agli intermediari residentime per i contratti comunque conclusi attraverso il loro intervento, qualora i flussi finanziari e i redditi derivanti da tali attività e contratti siano stati assoggettati a ritenuta o imposta sostitutiva dagli intermediari stessi.Relativamente ai conti correnti, è bene sottolineare che per quelli cointestati, nel quadro RW occorre indicare l’intero ammontare a opera di ciascun cointestatario.

Relativamente ai conti cointestati, si ritiene infatti valido quando chiarito dalla agenzia con la Circolare n 38/2013 secondo la quale ciascun cointestatario deve indicare l’intera giacenza del conto corrente, riportando la propria percentuale di possesso nel campo 5 del quadro, ad esempio in caso di due cointestatari, ciascun contribuente indica “50".

Per ciò che concerne le eventuali sanzioni per chi non adempie al monitoraggio fiscale, nei conti correnti cointestati ai fini dichiarativi, si applica quanto chiarito in dottrina.

Ciascun cointestatario ha la disponibilità dell’intero investimento come ad esempio avviene nel caso del deposito titoli o del conto corrente dove ciascun soggetto può operare con firma disgiunta.

A ciò consegue che ogni cointestatario risulta potenzialmente soggetto alla sanzione ex art. 5 del DL 167/90 sul 100% delle attività estere di cui ha la disponibilità, senza dividere tale importo con gli altri cointestatari.

Concludendo se una persona fisica possiede un conto corrente estero cointestato con un’altra persona fisica residente in Italia, la sanzione potrebbe essere irrogata a entrambi e avrebbe come base la giacenza media indicata nel quadro RW nel campo 8.

Quadro RW: chi è esonerato

Il quadro RW non va compilato per le attività finanziarie e patrimoniali affidate in gestione o in amministrazione agli intermediari residenti e per i contratti comunque conclusi attraverso il loro intervento, qualora i flussi finanziari e i redditi derivanti da tali attività e contratti siano stati assoggettati a ritenuta o imposta sostitutiva dagli intermediari stessi.

Relativamente ai conti correnti viene si evidenzia che l’obbligo di monitoraggio non sussiste per i depositi e conti correnti bancari costituiti all’estero il cui valore massimo complessivo raggiunto nel corso del periodo d’imposta non sia superiore a 15.000 euro (art. 2 della Legge n. 186 del 2014); resta fermo l’obbligo di compilazione del quadro laddove sia dovuta l’IVAFE.

Inoltre, l’obbligo di monitoraggio non sussiste per:

- a) le persone fisiche che prestano lavoro all’estero per lo Stato italiano, per una sua suddivisione politica o amministrativa o per un suo ente locale e le persone fisiche che lavorano all’estero presso organizzazioni internazionali cui aderisce l’Italia la cui residenza fiscale in Italia sia determinata, in deroga agli ordinari criteri previsti dal TUIR, in base ad accordi internazionali ratificati;

- b) i contribuenti residenti in Italia che prestano la propria attività lavorativa in via continuativa all’estero in zone di frontiera ed in altri Paesi limitrofi con riferimento agli investimenti e alle attività estere di natura finanziaria detenute nel Paese in cui svolgono la propria attività lavorativa.

-

Regime forfettario: chiarimenti su compatibilità con il regime del margine

Con la Risposta n 181 del 7 luglio le Entrate chiariscono che il contribuente che ha beneficiato del regime fiscale di vantaggio e per raggiunti limiti d’età, intende transitare nel forfettario, con anche una nuova attività di vendita soggetta al regime del margine, potrà aderire.

Le Entrate hanno replicato positivimante e viene evidenziato che l’incompatibilità con il forfettario si realizza solo se il regime speciale Iva è stato concretamente utilizzato in passato.

L'istante svolge attività di commercio fisso e ambulante di piccoli elettrodomestici, utensili e articoli per la casa, includendo anche servizi di riparazione.

Fino al 31 dicembre 2024, egli ha beneficiato del regime fiscale di vantaggio (ex articolo 27, Dl n. 98/2011), che cesserà per sopraggiunti limiti d’età (oltre 35 anni).

A partire dal 2025, vuole adottare il regime forfettario (articolo 1, commi da 54 a 89, legge n. 190/2014).

Inoltre egli desidera intraprendere una nuova attività di vendita di elettrodomestici usati dal valore inferiore a 516,46 euro, soggetta al regime speciale Iva del margine (articolo 36, comma 6, Dl n. 41/1995).

In sostanza, il contribuente chiede se sia possibile applicare il regime forfettario a partire dal 2025, nonostante l’introduzione di un’attività che per legge prevede l’utilizzo di un regime Iva speciale, mai adottato in precedenza.

Il dubbio nasce dalla lettera a) del comma 57 dell’articolo 1 della legge n. 190/2014, che prevede l’incompatibilità tra il forfettario e i regimi speciali Iva.

Regime forfettario e regime di vantaggio mai applicato: chiarimenti ADE

L’Agenzia delle entrate conferma che l’incompatibilità tra il regime forfettario e i regimi Iva speciali è automatica quando il regime speciale è obbligatorio ex lege.

Viene richiamata una circoalre che evidenzia che “nel caso in cui il contribuente, avendone facoltà, opti per applicare l'Iva nei modi ordinari, è ammessa l'applicazione del regime forfetario, a condizione che l'opzione sia stata esercitata nell'anno d'imposta precedente a quello di applicazione del regime forfetario”.

Nel caso in esame, osserva l’Agenzia, non vi è stata applicazione effettiva del regime Iva speciale in precedenti periodi d’imposta, pertanto il passaggio al regime forfettario è ammesso.

Il contribuente, in conclusione, potrà avvalersene dal 2025, anche includendo la vendita di elettrodomestici usati, a condizione che non abbia mai applicato il regime del margine.

La variazione dovrà essere comunicata, così come ipotizzato dal richiedente, con il modello AA9/12 (quadro A – “variazione dati”, quadro B – “regimi fiscali agevolati”, codice 2), e confermata tramite dichiarazione nel modello dichiarativo Redditi.

In estrema sintesi, l’Agenzia delle entrate conferma che, in assenza di una precedente applicazione del regime del margine, il richiedente potrà legittimamente accedere al regime forfettario.

-

CPB e riammissione a rottamazione quater: sana la decadenza?

Il Concordato Preventivo Biennale (CPB), introdotto dal D.lgs. 13/2024, rappresenta uno degli strumenti principali della riforma fiscale attuata in esecuzione della delega di cui alla Legge n. 111/2023.

Tale regime agevolativo è rivolto ai contribuenti di minori dimensioni, titolari di reddito d’impresa o lavoro autonomo, che applicano gli Indici Sintetici di Affidabilità fiscale (ISA) e che operano sul territorio italiano.

L'art. 10, comma 2, del D.lgs. 13/2024 stabilisce precisi requisiti di regolarità fiscale e contributiva per l'accesso al CPB e in particolare, non devono sussistere:

- debiti per tributi amministrati dall’Agenzia delle Entrate, oppure

- debiti contributivi,

se definitivamente accertati (con sentenza irrevocabile o atti non più impugnabili) e di importo pari o superiore a 5.000 euro.

Tuttavia, tali debiti non rilevano se oggetto di:

- provvedimenti di sospensione (giudiziali o amministrativi),

- rateazioni regolarmente in corso, fino a decadenza dei relativi benefici.

L’istanza di interpello n. 176/2025, presentata da una società ha riguardato proprio l’interazione tra CPB e procedura di Rottamazione Quater ex Legge 197/2022, modificata dal D.L. 202/2024.

Il contribuente aveva esercitato l’opzione per il CPB 2024-2025, dichiarando che alla data del 31/12/2023 risultava titolare di un ruolo superiore a 5.000 euro, regolarmente oggetto di rateazione nell’ambito della Rottamazione Quater.

Tuttavia, nel 2024 è incorso nella decadenza dalla definizione agevolata, per aver effettuato un pagamento oltre i 5 giorni di tolleranza previsti dalla legge.

Successivamente, il contribuente ha chiesto se la riammissione alla Rottamazione Quater (prevista dall’art. 3-bis del D.L. 202/2024, convertito dalla Legge 15/2025) potesse salvaguardare gli effetti del CPB già esercitato, l'agenzia nega questa possibilità.

Decadenza dal Concordato Preventivo Biennale e riammissione alla Rottamazione Quater

L'Agenzia delle Entrate non ha condiviso l’impostazione dell’istante e il suo diniego si fonda su due elementi chiave:

- decadenza avvenuta prima dell’accettazione della proposta di CPB. In tal caso, ai sensi dell’art. 10, c. 2, D.lgs. 13/2024, il contribuente non possiede i requisiti di accesso, in quanto il debito (superiore a 5.000 euro) non è più coperto da un piano di rateazione valido.

- decadenza avvenuta dopo l’accettazione della proposta di CPB. In questo caso, si verifica una delle cause di decadenza dal regime, ex art. 22, comma 1, lett. d), D.lgs. 13/2024, in quanto vengono meno i presupposti di regolarità richiesti ex art. 10.

In entrambi i casi, il CPB cessa di produrre effetto per entrambi i periodi d’imposta.

L'agenzia evidenzia che il cuore della questione sia nell'art 3-bis del DL n 202/2024 che introduce la possibilità per i contribuenti decaduti dalla Rottamazione Quater al 31 dicembre 2024 di essere riammessi presentanto apposita dichiarazione (scaduta il 30 aprile 2025)

Tuttavia, l’Agenzia chiarisce che la riammissione ha effetto solo ai fini della prosecuzione della Rottamazione Quater.

Essa non sana retroattivamente il venir meno dei requisiti di accesso al CPB, né impedisce la decadenza già intervenuta per effetto della perdita dei benefici della precedente rateazione.

Pertanto, anche nel caso in cui il contribuente sia riammesso alla definizione agevolata, ciò non è idoneo a conservare gli effetti del CPB.

La risposta ad interpello n. 176/2025 conferma un principio centrale nel nuovo impianto del concordato preventivo biennale: la permanenza nei regimi premiali richiede una condizione continuativa di compliance fiscale.

La semplice riammissione a una procedura agevolata non sana le cause di decadenza già verificatesi né reintegra retroattivamente i requisiti per il CPB.

Per i consulenti e i contribuenti interessati al CPB, è fondamentale coordinare attentamente tutte le posizioni debitorie pendenti, soprattutto nei rapporti con Agenzia Entrate-Riscossione.

Allegati: -

Iscrizione elenco esperti composizione negoziata: entro il 15 luglio

Il CNDCEC ricorda i termini di iscrizione all'elenco esperti indipendenti per la composizione negoziata (Con l'Informativa n 84 del 29 maggio)

In particolare, il Consiglio Nazionale ha pubblicato un avviso per la validazione delle domande presentate dai professionisti iscritti all’Albo per l’inclusione nell’elenco degli esperti indipendenti per la composizione negoziata di cui all’art. 13, comma 3, d.lgs. 12

gennaio 2019, n. 14.Si ricorda che, il termine fissato per la trasmissione dei dati per il popolamento annuale degli elenchi tenuti presso le Camere di Commercio da parte degli Ordini professionali è il 15 luglio 2025.

Le domande degli iscritti potranno essere formulate utilizzando il modello allegato.

Possibile scaricare insieme alla informativa anche il fac-simile per l'iscrizione elenco esperti indipendenti per la composizione negoziata da allegare al modello di domanda, che ciascun Ordine potrà utilizzare previa compilazione e personalizzazione da operarsi sulla base dell’organizzazione adottata per la gestione del sistema di protezione dei dati.Accedi qui al sito del CNDCEC per scaricare i documenti