- Senza categoria

Bonus Irpef per lavoro dipendente: la Circolare ADE n 4/2025

La Circolare n 4 del 16 maggio 2025, commenta tutte le novità contenute nella Legge di Bilancio 2025 (legge n. 204/2024) concernenti l’Irpef e la tassazione dei redditi di lavoro dipendente intervenute con il decreto delegato n. 192/2024 e nella legge di bilancio 2025.

Vediamo i chiarimenti sulle novità della legge di bilancio.

Bonus Irpef per lavoro dipendente: la Circolare ADE n 4/2025

In sintesi nella Circolare vengono commentate le disposizioni agevolative introdotte dalla Legge di Bilancio 2025 (commi da 4 a 9) per i lavoratori dipendenti, escludendo i pensionati.

Le due principali misure riguardano:

- la somma aggiuntiva esentasse,

- le ulteriore detrazione Irpef fino a 1.000 euro.

Rispettivamente, per il primo punto le Entrate hanno specificato che, è riconosciuta una somma che non concorre al reddito, calcolata applicando una percentuale al reddito di lavoro dipendente, se il reddito complessivo non supera i 20.000 euro:

- 7,1% se il reddito è fino a 8.500 euro,

- 5,3% tra 8.501 e 15.000 euro,

- 4,8% tra 15.001 e 20.000 euro

La percentuale si applica al reddito effettivo, ma si determina sul reddito rapportato all’intero anno.

Per il secondo punto, le Entrate hanno evidenziato che, per chi ha redditi tra 20.001 e 40.000 euro, è prevista una detrazione fiscale, rapportata al periodo di lavoro:

- 1.000 euro interi per redditi fino a 32.000 euro,

- progressivamente decrescente fino ad azzerarsi a 40.000 euro.

Attenzione al fatto che le somme e le detrazioni vengono applicate automaticamente dal datore di lavoro sostituto d’imposta e verificate in sede di conguaglio.

Se risultano non spettanti, devono essere restituite, anche in 10 rate se l’importo supera i 60 euro.

Il lavoratore può comunque beneficiare delle agevolazioni in sede di dichiarazione dei redditi, se non applicate in busta paga.

Inoltre, sempre in tema di redditi dal lavoro dipendente, il documento di prassi commenta le misure sui premi erogati agli atleti dal Comitato olimpico nazionale italiano e dal Comitato italiano paralimpico per le medaglie ottenute nelle gare svolte in occasione dei giochi olimpici e paralimpici invernali Milano-Cortina 2026, non sono soggetti alle ritenute alla fonte e che le relative somme sono escluse dalla base imponibile del percipiente.

Inoltre, viene introdotta un’imposta sostitutiva dell’Irpef e delle addizionali comunali e regionali con aliquota agevolata pari al 5% sui compensi per il lavoro straordinario, di cui all’articolo 47 del Ccnl comparto Sanità relativo al triennio 2019-2021, prestato dagli infermieri dipendenti delle aziende e degli enti del Servizio sanitario nazionale (SSN).

La circolare chiarisceche l’imposta sostitutiva viene applicata dal sostituto d’imposta ai compensi erogati a decorrere dall’anno 2025, fatto salvo il principio di cassa allargato previsto dall’articolo 51, comma 1, ultimo periodo, del Tuir.

Si rimanda alla circolare per ulteriori dettagli.

-

DtA: Deferred tax assets, chiarimenti ADE

Con Risoluzione n 32 del 15 maggio le Entrate hanno chiarito le norme sul DtA deffered tax assets, a seguito di numerose richieste di informazioni in merito alle procedure da seguire in caso di cessione dei crediti d’imposta derivanti dalla trasformazione delle attività per imposte anticipate DTA (di cui all’articolo 44-bis del decreto-legge 30 aprile 2019, n. 341, convertito, con modificazioni, dalla legge 28 giugno 2019, n. 58 e successive modifiche e integrazioni).

DtA: Deferred tax assets, chiarimenti ADE

L’articolo 44-bis, comma 2, del decreto-legge n. 34 del 2019 stabilisce che “I crediti d'imposta derivanti dalla trasformazione non sono produttivi di interessi. A decorrere dalla data di efficacia giuridica della cessione essi possono essere utilizzati, senza limiti di importo, in compensazione ai sensi dell'articolo 17 del decreto legislativo 9 luglio 1997, n. 241, ovvero possono essere ceduti secondo quanto previsto dall'articolo 43-bis o dall'articolo 43-ter del decreto del Presidente della Repubblica 29 settembre 1973, n. 602, ovvero possono essere chiesti a rimborso.

I crediti d'imposta vanno indicati nella dichiarazione dei redditi e non concorrono alla formazione del reddito di impresa né della base imponibile dell'imposta regionale sulle attività produttive.”.

In sintesi, i crediti d’imposta in oggetto, in alternativa all’utilizzo in compensazione tramite modello F24 o alla richiesta di rimborso, possono essere ceduti secondo quanto previsto dagli articoli 43-bis e 43-ter del d.P.R. n. 602 del 1973

I citato articolo 43-bis del d.P.R. n. 602 del 1973, ai fini della cessione dei crediti d’imposta, prevede l’applicazione degli articoli 69 e 70 del regio decreto 18 novembre 1923, n. 2440.

Pertanto:

- la cessione dei crediti d’imposta in oggetto deve risultare “da atto pubblico o da scrittura privata, autenticata da notaio” (cfr. articolo 69, terzo comma, del regio decreto n. 2440 del 1923);

- l’atto di cessione deve essere notificato alla Direzione Provinciale dell’Agenzia delle entrate, competente in ragione del domicilio fiscale del cedente);

- il cessionario non può cedere ulteriormente il credito acquistato e dunque può esclusivamente utilizzarlo in compensazione tramite modello F24 (codice tributo 6834).

In alternativa, i crediti maturati in capo a società o enti appartenenti a un gruppo possono essere ceduti, in tutto o in parte, a una o più società o enti dello stesso gruppo, senza l'osservanza delle formalità previste dai richiamati articoli 69 e 70 del regio decreto n. 2440 del 1923.

In tale eventualità, la cessione è efficace a condizione che l'ente o società cedente indichi nella propria dichiarazione dei redditi gli estremi dei soggetti cessionari e gli importi ceduti a ciascuno di essi.

Inoltre, si fa presente che:

- ai fini della comunicazione all’Agenzia delle entrate della cessione dei crediti d’imposta di cui trattasi, non può essere utilizzata la Piattaforma telematica disponibile nell’area riservata del sito internet dell’Agenzia. In ogni caso, tale Piattaforma non rappresenta un mercato finanziario, bensì solo uno strumento per comunicare all’Agenzia, ai fini fiscali, l’avvenuta cessione di altre tipologie di crediti d’imposta;

- la comunicazione all’Agenzia della cessione dei crediti d’imposta, a prescindere dalla tipologia del credito e dalla modalità utilizzata (dichiarazione dei redditi, Piattaforma telematica, notifica), non implica che i crediti siano riconosciuti come certi, liquidi ed esigibili;

- l’Agenzia conserva il potere di controllare, secondo modalità e termini previsti dalle disposizioni vigenti, la regolarità fiscale dei comportamenti e degli atti posti in essere dal cedente e dal cessionario, ai fini del recupero dei crediti d’imposta indebitamente utilizzati;

- l’Agenzia è estranea al rapporto di natura civilistica intercorrente tra cedente e cessionario, non svolge funzioni di intermediazione, non interviene in ambito contrattuale, precontrattuale e in merito a questioni di natura non fiscale.

-

Redditi PF 2025: le novità del Quadro LM

Con il Provvedimento n 131076 del 17 marzo le Entrate hanno pubblicato il modello di dichiarazione “REDDITI 2025–PF”, con le relative istruzioni da presentare nell’anno 2025, per il periodo d’imposta 2024, ai fini delle imposte sui redditi: scarica il Modello Redditi PF-2025 con relative istruzioni

Tra le novità di quest'anno vi è l'inserimento nel Quadro LM il relativo spazio per il CPB concordato preventivo biennale a cui anche i contribuenti forfettari hanno potuto aderire.

Vediamo tutti i dettagli dalle istruzione dell'Agenzia.

Redditi PF 2025: il quadro LM per il CPB dei forfettari

Il Quadro LM deve essere utilizzato per dichiarare il reddito derivante dall’esercizio di attività commerciali o dall’esercizio di arti e professioni, determinato ai sensi dell’art. 27, commi 1 e 2, del D.L. 6 luglio 2011, n. 98, ovvero il reddito prodotto in regime forfetario, determinato ai sensi dell’art. 1, commi dal 54 a 89, della legge n.190 del 23 dicembre 2014 e successive modificazioni.

Quest'anno il quadro accoglie anche le novità per il CPB con concordato preventivo biennale dei forfettari.

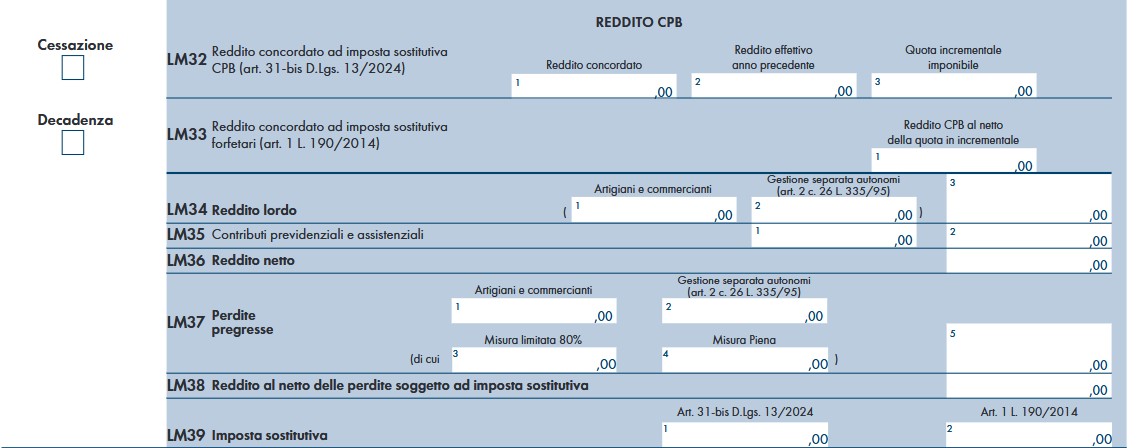

Come evidenziato nelle istruzioni le sezioni di riferimento sono dalla LM 32 alla LM 33

La compilazione dei righi LM32 ed LM33 è riservata ai contribuenti in regime forfetario che hanno aderito alla proposta di concordato preventivo biennale “CPB” ai sensi del decreto legislativo 12 febbraio 2024, n. 13 e, in particolare, degli artt. da 23 a 33.

Con l’adesione al regime di CPB il contribuente si è impegnato a dichiarare gli importi concordati nella dichiarazione dei redditi.

Nel rigo LM32 va indicato:

- in colonna 1, il reddito d’impresa e/o di lavoro autonomo derivante dall’adesione al CPB, presente nel quadro LM, rigo LM63 della dichiarazione Redditi PF 2024;

- in colonna 2, il reddito prodotto nel regime forfetario, dichiarato nell’anno d’imposta antecedente a quello cui si riferisce la proposta, indicato nel rigo LM34, col. 3, del modello Reddito PF 2024,

- in colonna 3, la quota di reddito incrementale da assoggettare ad imposta sostitutiva, pari alla differenza tra l’importo di colonna 1 e quello di colonna 2.

Nel rigo LM33, colonna 1, va indicato il reddito d’impresa e/ o di lavoro autonomo derivante dall’adesione al CPB, da assoggettare all’imposta sostitutiva “forfetari” di cui all’art. 1, L. 190 del 2014.

Qualora sia stato compilato il rigo LM32, tale importo è pari alla differenza tra l’importo di colonna 1 e quello di colonna 3 del predetto rigo.

Qualora invece il contribuente non si avvalga dell’imposta sostitutiva di cui all’art. 31-bis del decreto CPB, nel presente rigo va indicato direttamente l’importo del reddito d’impresa e/o di lavoro autonomo derivante dall’adesione al CPB presente nel quadro LM, rigo LM63 della dichiarazione Redditi PF 2024, e non va compilato il rigo LM32.

Il contribuente che aderisce al CPB determina il reddito da assoggettare ad imposizione sostitutiva di cui all’art. 1, commi 64 e 65, L. 190/2014, assumendo il reddito d’impresa e/o di lavoro autonomo concordato, indicato al rigo LM33, anziché il reddito lordo “effettivo” indicato nel rigo LM34, colonna 3.

Per i contribuenti in regime forfetario che aderiscono al CPB resta fermo il trattamento previsto per i contributi previdenziali obbligatori di cui all’articolo 1, comma 64, primo periodo, della citata legge 190 del 2014.

Sul reddito concordato, dato dall’importo di rigo LM33, colonna 1, sommato all’eventuale importo di rigo LM32, colonna 3, si determinano i contributi previdenziali obbligatori, e pertanto non rilevano gli eventuali maggiori o minori redditi ordinariamente determinati, ferma restando la possibilità per il contribuente, di versare comunque i contributi sulla parte eccedente il reddito concordato (art. 30 D. Lgs. 13/2024)

Resta comunque fermo l’obbligo di dichiarare un reddito minimo concordato di 2.000 euro, tenendo conto anche dell’eventuale quota dello stesso assoggettata ad imposta sostitutiva ai sensi dell’art. 31- bis del decreto CPB.

Pertanto l’importo di rigo LM33, colonna 1 non può comunque essere inferiore all’importo di “Soglia CPB”, come determinato: Soglia CPB = (2.000 – LM32, col. 3) ricondurre l’importo a zero se negativo.

Resta fermo, altresì, l’obbligo del contribuente di dichiarare sia gli importi concordati sia gli importi effettivi nella presente dichiarazione dei redditi oggetto di CPB.

Nel rigo LM39, colonna 1 è indicata l’imposta sostitutiva dovuta, pari al 10 per cento dell’importo indicato in colonna 3, ovvero pari al 3 per cento del medesimo importo, qualora sia stata barrata la casella di rigo LM21, colonna 3.

Redditi PF 2025: altre novità del quadro LM

Il quadro LM del modello Redditi PF 2025 presenta altre novità oltre a quelle sopra esposte per il CPB.

In particolare, sono state rimosse:

- la Sezione II “Tassa piatta incrementale” che, nel modello Redditi PF 2024, è stata compilata dai soggetti che hanno beneficiato della flat tax incrementale;

- la Sezione VI “Concordato preventivo regime forfetario” che, nel modello Redditi PF 2024, serviva per aderire alla proposta di concordato preventivo; il modello Redditi PF 2025 ha già recepito sul punto lo schema di DLgs. correttivo approvato dal Consiglio dei Ministri che si propone di abrogare dal DLgs. 13/2024 gli articoli (da 23 a 33) che regolano il CPB per i contribuenti in regime forfetario,

- nella Sezione III, al rigo LM21, colonna 4, deve essere indicato il codice ATECO 2025 relativo all’attività prevalente in termini di ricavi e compensi per il regime forfetario di cui alla L. 190/2014.

Inoltre, con riguardo ai campi in cui indicare i ricavi e i compensi, nella compilazione del Quadro LM bisogna fare attenzione alla novità delle CU. Per compilare correttamente la colonna 3 dei righi LM22-LM27, non basta far riferimento alle fatture emesse, ma è necessario monitorare quanto effettivamente incassato nel 2024.

-

Comunità energetiche: nuove regole in arrivo dal MASE

Il MASE con un comunicato del 16 maggio annuncia il cambio regole per le comunità energetiche, ricordiamo intanto cosa si intende per comunità energetica.

Una CER è un soggetto giuridico i cui soci o membri con potere di controllo all'interno della CER possono essere cittadini, piccole e medie imprese (per le quali la partecipazione alla CER non costituisca l'attività commerciale e industriale principale), enti territoriali e autorità locali, incluse le amministrazioni comunali, le associazioni con personalità giuridica di diritto privato, gli enti di ricerca e formazione, gli enti religiosi, quelli del terzo settore e di protezione ambientale, che condividono, tramite i loro consumi, l'energia elettrica rinnovabile prodotta da impianti a fonte rinnovabile.

La CER è un soggetto giuridico autonomo il cui obiettivo principale è fornire benefici ambientali, economici o sociali a livello di comunità ai propri azionisti o membri o alle aree locali in cui opera.

Comunità energetiche: nuove regole in arrivo dal MASE

Con avviso del 16 maggio si informa che fatto che il Ministro dell’Ambiente e della Sicurezza Energetica, Gilberto Pichetto, ha firmato il decreto che introduce importanti modifiche alla disciplina per l’incentivazione delle Comunità Energetiche Rinnovabili (CER) e delle configurazioni di autoconsumo.

Il provvedimento, applicabile anche alle richieste già presentate, estende l’ambito della misura finanziata dal PNRR ai comuni con popolazione inferiore ai 50 mila abitanti.

Inoltre, prevede:

- una maggiore flessibilità nei tempi di entrata in esercizio dei progetti,

- la possibilità di richiedere un anticipo fino al 30% del contributo,

- l’esclusione del fattore di riduzione in caso di cumulo con altri contributi, anche per le persone fisiche.

Il Ministro ha dichiarato: "abbiamo lavorato per migliorare l’orientamento dello strumento di incentivazione, con l’obiettivo di facilitare e ampliare la platea dei beneficiar. Crediamo fortemente nelle Comunità energetiche come strumento per fornire energia rinnovabile a prezzi accessibili. Con questo intervento normativo rafforziamo un percorso iniziato oltre un anno fa, volto ad aumentare i benefici ambientali, economici e sociali per le famiglie italiane"

Attenzione al fatto che il decreto sarà ora trasmesso alla Corte dei Conti per le verifiche di competenza, prima della pubblicazione e della successiva entrata in vigore.

- Senza categoria

Distacchi di personale: le Entrate fanno il punto

Con la Circolare n 5 del 16 maggio le Entrate commentano le novità sui distacchi di personale.

Ricordiamo innanzitutto che, sul tema, era già stato pubblicato l'interpello n 38/2025 con alcuni chiarimenti e ricordiamo inoltre che il decreto-legge 16 settembre 2024, n. 131, c.d. “decreto Salva-infrazioni”, convertito, con modificazioni, dalla legge 14 novembre 2024, n. ha introdotto l’articolo 16-ter, avente ad oggetto il «Trattamento del prestito o distacco di personale agli effetti dell’imposta sul valore aggiunto».

La Circolare chiarisce che il comma 1 dell’articolo 16-ter del Salva-infrazioni, a seguito del quale non sono più esclusi da Iva i distacchi di personale effettuati a fronte del mero rimborso dei costi, copre tutti i casi in cui i sottostanti contratti abbiano data di stipula o di rinnovo pari o successiva al 1° gennaio 2025.

Per i contratti precedenti, intendendo come tali anche quelli stipulati o rinnovati tra il 15 novembre 2024, data di entrata in vigore della legge di conversione del Salva-infrazioni, e il 31 dicembre 2024 vi è una apposita disciplina.

Per i comportamenti pregressi, infatti, il comma 2 del predetto articolo 16-ter prevede una specifica clausola di salvaguardia che, al fine di tutelare il legittimo affidamento, e con esclusione delle operazioni già oggetto di contestazione per mezzo di atti divenuti esecutivi entro il 31 dicembre 2024, fa salvo il trattamento applicato dal contribuente alle operazioni di distacco:

- assoggettate all’Iva, conformemente a quanto stabilito nella sentenza C-94/19,

- considerate fuori dal campo di applicazione dell’imposta, per effetto della previgente disposizione.

Vediamo in sintesi gli altri chiarimenti ADE.

IVA operazioni distacco o prestito di personale: istruzioni ADE

Con il decreto-legge n. 131/2024 “Salva-infrazioni” convertito in Legge n. 166/2024 è stata introdotta una importante novità sul trattamento ai fini Iva delle operazioni di distacco o prestito di personale.

L’intervento normativo ha modificato il comma 35 dell’articolo 8 della legge n. 67/1988, che stabiliva che non dovevano ritenersi rilevanti ai fini dell’Iva i distacchi di personale effettuati a fronte del solo rimborso dei relativi costi, ossia quelli generalmente realizzati dagli operatori.

Tale norma, sottoposta al vaglio della Corte di giustizia dell’Unione europea, con la sentenza relativa alla causa C-94/19 era stata ritenuta incompatibile con la disciplina Iva unionale, sul presupposto che, in presenza del reciproco condizionamento tra il distacco e l’importo versato dalla distaccataria a favore della distaccante, non fosse legittimo includere l’operazione tra quelle da considerare fuori campo Iva.

Proprio al fine di conformarsi al pronunciamento della Corte Ue, l’articolo 16-ter del Salva-infrazioni ha abrogato il comma 35 dell’articolo 8 della legge n. 67/1988, facendo rientrare di fatto nel campo di applicazione dell’imposta, al ricorrere degli ordinari presupposti Iva, tutti i distacchi di personale effettuati verso corrispettivo, anche laddove l’ammontare di quest’ultimo sia pari al rimborso dei costi del personale distaccato.

La Circolare in oggetto fornisce istruzioni operative circa la verifica dei requisiti Iva: soggettivo, oggettivo e territoriale con riferimento ai distacchi di personale e ad altre forme di messa disposizione dei dipendenti, quali la codatorialità e l’avvalimento.

Le Entrate hanno chiarito che il presupposto soggettivo si verifica quando il datore di lavoro esercita attività d’impresa o di lavoro autonomo, in quanto soggetto passivo ai fini dell’Iva.

Fanno eccezione, ai sensi all’articolo 70-quinquies, comma 1, del Dpr n. 633/1972 (decreto Iva), le operazioni effettuate tra soggetti appartenenti al medesimo gruppo Iva, in quanto tali fuori dal campo di applicazione dell’imposta.

Invece, in merito agli enti non commerciali, che esercitano anche attività commerciale, il presupposto soggettivo si verifica sempre quando il personale distaccato sia afferente all’attività d’impresa esercitata.

Non si verifica, al contrario, nel caso in cui il distacco, oltre a riguardare il personale originariamente impiegato nell’attività istituzionale, sia anche effettuato senza un’organizzazione in forma d’impresa.

Relativamente al requisito oggettivo, esso sussiste quando il distacco e il corrispettivo si condizionano reciprocamente, vale a dire l’uno è effettuato solo a condizione che lo sia anche l’altro, e viceversa.

Ciò si verifica anche quando l’operazione è effettuata a fronte del solo rimborso dei costi del personale distaccato.

La base imponibile Iva è sempre costituita dall’intero corrispettivo, anche se coincida con il mero rimborso dei costi del personale distaccato.

Ciò è appunto, che ai fiscali, distingue, i distacchi di personale dalla somministrazione di manodopera a termine, per la quale continua ad applicarsi la specifica disposizione dell' articolo 26-bis, legge n. 196/1997 che esclude dal computo della base imponibile Iva i rimborsi degli oneri retributivi e previdenziali del personale somministrato.

Relativamente alla territorialità, l’operazione si considera effettuata nel territorio dello Stato se resa a favore di un distaccatario soggetto passivo Iva stabilito in Italia, qualunque sia lo Stato di stabilimento del prestatore/distaccante.

Codatorialità e avvalimento: cosa chiarisce la Circolare ADE n 5/2025

Il regime della codatorialità, solitamente utilizzato dalle imprese appartenenti a una rete d’imprese, ha caratteristiche ed effetti giuridici diversi rispetto ai distacchi di personale.

Le imprese codatrici sono tutte “corresponsabili” del trattamento retributivo, previdenziale e assicurativo nei confronti del personale dipendente, con la conseguenza che il pagamento per intero effettuato da una impresa referente legittima la stessa all’esercizio dell’azione di regresso nei confronti delle altre imprese codatrici.

Se l’ammontare di tali oneri sia addebitato pro-quota dall’impresa referente alle altre imprese codatrici, in funzione dell’utilizzo dei lavoratori ad esse direttamente e analiticamente imputabile, senza alcuna remunerazione aggiuntiva, il pagamento di tali addebiti costituisce mera cessione di denaro non rilevante ai fini dell’Iva.

Occorre fare una distinzione tra l'avvalimento di personale previsto dall’articolo 104 del codice dei contratti pubblici e quanto, solitamente stabilito ex lege, che consente a una pubblica amministrazione di “avvalersi” degli uffici di un’altra pubblica amministrazione.

Nel primo caso, la messa a disposizione di personale per mezzo di tale istituto rileva ai fini dell’Iva, se effettuata a titolo oneroso e se si verificano congiuntamente i requisiti soggettivo, oggettivo e territoriale sopra richiamati.

Diversamente, per l’avvalimento tra pubbliche amministrazioni, il requisito soggettivo si intende sempre soddisfatto qualora il soggetto avvalso sia una società “in house”.

Sul requisito oggettivo, occorre invece verificare se la norma istitutiva o i relativi protocolli d’intesa prevedano l’erogazione di risorse finanziarie in favore del soggetto avvalso, e se tale erogazione costituisca il corrispettivo dell’avvalimento, in base ai criteri individuati con la circolare n. 34/2013.

-

Detrazioni per carichi di famiglia: tutte le novità 2025

Con la Circolare n 4/2025 le Entrate chiariscono anche le novità per le detrazioni dei carichi di famiglia introdotte dalla Legge di Bilnacio 2025.

Vediamo tutti i dettagli.

Detrazioni per carichi di famiglia: i chiarimenti ADE

Il comma 11 della legge di bilancio 2025 apporta alcune modifiche all’articolo 12 del TUIR, in materia di detrazione per carichi di famiglia.

In particolare, si prevede la spettanza della detrazione per i figli a carico in relazione ai soli contribuenti che abbiano figli, compresi i figli nati fuori del matrimonio riconosciuti, i figli adottivi, affiliati o affidati, e i figli conviventi del coniuge deceduto, di età pari o superiore a 21 anni, ma inferiore a 30 anni, nonché figli di età pari o superiore a 30 anni con disabilità accertata ai sensi dell’articolo 3 della legge 5 febbraio 1992, n. 104.

Attenzione al fatto che, rispetto alla disciplina previgente, che riconosceva la detrazione in oggetto per tutti i figli con età pari o superiore a 21 anni, la novità introduce, ai fini della spettanza della stessa, un limite di età per i figli, prevedendo che la detrazione sia riconosciuta per quelli di età pari o superiore a 21 anni ma inferiore a 30 anni.

Dato che le detrazioni per carichi di famiglia sono rapportate al mese e competono per i mesi in cui sussistono le condizioni richieste, ne consegue che la detrazione di cui al novellato articolo 12, comma 1, lettera c), del TUIR spetta dal mese del compimento dei 21 anni di età del figlio fino al mese antecedente al compimento dei 30 anni.

La detrazione spetta, inoltre, per ciascun figlio con disabilità accertata ai sensi della l. n. 104 del 1992, di età pari o superiore a 21 anni.

Inoltre si estende il riconoscimento della detrazione di cui alla lettera c) del comma 1 dell’articolo 12 del TUIR anche:- ai figli affiliati

- ai figli del coniuge deceduto che convivono con il contribuente.

Nonostante la legge di bilancio 2025 abbia, come detto, equiparato, ai fini della spettanza della detrazione per figli a carico, i figli del contribuente e i figli del coniuge deceduto che convivano con il contribuente stesso, si precisa, tuttavia, che, nel caso di convivenza con il figlio del coniuge deceduto, non trova applicazione la previsione di cui all’ultimo periodo della lettera c) del comma 1 dell’articolo 12 del TUIR24, in quanto tale disposizione continua a fare riferimento esclusivamente ai figli del contribuente (e non anche ai figli conviventi del coniuge deceduto).

Ne consegue, pertanto, che il contribuente che convive con il figlio del coniuge deceduto beneficia solo della detrazione per figli a carico, senza possibilità di fruire, laddove più conveniente, della detrazione prevista per il coniuge a carico, di cui alla lettera a).

La ratio della previsione, di cui all’ultimo periodo della lettera c) del comma 1 dell’articolo 12 del TUIR, consiste nel far beneficiare di una eventuale maggiore misura della detrazione per familiari a carico quei soggetti, non coniugati o successivamente separati, che, per mancanza dell’altro genitore o per mancato riconoscimento del figlio da parte di quest’ultimo, si trovano nella condizione di avere il figlio a carico in via esclusiva.

Alla luce di tali considerazioni, si ritiene, pertanto, che la previsione di cui all’ultimo periodo della lettera c) del comma 1 dell’articolo 12 del TUIR non si applichi al genitore superstite che non convive con il figlio; infatti, attesa la spettanza delle detrazioni in capo al contribuente – soggetto terzo – che convive con il figlio del soggetto deceduto, ne consegue che il genitore superstite non è l’unico soggetto ad avere diritto alle detrazioni per il figlio a carico.

Inoltre, la detrazione per figli a carico spetta, in presenza dei requisiti previsti dalla normativa fiscale, anche in relazione all’altro genitore (in vita) del medesimo figlio del coniuge deceduto.

In tale caso, la ripartizione della etrazione tra il contribuente convivente con il figlio del coniuge deceduto e l’altro genitore non convivente segue le regole ordinarie previste dalla disciplina fiscale.

Il citato comma 11, lettera a), numero 225, modifica, altresì, la lettera d) del comma 1 dell’articolo 12 del TUIR, limitando ai soli ascendenti conviventi con il contribuente la detrazione ivi prevista per gli altri familiari conviventi.

La disciplina previgente includeva tra i familiari a carico, per i quali era riconosciuta la detrazione di cui alla lettera d) del comma 1 dell’articolo 12 del TUIR, le persone indicate all’articolo 433 del codice civile, che convivessero con il contribuente o che percepissero assegni alimentari non risultanti da provvedimenti dell’autorità giudiziaria, esclusi in ogni caso i figli, ancorché per i medesimi non spettasse la detrazione ai sensi della lettera c) del medesimo comma.

Più nel dettaglio, la detrazione spettava, nel rispetto delle altre condizioni previste dalla norma, per il coniuge legalmente ed effettivamente separato, i genitori, gli ascendenti prossimi, i generi e le nuore, il suocero e la suocera, i fratelli e le sorelle germani o unilaterali, i discendenti dei figli.

La modifica normativa, fermo restando il rispetto delle altre condizioni previste dall’articolo 12 del TUIR, ha, pertanto, circoscritto, attraverso l’eliminazione del riferimento al citato articolo 433, il riconoscimento della detrazione ai soli ascendenti (ad esempio ai genitori) che convivano con il contribuente. e modifiche apportate dalla legge di bilancio 2025 all’articolo 12 del TUIR esplicano, di conseguenza, effetti anche sulle altre disposizioni che rinviano ai soggetti del citato articolo 12.

In particolare, a decorrere dal 1° gennaio 2025 non è più possibile fruire delle detrazioni e delle deduzioni spettanti per gli oneri e per le spese sostenuti per le altre persone indicate nell’articolo 433 c.c.; resta, invece, possibile fruirne per gli oneri e le spese sostenuti per gli ascendenti fiscalmente a carico, conviventi con il contribuente, nonché per il coniuge, non legalmente ed effettivamente separato, fiscalmente a carico.Per ulteriori approfondimenti si rimanda alla circolare in oggetto.

-

Albo certificatori crediti ricerca e sviluppo: tutte le regole

Il MIMIT con un avviso informa di aver aggiornato l’elenco degli iscritti all’Albo dei certificatori del credito d’imposta in attività di ricerca e sviluppo, innovazione tecnologica, design e ideazione estetica.

Con decreto direttoriale del 15 maggio 2025, a seguito di opportune verifiche compiute dalla Commissione nominata dal Direttore Generale della Direzione competente, il Ministero ha provveduto ad aggiornare l’elenco degli iscritti all’Albo dei certificatori del credito d’imposta in attività di ricerca e sviluppo, innovazione tecnologica, design e ideazione estetica, selezionando gli idonei tra le domande pervenute al 31 marzo 2025. Consulta qui l'albo.

Ricordiamo inoltre che per la certificazione dei crediti sono stati pubblicati:

- Linee guida da seguire per adempiere all'invio della certificazione a partire dall'8 luglio 2024 sulla piattaforma dedicata, clicca qui.

- il DD MIMIT del 5 giugno 2024 con i modelli da utilizzare per la certificazione.

Leggi anche: Certificazione crediti ricerca e sviluppo: Linee guida del MIMIT

Albo certificatori crediti: come iscriversi

Ai fini dell'iscrizione nell'albo certificatori, il MIMIT con Decreto direttoriale del 21 febbraio 2024, ha fissato le modalità e i termini di presentazione delle domande. Ogni dettaglio per iscriversi correttamente è in esso contenuto.

Sinteticamente si evidenzia che ai fini della iscrizione:

- i soggetti che possiedono i requisiti previsti dal D.P.C.M. del 15 settembre 2023 inviano la domanda di iscrizione all’Albo mediante la piattaforma informatica accessibile dal sito istituzionale del Ministero,

- a partire dal 1° gennaio 2025 le domande possono essere presentate dal 1° gennaio fino al 31 marzo nonché dal 1° luglio fino al 30 settembre di ciascun anno,

- l’accesso alla procedura informatica può avvenire solo previa autenticazione delle persone fisiche ovvero del legale rappresentante o di un suo delegato per i soggetti di cui all’art. 2, commi 4 e 5, del D.P.C.M,

- ai fini dell’accesso alla procedura informatica, i soggetti che intendono presentare istanza di iscrizione all’Albo devono essere in possesso della seguente strumentazione:

- a) casella di Posta Elettronica Certificata (PEC) attiva. I soggetti obbligati al possesso di una PEC dalle norme vigenti in materia sono tenuti ad utilizzare l’indirizzo di posta certificata comunicato al registro delle imprese ovvero agli albi ed elenchi istituiti con legge dello Stato;

- b) firma digitale;

- c) CIE, SPID o altri sistemi di identificazione indicati dalla procedura informatica associati alla persona fisica, al legale rappresentante o al suo delegato, come risultante dal Registro delle Imprese.

L’iter di presentazione della domanda di iscrizione all’Albo è articolato nelle seguenti fasi:

- a) accesso alla procedura informatica;

- b) inserimento delle informazioni e dei dati richiesti per la compilazione della domanda;

- c) allegazione della eventuale delega nonché della ricevuta di pagamento della tassa di concessione governativa di cui al D.P.R. 26 ottobre 1972, n. 641, secondo le modalità indicate dalla procedura informatica;

- d) generazione del modulo di domanda in formato “.pdf” immodificabile, contenente le informazioni e i dati inseriti dal soggetto richiedente l’iscrizione all’Albo e successiva apposizione della firma digitale;

- e) caricamento del modulo di domanda provvisto di firma digitale;

- f) versamento dell’imposta di bollo di cui al D.P.R. 26 ottobre 1972, n. 642 mediante la piattaforma pagoPA e trasmissione della domanda nei termini di cui ai precedenti commi 2 e 3.

Albo certificatori crediti: i documenti per iscriversi

Le persone fisiche che intendono presentare istanza di iscrizione all'albo certificatori devono dichiarare:

- il possesso di un titolo di laurea idoneo rispetto all’oggetto della certificazione,

- di non aver subìto condanna con sentenza definitiva e di aver svolto, nei tre anni precedenti la domanda, attività relative alla presentazione, valutazione o rendicontazione di almeno 15 progetti,

- sono inoltre tenute a dichiarare la pendenza di procedimenti per i reati indicati nell’art. 94 del decreto legislativo n. 36/2023, per i reati di cui al Libro II, Titolo VII, capo terzo ed all’art. 640, comma 1, del Codice penale, ovvero di atti impositivi anche non resisi definitivi dell’Amministrazione finanziaria, ricevuti nel triennio precedente, per maggiori imposte complessivamente superiori a euro 50.000,00.

Le imprese che svolgono attività di consulenza aventi ad oggetto progetti di ricerca, sviluppo e innovazione, che intendono presentare domanda di iscrizione all’albo dei certificatori, devono avere:

- sede legale o unità locale attiva sul territorio nazionale ed essere iscritte al registro delle imprese,

- non essere sottoposte a procedura concorsuale

- non trovarsi in stato di liquidazione volontaria, liquidazione giudiziale, amministrazione controllata, concordato preventivo, fatta salva l’applicazione dell’art. 94, comma 5, lett. d) ultimo periodo, del decreto legislativo 31 marzo 2023, n. 36,

- e non essere destinatarie di sanzioni interdittive ai sensi dell’art. 9 del decreto legislativo n. 231/2001.

Possono, inoltre, presentare domanda di iscrizione all’albo dei certificatori, purché in possesso dei requisiti:

- i centri di trasferimento tecnologico in ambito Industria 4.0,

- i centri di competenza ad alta specializzazione,

- i poli europei dell’innovazione digitale (EDIH e Seal of excellence) selezionati a valle delle call ristrette della Commissione europea,

- le università statali, le università non statali legalmente riconosciute e gli enti pubblici di ricerca.

Nell’esercizio dei propri poteri di vigilanza e controllo, il Ministero eseguirà idonei controlli sui soggetti iscritti, anche a campione o su segnalazione dell’Agenzia delle Entrate, al fine di verificare la permanenza dei requisiti.

A far data dal 1° gennaio 2025, gli iscritti tra il 1° gennaio ed il 31 ottobre di ciascun anno, saranno tenuti a comunicare al Ministero, a pena di decadenza dal 1° gennaio dell’anno successivo, la conferma della volontà di rimanere nell’Albo e la sussistenza dei requisiti.

Viene precisato che ai fini del mantenimento dell’iscrizione sarà, inoltre, necessario dimostrare la continuità nello svolgimento dell’attività, integrando, in ciascun anno successivo a quello di iscrizione, il requisito del completamento nel triennio precedente di idonee attività afferenti ad attività di ricerca e sviluppo, innovazione e design.

Le imprese che intendono richiedere una certificazione che attesti la qualificazione degli investimenti effettuati o da effettuare, ammissibili al beneficio del credito d’imposta, dovranno fare richiesta al Ministero, indicando il soggetto incaricato, selezionato tra quelli iscritti all’Albo, e comunicando la dichiarazione di accettazione del certificatore.

Albo certificatori crediti ricerca e sviluppo: le faq

In una apposita sezione della piattaforma dell'Albo dei certificatori, il MIMIT ha indicato tutte le risposte ai dubbi frequenti dei contribuenti.

Tra le altre risposte si replica a chi aveva domandato cosa si intenda per responsabile tecnico:

- per responsabile tecnico si intende "Il soggetto o i soggetti responsabili della certificazione competenti ed esperti per lo specifico settore o progetto di ricerca, inseriti stabilmente nell’impresa, università o ente di ricerca di cui all’art. 2, commi 4 e 5 del D.P.C.M. del 15 settembre 2023"

Ulteriormente, il giorno 11 aprile viene data replica ad una FAQ che domandava: "Il responsabile tecnico deve essere inserito stabilmente nella struttura organizzativa (impresa, università o ente di ricerca)?

Il MIMIT ha specificato di si, il responsabile tecnico, ai sensi dell'art. 3, co. 6 del DPCM del 15 settembre 2023, deve avere con una sola impresa, università o ente di ricerca di cui all'art. 2, commi 4 e 5 del predetto DPCM, un rapporto di lavoro subordinato ai sensi dell'art. 2094 c.c., di lavoro eterorganizzato di cui all'art. 2 d.lgs. n. 81/2015, o di collaborazione coordinata e continuativa di cui all'art. 409 c.p.c.

Allegati: