-

Fondo solidarietà Bolzano: indicazioni per Uniemens

Con decreto del ministero del lavoro pubblicato in Gazzetta Ufficiale il 9 ottobre 2023 è stato modificato il regolamento del Fondo di Solidarietà della Provincia autonoma di Bolzano , istituito nel 2016 presso INPS, a seguito dell'accordo collettivo DEL 15 dicembre 2022, tra le le parti sociali che hanno manifestato la volonta' di adeguare il Fondo alle nuove disposizioni di legge.

Le modifiche riguardano in particolare :

- i destinatari delle prestazioni del Fondo

- l'importo, la durata e le causali di accesso alla normativa in materia di assegno di integrazione salariale di cui alla legge n. 234 del 2021,

- l'ampliamento delle finalita' che il Fondo puo' perseguire in tema di staffetta generazionale (in conformita' alle modifiche introdotte dall'art. 12-ter del decreto-legge n. 21 del 21 marzo 2022 convertito in legge 20 maggio 2022, n. 51).

Il decreto prevede che un nuovo decreto del Ministro del lavoro di concerto con il Ministro dell'economia, disciplinerà in dettaglio le nuove prestazioni ovvero:

- il versamento mensile di contributi previdenziali nel quadro di processi connessi alla staffetta generazionale a favore di lavoratori che raggiungono i requisiti previsti per il pensionamento di vecchiaia o anticipato nei successivi tre anni, consentendo la contestuale assunzione p di lavoratori under 35 sempre per un periodo non inferiore a tre anni;

- il finanziamento di programmi formativi di riconversione o riqualificazione professionale, anche in concorso con gli appositi fondi nazionali o dell'Unione europea.

Fondo solidarietà Bolzano- Alto Adige: beneficiari

Si ricorda che dalla data di istituzione del Fondo 2016 hanno facolta' di aderire allo stesso i datori di lavoro gia' aderenti a fondi di solidarieta' bilaterali di cui agli articoli 26 e 27 del decreto legislativo n. 148 del 2015 che occupano almeno il 75% dei propri dipendenti in unita' produttive ubicate nel territorio della Provincia autonoma di Bolzano – Alto Adige.

I datori di lavoro aderenti al Fondo possono aderire a fondi di solidarieta' bilaterali costituiti successivamente a livello nazionale; in tal caso, i datori di lavoro non sono piu' soggetti alla disciplina del Fondo, ferma restando la gestione a stralcio delle prestazioni gia' deliberate.

Fondo solidarietà Bolzano: la contribuzione

Per la copertura delle prestazioni, sono previsti i seguenti contributi di finanziamento:

- un contributo ordinario

- nella misura dello 0,50% per i datori che occupano mediamente fino a cinque dipendenti, ripartito tra datore di lavoro e lavoratore nella misura di due terzi e un terzo calcolato sulla retribuzione mensile ai fini previdenziali di tutti i lavoratori compresi i dirigenti, oppure

- nella misura dello 0,80% per i datori di lavoro che occupano mediamente oltre i cinque dipendenti nel semestre precedente

- un contributo addizionale, a carico del datore di lavoro che ricorre alla sospensione o riduzione di lavoro nella misura del 4% delle retribuzioni perse

ATTENZIONE : dal 1° gennaio 2025, fermo restando l'obbligo di garantire l'equilibrio di bilancio del Fondo, a favore dei datori di lavoro che nel semestre precedente abbiano occupato mediamente fino a cinque dipendenti e che non abbiano presentato domanda di assegno di integrazione salariale per almeno ventiquattro mesi, , l'aliquota puo' essere ridotta fino alla misura massima del 40 %, previa apposita delibera del Comitato di gestione.

Fondo solidarietà Bolzano: istruzioni domanda su OMNIA IS

Nel messaggio 3641 2023 Inps ha fornito le prime indicazioni e in particolare le scadenze dei nuovi adempimenti. Viene infatti precisato che:

- a partire dal periodo di paga in corso alla data di entrata in vigore del decreto interministeriale del 22 agosto 2023 (ottobre 2023), anche i datori di lavoro che occupano mediamente fino a 5 dipendenti nel semestre di riferimento sono tenuti al versamento del contributo ordinario al Fondo e non sono più soggetti alla disciplina del Fondo di integrazione salariale (FIS), né al relativo obbligo contributivo.

- Dalla mensilità di competenza ottobre

- i datori di lavoro che occupano mediamente fino a 5 dipendenti, sono tenuti a versare al Fondo il contributo ordinario di finanziamento pari allo 0,50% (di cui due terzi a carico del datore di lavoro e un terzo a carico del lavoratore) calcolato sulla retribuzione imponibile ai fini previdenziali di tutti i lavoratori dipendenti per il quale sussiste l’obbligo contributivo verso l’Istituto, in luogo del contributo di finanziamento del FIS.

- i datori di lavoro che occupano mediamente più di 5 dipendenti devono versare lo 0,80% dell’imponibile contributivo (di cui due terzi a carico del datore di lavoro e un terzo a carico del lavoratore).

Con medesima decorrenza, è rimosso centralmente dalle posizioni sopra individuate il codice autorizzativo “0J”; e a relativa procedura di calcolo sarà implementata al fine di recepire le nuove disposizioni.

Fondo solidarietà Bolzano: domanda su OMNIA IS

Con il messaggio 2381 del 26 giugno 2024, INPS informa che è disponibile sulla piattaforma “OMNIA IS” il nuovo servizio di presentazione della domanda di assegno di integrazione salariale erogato dal Fondo

La procedura è caratterizzata da una modalità di compilazione semplificata e fortemente assistita, che guida l’utente al fine di ridurre la trasmissione di dati errati.

Disponibile anche la funzione che consente con il codice fiscale o la matricola aziendale, di essere automaticamente indirizzati alla tipologia di ammortizzatore richiedibile

Si può accedere alla sezione “Le tue domande”, per verificare lo stato di lavorazione , visualizzare i documenti di riepilogo.

La domanda di assegno di integrazione salariale può essere presentata, a partire dal 26 giugno 2024 accedendo al sito istituzionale www.inps.it e inserendo nella funzione “Ricerca” presente nella home page le parole “Accesso ai servizi per aziende e consulenti”, e autenticandosi con

- SPID almeno di Livello 2, o

- CNS o

- CIE 3.0 .

Dal menu di applicazioni deve essere scelta la voce “CIG e Fondi di solidarietà” e poi “OMNIA Integrazioni Salariali”.

Nella home page , alla voce “Documenti”, è presente il manuale utente con istruzioni dettagliate.

Fondo solidarietà Bolzano Alto adige: istruzioni Uniemens

Con la circolare 88 pubblicata il 22.8.2024 Inps fornisce il quadro completo delle istruzioni su prestazioni beneficiari del Fondo e le indicazioni per la compilazione dei flussi Uniemens.

Nello specifico:

- Nell’elemento <IdentEventoCIG> deve essere indicato il codice identificativo (ticket) ottenuto dall’apposita funzionalità “Inserimento ticket”, prevista all’interno della procedura di inoltro della domanda al Fondo, sia in caso di assegno richiesto (non ancora autorizzato) sia dopo avere ricevuto l’autorizzazione.

- Tale ticket identifica l’intero periodo di riduzione/sospensione e deve essere indicato nella domanda di accesso alla prestazione per consentirne l’associazione con l’autorizzazione rilasciata all’esito dell’istruttoria. Anche nell’elemento <CodiceEvento> di

- <DifferenzeACredito> deve essere valorizzato il codice evento già in uso “AOR”, avente il significato di “Assegno di integrazione salariale”. Il codice evento “ASR” non deve essere più utilizzato.(…)

- Le posizioni contributive che possono utilizzare tale codice sono identificate dal codice di autorizzazione “6P”, del Fondo in esame.

- Per l’esposizione sia del contributo addizionale che del conguaglio delle somme anticipate ailavoratori e relative a ciascuna domanda di assegno di integrazione salariale autorizzata, deve essere utilizzato a livello di denuncia aziendale <ConguagliCIG> <CIGAutorizzata> l’elemento <FondoSol>.(…) A tale fine deve essere valorizzato il codice causale già in uso “A101”, avente il significato di “ctr. Addizionale su assegno di integrazione salariale”.

- Negli elementi <CongFSolCausaleACredito> e <CongFSolImportoACredito> di <CongFSolACredito> di <FondoSol> devono essere indicati, rispettivamente, la causale dell’importo posto a conguaglio e il relativo importo. A tale fine deve essere valorizzato il codice causale già in uso “L001”,avente il significato di “Conguaglio assegno di integrazione salariale”.

- I codici “A102” e “L002” non devono essere più utilizzati.

-

Contributi FASI dirigenti 2024 in scadenza il 31 agosto

E' in scadenza il prossimo 31 agosto il versamento della terza rata dei contributi integrativi per il Fondo Sanitario Dirigenti di azienda industriale da parte delle aziende e dei dirigenti. Gli importi sono riconfermati come nel 2023. Ecco i dettagli

FASI 2024 categorie iscritti e Importi

CONTRIBUTI A CARICO AZIENDE

I contributi da versare al Fasi per l’anno 2024 – per le diverse fattispecie di iscrizione sono i seguenti:

- a. A carico delle Aziende che utilizzano il Fasi per l’assistenza dei propri Dirigenti in servizio:

• € 545,00 trimestrali (€ 2.180,00 annuali) per ciascun Dirigente in servizio (art. F del Regolamento), solo se iscritto al Fondo;

• € 400,00 trimestrali (€ 1.600,00 annuali) per ciascun Dirigente alle dipendenze (art. G del Regolamento), anche se non iscritto al Fondo.

- b. A carico delle Aziende che non utilizzano il Fasi per l’assistenza dei propri Dirigenti in servizio ma che si avvalgono di un fondo sostitutivo (già iscritte alla data del 01.01.2019):

• € 625,00 trimestrali (€ 2.500,00 annuali) per ciascun Dirigente alle dipendenze (art. G del Regolamento), anche se non iscritto al Fondo.

- c. A carico delle Aziende i cui Dirigenti in servizio sono già iscritti al Fasi alla data di risoluzione del rapporto di lavoro, con il riconoscimento dell’indennità sostitutiva del preavviso: € 545,00 trimestrali (€ 2.180,00 annuali) a partire dal trimestre successivo a quello nel quale è intervenuta la cessazione del rapporto di lavoro e sino alla scadenza del trimestre in cui ha avuto fine il periodo coperto sempreché alla data di risoluzione del rapporto permanga l'iscrizione al Fasi.

CONTRIBUTI A CARICO DIRIGENTI

- a. Dirigenti in servizio:

• € 280,00 trimestrali (€ 1.120,00 annuali) per ciascun Dirigente in servizio iscritto o che si iscriva al

Fondo (art. H del Regolamento), ovvero ai ratei mensili, nel caso di nuova iscrizione al Fondo nel

corso del trimestre di calendario, indipendentemente dal numero dei familiari assistibili (con esclusione dei genitori a carico iscritti);

• € 510,00 trimestrali (€ 2.040,00 annuali) per ciascun genitore a carico iscritto (art. H del Regolamento).

- b. Dirigenti già in servizio ed iscritti al Fasi, che abbiano cessato il rapporto di lavoro con il riconoscimento dell’indennità sostitutiva del preavviso, limitatamente a tale periodo:

• € 280,00 trimestrali (€ 1. 120,00 annuali) per ciascun Dirigente in servizio iscritto, che abbia espressamente richiesto al Fasi, nei termini statutari previsti, il mantenimento dell’iscrizione al Fondo

• € 510,00 trimestrali (€ 2.040,00 annuali) per ciascun genitore a carico iscritto (art. H del Regolamento).

QUOTA DI INGRESSO La quota di ingresso pari a 500 euro è dovuta da coloro che si iscrivano o re-iscrivano al Fondo eve essere corrisposta unitamente al primo versamento contributivo.

SCARICA QUI LA CIRCOLARE INFORMATIVA 2024

Modalità di versamento contributi FASI

PER LE IMPRESE :

- bollettino bancario (bollettino freccia) o

- addebito diretto SEPA DIRECT DEBIT (SDD B2B).

Il Fasi non si assume alcuna responsabilità sui disguidi e sui lunghi tempi di lavorazione conseguenti a versamenti on modalità diverse .

E' prevista una procedura che consente l’acquisizione delle variazioni, la determinazione automatica dei contributi dovuti e gli strumenti per ottenere il bollettino freccia precompilato (in posta elettronica), o autorizzare la domiciliazione. Si accede dal sito www.fasi.it alla pagina dei dati personali AZIENDALI, tramite numero di posizione e password, cliccando quindi sulla voce “Variazione e/o versamento trimestre in scadenza”.

PER I DIRIGENTI

- versamento tramite “bollettino bancario freccia” oppure

- bonifico bancario

- addebito diretto con domiciliazione bancaria (SEPA).

I bollettini freccia, aggiornati alla situazione attuale, sono sempre ottenibili in posta elettronica accedendo alle procedure predisposte sulla home page personale, sulla stessa pagina è ora disponibile anche la procedura online di autorizzazione alla domiciliazione bancaria nella sezione “Variazioni online”. Bollettini di saldo o diversi dalla scadenza normale sono richiedibili tramite il servizio “Porre una domanda al Fasi.

Per ulteriori dettagli vedi www.fasi.it

-

Maggiorazione straordinari nel part time: pronuncia Corte UE

La sentenza della Corte di Giustizia dell'Unione Europea, Prima Sezione, del 29 luglio 2024, riunisce le cause C-184/22 e C-185/22, originate da richieste di pronuncia pregiudiziale del Bundesarbeitsgericht (Corte federale del lavoro, Germania).

Le questioni sottoposte alla Corte riguardano l'interpretazione dell'articolo 157 del TFUE e di specifiche disposizioni della direttiva 2006/54/CE e della direttiva 97/81/CE, in relazione al trattamento dei lavoratori a tempo parziale rispetto a quelli a tempo pieno, in particolare sul pagamento delle maggiorazioni salariali per le ore di lavoro straordinario.

La questione viene anche posta in relazione alla possibile disparità di trattamento tra uomini e donne.

Vediamo meglio nei prossimi paragrafi

Maggiorazione straordinari: i casi in esame

Le controversie nascono dai ricorsi presentati da due infermiere impiegate part-time presso una struttura sanitaria tedesca che hanno contestato il mancato riconoscimento delle maggiorazioni salariali per le ore di lavoro straordinario svolte :

- oltre l'orario concordato nei loro contratti, ma

- al di sotto dell'orario normale di un lavoratore a tempo pieno.

Le ricorrenti hanno sostenuto che tale trattamento costituisce una discriminazione indiretta basata sul sesso, poiché il datore di lavoro impiega prevalentemente donne a tempo parziale.

La questione centrale riguarda se il diverso trattamento retributivo degli straordinari tra lavoratori part-time e full-time sia giustificato e se costituisca una violazione dei principi di parità di trattamento sanciti dal diritto dell'Unione Europea.

Maggiorazione straordinari: le conclusioni della Corte

La Corte ha stabilito che la normativa in discussione, che prevede la corresponsione di maggiorazioni salariali solo per le ore di lavoro straordinario eccedenti l'orario normale di un lavoratore a tempo pieno, costituisce un trattamento meno favorevole per i lavoratori a tempo parziale e come tale non è compatibile con le direttive europee in materia.

Secondo i giudici europei tale trattamento non è giustificato dagli obiettivi di dissuadere dagli eccessi di lavoro straordinario o di evitare un trattamento sfavorevole per i lavoratori a tempo pieno.

Inoltre, la Corte ha riconosciuto che questa disparità può costituire una discriminazione indiretta basata sul sesso, poiché colpisce una proporzione significativamente maggiore di donne, violando l'articolo 157 TFUE e le disposizioni della direttiva 2006/54/CE.

Per evitare procedure di infrazione dunque li stati membri dovranno adeguare le leggi nazionali a questo principio

-

CCNL panificazione artigianato: accordo integrativo per la ristorazione

È stato firmato il 6 giugno 2024 da Fai Cisl, Flai Cgil, Uila Uil, Confartigianato, CNA, Casartigiani e Claai, il rinnovo del Ccnl artigianato area alimentazione e panificazione 2023-2026, scaduto il 31 dicembre 2022

L'accordo che interessa più di 120mila lavoratrici e lavoratori e circa 30mila aziende prevede il miglior aumento economico mai registrato in precedenza nel settore del 12,02% , un importo ‘una tantum’ per il periodo di carenza contrattuale , oltre a importanti novità contrattuali in tema di congedo per le Vittime di violenza. periodo di comporto per lavoratori con disabilità , preavviso di licenziamento .

Si segnala che il 26 luglio è stato firmato un ulteriore accordo integrativo per le imprese artigiane aderenti con ’attività di produzione, preparazione, confezionamento e distribuzione di pasti e prodotti alimentari, con somministrazione diretta, in attività di ristorazione.

Sono state definite le nuove retribuzioni minime mensili a far data da agosto 2025 e da agosto 2026.(v- ultimo paragrafo)

Vediamo nei paragrafi seguenti i dettagli e le nuove tabelle retributive per i diversi settori.

CCNL alimentari panificazione 2024: tabelle aumenti retributivi e una tantum

ARTIGIANATO Settore Alimentare e Panificazione

Aumento complessivo dei minimi tabellari pari a

- 206,00 euro lordi per il livello 3A alimentare

- 198,00 euro per il livello 3A Panificazione),

da riparametrarsi per gli altri livelli e da erogarsi in 4 tranches:

- 60,00 euro dal 1° aprile 2024;

- 40,00 euro dal 1° gennaio 2025;

- 55,00 euro dal 1° novembre 2025;

- 51,00 euro (43,00 euro per il settore Panificazione) dal 1° aprile 2026.

Gli aumenti decorrono dal 1° aprile 2024 e gli arretrati entrano nella busta paga di giugno 2024.

SETTORE ALIMENTAZIONE

Liv.

Minimi fino al 31.3.2024

Incrementi a regime

Retribuzione tabellare a regime

1s

2.237,60

268,96

2.506,56

1

2.009,01

241,47

2.250,48

2

1.839,16

221,06

2.060,22

3A

1.713,85

206,00

1.919,85

3

1.621,06

194,84

1.815,90

4

1.554,94

186,90

1.741,84

5

1.483,14

178,27

1.661,41

6

1.387,62

166,79

1.554,41

SETTORE PANIFICAZIONE

Liv.

Minimi fino al 31.3.2024

Incrementi a regime

Retribuzione tabellare a regime

A1s

1.889,96

227,41

2.117,37

A1

1.757,02

211,41

1.968,43

A2

1.645,54

198,00

1.843,54

A3

1.506,79

181,30

1.688,09

A4

1.427,60

171,77

1.599,37

B1

1.850,39

222,65

2.073,04

B2

1.520,17

182,91

1.703,08

B3s

1.479,47

178,01

1.657,48

B3

1.431,21

172,22

1.603,43

B4

1.357,35

163,32

1.520,67

Prevista inoltre ai soli lavoratori in forza alla data del rinnovo (6 giugno 2024) un una tantum pari a 160,00 euro, da erogarsi in due tranches:

- 80,00 euro con la retribuzione di giugno 2024;

- 80,00 euro con la retribuzione di settembre 2024.

da riproporzionare in base alla durata del rapporto o alla carenza contrattuale decorsa dal 1° gennaio 2023 al 31 marzo 2024. Per gli apprendisti sarà erogata nella misura del 70%.

Eventuale superminimo assorbibile individuale deve essere considerato come anticipazione dell’una tantum fino a concorrenza con cessazione da marzo 2024

Imprese non artigiane del settore Alimentare

Per le imprese fino a 15 dipendenti, oltre agli aumenti già previsti dalle parti con l’intesa del 15 marzo 2024, p nuovo incremento di 120 euro sui minimi al parametro convenzionale 137, da erogare come segue :

- 60,00 euro dal 1° gennaio 2025;

- 60,00 euro dal 1° gennaio 2026.

IMPRESE NON ART.

< 15 DIP

Liv.

Par.

Minimi al 29.2.2024

Prima Tranche 1.3.2024

Minimi dall’1.3.2024

1

230

2.442,01

35,04

2.477,05

2

200

2.123,48

30,47

2.153,95

3

165

1.751,89

25,14

1.777,03

4

145

1.539,54

22,09

1.561,63

5

130

1.380,28

19,80

1.400,08

6

120

1.274,09

18,28

1.292,37

7

110

1.167,93

16,76

1.184,69

8

100

1.061,77

15,23

1.077,00

Imprese di somministrazione pasti nella ristorazione

Dal 1° giugno 2024 sarà erogato un acconto su futuri aumenti contrattuali (AFAC) pari a 65,00 euro sul livello C, da riparametrare sugli altri livelli, e sulla base della percentuale di orario per i lavoratori in part time.

L’importo è pari a 200,00 euro, da erogare in due tranches:

- 100,00 euro con la retribuzione di luglio 2024;

- 100,00 euro con la retribuzione di settembre 2024.

Per l' apprendistato la misura dell’una tantum sarà pari al 70%.

Liv.

Retribuzione tabellare all’1.12.2021

AFAC 1.6.2024

A

1.982,79

75,41

B

1.812,19

68,92

C

1.709,07

65,00

D

1.612,69

61,33

E

1.512,34

57,52

Le altre novità dell’accordo di rinnovo

Le novità contrattuali sono le seguenti:

Lavoro intermittente

il contratto di lavoro a chiamata può essere applicato presso tutte le aziende del settore per i seguenti casi:

- lavoratori che effettuano come prestazione esclusiva la presa in carico e la consegna dei prodotti al consumatore;

- ulteriore aiuto commesso per ogni commesso compresi datore di lavoro o familiari per le attività di vendita.

con un’indennità di chiamata nella misura del 30% della retribuzione (paga tabellare + ratei di tredicesima e quattordicesima)

Preavviso di licenziamento e dimissioni

Sono stati, modificati i termini del preavviso in caso di licenziamento o dimissioni rassegnate dal lavoratore, con riferimento in giorni.

Apprendistato professionalizzante

Dal 1° gennaio 2025 tutti gli apprendisti, compresi quelli assunti in precedenza , avranno diritto alla maturazione degli scatti di anzianità con le modalità previste dal contratto collettivo per i lavoratori qualificati. L’importo dello scatto sarà pari a 10 euro

Congedi per le vittime di violenza di genere

Il congedo fruibile dalle vittime di violenze di genere si adegua all’articolo 24 del d.lgs. n. 80/2015 e aggiunge anche la possibilità di ulteriori 3 mesi aspettativa, di cui 2 mesi con un’indennità pari al 30% della retribuzione tabellare.

Permessi parentali

Per l’inserimento all’asilo nido o alla scuola di infanzia dei figli, è concesso un permesso retribuito di 8 ore annue frazionabili.

Imprese attive nella somministrazione pasti e ristorazione

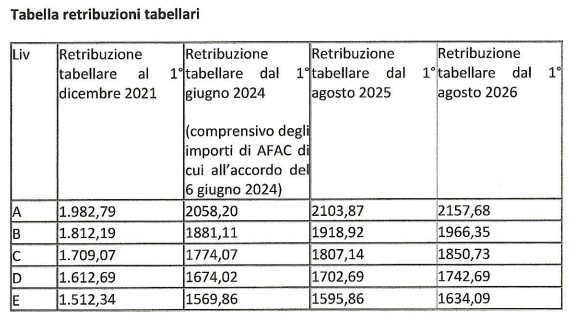

L'accordo del 26 luglio 2025 prevede due nuovi scatti di aumenti retributivi che entreranno in vigore ad agosto 2025 e ad agosto 2026.

Nella figura che segue sono riassunte le modifiche progressive ai minimi retributivi :

ATTENZIONE gli aumenti ricomprendono quanto previsto a titolo di AFAC (anticipo sui futuri aumenti contrattuali) dall’Accordo 6 giugno 2024 citato sopra

-

Infortunio e malattia professionale industria e navigazione: importi 2024

Il ministero del lavoro e delle politiche sociali ha pubblicato sul proprio sito il decreto n. 114 del 5 luglio 2024, il quale prevede la rivalutazione delle prestazioni economiche per infortunio sul lavoro e malattia professionale per i settori industria e navigazione con decorrenza 1° luglio 2024.

Scarica qui il testo del decreto con la tabella

Vediamo in sintesi i valori principali

Settore industria e navigazione retribuzione media minimale e massimale

In particolare viene fissata in 96,47 euro la retribuzione media giornaliera, per cui sono rispettivamente stabiliti nella misura di:

- 20.258,70 euro il minimale di retribuzione annua e

- 37.623,30 euro massimale della retribuzione annua .

Per i componenti lo stato maggiore della navigazione marittima e della pesca marittima, il massimale della retribuzione annua risulta di importo pari a:

– 54.177,55 euro per i comandanti e i capi macchinisti;

– 45.900,43 euro per i primi ufficiali di coperta e di macchina;

– 41.761,86 euro per gli altri ufficiali.

Settore industria e navigazione: importo assegni

Si segnalano inoltre, sempre con decorrenza dal 1° luglio 2024, i seguenti importi rivalutati

- 667,12 euro, l’importo dell’assegno mensile per l’assistenza personale continuativa;

- 2.240,02 euro, l’assegno una tantum in caso di morte (assegno funerario).

– da un minimo si 374,32 euro e massimo 2.170,21 euro per gli assegni continuativi mensil in relazione alla percentuale di inabilità.

Vengono determinati, sempre a decorrere dal 1° luglio 2024, nella misura pari a:

- 667,12 euro, l’importo dell’assegno mensile per l’assistenza personale continuativa;

- 12.240,02 euro, l’assegno una tantum in caso di morte (assegno funerario).

-

Transizione 5.0: le spese per la formazione

Il decreto del 24 luglio 2024 del Ministero delle Imprese e del Made in Italy per l'attuazione del piano Transizione 5.0 previsto dal DL 19 2024 (PNRR) include specifiche istruzioni riguardo anche gli investimenti nella formazione per incentivare le imprese a investire nella formazione del personale come parte integrante dei progetti di innovazione, favorendo così la transizione digitale ed energetica dei processi produttivi.

Si ricorda che il piano transizione 5.0 prevede un credito d’imposta proporzionale alla spesa sostenuta per nuovi investimenti in strutture produttive ubicate nel territorio dello Stato, effettuati nel biennio 2024-2025. a condizione che si realizzi una riduzione dei consumi energetici.

Si fa riferimento per la valutazione delle riduzioni al modello “Industria 4.0” (Allegati A e B alla Legge 232/2016).

Da segnalare che il 16 agosto il Ministero delle imprese ha pubblicato in materia un ampia circolare di chiarimenti operativi (192 pagine)

Vediamo le condizioni previste per le spese di formazione nei paragrafi seguenti.

Piano transizione 5.0 : Spese di formazione agevolabili

Le spese relative alla formazione sono agevolabili nel limite del 10% degli investimenti effettuati nei beni di cui agli articoli 6 e 7 del DM , con un limite massimo di 300.000 euro .

Sono ammissibili nello specifico:

- Spese relative ai formatori e ai costi di esercizio connessi al progetto di formazione.

- Spese di viaggio, materiali e forniture direttamente attinenti al progetto, ammortamento degli strumenti e attrezzature per la quota di uso esclusivo per il progetto di formazione.

- Costi dei servizi di consulenza connessi al progetto di formazione.

- Spese di personale dipendente, titolari di impresa e soci lavoratori partecipanti alla formazione.

Transizione 5.0 bonus formazione: durata moduli e materie

Durata e struttura dei moduli formativi

I percorsi formativi dovranno avere una durata complessiva non inferiore a 12 ore e includere almeno un modulo della durata minima di 4 ore

Contenuti

I moduli devono riguardare le competenze nelle tecnologie rilevanti per la transizione energetica e digitale dei processi produttivi.

Nella tabella che segue le materie previste:

Categoria Materie Transizione Digitale - A1 – Automazione Industriale e Robotica

- A2 – Intelligenza Artificiale e Machine Learning

- A3 – Big Data e Analisi dei Dati

- A4 – Internet of Things (IoT)

- A5 – Cybersecurity e Sicurezza Informatica

- A6 – Blockchain e Tecnologie per la Fiducia

- A7 – Cloud Computing e Servizi Distribuiti

- A8 – Realtà Aumentata e Virtuale

- A9 – Tecnologie per la Comunicazione 5G

- A10 – Sviluppo Software e Applicazioni

- A11 – Digitalizzazione dei Processi Aziendali

- A12 – User Experience e Design Thinking

- A13 – E-commerce e Digital Marketing

- A14 – Innovazione dei Modelli di Business Digitali

Transizione Ecologica - B1 – Efficienza Energetica e Risparmio Energetico

- B2 – Fonti di Energia Rinnovabile (Eolico, Solare, Idroelettrico)

- B3 – Gestione e Riciclo dei Rifiuti

- B4 – Sostenibilità Ambientale e Riduzione dell'Impatto Ecologico

- B5 – Economia Circolare e Modelli di Produzione Sostenibili

- B6 – Mobilità Sostenibile e Veicoli Elettrici

- B7 – Progettazione Ecocompatibile e Bioedilizia

- B8 – Tecnologie per la Riduzione delle Emissioni di CO2

- B9 – Gestione delle Risorse Idriche

- B10 – Agricoltura Sostenibile e Tecniche di Coltivazione Ecocompatibili

- B11 – Innovazioni nella Chimica Verde

- B12 – Tecnologie per il Monitoraggio Ambientale

- B13 – Pianificazione e Gestione Urbanistica Sostenibile

- B14 – Educazione Ambientale e Sensibilizzazione

Erogazione:

I percorsi formativi possono essere erogati anche in modalità a distanza (e-learning) purché soddisfino i requisiti di durata e contenuto sopra indicati.

Ogni percorso formativo deve concludersi con un esame finale che certifichi l'acquisizione delle competenze previste.

Qualifiche dei Soggetti Erogatori e docenti

I docenti devono far parte di

- Soggetti accreditati per attività di formazione finanziata presso la Regione o Provincia autonoma di competenza.

- Università e enti pubblici di ricerca.

- Soggetti accreditati presso i fondi interprofessionali.

- Soggetti con certificazione di qualità UNI EN ISO 9001 settore EA 37.

- Centri di competenza ad alta specializzazione e Istituti Tecnologici Superiori (ITS Academy)

I docenti devono avere esperienza e competenze specifiche nelle tecnologie rilevanti per la transizione digitale ed energetica.

Devono essere in grado di fornire formazione pratica e teorica sulle tecnologie innovative applicabili ai processi produttivi dell'impresa.

Transizione 5.0 e formazione: conteggio e documentazione delle spese

Il decreto 6 agosto 2024 specifica che per il conteggio delle Spese vanno considerati :

- Costi dei formatori: Spese relative ai docenti che erogano la formazione, incluse le spese di viaggio e alloggio se necessario.

- Costi di esercizio: Spese direttamente connesse al progetto di formazione, come materiali didattici, forniture, e attrezzature utilizzate esclusivamente per la formazione.

- Ammortamento di strumenti e attrezzature: Calcolato sulla quota di utilizzo esclusivo per il progetto di formazione.

- Spese di consulenza: Costi dei servizi di consulenza connessi alla pianificazione, gestione e valutazione della formazione.

- Costi del personale partecipante: Spese di personale dipendente, titolari di impresa e soci lavoratori partecipanti alla formazione, includendo salari e stipendi calcolati sulla base delle ore di partecipazione alla formazione(decreto_24_luglio_2024_…).

Documentazione delle Spese:

Devono essere conservate e presentate tutte le fatture e ricevute relative ai costi sostenuti per la formazione.

Deve essere mantenuto un registro delle presenze per ciascun partecipante alla formazione, indicando le ore di partecipazione e va redatto un report dettagliato delle attività formative svolte, incluso il contenuto dei moduli, i nomi dei docenti, la durata delle sessioni e i risultati degli esami finali.

-

Fondo vittime amianto: istruzioni e scadenza domande fino al 2026

Il Decreto Ministeriale del 16 luglio 2024, pubblicato il 12 agosto nella sezione "Pubblicità legale" del sito del Ministero del Lavoro, ha stabilito le modalità di attuazione del Fondo vittime dell’amianto, come previsto dall’art. 24, comma 2, del Decreto Legge 34/2023, successivamente modificato dall’art. 1, comma 203, della Legge 213/2023, per gli anni 2024, 2025 e 2026.

Inoltre il decreto modifica l’art. 2, comma 3, del DM 5 dicembre 2023, chiarendo meglio l'ambito di applicazione per i beneficiari delle prestazioni del Fondo nell'anno 2023 e fissa le scadenze per le domande di indennità.

Vediamo più in dettaglio nei paragrafi seguenti.

Fodo vittime amianto beneficiari

Hanno diritto a beneficiare delle prestazioni del Fondo vittime dell’amianto:

- i lavoratori di società a partecipazione pubblica che hanno contratto patologie legate all'esposizione all'amianto durante il servizio presso i cantieri navali, ai quali si applicano le disposizioni dell’art. 13 della Legge 257/92.

- destinatari dei seguenti provvedimenti relativi al risarcimento dei danni patrimoniali e non patrimoniali: per l'anno 2024, sentenze esecutive o verbali di conciliazione giudiziale depositati o sottoscritti in sede protetta tra il 1° gennaio e il 31 dicembre 2024; per l'anno 2025, provvedimenti analoghi nel periodo compreso tra il 1° gennaio e il 31 dicembre 2025; per l'anno 2026, sentenze esecutive o verbali di conciliazione giudiziale depositati o sottoscritti in sede protetta tra il 1° gennaio e il 31 dicembre 2026.

Nel caso di decesso causato dalle malattie legate all'amianto, il diritto ad accedere al Fondo viene esteso agli eredi, a condizione che questi siano destinatari di un risarcimento stabilito mediante sentenza esecutiva o verbale di conciliazione.

Possono accedere al Fondo anche le società a partecipazione pubblica risultate soccombenti con sentenza esecutiva o debitrici nei verbali di conciliazione giudiziale o in sede protetta, nonché coloro che hanno prestato servizio presso i cantieri navali in esecuzione di appalti, subappalti o contratti di somministrazione di lavoro.

Fondo Amianto modifica ambito di applicazione 2023

L'ambito di applicazione del Fondo per le vittime dell'amianto per l'anno 2023, come specificato nel Decreto Ministeriale del 5 dicembre 2023 e modificato dal Decreto del 16 luglio 2024, comprende :

- i lavoratori di società partecipate pubbliche che hanno contratto patologie asbesto-correlate

- durante l'attività lavorativa presso i cantieri navali,

- destinatari di sentenze esecutive o verbali di conciliazione giudiziale che riconoscono loro il diritto al risarcimento di danni patrimoniali e non patrimoniali.

- Inoltre, possono accedere al Fondo anche le società partecipate pubbliche dichiarate soccombenti o debitrici nei verbali di conciliazione relativi a tali risarcimenti.

Fondo vittime amianto come far domanda

Dal punto di vista operativo, gli interessati devono presentare domanda all'INAIL:

- tramite PEC

- entro il 31 gennaio dell'anno successivo a quello di riferimento, pena l'inammissibilità.

Alla domanda deve essere allegata la documentazione specifica, come copia della sentenza esecutiva o del verbale di conciliazione, e una dichiarazione conforme al DPR 445/2000 relativa al mancato pagamento del risarcimento dovuto dalla società a partecipazione pubblica. Le società partecipate devono altresì allegare la quietanza di avvenuto pagamento del risarcimento. L'INAIL è incaricato di esaminare le domande e determinare l'indennizzo, il cui importo potrebbe essere ricalcolato in caso di insufficienza delle risorse disponibili. L'indennizzo verrà erogato dall'INAIL a seguito del trasferimento delle risorse dal Ministero del Lavoro e delle politiche sociali.