-

ZFU Sisma Centro Italia: agevolazioni previdenziali 2024

Con il messaggio INPS 97 del 4 marzo 2024 i'istituto comunica l'ampliamento delle agevolazioni previdenziali per la Zona franca urbana detta Sisma Centro Italia" istituito inizialmente dall’articolo 46, comma 2, lettera d), del decreto-legge 24 aprile 2017, n. 50.

Si ricorda che si tratta dell’esonero dal versamento dei contributi previdenziali e assistenziali, con esclusione dei premi per l'assicurazione obbligatoria infortunistica, a carico dei datori di lavoro, dei Comuni del Centro Italia colpiti dagli eventi calamitosi verificatisi nei territori delle Regioni Abruzzo, Lazio, Marche e Umbria a fare data dal 24 agosto 2016.

I periodi di imposta per i quali è concessa l’esenzione, originariamente circoscritti agli anni 2017 e 2018, sono stati prolungati – sempre nei limiti delle risorse disponibili e nel rispetto del regime de minimis – anche ai periodi di imposta 2019, 2020, 2021 e 2022, 2023.

Ora la legge 18 2024 (DL 215 2023 convertito in legge) , ha previsto l’estensione anche per il periodo di imposta 2024.

L'istituto sottolinea che:

- il Ministero delle Imprese e del made in Italy , può prevedere clausole di esclusione per le imprese che hanno già ottenuto le relative esenzioni e, alla data di pubblicazione dei bandi, non hanno fruito in tutto o in parte dell'importo dell'agevolazione

- il destinatari dei provvedimenti ministeriali possono utilizzare il credito verso l’erario per i versamenti dei contributi obbligatori dovuti all’Istituto con le indicazioni operative fornite nella circolare n. 48/2019.

- Si può utilizzare il modello di pagamento “F24”, anche in compensazione, attraverso i servizi telematici messi a disposizione dall’Agenzia delle Entrate (ENTRATEL e FISCONLINE) . con i codici tributo istituiti dall'Agenzia: “Z148”, “Z149”, “Z150”, “Z162”, “Z164”, “Z165”, "Z166".

-

Imposta sostitutiva TFR: compensazione verticale senza visto di conformità

Il 16 febbraio 2024 scaduto il termine per il versamento del saldo dell’imposta sostitutiva dell’Irpef relativa alle rivalutazioni dei fondi per il trattamento di fine rapporto maturati nel corso 2023 dai dipendenti. Il rendimento è calcolato sulle quote accantonate in azienda alla data del 31 dicembre 2022.

Come noto l'adempimento prevede due appuntamenti:

- il primo, per il pagamento dell’acconto, da effettuare entro il 16 dicembre dell’anno di riferimento,

- il secondo, per il saldo, entro il 16 febbraio dell’anno successivo.

Va ricordato che i termini restano invariati anche se il rapporto di lavoro si conclude in corso d'anno.

Si ricorda che dal 2015 l’aliquota fiscale è del 17%. Per calcolare la rata in scadenza il 16 febbraio occorre considerare la differenza tra l’imposta complessiva, tenendo conto del coefficiente di dicembre 2022 e l’anticipo corrisposto a dicembre 023 (con metodo storico o previsionale).

Il versamento deve essere effettuato tramite modello F24 utilizzando il codice tributo “1713”.

Si ricorda che è possibile utilizzare in compensazione anche il credito d'imposta di cui all'articolo 3, comma 213, della legge 662/1996.

Eccedenze credito di imposta sostitutiva TFR: regole ordinarie

ATTENZIONE in caso di conguaglio a saldo dell'imposta sostitutiva che risulti in importo a credito per il datore di lavoro , caso molto probabile visto il tasso di inflazione del 2023 , il sostituto d'imposta deve riportare l'eventuale credito nel modello 770/2023, con recupero dell'eccedenza in compensazione con modello F24.

Si ricorda anche che per le compensazioni in F24 se saldo a credito è superiore a 5.000 euro vige l'obbligo di apposizione del visto di conformità ex articolo 1, comma 574, legge 147/2013.

Recentemente viste le difficolta applicative incontrate dalle software house sulle corrette modalità di esposizione del credito derivante da eccesso di versamento dell’acconto ( codice tributo 1712), l’Agenzia con la risoluzione 68 2023 specificato che sono utilizzabili

- il codice 6781 riguardante “Eccedenza di versamenti di ritenute di lavoro dipendente, assimilati e assistenza fiscale scaturente dalla dichiarazione del sostituto d’imposta 770 semplificato” (risoluzione agenzia delle Entrate 9/2005);

- il codice 1627 relativo a “Eccedenza di versamenti di ritenute da lavoro dipendente e assimilati – art. 15, comma 1, lett. b) D.Lgs. 175/2014” (risoluzione agenzia delle Entrate 13/2015).

Credito di imposta compensabile senza visto: Nota Fondazione CDL

La Fondazione Studi Consulenti del Lavoro in uno dei consueti approfondimenti pubblicati sul sito istituzionale ha trattato il tema del possibile ampio credito prodotto con il saldo dell'Imposta sostitutiva sulla rivalutazione del Trattamento di fine rapporto, chiarendo, anche alla luce della risoluzione dell'Agenzia emanato proprio in risposta ad una richiesta del Cno , le modalità che consentono di evitare la necessità di apporre il visto di conformità, compensando il credito negli anni successivi

Gli esperti della fondazione affermano che l’eventuale eccedenza di versamento puo essere scomputata dai successivi versamenti delle ritenute relative a qualsiasi tipo di provento, indicando nel modello F24, nella colonna degli “importi a debito versati”, il codice tributo da pagare (es. 1001, 1012, 1040) e il codice tributo “1627” tra gli “importi a credito compensati”.

In questo modo non sussiste l’obbligo di apposizione del visto di conformità anche nel caso in cui l’importo compensato sia superiore a 5.000 euro.

Scarica qui il testo del documento .

In particolare viene spiegato che il D.P.R. 10 novembre 1997, n. 445 regola le cosiddette compensazioni verticali o interne, in combinato disposto con l’articolo 15, comma 1, lett. b) del D.Lgs. n. 175/2014 .

Segnatamente: l’articolo 15, comma 1, lett. b) del D.Lgs. n. 175/2014 prevede che, «in deroga a quanto previsto dall'articolo 17, comma 1, del decreto legislativo n. 241 del 1997, le eccedenze di versamento di ritenute e di imposte sostitutive siano scomputate dai successivi versamenti esclusivamente con le modalità di cui all'articolo 17 del citato decreto legislativo n. 241 del 1997.[…] Dette somme non concorrono alla determinazione del limite di cui all'articolo 34, comma 1, della legge n. 388 del 2000 fermo restando quanto previsto dall'articolo 1, commi da 2 a 6, del decreto del Presidente della Repubblica 10 novembre 1997, n. 445»;

L’articolo 1 del D.P.R. n. 445/1997 prevede: «2. Qualora lo scomputo di cui al comma 1 (ora leggasi art. 15, comma 1, lett. b), D.Lgs. n. 175/2014 NdR) non venga operato nel corso dello stesso periodo di imposta, il sostituto ha diritto, a sua scelta, di computare l'eccedenza in diminuzione dai versamenti relativi al periodo di imposta successivo o di chiederne il rimborso […]».

Inoltre, continua la Fondazione: Circa l’apposizione del visto di conformità per le compensazioni che ci occupano, la circolare dell’Agenzia delle Entrate n. 31/E del 30 dicembre 2014 ha chiarito che è necessaria solo «nel caso in cui l’eccedenza scaturente dalla dichiarazione sia riportata ai sensi dell’art. 17 del decreto legislativo 9 luglio 1997, n. 241 per compensare i pagamenti di importi diversi dalle ritenute dovuti nell’anno successivo, posto che, come precisato con la circolare n. 28/E del 2014, il limite dei 15.000 euro (ora leggasi 5.000 euro, N.d.R.), al cui superamento scatta l’obbligo di apporre il visto di conformità, è riferibile esclusivamente alla compensazione orizzontale dei crediti». (v. anche risoluzione n. 73/e del 4 agosto 2015).

-

CU 2024: l’indicazione dei fringe benefit

Si avvicina a grandi passi la scadenza per l'invio del modello ordinario e la consegna ai lavoratori della modello sintetico della certificazione Unica 2024 redditi 2023 , fissata ordinariamente al 16 di marzo e che cadendo di sabato quest'anno slitta al 18 marzo. QUI MODELLO E ISTRUZIONI

Va ricordato che l’invio delle CU contenenti esclusivamente redditi esenti o non dichiarabili mediante la dichiarazione dei redditi precompilata, può avvenire anche entro la scadenza del 770 ( dichiarazione dei sostituti d’imposta), 31 ottobre 2024. Va anche ricordato che in caso di errori, prima della scadenza è possibile

annullare una Cu già presentata, e predisporre una nuova certificazione, compilando solo la parte relativa ai dati anagrafici del contribuente e barrando la casella «Annullamento»

Possibile anche sostituire una certificazione già presentata, compilare interamente una nuova Cu 2024 comprensiva delle modifiche, barrando nel frontespizio la casella «Sostituzione».

Nel nuovo modello pubblicato dall'Agenzia ci sono molte novità intervenute con la legge di bilancio 2023 in tema di agevolazioni fiscali per il lavoro dipendente

Ci concentriamo in questo articolo in particolare sulla indicazione dei fringe benefits anche come premi produttività e trattamento integrativo nel settore turismo.

Fringe benefits nella CU 2024

Gli importi delle erogazioni in natura hanno due diverse soglie di esenzione fiscale :

- 258,23 euro per i dipendenti senza figli a carico o

- 3.000 euro per lavoratori con figli a carico)

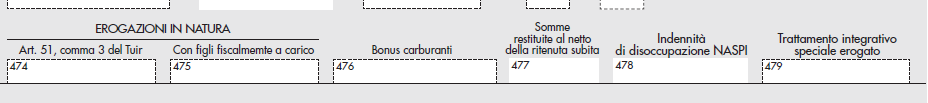

e vanno indicati nella sezione ALTRI DATI ai punti 474 e 475:

ATTENZIONE Nell’ipotesi in cui il valore dei beni (o dei voucher) superi il valore- limite, l’intero ammontare deve essere assoggettato a tassazione ordinaria.Le somme relative al bonus carburante previsto dal decreto-legge 14 gennaio 2023, n. 5 nel limite di euro 200 vanno indicate nel punto 476.

Nelle istruzioni si precisa che sia per i fringe benefit che per il bonus carburante nel caso in cui venga effettuata l'erogazione, in sostituzione del premio di risultato l’intero importo di detta erogazione deve essere riportato.

Va ricordato inoltre che il sostituto d’imposta, qualora effettui erogazioni in natura o di buoni carburante, erogati anche in sostituzione del premio di risultato, deve verificare l’eventuale superamento dei limiti previsti dalla norma, tenendo conto dell’esistenza di ulteriori erogazioni effettuate nell’ambito di altri rapporti di lavoro.

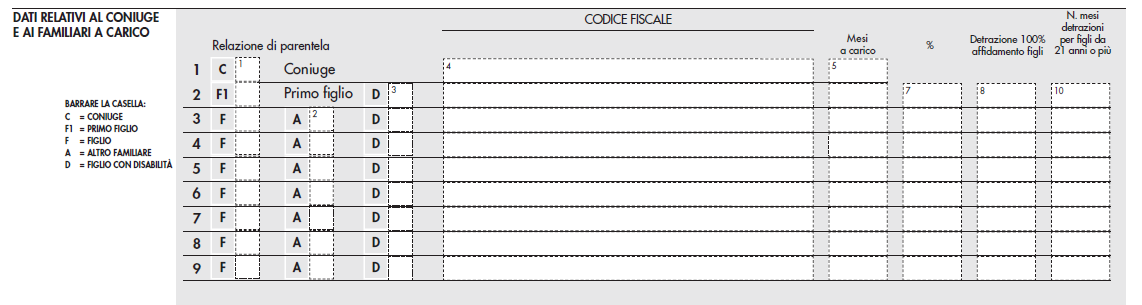

Va posta attenzione in particolare per i lavoratori che rientrano nella soglia di 3000 euro alla compilazione nella sezione dati familiari a carico con i dati del figlio a carico che dà diritto all'aumento del limite, anche nel caso non siano presenti le detrazioni per lo stesso familiare.

A questo proposito si segnala invece che nella sezione detrazioni e crediti non è piu presente il punto per le agevolazioni per famiglie numerose, cessata dal 1 febbraio 2022.

CU 2024 Premi di risultato

L''agevolazione fiscale sui premi di risultato è applicabile ai dipendenti del settore privato, con reddito nell’anno precedente, di importo non superiore, a 80mila euro.

Si compilano :

- i Punti 573 e 593 con il valore del premio di risultato corrisposto sotto forma di benefit.

- i Punti 581 e 601 con l'importo del fringe benefit erogato ai lavoratori con figli fiscalmente a carico che non concorre alla formazione del reddito se di importo uguale o inferiore a 3mila euro.

Trattamento integrativo speciale turismo e terme

Nella sezione "altri dati" è presente anche il nuovo punto 479 riguardante il trattamento integrativo speciale per lavoratori nel turismo, pari al 15% della retribuzione relativa a lavoro notturno o straordinario festivo effettuato tra giugno e settembre 2023, come previsto dall’articolo 39-bis, del Dl 48/2023.

Si ricorda che va riconosciuto a dipendenti nel settore privato del comparto turistico, ricettivo e termale – con reddito nel periodo d’imposta 2022 non superiore a 40mila euro.

-

Naspi e Discoll 2024 come fare domanda

Grazie al processo di implementazione dei servizi digitali, dopo circa un anno dall'inizio della sperimentazione, le nuove modalità di richiesta delle indennità di disoccupazione NASPI e DISCOLL con procedura guidata sono ora le modalità esclusive per tutti gli utenti.

Con il messaggio 3388 del 28 settembre 2023 l'istituto aveva comunicato che la procedura offre automaticamente all'utente la scelta per l'indennità di disoccupazione spettante sulla base dell'ultimo rapporto di lavoro registrato :

- DIS COLL in caso di collaborazione coordinata e continuativa/dottorato/assegno di ricerca oppure

- NASPI in caso di lavoro subordinato.

Il nuovo messaggio 804 del 23 febbraio 2024 che annuncia il termine della fase sperimentale, specifica i dettagli delle modalità di domanda per tutte le categorie di utenti (cittadini, sia online che tramite Contact center telefonico, e patronati)

Domanda NASPI e DIS Coll online 2024: come si accede

MODALITA' PER I CITTADINI

Il servizio di presentazione delle domande è accessibile direttamente dal sito internet www.inps.it, autenticandosi con la propria identità digitale – SPID (Sistema Pubblico di Identità Digitale) almeno di Livello 2, CNS (Carta Nazionale dei Servizi) o CIE 3.0 (Carta di Identità Elettronica) – attraverso uno dei seguenti percorsi:

• “Sostegni, Sussidi e Indennità” > “Per disoccupati” > “NASpI: indennità mensile di disoccupazione” > “Utilizza il servizio” > “NASpI-Domanda” > “Utilizza il servizio”;

• “Sostegni, Sussidi e Indennità” > “Per disoccupati” > “DIS-COLL: indennità mensile di disoccupazione” > “Utilizza il servizio” > “DIS-COLL-Domanda” > “Utilizza il servizio”.

MODALITA PER I PATRONATI

Il servizio è accessibile direttamente dal sito internet www.inps.it attraverso il Portale Patronati, autenticandosi con la propria identità digitale: SPID almeno di Livello 2, CNS o CIE 3.0. Una volta all’interno del Portale si potrà utilizzare uno dei seguenti percorsi:

• NASPI: “Servizi” > “Supporto al reddito” > “Disoccupazione” > “Lavoratori subordinati” > “NASPI”;

• DIS-COLL: “Servizi” > “Supporto al reddito” > “Disoccupazione” > “Lavoratori a Progetto” > “DIS-COLL”.

Il nuovo servizio consente di:

– compilare il modulo di domanda Nramite esempi e precompilazione delle informazioni già in possesso dell’Istituto;

– avere una visione aggregata dei dati;

– effettuare dei controlli automatici sulla base dei dati disponibili all’Istituto di seguito elencati:

- iscrizione ad Albi professionali e/o Ordini e Casse professionali;

- iscrizione alla Gestione Artigiani e Commercianti;

- titolarità di partita IVA;

- iscrizione alla Gestione separata;

- titolarità di trattamento previdenziale incompatibile con la NASpI;

- titolarità di assegno ordinario di invalidità;

– visualizzare i potenziali punti di attenzione emersi nel corso della compilazione che possono incidere sul riconoscimento dell’indennità (ad esempio, la rilevazione di causali di cessazione non ammesse, l’iscrizione ad altre gestioni con annessa indicazione dei redditi presunti, ecc.).

Domanda Naspi e iscrizione alla Gestione separata

Con il messaggio 2570 2023 INPS ha specificato che in caso di iscrizione alla Gestione separata INPS, gli iscritti che abbiano cessato i rapporti di lavoro o l’attività, sono tenuti comunque a compilare la sezione “Dichiarazione attività lavorativa”, indicando, nell’apposito campo “Reddito previsto per il 2023”, il reddito annuo presunto, in tale caso, pari a zero.

-

Fringe benefit – prestiti aziendali: interessi da ricalcolare entro il 28 febbraio

Nel convegno organizzato dal Sole 24 ore Telefisco 2024 l’agenzia delle Entrate ha fornito un importante chiarimento in merito al calcolo del valore dei prestiti aziendali concordati ai dipendenti come fringe benefit precisando che deve essere effettuato con le regole, piu favorevoli per i lavoratori, previste dal DL Anticipi 145 2023, anche se la norma è entrata in vigore solo il 17 dicembre scorso.

Vediamo con ordine le recenti modifiche e il chiarimento delle Entrate.

Prestiti aziendali: il calcolo degli interessi prima e dopo il DL Anticipi 2023

Come noto , prima del decreto Anticipi 2023 per i finanziamenti concessi ai dipendenti a tassi agevolati rispetto a quelli di mercato, la disciplina generale prevista all'articolo 51, comma 4, lettera b), del Tuir stabiliva che concorre a formare il reddito di lavoro dipendente il 50 per cento della differenza tra:

- l'importo degli interessi calcolato al tasso ufficiale di sconto vigente al termine di ciascun anno e

- l'importo degli interessi calcolato al tasso effettivamente applicato sugli stessi

L'anno scorso con i tassi della BCE in salita, molti dipendenti, in particolare del settore bancario, che avevano ricevuto il beneficio del tasso fisso agevolato, lamentavano di trovarsi a dover corrispondere di fatto un tasso variabile anno per anno e avevano chiesto al Governo di correggere il criterio di determinazione forfettaria del reddito ai fini delle ritenute applicate dai datori di lavoro.

Con il decreto Anticipi si è ovviato a questa criticità modificando, con efficacia dal periodo di imposta 2023, il criterio di determinazione del valore da assoggettare a tassazione dei prestiti concessi ai dipendenti.

Si prevede ora che il valore sia sempre calcolato come 50% della differenza tra l’importo degli interessi calcolato al Tur e l’importo degli interessi con il tasso effettivo ma il Tasso ufficiale di riferimento da considerare non è quello in vigore al termine di ciascun anno bensì

- per i prestiti a tasso variabile, il Tur vigente alla data di scadenza di ciascuna rata,

- per i prestiti a tasso fisso, il Tur da utilizzare è invece quello vigente alla data di concessione del prestito.

Prestiti come fringe benefit: ricalcolo 2023

Nel corso di Telefisco 2024, come anticipato, ad una domanda sulla applicazione della nuova modalità di calcolo sulle rate dei prestiti 2023 precedenti l'entrata in vigore del decreto legge , l'Agenzia ha risposto che, posto che la novità riguarda gli interessi complessivamente pagati dai lavoratori nel periodo d’imposta 2023, i datori di lavoro dovranno ricalcolare la tassazione per tutte le rate dell'anno con le nuove regole ed effettuare le eventuali correzioni in sede di conguaglio di fine anno, che scade il 28 febbraio 2024.

-

Pensioni marzo 2024: pagamento e nuovo regime fiscale

Con il messaggio 755/2024 INPS ha comunicato che le novità sull'IRPEF introdotte dal decreto 216 2023 verranno applicate sulle prestazioni dell'istituto a partire da marzo 2024 .

In particolare si ricorda che gli scaglioni di reddito con le relative aliquote ai fini dell'applicazione dell' Irpef a partire dal 2024 sono passate da 4 a 3 e sono dunque le seguenti :

- 23% per i redditi fino a 28.000 euro,

- 35% fra 28.000 e 50.000 euro e i

- 43% oltre 50.000 euro annui.

Inoltre :

- è stata innalzata da 1.880 a 1.955 euro la detrazione spettante fino a 15.000 euro di reddito complessivo per i titolari di redditi di lavoro dipendente e di alcuni redditi assimilati a quelli di lavoro dipendente (tra cui gli assegni derivanti da esodo anticipato, isopensione, APE Sociale ), calcolata sul reddito complessivo del beneficiario

- il trattamento integrativo (Tir) sui trattamenti di accompagnamento a pensione (Ape sociale e assegni di esodo) spetta solamente quanto l’imposta lorda supera la detrazione di lavoro dipendente, con un correttivo di euro 75 , da rapportare al periodo di lavoro nell’anno.

Il messaggio precisa infine che le novità non riguardano gli assegni straordinari dei Fondi settore credito e credito cooperativo

L'applicazione sugli assegni relativi al mese di marzo comprende anche conguaglio delle differenze rispetto alla precedente tassazione applicata nei primi due mesi dell’anno con una specifica annotazione.«da questa mensilità la tassazione viene applicata sulla base degli scaglioni IRPEF del decreto legislativo 216/2023».

Pensioni marzo 2024 data di pagamento e altre novità nel cedolino

L'istituto ha informato inoltre con il consueto comunicato mensile sul cedolino di pensione che per gli assegni di marzo 2024 il pagamento avverrà con valuta 1° marzo.

Con riguardo alle trattenute fiscali ( conguaglio di fine anno 2023, addizionali regionali e comunali) Inps precisa che se nel corso del 2023 sulla pensione sono state applicate mensilmente ritenutein misura inferiore a quanto dovuto, le differenze a debito sono state recuperate sulle rate di pensione di gennaio e di febbraio 2024, e in caso ciò non sia stato sufficiente per il recupero totale, si proseguirà con le trattenute sui ratei mensili successivi, fino all’estinzione del debito.

Solo per i pensionati con importo annuo complessivo dei trattamenti pensionistici fino a 18.000 euro, e con conguaglio a debito di importo superiore a 100 euro, la rateazione viene comunque estesa fino alla mensilità di novembre.

Anche sul rateo di marzo, oltre all’IRPEF mensile, vengono trattenute le addizionali regionali e comunali relative al 2023 (in 11 rate, da gennaio a novembre ) e le somme conguagliate verranno certificate nella Certificazione Unica 2024.

Infine si ricorda che invece :

- le prestazioni di invalidità civile,

- le pensioni o gli assegni sociali,

- le prestazioni con particolari motivazioni (detassazione per residenza estera, vittime del terrorismo)

non subiscono trattenute fiscali.

-

Professione osteopata: definito il corso di laurea

Si avvicina l'attuazione completa della disciplina per professione sanitaria di osteopata. E' stato pubblicato in Gazzetta ufficiale il 16 febbraio scorso il decreto di definizione dell'ordinamento didattico del corso di laurea per la formazione universitaria in osteopatia.

In particolare vengono aggiornati gli obiettivi formativi qualificanti della classe delle lauree in professioni sanitarie della prevenzione (L/SNT/4), come richiesto dalla legge delega dell' 11 gennaio 2018, n. 3 Delega al Governo in materia di sperimentazione clinica di medicinali nonche' disposizioni per il riordino delle professioni sanitarie e per la dirigenza sanitaria del Ministero della salute.

La pubblicazione del Decreto interministeriale 1563 firmato il 1.2 .2024 arriva, finalmente, con buon margine rispetto all'ennesima proroga prevista nel decreto Milleproroghe n. 198 2022 che dava tempo fino al 30 giugno 2024.

La definizione della professione nel decreto chiarisce che: Nell’ambito della professione sanitaria dell’osteopata, il laureato è quel professionista sanitario che svolge interventi di prevenzione e mantenimento della salute attraverso il trattamento osteopatico di disfunzioni somatiche non riconducibili a patologie nell’ambito dell’apparato muscolo scheletrico».

Si specifica inoltre che chi conseguirà il titolo pianifica i trattamenti " selezionando approcci e tecniche esclusivamente manuali, non invasive, ed esterne, adeguate al paziente», eseguendole «in sicurezza e nel rispetto della dignità e della sensibilità del paziente», valutandone «gli esiti».

La parola passa ora direttamente agli atenei che possono avviare i corsi di laurea seguendo i piani formativi specificati nel decreto contestualmente necessario anche un ultimo decreto in tema di equipollenze con la formazione attualmente erogata ai fini dell’iscrizione all’Albo degli osteopati.

Sciomachen, presidente del Registro degli osteopati d’Italia, l’associazione di riferimento, ricorda comunque che attualmente formazione dei circa 12mila osteopati italiani è stata fornita da scuole private in ossequio agli standard internazionali (Oms, norma Cen). Potrebbero essere necessari anche eventualmente percorsi integrativi.

Da segnalare anche la mancata definizione, ad oggi, del percorso formativo e il profilo riguardante i chiropratici

Osteopata: profilo e attività professionale

Si ricorda che era stato pubblicato in Gazzetta ufficiale n. 233 del 29 settembre 2021 il decreto di recepimento dell'Accordo tra il Governo, le Regioni e le Province autonome di Trento e di Bolzano concernente l'istituzione della professione sanitaria dell'osteopata, che ha definito

- le caratteristiche generali della figura e del profilo dell’osteopata, gli ambiti di attività e competenza e il contesto operativo. In particolare, si definisce il campo di intervento del professionista abilitato,

- le attività di valutazione e le modalità operative del trattamento osteopatico

- le strutture ove si svolge l’attività professionale.

L'accordo prevede appunto per l'accesso alla professione un diploma di laurea triennale.

Per l'attuazione effettiva della legge si ricorda che manca anche l’accordo della Conferenza Stato-regioni su

- criteri di valutazione dell’esperienza professionale e

- dei titoli pregressi ai fini dell'equipollenza rispetto alla nuova laurea in osteopatia in corso di definizione.

Si deve attendere ancora dunque, dopo molti anni di attività sempre piu diffusa e di successi terapeutici , che l'osteopatia entri a pieno titolo nella medicina ufficiale , con standard formativi prestabiliti a livello professionale e l'inserimento della professione nell'elenco ministeriale.

La novità ha anche risvolti fiscali in quanto solo tale riconoscimento consente la detrazione delle spese per prestazioni di osteopatia dalla dichiarazione dei redditi .

Infatti solo le spese per prestazioni effettuate da professionisti sanitari che rientrano nell'elenco del ministero della Salute sono detraibili (VEDI qui) , a meno che non operino in strutture con determinate caratteristiche (era uno dei chiarimenti forniti dalla Circolare n. 11/E del 21 maggio 2014 dell'Agenzia delle Entrate).

Allegati: