-

Costo medio lavoro servizi postali: decreto e tabelle 2024/25

Con il decreto direttoriale 3 del 29 marzo 2024 il Ministero del lavoro e delle politiche sociali ha comunicato il costo medio del lavoro per le imprese del settore servizi postali e recapiti a partire da gennaio 2024, definiti nelle tabelle allegate al decreto in maniera distinta per operai e impiegati., ai fini in particolare dell'affidamento di appalti pubblici.

La precedente determinazione risaliva a dicembre 2021 e nel frattempo è intervenuto il rinnovo del Contratto collettivo nazionale di lavoro per il personale dipendente da imprese esercenti servizi postali in appalto, stipulato il 21 dicembre 2023 tra Fise-Assoposte e SLC-CGIL, SLP-CISL, UILPOSTE;

A seguito di interlocuzioni con le organizzazioni sindacali dei datori di lavoro e dei lavoratori firmatarie , il ministero comunica il costo medio giornaliero del lavoro per il personale dipendente da imprese private operanti nel settore della distribuzione, del recapito e dei servizi postali in appalto, per gli operai e per gli impiegati, aggiornato a decorrere dai mesi di

- gennaio e marzo 2024;

- gennaio e dicembre 2025.

Fa presente che il costo del lavoro cosi determinato è suscettibile di oscillazioni in relazione:

- a) ad eventuali benefici (contributivi, fiscali o di altra natura) di cui l’impresa usufruisce ai sensi delle disposizioni vigenti;

- b) ad oneri derivanti dall’applicazione di eventuali accordi integrativi aziendali, nonché specifici costi inerenti ad aspetti logistici (indennità varie, lavoro notturno, ecc.);

- c) ad oneri derivanti da interventi relativi a infrastrutture, attrezzature, macchinari e altre misure connesse all’attuazione del decreto legislativo 9 aprile 2008, n. 81 e successive modificazioni.

-

Ingresso lavoratori nomadi digitali: decreto in GU

Nella G.U. n. 79 del 4 aprile 2024 è stato pubblicato il Decreto 29 febbraio 2024 del Ministero dell'interno: Modalita' e requisiti per l'ingresso ed il soggiorno dei cittadini di Stati non appartenenti all'Unione europea che svolgono un'attivita' lavorativa altamente qualificata attraverso l'utilizzo di strumenti tecnologici che consentono di lavorare da remoto.

Il decreto fissa

- le modalita' e i requisiti per l'ingresso ed il rilascio del permesso di soggiorno,

- le categorie di lavoratori altamente qualificati che possono beneficiarne, definendo

- i limiti minimi di reddito del richiedente e

- le modalita' previste per la verifica dell'attivita' lavorativa da svolgere.

Le disposizioni si applicano ai cittadini di Stati non appartenenti all'Unione europea, che svolgono un'attivita' lavorativa altamente qualificata attraverso l'utilizzo di strumenti tecnologici che consentono di lavorare da remoto,

- come lavoratori autonomi ovvero

- come lavoratori dipendenti di un'impresa anche non residente nel territorio nazionale.

Nomadi digitali: requisiti per visto di ingresso e permesso di soggiorno

1. Fermo restando quanto previsto dall'art. 4, comma 3 del testo unico, l'ingresso e il soggiorno degli stranieri e' consentito ai lavoratori sopracitati che:

a) dispongano di un reddito minimo annuo non inferiore al triplo del livello minimo previsto per l'esenzione dalla partecipazione alla spesa sanitaria (il livello minimo è attualmente pari a 8.263,31 euro, incrementato fino a 11.362,05 euro in presenza del coniuge ed in ragione di ulteriori 516,46 euro per ogni figlio a carico);

b) dispongano di una assicurazione sanitaria per cure mediche e ricovero ospedaliero valida per il territorio nazionale e per il periodo del soggiorno;

c) dispongano di una idonea documentazione relativa alle modalita' di sistemazione alloggiativa;

d) dimostrino un'esperienza pregressa di almeno sei mesi nell'ambito dell'attivita' lavorativa da svolgere come nomade digitale o lavoratore da remoto;

e) presentino il contratto di lavoro o collaborazione o la relativa offerta vincolante, se lavoratori da remoto, per lo svolgimento di una attivita' lavorativa che richiede il possesso di uno dei requisiti di cui all'art. 27-quater, comma 1, del decreto legislativo 25 luglio 1998, n. 286.

Nel caso di ingresso di nomade digitale, non e' richiesto il nulla osta provvisorio ai sensi dell'art. 40, comma 5, del decreto del Presidente della Repubblica del 31 agosto 1998, n. 394.

Nel caso di ingresso di lavoratore da remoto, non e' richiesto il nulla osta al lavoro di cui all'art. 31 del decreto del Presidente della Repubblica del 31 agosto 1998, n. 394.

Modalita' per il rilascio del permesso di soggiorno dei nomadi digitali e lavoratori da remoto extracomunitari

Il decreto specifica che:

- Il permesso di soggiorno deve essere richiesto direttamente alla questura della provincia in cui lo straniero si trova entro otto giorni lavorativi dall'ingresso nel territorio dello Stato, in formato digitale e reca la dicitura «nomade digitale – lavoratore da remoto».

- viene rilasciato per un periodo non superiore a un anno ed e' rinnovabile annualmente se permangono le condizioni e i requisiti

- Non può essere rilasciato (o nel caso sia già emesso, viene revocato) se, all'esito delle verifiche svolte dalla questura il datore di lavoro risulti essere stato condannato negli ultimi cinque anni per reati di cui all'art. 22, comma 5-bis, del testo unico.

-

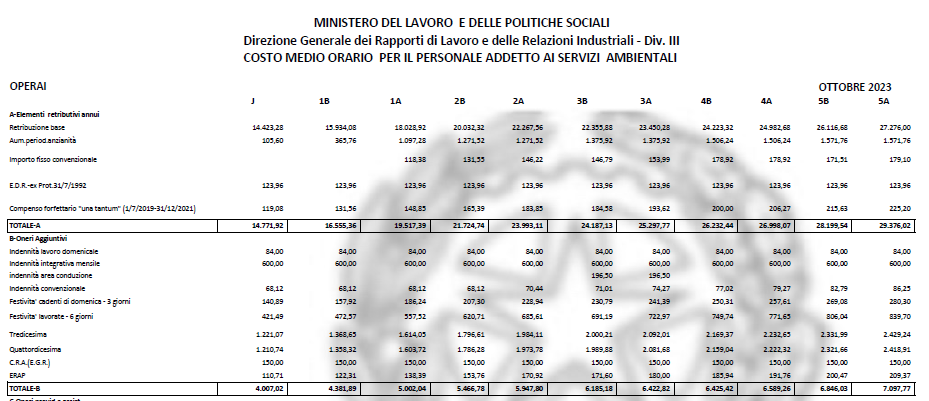

Costo lavoro igiene ambientale 2024 tabelle ministeriali

E' stato pubblicato il 20 marzo sul sito del Ministero del lavoro il decreto direttoriale 14 2024 che determina il costo medio orario del lavoro per i lavoratori dipendenti da imprese e società esercenti servizi ambientali, pubbliche e private, per gli operai e per gli impiegati.

Al decreto sono allegate le tabelle dei valori applicabili a valere dai mesi di luglio 2022; da gennaio, luglio e ottobre 2023; da gennaio e luglio 2024.

L'aggiornamento è stato definito dopo l'esame dei seguenti documenti contrattuali:

verbale di accordo del 9 dicembre 2021, sottoscritto da Utilitalia, Confindustria-Cisambiente, Legacoop Produzione e Servizi, Confcooperative Lavoro e Servizi, Agci Servizi, Fise Assoambiente come rappresentanti dei datori di lavoro e da FP-CGIL, FIT-CISL, UILTRASPORTI e FIADEL, per la copertura economica dal 1° luglio 2019 al 31 dicembre 2021;

il rinnovo del CCNL dei Servizi ambientali del 18 maggio 2022 per i dipendenti da imprese e società esercenti servizi ambientali – Aziende pubbliche e private, stipulato da Utilitalia, Confindustria- Cisambiente, Legacoop Produzione e Servizi, Confcooperative Lavoro e Servizi, Agci Servizi, Assoambiente come rappresentanti dei datori di lavoro e da FP-CGIL, FIT-CISL, UILTRASPORTI e FIADEL come rappresentanti dei lavoratori, con decorrenza dal 1° gennaio 2022 al 31 dicembre 2024;

Le nuove tabelle sono state condivise con le organizzazioni delle parti sociali sopracitate.

Nel decreto si precisa che il costo del lavoro cosi determinato è suscettibile di oscillazioni in relazione:

- a) ad eventuali benefici di cui il datore di lavoro usufruisce ai sensi delle disposizioni vigenti;

- b) ad oneri derivanti dall’applicazione di eventuali accordi integrativi aziendali (ticket, mensa, premi, indennità, ecc.);

- c) ad oneri derivanti da interventi relativi a infrastrutture, attrezzature, macchinari e altre misure connesse all’attuazione del decreto legislativo 9 aprile 2008, n. 81 e successive modificazioni.

-

Aziende strategiche in amministrazione straordinaria: DL convertiti in legge

E' stata pubblicata nella Gazzetta ufficiale 65 del 18 marzo 2024 la legge n 28 del 15 marzo, di conversione con modificazioni del DL n 4/2024 recante Disposizioni urgenti in materia di amministrazione straordinaria delle imprese di carattere strategico.

Si segnala che la legge di conversione vede l'inserimento di alcuni articoli con le disposizioni originariamente contenute nel dl 9 2024 che viene contestualmente abrogato , riguardanti in particolare la tutela delle PMI dell'indotto delle grandi aziende in stato di insolvenza ammesse alla procedura di amministrazione straordinaria.

Restano validi gli atti e i provvedimenti adottati e sono fatti salvi gli effetti prodottisi e i rapporti giuridici sorti sulla base del medesimo decreto-legge n. 9 del 2024.

La legge è vigente dal 19 marzo 2024 giorno successivo alla data di pubblicazione in GU.

Legge 28 2024 di conversione, tutte le misure previste

- L’articolo 1, comma 1 consente, nei casi di società partecipate direttamente o indirettamente da amministrazioni pubbliche statali, ai soci che detengano almeno il 30 per cento delle quote societarie di ottenere l’ammissione immediata alla procedura di amministrazione straordinaria di imprese che gestiscono uno o più stabilimenti industriali di interesse strategico nazionale, in caso di inerzia dell’organo amministrativo

- L'articolo 1, comma 2, del disegno di legge di conversione riguarda l'abrogazione e salvezza degli effetti del decreto-legge 2 febbraio 2024, n. 9

- L'articolo 2 consente al Ministero dell’economia e delle finanze (MEF) di concedere, previa richiesta motivata del commissario straordinario, uno o più finanziamenti a titolo oneroso della durata massima di cinque anni, nel limite massimo di 320 milioni di euro per l’anno 2024, in favore delle società che gestiscono gli impianti siderurgici della Società ILVA S.p.A., qualora le stesse siano ammesse alla procedura di amministrazione straordinaria, al fine di supportare le indifferibili e urgenti esigenze di continuità produttiva e aziendale e assicurare la salvaguardia dell’ambiente e la sicurezza nei luoghi di lavoro.

- L’articolo 2-bis – inserito al Senato – riconosce condizioni agevolate di accesso al Fondo di garanzia PMI a favore delle micro, piccole e medie imprese che incontrano difficoltà di accesso al credito a causa dell’aggravamento della posizione debitoria di imprese committenti che gestiscono almeno uno stabilimento industriale di interesse strategico nazionale ai sensi dell’articolo 1 del D.L. n. 207/2012 (L. n. 231/2012), ammesse alla procedura di amministrazione straordinaria in data successiva al 3 febbraio 2024. Come detto l’articolo 2-bis traspone nel decreto legge, con talune modifiche, quanto già disposto dall’articolo 1 del D.L. n. 9/2024; provvedimento, quest’ultimo, che viene contestualmente abrogato dall’articolo 1, comma 1-bis del disegno di legge di conversione.

- L’articolo 2-ter, introdotto al Senato, traspone nell’atto in esame, con talune modifiche, quanto già disposto dall’articolo 2 del decreto legge n. 9 del 2024. La norma stabilisce che, per l’anno 2024, sulle operazioni finanziarie di cui al precedente articolo 2-bis può essere altresì richiesta la concessione di un contributo a fondo perduto finalizzato ad abbattere il tasso di interesse applicato sulle medesime operazioni

- L’articolo 2-quater, introdotto nel corso dell’esame al Senato, prevede la prededucibilità dei crediti vantati da determinate imprese, nonché dai cessionari e dai garanti di tali crediti, nei confronti dei committenti che gestiscano almeno uno stabilimento industriale di interesse strategico nazionale, e che siano stati ammessi all’amministrazione straordinaria successivamente al 3 febbraio 2024.

- L’articolo 2-quater, comma 4, inserito nel corso dell’esame al Senato, consente alle Regioni e alle Province autonome di Trento e Bolzano di svincolare, in sede di approvazione del rendiconto 2023, le quote di avanzo vincolato di amministrazione, derivanti da trasferimenti statali, riferite ad interventi conclusi o già finanziati negli anni precedenti con risorse proprie, che possono essere utilizzate per il finanziamento di misure di sostegno alle imprese

- L’articolo 2-quinquies – inserito nel corso dell’esame al Senato – stanzia 16,7 milioni di euro e prevede per il 2024 una integrazione al reddito, con relativa contribuzione figurativa, per un periodo non superiore a sei settimane, prorogabile fino a un massimo di dieci settimane, a favore dei lavoratori subordinati, impiegati alle dipendenze di datori di lavoro del settore privato che sospendonoo riducono l'attività inconseguenza della sospensione nelle aziende di interesse stategico. Il comma 1 dell’articolo 3 concerne l’ambito di applicabilità di una normativa transitoria già vigente, relativa al riconoscimento, fino al 31 dicembre 2024, in deroga ai limiti generali di durata, del trattamento straordinario di integrazione salariale per le imprese di interesse strategico nazionale con un numero di lavoratori dipendenti non inferiore a mille

- Articolo 3, commi 2-bis e 2-ter (Proroga indennità lavoratori aree crisi industriale complessa della Sicilia) si proroga anche per il 2024 la concessione dell'indennità, riconosciuta dalla normativa vigente ino al 31 dicembre 2023, in favore dei lavoratori delle aree di crisi industriale complessa della Sicilia, qualora tali lavoratori abbiano presentato la relativa richiesta nel corso del 2020.

- Articolo 4 (Disposizioni acceleratorie per la chiusura della fase liquidatoria delle procedure di amministrazione straordinaria) reca la disciplina applicabile alle grandi imprese in stato di insolvenza che rientrino nel perimetro applicativo del decreto legislativo 8 luglio 1999, n. 270, al fine di accelerare la chiusura della fase liquidatoria delle procedure di amministrazione straordinaria.

- Articolo 4-bis (Misure in materia di amministrazione straordinaria) L’articolo 4-bis introdotto nel corso dell’esame al Senato aggiunge un nuovo comma (comma 1- ter) all’articolo 2 del decreto legislativo n. 270 il quale delimita l’ambito soggettivo di applicazione della disciplina dell’amministrazione straordinaria.

- Articolo 4-ter (Incentivi per i processi di aggregazione delle imprese e per la tutela occupazionale) introdotto nel corso dell’esame al Senato – introduce una disciplina sperimentale, per gli anni 2024 e 2025, volta a consentire alle nuove imprese, costituite attraverso processi di aggregazioni e aventi un organico pari o superiore a 1.000 lavoratori, la possibilità di stipulare in sede governativa un accordo con le associazioni sindacali contenente un progetto industriale e di politica attiva, con azioni volte a superare le difficoltà del settore in cui opera e azioni per la formazione o la riqualificazione dei lavoratori.

- Articolo 4-quaterModifica all’allegato A della legge 28 gennaio 1994, n. 84 – introdotto al Senato, nel modificare l’ambito di competenza dell’Autorità di sistema portuale della Sicilia orientale, aggiunge le rade di Santa Panagia e del Porto Grande di Siracusa nell’ambito delle strutture serventi del Polo petrolchimico

-

ISA 2024: pubblicati i 175 modelli per la comunicazione dei dati

Con Provvedimento dell'Agenzia del 28.02.2024 n. 68629, l'Agenzia delle Entrate ha approvato i 175 modelli per la comunicazione dei dati rilevanti ai fini dell’applicazione degli indici sintetici di affidabilità fiscale (ISA), da utilizzare per il periodo di imposta 2023.

Il Modello ISA costituisce parte integrante del modello REDDITI 2024 ed è utilizzato per la dichiarazione dei dati rilevanti ai fini della applicazione e dell’aggiornamento degli indici sintetici di affidabilità fiscale (di seguito ISA). Introdotti con il decreto legge n. 50/2017, a partire dal periodo d’imposta 2018 gli ISA sostituiscono definitivamente gli studi di settore e i parametri.

Con lo stesso provvedimento di febbraio, è stato approvato anche il modello per la comunicazione dei dati rilevanti ai fini della elaborazione della proposta di concordato preventivo biennale per i periodi d’imposta 2024 e 2025, modello CPB (disciplinato dal D.Lgs. 12 febbraio 2024, n. 13) e per la relativa accettazione, che costituisce parte integrante dei modelli per la comunicazione dei dati rilevanti ai fini dell’applicazione degli indici sintetici di affidabilità fiscale (modelli ISA) ed è utilizzato per la dichiarazione dei dati rilevanti ai fini del calcolo della proposta di CPB per i periodi d’imposta 2024 e 2025.

Modelli Isa Redditi 2024

Scarica qui i modelli per la comunicazione dei dati rilevanti ai fini degli ISA applicabili per il periodo d’imposta 2023, approvati con provvedimento dell'Agenzia del 28.02.2024:

- ISA 2024 Indici sintetici di affidabilità – Commercio

- ISA 2024 Indici sintetici di affidabilità – Agricoltura

- ISA 2024 Indici sintetici di affidabilità – Manifatture

- ISA 2024 Indici sintetici di affidabilità – Professionisti

- ISA 2024 Indici sintetici di affidabilità – Servizi

Cosa sono gli Isa

Gli ISA sono uno strumento di compliance finalizzato, nell’ambito del percorso di rinnovamento dei rapporti tra cittadini e amministrazione finanziaria, a favorire l’emersione spontanea di basi imponibili, a stimolare l’assolvimento degli obblighi tributari e a rafforzare la collaborazione tra i contribuenti e la Pubblica Amministrazione.

Si applicano agli esercenti attività d’impresa o di lavoro autonomo che svolgono, come “attività prevalente”, attività per le quali risulta approvato un ISA (come indicato nella TABELLA 1 – ELENCO DEGLI ISA PER IL PERIODO D’IMPOSTA 2023 delle Istruzioni) e che non presentano una causa di esclusione. Per “attività prevalente” s’intende l’attività dalla quale deriva, nel corso del periodo d’imposta, il maggiore ammontare di ricavi o di compensi.

Gli ISA rappresentano la sintesi di indicatori elementari volti a verificare la normalità e la coerenza della gestione dell’impresa o dell’attività professionale, con riferimento a diverse basi imponibili.

Il contribuente, tramite l’applicazione degli ISA, può verificare, in fase dichiarativa, il proprio grado di affidabilità fiscale in base al posizionamento su una scala di valori da 1 a 10 (10 corrisponde al punteggio di massima affidabilità).

In relazione ai diversi livelli di affidabilità fiscale conseguenti all’applicazione degli ISA, determinati anche per effetto dell’indicazione di ulteriori componenti positivi, sono riconosciuti i seguenti benefici:

- esonero dall’apposizione del visto di conformità per la compensazione di crediti per un importo non superiore a 70.000 euro annui relativamente all’imposta sul valore aggiunto e per un importo non superiore a 50.000 euro annui relativamente alle imposte dirette e all’imposta regionale sulle attività produttive;

- esonero dall’apposizione del visto di conformità ovvero dalla prestazione della garanzia per i rimborsi dell’imposta sul valore aggiunto per un importo non superiore a 70.000 euro annui.

- esclusione dell’applicazione della disciplina delle società non operative di cui all’articolo 30 della legge 23 dicembre 1994, n. 724;

- esclusione degli accertamenti basati sulle presunzioni semplici di cui all’articolo 39, primo comma, lettera d), secondo periodo, del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, e all’articolo 54, secondo comma, secondo periodo, del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633;

- anticipazione di almeno un anno, con graduazione in funzione del livello di affidabilità, dei termini di decadenza per l’attività di accertamento previsti dall’articolo 43, comma 1, del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, con riferimento al reddito d’impresa e di lavoro autonomo, e dall’articolo 57, comma 1, del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633;

- esclusione della determinazione sintetica del reddito complessivo di cui all’articolo 38 del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, a condizione che il reddito complessivo accertabile non ecceda di due terzi il reddito dichiarato;

- esclusione della prestazione della garanzia di cui al comma 5 dell’art. 47 del Decreto legislativo del 31/12/1992 n. 546 per i soggetti con livello di affidabilità fiscale pari almeno a 9 nei tre periodi d’imposta precedenti a quello di proposizione del ricorso, ai sensi dell’art. 2 della Legge 31 agosto 2022 n. 130.

L’individuazione dei livelli di affidabilità fiscale relativi al periodo di imposta in corso al 31 dicembre 2023, cui sono riconosciuti i benefici premiali in argomento, avviene con successivo provvedimento del direttore dell’Agenzia delle entrate.

Con il medesimo provvedimento sono altresì individuate le annualità in cui i crediti IVA, per i quali è possibile beneficiare delle suddette primalità, sono maturati.

Allegati: -

Dichiarazione Società di Capitali 2024: pubblicato il modello con le relative istruzioni

Con Provvedimento del 28 febbraio 2024 n. 68514, l'Agenzia delle Entrate ha approvato il modello “Redditi 2024–SC”, da presentare nell'anno 2024 da parte delle società ed enti commerciali residenti nel territorio dello Stato e dei soggetti non residenti equiparati, con le relative istruzioni per la compilazione e le istruzioni generali ai modelli “Redditi 2024 delle Società e degli Enti”.

Scarica il Modello Redditi SC-2024 con relative istruzioni

Il modello “Redditi 2024–SC” è composto da:

- il frontespizio ed i quadri RF, RN, PN, TN, GN, GC, RI, RM, RQ, RU, RV, RK, RO, RS, RZ, FC, RX, AC, CE, NI, RJ, TR, OP, RA, RB, RH, RL, RT, DI;

- i modelli da utilizzare per la comunicazione dei dati rilevanti ai fini dell'applicazione degli indicatori sintetici di affidabilità fiscale, che sono approvati con apposito provvedimento.

Le principali novità contenute nel modello SC 2024

Le principali novità contenute nel modello SC 2024 sono le seguenti:

- Immobili sequestrati: Introduzione della casella “Immobili sequestrati” nel Frontespizio, sezione “Altri dati”, per segnalare l’esistenza di beni immobili oggetto di provvedimenti di sequestro e confisca non definitiva, influenzando il versamento delle imposte e la rilevanza ai fini delle imposte sui redditi del reddito dei beni immobili soggetti a tali provvedimenti.

- Recupero imposta sostitutiva su utili e riserve di utile: Aggiunta della sezione XXIII nel quadro RQ per il recupero dell’imposta sostitutiva per i soggetti che avevano optato per l’esclusione degli utili e riserve di utile dalla formazione del reddito e sono decaduti dall'aliquota ridotta per non aver rispettato certe condizioni.

- Imposta straordinaria banche: Creazione della sezione XXIV nel quadro RQ per l’imposta straordinaria applicabile alle banche per l’anno 2023 sull’ammontare del margine degli interessi, secondo specifiche disposizioni legislative.

- Contributo di solidarietà temporaneo: Inserimento della sezione XXV nel quadro RQ dedicata ai soggetti che hanno applicato il contributo di solidarietà temporaneo per il 2023, con particolari condizioni riguardanti l'esclusione di certi utilizzi di riserve del patrimonio netto dalla determinazione del reddito complessivo.

- Imposta sul valore delle cripto-attività: Implementazione della sezione XXVI nel quadro RQ riguardante l'imposta sul valore delle cripto-attività detenute dai soggetti residenti, non soggette all'imposta di bollo.

- Imposta sull’adeguamento delle esistenze iniziali dei beni: Aggiunta della sezione XXVII nel quadro RQ per l'imposta sostitutiva sull'adeguamento delle esistenze iniziali dei beni, con condizioni specifiche legate al pagamento dell'IRES, dell'IRAP, e dell'IVA.

- Superbonus: Aggiornamento dei quadri RS, GN, e TN per gestire la nuova percentuale di detrazione del 70% per l’anno 2024 e l’opzione per ripartire la detrazione per le spese sostenute nel 2022 in dieci quote annuali a partire dal 2023.

- Società sportive professionistiche: Aggiornamento nel quadro RS per consentire l’opzione della nuova disciplina sulle plusvalenze realizzate mediante cessione dei diritti all’utilizzo esclusivo della prestazione dell’atleta per i contratti stipulati a decorrere dal 23 giugno 2023.

- Reddito di attività trasferite nel territorio dello Stato: Nel quadro RF (rigo RF50) è prevista la non concorrenza alla formazione del reddito del 50% dei redditi derivanti da attività di impresa trasferite nel territorio dello Stato da un Paese estero non appartenente all’Unione europea o allo Spazio economico europeo.

- Opzione per il regime speciale SIIQ e SIINQ: Nel quadro OP è prevista un’apposita sezione per esercitare l’opzione per il regime fiscale speciale denominato SIIQ e SIINQ per le società per azioni che svolgono in via prevalente l’attività di locazione immobiliare.

- Rivalutazione del valore dei terreni e delle partecipazioni: Aggiornamento dei quadri RQ e RM per consentire la rivalutazione dei valori di acquisto delle partecipazioni e dei terreni posseduti alla data del 1° gennaio 2024, con applicazione di un’imposta sostitutiva delle imposte sui redditi.

- Soggetti controllati non residenti (CFC): Gestione dell'imposta sostitutiva delle imposte sui redditi per i soggetti controllati non residenti (CFC) nel quadro RM e FC, con un'aliquota del 15% dell’utile contabile netto.

Termine di presentazione

La dichiarazione dei redditi dei soggetti IRES (modello REDDITI SC e REDDITI ENC) va inviata entro l’ultimo giorno del nono mese successivo a quello di chiusura del periodo di imposta, tuttavia, per il periodo d’imposta in corso al 31 dicembre 2023, il citato termine di presentazione scade il quindicesimo giorno del decimo mese successivo a quello di chiusura del periodo d’imposta (ai sensi dell’art. 38, comma 1, del dlgs 12 febbraio 2024, n. 13).

Ad esempio, i soggetti con periodo d’imposta coincidente con l’anno solare dovranno presentare la dichiarazione in via telematica entro il 15 ottobre 2024.

Un soggetto invece, con periodo d’imposta 1° luglio 2023 – 30 giugno 2024, dovrà presentare la dichiarazione dei redditi (modello REDDITI 2024) entro il 15 aprile 2025.

Allegati: -

Dichiarazione Redditi PF 2024: pubblicato il modello con le relative istruzioni

Con Provvedimento del 28.02.2024 n. 68687, l'Agenzia delle Entrate ha pubblicato il modello di dichiarazione “REDDITI 2024–PF”, con le relative istruzioni, che le persone fisiche devono presentare nell’anno 2024, per il periodo d’imposta 2023, ai fini delle imposte sui redditi.

È altresì approvata la scheda da utilizzare, ai fini delle scelte della destinazione dell’otto, del cinque e del due per mille dell’IRPEF, da parte dei soggetti che presentano la dichiarazione e da parte dei soggetti esonerati dall’obbligo di presentazione della dichiarazione.

Scarica il Modello Redditi PF-2024 con relative istruzioni

Vediamo come è composto e come si utilizza il Modello REDDITI Persone Fisiche:

- FASCICOLO 1 (obbligatorio per tutti i contribuenti) suddiviso in:

- FRONTESPIZIO costituito da tre facciate: la prima con i dati che identificano il dichiarante e l’informativa sulla privacy, la seconda e laterza che contengono informazioni relative al contribuente e alla dichiarazione;

- prospetto dei familiari a carico, quadri RA (redditi dei terreni), RB (redditi dei fabbricati), RC (redditi di lavoro dipendente e assimilati), RP (oneri e spese), LC (cedolare secca sulle locazioni), RN (calcolo dell’IRPEF), RV (addizionali all’IRPEF), CR (crediti d’imposta), DI (dichiarazione integrativa), RX (risultato della dichiarazione).

- FASCICOLO 2 che contiene:

- i quadri necessari per dichiarare i contributi previdenziali e assistenziali e gli altri redditi da parte dei contribuenti non obbligati alla tenutadelle scritture contabili, nonché il quadro RW (investimenti all’estero) ed il quadro AC (amministratori di condominio);

- le istruzioni per la compilazione della dichiarazione riservata ai soggetti non residenti;

- FASCICOLO 3 che contiene:

- i quadri necessari per dichiarare gli altri redditi da parte dei contribuenti obbligati alla tenuta delle scritture contabili.

I contribuenti che hanno percepito solo redditi di lavoro dipendente, terreni o fabbricati, compilano il Fascicolo 1 del Modello REDDITI. Ad esempio: un lavoratore dipendente che possiede anche redditi di fabbricati, utilizza, oltre al frontespizio, anche il quadro RC, per indicare il reddito di lavoro dipendente; il quadro RB, per indicare il reddito di fabbricati e i quadri RN e RV per il calcolo dell’IRPEF e delle addizionali regionale e comunale.

I titolari di partita IVA devono compilare il Fascicolo 1 e gli eventuali quadri aggiuntivi contenuti nei Fascicoli 2 e 3.

I contribuenti tenuti a dichiarare investimenti all’estero e trasferimenti da, per e sull’estero, devono compilare il quadro RW contenuto nel Fascicolo 2.

Chi è tenuto alle comunicazioni come amministratore di condominio, deve compilare il quadro AC contenuto nel Fascicolo 2.

Nei casi di esonero dalla presentazione della dichiarazione dei redditi, il quadro RW e il quadro AC devono essere presentati unitamente al frontespizio del Modello REDDITI 2024 con le modalità e i termini previsti per la presentazione di tale modello.

I contribuenti che presentano il Modello 730/2024 in alcune ipotesi particolari, devono presentare anche i quadri RM e RT, insieme al frontespizio del Modello REDDITI. Anche gli agricoltori in regime di esonero (articolo 34, comma 6, D.P.R. 633/1972) normalmente non tenuti alla presentazione del modello Redditi Persone fisiche, ma comunque tenuti alla compilazione del prospetto “Aiuti di stato” contenuto nel quadro RS del predetto modello, possono adempiere a tale obbligo presentando detto quadro RS unitamente al frontespizio. Analogamente, per alcuni crediti d’imposta, è possibile adempiere l’obbligo dichiarativo presentando, quale quadro aggiuntivo, il Quadro RU.

I docenti titolari di cattedre nelle scuole di ogni ordine e grado, che hanno percepito compensi derivanti dall’attività di lezioni private e ripetizioni e che intendono fruire della tassazione sostitutiva, presentano anche il quadro RM, insieme al frontespizio. In alternativa alle modalità sopra descritte, i contribuenti possono utilizzare integralmente il Modello REDDITI.

Per la comunicazione dei dati rilevanti ai fini dell’applicazione degli Indici sintetici di affidabilità fiscale il contribuente deve utilizzare i modelli separatamente approvati.

Da quest’anno, in via sperimentale, l’Agenzia delle entrate, utilizzando le informazioni disponibili in Anagrafe tributaria, i dati delle Certificazioni Uniche di lavoro autonomo e i dati trasmessi da parte di soggetti terzi, rende disponibile telematicamente, entro il 30 aprile di ciascun anno, la dichiarazione precompilata relativa ai redditi prodotti nell’anno precedente anche alle persone fisiche titolari di redditi differenti da quelli di lavoro dipendente e assimilati.

Termini e modalità di presentazione della dichiarazione

Sulla base delle disposizioni del D.P.R. n. 322 del 1998, e successive modifiche, il Modello REDDITI Persone Fisiche 2022 deve essere presentato entro i termini seguenti:

- dal 2 maggio 2024 al 30 giugno 2024 (1° luglio, in quanto il 30 giugno cade di domenica) se la presentazione viene effettuata in forma cartacea per il tramite di un ufficio postale;

- entro il 15 ottobre 2024 se la presentazione viene effettuata per via telematica, direttamente dal contribuente ovvero se viene trasmessa da un intermediario abilitato alla trasmissione dei dati.

Ricordiamo che salvo i casi qui di seguito descritti, tutti i contribuenti sono obbligati a presentare la dichiarazione Modello REDDITI 2024 esclusivamente per via telematica, direttamente o tramite intermediario abilitato.

Sono esclusi da tale obbligo e pertanto possono presentare il modello REDDITI 2024 cartaceo, presso un qualsiasi ufficio postale, i contribuenti che:- pur possedendo redditi che possono essere dichiarati con il mod. 730, non possono presentare il mod. 730;

- pur potendo presentare il mod. 730, devono dichiarare alcuni redditi o comunicare dati utilizzando i relativi quadri del modello REDDITI (RM, RS, RT, RU);

- devono presentare la dichiarazione per conto di contribuenti deceduti.

Soggetti obbligati alla presentazione della Dichiarazione

Sono obbligati alla presentazione della dichiarazione dei redditi i contribuenti che:

- hanno conseguito redditi nell’anno 2023 e non rientrano nei casi di esonero;

- sono obbligati alla tenuta delle scritture contabili (come, in genere, i titolari di partita IVA), anche nel caso in cui non abbiano conseguito alcun reddito.

In particolare, sono obbligati alla presentazione della dichiarazione dei redditi:

- i lavoratori dipendenti che hanno cambiato datore di lavoro e sono in possesso di più certificazioni di lavoro dipendente o assimilati (Certificazione Unica 2024), nel caso in cui l’imposta corrispondente al reddito complessivo superi di oltre euro 10,33 il totale delle ritenute subite;

- i lavoratori dipendenti che direttamente dall’INPS o da altri Enti hanno percepito indennità e somme a titolo di integrazione salariale o ad altro titolo, se erroneamente non sono state effettuate le ritenute o se non ricorrono le condizioni di esonero;

- i lavoratori dipendenti a cui il sostituto d’imposta ha riconosciuto deduzioni dal reddito e/o detrazioni d’imposta non spettanti in tutto o in parte (anche se in possesso di una sola Certificazione Unica 2024);

- i lavoratori dipendenti che hanno percepito retribuzioni e/o redditi da privati non obbligati per legge ad effettuare ritenute d’acconto (per esempio collaboratori familiari, autisti e altri addetti alla casa);

- i contribuenti che hanno conseguito redditi sui quali l’imposta si applica separatamente (ad esclusione di quelli che non devono essere indicati nella dichiarazione – come le indennità di fine rapporto ed equipollenti, gli emolumenti arretrati, le indennità per la cessazione dei rapporti di collaborazione coordinata e continuativa, anche se percepiti in qualità di eredi – quando sono erogati da soggetti che hanno l’obbligo di effettuare le ritenute alla fonte);

- i lavoratori dipendenti e/o percettori di redditi a questi assimilati ai quali non sono state trattenute o non sono state trattenute nella misura dovuta le addizionali comunale e regionale all’IRPEF. In tal caso l’obbligo sussiste solo se l’importo dovuto per ciascuna addizionale supera euro 10,33;

- i contribuenti che hanno conseguito plusvalenze e redditi di capitale da assoggettare ad imposta sostitutiva da indicare nei quadri RT e RM.

- i docenti titolari di cattedre nelle scuole di ogni ordine e grado, che hanno percepito compensi derivanti dall’attività di lezioni private e ripetizioni e che intendono fruire della tassazione sostitutiva, presentano anche il quadro RM del modello REDDITI Persone Fisiche 2024;

- FASCICOLO 1 (obbligatorio per tutti i contribuenti) suddiviso in: