-

Contributo riversamento crediti R&S: slitta anche il decreto attuativo?

Il MIMIT avrebbe dovuto emanare entro 2 marzo, il decreto attuativo del contributo in conto capitale riconosciuto ai soggetti che hanno aderito alla procedura di riversamento del credito d’imposta ricerca e sviluppo del periodo 2015-2019.

E' quanto previsto dalla Legge di Bilancio 2025 entrata i vigore il 1° gennaio.

Con il Decreto 25/2025 pubblicato in GU del 14 marzo si sono riaperti i termini per il riversamento dei crediti, si presume pertanto che il decreto del contributo di cui si tratta slitterà di conseguenza.

Riepiloghiamo intanto cosa ha introtto la legge di bilancio.

Riversamento credito R&S: cosa ha previsto la Legge di bilancio 2025

Ai sensi del comma 458, ai soggetti che hanno fruito del credito d’imposta ricerca e sviluppo di cui all’articolo 3 del D.L. n. 145/2013, e che hanno aderito alla procedura di riversamento dell’importo entro il 31 ottobre 2024, ai sensi di quanto previsto dall’articolo 5 del D.L. n. 146/2021, (Leggi anche Riversamento Crediti ricerca e sviluppo: riapertura termini al 3 giugno) è riconosciuto un contributo in conto capitale commisurato in termini percentuali a quanto riversato, nel limite di spesa di cui al successivo comma 460.

Il riversamento è stato riaperto quindi si attendono notizie anche di questo contributo introdotto dal 1° gennaio e di cui si attendeva entro il 2 marzo il decreto attuativo.

Il presupposto per l’ottenimento del contributo in conto capitale è:

- l’aver percepito il credito d’imposta per attività di ricerca e sviluppo di cui all’articolo 3 del DL n. 145 del 2013, senza averne in tutto o in parte titolo;

- l’aver aderito alla procedura di riversamento spontaneo del credito d’imposta prevista dall’articolo 5, commi da 7 e 12, del decreto legge n. 146 del 2021.

Tale norma prevede che i soggetti che alla data di entrata in vigore del decreto-legge hanno utilizzato in compensazione il credito d'imposta per investimenti in attività di ricerca e sviluppo di cui all'articolo 3 del DL n. 245/2013, senza averne titolo, possono effettuare il riversamento dell'importo del credito utilizzato, senza applicazione di sanzioni e interessi al ricorrere di determinate condizioni ed entro specifici termini.

Ai sensi del comma 459, le modalità di erogazione del contributo, le percentuali e la rateizzazione dello stesso, riconosciuto a chi ha aderito al riversamento spontaneo conclusosi in ottobre (e ora riaperto), sono stabilite, con decreto emanato, entro sessanta giorni dall’entrata in vigore della presente disposizione, dal Ministro delle imprese e del made in Italy di concerto con il Ministro dell’economia e delle finanze e quindi entro il 2 marzo.

Il comma 460 istituisce a tal fine nello stato di previsione del Ministero delle imprese e del made in Italy, un fondo con una dotazione finanziaria di:

- 60 milioni di euro per l’anno 2025,

- 50 milioni di euro per l’anno 2026,

- 80 milioni di euro per l’anno 2027

- 60 milioni di euro per l’anno 2028.

Si attendono conferme per la misura.

-

Modello 730/2025: novità per i redditi dominicali e agrari

Pubblicate tutte le regole per il Modello 730/2025 che quest'anno prevede diverse novità.

Scarica qui il Modello e le istruzioni per presentare entro il 30 settembre la dichiarazione dei redditi.

Tra le novità figura il nuovo regime agevolativo per redditi dominicali e agrari di coltivatori diretti e I.A.P., vediamo il dettaglio.

Modello 730/2025: novità per i redditi dominicali e agrari

Nel Modello 730/2025, per gli anni 2024 e 2025, è stato previsto un regime agevolato per i redditi dominicali e agrari dei coltivatori diretti e degli imprenditori agricoli professionali iscritti nella previdenza agricola.

In particolare, i suddetti redditi dominicali e agrari concorrono congiuntamente alla formazione del reddito complessivo nelle seguenti percentuali:

- a) fino a 10.000 euro, 0 per cento;

- b) oltre 10.000 euro e fino a 15.000 euro, 50 per cento;

- c) oltre 15.000 euro, 100 per cento.

L'agevolazione compete anche ai familiari coadiuvanti del coltivatore diretto purché appartenenti al medesimo nucleo familiare, siano iscritti nella gestione assistenziale e previdenziale agricola in qualità di coltivatori diretti e partecipino attivamente all’esercizio dell’impresa familiare.

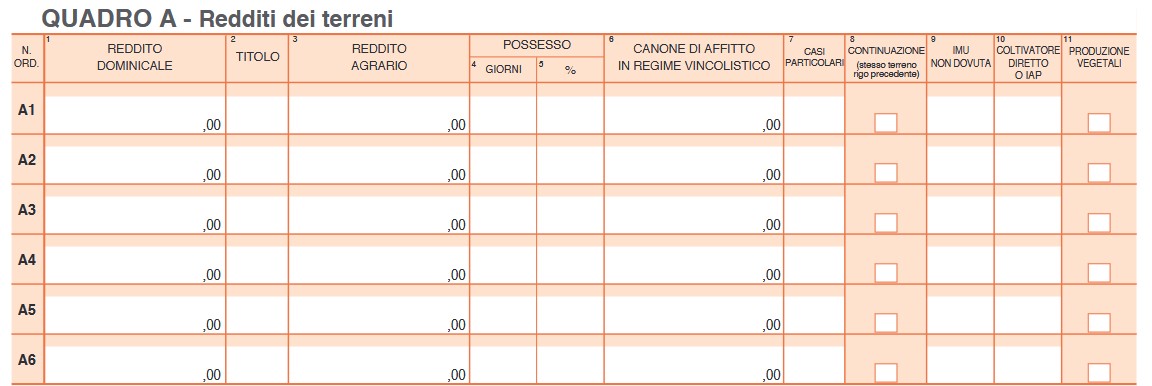

I redditi dominicali e agrari vanno indicati nel Quadro A del 730/2025:

Essi possono essere ricavati direttamente dagli atti catastali se la coltura praticata corrisponde a quella risultante dal catasto; se non corrisponde, vanno seguite le indicazioni contenute in Appendice alla voce “Variazioni di coltura dei terreni”.

I redditi dominicale e agrario delle superfici adibite alla funghicoltura, in mancanza della corrispondente qualità nel quadro di qualificazione catastale, sono determinati mediante l’applicazione della tariffa d’estimo più alta in vigore nella provincia dove è situato il terreno. Tale metodo si applica anche alle superfici adibite alle colture prodotte in serra.

Si precisa che l’attività di funghicoltura è considerata agricola se vengono rispettati i limiti di cui all’art. 32, comma 2, lett. b) e c) del Tuir.

Per ciascun terreno indicare i dati di seguito descritti:- Colonna 1 (Reddito dominicale): indicare l’ammontare del reddito dominicale risultante dagli atti catastali. Fino all'emanazione del decreto di cui all'art. 32, comma 3-bis, del Tuir il reddito dominicale delle colture prodotte utilizzando immobili oggetto di censimento al catasto dei fabbricati di cui all'art. 32, comma 2, lett. b-bis) del Tuir, è determinato mediante l'applicazione alla superficie della particella catastale su cui insiste l'immobile della tariffa d'estimo più alta in vigore nella provincia in cui è censita la particella, incrementata del 400 per cento.

- Colonna 3 (Reddito agrario): indicare l’ammontare del reddito agrario risultante dagli atti catastali. Fino all'emanazione del decreto di cui all'art. 32, comma 3-bis, del Tuir il reddito agrario delle colture prodotte utilizzando immobili oggetto di censimento al catasto dei fabbricati di cui all'art. 32, comma 2, lett. b-bis) del Tuir, è determinato mediante l'applicazione alla superficie della particella catastale su cui insiste l'immobile della tariffa d'estimo più alta in vigore nella provincia in cui è censita la particella, incrementata del 400 per cento. La rivalutazione dei redditi dominicale e agrario sarà operata da chi presta l’assistenza fiscale, nella misura descritta nel precedente paragrafo “Rivalutazione dei redditi dei terreni”. In caso di conduzione associata, nella colonna 3 deve essere indicata la quota di reddito agrario calcolata in proporzione al periodo di durata del contratto e alla percentuale di partecipazione. Tale percentuale è quella che risulta da un apposito atto firmato sottoscritto da tutti gli associati, altrimenti le partecipazioni si considerano ripartite in parti uguali.

In caso di società semplici costituite per l’esercizio in forma associata di attività agricola con attività e redditi compresi nei limiti fissati dall’art. 32 del Tuir, i soci devono indicare le quote di partecipazione agli utili come risultano dall’atto pubblico o dalla scrittura privata autenticata di costituzione o da altro atto pubblico o scrittura autenticata di data anteriore all’inizio del periodo d’imposta. Se non sono determinate, le quote si presumono proporzionali ai conferimenti. - Colonna 2 (Titolo): indicare uno dei seguenti codici:

- ‘1’ proprietario del terreno non concesso in affitto;

- ‘2’ proprietario del terreno concesso in affitto in regime legale di determinazione del canone (regime vincolistico);

- ‘3’ proprietario del terreno concesso in affitto in assenza di regime legale di determinazione del canone (regime di libero mercato);

- ‘4’ conduttore del fondo (diverso dal proprietario) o affittuario;

- ‘5’ socio di società semplice, in relazione al reddito dominicale e/o agrario imponibile ai fini Irpef attribuito dalla società. Il reddito dominicale va indicato in colonna 1 e il reddito agrario va riportato in colonna 3. Non vanno indicati giorni e percentuale di possesso;

- ‘6’ partecipante dell’impresa familiare agricola diverso dal titolare. Indicare nella colonna 3 la quota del reddito agrario imputata dall’impresa familiare. Il partecipante dell’impresa familiare che è anche proprietario del terreno deve riportare, secondo le regole ordinarie, reddito dominicale (colonna 1), giorni e percentuale di possesso;

- ‘7’ titolare dell’impresa agricola individuale non in forma di impresa familiare;

- ‘10’ socio di società semplice, in relazione al reddito dominicale e agrario non imponibile ai fini Irpef attribuito dalla società. Gli importi vanno indicati rispettivamente nelle colonne 1 e 3. Non vanno indicati giorni e percentuale di possesso;

- ‘11’ socio di società semplice, in relazione al reddito dominicale e/o agrario imponibile ai fini Irpef attribuito dalla società che fruisce del

regime agevolato previsto per imprenditori agricoli professionali. Il reddito dominicale va indicato in colonna 1 e il reddito agrario va riportato in colonna 3. Non vanno indicati giorni e percentuale di possesso e non va barrata la colonna 10. Se il proprietario del terreno o il conduttore del fondo è anche il titolare dell’impresa agricola individuale non in forma di impresa familiare, può essere indicato indifferentemente il codice 1 o 7, oppure 4 o 7.

- Colonna 4: indicare il periodo di possesso del terreno espresso in giorni (365 se per l’intero anno).

- Colonna 5: indicare la percentuale di possesso espressa in percentuale (100 se per intero).

- Colonna 6 (Canone di affitto in regime vincolistico): in caso di terreno dato in affitto in regime legale di determinazione del canone (regime vincolistico), indicare il canone risultante dal contratto, rapportato al periodo di colonna 4.

- Colonna 7 (Casi particolari): indicare uno dei seguenti codici:

- ‘2’ perdita per eventi naturali di almeno il 30 per cento del prodotto ordinario del fondo nell’anno, se il possessore danneggiato ha presentato denuncia all’ufficio del Territorio (ex ufficio tecnico erariale) entro tre mesi dalla data in cui si è verificato o, se la data non è esattamente determinabile, almeno 15 giorni prima dell’inizio del raccolto. In tale situazione i redditi dominicale e agrario sono esclusi dall’Irpef;

- ‘3’ terreno in conduzione associata;

- ‘4’ terreno dato in affitto per usi agricoli a giovani che non hanno ancora compiuto i quaranta anni, aventi la qualifica di coltivatore diretto o di imprenditore agricolo professionale o che acquisiscano tali qualifiche entro due anni dalla firma del contratto di affitto che deve avere durata uguale o superiore a cinque anni (vedi in Appendice la voce “Agevolazioni imprenditoria giovanile in agricoltura”);

- ‘6’ se ricorrono contemporaneamente le condizioni specificate al codice 2, al codice 4. Se nella colonna 7 è presente uno di questi codici, chi presta l’assistenza fiscale riconosce l’agevolazione e lo comunica nel riquadro riservato ai messaggi del modello 730-3.

- Colonna 8 (Continuazione): se nel corso del 2024 si sono verificate diverse situazioni per uno stesso terreno (variazioni di quote di possesso, terreno dato in affitto, acquisto o perdita della qualifica di coltivatore diretto o IAP, ecc.), occorre compilare un rigo per ogni situazione, indicando nella colonna 4 il relativo periodo. In questi casi, va barrata la casella di colonna 8 per indicare che si tratta dello stesso terreno del rigo precedente.

Se la percentuale di possesso del reddito dominicale è diversa da quella del reddito agrario, ad esempio nell’ipotesi in cui solo una parte del terreno è concessa in affitto e in alcune delle ipotesi indicate in Appendice alla voce “Società semplici e imprese familiari in agricoltura”, occorre compilare due distinti righi senza barrare la casella di colonna 8. - Colonna 9 (IMU non dovuta): barrare la casella se il terreno rientra tra le ipotesi di esenzione descritte nel paragrafo “Terreni esenti Imu”. In tali casi sul reddito dominicale del terreno sono dovute l’Irpef e le relative addizionali anche se il terreno non è affittato. Se i dati del singolo terreno sono esposti su più righi la casella di questa colonna va barrata solo sul primo dei righi compilati, in quanto

si riferisce all’intero periodo d’imposta. - Colonna 10 (Coltivatore diretto o IAP): barrare la casella nel caso di coltivatore diretto o di imprenditore agricolo professionale (IAP) iscritto nella previdenza agricola. Per gli anni 2024 e 2025 i redditi dominicali e agrari dei coltivatori diretti e degli imprenditori agricoli professionali (IAP) iscritti nella previdenza agricola, diversi dalle società che hanno esercitato l'opzione di cui all'articolo 1, comma 1093, della legge 27 dicembre 2006, n. 296, concorrono, considerati congiuntamente, alla formazione del reddito complessivo nelle seguenti percentuali:

- a) fino a 10.000 euro, 0 per cento;

- b) oltre 10.000 euro e fino a 15.000 euro, 50 per cento;

- c) oltre 15.000 euro, 100 per cento.

Se tale condizione è riferita solo ad una parte dell’anno è necessario compilare due distinti righi, barrando la casella “Continuazione”e la casella “Coltivatore diretto o IAP”; quest’ultima solo nel rigo relativo al periodo nel quale si è verificata tale condizione. Se nell’anno d’imposta si sono verificate diverse situazioni per uno stesso terreno (variazioni di quote di possesso, terreno dato in affitto, ecc.), la presente casella va barrata in tutti i righi per i quali sussiste la condizione agevolativa.

Il familiare del coltivatore diretto titolare di impresa agricola, può barrare la casella di colonna 10 se è iscritto alla gestione assistenziale e previdenziale agricola in qualità di coltivatore diretto e se appartiene allo stesso nucleo familiare del titolare dell’impresa agricola a cui partecipa attivamente.

- Colonna 11 (Produzione vegetali): barrare la casella qualora il rigo sia compilato per l’attività agricola diretta alla produzione di vegetali tramite l'utilizzo di immobili oggetto di censimento al catasto dei fabbricati, così come previsto dall’art. 32, comma 2, lett. b-bis) del Tuir.

-

Contenzioso tributario: l’attestazione di conformità non necessariamente su orginale

Il Vice Ministro Leo durante l'apertura dell'anno giudiziario, in data 12 marzo, ha anticipato un chiarimento molto atteso per il Contenzioso Tributario.

Il tema è stato oggetto di una norma contenuta nel Correttivo approvato il 13 marzo dal CdM.

In particolare, relativamente all’attestazione di conformità dei documenti inseriti nel fascicolo processuale “va fatta sul documento analogico che viene presentato al professionista e quindi non necessariamente l’originale”.

Il chiarimento riguarda la corretta interpretazione del nuovo art. 25-bis comma 5-bis del DLgs. 546/92, introdotto dal DLgs. 220/2023 che prevede che "Il giudice non tiene conto degli atti e dei documenti su supporto cartaceo dei quali non è depositata nel fascicolo telematico la copia informatica, anche per immagine, munita di attestazione di conformità all’originale”.

Attestazione conformità nel contenzioso tributario: novità in arrivo

L'artiolo 11 del Decreto Legislativo in bozza riguarda appunto Disposizioni integrative e correttive in materia di contenzioso tributario.

Con tale intervento si persegue l’obiettivo di razionalizzare e semplificare alcune disposizioni contenute nei decreti di attuazione della delega fiscale, assicurando una migliore e più efficace affermazione dei principi e dei criteri direttivi dell’azione di riforma di cui alla legge n. 111/2023 Riforma Fiscale.

Il comma 1 contiene misure correttive in materia di contenzioso tributario, dirette a realizzare compiutamente il principio fissato all’art. 19, comma 1, lettera b), della legge n. 111/2023, riguardante la completa digitalizzazione del processo tributario telematico.

In particolare, la lettera a) modifica il comma 5-bis dell’articolo 25-bis del D.lgs. n. 546/1992, introdotto dal recente decreto legislativo delegato n. 220/2023.

L’intervento proposto è finalizzato a confermare l’obbligo del difensore di attestare la conformità della copia informatica al documento analogico da lui detenuto, con la conseguenza che il giudice non terrà conto degli atti e documenti cartacei, depositati con modalità digitali, sprovvisti di tale attestazione di conformità.

Sul tema vi è stata polemica a seguito dell’interpretazione restrittiva fornita dagli Uffici del MEF, che avevano parlato della necessità di attestare la conformità all’originale di qualsiasi documento depositato.

In realtà, l’attestazione di conformità andrà fornita in relazione al documento che il professionista riceve dal cliente, a prescindere dal fatto che si tratti della copia originale.

-

Domicilio digitale per comunicazioni dal Fisco: come eleggerlo dal 12.03

Con un comunicato stampa del 12 marzo le Entrate informano di un nuovo servizio web per eleggere domicilio digitale per ricevere le comunicazioni dal Fisco.

I cittadini possono scegliere di indicare un indirizzo di posta elettronica certificata al quale ricevere le comunicazioni attraverso il nuovo servizio che consente di eleggere un “domicilio digitale” per il recapito di atti, avvisi e altra corrispondenza.

La novità è finalizzata a rendere più semplici e sicure le modalità di recapito, in attuazione di quanto previsto dal Dlgs n. 13/2024.

Vediamo chi riguarda e come fare con le istruzioni direttamente dall'Agenzia delle Entrate.

Domicilio digitale per comunicazioni dal Fisco: chi può richiederlo

Possono eleggere il domicilio digitale speciale:

- le persone fisiche,

- i professionisti

- e gli enti di diritto privato

che non sono tenuti all’iscrizione in albi, elenchi, registri professionali o nel registro delle imprese (articolo 6-quater del Cad, “Codice dell’amministrazione digitale”).

Come specificato nel provvedimento ade dello scorso 7 ottobre 2024 ciascun utente avrà la possibilità di eleggere un unico domicilio digitale e non potrà indicare un indirizzo già associato ad altri.

Il servizio può essere usato anche per confermare il domicilio digitale precedentemente comunicato all’Agenzia, mentre la procedura è esclusa per i soggetti i cui indirizzi Pec devono essere iscritti nell’Indice nazionale dei domicili digitali delle imprese e dei professionisti “Ini-Pec” (articolo 6-bis del Cad).

Domicilio digitale per comunicazioni dal Fisco: per quali

In base alle modifiche introdotte dal Dlgs n. 13/2024, i cittadini possono eleggere il domicilio digitale speciale al quale ricevere gli atti e le comunicazioni per cui non è previsto obbligo di notifica, sia gli atti, gli avvisi e i provvedimenti che per legge devono essere notificati.

Lo stesso decreto ha esteso la possibilità dell’uso del domicilio digitale anche agli atti di Agenzia delle entrate Riscossione.

Domicilio digitale per comunicazioni dal Fisco: il servizio web per richiederlo

La funzionalità è disponibile in area riservata sul sito dell’Agenzia delle Entrate.

Il cittadino che sceglie la nuova modalità non deve fare altro che accedere con le credenziali Spid, Cie (Carta d’identità elettronica) o CNS (Carta Nazionale dei Servizi) e indicare il proprio “domicilio digitale”, cioè un indirizzo di posta elettronica certificata (pec) o altro servizio di recapito certificato qualificato.

Riceverà a quel punto, presso la stessa casella certificata, il codice necessario a validare l’operazione. Con le stesse modalità sarà inoltre possibile comunicare la variazione o la revoca del domicilio già registrato.

-

Dichiarazione 730/2025: il quadro T per le cripto attività

Pubblicati Modello e istruzioni per il 730/2025 da utilizzare per l'invio entro il 30 settembre prossimo della dichiarazione dei redditi anno di imposta 2024.

Tra le novità viene evidenziato che vi è un ampliamento della platea degli utilizzatori infatti è possibile utilizzare il modello 730 anche per dichiarare alcune fattispecie reddituali per le quali in precedenza era necessario presentare il modello REDDITI PF, quali:

- redditi soggetti a tassazione separata e imposta sostitutiva e da rivalutazione dei terreni (quadro M);

- plusvalenze di natura finanziaria (quadro T);

Vediamo le novità del quadro T per le cripto attività.

730/2025: il quadro T per le cripto attività

Il Modello 730/2025 redditi 2024 reca la novità del Quadro T, diviso per sezioni divise da T1 a T117.

Il Quadro T denominato Plusvalenze di natura finanziaria contiene le informazioni relative a:

- plusvalenze assoggettate a imposta sostitutiva del 20 per cento e/o del 26 per cento,

- plusvalenze derivanti dalla cessione di partecipazioni qualificate e/o da cessione di partecipazioni in paesi a regime fiscale privilegiato o di OICR immobiliari esteri e/o da cessione di cripto-attività del 26%,

- minusvalenze non compensate nell’anno, partecipazioni rivalutate.

Come precisato dalle istruzioni questo quadro va compilato per indicare i redditi derivanti dalle cessioni di partecipazioni non qualificate, obbligazioni e altri strumenti che generano plusvalenze di cui all’art. 67, comma 1, lett. da c)-bis a c)-quinquies del Tuir, nonché le plusvalenze derivanti dalle cessioni di partecipazioni qualificate, di cui all’art. 67, comma 1, lett. c) del Tuir.

Il Quadro T è diviso in nove sezioni:

- nella sezione I sono riportate le plusvalenze assoggettate a imposta sostitutiva del 20%,

- nella sezione II sono riportate le plusvalenze assoggettate a imposta sostitutiva del 26%,

- nella sezione III sono riportate le plusvalenze derivanti dalle partecipazioni qualificata,

- nella sezione IV sono riportate le plusvalenze derivanti da cessione di partecipazioni in paesi a regime fiscale privilegiato o di OICR immobiliare esteri

- nella sezione V sono riportate le plusvalenze derivanti dalla cessione di cripto attività,

- nella sezione VII sono riportate le minusvalenze non compensate nell'anno

- nella sezione VIII è riportato il riepilogo importi a credito

- nella sezione IX sono riportate le partecipazioni rivalutate

-

Registro, catasto e bollo: istruzioni ADE per le novità

Il 14 marzo le Entrate hanno pubblicato la Circolare n 2/2025 sull'imposta di registro, catasto e bollo a seguiro della Riforma Fiscale che ha introdotto diverse novità e semplificazioni.

Si tratta di un commento ai Decreti legislativi n. 139 e 87 del 2024 che hanno lo scopo di:

- introdurre, come criterio generale e salvo specifiche fattispecie, il sistema dell’autoliquidazione in materia di imposta di registro;

- ottimizzare la coerenza della disciplina dei tributi investiti dalla novella, anche mediante l’accorpamento o la soppressione di fattispecie imponibili ovvero mediante la revisione della base imponibile o della misura

dell’imposta applicabile; - semplificare la disciplina concernente l’imposta di bollo e i tributi speciali, tenendo conto, in particolare, della dematerializzazione dei documenti e degli atti;

- ridurre e semplificare gli adempimenti a carico dei contribuenti anche mediante l’introduzione di nuove soluzioni tecnologiche e il potenziamento dei servizi telematici;

- rivedere, in un’ottica di semplificazione, le modalità di applicazione dell’imposta di registro sugli atti giudiziari, introducendo il principio della preventiva richiesta del tributo alla parte soccombente, qualora sia agevolmente identificabile.

Autoliquidazione imposta di registro: novità

In via generale, il nuovo articolo 41 del Testo unico Registro (Tur) prevede che il calcolo dell’imposta competa direttamente al soggetto obbligato al versamento e non più all’ufficio.

In attuazione dei principi sanciti dall’articolo 10, lettera b), della legge delega per la riforma fiscale, la nuova versione del comma 16 del citato articolo 41 prevede che la liquidazione dell’imposta di registro, anziché essere

effettuata dall’Ufficio, così come disposto dalla precedente formulazione, competa direttamente al soggetto obbligato al relativo versamento, salvo che si tratti di atti giudiziari di cui all’articolo 37 del TUR e di atti per i quali è prevista la registrazione a debito di cui all’articolo 59 e seguenti del TUR.

Resta fermo quanto previsto dall’articolo 3-bis, comma 3, del decreto legislativo 18 dicembre 1997, n. 463, in merito all’autoliquidazione dell’imposta dovuta nei casi in cui è prevista la presentazione per via telematica del modello unico informatico.

Nell’articolo 41 del TUR è, inoltre, introdotto il comma 2-bis che, coerentemente con il nuovo sistema di autoliquidazione dell’imposta, disciplina le modalità con le quali gli Uffici controllano la regolarità della predetta liquidazione, autonomamente effettuata dal contribuente.Secondo quanto previsto dal nuovo comma, gli Uffici controllano la regolarità della liquidazione delle imposte e tasse effettuata dal contribuente e dei relativi versamenti sulla base degli elementi desumibili dall’atto (in conformità a quanto stabilito dall’articolo 20 del TUR), anche avvalendosi di procedure automatizzate.

Qualora, in esito ai predetti controlli, emerga la debenza di una maggiore imposta rispetto a quella autonomamente liquidata e versata dal contribuente, l’Ufficio notifica a quest’ultimo un avviso di liquidazione recante l’invito a effettuare, entro il termine di sessanta giorni, il pagamento della quota parte di tributo non versata, della sanzione di cui all’articolo 1310 del decreto legislativo 18 dicembre 1997, n. 471, nonché degli interessi di mora, calcolati a decorrere dalla data in cui l’imposta medesima avrebbe dovuto essere pagata.

Attenzione al fatto che il pagamento effettuato entro il termine di sessanta giorni consente al contribuente di beneficiare della riduzione a un terzo della predetta sanzione amministrativa.

Al fine di evitare dubbi interpretativi, il citato comma 2-bis, inoltre, esclude dalla predetta procedura di controllo gli atti per i quali si applicano le disposizioni di cui all’articolo 3-ter12 del d.lgs. n. 463 del 1997 – ossia gli atti in relazione ai quali si procede con la presentazione per via telematica del modello unico informatico e l’autoliquidazione dei relativi tributi – che restano pertanto assoggettati alle procedure di controllo ivi previste.

La lettera p) del comma 1 dell’articolo 2 del decreto delegato modifica l’articolo 42, comma 1, del TUR, con la finalità di allineare la nozione di imposta principale rispetto al neo introdotto sistema di autoliquidazione del tributo.In particolare, è definita principale «l’imposta applicata al momento della registrazione e quella richiesta dall’ufficio se diretta a correggere errori od omissioni effettuati in sede di autoliquidazione».

Cessione d’azienda: come si paga l’impoosta di registro

Con la lettera i) del comma 1 dell’articolo 2 del decreto delegato è stato riformulato il comma 416 dell’articolo 2317 del TUR, prevedendo che nelle cessioni di aziende o di complessi aziendali relativi a singoli rami dell’impresa «si applicano le aliquote previste per i trasferimenti a titolo oneroso aventi a oggetto le diverse tipologie di beni che compongono l’azienda o il ramo di azienda, sulla base dell’imputazione a tali beni di una quota parte del corrispettivo da individuare secondo una ripartizione indicata nell’atto o nei suoi allegati. Per i crediti aziendali si applica sulla quota parte di corrispettivo a essi imputata l’aliquota prevista per le cessioni di crediti. Ai fini dell’applicazione delle diverse aliquote, le passività si imputano ai diversi beni sia mobili che immobili in proporzione del loro rispettivo valore. In assenza della suddetta ripartizione, si applica la disposizione del comma 1».

Come si evince dalla relazione illustrativa, la finalità del suddetto intervento normativo è quella di stabilire espressamente le condizioni in presenza delle quali, nei casi di cessione di un’azienda o di un ramo aziendale, sono applicabili, separatamente, le diverse aliquote previste per il trasferimento dei singoli beni e diritti che lo compongono, in luogo di un’aliquota unica (i.e., quella più elevata tra le diverse aliquote previste per i singoli beni e diritti inclusi nel compendio aziendale)La novella in commento conferma che, nel caso di cessioni aventi ad oggetto l’azienda nella sua interezza o specifici complessi aziendali, riferibili a singoli rami di un’impresa, è ammessa la separata applicazione delle aliquote concernenti i trasferimenti a titolo oneroso delle distinte tipologie di beni che compongono l’azienda o il singolo ramo della stessa, a condizione che, per effetto della ripartizione indicata nell’atto di trasferimento o nei relativi allegati, sia possibile imputare ai vari beni una quota parte del corrispettivo.

È stato, inoltre, stabilito che, qualora la cessione per la quale sia prevista la suddetta ripartizione del corrispettivo abbia a oggetto anche crediti aziendali, la rispettiva quota parte del prezzo agli stessi imputabile è soggetta all’aliquota stabilita per le cessioni di crediti

In merito alla valorizzazione delle passività, con il medesimo comma 4 dell’articolo 23 in commento si conferma che, ai fini dell’applicazione delle diverse aliquote, l’imputazione delle passività ai diversi beni mobili e immobili si effettua in proporzione al loro rispettivo valore, a nulla rilevando lo specifico collegamento delle suddette passività con i singoli elementi dell’attivo aziendale.La novella dispone, inoltre, che l’Ufficio controlli la congruità della ripartizione del corrispettivo di cui al comma 4 dell’articolo 23 del TUR.

L’ultimo periodo della previsione in commento stabilisce, inoltre, che, in assenza di una espressa ripartizione del corrispettivo, trova applicazione il criterio alternativo previsto dal comma 1 dell’articolo 23, con la conseguenza che il trasferimento dell’intero complesso aziendale o del singolo ramo d’azienda deve essere assoggettato all’imposta di registro, calcolata applicando al corrispettivo unitariamente stabilito l’aliquota più elevata tra quelle previste per i singoli beni o diritti che compongono il complesso oggetto di cessione.

L’articolo 2, comma 1, lettera t), del decreto delegato interviene modificando l’articolo 51, commi 2 e 4, del TUR. In ragione di tale intervento normativo, pertanto, ai sensi del comma 2, la base imponibile dell’imposta di registro, dovuta per i trasferimenti di aziende o diritti reali su di esse, è determinata assumendo il valore venale complessivo dei

beni che compongono l’azienda, compreso l’avviamento ed esclusi i beni indicati nell’articolo 724 della parte prima della Tariffa e nell’articolo 11-bis della Tabella.

Dall’ammontare così determinato devono essere sottratte le passività inerenti all’azienda, risultanti dalle scritture contabili obbligatorie o da atti aventi data certa a norma del codice civile, tranne quelle che l’alienante si sia espressamente impegnato a estinguere e quelle relative ai beni sopra citati.

Con riferimento alle modifiche apportate all’articolo 51, comma 4, del TUR, si rileva che l’Ufficio controlla il valore di cui al comma 126, tenendo conto anche degli accertamenti compiuti ai fini di altre imposte e «procede ad accessi, ispezioni e verifiche secondo le disposizioni relative all’imposta sul valore aggiunto».

Imposta di bollo: come si paga

Viene razionalizzata anche la disciplina concernente l’imposta di bollo e i tributi speciali, tenendo conto, in particolare, delle possibilità offerte dalla dematerializzazione dei documenti e degli atti.

In particolare, vengono semplificate le modalità di pagamento: per gli atti da registrare in termine fisso, il bollo è assolto, anziché al momento della formazione dell’atto, nel termine previsto per la registrazione, tramite modello F24; ok al contrassegno telematico per i documenti analogici presentati per la registrazione in originale all’Ufficio dell’Agenzia delle Entrate.

Diviene possibile, infine, anche in relazione all’imposta di bollo e all’imposta sostitutiva sulle operazioni relative ai finanziamenti a medio e lungo termine, presentare la dichiarazione integrativa, per correggere errori od omissioni.

Per tutte le altre novità si rimanda alla consultazione della Circolare n 2/2025.

-

Processo tributario: PEC non valida nessun obbigo di secondo invio

Con Ordinanza n 3703 del 2025 la Cassazione hanno fissato un utile principio per le notifica via PEC.

In particolare viene statuito che “In caso di notifica a mezzo pec di cui all’art. 60, d.p.r. n. 600/1973, ove l’indirizzo risulti non valido o inattivo, le formalità di completamento della notifica, costituite dal deposito telematico dell’atto nell’area riservata del sito internet della società (OMISSIS) e dalla pubblicazione, entro il secondo giorno successivo al deposito, dell’avviso nello stesso sito per quindici giorni, oltre all’invio di raccomandata, non devono essere precedute da un secondo invio dell’atto via pec decorsi almeno sette giorni, formalità riservata al solo caso in cui la notifica non si sia potuta eseguire perché la relativa casella risultava satura ai primo tentativo;”.

Notifiche via PEC: principio della Cassazione per PEC inattiva o non valida, cosa fare

Il caso di specie nasceva dall’impugnazione da parte di una società contribuente di un’intimazione di pagamento basata su cartelle di pagamento che secondo la ricorrente, non erano state regolarmente notificate, con conseguente estinzione della pretesa impositiva per prescrizione e decadenza.

La CTP accoglieva il ricorso della società ed anche la Commissione tributaria regionale lo confermava.

L'Agenzia delle Entrate presentava ricorso per Cassazione, affidandosi a due motivi di impugnazione:

- il primo denunciava la violazione degli articoli 60 Dpr n. 600/1973, 26 Dpr n. 602/1973, e 2697 codice civile, poichè la notifica delle cartelle di pagamento in contestazione era valida pur in assenza del secondo invio nel termine dilatorio di sette giorni,

- il secondo si opponeva alla sentenza impugnata laddove aveva erroneamente ritenuto decaduta la pretesa fiscale ai sensi dell’articolo 25, Dpr n. 602/1973.

La Corte suprema ha esaminato i due motivi, ritenendoli entrambi fondati chiarendo quanto segue:

- in caso di notifica a mezzo Pec, ai sensi dell’articolo 60, Dpr n. 600/1973, nei confronti di un’impresa, all’indirizzo risultante dall’indice nazionale degli indirizzi di posta elettronica certificata (Ini-Pec), qualora l’indirizzo del destinatario risulti non valido o inattivo, per il completamento della notifica (deposito telematico dell’atto nell’area riservata del sito InfoCamere e pubblicazione dell’avviso) non occorre prima effettuare un secondo tentativo di consegna dell’atto via Posta elettronica certificata decorsi almeno sette giorni dal primo invio. Tale obbligo sussiste solo nel caso in cui la casella Pec del destinatario risulti satura al primo tentativo di notifica.

Secondo interpretazione letterale dell’articolo 60, Dpr n. 600/1973, si distinguono due ipotesi alternative:

- casella Pec satura, che richiede un secondo invio dopo almeno sette giorni,

- e indirizzo non valido o inattivo, per il quale la norma prevede direttamente il deposito telematico presso InfoCamere e la successiva pubblicazione dell’avviso; nonché a seguito di un ragionamento logico-sistematico, secondo cui non avrebbe senso imporre un secondo invio a un indirizzo Pec certificato come non valido o inattivo, poiché ciò costituirebbe un adempimento privo di utilità pratica.

Pertanto i giudici hanno affermato che la notifica delle cartelle di pagamento deve considerarsi, nel caso di specie, valida e pertanto non si è verificata alcuna decadenza, in quanto il termine di cui all’articolo 25, Dpr n. 602/1973, non era ancora scaduto al momento della notifica.