-

Disciplina fiscale buoni pasto 2024

Il datore di lavoro che desidera erogare il servizio dei pasti ai lavoratori è libero nella scelta della tipologia dell'offerta, potendo optare, all'interno del proprio sistema di welfare aziendale:

- per l'erogazione di buoni pasto o "ticket restaurant" (sia in formato cartaceo che elettronico);

- per il riconoscimento di un'indennità sostitutiva;

- oppure per la somministrazione del vitto tramite l'organizzazione di una mensa interna (o anche tramite terzi).

Vediamo il trattamento fiscale dei buoni pasto e le indicazioni fornite nel merito, nel corso del tempo, da parte dell’Agenzia delle Entrate.

Buoni pasto: disciplina generale

I datori di lavoro possono somministrare pasti a favore dei dipendenti attraverso una mensa o mediante servizi sostitutivi.

La fornitura dei buoni pasto rappresenta infatti un servizio sostitutivo di mensa, di importo corrispondente al valore facciale del buono pasto.

BUONI PASTO

DEFINIZIONE

Documenti, emessi in forma cartacea o elettronica, che danno al possessore il diritto di ottenere, dagli esercizi convenzionati con la società di emissione dei buoni stessi, la somministrazione di alimenti e bevande e la cessione di prodotti di gastronomia pronti per il consumo, escludendo ogni prestazione in denaro

CARATTERISTICHE

Non risultano:

- cedibili,

- commercializzabili,

- cumulabili

- convertibili in denaro.

Sono equiparabili a compensi in denaro e non in natura

Buoni pasto: definizione

L’articolo 2, comma 1, lett. c), D.M. 122/2017 definisce il buono pasto come:

“il documento di legittimazione, anche in forma elettronica (…) che attribuisce, al titolare, ai sensi dell’articolo 2002 del codice civile, il diritto ad ottenere il servizio sostitutivo di mensa per un importo pari al valore facciale del buono e, all’esercizio convenzionato, il mezzo per provare l’avvenuta prestazione nei confronti delle società di emissione”.

L’articolo 4 dello stesso decreto dispone poi che i buoni pasto:

- consentono al “titolare” di ricevere un servizio sostitutivo di mensa di importo pari al valore facciale del buono (ossia il valore della prestazione indicato sul buono, IVA inclusa);

- consentono all’esercizio convenzionato di provare documentalmente l’avvenuta prestazione nei confronti delle società emittente i buoni;

- sono utilizzati esclusivamente dai prestatori di lavoro subordinato (a tempo pieno o parziale), anche qualora l’orario di lavoro non preveda una pausa per il pasto, nonché dai soggetti che “hanno instaurato con il cliente un rapporto di collaborazione anche non subordinato”;

- non sono cedibili, né cumulabili oltre il limite di 8 buoni, né commercializzabili o convertibili in denaro e sono utilizzabili solo dal titolare;

- sono utilizzabili esclusivamente per l’intero valore facciale.

Trattamento fiscale dei buoni pasto

Fiscalmente i buoni pasto, essendo veri e propri compensi (in natura) corrisposti al lavoratore dipendente, devono essere in generale sottoposti a tassazione ai fini dell’Irpef in capo al dipendente.

Tuttavia, i buoni pasto concessi alla generalità/categorie omogenee di dipendenti non generano, in capo a loro, reddito imponibile (e di conseguenza contributivo) entro il limite massimo di:

- € 4 se in formato cartaceo,

- € 8 se in formato elettronico.

Per quanto attiene la natura reddituale della consegna del buono , la R.M. 26/2010 ha ritenuto che si tratta di importo assimilato ad un compenso “in denaro” (non in natura), motivo per cui non trova applicazione la non imponibilità fino al limite di € 258 annui dell’eccedenza rispetto al limite di esenzione specifica fino ad € 4 / 8.

Per questo motivo solo l’eventuale maggiore valore sarà assoggettato a tassazione.

Esempio

Un lavoratore ha ricevuto

- buoni pasto elettronici dal datore di lavoro;

- del valore di € 10 per ogni giorno effettivamente lavorato;

Per il lavoratore soltanto € 2 (giornalieri) sconteranno la tassazione in busta paga ai fini Irpef

Invece per il datore di lavoro tali spese, analogamente a quelle relative ad una convenzione con un esercizio pubblico, rappresentano il costo per l’acquisizione di un servizio complesso non riducibile alla semplice somministrazione di alimenti e bevande.

L’acquisto dei buoni pasto è completamente deducibile e, dunque, non sconta il limite del 75% fissato per le spese di vitto e alloggio.

Cumulabilità del buono pasto

In relazione alla cumulabilità dei buoni, l’Agenzia delle Entrate ha chiarito che il divieto di cumulo oltre il limite di 8 buoni pasto non rileva sotto il profilo fiscale, non incidendo, ai fini Irpef, sui limiti di esenzione dal reddito di lavoro dipendente. Pertanto, la non concorrenza alla formazione del reddito di lavoro dipendente (ed assimilato) dei ticket opera, nei limiti di 4/8 € giornalieri, a prescindere dal numero di buoni utilizzati.

Il datore di lavoro è tenuto di conseguenza a verificare i limiti di esenzione, valutando esclusivamente il valore nominale dei buoni erogati.

Buono pasto e indennità sostitutiva la non imponibilità in capo al dipendente

Fiscalmente, l’art. 51, co. 2, lett. c) del Tuir prevede la totale esclusione dalla base imponibile Irpef per le somministrazioni di vitto da parte del datore di lavoro:

- presso la propria azienda;

- in quelle inter-aziendali;

- effettuate in mense aziendali organizzate direttamente dal datore di lavoro o gestite da terzi. Rientrano in tale accezione anche i casi di convenzioni stipulate con ristoranti e la fornitura di cestini preconfezionati contenenti il pasto dei dipendenti.

ATTENZIONE l’indennità sostitutiva di mensa è considerata a tutti gli effetti parte integrante della retribuzione, pertanto viene inserita in busta paga, moltiplicata per i giorni in cui il lavoratore è stato presente in azienda ed è esente fino alla soglia di 5,29 euro.

Fornire buoni pasto/ticket spendibili in esercizi pubblici convenzionati è una fattispecie assimilata a quelle precedenti. In questi casi, quindi, l’irrilevanza fiscale del benefit erogato coincide con il valore nominale dello stesso – non esiste cioè un limite – come avviene invece per le prestazioni sostitutive) e quindi il sostituto d’imposta non opera alcuna ritenuta fiscale o trattenuta contributiva.

Art. 51 c. 2 Tuir

“Non concorrono a formare il reddito (di lavoro dipendente) (omissis) lett. c) le somministrazioni di vitto da parte del datore di lavoro, nonché quelle in mense organizzate direttamente dal datore di lavoro o gestite da terzi, o, fino all’importo complessivo giornaliero di € 5,29, le prestazioni e le indennità sostitutive corrisposte agli addetti ai cantieri edili, ed altre strutture lavorative a carattere temporaneo o ad unità produttive ubicate in zone dove manchino strutture o servizi di ristorazione“

Con riferimento alla fattispecie del “buono pasto” – in relazione ai quali, ai fini dell’esclusione, si deve fare riferimento al valore nominale del buono – è stato chiarito che negli stessi deve essere individuabile un collegamento tra i tagliandi ed il tipo di prestazione cui danno diritto. Inoltre:

- i tagliandi devono recare sul retro la precisazione che non possono essere

- cedibili,

- cumulabili,

- commerciabili,

- convertibili in denaro;

- i buoni devono consentire esclusivamente l’espletamento della prestazione sostitutiva nei confronti dei dipendenti che ne hanno diritto, ed essere debitamente datati e sottoscritti.

Part- time

L’esenzione fino all’importo giornaliero di € 4/8 opera anche in presenza di personale assunto a tempo parziale anche quando l’orario lavorativo non prevede il diritto alla pausa pranzo

Categorie omogenee

Non va fatto riferimento al codice civile (dirigenti, operai, eccetera), ma tutti i dipendenti di un certo tipo (es: lavoratori di una certa qualifica o un certo livello).

Ove le prestazioni non riguardino almeno una categoria omogenea di dipendenti, l’importo va considerato compenso (in natura o denaro) assoggettato a tassazione

Modalità diverse di somministrazione

Il datore di lavoro può scegliere modalità diverse di somministrazione dei pasti ai dipendenti, potendo adottare più sistemi contemporaneamente (ad esempio istituendo il servizio di mensa per una categoria di dipendenti o implementando il sistema dei c.d. “ticket restaurant” per un’altra categoria e provvedere all’erogazione di una indennità sostitutiva per un’altra ancora – magari per chi non possa usufruire del servizio mensa).

Non è invece possibile che lo stesso dipendente, con riferimento alla medesima giornata di lavoro, possa avvalersi di più prestazioni: per esempio avvalersi del servizio mensa ed utilizzare anche il buono pasto beneficiando della franchigia di euro 4/8 di esclusione dal reddito

Alla luce di quanto chiarito, va ricordato che qualora il contribuente si rechi in trasferta la fornitura del buono pasto in aggiunta al rimborso del vitto, determina la riduzione della franchigia di imposta relativa all’indennità di trasferta, e comporta l’integrale tassazione del predetto ticket.

-

Concordato preventivo biennale forfettari: software e regole nel decreto MEF

Pubblicato in GU n 167 del 18 luglio il Decreto MEF del 15 luglio e ricordiamolo è disponibile il software per l'adesione al concordato preventivo biennale dei forfettari.

Di fatto è stato aggiornato il software di compilazione del modello redditi PF 2024

Come specificato dalla stessa Ade l'aggiornamento del software è:

- finalizzato a permettere ai contribuenti che fruiscono del regime forfetario di aderire al concordato preventivo per l’anno 2024, come previsto dal decreto legislativo n. 13 del 12 febbraio 2024

- per recepire tutte le modifiche riportate nel documento di rettifica delle Specifiche tecniche di recente emanazione

- aggiornato per l’anno 2023 il controllo sul limite delle spese indicate nella colonna 8 dei righi da RP61 a RP64 nel caso di codici 4, 6 e 13 e del codice “2” nel campo percentuale di col. 6

- aggiornato il controllo sul rigo RL32 del quadro RL nel caso di sezione II-B e sezione III del quadro RL compilata ed assenza dei righi RL28 e RL29 e del quadro RE

Il decreto MEF del 15 luglio riporta molte similitudini con il decreto del 14 giugno pubblicato per i soggetti ISA. (Leggi anche: Concordato preventivo biennale: decreto e software per gli ISA)

Attenzione al fatto che per i contribuenti in regime forfetario l’applicazione del Concordato preventivo è limitato a un solo anno, quindi la proposta che si accetta vincola esclusivamente per l’anno di imposta 2024.

Il decreto del 15 luglio fissa la metodologia in base alla quale l’Agenzia delle entrate formula ai contribuenti la proposta di concordata.

Si tratta di criteri che tengono conto dei redditi individuali, dei redditi settoriali per i contribuenti Isa, degli andamenti economici e dei mercati e degli specifici limiti posti dalla normativa sulla tutela dei dati personali.

Il decreto precisa che i contribuenti che nel periodo d’imposta 2023 hanno determinato il reddito in base al regime forfetario, devono comunicare, in sede di dichiarazione dei redditi, i dati necessari ad elaborare la proposta.

Per sapere come aderire leggi anche: CPB forfettari: come aderire entro il 15.10

Concordato preventivo biennale forfettari: come aderire

Ricordiamo che il Concordato Preventivo Biennale (CPB) è un istituto di compliance volto a favorire l’adempimento spontaneo degli obblighi dichiarativi previsto dalla Riforma Fiscale e in particolare dal Dlgs n. 13 del 12 febbraio 2024.

A questo istituto possono accedere, tra gli altri, anche i contribuenti esercenti attività d’impresa, arti o professioni che aderiscono al regime forfetario (di cui all’articolo 1, commi da 54 a 89, della legge 23 dicembre 2014, n. 190).

Il reddito d’impresa ovvero di lavoro autonomo derivante dall’esercizio di arti e professioni di cui all’articolo 1, comma 64, primo periodo, della medesima legge n. 190 del 2014, oggetto di Concordato, non può assumere un valore inferiore a 2.000 euro.

Ciascun contribuente può calcolare la propria proposta di concordato, compilando i campi presenti nel quadro LM del modello Redditi, utilizzando l’applicativo Redditionline.

Tramite tale applicativo il contribuente può:- inserire i dati necessari,

- calcolare la proposta di Concordato preventivo

- e, entro il termine di presentazione della dichiarazione annuale dei redditi, accettare tale proposta.

Concordato preventivo biennale forfettari: requisiti di adesione

Possono accedere al Concordato i contribuenti che, con riferimento al periodo d’imposta precedente a quello cui si riferisce la proposta, non hanno debiti tributari, ovvero, prima della scadenza del termine per aderire al Concordato, hanno estinto quelli d’importo complessivamente pari o superiore a 5.000 euro (compresi interessi e sanzioni).

Non possono accedere al Concordato i contribuenti per i quali sussiste anche solo una delle seguenti cause di esclusione:

- inizio dell’attività nel periodo d’imposta precedente a quello cui si riferisce la proposta;

- mancata presentazione della dichiarazione dei redditi in relazione ad almeno uno dei tre periodi d’imposta precedenti a quello di applicazione del Concordato, in presenza dell’obbligo a effettuare tale adempimento;

- condanna per uno dei reati previsti dal decreto legislativo 10 marzo 2000, n. 74, dall’articolo 2621 del codice civile, nonché dagli articoli 648-bis, 648-ter e 648-ter 1 del codice penale, commessi negli ultimi tre periodi d’imposta antecedenti a quello di applicazione del Concordato. Alla pronuncia di condanna è equiparata la sentenza di applicazione della pena su richiesta delle parti.

La dichiarazione relativa all’assenza di condanne penali è resa ai sensi degli articoli 46 e 47 del DPR n. 445/2000. In caso di dichiarazioni mendaci è prevista l’applicazione delle sanzioni penali ai sensi dell’art. 76 del citato DPR.

Concordato preventivo biennale forfettari: benefici e obblighi

L’adesione al Concordato preventivo vincola il contribuente sperimentalmente per il solo periodo di imposta 2024.

Nel periodo d’imposta oggetto di Concordato, i contribuenti sono tenuti agli obblighi previsti per il regime forfetario.

I soggetti che aderiscono alla proposta di Concordato sono esclusi dagli accertamenti di cui all’articolo 39 del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, a condizione che in esito all’attività istruttoria dell’Amministrazione finanziaria non ricorrano le specifiche cause di decadenza.

L’adesione al Concordato non produce effetti a fini dell’imposta sul valore aggiunto.

CPB forfettari: cessazione e decadenza

Il CPB cessa di avere efficacia se si verificano situazioni che modificano in modo significativo i presupposti sulla base dei quali era stato stipulato l’accordo tra Fisco e contribuente.

Si tratta, in particolare, delle seguenti ipotesi:

- cessazione dell’attività

- modifica dell’attività (a meno che tale attività rientri in gruppi di settore ai quali si applicano i medesimi coefficienti di redditività previsti ai fini della determinazione del reddito per i contribuenti forfetari)

- presenza di circostanze eccezionali, individuate con decreto del Ministro dell’economia e delle finanze, che generano minori redditi ordinariamente determinati, eccedenti la misura del 50 per cento rispetto a quelli oggetto del Concordato.

Inoltre, sono previste alcune violazioni di particolare entità al verificarsi delle quali il Concordato cessa di produrre effetti per entrambi i periodi di imposta.

A titolo esemplificativo si tratta di ipotesi di accertamento, omessi versamenti, etc.

Determina la decadenza, altresì, il venir meno di una delle condizioni d’accesso al Concordato o il verificarsi di una causa di esclusione.

Allegati: -

Bonus psicologico: l’INPS pubblica le graduatorie

L'INPS avvisa della pubblicazione delle graduatorie per il bonus psicologico 2024.

in paricolare con il messaggio n 2584 dell'11 luglio si comunica che, all’esito dell’attività istruttoria delle domande per l’anno 2024 relative allo stanziamento dei fondi per l’anno 2023, per l’erogazione del contributo per sostenere le spese relative a sessioni di psicoterapia, c.d. Bonus psicologo,sono state elaborate le graduatorie distinte per Regioni e Province autonome di residenza, come previsto dall’articolo 4, comma 2, del D.I. 24 novembre 2023.

Dalla home page del portale dell’Istituto (www.inps.it) è possibile accedere alla pagina dedicata alla prestazione, digitando nel campo di ricerca testuale le parole “bonus psicologo” e selezionando poi il servizio “Contributo per sostenere le spese relative a sessioni di psicoterapia – Bonus psicologo”.

In tale pagina sono disponibili:

- la scheda informativa della misura,

- i tutorial per il cittadino e per il professionista aderente all’iniziativa

- e il link di accesso al servizio (“Utilizza il servizio”), per il quale è richiesta l’autenticazione con la propria identità digitale, SPID di livello 2 o superiore, Carta di identità elettronica (CIE) 3.0 o Carta Nazionale dei servizi (CNS);

- una volta autenticati, i soggetti richiedenti possono visionare l’esito della richiesta e, in caso di esito positivo, l’importo del contributo riconosciuto e il codice univoco assegnato per usufruire delle sedute di psicoterapia.

Si ricorda che il beneficiario ha 270 giorni di tempo dalla data di pubblicazione del presente messaggio per usufruire del contributo per sostenere le sessioni di psicoterapia; decorso tale termine il codice univoco assegnato è automaticamente annullato d’ufficio.

Si evidenzia infine che le domande con ISEE recante omissioni e/o difformità non sanate nei termini indicati nel messaggio n. 2133 del 5 giugno 2024, con la quale si concedevano 30 giorni di tempo per regolarizzare l'ISEE, sono state considerate improcedibili e, pertanto, non rilevate ai fini della redazione delle graduatorie.

Bonus psicologico: gli importi in base all’ISEE

Il contributo può avere un valore non superiore a 1.500 euro per persona e viene modulato in base all’ISEE del richiedente.

Ai sensi dell’articolo 3, comma 2, del decreto interministeriale del 24 novembre 2023, al fine di sostenere le persone con ISEE più basso, a decorrere dall’anno 2023, l’importo complessivo massimo del beneficio è parametrato in base alle seguenti fasce:- a) con un valore ISEE inferiore a 15.000 euro, l’importo del beneficio, fino a 50 euro per ogni seduta, è erogato a concorrenza dell’importo massimo stabilito in 1.500 euro per ogni beneficiario;

- b) con un valore ISEE compreso tra i 15.000 e i 30.000 euro, l’importo del beneficio, fino a 50 euro per ogni seduta, è erogato a concorrenza dell’importo massimo stabilito in 1.000 euro per ogni beneficiario;

- c) con un valore ISEE superiore a 30.000 e non superiore a 50.000 euro, l’importo del beneficio, fino a 50 euro per ogni seduta, è erogato a concorrenza dell’importo massimo stabilito in 500 euro per ogni beneficiario.

Bonus psicologico: i beneficiari

Ai fini della concessione del Bonus psicologo, possono accedere alla prestazione le persone in condizione di depressione, ansia, stress e fragilità psicologica, che siano nella condizione di beneficiare di un percorso psicoterapeutico.

Il beneficio, a decorrere dall’anno 2023, è riconosciuto una sola volta per ciascuna annualità ai soggetti in possesso, al momento della presentazione della domanda, dei requisiti di seguito descritti:- residenza in Italia;

- valore ISEE in corso di validità, ordinario o corrente non superiore a 50.000 euro.

Bonus psicologico: domande entro il 31 maggio

La domanda per accedere al bonus psicologico 2023 poteva essere presentata, esclusivamente in via telematica, dal 18 marzo e fino al 31 maggio 2024 attraverso una delle seguenti modalità:

- portale web, utilizzando l’apposito servizio on line raggiungibile sul sito dell’Istituto www.inps.it e accessibile direttamente dal cittadino tramite SPID di livello 2 o superiore,

- Carta di identità elettronica (CIE) 3.0 o Carta Nazionale dei servizi (CNS);

- Contact Center Integrato, contattando il numero verde 803.164 (gratuito da rete fissa) o il numero 06 164.164 (da rete mobile a pagamento, in base alla tariffa applicata dai diversi gestori).

Il messaggio n 1152 del 18 marzo specifica che dalla home page del sito web dell’Istituto il servizio dedicato al bonus psicologico è raggiungibile selezionando:

- “Sostegni, Sussidi e Indennità” > “Esplora Sostegni, Sussidi e Indennità” > la voce “Vedi tutti” nella sezione “Strumenti” > “Punto d’accesso alle prestazioni non pensionistiche” > “Utilizza lo strumento”;

- una volta autenticati sarà necessario accedere alla prestazione in oggetto selezionando in “Le prestazioni” la voce “Contributo sessioni psicoterapia domande 2024 Stanziamento fondi 2023”.

Attenzione al fatto che per le domande relative all’anno 2024 e agli anni successivi, la finestra temporale per la presentazione delle domande sarà comunicata annualmente con apposito messaggio.

Si rammenta che, ai fini della presentazione della domanda, il cittadino richiedente deve essere in possesso di un’attestazione ISEE di valore non superiore a 50.000 euro e in corso di validità alla data della domanda.

Nel caso di ISEE contenente omissioni e/o difformità, il richiedente sarà informato in sede di presentazione della domanda della necessità di presentare una nuova dichiarazione sostitutiva unica (DSU) finalizzata a correggere l’ISEE difforme e a consentire l’istruttoria della domanda di accesso al beneficio.

Bonus psicologico: come viene erogato

Al termine del periodo stabilito dall’Istituto per la presentazione delle domande ossia il 31 maggio prossimo, vengono stilate le graduatorie per l’assegnazione del beneficio, distinte per Regione e Provincia autonoma di residenza, tenendo conto del valore ISEE più basso e, a parità di valore ISEE, dell’ordine cronologico di presentazione delle domande.

Il completamento della definizione delle graduatorie è comunicato con apposito messaggio, pubblicato sul sito istituzionale

dell’INPS.

L’esito della richiesta è notificato tramite SMS e/o e-mail ai soggetti richiedenti, ai recapiti indicati nella specifica sezione “MyINPS” del portale dell’Istituto o, a scelta del richiedente, nella domanda ed è consultabile sulla medesima procedura utilizzata per la presentazione della stessa nella sezione “Ricevute e provvedimenti”.

In caso di accoglimento della domanda, nel relativo provvedimento è indicato l’importo del beneficio e il codice univoco associato, che deve essere comunicato per ogni sessione di psicoterapia al professionista, scelto tra gli specialisti privati che hanno aderito all’iniziativa, regolarmente iscritti nell’elenco degli psicoterapeuti nell’ambito dell’Albo degli psicologi.

Il professionista, in apposita sezione della procedura, deve indicare il codice univoco, in fase di prenotazione o di conferma della sessione di psicoterapia, unitamente al codice fiscale del beneficiario.L’erogazione dell’importo spettante, nella quota massima di 50 euro a seduta, avviene direttamente a favore del professionista secondo le modalità dallo stesso indicate.

A partire dall’anno 2023, il beneficiario ha 270 giorni di tempo, decorrenti dalla data di pubblicazione del messaggio comunicante il completamento delle graduatorie e l’adozione dei provvedimenti, per usufruire del Bonus in oggetto e delle sessioni di psicoterapia utilizzando il codice univoco attribuito.Decorso tale termine il codice univoco è automaticamente annullato e le risorse non utilizzate saranno riassegnate nel rispetto dell’ordine della graduatoria regionale o provinciale, individuando nuovi beneficiari cui si applicheranno le medesime disposizioni.

Il beneficio è erogato fino a concorrenza delle risorse stabilite nella Tabella 1 allegata al decreto interministeriale del 24 novembre 2023 e delle ulteriori risorse stanziate dal citato articolo 22-bis del decreto-legge n. 145/2023.

Le graduatorie sono valide fino a esaurimento delle risorse stanziate per l’anno di riferimento -

Certificazione crediti ricerca e sviluppo: Linee guida del MIMIT

Il MIMIT ha pubblicato il Decreto 4 luglio con le Linee Guida per la corretta applicazione del credito d'imposta ricerca e sviluppo, innovazione e disign.

A partire dalle ore 14.00 dell'8 luglio 2024 i certificatori potranno quindi inviare alla piattaforma dedicata le certificazioni richieste dalle imprese e ad esse rilasciate. Leggi anche Albo certificatori crediti ricerca e sviluppo: pronti i modelli e le linee guida.

Il MIMIT precisa che i certificatori che hanno firmato l'apposito modello di certificazione in data antecedente alla data di pubblicazione delle linee guida (4 luglio 2024) sono invitati ad accedere alla piattaforma di rilascio delle certificazioni, effettuare il download del documento, procedere alla sua firma e successivamente all’invio, previa valutazione della coerenza con il contenuto delle linee guida. In difetto di tale procedura, si riterrà che il certificatore, procedendo all’invio della certificazione firmata in data antecedente alla pubblicazione delle linee guida abbia comunque valutato la coerenza di tale certificazione con le predette linee guida.

Ricordiamo che il credito d'imposta ha l’obiettivo di sostenere la competitività delle imprese stimolando gli investimenti in ricerca e sviluppo, innovazione tecnologica, anche nell’ambito del paradigma 4.0 e dell’economia circolare, design e ideazione estetica.

Per eventuali informazioni o chiarimenti è possibile scrivere al seguente indirizzo mail: [email protected]

Come evideziato in premessa delle linee guida, l’obiettivo del documento è di fornire indicazioni di carattere generale e trasversale in merito ai criteri che devono essere seguiti dai valutatori ai sensi dell’art. 23, co. 5 del D.L. n. 73/2022, convertito, con modifiche, dalla L. n. 122/2022, per la qualificazione degli investimenti effettuati o da effettuare ai fini della loro classificazione nell’ambito delle attività di ricerca e sviluppo, innovazione, design ed ideazione estetica ammissibili al beneficio di cui all’art. 1, commi 198 – 208 della L. 160/2019, per i periodi di imposta dal 2020 in poi, o nell’ambito delle attività di ricerca e sviluppo di cui all’art. 3 del D.L. n. 145/2013, convertito in L. n. 9/2014, per i periodi di imposta dal 2015 al 2019, in riferimento a progetti condotti da un soggetto che intenda usufruire (o abbia già usufruito) di tale beneficio, in assenza di constatazione di violazioni circa l’utilizzo del credito d’imposta.

Le indicazioni verranno successivamente integrate per esaminare casi concreti, determinate tipologie di attività o fattispecie particolari e periodicamente aggiornate per tener conto di modifiche normative, interventi giurisprudenziali o orientamenti di prassi.Il documento di 50 pagine è suddiviso in 4 sezioni con specifica, tra l'altro, delle attività ammissibili per:

- il credito di imposta ricerca e sviluppo,

- il credito di imposta innovazione,

- il credito di imposta design.

Credito d’imposta ricerca e sviluppo: attività ammissibili secondo le Linee Guida MIMIT

Ai sensi dell’art. 3, co. 4 del D.L. n. 145/2013 «sono ammissibili al credito d'imposta le seguenti attività di ricerca e sviluppo:

- a) lavori sperimentali o teorici svolti, aventi quale principale finalità l'acquisizione di nuove conoscenze sui fondamenti di fenomeni e di fatti osservabili, senza che siano previste applicazioni o utilizzazioni pratiche dirette;

- b) ricerca pianificata o indagini critiche miranti ad acquisire nuove conoscenze, da utilizzare per mettere a punto nuovi prodotti, processi o servizi o permettere un miglioramento dei prodotti, processi o servizi esistenti ovvero la creazione di componenti di sistemi complessi, necessaria per la ricerca industriale, ad esclusione dei prototipi di cui alla lettera c);

- c) acquisizione, combinazione, strutturazione e utilizzo delle conoscenze e capacità esistenti di natura scientifica, tecnologica e commerciale allo scopo di produrre piani, progetti o disegni per prodotti, processi o servizi nuovi,

modificati o migliorati; può trattarsi anche di altre attività destinate alla definizione concettuale, alla pianificazione e alla documentazione concernenti nuovi prodotti, processi e servizi; tali attività possono comprendere l'elaborazione di progetti, disegni, piani e altra documentazione, purché non siano destinati a uso commerciale; realizzazione di prototipi utilizzabili per scopi commerciali e di progetti pilota destinati a esperimenti tecnologici o commerciali, quando il prototipo è necessariamente il prodotto commerciale finale e il suo costo di fabbricazione è troppo elevato per poterlo usare soltanto a fini di dimostrazione e di convalida; - d) produzione e collaudo di prodotti, processi e servizi, a condizione che non siano impiegati o trasformati in vista di applicazioni industriali o per finalità commerciali».

Di contro, giusta il disposto del successivo comma quinto, «non si considerano attività di ricerca e sviluppo le modifiche ordinarie o periodiche apportate a prodotti, linee di produzione, processi di fabbricazione, servizi esistenti e altre operazioni in corso, anche quando tali modifiche rappresentino miglioramenti».

In virtù dell’art. 2 del D.M. del 27.5.2015 del Ministero dell’Economia e delle Finanze, di concerto con il Ministero dello Sviluppo Economico, sono ammissibili al credito d’imposta le seguenti attività di ricerca e sviluppo:

- «a) lavori sperimentali o teorici svolti, aventi quale principale finalità l'acquisizione di nuove conoscenze sui fondamenti di fenomeni e di fatti osservabili, senza che siano previste applicazioni o usi commerciali diretti;

- b) ricerca pianificata o indagini critiche miranti ad acquisire nuove conoscenze, da utilizzare per mettere a punto nuovi prodotti, processi o servizi o permettere un miglioramento dei prodotti, processi o servizi esistenti ovvero la creazione di componenti di sistemi complessi, necessaria per la ricerca industriale, ad esclusione dei prototipi di cui alla lettera c);

- c) acquisizione, combinazione, strutturazione e utilizzo delle conoscenze e capacità esistenti di natura scientifica, tecnologica e commerciale allo scopo di produrre piani, progetti o disegni per prodotti, processi o servizi nuovi, modificati o migliorati; può trattarsi anche di altre attività destinate alla definizione concettuale, alla pianificazione e alla documentazione concernenti nuovi prodotti, processi e servizi; tali attività possono comprendere l'elaborazione di progetti, disegni, piani e altra documentazione, inclusi gli studi di fattibilità, purché' non siano destinati a uso commerciale; realizzazione di prototipi utilizzabili per scopi commerciali e di progetti pilota destinati a esperimenti tecnologici o commerciali, quando il prototipo è necessariamente il prodotto commerciale finale e il suo costo di fabbricazione è troppo elevato per poterlo usare soltanto a fini di dimostrazione e di convalida;

- d) produzione e collaudo di prodotti, processi e servizi, a condizione che non siano impiegati o trasformati in vista di applicazioni industriali o per finalità commerciali».

In virtù del secondo comma di tale disposizione «non si considerano attività di ricerca e sviluppo le modifiche ordinarie o periodiche apportate a prodotti, linee di produzione, processi di fabbricazione, servizi esistenti e altre operazioni in corso, anche quando tali modifiche rappresentino miglioramenti

Credito d’imposta innovazione: attività ammissibili secondo le Linee Guida MIMIT

Le attività di innovazione devono essere legate a progetti che rispettino i criteri di cui al Manuale di Oslo soprariportati e quindi devono avere riferimenti puntualmente differenti rispetto ai principi generali applicati ai progetti di ricerca e sviluppo, per potersi allineare alle indicazioni della normativa che ne differenziano la portata in termini di documentazione e di

benefici associati.

Il dettaglio applicativo nella definizione della portata associata alle attività di innovazione tecnologica è da intendersi, fondamentalmente ed in linea con le indicazioni del Manuale di Oslo, nel perimetro del confronto di valutazione ed analisi sia delle conoscenze di riferimento, sia del contesto di ricaduta delle attività medesime.

Si precisa, poi, che l’accezione “tecnologica” aggiunta alla definizione di innovazione è propedeutica a distinguere le attività ammissibili al credito rispetto alle altre forme di rinnovamento che possono caratterizzare le imprese e che possono riguardare, ad esempio, le attività volte ad aggiornare le caratteristiche estetiche dei prodotti (legate alla moda, al design, al marchio, alla confezione, ecc.), le tecniche di gestione aziendale (procedure di qualità, ecc.), le strategie e gli strumenti di marketing, le modalità di finanziamento dei nuovi prodotti (venture capital ecc.) o le strategie d’impresa (accordi produttivi e commerciali tra imprese).redito d’imposta design: attività ammissibili secondo le Linee Guida MIMIT

Il co. 202 dell’articolo 1 della L. n. 160 del 2019 ha stabilito che tra le attività innovative ammissibili al credito, diverse da quelle di R&S e di innovazione tecnologica, rientrano anche le attività di design e ideazione estetica svolte dalle imprese operanti nei settori tessile e della moda, calzaturiero, dell’occhialeria, orafo, del mobile, dell’arredo, della ceramica per la concezione e realizzazione dei nuovi prodotti e campionari. In tal modo si attraggono nel campo di applicazione del beneficio anche le attività, diverse da quelle di ricerca e sviluppo e di innovazione tecnologica, che abbiano ad oggetto innovazioni legate, in via generale, all’aspetto esterno o estetico dei prodotti o comunque non necessariamente legate a

elementi funzionali, tecnici o tecnologici dei prodotti.

L’art. 4, co. 1 del Decreto MISE del 26 maggio 2020 prevede, senza riprodurre l’elencazione dei settori prevista dalla norma istitutiva del credito d’imposta, che del resto ha espressamente carattere meramente esemplificativo, che le attività ammissibili al beneficio siano costituite dall’innovazione significativa dei prodotti dell’impresa «sul piano della forma e di altri elementi non tecnici o funzionali» come (ma non soltanto) «le caratteristiche delle linee, dei contorni, dei colori, della struttura superficiale, degli ornamenti» ovvero anche 14 dei materiali del prodotto stesso.

Per prodotto ai fini della disposizione deve intendersi qualsiasi oggetto avente carattere industriale o artigianale, seppure inserito in (o confezione esterna di tipo decorativo o protettivo di) prodotto complesso, i simboli grafici ed i caratteri tipografici.

Sulla base delle indicazioni previste dall’art. 31 del D.Lgs. del 10.2.2005, n. 30 recante il Codice della proprietà industriale a cui la norma fa sostanzialmente riferimento.

La significatività dell’innovazione estetica, senza pretesa di completezza, può essere rappresentata dai caratteri della “novità” ed “individualità” indicati dagli artt. 31, 32 e 33 del D.Lgs. n. 30 del 10.2.2005 recante il Codice della proprietà industriale e, dunque, nella circostanza che il prodotto i) differisce da quelli precedenti dell’impresa per elementi rilevanti e ii) «l’impressione generale che suscita nell'utilizzatore informato differisce dall'impressione generale suscitata in tale utilizzatore da qualsiasi» prodotto precedente dell’impresa. Per i settori nei quali è previsto il rinnovo ad intervalli regolari dei prodotti sono ammissibili al credito d’imposta i progetti «relativi alla concezione e realizzazione di nuove collezioni o

campionari che presentino elementi di novità rispetto alle collezioni e ai campionari recedenti».

L’esclusione disposta per le modifiche non rilevanti dal secondo comma dell’art. 4 del D.M. del MISE come «l'aggiunta di un singolo prodotto o la modifica di una sola caratteristica dei prodotti esistenti, come ad esempio la modifica unicamente dei colori, o di un elemento di dettaglio» induce a ritenere che le novità debbano caratterizzarsi per la loro significatività

da interpretarsi come per le attività previste dal primo comma. Le attività ammissibili riguardano comunque la sola fase precompetitiva che termina con la realizzazione dei campionari non destinati alla vendita.

A tale riguardo, si osserva che generalmente, le attività di ideazione e sviluppo di una collezione o di un campionario si articolano in quattro fasi che comprendono un insieme diverso di attività:- Fase 1 – ideazione: attività volte a individuare le tendenze della moda o dello stile. Sono compresi i viaggi alle fiere di preselezione, gli abbonamenti a riviste, quaderni di tendenze e altre fonti di informazione per la preparazione delle collezioni;

- Fase 2 – progettazione: questa fase comporta il lavoro di designer esterni o la dedizione degli interni alla creazione di nuove collezioni o campionari. Una volta progettato il prodotto, esso deve essere adattato alle esigenze del mercato o alle caratteristiche di lavoro dell'impresa. Non tutti i progetti originali finiscono per diventare prototipi. Alcuni non vengono accettati. I disegni selezionati sono definiti fino a ottenere l'insieme delle schede tecniche della prima versione dei corrispondenti prototipi;

- Fase 3 – materializzazione: sulla base delle schede tecniche risultanti dalla seconda fase, saranno prodotte le prime versioni dei prototipi. Questi ultimi possono subire modifiche, frutto di diverse prove, che si materializzano in diverse versioni del prototipo fino alla versione finale dello stesso. Questa versione finale del prototipo può essere riportata in un catalogo;

- Fase 4 – preserie, marketing e distribuzione: la preserie è una serie di piccoli spin che verranno utilizzati per mostrare i prodotti ai rivenditori, alle fiere, ecc. Le spese di marketing vanno dalla realizzazione dei cataloghi alla campagna pubblicitaria. Infine, il campionario è distribuito.

Delle quattro fasi che caratterizzano la progettazione e relazione di una nuova collezione o di un nuovo campionario, solo le spese relative alle fasi 2 e 3 sono ammissibili ai fini dell’agevolazione

-

Fondo turismo sostenibile: domande dal 1° luglio

Dal 1 luglio è possibile presentare le domande per il fondo per la realizzazione di interventi finalizzati alla promozione dell'ecoturismo e del turismo sostenibile.

Le risorse disponibili per gli interventi selezionati con l'Avviso del 26-06 n 418 ammontano per l’anno 2024 ad euro 7.600.000,00 determinate secondo quanto disposto all’art.5, comma 1, lettera a) dal Decreto 5651/23 del 22/03/2023.

Il contributo erogato a valere sul presente avviso non potrà essere superiore al 50% del valore delle spese ammissibili previste nel progetto e, in ogni caso, non potrà essere inferiore a euro 50.000,00 e superiore a euro 300.000,00, ferma restando la capienza “de minimis” del soggetto richiedente.

Fondo turismo sostenibile: domande dal 1° luglio

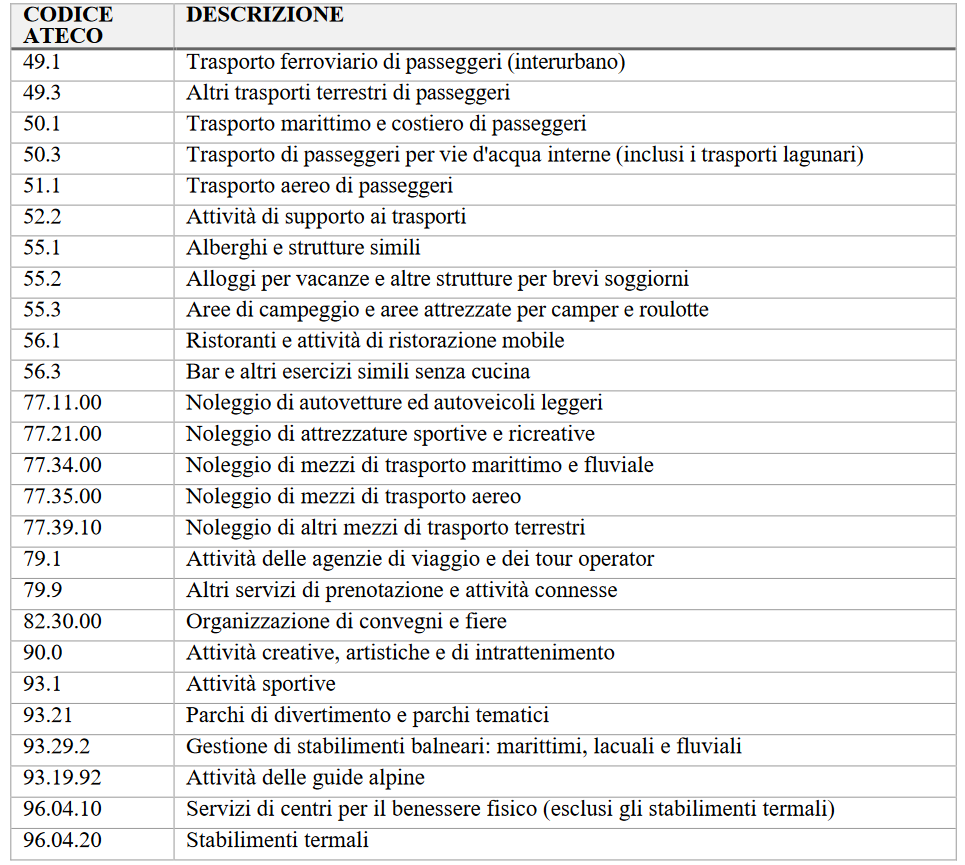

Come evidenziato dall'avviso in oggetto, possono beneficiare delle agevolazioni le imprese della filiera del turismo e di strutture ricettive turistiche ed alberghiere che svolgono, in via prevalente, attività di impresa riferita ai seguenti codici ATECO:

.

.Fondo turismo sostenibile 2024: requisiti

I soggetti proponenti indicati devono possedere, alla data di presentazione della domanda, i seguenti requisiti di ammissibilità

- a) rovarsi in regime di contabilità ordinaria e disporre di almeno due bilanci approvati e depositati presso il Registro delle Imprese dello Stato di residenza ovvero aver presentato, nel caso di imprese individuali, società di persone, almeno due dichiarazioni dei redditi;

- b) essere in regola con il pagamento degli oneri contributivi ed assistenziali e non avere in atto debiti erariali;

- c) trovarsi nel pieno e libero esercizio dei propri diritti, non essendo in stato di scioglimento o liquidazione e non essendo sottoposte a procedure di fallimento, liquidazione coatta amministrativa e amministrazione controllata;

- d) essere in regola con la normativa antimafia di cui al D.Lgs. 159/2011 (Codice antimafia) e non sussistere a carico dei soggetti alcuna causa di esclusione di cui agli artt. 94/98 del D.Lgs. 36/2023 (art. 80, comma 3, del D.Lgs. 50/2016);

- e) non essere stati destinatari, nei tre anni precedenti alla data di pubblicazione dell’Avviso, di procedimenti amministrativi connessi ad atti di revoca per violazione del divieto di distrazione dei beni o dell’obbligo di mantenimento dell’unità produttiva localizzata in Italia, per accertata grave negligenza nella realizzazione degli investimenti e/o nel mancato raggiungimento degli obiettivi prefissati dall’iniziativa, per carenza dei requisiti essenziali, per irregolarità della documentazione prodotta, comunque imputabile al soggetto beneficiario, e non sanabile, oltre che per indebita percezione, accertata con provvedimento giudiziale, e, in caso di aiuti rimborsabili, per mancato rispetto del piano di rientro;

- f) non far parte del medesimo gruppo giuridico di altra impresa partecipante al procedimento, a norma degli articoli 2359 e 2497 e seguenti C.C.;

- g) essere in regola con gli obblighi di comunicazione all’Agenzia delle entrate, ai sensi dell’articolo 35 del d.P.R. 26 ottobre 1972, n. 633;

- h) le imprese non residenti nel territorio italiano devono essere costituite secondo le norme di diritto civile e commerciale vigenti nello stato di residenza e iscritte nel relativo registro delle imprese. Fermo restando il possesso, alla data di presentazione della domanda di agevolazione, dei requisiti previsti nell’Avviso, il programma di spesa deve essere realizzato in una unità produttiva ubicata nel territorio italiano;

- i) non incorrere nella incapacità di contrattare con la Pubblica Amministrazione. Il possesso dei requisiti e le condizioni di cui sopra devono essere oggetto di specifica autocertificazione da parte del soggetto richiedente ai sensi del D.P.R. n. 445/2000. L’impresa interessata deve immediatamente comunicare al Ministero del Turismo, per le verifiche e valutazioni di competenza, ogni eventuale modifica o variazione dei requisiti intervenuta dopo la presentazione della domanda di agevolazione, pena la revoca delle agevolazioni concesse

Fondo turismo sostenibile: contenuto delle proposte

Le proposte progettuali presentate in risposta al presente Avviso per il raggiungimento della finalità indicate al precedente articolo 1, comma 2, lettere a) e b), dovranno riguardare almeno una delle seguenti tipologie di intervento:

- a) ideare, realizzare e promuovere percorsi turistici innovativi utili a ridurre il sovraffollamento turistico delle aree a maggior afflusso turistico, tra cui i siti patrimoni UNESCO;

- b) ideare e promuovere itinerari che valorizzino l’intero patrimonio turistico del territorio, includendo aree e attrazioni distanti dai percorsi convenzionali con maggiore afflusso turistico e dal centro cittadino, mediante il potenziamento dei servizi connessi alla veicolazione dei turisti verso le aree con minore densità turistica;

- c) promuovere la ricettività turistica nelle aree con minor densità turistica di destinazioni turisticamente molto affollate, mediante progetti atti a riqualificare e riconvertire zone periferiche di realtà urbane o favorendo il turismo rurale e la nascita di nuove attrazioni e mete turistiche;

- d) creare, sviluppare e potenziare servizi e percorsi intermodali a basse emissioni che determinino, tramite la loro attuazione, una riduzione dell’impatto ambientale delle attività turistiche;

- e) promuovere sistemi di veicolazione e scambio intermodale basato sull’uso di mezzi di trasporto pubblico e di biciclette, mediante la realizzazione di cicloposteggi o di centri per il deposito custodito di e-bike, anche in prossimità delle stazioni dei treni e dei bus, al fine di potenziare la mobilità in bicicletta e la realizzazione di una rete di percorribilità ciclistica;

- f) favorire il turismo rurale, quello montano, l’equiturismo e le vacanze a contatto con la natura, promuovendo le ippovie, i percorsi naturalistici, il soggiorno all’aria aperta, attraverso il glamping e il campeggio ecosostenibili;

- g) favorire e promuovere progetti volti alla diffusione del turismo sulle vie navigabili, anche mediante lo sfruttamento di tratti di demanio abbandonati, offrendo una vacanza alternativa a contatto con la natura;

- h) ideare e realizzare sistemi per la gestione e il contenimento dei flussi sui siti naturalistici e culturali sovraffollati;

- i) favorire percorsi e itinerari nonché attività sportive e ricreative ecocompatibili nelle zone marittime e costiere

Fondo turismo sostenibile: domande dal 1° luglio

La domanda di finanziamento, completa della proposta, dei documenti e dichiarazioni di cui al precedente Articolo 9, deve essere presentata utilizzando esclusivamente la Piattaforma informatica, accessibile tramite SPID/CIE, al seguente link:https://istanze2.ministeroturismo.gov.it/

Tale piattaforma sarà fruibile comprensiva della relativa manualistica a partire dalle ore 12:00 del 1° luglio 2024 sul sito istituzionale del Ministero dell turismo.

Allegati:

I Proponenti che intendono presentare la domanda di finanziamento devono essere obbligatoriamente in possesso di una casella di posta elettronica certificata.

Le attività di compilazione e di presentazione telematica delle domande di finanziamento dovranno essere completate, a pena di esclusione, entro le ore 12 del 31 luglio 2024 -

Cartella notificata direttamente all’erede: per la Cassazione è valida

Con l'Ordinanza n 12964/2024 la Cassazione statuisce che è valida la cartella notificata all'erede e non all'ultimo domicilio del de cuius. Vediamo il caso giunto dinanzi alla Suprema Corte per ricorso delle Entrate.

Cartella notificata direttamente all’erede: Ordinanza n 12964/2024

Il contribuente ha impugnato una intimazione di pagamento notificatagli, relativa a debiti tributari erariali (IRPEF e IRAP) facenti capo de cuius, intimazione relativa a cartella di pagamento notificata in data 8 maggio 2003.

La cartella era stata notificata al contribuente personalmente e non, invece, all'ultimo domicilio del de cuius

La CTP ha dichiarato inammissibile il ricorso, ritenendo corretta la notificazione della cartella di pagamento sottesa, in quanto effettuata al contribuente.

La CTR Sezione staccata, con sentenza, poi impugnata dalle entrate in Cassazione, ha accolto l'appello del contribuente, ritenendo che le notificazioni sia dell'intimazione di pagamento, sia della cartella esattoriale sottesa, sono nulle per violazione dell'art. 65 d.P.R. 29 settembre 1973, n. 600, per essere atti intestati al de cuius e non agli eredi, atti notificati tre anni dopo la morte del de cuius,

In particolare, il giudice di appello ha ritenuto che l'Ufficio abbia avuto conoscenza del decesso per effetto della denuncia di successione in data 7 agosto 2000 "con regolare indicazione dei dati anagrafici dei tre eredi del" de cuius.

Nel qual caso, essendo l'Ufficio venuto a conoscenza del decesso del de cuius, la notificazione si sarebbe dovuta effettuare collettivamente e impersonalmente agli eredi.

Inoltre, il giudice di appello ha rilevato che il ruolo era stato emesso a carico di un soggetto defunto, laddove l'iscrizione a ruolo sarebbe dovuta avvenire a carico di tutti gli eredi.

Ciò premesso l'agenzia delle entrate ha proposto ricorso in Cassazione.

Cartella notificata direttamente all’erede: per la Cassazione è valida

L’Agenzia delle entrate proponeva ricorso di ultima istanza dinanzi la Corte di cassazione lamentando, in particolare, l’erroneità della sentenza impugnata laddove aveva decretato la nullità degli atti del Fisco per essere stati notificati direttamente nei confronti dell’erede senza il rispetto della formalità di cui al sopra citato comma 4 dell’articolo 65 del Dpr n. 600/1973.

Al riguardo, infatti, l’ufficio sostiene che la notificazione agli eredi collettivamente e impersonalmente nell'ultimo domicilio del de cuius presupponga l'omessa comunicazione al trentesimo giorno prima della notificazione degli elementi di cui al citato comma 2 dell’articolo 65 laddove in presenza di tale comunicazione la notificazione vada effettuata nominativamente agli eredi.

Ritenendo inoltre l'Agenzia che la notificazione all'erede presso il suo domicilio possa, in ogni caso, essere effettuata, a discrezione dell’ufficio, anche in assenza della ridetta comunicazione di cui al più volte richiamato articolo 65, secondo comma.

Inoltre, l’Amministrazione ritiene illegittima la sentenza impugnata laddove ha reputato che l'ufficio avrebbe dovuto procedere a emettere nuovi ruoli a carico degli eredi mentre, come ricorda lo stesso ente impositore, ai sensi dell'articolo 12 del Dpr n. 602/1973, il ruolo va intestato al contribuente anche dopo il suo decesso.

I giudici di legittimità hanno accolto il ricorso dell’amministrazione finanziaria, cassando la decisione dei giudici tributari di secondo grado.

La Cassazione ha chiarito che in conformità alla più recente giurisprudenza sul punto, ove gli eredi non abbiano assolto all'onere di comunicazione del proprio domicilio, a seguito della morte del de cuius, la notifica effettuata dall’Ufficio nelle mani proprie di uno di essi e non impersonalmente e collettivamente a tutti gli eredi, deve essere considerata pienamente legittima in quanto la norma di cui all’art. 65 del Dpr 60071973 altro non pone che un'agevolazione in favore dell'ente impositore come conseguenza dell'omessa comunicazione del domicilio fiscale di ciascuno degli eredi.

La notificazione impersonale e collettiva agli eredi è una mera facoltà dell'Ufficio, la cui mancanza non causa nullità della notificazione effettuata direttamente all'erede.

Essi hanno precisato che: “la notificazione di una cartella contenente il debito iscritto a ruolo a carico del de cuius effettuata direttamente nei confronti del soggetto che ha reso noto all'Amministrazione finanziaria di essere subentrato nella posizione ereditaria del de cuius (rendendola edotta dei propri dati anagrafici), appare non meno irrispettosa del diritto di difesa rispetto alla notificazione della cartella eseguita presso l'ultimo domicilio del de cuius impersonalmente nei confronti degli eredi, peraltro già palesatisi con la dichiarazione di successione.”.

La suprema Corte ha precisato che, mentre la cartella di pagamento va notificata agli eredi, la formazione del ruolo, disciplinata dall art 12 del DPR n 602/73 va operata al nome del contribuente, pur dopo il suo decesso.

-

ETF armonizzato: la tassazione

Un ETF, acronimo di Exchange Traded Fund, è un fondo di investimento o una Sicav (a sua volta acronimo di Società di Investimento a Capitale Variabile), a gestione passiva, che riproduce pedissequamente il suo sottostante, di solito rappresentato da un indice azionario, un paniere obbligazionario o, da tempi più recenti, anche una criptovaluta.

L’ampia diffusione di questo strumento finanziario deriva dalla possibilità di investire in un sottostante, a volte anche complesso, come un indice azionario, con la facilità di investimento e disinvestimento derivante dal fatto che, di solito, gli ETF sono quotati in borsa.

Gli EFT appartengono alla variegata famiglia degli OICR, acronimo di Organismo di Investimento Collettivo del Risparmio, i quali sono fiscalmente soggetti alle disposizioni emanate nel 2014 con il Decreto Legislativo numero 44 del 4 marzo 2014, che recepisce la Direttiva UE 2011/61/UE, che ha novellato il trattamento tributario della fattispecie.

Proprio in relazione al trattamento tributario applicabile, il legislatore fa una differenziazione tra ETF armonizzati e ETF non armonizzati, per cui il necessario primo passo è senza dubbio quello di comprendere quali sono le differenze.

Si definiscono armonizzati gli ETF conformi alla legislazione europea; di conseguenza, gli ETF quotati nelle borse europee sono necessariamente armonizzati; per contro quelli soggetti a giurisdizioni extra-UE di solito sono non armonizzati, come nel caso degli ETF degli USA.

Il più delle volte è possibile riconoscere un ETF unionale dal suo codice ISIN, acronimo di International Securities Identification Number, che è un codice riconosciuto a livello internazionale per l'identificazione degli strumenti finanziari, le cui prime due lettere rappresentano il paese in cui lo strumento finanziario è stato emesso.

Nel prosieguo dell’articolo si analizzerà il sistema fiscale a cui sono soggetti solo gli ETF armonizzati.

Composizione del reddito

Dall’investimento, dalla detenzione e dall’eventuale disinvestimento in un ETF, a seconda delle caratteristiche dello strumento finanziario e del sottostante, da un punto di vista reddituale possono derivare:

- interessi, su obbligazioni;

- dividendi, su azioni;

- plusvalenze o minusvalenze, da alienazione dell’ETF.

In linea di principio, con la novellazione del 2014, il legislatore ha deciso di:

- fare confluire tra i redditi di capitale: interessi, dividendi e plusvalenze;

- destinare ai redditi diversi: le minusvalenze realizzate.

Il punto essenziale che caratterizza la tassazione degli ETF è la scelta di destinare ai redditi di capitale anche le plusvalenze realizzate. I redditi di capitale, infatti, essendo redditi lordi, non prevedono la deduzione dei costi; ciò ha comportato la necessità di destinare ai redditi diversi le minusvalenze realizzate, perché in alternativa non sarebbero state utilizzabili.

Le conseguenze di ciò però, per l’investitore in ETF, sono tutt’altro che trascurabili: in questa maniera, infatti, non è possibile compensare le plusvalenze conseguite con l’alienazione di un ETF con le eventuali minusvalenze realizzate con la dismissione di un altro ETF.

Queste minusvalenze potranno essere compensate solo con plusvalenze che per disposizione normativa confluiscono tra i redditi diversi, come quelle derivanti dalla cessione di azioni, future, CFD, o altro.

Di conseguenza il contribuente che acquista e vende soltanto ETF non può compensare le plusvalenze con le minusvalenze.

Le minusvalenze saranno comunque utilizzabili entro i quattro anni fiscali successivi al conseguimento.

Tassazione

Per quanto riguarda specificatamente la tassazione applicabile, dividendi percepiti e plusvalenze realizzate nel contesto di un ETF armonizzati sono sottoposti ad imposta sostitutiva del 26%, ex articolo 10 ter della Legge 77/1983.

Anche gli eventuali interessi percepiti, sempre nel contesto di un ETF armonizzato, sono sottoposti ad imposta sostitutiva, ma in questo caso bisognerà distinguere tra:

- gli interessi derivanti da titoli di stato italiani o di paesi in white list, per i quali l’aliquota è del 12,5%;

- gli interessi corrisposti da tutti gli altri emittenti, che sono sottoposti all’aliquota del 26%.

Va segnalato che alcuni contribuenti superano le problematiche fiscali legati all’investimento in ETF acquistando CFD, acronimo di Contract for Difference, rappresentativi di ETF; essendo questi contratti dei derivati i cui redditi confluiscono tra i redditi diversi, è vero che attraverso questo strumento è possibile compensare legittimamente plusvalenze con minusvalenze, ma è anche vero che tutti gli interessi saranno soggetti alla medesima aliquota del 26% e, specialmente, che i CFD, a differenza della maggior parte degli ETF, non sono titoli quotati in borsa e sono soggetti al rischio emittente (cioè dell’insolvenza del broker che li ha emessi).

Regime fiscale e modello Redditi

La detenzione di un ETF armonizzato per il tramite di un intermediario residente in Italia lascia al contribuente la facoltà di scegliere tra il regime del risparmio amministrato oppure il regime dichiarativo.

Per contro, la detenzione dello stesso titolo per il tramite di un intermediario non residente in Italia obbliga il contribuente all’utilizzo del regime dichiarativo.

Il regime del risparmio amministrato permette al contribuente di essere sollevato dagli obblighi dichiarativi, in conseguenza di ciò l’intermediario residente applicherà l’imposta sostitutiva del 26% nel momento in cui si realizza il momento impositivo e per ciascuna plusvalenza percepita.

Diversamente, in caso di utilizzo del regime dichiarativo, il contribuente dovrà esporre sul modello Redditi PF i redditi conseguiti, ma potrà versare le imposte dovute in sede di dichiarazione dei redditi.

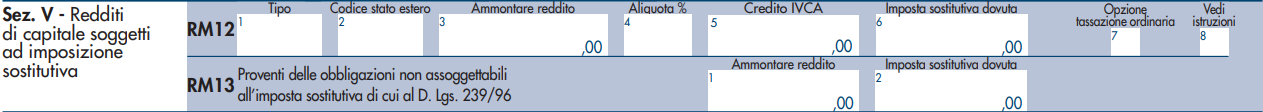

Ponendo il caso un ETF armonizzato detenuto per il tramite di un intermediario estero, quindi soggetto necessariamente a regime dichiarativo, la dichiarazione dei redditi percepiti passa attraverso la compilazione del quadro RM, dedicato ai redditi di capitale, del modello Redditi PF 2024; con maggiore precisione, quello interessato è il rigo RM12, il quale non presenta particolari difficoltà di compilazione: bisogna fare solo attenzione a indicare il codice B nel campo 1 “Tipo”, utile a identificare l’introito come proveniente da un ETF armonizzato, emesso in un paese appartenente all’Unione Europea.

Per questa tipologia di redditi, sottoposti a imposizione sostitutiva, non compete un credito d’imposta per le eventuali imposte pagate all’estero.

Diversamente, sempre in relazione al campo 1 “Tipo”, le istruzioni del modello Redditi PF 2024 precisano che “nel caso dei proventi derivanti dalla partecipazione ad organismi di investimento collettivo del risparmio istituiti in Italia, […] percepiti senza applicazione della ritenuta, al di fuori dell’esercizio d’impresa commerciale, indicare il codice L”.

Sulla colonna 2 “Codice stato estero”, va indicato il codice identificato del paese UE di riferimento, secondo la tabella riportata in appendice al modello dichiarativo; ma “nel caso di redditi derivanti dalla partecipazione agli OICR istituiti in Italia e a quelli istituiti in Lussemburgo non è necessario compilare questa colonna”.

Per ultimo, va segnalato che quando un ETF è detenuto presso un intermediario residente fuori dall’Italia, esso è sottoposto agli obblighi di monitoraggio fiscale consistenti nella compilazione del quadro RW del modello Redditi PF e nell’eventuale versamento dell’IVAFE, l’Imposta sul Valore delle Attività Finanziarie detenute all'Estero, che sostituisce l’imposta di bollo italiana.