-

Periti tribunale (CTU): ecco anche le specifiche tecniche

Dal 1 settembre 2023 è in vigore il nuovo albo nazionale dei consulenti tecnici di ufficio previsto dalla Riforma della giustizia Cartabia (decreto legislativo 10 ottobre 2022, n. 149) . Con il provvedimento attuativo DM 109 2023 del 14 agosto sono stati definiti

- nuove categorie

- i settori di specializzazione per ciascuna categoria

- gli obblighi a carico degli iscritti

- le modalità di iscrizione e di sospensione volontaria dall'albo stesso.

Il provvedimento è entrato in vigore il 26 agosto 2023 e prevede l'istituzione di albi telematici in ogni tribunale, suddivisi in settori e specializzazioni, e di un elenco nazionale complessivo, che opera ugualmente solo in modalità telematica .

Il 15 dicembre 2023 sono state pubblicate le specifiche tecniche per le domande di iscrizione da parte del dipartimento della transizione digitale del Ministero della Giustizia.

Vediamo di seguito maggiori dettagli operativi.

Requisiti generali per l’iscrizione agli albi e all’elenco nazionale

Possono iscriversi :

- i professionisti iscritti agli ordini o collegi professionali,

- Per le professioni non organizzate in ordini o collegi, il professionista deve essere iscritto nel ruolo dei periti e degli esperti tenuto dalle CCIAA o ad una delle associazioni professionali inserite nell'elenco di cui all'articolo 2, comma 7, della legge 14 gennaio 2013, n. 4

REQUISITI previsti sono inoltre:

- essere in regola con gli obblighi di formazione professionale continua, ove previsti;

- essere in regola con i versamenti previdenziali connessi all'iscrizione agli ordini

- condotta morale specchiata;

- possesso speciale competenza tecnica nelle materie oggetto della categoria di interesse;

- residenza anagrafica o domicilio professionale nel circondario del tribunale.

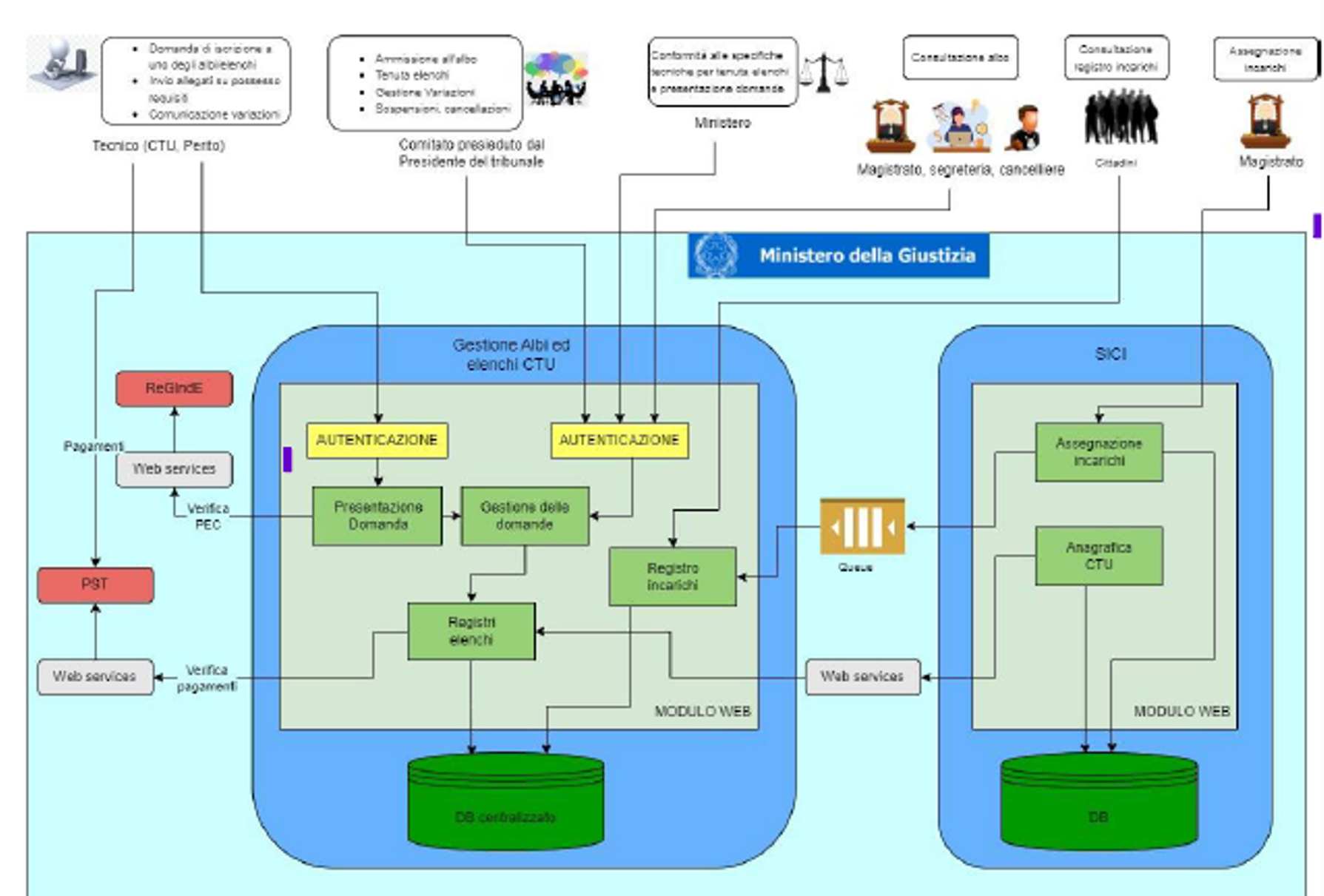

la procedura è riepilogata complessivamente in questa figura :

Elenco nazionale ed albi CTU tribunale: i dati presenti

L'elenco nazionale come detto ricomprende gli albi istituiti in ogni Tribunale, suddivisi in

- 89 categorie previste, con requisiti specifici.

- 978 settori di specializzazione

Ogni professionista può essere iscritto a più categorie o settori di specializzazione.

Il decreto 109 2023 prevede che per ciascun consulente, nell'albo sono indicati:

a) la categoria e il relativo settore di specializzazione;

b) il titolo di studio conseguito;

c) l'ordine o il collegio professionale cui e' iscritto, per le professioni non organizzate in ordini o collegi, la categoria del ruolo dei periti e degli esperti tenuto dalla camera di commercio, industria, artigianato e agricoltura in cui è eventualmente inserito;

d) la data in cui il consulente ha iniziato a svolgere la professione, con riguardo alla specifica categoria e settore di specializzazione di appartenenza;

e) il possesso di adeguate e comprovate competenze nell'ambito della conciliazione, acquisite anche mediante specifici percorsi formativi;

f) il conseguimento di adeguata formazione sul processo e sull'attivita' del consulente tecnico;

g) il numero di incarichi conferiti e di quelli revocati.

In particolare nell'ambito della categoria traduttori e interpreti e di quella della mediazione interculturale sono indicate, per ciascun consulente, le lingue straniere e gli eventuali dialetti locali conosciuti.

Il decreto 109 prevede anche un nuovo provvedimento del dipartimento informatico che specificherà le modalità di aggiornamento da parte dei tribunali.

Domande di iscrizione agli albi CTU – regime transitorio – Specifiche tecniche

Le domande di iscrizione all'albo dei consulenti tecnici d'ufficio presso ciascun Tribunale possono essere presentate ogni anno in due finestre temporali:

- tra il 1° marzo e il 30 aprile e

- tra il 1° settembre e il 31 ottobre.

I professionisti già iscritti alla data del 26 agosto, data di entrata in vigore del DM 109 2023, mantengono la propria iscrizione ma possono :

- chiedere l'iscrizione in uno dei settori di specializzazione e

- modificare la categoria di appartenenza.

Per l 'operatività si attendeva come previsto dal l dm 109 l'emanazione di provvedimento del responsabile dei sistemi informativi automatizzati del Ministero, sulle specifiche tecniche per la formazione, la tenuta e il costante aggiornamento in modalita' informatica degli albi e dell'elenco.

Il provvedimento è apparso in Gazzetta Ufficiale Il 16 dicembre 2023. Qui il testo

Viene sottolineato che dovrà essere assicurato che non siano mai pubblicati i dati delle parti del procedimento nell'ambito del quale sia stato conferito l'incarico .

Il provvedimento chiarisce gli step per l'inoltro delle comande come segue:

ACCESSO E AUTENTICATIONE

L’utente esterno (CTU e Perito) può accedere al sistema tramite il link presente nell’Area Servizi sotto la voce Portale Albo CTU del Portale dei Servizi Telematici https://pst.giustizia.it.mediante una procedura di autenticazione forte, attraverso l’impiego della CNS (smart card o USB key) o utilizzando SPID.

COMPILAZIONE CV

Effettuato l'acceso al sistema, per poter compilare la domanda di iscrizione, il candidato dovrà obbligatoriamente compilare il proprio Curriculum Vitae seguendo un modello incrementale basato su schede (ndr: wizard) digitando o selezionando tutte le informazioni contrassegnate come obbligatorie (riconoscibili in quanto contrassegnate da “*”).

Per poter considerare esaurita ciascuna scheda, sarà necessario indicare obbligatoriamente al suo interno i dati minimi o indicando di non esserne in possesso

Il candidato ha a disposizione una scheda con le comunicazioni e il monitoraggio della propria posizione. Una volta registrata la domanda, se si è effettuato l’accesso con CNS, è previsto il passaggio di firma digitale della domanda.

Il sistema permette di scaricare la domanda stessa in formato pdf e di ricaricare nel sistema il documento PDF firmato.

La domanda viene firmata digitalmente extra sistema e sono ammesse entrambe le modalità di firma, CAdES e PAdES.

Per tutte le nuove domande, il candidato potrà scaricare la cosiddetta impronta della domanda stessa (in formato HASH) per provvedere extra sistema al pagamento. Il sistema permette a questo punto il caricamento della ricevuta di pagamento del bollo in formato XML. Dopo l’acquisizione da parte del sistema della suddetta ricevuta la domanda risulta definitivamente inviata e disponibile per l’istruttoria e per l’udienza da parte del tribunale e della commissione.

Durante il processo di verifica della domanda il sistema notificherà tramite PEC e attraverso l’area di monitoraggio disponibile al candidato:

- le comunicazioni inerenti all’avanzamento della domanda,

- eventuali richieste di integrazione avanzate dal Tribunale e

- i termini entro i quali deve avvenire l’integrazione stessa.

Entro detti termini il candidato avrà la possibilità di caricare tramite il sistema l’ulteriore documentazione PDF.

Dopo che la domanda è stata accolta, ma solo per la prima iscrizione del candidato all’albo di un Tribunale, verrà richiesto il pagamento extra sistema della tassa governativa.

Il candidato può caricare nel sistema la ricevuta di avvenuto pagamento della tassa governativa (extra sistema) in formato XML.

Sospensione volontaria dagli albi CTU cancellazione dalle categorie

Il decreto prevede la possibilità di chiedere la cancellazione da una categoria o specializzazione indicate inizialmente

E' possibile inoltre chiedere la sospensione temporanea dall’albo per motivazioni personali o professionali per

- un periodo non superiore a nove mesi per ciascuna categoria

- e per un periodo non superiore a 18 mesi per più categorie nell'arco di quattro anni.

CTU dettagli sul requisito della competenza

ATTENZIONE Il requisito della speciale competenza tecnica sussiste quando con specifico riferimento alla categoria e all'eventuale settore di specializzazione l'attivita' professionale è stata esercitata per almeno cinque anni in modo effettivo e continuativo.

In mancanza del requisito sopracitato la speciale competenza tecnica è riconosciuta quando ricorrono almeno due delle seguenti circostanze:

- a) possesso di adeguati titoli di specializzazione o approfondimento post-universitari, purchè l'aspirante sia iscritto da almeno cinque anni nei rispettivi ordini, collegi o associazioni professionali;

- b) possesso di adeguato curriculum scientifico, comprendente, a titolo esemplificativo, attivita' di docenza, attivita' di ricerca, iscrizione a societa' scientifiche, pubblicazioni su riviste scientifiche;

- c) conseguimento della certificazione UNI relativa all'attività professionale svolta, rilasciata da un organismo di certificazione accreditato.

ATTENZIONE:

Per la categoria medico-chirurgica, rileva l'esercizio della professione successivamente al conseguimento del titolo di specializzazione.

Per la specializzazione medico legale invece il requisito dei cinque anni non si applica ed è sufficiente il possesso di uno tra i requisiti definiti alle lettere a) e b).

-

Registro unico nazionale terzo settore: consultabile da tutti dal 13.12

Con una nota pubblicata sul proprio sito il Lavoro informa del fatto che dal 13 dicembre 2023 il RUNTS è accessibile a tutti i cittadini.

Nel dettaglio, il Registro Unico Nazionale del Terzo Settore (RUNTS) è consultabile da parte di tutti i cittadini e alla pagina dedicata di Servizi Lavoro, attraverso la funzione “Ricerca enti” è possibile:

- visionare gratuitamente le informazioni (dati generali, composizione organi sociali, attività ecc.)

- scaricare i documenti (statuti, bilanci, rendiconti delle raccolte fondi, ecc.) riguardanti oltre 119mila enti iscritti al RUNTS, di cui più di 24mila entrati per la prima volta a far parte del Terzo Settore.

Ricordiamo che con Decreto Ministeriale n 106 del 15 settembre 2020, ai sensi dell’articolo 53 del Decreto Legislativo 3 luglio 2017, n. 117, Codice del Terzo settore si disciplina quanto segue:

- le procedure per l’iscrizione e per la cancellazione degli enti nel Registro unico nazionale del Terzo settore, di cui all’articolo 45 del predetto decreto legislativo, nonché i documenti da presentare ai fini dell’iscrizione, al fine di garantire l’uniformità di trattamento degli ETS sull’intero territorio nazionale;

- le modalità di deposito degli atti di cui all’articolo 48 del citato decreto legislativo;

- le regole per la predisposizione, la tenuta, la conservazione e la gestione del Registro Unico;

- le modalità di comunicazione dei dati tra il Registro Imprese e il Registro unico di cui alla lettera a) con riferimento agli Enti del Terzo settore iscritti nel Registro delle imprese.

RUNTS: che cos’è

Il Registro Unico Nazionale del Terzo Settore (RUNTS) è il registro telematico istituito presso il Ministero del Lavoro e delle Politiche Sociali in attuazione degli artt. 45 e segg. del Codice del Terzo Settore Dlgs 3 luglio 2017 n 117 per assicurare la piena trasparenza degli enti del Terzo settore (ETS) attraverso la pubblicità degli elementi informativi che vi sono iscritti.

L’iscrizione al RUNTS consente:

- di acquisire la qualifica di Ente del Terzo Settore (ETS)

- o, a seconda dei casi, quelle specifiche di Organizzazione di Volontariato (ODV), Associazione di Promozione sociale (APS), Ente Filantropico, Rete Associativa;

- di beneficiare di agevolazioni, anche di natura fiscale, di accedere al 5 per mille e per specifiche tipologie di ETS a contributi pubblici o di stipulare convenzioni con le pubbliche amministrazioni;

- nei casi previsti di acquisire la personalità giuridica.

Non possono utilizzare la denominazione di Ente del Terzo settore o quelle specifiche gli enti non iscritti al RUNTS.

Il Registro è gestito con modalità telematiche su base territoriale dall’Ufficio Statale, gli Uffici Regionali e gli Uffici Provinciali del RUNTS, istituiti rispettivamente presso il Ministero del Lavoro e delle politiche sociali, presso ciascuna Regione e le Province autonome di Trento e Bolzano.

Il RUNTS è pubblico, consultabile da tutti gli interessati e dalle Pubbliche Amministrazioni.

Con recente avviso il Ministero ha informato del fatto che dal 13.12.2023 tutti i cittadini possono accedervi gratuitamente.

Le procedure di iscrizione degli enti, le modalità per il deposito degli atti, le regole per la tenuta la conservazione e la gestione del RUNTS sono definite dal DM n106/2020 e allegati.

RUNTS: chi può iscriversi

Possono iscriversi al RUNTS:

- le organizzazioni di volontariato (ODV),

- le associazioni di promozione sociale (APS),

- gli enti filantropici,

- le reti associative,

- le associazioni riconosciute o non riconosciute,

- le società di mutuo soccorso che non hanno l’obbligo di iscrizione nel Registro delle Imprese,

- le fondazioni e gli altri enti di carattere privato diversi dalle società costituiti per il perseguimento, senza scopo di lucro, di finalità civiche, solidaristiche e di utilità sociale mediante lo svolgimento, in via esclusiva o principale, di una o più attività di interesse generale in forma di azione volontaria o di erogazione gratuita di denaro, beni o servizi, o di mutualità o di produzione o scambio di beni o servizi.

Gli enti religiosi civilmente riconosciuti possono chiedere l’iscrizione al RUNTS e accedere ai relativi benefici adottando e depositando presso il Registro un regolamento che disciplini lo svolgimento delle attività di interesse generale secondo le previsioni del Codice del Terzo settore e del decreto ministeriale attuativo.

Le imprese sociali, incluse le cooperative sociali, le società di mutuo soccorso che gestiscono fondi sanitari integrativi o superano i 50.000 euro annui di contributi associativi devono iscriversi nella sezione speciale del Registro imprese (RI); gli atti e le informazioni iscritti nel RI sono comunque consultabili attraverso il RUNTS.

Il Decreto ministeriale disciplina le modalità e condizioni secondo cui le Organizzazioni di volontariato e le associazioni di promozione sociale già iscritte nei rispettivi registri di cui alle leggi 266/1991 e 383/2000 saranno iscritte nel RUNTS senza soluzione di continuità; ulteriori disposizioni sono previste per le Onlus iscritte nell’Anagrafe tenuta dall’Agenzia delle Entrate.

RUNTS: esito della domanda

Ai sensi del comma 2 dell’art 47 del codice del terzo settore, che regolamenta l’iscrizione al registro, sarà poi l’ufficio del RUNTS competente della Regione o della Provincia Autonoma in cui l’ente ha sede, a verificare la sussistenza delle condizioni previste dal Codice per la costituzione dell'ente quale ente del Terzo settore, nonché per la sua iscrizione nella sezione richiesta.

La procedura di verifica sulla piattaforma informatica del RUNTS serve a determinare la completezza e l’idoneità della documentazione e delle informazioni prodotte oltre che la sussistenza delle condizioni per l’iscrizione che qualora tutte in regola condurranno al provvedimento di iscrizione.

L’ufficio infatti, entro 60 giorni dalla domanda, presentata seguendo apposite modalità indicate nel decreto e nell’Allegato B, può:

- iscrivere l’ente,

- rigettare l’iscrizione con provvedimento motivato,

- invitare l’ente a completare, rettificare o integrare la domanda.

Se l’atto costitutivo e lo statuto dell’ente allegati alla domanda sono redatti in conformità al modello standard tipizzato il termine di cui sopra di 60 giorni è ridotto a 30 giorni.

Allegati: -

Fondo solidarietà mutui prima casa: come sospendere la rata entro il 31.12.2023

L'ABI ha pubblicato nel mese di novembre un documento informativo sulla possibilità per le famiglie e i professionisti in difficoltà, di sospendere il pagamento della rata del mutuo per l'acquisto di immobile entro il 31 dicembre 2023 (salvo proroghe della misura)

Dal documento si evince sinteticamente chi può richiedere l'agevolazione e a quali condizioni, vediamole.

E' bene sottolineare che la Guida rientra tra gli strumenti promossi da ABI in occasione del Mese dell’educazione finanziaria, svolto nel mese di ottobre 2023.

Fondo solidarietà mutui prima casa: cos’è la sospensione della rata?

Nel dettaglio, il fondo di solidarietà mutui prima casa consente di richiedere alla banca che ha erogato il mutuo la sospensione del pagamento delle rate fino a 18 mesi allungando il piano di ammortamento per un periodo pari alla durata della sospensione.

La sospensione può essere richiesta al verificarsi, nei 3 anni precedenti la domanda, dei seguenti eventi che riguardino il mutuatario:

- morte,

- riconoscimento di handicap grave o invalidità civile non inferiore all’80%,

- perdita del posto di lavoro (subordinato a tempo determinato o indeterminato, parasubordinato, di rappresentanza commerciale o di agenzia, con attualità dello stato di disoccupazione),

- sospensione dal lavoro per un periodo di almeno 30 giorni.

Attenzione al fatto che, negli ultimi due casi la sospensione delle rate del mutuo può essere concessa per la durata massima complessiva non superiore a:

- 6 mesi se la sospensione o la riduzione dell’orario di lavoro ha una durata compresa tra 30 e 150 giorni,

- 12 mesi se la sospensione o la riduzione dell’orario di lavoro ha una durata compresa tra 151 e 302 giorni,

- 18 mesi se la sospensione o la riduzione dell’orario di lavoro ha una durata superiore di 303 giorni.

La richiesta di sospensione può essere presentata senza l’indicazione dell’ISEE, l’indicatore della situazione economica equivalente (in deroga al limite previsto di 30.000 euro) fino al 31 dicembre 2023

Fondo solidarietà mutui prima casa: spetta anche ai professionisti?

Viene specificato che la misura agevolativa è stata estesa anche:

- ai lavoratori autonomi, liberi professionisti, imprenditori individuali e ai soggetti di cui all'articolo 2083 del codice civile che dichiarino di aver registrato, nel trimestre successivo al 21 febbraio 2020 e precedente la domanda, un calo del proprio fatturato superiore al 33% del fatturato dell'ultimo trimestre 2019, in conseguenza della chiusura o della restrizione della propria attività operata in attuazione delle disposizioni adottate dall'autorità competente per l'emergenza coronavirus;

- alle cooperative edilizie a proprietà indivisa, per mutui ipotecari a queste erogati, di importo massimo pari al prodotto tra 400.000 euro e il numero dei rispettivi soci, qualora almeno il 10% dei soci assegnatari di immobili residenziali e relative pertinenze si trovi nelle condizioni che consentono l’accesso ai benefici del Fondo verificatesi successivamente al 31 gennaio 2020. In particolare, la sospensione delle rate del mutuo può essere concessa per:

- 6 mesi, qualora gli eventi riguardino un numero di assegnatari compreso tra un valore del 10% e fino al 20% dei soci;

- 12 mesi, qualora gli eventi riguardino un numero di assegnatari compreso tra un valore superiore al 20% e fino al 40% dei soci;

- 18 mesi, qualora gli eventi riguardino un numero di assegnatari superiore al 40% dei soci;

- ai mutui garantiti dal Fondo di garanzia per la prima casa.

Sospensione della rata: per quali mutui spetta?

La possibilità di sospendere la rata del mutuo spetta per i mutui:

- relativi ad un immobile adibito ad abitazione principale non di lusso che non superano l’importo di 250.000 euro (400.000 euro fino al 31 dicembre 2023),

- ai mutui in ammortamento da almeno un anno,

- che non godono di agevolazioni pubbliche o polizze assicurative che coprono le rate sospese per gli eventi previsti dalla misura,

- anche ai mutui con un ritardo nei pagamenti, purché non superiore a 90 giorni consecutivi al momento della presentazione della domanda, e per i quali non sia intervenuta la decadenza dal beneficio del termine o la risoluzione del contratto stesso, anche tramite notifica dell’atto di precetto, o non sia stata avviata da terzi una procedura esecutiva sull’immobile ipotecato.

Sospensione rata mutuo: come richiederla

Per richiedere la sospensione della rata del proprio mutuo entro il 31 dicembre 2023 occorre compilare il modulo pubblicato sul sito di Consap:

diverso per persone fisiche o cooperative edilizie, corredato della documentazione necessaria, da presentare presso la banca che ha concesso il mutuo, con le modalità definite dalla banca stessa.

Entro il termine di 10 giorni dall’acquisizione della domanda la banca la invia al Gestore.

Quest’ultimo rilascia, entro 15 giorni dal ricevimento della documentazione, il nullaosta alla sospensione del pagamento delle rate di mutuo. Entro i successivi 5 giorni dal ricevimento della risposta del Gestore, la banca comunica al beneficiario la sospensione dell’ammortamento del mutuo.

La sospensione del pagamento delle rate non comporta l’applicazione di commissioni o spese di istruttoria né sono necessarie garanzie aggiuntive.

Gli interessi che maturano durante il periodo di sospensione (il 50% di questi viene sostenuto dal Fondo) si calcolano solo sulla parte capitale residua del mutuo e si aggiungono al totale complessivo da pagare, senza produzione di interessi su altri interessi**.

-

Whistleblowing: dal 17 dicembre obblighi anche per le PMI

Sono in vigore nuovi adempimenti obbligatori per i datori di lavoro privati per il rispetto della nuova normativa in tema di protezione dei dipendenti che denunciano illeciti di cui sono testimoni sul proprio posto di lavoro .

Si tratta del cosiddetto " whistleblowing " (letteralmente "soffiata", ovvero segnalazione) che è stata regolata dal recente D.Lgs. n. 24/2023 che ha recepito l'ultima direttiva europea sul tema.

Una tutela simile era già prevista per i dipendenti pubblici ma da quest'anno entra in vigore anche per il settore privato.

In particolare da luglio sono già tenute ad adeguarsi le grandi aziende mentre dal 17 dicembre l'obbligo riguarda anche le imprese sopra i 50 dipendenti.

Vediamo di seguito in breve le scadenze, cosa fare, chi è obbligato e come mettersi in regola.

Qui i testi delle nuove linee guida ANAC e il Regolamento per le segnalazioni esterne e le sanzioni da parte di ANAC.

Whistleblowing: cosa vuol dire. La normativa e gli illeciti

Whistleblowing sta per segnalazione anonima ed è la definizione adottata per le segnalazioni dei dipendenti su eventuali illeciti commessi nel posto di lavoro. Nasce nel settore pubblico e la normativa specifica intende garantire protezione ovvero impedire le ritorsioni possibili da parte dei colleghi o superiori coinvolti.

Sul tema erano stata già emanati numerosi provvedimenti, sempre più specifici , dal d.lgs 165 2001 alla legge Severino del 2010 alla Legge del 30 novembre 2017 n. 179 .

Di conseguenza ANAC aveva emanato il Regolamento sull'esercizio del potere sanzionatorio in materia di tutela degli autori di segnalazioni di reati o irregolarita' di cui siano venuti a conoscenza nell'ambito di un rapporto di lavoro" e aveva reso disponibile una piattaforma telematica per le segnalazioni anonime riservata agli enti pubblici e alle imprese fornitrici .

Il nuovo D.Lgs 10 marzo 2023, n. 24, è entrato in vigore il 30 marzo scorso per recepire la Direttiva comunitaria n. 2019/1937 che oltre a fornire le indicazioni per la protezione dei lavoratori ha obbligato gli Stati ad emanare specifiche norme nazionali, se non già presenti.

Il decreto prevede anche in questo caso l'emanazione di Linee guida da parte dell'ANAC che potranno chiarire l'applicazione pratica.

Il decreto specifica all'articolo 1 quali sono gli illeciti rilevanti

- 1) illeciti amministrativi, contabili, civili o penali

- 2) condotte illecite rilevanti ai sensi del decreto legislativo 8 giugno 2001, n. 231,

- 3) illeciti che rientrano nell'ambito di applicazione degli atti dell'Unione europea o nazionali

- 4) atti od omissioni che ledono gli interessi finanziari dell'Unione di cui all'articolo 325 del Trattato sul funzionamento dell'Unione europea

- 5) atti od omissioni riguardanti il mercato interno.

Viene inoltre specificato che le disposizioni del decreto NON si applicano:

a) alle contestazioni, rivendicazioni o richieste legate ad un interesse di carattere personale della persona segnalante o della persona che ha sporto una denuncia all'autorita' giudiziaria o contabile che attengono esclusivamente ai propri rapporti individuali di lavoro o di impiego pubblico o con le figure gerarchicamente sovraordinate;

b) alle segnalazioni di violazioni laddove gia' disciplinate in via obbligatoria dagli atti dell'Unione europea o nazionali

c) alle segnalazioni di violazioni in materia di sicurezza nazionale, nonche' di appalti relativi ad aspetti di difesa o di sicurezza nazionale, a meno che tali aspetti rientrino nel diritto derivato pertinente dell'Unione europea.

Inoltre resta ferma l'applicazione delle disposizioni nazionali o dell'Unione europea in materia di:

- a) informazioni classificate;

- b) segreto professionale forense e medico;

- c) segretezza delle deliberazioni degli organi giurisdizionali.

Whistleblowing settore privato: le scadenze

Le scadenze per l'attuazione delle norme del d.lgs n. 24/2023 sono diversificate sulla base della dimensione aziendale o di altri aspetti descritti nella tabella seguente:

Media dipendenti negli ultimi 12 mesi Scadenze obblighi attività datori di lavoro con piu di 249 dipendenti entro il 15 luglio 2023 datori di lavoro con almeno 50 dipendenti entro il 17 dicembre 2023 datori senza limiti dimensionali entro il 17 dicembre 2023 servizi finanziari datori senza limiti dimensionali entro il 17 dicembre 2023 con modello organizzativo D. Lgs 231/2001 Per il calcolo dei dipendenti medi il decreto non fornisce indicazioni specifiche. Si potrà probabilmente fare riferimento alla normativa vigente per altri istituti per cui vanno computati ,

- lavoratori subordinati a tempo indeterminato e pieno

- i lavoratori con rapporto part-time (“pro-quota” secondo le indicazioni dell’art. 9 del D.L.vo n. 81/2015)

- i lavoratori con rapporto a tempo determinato (secondo la previsione dell’art. 27 del predetto 81 2015)

- i lavoratori intermittenti, (con le modalità stabilite dall’art. 18 del D.Lvo n. 81/2015.)

Whistleblowing: cosa devono fare i datori di lavoro

I datori di lavoro interessati sia pubblici che privati debbono predisporre procedure e canali di comunicazione utili a favorire le segnalazioni interne all'azienda , garantendo l'anonimato e la riservatezza dell'autore e dei documenti prodotti

La tutela può riguardare anche lavoratori autonomi, non dipendenti ma con rapporto di collaborazione o consulenza.

I canali di segnalazione possono prevedere l'utilizzo di forme scritte, digitali o con conversazioni dirette con il segnalante.

La gestione del canale di segnalazione può essere affidata :

- a una persona o a un ufficio interno autonomo dedicato e con personale specificamente formato oppure

- a un soggetto esterno,

Questi soggetti devono :

a) rilasciare alla persona segnalante avviso di ricevimento della segnalazione entro sette giorni dalla data di ricezione;

b) mantenere interlocuzioni con la persona segnalante e possono richiedere a quest'ultima, se necessario, integrazioni;

c) dare diligente seguito alle segnalazioni ricevute con riscontro al segnalante entro tre mesi dalla data dell'avviso di ricevimento o, in mancanza di tale avviso, entro tre mesi dalla scadenza del termine di sette giorni dalla presentazione della segnalazione;

INFORMATIVA AI DIPENDENTI

Devono essere messe a disposizione di tutti i dipendenti informazioni chiare sul canale, sulle procedure e sui presupposti per effettuare le segnalazioni interne (o esterne nel caso in cui la segnalazione interna non abbia avuto seguito).

Le informazioni vanno esposte e rese facilmente visibili nei luoghi di lavoro, nonche' rese accessibili alle persone che pur non frequentando i luoghi di lavoro intrattengono un rapporto giuridico e rese pubbliche eventualmente nel sito internet aziendale.

(Alleghiamo a titolo informativo, la circolare INPS 64 pubblicata il 13 luglio 2023 e indirizzata ai propri dipendenti , come traccia delle informazioni di base da fornire in materia) .

Whistleblowing: i divieti e le sanzioni

Il decreto 24 2023 precisa all'art 17 quali sono i casi di comportamenti ritorsivi verso chi segnala le irregolarità , che sono vietati . Si tratta in particolare di:

- licenziamento;

- sospensione, anche di natura disciplinare o misure analoghe;

- mancate promozioni o le retrocessioni di grado;

- cambiamento di mansioni;

- trasferimento;

- modifiche nell’orario di lavoro;

- ostracismo. molestie discriminazione ed il trattamento sfavorevole;

- mancato rinnovo o risoluzione anticipata di contratti a tempo determinato.

LE SANZIONI

Le sanzioni sono specificate all’art. 21 del decreto e prevedono importi compresi tra i 10.000 ed i 50.000 euro.

Whistleblowing: attenzione ai casi di mobbing e tutela privacy

Occorre porre attenzione al fatto che non vanno accolte segnalazioni legate a interessi personali del dipendente e al suo rapporto individuale di lavoro e in particolare nei riguardi dei suoi superiori ma attenzione in caso di potenziali accuse di mobbing queste vanno vagliate , a tutela del lavoratore nell'ambito dell'art 2087 del CC

Per quanto riguarda la tutela della privacy del segnalante e in particolare in caso si ritenga necessario utilizzare l'identità del segnalante per risolvere la questione evidenziata, è necessario ottenere il suo consenso (articolo 12, comma 5 del Dlgs 24/2023). In caso di rifiuto è consigliabile acquisire in ogni caso , al di là della segnalazione, tutti gli ulteriori elementi collegati all'illecito segnalato, pur nel rispetto del requisito di specificità dell'accusa e del diritto di difesa del soggetto segnalato come possibile autore di illecito .

-

Apprendistato sportivi: regime contributivo e istruzioni INPS

Nella circolare 91 del 10 novembre 2023 INPS chiarisce regole, scadenze e modalità operative del regime contributivo relativo ai contratti di apprendistato in ambito sportivo a seguito delle modifiche apportate dalla legge di bilancio 2022.

Viene chiarito innazitutto che l’ambito di applicazione dell’articolo 1, comma 154, della legge di Bilancio 2022, deve essere ricondotto alle associazioni e alle società che svolgono un’attività sportiva nell'ambito delle discipline delle federazioni che riconoscono settori professionistici ossia:

Federazione Italiana Pallacanestro (FIP),

Federazione Ciclistica Italiana (FCI),

Federazione Italiana Golf (FIG) e

Federazione Italiana Giuoco Calcio (FIGC). Quest’ultima federazione ha riconosciuto con decorrenza 1° luglio 2022 il professionismo sportivo anche al settore femminile ( Serie A).

La disciplina illustrata resta valida fino al 30 giugno 2023, in quanto dal 1 luglio 2023 entrate in vigore le disposizioni di cui al D.lgs n. 36/2021, le quali saranno oggetto di trattazione con una prossima apposita circolare.

Apprendistato settore sportivo: limiti di età e durata dei contratti

L’articolo 1, comma 154, della legge di Bilancio 2022, ha previsto che, a decorrere dal 1° gennaio 2022, nel settore sportivo professionistico, per le assunzioni di “lavoratori sportivi con contratto di apprendistato professionalizzante il limite massimo di età, è ridotto a 23 anni”.

Pertanto, la norma consente di assumere con contratto di apprendistato professionalizzante lavoratori sportivi di età compresa tra i 18 e i 23 anni di età

Per il resto alle assunzioni con apprendistato professionalizzante nel settore sportivo professionistico si applicano le norme in materia di apprendistato contenute nel Capo V del D.lgs n. 81/2015 coordinate con la disciplina speciale della durata del rapporto di lavoro sportivo della legge n. 91/1981.

È, quindi, possibile stipulare contratti di apprendistato professionalizzante :

- a tempo determinato, con durata minima di sei mesi

- la durata della formazione per l'acquisizione delle relative competenze stabilita dagli accordi interconfederali e dai contratti collettivi nazionali di lavoro , non può essere, comunque, superiore a tre anni

Riguardo al numero complessivo di apprendisti che un datore di lavoro (società e associazioni sportive professionistiche) può assumere, si rinvia ai limiti previsti dall’articolo 42, comma 7, del D.lgs n. 81/2015.

Si sottolinea che in caso di inadempimento del datore di lavoro nell’erogazione della formazione questi è tenuto a corrispondere la differenza tra la contribuzione versata e quella dovuta con riferimento al livello di inquadramento contrattuale superiore che sarebbe stato raggiunto dall’apprendista al termine del periodo di formazione, maggiorata del 100%, con esclusione di qualsiasi sanzione a titolo di omessa contribuzione.

Il regime contributivo per i contratto di apprendistato sportivo professionistico

La circolare ricorda che l’articolo 42, comma 6, del D.lgs n. 81/2015, prevede a favore dei lavoratori assunti con contratto di apprendistato l’applicazione delle seguenti tutele assicurative obbligatorie:

– IVS (invalidità, vecchiaia e superstiti)[9];

– assegno familiare;

assicurazione contro le malattie;

– maternità;

– assicurazione sociale per l’impiego (ASpI);

– assicurazione contro gli infortuni sul lavoro e le malattie professionali (INAIL).

l’aliquota di contribuzione a carico dei datori di lavoro degli apprendisti è pari :

- per i contratti a tempo indeterminato al 10% della retribuzione imponibile ai fini previdenziali

- cui si aggiunge l'aliquota ordinaria di finanziamento dell’Assicurazione Sociale per l’Impiego (ASpI), nella misura dell’1,61%

- per i contratti non a tempo indeterminato è dovuto il contributo addizionale pari all’1,40% della retribuzione imponibile

Per quanto riguarda gli ammortizzatori sociali in costanza di rapporto di lavoro i lavoratori sportivi in apprendistato professionalizzante sono destinatari

- delle tutele assicurative del Fondo di integrazione salariale (FIS) oppure

- delle prestazioni del Fondo territoriale intersettoriale della Provincia autonoma di Trento o del Fondo di solidarietà bilaterale della provincia autonoma di Bolzano – Alto Adige Sudtirol,

L’obbligo contributivo afferente al FIS prevede:

- un contributo ordinario pari allo 0,50%, per i datori di lavoro che occupano mediamente fino a 5 dipendenti, o

- un contributo pari allo 0,80% per i datori di lavoro che occupano mediamente più di 5 dipendenti.

Solo per l’anno 2022 è stata prevista anche la riduzione della misura delle aliquote come chiarito nella circolare n. 76/2022.

I datori di lavoro inquadrati con C.S.C. 1.18.08, non sono tenuti al versamento della contribuzione per la cassa integrazione straordinaria

L’aliquota contributiva a carico dell’apprendista è pari al 5,84% della retribuzione imponibile, per tutta la durata del periodo di formazione

Se al termine dei tre anni i lavoratori sportivi sono confermati, vengono assicurati alla gestione del Fondo Pensione Lavoratori Sportivi per la quale sono previsti per i primi dodici mesi successivi alla prosecuzione del contratto ugualmente

l’aliquota contributiva IVS del 15,84% di cui

- quota datore di lavoro pari al 10%,

- quota del lavoratore pari al 5,84%)dell’imponibile contributivo,

ATTENZIONE Questa disciplina trova applicazione anche per i periodi contributivi successivi all’entrata in vigore del D.lgs n. 36/2021, che modifica esclusivamente l'apprendistato per la qualifica professionale e per l'alta formazione e ricerca (articoli 43 e 45 del decreto legislativo n. 81/2015.)

Apprendistato professionalizzante sportivi nel flusso UniEmens

A partire dal periodo di competenza gennaio 2022, i datori di lavoro tenuti a presentare le dichiarazioni contributive in relazione alle prestazioni lavorative per i lavoratori sportivi assunti con contratto di apprendistato professionalizzante e devono procedere, sulle posizioni contributive contraddistinte dal C.S.C. 1.18.08, alla valorizzazione degli elementi contenuti nel tracciato relativo al flusso UniEmens.

In particolare, i datori di lavoro si devono attenere alla valorizzazione dei dati secondo le modalità e i codici riportate in dettaglio nella circolare.

Per il corretto assolvimento degli obblighi contributivi e informativi relativi ai periodi di competenza a decorrere dal 1° gennaio 2022, e fino alla data del 10 novembre 2023 ( pubblicazione della circolare)

- sia i datori di lavoro già in possesso di matricola DM devono avvalersi dei flussi di regolarizzazione (DM/VIG), da trasmettere, con le consuete modalità in uso (cfr. il messaggio n. 4973/2016)

- che i datori di lavoro che provvederanno all’apertura di un’apposita posizione contributiva

dovranno assolvere, entro il 16 febbraio 2023 alle denunce UniEmens.

Apprendistato sportivi: contributi FIS 2022

Per il versamento del contributo FIS, dovuto per le mensilità da gennaio 2022 a giugno 2022, i datori di lavoro interessati devono valorizzare all’interno di <DenunciaIndividuale>, <DatiRetributivi>, <InfoAggcausaliContrib> i seguenti elementi:

– nell’elemento <CodiceCausale> dovrà essere inserito il valore di nuova istituzione:

- “M045”, avente il significato di: “Versamento contributo ridotto FIS periodo gennaio – giugno 2022 aliquota 0,15%” (datori di lavoro che, nel semestre di riferimento occupano mediamente fino a 5 dipendenti);

- “M046”, avente il significato di: “Versamento contributo ridotto FIS periodo gennaio – giugno 2022 aliquota 0,55%” (datori di lavoro che, nel semestre di riferimento occupano mediamente da più di 5 dipendenti a 15 dipendenti);

- “M051” avente il significato di: “Versamento contributo ridotto FIS periodo gennaio – giugno 2022 aliquota 0,69%” (datori di lavoro che, nel semestre di riferimento occupano mediamente più di 15 dipendenti);

– nell’elemento <IdentMotivoUtilizzoCausale> dovrà essere inserito l’importo della retribuzione imponibile corrisposta nel mese di riferimento;

– nell’elemento <AnnoMeseRif> dovrà essere indicato l’AnnoMese di riferimento della contribuzione;

– nell’elemento <ImportoAnnoMeseRif> dovrà essere indicato l’importo del contributo ridotto da versare.

ATTENZIONE : la valorizzazione dell’elemento <AnnoMeseRif>, con riferimento alle mensilità pregresse che vanno dal mese di gennaio 2022 fino al mese di giugno 2022 può essere effettuata esclusivamente nei flussi UniEmens entro il giorno 16 febbraio 2024 (terzo mese successivo a quello di pubblicazione della circolare).

- la sezione <InfoAggcausaliContrib> va compilata per tutti i mesi di arretrato.

- dal periodo di competenza luglio 2022 la procedura di calcolo è stata adeguata con l’applicazione delle aliquote indicate nella circolare n. 76/2022.

-

Granchio blu: al via i contributi a fondo perduto

La legge di conversione del decreto legge 104/2023 "Asset" (Qui il testo del dl coordinato con la legge di conversione ) ha previsto , tra le molte misure, all'art. 10 lo stanziamento 2,9 milioni di euro per l’anno 2023 per contributi a fondo perduto a favore dei consorzi e delle imprese di acquacoltura e della pesca che provvedono alla cattura ed allo smaltimento della specie detta "granchio blu " (Callinectes sapidus). .

Ciò – come spiegava la Relazione Illustrativa allegata al provvedimento – per contenere il fenomeno della diffusione della suddetta specie che sta infestando alcune zone costiere italiane, in particolare dell'alto Adriatico, creando gravi danni all’economia del settore ittico e dell’acquacoltura.

Si ricorda che è stato istituito un ulteriore Fondo con dotazione di 500 mila euro per il 2023, da assegnare alle imprese e ai consorzi che praticano attività di acquacoltura per il riconoscimento di contributi per un esonero parziale, nel limite del cinquanta per cento, del pagamento dei contributi previdenziali e assistenziali dovuti dalle suddette imprese anche per i loro dipendenti.

Si attendeva per l'attuazione della misura relativa ai contributi un decreto ministeriale, che è stato pubblicato sul sito del ministero dell'agricoltura con avviso il 6 novembre in GU. Pubblicata il 7 novembre anche una circolare di chiarimenti e le istruzioni operative per le domande.

QUI il testo integrale del DM.

Granchio blu – Contributi a fondo perduto: a chi spettano

Possono beneficiare delle risorse stanziate dal decreto Asset:

- i Consorzi e le imprese dell’acquacoltura e della pesca che abbiano provveduto alla cattura e allo smaltimento del granchio blu “Callinectes sapidus e Portunus segnis”.

- Per le imprese di pesca l’iscrizione nel R.I.P., Registro Imprese di Pesca è requisito di ammissibilità.

- Con la circolare operativa del 6 novembre è stato specificato che per iscrizione al R.I.P. si intende

- nel caso di impresa della pesca marittima l’iscrizione al Registro Imprese Pesca tenuto dagli Uffici marittimi del Corpo delle Capitanerie di Porto e

- nel caso di imprese della pesca lagunare professionale delle acque interne, l’iscrizione al Registro degli Ispettorati di Porto tenuti dagli Ispettorati di Porto regionali.

Sono escluse invece

- le imprese che si trovano in condizioni tali da risultare impresa in difficoltà ( con eccezione delle imprese le cui difficoltà sono state causate proprio dai danni arrecati dal granchio blu )

- le imprese destinatarie di un ordine di recupero pendente a seguito di una precedente decisione della Commissione che dichiara un aiuto illegale e incompatibile con il mercato interno e che non hanno rimborsato o versato in un conto bloccato l’importo totale dell’aiuto illegittimo e incompatibile, inclusi gli interessi di recupero.

Aiuti alla pesca contro il granchio blu: interventi ammissibili e misura

Sono ammissibili al contributo i costi sostenuti dalla data del 1° agosto 2023 e fino al 31 ottobre 2023,

per

- – acquisto di attrezzi da pesca appositamente utilizzati per la cattura dei granchi blu quali ad esempio nasse, reti da posta e gabbie, teli di contenimento nonchè strumenti e materiali per la costruzione di attrezzi

- – spese sostenute per lo smaltimento quale rifiuto, presso gli stabilimenti italiani riconosciuti o registrati ai sensi del Reg. (CE) 1069/2009 in materia di sottoprodotti di origine animale

- – spese connesse allo smaltimento: spese di trasporto dei granchi blu presso gli impianti autorizzati allo smaltimento quali noleggio carrelli elevatori, noleggio celle frigorifere, contenitori per scarti, cassette in plastica, bins.

Non eleggibile l’acquisto di attrezzi da pesca trainati.

Il contributo è concesso nella forma di contributo a fondo perduto:

- in misura dell’80% dei costi effettivamente sostenuti in relazione agli interventi relativi alla cattura

- in misura del 100% dei costi effettivamente sostenuti in relazione agli interventi di smaltimento ,

esclusivamente dietro presentazione della copia delle fatture, intestate al beneficiario del contributo, corredate delle relative quietanze e documentazione bancaria o postale attestante l’avvenuto pagamento,

Richiesta inoltre in caso di spese di smaltimento: l'attestazione di avvenuto smaltimento rilasciata dagli stabilimenti italiani riconosciuti o registrati

Aiuti alla pesca contro il granchio blu: come fare domanda

La domanda di contributo deve essere presentata alla Direzione generale della pesca marittima e dell’acquacoltura:

- relativamente alle spese sostenute dai soggetti beneficiari dalla data del 1° agosto 2023 e fino al 31 ottobre 2023,

- a partire dal decimo giorno successivo all’entrata in vigore del Decreto,

- esclusivamente accedendo alla piattaforma online che verrà attivata sul sito del Ministero dell'agricoltura dalle ore 10.00 del 16 NOVEMBRE AL 24 NOVEMBRE 2023.

Qui le istruzioni operative per la compilazione

Alla domanda online andranno allegati:

- – documento di identità del beneficiario in corso di validità e/o del sottoscrittore dell’istanza;

- -modello allegato 1 nel caso di beneficiari che siano Consorzi o imprese della pesca e dell’acquacoltura non consorziate;

- – modelli allegati 2 e 3 per i soggetti beneficiari aderenti al Consorzio;

- – copia delle fatture intestate al beneficiario del contributo corredate delle relative quietanze e documentazione bancaria o postale attestante l’avvenuto pagamento.

Aiuti alla pesca contro il granchio blu: istruttoria domande e priorità

La Direzione Generale della pesca marittima e dell’acquacoltura svolgerà l’istruttoria sulle domande e quantificherà l’ammontare del contributo erogabile per ciascun soggetto richiedente fino ad esaurimento delle risorse stanziate.

ATTENZIONE Viene data priorità alle domande presentate dai Consorzi in qualità di beneficiari e a tutte quelle presentate dai Consorzi anche per i loro consorziati.

-

Mediatori familiari: ecco le regole per la professione

Definitiva l'entrata in vigore della nuova figura di mediatore familiare. E' stato pubblicato ieri in Gazzetta Ufficiale il decreto ministeriale del 27 ottobre 2023, attuativo dell'articolo 4, comma 1, del decreto legislativo 10 ottobre 2022, n. 149 sul processo civile e sugli strumenti di risoluzione alternativa delle controversie e misure urgenti di razionalizzazione dei procedimenti in materia di diritti delle persone e delle famiglie (Riforma Cartabia)

La disciplina modifica quanto previsto in materia di mediazioni familiare nel regio decreto 18 dicembre 1941, n. 1368 in particolare specifica:

- l'ambito di attività professionale del mediatore familiare

- i requisiti di onorabilità per l'esercizio della professione e l'iscrizione all'elenco nazionale

- le indicazioni sui corsi obbligatori per la formazione iniziale e l'aggiornamento continuo

- i requisiti richiesti per i formatori

- le tariffe applicabili

- deontologia

- disciplina sul trattamento dei dati personali.

Mediatore familiare: definizione e requisiti richiesti

Il decreto definisce il mediatore familiare come la figura professionale terza e imparziale, con una formazione specifica, che interviene nei casi di cessazione o di oggettive difficolta' relazionali di un rapporto di coppia, prima, durante o dopo la separazione cercando di facilitare la riorganizzazione del rapporto personale e delle relazioni genitoriali

Si tratta di una figura di libero professionista che si esercita a norma della legge 14 gennaio 2013, n. 4 sulle professioni non organizzate

Sono richiesti i seguenti requisiti di onorabilità e di formazione:

- non trovarsi in stato di interdizione legale o di inabilitazione o non essere altresi' sottoposti ad amministrazione di sostegno;

- non essere stati condannati con sentenza definitiva, per delitto non colposo

- non avere, alla data di richiesta dell'iscrizione, procedimenti penali in corso

- non essere incorsi nell'interdizione perpetua o temporanea dai pubblici uffici;

- non essere stati sottoposti a misure di prevenzione, salvi gli effetti della riabilitazione, ne' a misure di sicurezza personali;

- non avere riportato, per gli iscritti ad un ordine professionale, negli ultimi cinque anni, una sanzione disciplinare piu' grave di quella minima prevista da ciascun regolamento.

I titoli di studio richiesti – Il regime transitorio

E' richiesto il possesso di almeno uno dei seguenti titoli:

- attestazione rilasciata dalle associazioni professionali iscritte alla II Sezione dell'elenco tenuto dal Ministero delle Imprese (legge, n. 4 del 2013)

- certificazione di conformita' del singolo professionista alla normativa tecnica UNI 11644

- diploma di laurea almeno triennale nell'area disciplinare umanistico-sociale di cui all'allegato 1 del decreto del Ministro dell'universita' e della ricerca del 30 dicembre 2020, n. 942 o altro titolo equivalente o equipollente per legge.

ATTENZIONE L'attività è consentita anche a coloro che, alla data di entrata in vigore del decreto, sono gia' in possesso dell'attestato di mediatore familiare, conseguito con:

- frequenza di un corso di almeno duecentoventi ore con

- superamento dell'esame finale, e

- che documentano lo svolgimento di attivita' di mediazione familiare nel biennio precedente. Restano fermi gli obblighi formativi di aggiornamento professionale periodico annuale a decorrere dal 31 dicembre 2023.

Ai fini dell'iscrizione nell'elenco di cui all'articolo 12-bis delle disposizioni di attuazione del codice di procedura civile, restano fermi gli ulteriori specifici requisiti prescritti

La formazione iniziale obbligatoria per i mediatori familiari

Il corso di formazione iniziale per l'accesso alla professione di mediatore familiare deve essere riconosciuto da associazioni professionali ai sensi della legge n. 4 del 2013, oppure erogato dai soggetti da queste riconosciuti nonche' dagli enti titolati alla certificazione delle competenze, come definiti dall'articolo 2, comma 1, lettera g) del decreto legislativo 16 gennaio 2013, n. 13

Le caratteristiche dei corsi iniziali sono le seguenti

DURATA :

- non meno di duecentoquaranta ore di lezioni teorico-pratiche, di cui almeno il 70 per cento dedicato alla mediazione familiare.Il 75 % delle ore deve essere svolto in presenza o mediante collegamento audiovisivo in modalita' sincrona

- non meno di ottanta ore di pratica guidata con un formatore con pluriennale esperienza di mediatore, di cui almeno quaranta in affiancamento in procedimenti di mediazione

ESAME FINALE comprendente:

1) una prova scritta con domande a risposte aperte;

2) una prova pratica effettuata con la tecnica del tipo giuoco di ruolo («role playing»);

3) una prova orale consistente in un colloquio con presentazione di un elaborato scritto sul percorso svolto

al termine del quale è rilasciato un attestato di idoneità

MATERIE:

- la teoria del conflitto e il conflitto familiare;

- i rapporti patrimoniali e personali della coppia e la filiazione;

- i diversi modelli di coppia e di famiglia;

- i cicli di vita della coppia e della famiglia;

- la crisi della coppia e le conseguenze sul rapporto con i figli e l'intervento del mediatore;

- l'approccio socio-psicologico alle relazioni familiari;

- la tutela dei minori;

- le esigenze, i bisogni e le fasi di sviluppo dei figli;

- l'intervento dello psicologo nella mediazione e la tecnica dell'ascolto del minore;

- i sistemi di risoluzione alternativa delle controversie e i tipi di mediazione;

- la figura del mediatore familiare;

- le fasi del percorso di mediazione familiare;

- i metodi e le tecniche di mediazione dei conflitti, con particolare riguardo alla crisi coniugale e ai rapporti tra genitori e i figli;

- la rielaborazione del conflitto e l'accordo finale di mediazione;

- gli studi e le esperienze di mediazione familiare in Italia e all'estero;

- la violenza domestica e di genere.

Formazione continua obbligatoria per i mediatori familiari e requisiti foramatori

L'aggiornamento professionale continuo, consiste in corsi di almeno dieci ore nelle materie sopracitate soprattutto in relazione all'evoluzione normativa, giurisprudenziale e deve comprendere attivita' laboratoriali in presenza, su casi teorico-pratici.

Gli obblighi di aggiornamento professionale periodico hanno cadenza annuale dal 31 dicembre 2023.

I formatori nei corsi iniziali e di aggiornamento devono possedere i seguenti requisiti:

- laurea almeno triennale nell'area disciplinare umanistico-sociale di cui all'allegato 1 del decreto del Ministro dell'universita' e della ricerca del 30 dicembre

- 2020, n. 942, o altro titolo equivalente o equipollente per legge,

- docenza in materie giuridiche, umanistiche, sociali o psicologiche presso universita', istituti secondari e scuole pubbliche o private legalmente riconosciute oppure,

- almeno due pubblicazioni in materia di mediazione familiare, dotate di codice identificativo internazionale ai sensi dell'articolo 1, lettera t), del decreto del Ministro dell'istruzione, dell'universita' e della ricerca del 7 giugno 2012, n. 76;

In alternativa al punto precedente devono essere

- iscritti da almeno cinque anni a una delle associazioni professionali di mediatori familiari inserite nell'elenco tenuto presso il Ministero delle Imprese e del Made in Italy, oppure

- docenti in materia di mediazione familiare in corsi di durata almeno quaranta ore ciascuno, per almeno cinque anni consecutivi anteriori alla data di entrata in vigore del 1 novembre 2023 .

L'attività di formatore è consentita anche

a chi ha conseguito la qualifica di mediatore familiare con la frequenza di un corso di almeno duecentoventi ore e il superamento dell'esame

finale con formazione nelle materie sopracitate per almeno 30 ore, nel biennio precedente.

ATTENZIONE Non sono tenuti a svolgere il corso di formazione iniziale i soggetti in possesso della certificazione Uni del professionista e

gli iscritti nell'elenco dei mediatori familiari in vigore dal 30 giugno 2023 per effetto del dlgs

Mediatori familiari: parametri per il compenso

Per la definizione dei compensi il decreto specifica che il compenso non comprende le spese forfettarie ne' gli oneri e i contributi dovuti a qualsiasi titolo.

Nella notula o fattura andranno indicati in modo distinto l'ammontare

- del compenso,

- delle spese,

- degli oneri e dei contributi, nonchè

- il totale di tali voci.

Il compenso del mediatore familiare comprende le attività accessorie alla prestazione professionale.

Per gli incarichi non conclusi, si tiene conto dell'opera effettivamente svolta.

Ciascun componente della coppia oggetto di mediazione, è tenuto a corrispondere al mediatore familiare per ogni incontro effettivamente svolto la somma di € 40,00 netti.

La somma va moltiplicata secondo i seguenti parametri:

Allegati:bassa complessita' e conflittualità

moltiplicatore 1; media complessita' e conflittualità moltiplicatore 2. alta complessita' e conflittualita': moltiplicatore 3