-

Bonus colonnine ricarica professionisti e imprese: domande dal 15 marzo

Partono nuovamente le domande per il Bonus colonnine di ricarica ossia il contributo ad imprese e professionisti per l'acquisto e l'installazione di infrastrutture per la ricarica dei veicoli alimentati ad energia elettrica,.

Bonus colonnine ricarica professionisti e imprese: che cos'è

Il Bonus Colonnine per imprese e professionisti sostiene l’acquisto e l’installazione di infrastrutture di ricarica di veicoli elettrici da parte di imprese e professionisti, per un importo pari al 40% delle spese ammissibili.

In dettaglio, sono ammissibili le spese sostenute successivamente al 4 novembre 2021, data di entrata in vigore del Decreto Ministeriale 25 agosto 2021, n. 358, al netto di IVA, ed oggetto di fatturazione elettronica per:

- l’acquisto e messa in opera di infrastrutture di ricarica, comprese le spese per l’installazione delle colonnine, gli impianti elettrici, le opere edili strettamente necessarie, gli impianti e i dispositivi per il monitoraggio;

- la connessione alla rete elettrica (nel limite massimo del 10%);

- le spese di progettazione, direzione lavori, sicurezza e collaudi (nel limite massimo del 10%).

Bonus colonnine ricarica professionisti e imprese: a chi si rivolge e le risorse

Le agevolazioni sono rivolte a:

- imprese di qualunque dimensione, operanti in tutti i settori e su tutto il territorio italiano, in possesso dei requisiti previsti dalla normativa;

- professionisti in possesso dei requisiti previsti dalla normativa.

Le risorse inizialmente stanziate ammontano a 87,5 milioni e così ripartite:

- 70 milioni di euro per l’acquisto e l’installazione di infrastrutture di ricarica di valore complessivo inferiore a 375.000 euro da parte di imprese;

- 8,75 milioni euro per l’acquisto e l’installazione di infrastrutture di ricarica di valore complessivo pari o superiore a 375.000 euro da parte di imprese;

- 8,75 milioni di euro per l’acquisto e l’installazione di infrastrutture di ricarica da parte di professionisti.

Dopo la prima apertura dello sportello, avvenuta nei mesi di ottobre e novembre 2023, sono ancora disponibili più di 70 milioni di euro.

Per gli interventi previsti dalle lettere 1) e 3) sopra indicati sarà possibile procedere con la compilazione della domanda online sul sito di Invitalia www.invitalia.it che gestisce la misura per conto del Ministero, a partire dalle ore 12.00 del 15 marzo 2024.

Per gli interventi previsti dalla lettera 2) sopra indicati, le imprese potranno inviare la domanda di accesso al contributo esclusivamente tramite posta elettronica certificata (PEC) al seguente indirizzo PEC: [email protected] dalle ore 12.00 del 15 marzo 2024.

La chiusura dei termini di presentazione delle domande è, in tutti i casi, fissata alle 17.00 del 20 giugno 2024.

Ricordiamo che la prima edizione si è conclusa il 30.11.2023.

-

Erogazioni liberali ETS: invio dati entro 4 aprile

Con Provvedimento n. 83793 del 4 marzo le Entrate fissano le regole per la comunicazione all’Anagrafe tributaria dei dati relativi alle erogazioni liberali agli ETS ai sensi del Decreto Ministeriale MEF del 1° marzo 2024, in corso di pubblicazione in Gazzetta Ufficiale.

In data 12 marzo vengono anche pubblicate FAQ in risposta ad alcuni dubi dei soggetti interessati, di seguito il dettaglio.

Erogazioni liberali ETS: invio dati entro 4 aprile

Ai sensi dell’articolo 1 del decreto del Ministro dell’Economia e delle Finanze del 1° marzo 2024, il termine ultimo per la trasmissione delle comunicazioni di cui al presente provvedimento è il medesimo previsto dall'art. 78, commi 25 e 25-bis, della legge 30 dicembre 1991, n. 413, come modificato dall’articolo 16-bis, comma 4, del decreto-legge 26 ottobre 2019, n. 124.

Con esclusivo riferimento alle comunicazioni delle erogazioni liberali effettuate nel 2023, come previsto dall’articolo 1, comma 8, del decreto del Ministro dell’Economia e delle Finanze del 1° marzo 2024, il termine ultimo di trasmissione è il 4 aprile 2024.Nelle motivazioni del provvedimento viene anche specificato che a seguito della piena operatività del RUNTS e del passaggio definitivo in tale registro delle Associazioni di promozione sociale, delle Organizzazioni di volontariato e delle Cooperative sociali, con la soppressione dei precedenti registri, il decreto del 1° marzo 2024, ha ridefinito i criteri di individuazione dei soggetti tenuti all’invio dei dati delle erogazioni liberali, allargando la platea anche ad ulteriori enti iscritti nello stesso RUNTS che possono ricevere erogazioni detraibili o deducibili ai sensi dell’articolo 83, commi 1 e 2, del decreto legislativo n. 117 del 2017.

Lo stesso decreto all’articolo 1 ha individuato i soggetti tenuti alla trasmissione dei dati relativi alle erogazioni liberali, di cui sono beneficiari, che danno diritto a deduzioni dal reddito o detrazioni dall'imposta, distinguendo gli enti per cui la trasmissione resta facoltativa e ha previsto che gli stessi soggetti comunicano altresì l’ammontare delle erogazioni liberali restituite nell’anno precedente, con l’indicazione del soggetto a favore del quale è stata effettuata la restituzione e dell’anno nel quale è stata ricevuta l’erogazione rimborsata.

Il provvedimento, consultato il Garante per la protezione dei dati personali, recepisce le novità introdotte dal citato decreto del Ministro dell’Economia e delle Finanze 1° marzo 2024 e stabilisce che la trasmissione dei dati delle erogazioni liberali è effettuata con le stesse modalità previste dal provvedimento del Direttore dell’Agenzia delle entrate n. 34431 del 9 febbraio 2018, secondo le specifiche tecniche contenute all’allegato 1 al presente provvedimento.Le comunicazioni sono effettuate entro il medesimo termine previsto per la comunicazione dei dati relativi agli oneri e alle spese di cui all’articolo 78, commi 25 e 25-bis, della legge 30 dicembre 1991, n. 413.

Solo per la comunicazione dei dati delle erogazioni riferite al 2023, il termine ultimo per la trasmissione dei dati è il 4 aprile 2024, come stabilito dal comma 8 dell’articolo 1 del citato decreto del Ministro dell’Economia e delle Finanze 1° marzo 2024.

Di conseguenza, viene posticipato, dal 20 marzo all’8 aprile 2024, il termine per l’esercizio dell’opposizione all’utilizzo dei dati delle erogazioni liberali, effettuate nel 2023, nella dichiarazione precompilata.

Per il resto vengono mantenute le disposizioni previste dal precedente provvedimento del 9 febbraio 2018Tipologie enti da indicare nel flusso di dati da trasmettere all’Agenzia

Tra le FAQ si domanda che cosa cambia col decreto 1 marzo 2024 del MEF visto che nelle nuove specifiche tecniche, allegate al provvedimento del Direttore dell’Agenzia delle entrate del 4 marzo 2024, il campo 11 del record di testa “Tipologia ente del Terzo settore” può contenere dei codici differenti rispetto allo scorso anno, in particolare:

- 0 = Onlus

- 4 = Organizzazione di volontariato

- 6 = Fondazione e associazione riconosciuta avente per scopo statutario la tutela, promozione e la valorizzazione dei beni di interesse artistico, storico e paesaggistico

- 7 = Fondazione e associazione riconosciuta avente per scopo statutario lo svolgimento o la promozione di attività di ricerca scientifica

- 8 = Altri enti iscritti al RUNTS individuati dall’articolo 83, commi 1 e 2, del decreto legislativo n. 117 del 2017

Viene specificato che per adeguarsi alla normativa relativa agli enti del Terzo settore, caratterizzata negli ultimi anni da notevoli mutamenti, sono state riviste le tipologie di enti da indicare nel flusso di dati da trasmettere all’Agenzia.

Di conseguenza l’ente dovrà indicare, semplicemente, se si qualifica come:

- Onlus

- Organizzazione di volontariato

- Fondazione e associazione riconosciuta avente per scopo statutario la tutela, promozione e la valorizzazione dei beni di interesse artistico, storico e paesaggistico

- Fondazione e associazione riconosciuta avente per scopo statutario lo svolgimento o la promozione di attività di ricerca scientifica

- Oppure come altro ente iscritto al RUNTS, non incluso tra i precedenti, individuato dall’articolo 83, commi 1 e 2, del decreto legislativo n. 117 del 2017, ovvero associazione di promozione sociale, ente filantropico, cooperativa sociale (con l’esclusione delle imprese sociali costituite in forma di società), rete associativa o altro ente del Terzo settore (categoria residuale).

-

E-fatture con l’estero: novità della guida ADE

Nella Guida in versione 1.9 sulla compilazione della fatturazione elettronica e dell'esterometro del 5 marzo, sono diverse le novità inserite dall'Agenzia delle Entrate.

Nel prospetto di riepilogo è evidenziata l'introduzione della descrizione delle modalità di rettifica delle comunicazioni trasmesse via SDI con i tipi documento:

- TD16, TD17, TD18, TD19, TD20, TD21, TD22, TD23, TD26 e TD28.

Inoltre sono fornite indicazioni per la compilazione della sezione “AltriDatiGestionali” da parte delle imprese agricole in regime speciale.

La Guida ricorda come mettere in pratica i suggerimenti per la compilazione dei diversi tipi documento garantendo l’ottimizzazione dei processi di fatturazione.

Inoltre in data 8 marzo, sono state pubblicate anche le nuove versioni delle istruzioni e delle specifiche tecniche per i servizi massivi di trasmissione e scarico dei file.

E-fatture con l’estero: la nuova guida delle entrate

Come ricordato nell'indice della guida aggiornata al 5 marzo si evidenziano i tipi documenti:

- TD17 Integrazione/Autofatture per acquisto servizi dall'estero,

- TD18 integrazione per acquisto di beni intracomunitari,

- TD19 Integrazione/Autofattura per acquisto beni ex art 17 secondo comma DPR n 633/72

e relativamente alle operazioni effettuate dal 1° luglio 2022, data di decorrenza dell’obbligo di trasmissione telematica dei dati degli acquisti da fornitori esteri utilizzando il Sistema di interscambio, con i tipi documento TD17, TD18 e TD19, l’eventuale rettifica può essere realizzata dal cessionario attraverso l’invio di un documento della medesima tipologia di quello già trasmesso allo Sdi,

indicando con segno positivo o negativo a seconda del tipo di errore che si vuole correggere.

Se la rettifica è dovuta a seguito di una nota di variazione inviata dal prestatore o dal cedente, nel campo 2.1.6 DatiFattureCollegate andranno indicati separatamente il numero e la data della nota di variazione ricevuta e, se disponibile, il relativo Id SdI.

Se la rettifica deriva da un errore nella comunicazione precedentemente inviata dallo stesso cessionario, nel campo 2.1.6 DatiFattureCollegate vanno indicati separatamente il numero e la data della comunicazione errata ed il relativo Id SdI.

Attenzione al fatto che la rettifica incide anche sull’obbligo di integrazione ai fini Iva quando realizzato in via cartacea.

Evoluzione Servizi Massivi in cooperazione applicativa (SMTS – versione 1.2)

Inoltre, sempre in tema di fatturazione elettronica, viene pubblicato il nuovo servizio per lo scarico delle bozze dei registri mensili e dei prospetti riepilogativi IVA tramite i Servizi Massivi in cooperazione applicativa.

Come specificato sul sito fatturazione elettronica verso la PA vengono aggiornati alla versione 1.2 i seguenti documenti:

- "Istruzioni per i Servizi Massivi di Trasmissione e Scarico file”,

- “Specifiche Tecniche dei file dei Servizi di Trasmissione e Scarico file"

- "schema del tracciato “InputMassivo.xsd".

Dal 13 marzo è operativo un nuovo servizio massivo denominato documenti IVA; ogni titolare IVA – o suo intermediario delegato – che vorrà usufruirne dovrà entrare nell'area riservata del portale F&C e censire il proprio provider per il nuovo servizio.

Inoltre, i provider che intendono utilizzare e trasmettere richieste afferenti a questo nuovo servizio dovranno richiedere l’attivazione come fatto in precedenza per le funzionalità già esistenti.

-

Rateizzazione delle cartelle: nuove regole dalla Riscossione

Il Governo, nel CdM di ieri 11 marzo ha approvato in via preliminare un Dlgs sulla Riscossione con diverse novità per la dilazione dei ruoli, ossia la possibilità di chiedere maggior tempo pagando a rate per estinguere il proprio debito.

Il testo, in bozza del preconsiglio dei ministri, dettaglia le novità in arrivo dalla Riforma Fiscale, vediamo cosa contiene l'art 12 con disposizioni in materia di dilazioni.

Dilazione dei ruoli: quando spetta fino a 120 rate

Viene approvato in via preliminare il Dlgs sulla Riscossione in linea con la Riforma Fiscale Legge n 111/2023.

Tra le novità si prevedono modifiche all'articolo 19 del decreto del Presidente della Repubblica 29 settembre 1973, n. 602.

In dettaglio, il comma 1 è sostituito, prevedendo che su semplice richiesta del contribuente che dichiara di versare in temporanea situazione di obiettiva difficoltà, l’Agenzia delle entrate-riscossione concede la ripartizione del pagamento delle somme iscritte a ruolo, di importo inferiore o pari a 120.000 euro, comprese in ciascuna richiesta di dilazione, fino a un massimo di:

- a) ottantaquattro rate mensili, per le richieste presentate negli anni 2025 e 2026;

- b) novantasei rate mensili, per le richieste presentate negli anni 2027 e 2028;

- c) centootto rate mensili, per le richieste presentate a decorrere dal 1° gennaio 2029.

Inoltre si prevede che, su richiesta del contribuente che documenta la temporanea situazione di obiettiva difficoltà, l’Agenzia delle entrate-riscossione concede la ripartizione del pagamento delle somme iscritte a ruolo, comprese in ciascuna richiesta di dilazione:

- a) per le somme di importo superiore a 120.000 euro, fino ad un massimo di centoventi rate mensili, indipendentemente dalla data di presentazione della richiesta;

- b) per le somme di importo fino a 120.000 euro:

- 1) da ottantacinque a un massimo di centoventi rate mensili, per le richieste presentate negli anni 2025 e 2026;

- 2) da novantasette a un massimo di centoventi rate mensili, per le richieste presentate negli anni 2027 e 2028;

- 3) da centonove a un massimo di centoventi rate mensili, per le richieste presentate a decorrere dal 1° gennaio 2029.

La norma specifica che, la valutazione della sussistenza della temporanea situazione di obiettiva difficoltà, documentata dal contribuente, è effettuata avendo riguardo:

- a) per le persone fisiche e i titolari di ditte individuali in regimi fiscali semplificati, all’Indicatore della Situazione Economica Equivalente (I.S.E.E.) del nucleo familiare del debitore e all’entità del debito da rateizzare e di quello residuo eventualmente già in rateazione;

- b) per i soggetti diversi da quelli di cui alla lettera a) all’indice di liquidità e al rapporto tra debito da rateizzare e quello residuo eventualmente già in rateazione e il valore della produzione;

Con decreto del Ministro dell’economia e delle finanze sono stabilite le modalità di applicazione e documentazione dei parametri su indicati e sono altresì individuati particolari eventi al ricorrere dei quali la temporanea situazione di obiettiva difficoltà è considerata in ogni caso sussistente.

Leggi: Cartelle di pagamento: come fare per rateizzarle le attuali modalità di rateazione, in attesa del testo definitivo che andrà a modificare il sistema di rateazione.

-

Policlinici non costituti in azienda: codice tributo per il credito d’imposta

Con la Risoluzione n 15 dell'11 marzo viene istituito il codice tributo per usare il credito di imposta per i policlinici non statali, sul costo salariale sostenuto per gli anni 2022 e 2023 per le assunzioni a tempo indeterminato di personale, che deve essere direttamente impiegato nell'ambito dell'attività clinica e di ricerca sanitaria.

Vediamo i dettaglia dalla risoluzione in oggetto.

Credito d’imposta Policlinici non costituti in azienda: il codice tributo

Il credito di imposta spetta a:

- i policlinici universitari gestiti dalle università non statali direttamente o attraverso enti dotati di autonoma personalità giuridica di diritto privato senza scopo di lucro,

- nonché i policlinici universitari statali non ancora trasformati in azienda, nell'ambito delle attività istituzionali esercitate non in regime d'impresa.

Ricordiamo che l’articolo 25, comma 4-duodecies, del decreto-legge 30 dicembre 2019, n. 162, convertito, con modificazioni dalla legge 28 febbraio 2020, n. 8, al fine di promuovere le attività di ricerca scientifica e di favorire la stabilizzazione di figure professionali nell’ambito clinico e della ricerca, prevede il riconoscimento, a favore dei policlinici universitari non costituiti in azienda, alle condizioni ivi indicate, di un contributo nella forma di credito d'imposta.

Ciò premesso per consentire l’utilizzo in compensazione della suddetta agevolazione, tramite modello F24 da presentare esclusivamente attraverso i servizi telematici messi a disposizione dall’Agenzia delle entrate, pena il rifiuto dell’operazione di versamento, è istituito il seguente codice tributo:

- “7054” – denominato “Credito d’imposta a favore dei policlinici universitari non costituiti in azienda – Articolo 25, comma 4-duodecies, del decreto-legge 30 dicembre 2019, n. 162”.

-

Tassa annuale vidimazione libri sociali 2024: entro il 18 marzo

Entro il 18 marzo, visto che il 16 cade di sabato, le società di capitali (S.p.a., S.r.l., S.a.p.a.), comprese quelle consortili, devono versare una tassa annuale sulle concessioni governative per la numerazione e bollatura di libri e registri contabili 2024.

L’obbligo riguarda anche le società che sono in liquidazione.

Per alcune categorie di soggetti (si tratta, come accennato delle S.p.a., S.r.l., S.a.p.a., comprese quelle consortili anche se in liquidazione) resta in vigore l’applicazione dell’imposta di bollo e della tassa di concessione governativa.

Infatti, questi soggetti sono obbligati a versare una tassa annuale sulle concessioni governative per la numerazione e bollatura di libri e registri contabili pari a:- 309,87 euro, se l’ammontare del capitale o del fondo di dotazione non supera l’importo di 516.456,90 euro,

- 516,46 euro, se il capitale sociale o il fondo di dotazione supera tale importo.

La data di riferimento per quantificare il capitale sociale o il fondo di dotazione è il 1° gennaio dell’anno per il quale il versamento viene eseguito.

Inoltre, il versamento prescinde dal numero dei libri o registri tenuti e delle relative pagine.Tassa annuale vidimazione libri sociali 2024: per quali libri

E' bene sottolineare che la vidimazione iniziale, attualmente, è prevista solo per i libri sociali obbligatori (articolo 2421 del codice civile).

In particolare, si tratta dei seguenti libri e registri:- libro dei soci

- libro delle obbligazioni

- libro delle adunanze e delle deliberazioni delle assemblee

- libro delle adunanze e delle deliberazioni del consiglio di amministrazione

- libro delle adunanze e delle deliberazioni del collegio sindacale

- libro delle adunanze e delle deliberazioni del comitato esecutivo;

- libro delle adunanze e delle deliberazioni delle assemblee degli obbligazionisti

- ogni altro libro o registro per i quali l’obbligo della bollatura è previsto da norme speciali.

Queste scritture, pertanto, vanno numerate e bollate presso il Registro Imprese della Camera di Commercio o presso un notaio.

Invece, gli altri libri contabili previsti dal codice civile (libro giornale e libro degli inventari) e quelli previsti dalle norme fiscali (registri Iva, registro beni ammortizzabili, ecc.) non devono essere vidimati.

Per tali scritture contabili, l’unica formalità richiesta per il loro uso è rappresentata dalla numerazione progressiva delle pagine eseguita direttamente dal soggetto obbligato alla tenuta delle stesse.Tassa annuale vidimazione libri sociali 2024: come si paga

I termini e le modalità di versamento sono i seguenti:

- il versamento per l’anno di inizio attività va effettuato utilizzando il bollettino di c/c postale n. 6007 intestato a: AGENZIA DELLE ENTRATE – CENTRO OPERATIVO DI PESCARA – BOLLATURA NUMERAZIONE LIBRI SOCIALI prima della presentazione della dichiarazione di inizio attività ai fini Iva

- il versamento per gli anni successivi va effettuato, entro il 16 marzo di ciascun anno, utilizzando il modello F24 esclusivamente in modalità telematica, con il codice tributo "7085 – Tassa annuale vidimazione libri sociali", indicando, oltre all’importo, l’anno per il quale versamento viene eseguito, cioè il periodo di riferimento.

Tassa annuale vidimazione libri sociali 2024: le sanzioni

Le Entrate specificano che l'omesso versamento è punito con la sanzione amministrativa pari ad un importo che va dal 100 al 200% della tassa medesima e non inferiore a 103 euro.

-

Modello 730 del 2024: le novità sui redditi di capitale di fonte estera

L’articolo 2 del Decreto Legislativo 239/96 dispone l’imposizione sostitutiva, oggi nella misura del 26%, sui redditi di capitale, quali ad esempio “interessi, premi ed altri frutti”.

L’imposta sostitutiva sui redditi di capitale di norma viene assolta dal contribuente per il tramite dell’intermediario residente che preleva in automatico una ritenuta a titolo d’imposta e la versa per conto del contribuente. In conseguenza di ciò, per questa tipologia di operazioni, il contribuente non è tenuto ad assolvere l’obbligo dichiarativo.

La situazione cambia nel momento in cui l’operazione non transita per il tramite di un intermediario residente in Italia, in assenza del quale la ritenuta alla fonte non viene operata, per cui il contribuente è tenuto a espletare l’obbligo dichiarativo e a versare l’imposta sostitutiva, in base alle previsioni dell’articolo 18 del TUIR.

La più frequente delle situazioni è quella che interessa gli interessi di fonte estera, quelli percepiti su depositi tenuti presso intermediari non residenti, che non possono applicare la ritenuta, ma monte sono le fattispecie interessate.

Sul modello Redditi PF l’obbligo dichiarato si assolve tramite il quadro RM. Fino all’anno scorso il modello 730 non prevedeva al suo interno la possibilità di dichiarare questa tipologia di redditi, per cui il contribuente, dopo la trasmissione del modello dedicato a dipendenti e pensionati, era tenuto a integrare la dichiarazione con la trasmissione separata del solo quadro RM.

La novità del modello 730 del 2024 è che il nuovo modello dichiarativo prevede una nuova sezione per la dichiarazione di questo tipo di redditi, per cui non sarà più necessario integrare il modello.

I redditi interessati

I redditi interessati dalla normativa sono i seguenti:

- interessi, premi ed altri frutti su titoli obbligazionari ed altri titoli equiparati, emessi all’estero;

- proventi derivanti dalla partecipazione a OICR in valori mobiliari di diritto estero, situati nell’UE;

- proventi da prestito titoli, corrisposti da soggetti non residenti;

- proventi da pronti contro termine e riporto su titoli e valute, corrisposti da soggetti non residenti;

- proventi da polizze di assicurazione e capitalizzazione stipulate con operatori non residenti;

- proventi da depositi all’estero di denaro, e di titoli mobiliari non azionari, dati a garanzia di finanziamenti;

- interessi e altri proventi da depositi e conti correnti bancari all’estero;

- utili di fonte estera da partecipazioni qualificate e non qualificate e da contratti di associazione in partecipazione con apporto di capitale;

- proventi derivanti dalla partecipazione ad organismi di investimento collettivo in valori mobiliari istituiti in Italia, diversi dai fondi immobiliari, e in Lussemburgo, percepiti senza applicazione dell’imposta sostitutiva.

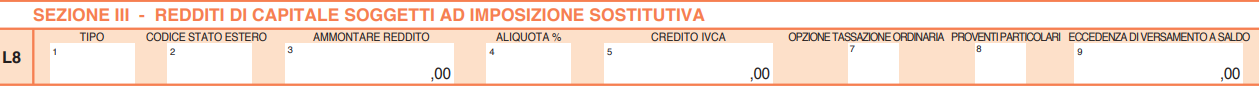

Il nuovo rigo L8 del quadro L

Il modello 730 dell’anno 2024, come accennato, all’interno del quadro L “Ulteriori dati”, prevede la nuova Sezione III “Redditi di capitale soggetti ad imposizione sostitutiva”, dedicata alla dichiarazione dei redditi di capitale di fonte estera che non hanno subito la ritenuta a titolo d’imposta.

Con più precisione, in base alle istruzioni del modello 730 del 2024, la dichiarazione si risolve nella compilazione del solo rigo L8, composto da 9 campi:

- TIPO: “la lettera corrispondente al tipo di reddito secondo l’elencazione riportata in Appendice alla voce Redditi di capitale di fonte estera soggetti ad imposta sostitutiva”;

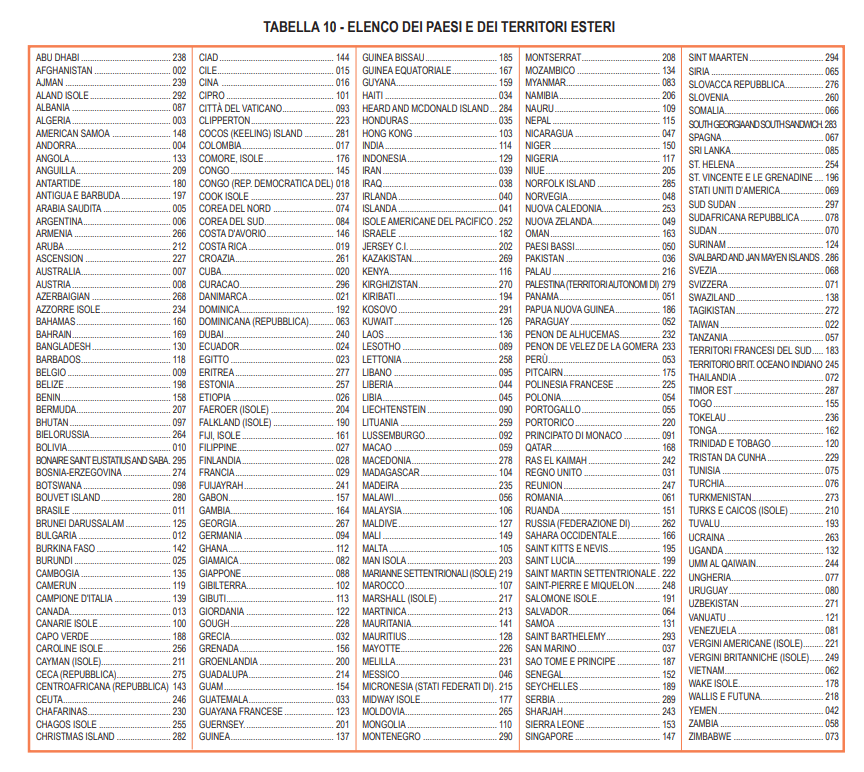

- CODICE STATO ESTERO: “il codice dello Stato estero in cui il reddito è stato prodotto”;

- AMMONTARE REDDITO: “l’ammontare del reddito, al lordo di eventuali ritenute subìte nello Stato estero in cui il reddito è stato prodotto”;

- ALIQUOTA %: “l’aliquota applicabile”;

- CREDITO IVCA: “il credito IVCA (Imposta sul valore dei contratti di assicurazione)”;

- OPZIONE TASSAZIONE ORDINARIA: “barrare la casella in caso di opzione per la tassazione ordinaria”, “in tal caso, per i proventi derivanti dalla partecipazione ad organismi di investimento collettivo in valori mobiliari di diritto estero compete il credito per le imposte eventualmente pagate all’estero”, “l’opzione per la tassazione ordinaria non può essere esercitata qualora gli utili di fonte estera siano derivati da partecipazioni non qualificate”;

- PROVENTI PARTICOLARI: “va barrata se trattasi dei proventi di cui al comma 1 dell’articolo 26-quinquies del d.P.R. numero 600 del 1973”, relativi agli OICR;

- ECCEDENZA DI VERSAMENTO A SALDO: “l’ammontare dell’eccedenza di versamento a saldo”.