-

IVA 2026: entro febbraio con il quadro VP

Entro il mese di febbraio scade l'invio della Dichiarazione IVA 2026 per i contribuenti che vogliono evitare l'invio della comunicazione LIPE del 4° trimestre 2025.

Tali soggetti possono effettuare la presentazione del modello Iva 2026 entro appunto la fine di febbraio includendo a tal proposito il Quadro VP.

Ricordiamo che la dichiarazione IVA 2026 per il periodo di imposta 2025 deve essere presentata, in via generale, per tutti i soggetti obbligati, entro il 30 aprile 2026: scarica qui Modello IVA e istruzioni 2026.

Dichiarazione IVA 2026: la LIPE 4° TRIM nel quadro VP

La Dichiarazione IVA 2026 anno d'imposta 2025, va inviata tramite il relativo modello predisposto dalle Entrate entro il 30 aprile prossimo, esclusivamente per via telematica, con le seguenti modalità:

- a) direttamente dal dichiarante;

- b) tramite un intermediario;

- c) tramite altri soggetti incaricati (per le Amministrazioni dello Stato);

- d) tramite società appartenenti al gruppo, ai sensi dell’art. 3, comma 2-bis del d.P.R. 22 luglio 1998, n. 322.

Attenzione al fatto che, tale scadenza è abbreviata in una particolare ipotesi, ossia per i soggetti che intendono "evitare" la LIPE del 4° trimestre.

I contribuenti che intendono includere nella Dichiarazione IVA anche la LIPE, devono compilare anche il Quadro VP del Modello IVA 2026 che appunto ha lo stesso contenuto della LIPE, salvo alcuni dettagli.

In caso di errore è comunque possibile presentare una dichiarazione correttiva nei termini.

Il quadro è riservato ai contribuenti che intendono avvalersi della facoltà prevista dall’articolo 21-bis del decreto-legge n. 78 del 2010, come modificato dall’articolo 12-quater del decreto-legge n. 34 del 2019, di comunicare con la dichiarazione annuale i dati contabili riepilogativi delle liquidazioni periodiche relative al quarto trimestre.

Si evidenzia che, in tal caso, la dichiarazione annuale deve essere presentata entro il mese di febbraio. Il presente quadro, pertanto, non può essere compilato qualora la dichiarazione sia presentata successivamente a tale termine.

Qualora il contribuente intenda inviare, integrare o correggere i dati omessi, incompleti o errati occorre compilare:

- il quadro VP, se la dichiarazione è presentata entro febbraio (in tal caso, non va compilato il quadro VH o il quadro VV

in assenza di dati da inviare, integrare o correggere relativamente ai trimestri precedenti al quarto); - il quadro VH (o VV), se la dichiarazione è presentata oltre febbraio.

In linea generale, per le modalità di compilazione del quadro e per l’individuazione dei dati da indicare nei righi che lo compongono

si fa rinvio alle istruzioni per la compilazione del modello di Comunicazione liquidazioni periodiche IVA.

Per quanto riguarda, invece, la compilazione dei campi 4 e 5 del rigo VP1 si precisa che:

- la casella del campo 4 deve essere barrata se i dati indicati nel quadro si riferiscono alla liquidazione dell’IVA per l’intero

- gruppo di cui all’articolo 73;

- il campo 5 deve essere compilato esclusivamente nei casi di operazioni straordinarie ovvero trasformazioni sostanziali soggettive avvenute nel corso dell’anno indicando la partita IVA del soggetto trasformato (società incorporata, scissa, soggetto conferente o cedente l’azienda, ecc.) nel modulo (o nei moduli) utilizzato per indicare i dati relativi all’attività da quest’ultimo svolta.

Si evidenzia che la compilazione di più moduli a causa della presenza di più quadri VP non modifica il numero di moduli di cui si compone la dichiarazione da indicare sul frontespizio.

-

Contributo sigilli doganali: decreto con gli importi 2026

Pubblicato in GU n 21 del 27 gennaio, il decreto 15 gennaio con i Criteri per fissare e aggiornare l'importo del contributo dovuto per l'acquisto di sigilli doganali.

In particolare, ai sensi dell'art. 28, comma 6, dell'allegato 1 al decreto legislativo 26 settembre 2024, n. 141, sono fissati i criteri in base ai quali l'Agenzia delle dogane e dei monopoli fissa e aggiorna il contributo dovuto per l'acquisto, da parte dei dichiaranti, dei sigilli forniti dalla medesima ADM.

Contributo sigilli doganali: decreto con gli importi 2026

L'articolo 2 prevede che il contributo per l'acquisto dei sigilli è pari al costo unitario sostenuto dall'ADM per il loro acquisto, quale risulta dal relativo contratto di approvvigionamento, maggiorato del 30 per cento in relazione ai costi amministrativi di fornitura e gestione dei medesimi sigilli.

L'importo del contributo, determinato ai sensi del comma 1 è pubblicato nel sito istituzionale dell'ADM.L'ADM provvede all'attuazione dei compiti di cui al presente decreto con le risorse individuate all'interno del proprio bilancio, senza apporto a carico del bilancio dello Stato.

-

L’Ade annuncia novità per i professionisti

Durante il 9° Forum Nazionale dei Commercialisti ed Esperti Contabili organizzato da Italia Oggi il Direttore delle Entrate Carbone ha svelato i nuovi servizi che nel corso del 2026 saranno resi disponibili per i professionisti.

Vediamo alcune delle sue anticipazioni.

L’Ade annuncia novità per i professionisti

Sono diverse le novità che le Entrate metteranno a disposizione di contribuenti e professionisti nel corso del 2026.

Il Direttore Ade Carbone, durante il Forum di italia Oggi ha annunciato alcune novità che vanno dal cassetto fiscale agli appuntamenti pomeridiani riservati ai professionisti.

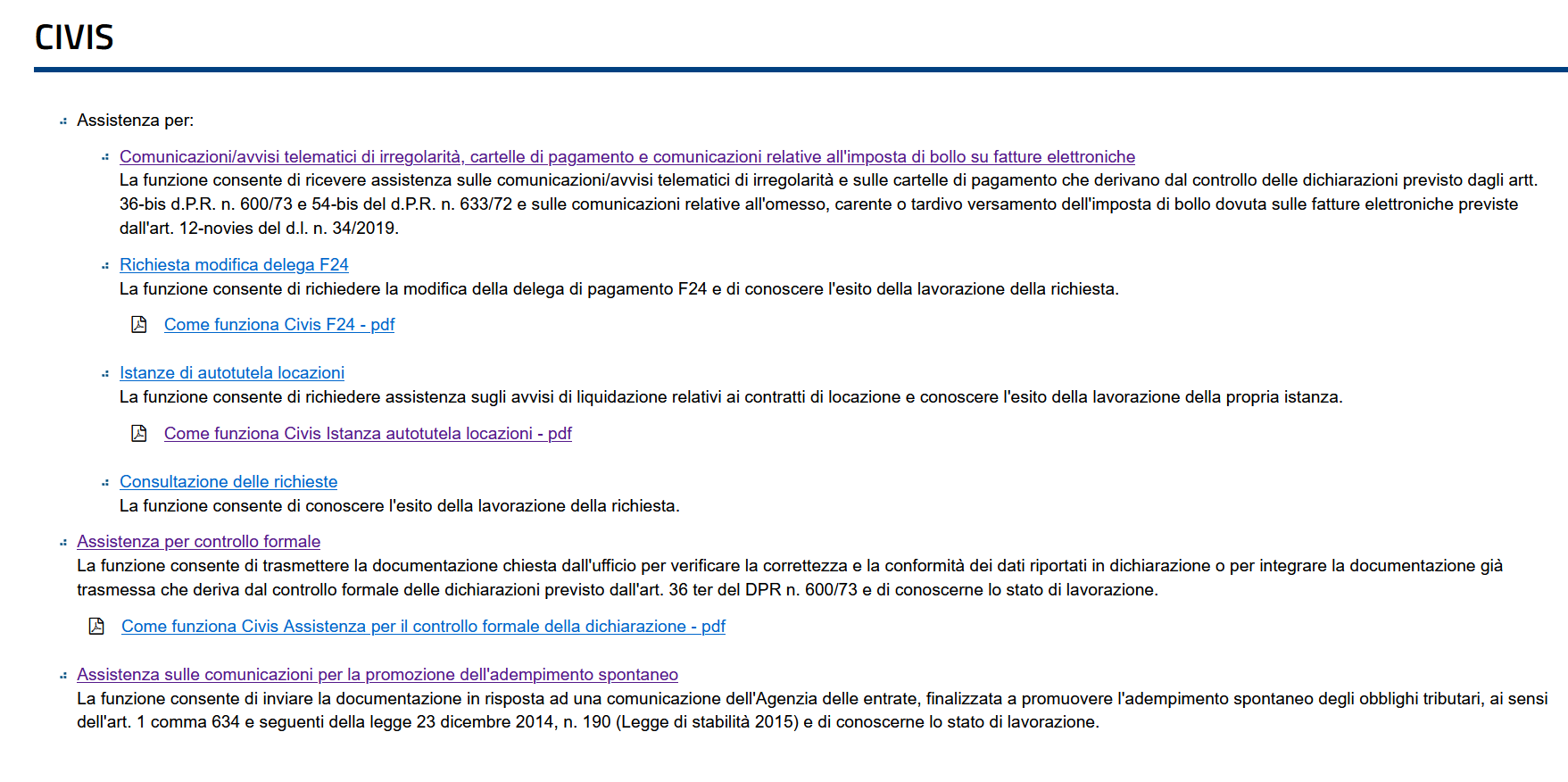

Relativamente al Cassetto Fiscale, il Direttore Carbone ha spieganto che “…entrerà in vigore il civis seconda istanza, cioè la possibilità di richiedere il riesame, da parte del contribuente o del suo professionista, laddove la prima istanza civis non abbia avuto l’esito sperato.”

Ad oggi il serivzio ricordiamolo prevede la possibilità compilando un form disponibile nel cassetto fiscale di replicare a:

Inoltre, in via sperimentale, dovrebbe partire un servizio rivolto ai professionisti che prevede l’apertura pomeridiana degli uffici AdE riservata agli appuntamenti con i professionisti che li richiedono.

In proposito Carbone ha specificato che: “Si tratta dell’apertura di alcuni sportelli che verranno riservati ai professionisti, proprio perché riteniamo che in alcuni casi sia opportuno un confronto diretto tra il contribuente/professionista e il funzionario dell’Agenzia delle Entrate per evitare appunto che non vengano percepite al meglio le istanze presentate dal mondo dei professionisti.”

Il servizio si avvierà solo dopo l’attivazione di tutte le altre soluzioni digitali messe a disposizione dell’Agenzia delle Entrate.

Il Direttore ha anche ricordato che negli ultimi anni l’AdE si è adoperata per snellire e semplificare il rapporto di collaborazione reciproca, tra gli altri ha citato la novità 2025 della Delega Unica, leggi qui, per tutti gli approfodnimenti.

-

Trust estero e cessione quote: chiarimento ADE su norma antielusiva

L'Agenzia delle Entrate, con la Risposta n. 17/2026, torna a occuparsi della complessa fiscalità legata ai trust esteri, affrontando un caso che ruota attorno a un trust svizzero istituito da una madre italiana per finalità successorie.

Il tema centrale è l'applicabilità della norma antielusiva dell'art. 16, co. 1, della L. n. 383/2001 in caso di successiva cessione delle quote distribuite dal trust ai beneficiari.

L'Ade in sintesi ha chiarito che il cittadino italiano residente in Svizzera, proprietario di una partecipazione pari al 60% del capitale di una Srl fiscalmente residente in Italia, se proceda alla cessione delle quote della società prima di cinque anni dalla data dell'attribuzione delle stesse da parte del Trust è tenuto a determinare il reddito diverso di natura finanziaria con gli stessi criteri che avrebbe dovuto seguire la madre.

Vediamo maggiori dettagli

Trust estero e cessione quote: quesiti dell’istante e replica ADE

Il comma 1 dell' art. 16, legge 18 ottobre 2001, n. 383, dispone che il beneficiario di un atto di donazione o di altra liberalità tra vivi, avente ad oggetto valori mobiliari inclusi nel campo di applicazione dell'imposta sostitutiva di cui all' art. 5 del D.Lgs. 21 novembre 1997, n. 461, ovvero un suo avente causa a titolo gratuito, qualora ceda i valori stessi entro i successivi cinque anni, è tenuto al pagamento dell'imposta sostitutiva come se la donazione non fosse stata, con diritto allo scomputo dall'imposta sostitutiva delle imposte eventualmente assolte ai sensi dell'art. 13.

Nel caso di specie l’Amministrazione finanziaria ha schiarito che il cittadino italiano, fiscalmente residente in Svizzera, proprietario di una partecipazione pari al 60% del capitale di una S.r.l. fiscalmente residente in Italia, qualora proceda alla cessione delle quote della società prima dei cinque anni dalla data dell'attribuzione delle stesse da parte del Trust è tenuto a determinare il reddito diverso di natura finanziaria con gli stessi criteri che avrebbe dovuto seguire la madre.

Pertanto, sarà dovuta l'imposta sostitutiva come se il dante causa dell'atto di liberalità avesse compiuto direttamente l'atto a titolo oneroso, determinando l'imposta dovuta secondo le regole ordinariamente previste dal D.Lgs. n. 461/1997 per le cessioni a titolo oneroso.

Conseguentemente, la plusvalenza eventualmente maturata sino alla data dell'attribuzione dovrà essere assoggettata ad imposizione in Italia, tenuto conto della circostanza per cui il dante causa della donazione si deve considerare la madre.

Più in dettaglio, l’istante pone cinque quesiti, collegati all’eventuale cessione delle partecipazioni e all’applicazione della Disposizione antielusiva.

- chiede se la cessione delle nude proprietà rientri nel perimetro dell’articolo, che impone la tassazione come se la donazione non fosse avvenuta se i beni sono ceduti entro 5 anni.

- chiede se il trust svizzero, oggi estinto, possa essere considerato interposto rispetto all’istante, per calcolare il quinquennio dall’attribuzione originaria (2020) e non dalla distribuzione (2022).

- chiede se il dies a quo decorra dal conferimento in trust del 2020 o dalla successiva distribuzione del 2022.

- in subordine, chiede la disapplicazione della norma, ritenendo assente qualsiasi intento elusivo

- e infine chiede se – in caso di applicazione della norma – il trust possa considerarsi il “dante causa”, così da rendere la cessione non imponibile in Italia (essendo il trust residente in Svizzera).

L’Agenzia chiarisce che anche la nuda proprietà di partecipazioni in S.r.l. è oggetto della disposizione antielusiva, poiché rientra nei redditi diversi ex art. 67 TUIR, soggetti a imposta sostitutiva ex art. 5 D.lgs. 461/1997.

L’Agenzia nega che il trust fosse interposto nei confronti dell’istante, perché:

- mancano prove concrete di esercizio dei poteri da parte dell’istante come protector;

- le email presentate dimostrano solo la volontà di smontare il trust, non un controllo sistematico sulla sua gestione.

Al contrario, viene riconosciuta l’interposizione del trust rispetto alla madre.

Ciò significa che l’effettivo “dante causa” non è il trust, ma la madre stessa. Infine il quinquennio, spiega l'ADe, decorre dal 2022.

Di conseguenza, la donazione rilevante ai fini fiscali è avvenuta nel 2022, e non nel 2020 come sostenuto dall’istante.

Pertanto, la cessione delle quote prima del 2027 attiva l’applicazione dell’art. 16 L. 383/2001.

L’Agenzia non ritiene configurabile un’esclusione della norma antielusiva, affermando che la struttura messa in atto (madre, trust svizzero, beneficiari esteri) rientra nelle condotte che la norma vuole colpire, anche se le conseguenze fiscali sono apparse più onerose.

L’ultimo quesito viene assorbito dalle risposte precedenti: il trust non può considerarsi “dante causa”, anche se era fiscalmente residente in Svizzera, perché l’interposizione riconosciuta è con la madre.

Riepilogo del chiarimento ADE

Quesito Risposta ADE Applicabilità della norma Sì, le quote sono soggette all’art. 16, co. 1 Interposizione trust/istante No, non dimostrata Interposizione trust/madre Sì, confermata Decorrenza del quinquennio Dal 2022 Disapplicazione norma Negata Dante causa = trust? No, è la madre

Allegati: -

E-fattura: come integrare con il CUP dal 27 gennaio

Dal 27 gennaio le Entrate hanno attivato il software necessario alla integrazione delle e-fatture per il CUP codice unico di progetto.

Ricordiamo che con il Provvedimento n 563301 del 10.12.2025 sono state approvate le modalità di integrazione del Codice unico di progetto nelle fatture elettroniche emesse per gli acquisti di beni e servizi oggetto di incentivi pubblici alle attività produttive.

Vediamo il dettaglio.

CUP fattura elettronica: come integrarla

L’articolo 5 del decreto-legge n. 13 del 2023 stabilisce, al comma 6, che a partire dal 1° giugno 2023 le fatture relative all’acquisizione dei beni e servizi oggetto di incentivi pubblici alle attività produttive, erogati a qualunque titolo e in qualunque forma da una Pubblica amministrazione, anche per il tramite di altri soggetti pubblici o privati, o in qualsiasi modo ad essi riconducibili, devono contenere il CUP di cui all’articolo 11 della legge 16 gennaio 2003, n. 3, riportato nell’atto di concessione o comunicato al momento di assegnazione dell’incentivo ovvero al momento della richiesta dello stesso.

Al fine di una corretta compilazione e contabilizzazione, ai fini fiscali, delle fatture elettroniche relative ad operazioni oggetto di incentivi, con il provvedimento viene definita una modalità per integrare l’informazione del CUP non riportato sulla fattura originaria o riportato in modo errato, mediante uno specifico servizio web reso disponibile al cessionario/committente, ovvero a un intermediario delegato, nell’area riservata del sito internet dell’Agenzia delle entrate (portale “Fatture e Corrispettivi”).A tale fine occorre accedere nell’area riservata del sito internet dell’Agenzia delle entrate è reso disponibile un servizio web mediante il quale il cessionario/committente può integrare la fattura elettronica trasmessa al Sistema di Interscambio con il Codice unico di progetto CUP, relativo alla spesa oggetto di incentivo pubblico, qualora all’atto dell’emissione della fattura tale informazione non sia stata riportata o sia stata riportata in modo errato.

Le fatture elettroniche per le quali è possibile integrare il CUP, utilizzando il servizio web sono quelle con data operazione successiva al 31 maggio 2023.

Mediante il servizio web il cessionario/committente può consultare l’elenco dei CUP presenti nelle fatture elettroniche ricevute al momento dell’emissione ovvero integrati tramite il medesimo servizio web.

Il servizio web può essere utilizzato dal cessionario/committente o da un intermediario di cui all’articolo 3, comma 3, del decreto del Presidente della Repubblica 22 luglio 1998, n. 322, con delega alla “Consultazione e acquisizione delle fatture elettroniche o dei loro duplicati informatici”, di cui al Provvedimento del Direttore dell’Agenzia delle entrate prot. n. 375356 del 2 ottobre 2024 e successive modificazioni.

La data di messa a disposizione del citato servizio web sarà resa nota con apposito avviso pubblicato sul sito internet dell’Agenzia delle entrate.CUP e-fatture: via al servizio per l’integrazione

Le Entrate informano del fatto che nell’area riservata del portale “Fatture e Corrispettivi” dal 27 gennaio è disponibile il servizio web che consente di integrare il Codice Unico di Progetto (CUP) nelle fatture elettroniche relative ad acquisti di beni e servizi oggetto di incentivi pubblici alle attività produttive.

Alloccorrenza, il cessionario o il committente possono provvedere ad inserire detta informazione nel caso in cui non sia stata riportata in fattura o sia stata indicata in modo errato dal cedente o prestatore e quest’ultimo non abbia provveduto a riemettere correttamente il documento dopo avere annullato quello errato tramite nota di credito.

Accedendo al servizio “Consultazione e acquisizione delle fatture elettroniche e dei loro duplicati informatici”, si trova all’interno del box “Comunicazioni”, il link “Integrazione CUP”.

Attenzione al fatto che il CUP inserito nella fattura elettronica dal cedente o dal prestatore al momento dell’emissione non può essere eliminato o rettificato poichè una volta trasmesso al Sistema di Interscambio, il file XML non è più modificabile.Pertanto, la correzione potrà avvenire mediante inserimento del CUP corretto grazie al nuovo servizio.

Allegati: -

Collegamento Cassa e POS: il Direttore Carbone rassicura sulle tempistiche

Dal 1° gennaio 2026 è in vigore il nuovo obbligo introdotto dalla scorsa legge di bilancio 2025 volto al contrasto dell'evasione fiscale.

In dettaglio è necessario collegare Pos e scontrini telematici.

In proposito le Entrate in data 31 ottobre hanno pubblicato il Provvedimento n 424470 con tutte le regole operative, ad oggi però si attende il software necessario a dare attuazione a questo obbligo.

Dal 1° gennio è già possibile indicare il metodo di pagamento dello scontrino come evidenzia l'agenzia al punto 4 del provvedimento del 31 ottobre 2025 che specifica: la memorizzazione puntuale dei dati dei pagamenti elettronici è effettuata al momento della registrazione delle operazioni di vendita o prestazione con lo strumento di certificazione dei corrispettivi, riportando nel documento commerciale le forme di pagamento utilizzate e il relativo ammontare.

In attesa dell'avviso per il software per collegare POS e Cassa, il Direttore ADE Carbone ha fatto il punto su questo nuovo adempimento durante il Forum dei Commercialisti di Italia Oggi.

Riepiloghiamo le regole del nuovo adempimento e le anticipazioni di Carbone.

Controlli sui corrispettivi: incassi e scontrini collegati dal 1° gennaio

In dettaglio, si stabilisce che la memorizzazione elettronica e la trasmissione telematica sono effettuate mediante strumenti tecnologici che garantiscano l’inalterabilità e la sicurezza dei dati, nonché la piena integrazione e interazione del processo di registrazione dei corrispettivi con il processo di pagamento elettronico.

A tal fine, lo strumento hardware o software mediante il quale sono accettati i pagamenti elettronici è sempre collegato allo strumento mediante il quale sono registrati e memorizzati, in modo puntuale, e trasmessi, in modo aggregato, i dati dei corrispettivi nonché i dati dei pagamenti elettronici giornalieri.

Il registratore potrà memorizzare sempre le informazioni di tutte le transazioni elettroniche, tranne i dati sensibili del cliente, e trasmettere all’agenzia delle Entrate l’importo complessivo dei pagamenti elettronici giornalieri acquisiti dall’esercente anche indipendentemente dalla registrazione dei corrispettivi.

Prevista una sanzione pecuniaria e una sanzione accessoria della sospensione della licenza o dell’autorizzazione all’esercizio dell’attività per ciascuna violazione di:

- mancato collegamento dello strumento hardware o software mediante il quale sono accettati i pagamenti elettronici con lo strumento mediante il quale sono registrati e memorizzati

- mancata trasmissione o memorizzazione dei dati dei pagamenti elettronici.

Anche se ci sono le regole operative delle entrate non è stato ancora attivato il servizio necessario a procedere.

Registratori di cassa e POS: sanzioni per chi non provvede

Si applica la sanzione amministrativa di euro 100 per ciascuna trasmissione, comunque entro il limite massimo di euro 1.000 per ciascun trimestre.

Inoltre si estende l’applicazione di tale sanzione, anche nei casi di violazione degli obblighi di memorizzazione o trasmissione dei pagamenti elettronici.

La sanzione amministrativa da euro 1.000 a euro 4.000 prevista per l'omessa installazione degli apparecchi per l'emissione dello scontrino fiscale si applica anche nel caso di mancato collegamento dello strumento hardware o software mediante il quale sono accettati i pagamenti elettronici allo strumento mediante il quale sono registrati e memorizzati, in modo puntuale, e trasmessi, in modo aggregato, i dati dei corrispettivi nonché i dati dei pagamenti elettronici giornalieri.

Leggi Pos e registratori di cassa: in vigore le nuove regole, si attende il software.

Cassa e POS: in attesa del software per il collegamento

La novità introdotta sarà tutta virtuale e si stabilirà direttamente dal portale dell’Agenzia delle Entrate.

Attualmente sono attivi oltre 2 milioni di registratori telematici e per rendere la procedura il più semplice e il meno invasiva possibile, le Entrate hanno deciso di realizzare un apposito servizio online denominato “Gestisci collegamenti”.

Il direttore Carbone ha specificato che ci sarà alcun costo per l’operazione e che “sarà possibile associare ai registratori telematici anche le nuove modalità di pagamento attraverso le piattaforme digitali”.

Viene ricordato che sebbene l’obbligo sia in vigore dal 1° gennaio 2026, le nuove disposizioni troveranno applicazione pratica solo con l’avvio delle procedure di collegamento tra i diversi sistemi sul sito dell’Agenzia delle Entrate.

Carbone ha ricordato che per stabilire il collegamento ci sarà tempo almeno fino alla metà di aprile inoltrata.

Gli esercenti avranno “un congruo termine per potersi organizzare”.

Il servizio online per collegare POS e registratori di cassa verrà messo a disposizione a partire da marzo e dall’avvio della procedura gli esercenti avranno 45 giorni di tempo per procedere.

Carbone rassicura gli utenti specificando che “C’è tutto il tempo per potersi organizzare, c’è tutto il tempo per poter mettere in piedi questo sistema che riteniamo che sarà molto efficace e molto utile sia dal lato dell’esercente sia per quanto riguarda il contrasto all’evasione, quindi per l’Agenzia delle Entrate”

-

Canone RAI 2026: tutte le regole per l’esenzione

Gli over 75 anni con reddito inferiore a 8.000 euro possono chiedere l'esenzione del pagamento del canone RAI 2026.

Vediamo tutte le regole per presentare la richiesta

Canone RAI 2026: chi può chiedere l’esenzione

L’esenzione dal versamento del canone viene riconosciuta a specifiche categorie di soggetti, purché presentino una dichiarazione sostitutiva che affermi la presenza di determinate condizioni.

Tra gli aventi diritto alla esenzione vi è chi non possiede un televisore. Tali soggetti hanno tempo fino al prossimo 2 febbraio per presentare la dichiarazione e ottenere l’esonero per tutto il 2026.

Dal 3 febbraio al 30 giugno si apre invece una seconda finestra per ottenere l’esonero per il secondo semestre dell’anno.

Esistono però altri soggetti che possono evitare l’addebito del canone e si tratta di:

- cittadini che abbiano compiuto i 75 anni di età a basso reddito,

- diplomatici e militari stranieri.

L’esonero degli over 75 a basso reddito è concesso alle seguenti condizioni:

- devono avere un reddito annuo proprio e del coniuge non superiore complessivamente a 8mila euro

- non devono avere conviventi titolari di un reddito proprio, salvo la presenza di collaboratori domestici, colf e badanti,

- l’apparecchio televisivo deve essere ubicato nel luogo di residenza

Per essere esonerati dal pagamento del canone tv, gli ultrasettantacinquenni possono presentare una dichiarazione sostitutiva con cui attestano il possesso dei requisiti sopra elencati.

Attenzione al fatto che l’agevolazione spetta:

- per l’intero anno, se il compimento del 75° anno è avvenuto entro il 31 gennaio dell’anno stesso

- solo per il secondo semestre, se il compimento del 75° anno è avvenuto dal 1° febbraio al 31 luglio dell’anno

Se le condizioni di esenzione attestate nella prima dichiarazione sostitutiva restano invariate è possibile fruire dell’esonero anche nelle annualità successive e non occorre presentare una nuova dichiarazione.

Canone RAI 2026: come chiedere l’esenzione

L'esenzione dal pagamento del canone RAI vale per tutto l'anno in cui si fa richiesta e va rinnovata l'anno successivo a meno di certe condizioni.

La domanda deve essere inoltrata all'Agenzia delle Entrate.

I cittadini che non possiedono un apparecchio televisivo dovranno presentare una dichiarazione sostitutiva di non detenzione per evitare l’addebito in bolletta.

Coloro che hanno già compiuto 75 anni e con reddito inferiore agli 8mila euro dovranno inoltrare un'altra dichiarazione con cui attestano il possesso dei requisiti per essere esonerati dal pagamento.

Attenzione, se la richiesta è stata già presentata gli scorsi anni e le condizioni permangono, si potrà beneficiare dell'esenzione automaticamente, senza procedere con la domanda.

Anche diplomatici e militari stranieri dovranno inoltrare l'apposita dichiarazione sostitutiva per non pagare la tassa.

Al fine di presentare la domanda è possibile scaricare il fac simile dal sito delle Entrate, clicca qui per accedere alla modulistica che corrisponde al proprio caso e le relative modalità di presentazione della domanda.

Canone RAI: come richiedere il rimborso se si ha diritto

I cittadini che hanno pagato il canone TV, pur essendo in possesso dei requisiti previsti dalla legge per l'esonero, possono chiederne il rimborso mediante il modello per la richiesta di rimborso che contiene anche la dichiarazione sostitutiva attestante la sussistenza delle condizioni e dei requisiti che danno diritto all’esenzione.

In alternativa, se il canone non dovuto è stato versato mediante la bolletta elettrica, è possibile richiedere il rimborso, dopo aver presentato la dichiarazione sostitutiva che attesta il possesso dei requisiti, utilizzando il modello – pdf che può essere trasmesso anche on line indicando la causale 1.

La dichiarazione sostitutiva e la richiesta di rimborso possono:

- essere spedite a mezzo del servizio postale in plico raccomandato, senza busta, al seguente indirizzo Agenzia delle entrate – Direzione Provinciale I di Torino – Ufficio Canone TV – Casella postale 22 – 10121 Torino (in tal caso va allegata copia di un valido documento di riconoscimento);

- essere trasmesse, firmate digitalmente, tramite posta elettronica certificata all’indirizzo [email protected];

- essere consegnate dall’interessato presso un qualsiasi ufficio territoriale dell’Agenzia delle entrate.