-

Le imposte indeducibili e quelle parzialmente deducibili sui modelli Redditi 2023

La dichiarazione dei Redditi, tra le altre cose, è quell’adempimento che per l’impresa fa da raccordo tra la normativa civile e fiscale.

Per le imprese che redigono il bilancio, e in generale per i contribuenti in contabilità ordinaria, le imposte sono una componente da rilevare in contabilità in base al principio civilistico della competenza economica, a nulla interessando il fatto che queste siano deducibili o meno dal reddito d’impresa.

Da un punto di vista fiscale il discorso è molto diverso, in quanto la deduzione è regolata dal comma 1 dell’articolo 99 del TUIR, secondo il quale “le imposte sui redditi e quelle per le quali è prevista la rivalsa, anche facoltativa, non sono ammesse in deduzione. Le altre imposte sono deducibili nell'esercizio in cui avviene il pagamento”.

Quindi, la normativa fiscale dispone che sono indeducibili:

- le imposte sui redditi (IRES o IRPEF, a seconda del contribuente);

- le imposte per cui è prevista la rivalsa (IVA ed altre imposte minori).

Si accompagnano a queste le imposte la cui indeducibilità, parziale o totale, discende non dall’articolo 99 del TUIR ma da altre norme, spesso dalle stesse norme che le hanno istituite.

Le imposte fiscalmente deducibili dal reddito d’impresa (come ad esempio la TARI), lo sono nell’esercizio in cui avviene il pagamento.

Alla luce del fatto che la deducibilità fiscale di una imposta non è questione che interessa il bilancio d’esercizio, il quale attrae tutto, alla dichiarazione dei Redditi del contribuente viene affidato il compito di mettere in relazione le due linee normative.

Il primo ad essere interessato dalla questione è il rigo RF16 del modello Redditi SC 2023, denominato “Imposte indeducibili o non pagate (art. 99, comma 1)”, sul quale il contribuente dovrà esporre l’importo delle imposte rilevate per competenza ma indeducibili, e quelle rilevate per competenza, potenzialmente deducibili, ma non pagate (e quindi deducibili nell’anno fiscale in cui avverrà il pagamento)

La compilazione del rigo interessa le imposte esposte in Conto Economico; se, per qualsiasi motivo, queste transitano invece solo dallo Stato Patrimoniale (come accade, ad esempio, per l’IVA indetraibile a diretta imputazione del costo del bene capitalizzato), l’esposizione sul rigo RF16 non è prevista.

Caso più complesso di compilazione del modello Redditi SC 2023 è quello delle imposte parzialmente deducibili, come ad esempio possono essere l’IMU e l’IRAP; in questo caso:

- sul rigo RF16 sarà indicato l’intero ammontare dell’imposta di competenza (la quota indeducibile maggiorata di quella deducibile), come variazione in aumento;

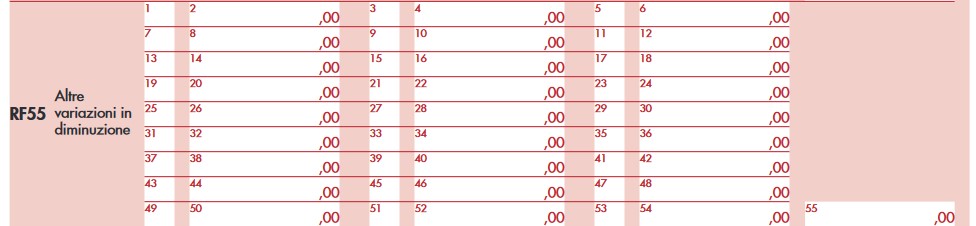

- sul rigo RF55, denominato “Altre variazioni in diminuzione”, sarà indicato l’ammontare deducibile dell’imposta, come variazione in diminuzione

Come già accennato, la questione riguarda generalmente le imprese che redigono in bilancio, le quali, di solito, sono società di capitali, per cui i riferimenti inseriti sono quelli relativi al modello Redditi SC 2023.

Però le medesime modalità di esposizione in dichiarazione sono previste anche per le società di persone e le imprese individuali in contabilità ordinaria, nei quali casi si adopereranno i righi RF16 e RF55 del modello Redditi SP 2023 e del modello Redditi PF 2023.

Alle imprese in contabilità semplificata non è richiesta l’indicazione sia della variazione in aumento che di quella in diminuzione, essendo sufficiente esporre, tra le variazioni in diminuzione (al rigo RG22 tra gli “Altri componenti negativi”), la quota deducibile dell’imposta versata.

-

Credito autotrasportatori gas liquefatto: domande entro il 6 luglio

Fino alle ore 24 del giorno 6 luglio sarà possibile presentare le domande per il credito di imposta per gli autotrasportatori gas liquefatto.

Ricordiamo che dalle ore 12 del 15 giugno è attiva la piattaforma dell'Agenzia delle Dogane per presentare domanda.

Il Decreto Direttoriale 15 maggio 2023 ha dettato i criteri e le modalità per l’erogazione di 25 milioni di euro per sostenere le spese per l’acquisto di carburanti, per le imprese di autotrasporto di merci che hanno utilizzato mezzi ecologici alimentati a gas liquefatto (GNL) nel periodo 1 febbraio – 31 dicembre 2022.

Il decreto, che attua la disposizione prevista nel decreto-legge n. 17/2022 (convertito, con modifiche, con legge 27 aprile 2022, n. 34), recante: “Misure urgenti per il contenimento dei costi dell’energia elettrica e del gas naturale, per lo sviluppo delle energie rinnovabili e per il rilancio delle politiche industriali” , disciplina le modalità di erogazione dei contributi, sotto forma di credito d’imposta, per il ristoro, nella misura massima del 20%, delle spese sostenute per l’acquisto di GNL dalle imprese di autotrasporto di merci per conto di terzi.

La richiesta per usufruire dell’agevolazione dovrà essere presentata tramite la piattaforma informatica dedicata dell’Agenzia delle dogane e dei monopoli, a decorrere dalle ore 12:00 del 15 giugno e fino alle ore 24:00 del 6 luglio 2023.

Tax credit gas naturale liquefatto: i beneficiari

Viene specificato che, possono accedere al contributo:

- le imprese aventi sede legale o stabile organizzazione in Italia,

- iscritte al Registro elettronico nazionale (R.E.N.) di cui all'art. 16 del regolamento (CE) del Parlamento europeo e del Consiglio del 21 ottobre 2009

- e all'Albo degli autotrasportatori di cose per conto di terzi,

- esercenti attività logistica e di trasporto delle merci in conto terzi con mezzi di trasporto ad elevata sostenibilità ad alimentazione alternativa a metano liquefatto.

Tax credit gas naturale liquefatto: ammontare

Le risorse nel limite dell'importo complessivo previsto sono assegnate, sotto forma di credito d'imposta, nella misura pari al 20 per cento delle spese sostenute a partire dal 1° febbraio 2022 e per tutto l'anno 2022, al netto dell'imposta sul valore aggiunto, per l'acquisto del gas naturale liquefatto necessario per la trazione dei mezzi di trasporto ed utilizzati per l'esercizio delle attività ivi indicate, comprovato mediante le relative fatture d'acquisto.

Tax credit gas naturale liquefatto: come richiederlo

L'istanza è presentata dalle ore 12 del 15 giugno per il tramite di apposita piattaforma informatica che consente di inserire i dati necessari alla determinazione del credito concedibile:

- identificazione dell'impresa,

- indicazione delle fatture di acquisto di gas naturale liquefatto,

- somme spese dall'impresa,

- indicazione dei veicoli per i quali il GNL è stato acquistato, coerentemente alla TCF Comunicazione C (2022)7945 final.

La piattaforma informatica è implementata dall'Agenzia delle dogane e dei monopoli che acquisisce i dati.

Il credito d'imposta è utilizzabile esclusivamente in compensazione, ai sensi dell'art. 17 del decreto legislativo 9 luglio 1997, n. 241.

Tax credit gas naturale liquefatto: come usarlo

Il credito d’imposta è utilizzabile esclusivamente in compensazione, ai sensi dell’articolo 17 del decreto legislativo 9 luglio 1997, n. 241, presentando il modello F24 unicamente attraverso i servizi telematici messi a disposizione dall’Agenzia delle entrate, pena il rifiuto dell’operazione di versamento, decorsi dieci giorni dalla trasmissione dei dati di cui all’articolo 6, comma 1.

L’ammontare del credito di imposta utilizzato in compensazione non deve eccedere l’importo concesso dal Ministero delle infrastrutture e dei trasporti, pena lo scarto dell’operazione di versamento.

Il credito d’imposta non concorre alla formazione del reddito d’impresa né della base imponibile dell’imposta regionale sulle attività produttive e non rileva ai fini del rapporto di cui agli articoli 61 e 109, comma 5, del testo unico delle imposte sui redditi approvato con decreto del Presidente della Repubblica 22 dicembre 1986, n. 917.

-

Codice Appalti 2023: operativo dal 1 luglio

Pubblicato in GU n. 77 supplemento ordinario n. 12 del 31 marzo il Decreto legislativo n 36 (Nuovo codice degli appalti).

Il nuovo codice è entrato in vigore dal 1 aprile la sua reale operatività parte dal 1 luglio e fino a tale data, per i bandi pubblicati, restano le vecchie regole.

Prima di vedere il nuovo calendario, specifichiamo che, come anche sottolineato da una nota ANCI del 30 marzo, tra le principali novità del codice degli appalti spiccano:

- Responsabile Unico di Progetto: il RUP diventa il responsabile unico del progetto per le fasi di programmazione, progettazione, affidamento e per l’esecuzione di ciascuna procedura soggetta al codice. È previsto che possa essere nominato tra i dipendenti assunti anche a tempo determinato della stazione appaltante o dell’ente concedente;

- Subappalto: nel recepire i rilievi della Corte di Giustizia e dalla Commissione UE, è consentito il subappalto senza limiti percentuali e il c.d. subappalto a cascata, permettendo tuttavia ai funzionari pubblici di limitare tali possibilità, proprio in ossequio ai principi di fiducia e risultato, inserendo nel documento di gara motivazioni specifiche;

- Appalto integrato: è prevista la possibilità di affidare la progettazione esecutiva e l’esecuzione dei lavori sulla base di un progetto di fattibilità tecnico-economica approvato. Tale facoltà non può essere esercitata per gli appalti di opere di manutenzione ordinaria. La norma è efficace dal 1° luglio 2023 e dunque in continuità con la proroga al 30 giugno 2023 della sospensione del divieto di appalto integrato (previsto dall’articolo 59 del decreto legislativo n. 50/2016), già disposta dal dl 77/2021.

Codice degli appalti 2023: il nuovo calendario

Per la tempistica della applicabilità delle nuove norme è il nuovo codice stesso a prevedere cosa accadrà.

In particolare, l’articolo 229 del Dlgs precisa che le disposizioni del Codice acquisiranno efficacia dal 1° luglio dello stesso anno, il nuovo codice manterrà in vigore fino a tale data, le norme del precedente codice n. 50/16.

Inoltre per ciò che è in corso, il codice dei contratti in vigore dal 1° aprile, individua con l'articolo 226 comma due quali siano i procedimenti ai quali continua ad applicarsi l’attuale sistema regolatorio del decreto legislativo n. 50/16.

Nello specifico, riportiamo nel dettaglio quanto previsto dal codice dall'art 226.

Il decreto legislativo 18 aprile 2016, n. 50, è abrogato dal 1° luglio 2023.

A decorrere dalla data in cui il codice acquista efficacia ai sensi dell'articolo 229, comma 2, le disposizioni di cui al decreto legislativo n. 50 del 2016 continuano ad applicarsi esclusivamente ai procedimenti in corso.

A tal fine, per procedimenti in corso si intendono:

a) le procedure e i contratti per i quali i bandi o avvisi con cui si indice la procedura di scelta del contraente siano stati pubblicati prima della data in cui il codice acquista efficacia;

b) in caso di contratti senza pubblicazione di bandi o avvisi, le procedure e i contratti in relazione ai quali, alla data in cui il codice acquista efficacia, siano stati gia' inviati gli avvisi a presentare le offerte;

c) per le opere di urbanizzazione a scomputo del contributo di costruzione, oggetto di convenzioni urbanistiche o atti assimilati comunque denominati, i procedimenti in cui le predette convenzioni o atti siano stati stipulati prima della data in cui il codice acquista efficacia;

d) per le procedure di accordo bonario di cui agli articoli 210 e 211, di transazione e di arbitrato, le procedure relative a controversie aventi a oggetto contratti pubblici, per i quali i bandi o gli avvisi siano stati pubblicati prima della data in cui il codice acquista efficacia, ovvero, in caso di mancanza di pubblicazione di bandi o avvisi, gli avvisi a presentare le offerte siano stati inviati prima della suddetta data.

In merito alle abrogazioni, l'art.226 continua specificando che, fermo restando quanto previsto dall'articolo 225, sono abrogati dal 1° luglio 2023:

a) il regio decreto 3 maggio 1923, n. 1612;

b) l'articolo 11, comma 5, lettere d) e f), della legge 23 dicembre 1992, n. 498;

c) il decreto del Presidente della Repubblica 27 aprile 2006, n. 204;

d) l'articolo 1, comma 32, della legge 6 novembre 2012, n. 190;

e) il decreto del Ministro dello sviluppo economico 7 giugno 2017, n. 122;

f) il decreto del Ministro dei beni e delle attività culturali e del turismo 22 agosto 2017, n. 154;

g) il decreto del Ministro dell'economia e delle finanze 28 settembre 2022, pubblicato nella Gazzetta Ufficiale della Repubblica italiana n. 239 del 12 ottobre 2022.

Fermo restando quanto previsto dall'articolo 225, è abrogato dal 1° gennaio 2024 il decreto del Ministro delle infrastrutture e dei trasporti 2 dicembre 2016, pubblicato nella Gazzetta Ufficiale della Repubblica italiana n. 20 del 25 gennaio 2017.

Ogni richiamo in disposizioni legislative, regolamentari o amministrative vigenti al decreto legislativo 18 aprile 2016, n. 50, o al codice dei contratti pubblici vigente alla data di entrata in vigore del codice, si intende riferito alle corrispondenti disposizioni del codice o, in mancanza, ai principi desumibili dal codice stesso.

-

Imprese agricole alluvionate: domande dal 3.07 al MIA di ISMEA

ATTENZIONE con un comunicato ISMEA informa che per esaurimento fondi il portale è stato chiuso lo stesso giorno in cui sono partite le domande ossia in data 3 luglio.

Con un comunicato del 26 giugno ISMEA informava che dalle ore 12.00 di lunedì 3 luglio sarà possibile presentare le domande per il Prestito MIA (Misura Intervento Alluvione), il nuovo intervento di ISMEA finalizzato ad assicurare alle imprese agricole e della pesca, colpite dai recenti eventi alluvionali, la liquidità per tutti i processi inerenti al ciclo produttivo. Possono accedere alla misura le PMI agricole e della pesca con sede legale o operativa o con superfici aziendali nei territori individuati dal decreto legge 1° giugno 2023, n.61.

Il Prestito MIA è erogato a tasso zero: oggetto di rimborso sarà quindi la sola quota capitale mentre gli oneri finanziari saranno azzerati mediante la concessione di un contributo in de minimis.

La durata è fissata in cinque anni e il rimborso ha luogo mediante il pagamento di 12 rate trimestrali a partire dal 27° mese dall'erogazione.

Il prestito MIA è assistito da cambiale agraria e correlato al 50% del fatturato 2022 della PMI, con un limite massimo di 30 mila euro per singola impresa.

La domanda potrà essere presentata esclusivamente in forma telematica sul portale dedicato:

- https://strumenti.ismea.it/

- dalle ore 12.00 del 3 luglio

- e successivamente dal lunedì al venerdì, dalle ore 9.00 alle ore 17.00.

Le domande saranno istruite secondo l'ordine cronologico di presentazione, fino ad esaurimento della dotazione finanziaria complessiva, pari a 15 milioni di euro. I contratti di prestito, attivabili anche a distanza, dovranno essere firmati entro il 30 novembre 2023.

Come specificato precedentemente dall'ISMEA il prestito è riservato:

- alle PMI agricole, così come definite dall’Allegato I del Regolamento (UE) n.2022/2472 della Commissione del 14 dicembre 2022 e che alla data del 31 dicembre 2022 non si trovavano già in difficoltà ai sensi dell’articolo 2, punto 18, del regolamento (UE) n. 651/2014, e 2.

- alle PMI della pesca, così come definite dall’Allegato I del Regolamento (UE) n.2022/2473 della Commissione del 14 dicembre 2022 e che alla data del 31 dicembre 2022 non si trovavano già in difficoltà ai sensi d e ll'articolo 2, punto 18, del regolamento (UE) n. 651/2014. Si specifica che al momento della domanda di accesso al prestito, la PMI deve risultare regolarmente iscritta al Registro delle Imprese con la qualifica di “impresa agricola” ai sensi dell'articolo 1 del decreto legislativo 18 maggio 2001, n. 228, ovvero di “impresa ittica” ai sensi dell’articolo 4 del decreto legislativo 9 gennaio 2012, n.4.

Scarica qui il prospetto con tutte le regole per richiedere il prestito.

Le misure ISMEA per gli agricoltori alluvionati

Ricordiamo che con un comunicato del 24 maggio ISMEA informava delle misure disposte a sostegno delle popolazioni colpite dall'alluvione dell'Emilia.

Per le imprese titolari di finanziamenti in essere con ISMEA:

- sospensione dei pagamenti delle rate con scadenza 2023 per un periodo pari alla durata dello stato di emergenza;

- sospensione dei termini concessi per la realizzazione dei piani aziendali per un periodo pari alla durata dello stato di emergenza e conseguente spostamento della data termine di chiusura del piano;

- sospensione dei termini concessi per la realizzazione degli investimenti finanziati per un periodo pari alla durata dello stato di emergenza e conseguente spostamento della data del termine;

- sospensione dei termini concessi per la richiesta degli Stati Avanzamento Lavori (SAL) per un periodo pari alla durata dello stato di emergenza e conseguente spostamento della data del termine;

- sospensione di tutte le attività di non-performing e quelle di attestazione ai sensi dell'art. 13, comma 4-bis, D.L. 193/2016 per un periodo pari alla durata dello stato di emergenza.

Le sospensioni approvate operano automaticamente.

Viene specificato che, relativamente alle rate di ammortamento la sospensione riguarda sia la quota capitale che la quota interessi.

Le modalità di rinvio saranno determinate nel corso del corrente esercizio finanziario, neutralizzando comunque al momento l'applicazione di interessi di sospensione per il 2023.

Leggi: Decreto Alluvione Emilia: tutti gli aiuti alle imprese in vigore dal 2 giugno con tutte le misure del governo.

-

Spese mediche disabili: cosa è deducibile e cosa no

Nelle Circolare n 15 del 19 giugno le Entrate hanno fornito chiarimenti sui principali documenti di prassi relativi alle spese che danno diritto a deduzioni dal reddito, detrazioni d’imposta, crediti d’imposta e altri elementi rilevanti per la compilazione della dichiarazione dei redditi delle persone fisiche 2023 e per l’apposizione del visto di conformità per l’anno d’imposta 2022

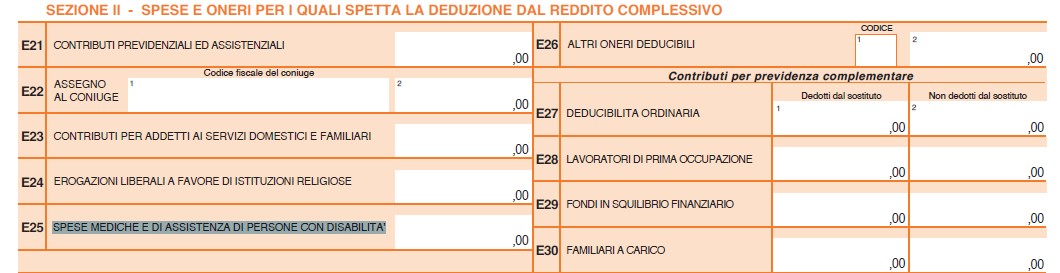

Nello specifico vediamo, le spese mediche e di assistenza specifica per le persone con disabilità che vanno indicati nel rigo E25 Sezione II del Modello 730/2023.

Nella Circolare n 15 viene ricordato che sono interamente deducibili dal reddito complessivo:

Nella Circolare n 15 viene ricordato che sono interamente deducibili dal reddito complessivo:- le spese mediche generiche (prestazioni rese da un medico generico, acquisto di farmaci o medicinali)

- e di assistenza specifica

sostenute dai disabili nei casi di grave e permanente invalidità o menomazione.

Spese mediche disabili: chi è considerato disabile

E' bene ricordare che sono considerate persone con disabilità, oltre quelle che hanno ottenuto il riconoscimento dalla Commissione medica istituita ai sensi dell’art. 4 della l. n. 104 del 1992, anche le persone che sono state ritenute invalide da altre Commissioni mediche pubbliche incaricate ai fini del riconoscimento dell’invalidità civile, di lavoro e di guerra, purché presentino le condizioni di minorazione sopra citate.

Per i soggetti riconosciuti portatori di handicap ai sensi della l. n. 104 del 1992, la grave e permanente invalidità o menomazione, menzionata dall’art. 10, comma 1, lett. b), del TUIR, non implica necessariamente la condizione di handicap grave di cui all’art. 3, comma 3, della l. n. 104 del 1992, essendo sufficiente la condizione di handicap di cui all’art. 3, comma 1.

Per i soggetti riconosciuti invalidi civili occorre, invece, accertare la grave e permanente invalidità o menomazione; questa, laddove non sia espressamente indicata nella certificazione, può essere comunque ravvisata nelle ipotesi in cui sia attestata un’invalidità totale nonché in tutte le ipotesi in cui sia attribuita l’indennità di accompagnamento (Risoluzione 23.09.2016, n. 79/E).

I grandi invalidi di guerra, di cui all’art. 14 del TU in materia di pensioni di guerra, e le persone a essi equiparate, sono considerati portatori di handicap in situazione di gravità e non sono assoggettati agli accertamenti sanitari della Commissione medica istituita ai sensi dell’art. 4 della l. n. 104 del 1992. In questo caso è sufficiente presentare il provvedimento definitivo (decreto) di concessione della pensione privilegiata (art. 38 della l. n. 448 del 1998).Spese mediche disabili: la deduzione nel modello 730/2023

Sono deducibili le spese mediche generiche (farmaci o medicinali, prestazioni mediche generiche, ecc.), nonché quelle di assistenza specifica.

Rientrano nelle spese di assistenza specifica le prestazioni rese da personale paramedico abilitato (es. infermieri professionali) ovvero da personale autorizzato ad effettuare prestazioni sanitarie specialistiche (ad esempio prelievi ai fini di analisi, applicazioni con apparecchiature elettromedicali, esercizio di attività riabilitativa).Rientrano in tale categoria ad esempio le prestazioni relative:

- al personale in possesso della qualifica professionale di addetto all’assistenza di base o di operatore tecnico assistenziale, esclusivamente dedicato all’assistenza diretta della persona;

- al personale di coordinamento delle attività assistenziali di nucleo;

- al personale con la qualifica di educatore professionale;

- al personale qualificato addetto ad attività di animazione e/o di terapia occupazionale.

Le prestazioni sanitarie rese alla persona dalle figure professionali elencate nel d.m. 29 marzo 2001 sono deducibili anche senza una specifica prescrizione medica (non richiesta nell’ottica di semplificare gli adempimenti fiscali per i contribuenti).

Ai fini della deduzione, il contribuente deve essere in possesso di un documento di certificazione del corrispettivo, rilasciato dal professionista sanitario, dal quale risulti la figura professionale che ha reso la prestazione e la descrizione della prestazione sanitaria resa (Circolare 1.06.2012 n. 19/E, risposta 2.2).

Sono deducibili anche le spese sostenute per:

- le attività c.d. di ippoterapia e musicoterapia

- a condizione che le stesse vengano prescritte da un medico che ne attesti la necessità per la cura del portatore di handicap

- e siano eseguite in centri specializzati direttamente da personale medico o sanitario specializzato (psicoterapeuta, fisioterapista, psicologo, terapista della riabilitazione, ecc.), ovvero sotto la loro direzione e responsabilità tecnica (Circolare 1.06.2012 n. 19/E, risposta 3.3).

Attenzione al fatto che, tra le spese sanitarie deducibili rientrano anche quelle relative ad una persona deceduta, se sostenute dagli eredi dopo il suo decesso. Se le spese sono state sostenute da più eredi, ognuno di essi beneficerà della deduzione sulla quota di spesa effettivamente sostenuta.

Inoltre, trattandosi di oneri deducibili non si applica l’obbligo di tracciabilità del pagamento previsto dall’anno d’imposta 2020 per poter fruire della detrazione dall’imposta lorda nella misura del 19 per cento delle spese sanitarie.

ATTENZIONE

A seguito di vari chiarimenti forniti dal Ministero della salute, NON sono deducibili:

- le spese sostenute per prestazioni rese dal pedagogista, il quale, secondo quanto evidenziato nel parere tecnico acquisito dall’Agenzia delle entrate dal Ministero della salute, non può essere considerato un professionista sanitario, in quanto opera nei servizi socio-educativi, socio-assistenziali e socio-culturali (Circolare 2.03.2016 n. 3/E, risposta 1.2);

- le spese sanitarie specialistiche (analisi, prestazioni chirurgiche e specialistiche) nonché quelle per l’acquisto dei dispositivi medici che danno diritto alla detrazione del 19 per cento sulla parte che eccede euro 129,11. Tali spese vanno pertanto indicate nel Rigo E1. Nel caso in cui il dispositivo medico rientri tra i mezzi necessari all’accompagnamento, alla deambulazione, alla locomozione e al sollevamento delle persone con disabilità (ad esempio, stampelle), il diritto alla detrazione del 19 per cento potrà essere fatto valere sull’intero importo della spesa sostenuta da indicare nel Rigo E3;

- le spese corrisposte ad una Cooperativa per sostenere un minore portatore di handicap nell’apprendimento. Il Ministero della salute, interpellato sulla questione, ha precisato che tale attività, di natura essenzialmente pedagogica e posta in essere da operatori non sanitari, pur se qualificati nel sostegno didattico – educativo, è priva di connotazione sanitaria. Né rileva il fatto che l’attività sia effettuata sotto la direzione di una psicologa.

-

Indebiti utilizzi bonus: elenco uffici ADE preposti ai controlli

Con Provvedimento n 237466 del 27 giugno le Entrate stabiliscono che in caso di violazioni relative:

- alla cessione di bonus fiscali

- o alla fruizione di contributi a fondo perduto,

è la direzione provinciale dell’Agenzia, nell’ambito della quale è ubicato il domicilio fiscale del contribuente, l’ufficio competente per i controlli.

Viene anche stabilito che, in mancanza di domicilio fiscale, nell’ipotesi di bonus edilizi, invece, la competenza è individuata in base al domicilio del fornitore.

Il provvedimento del 27 giugno 2023 da attuazione a quanto previsto dal al comma dell’articolo 1, del Bilancio 2022 (legge n. 234/2021).

In particolare, come specificato nelle motivazioni al documento di prassi, il comma 35, il quale ripropone i contenuti dell’articolo 3 dell’abrogato Dl 157/2021, infatti, stabilisce che i poteri (di cui ai commi precedenti) di emettere atti di recupero, da notificare “entro il 31 dicembre del quinto anno successivo a quello in cui è avvenuta la violazione”, e irrogare sanzioni, spettano all'ufficio dell'Agenzia delle entrate competente in ragione del domicilio fiscale del contribuente/beneficiario, al momento della commissione della violazione.In mancanza del domicilio fiscale, la competenza va attribuita a un'articolazione dell’Agenzia individuata con provvedimento del direttore. Con il provvedimento in questione sono stati definiti gli uffici competenti.

Inoltre, nell’ipotesi di cessione del credito o sconto in fattura, il luogo della commissione della violazione è il domicilio fiscale del cessionario o fornitore, individuato ai sensi degli articoli 58 e 59 del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, al momento di utilizzo del credito.La competenza territoriale, con riferimento al luogo dove è stata commessa la violazione è individuata Allegato A del Regolamento di amministrazione dell’Agenzia delle entrate.

Allegati: -

Rottamazione quater: il prospetto informativo con i debiti

Il 30 giugno scade il termine per presentare la domanda di adesione alla Rottamazione quater con eccezzione per i soggetti residenti o con sede legale nelle zone alluvionate per i quali il termine è stato prorogato al 30 settembre.

Per approfondimenti leggi: Rottamazione quater: la Riscossione ricorda la scadenza del 30.06 per le domande

Rottamazione quater: richiedi il prospeto informativo

Ricoriamo che con un avviso datato 15 febbraio la Riscossione annunciava il servizio "Prospetto informativo" utile a conoscere quali debiti rientrano nella Definizione agevolata.

In particolare, il prospetto può essere richiesto dal contribuente:

- in area riservata

- o tramite il form in area pubblica

e indica i debiti che rientrano nell’ambito applicativo della Definizione agevolata introdotta dalla Legge n. 197/2022. Per tutte le info sulla rottamazione quater leggi: Rottamazione quater 2023: prorogato al 30 giugno il termine per le domande

Rottamazione quater: il prospetto informativo con l'elenco dei debiti

Il documento contiene l’elenco:

- delle cartelle di pagamento,

- avvisi di accertamento e di addebito

che possono essere “definiti” e l’importo dovuto aderendo all’agevolazione.

Viene specificato che, nel Prospetto informativo non trovano evidenza eventuali diritti di notifica e spese per procedure esecutive già attivate nonché gli interessi previsti in caso di pagamento rateale.Tali importi saranno comunque inclusi nell’ammontare complessivo delle somme dovute ai fini della definizione che l’Agente della riscossione comunicherà, entro il 30 settembre 2023, ai contribuenti che hanno presentato la domanda di adesione.

Rottamazione quater: richiedi il prospetto informativo

Per richiedere il prospetto informativo i contribuenti hanno a disposizione due opzioni:

- Richiedere il Prospetto informativo direttamente dall’area riservata con le credenziali SPID, CIE e Carta Nazionale dei Servizi. In questo caso occorre ricordare di inserire l’indirizzo e-mail per ricevere il Prospetto: Accedi all'area riservata.

- Richiedere il Prospetto informativo On-line in area pubblica compilando il form e allegando la documentazione necessaria: SCARICA QUI L'ELENCO

- Anche in questo caso è necessario inserire l’indirizzo e-mail per ricevere il Prospetto: Vai al servizio

Rottamazione quater e prospetto informativo per gli intermediario

Gli intermediari fiscali possono richiedere il Prospetto informativo per gli assistiti direttamente dall’area riservata EquiPro con le credenziali Entratel.

Dopo aver richiesto il Prospetto possono verificarsi due possibilità:

- in caso di richiesta in area riservata:

-

- si visualizzerà immediatamente una schermata con la conferma che la richiesta è stata presa in carico.

- nelle successive 24 ore si riceverà una e-mail all’indirizzo indicato, con il link per scaricare il Prospetto entro i successivi 5 giorni. Decorso tale termine, non sarà più possibile effettuare il download.

- in caso di richiesta in area pubblica:

- si riceverà una prima e-mail all’indirizzo indicato, con il link da convalidare entro le successive 72 ore. Decorso tale termine, il link non sarà più valido e la richiesta sarà automaticamente annullata.

- dopo la convalida, una seconda e-mail indicherà la presa in carico della richiesta e i suoi riferimenti identificativi.

- infine, se la documentazione di riconoscimento allegata è corretta, verrà inviata una terza e-mail con il link per scaricare il Prospetto informativo entro i successivi 5 giorni. Decorso tale termine, non sarà più possibile effettuare il download.