- Senza categoria

Imponibile un NFT convertito in criptovalute

La Corte di Cassazione, con la sentenza numero 8269 del 28 febbraio 2025, prende in esame il caso di un artista che cede le sue opere in formato digitale attraverso un NFT, acronimo di Non Fungible Token, ricevendo in cambio un corrispettivo per la cessione e delle royalties ai trasferimenti successivi.

Nell’ambito dell’arte telematica, l’utilizzo di un NFT è abbastanza comune, in quanto lo strumento è in grado di garantire la provenienza, l’unicità e l’autenticità dell’opera.

Ciò che caratterizza la situazione esaminata dalla Corte è il fatto, anche questo tutt’altro che inusuale, che il corrispettivo per la cessione percepito dall’artista fosse regolato in criptovalute, ether nel caso specifico.

Secondo il contribuente la cessione di NFT dietro pagamento in criptovalute non doveva rappresentare reddito imponibile, in quanto la rilevanza fiscale si sarebbe manifestata nel momento in cui le criptovalute incassate fossero state convertite in valuta fiat.

La sentenza 8269/2025 della Corte di Cassazione

Di ben diverso avviso è invece la Corte di Cassazione, la quale, con la sentenza 8269/2025, ritiene che la cessione di un NTF, in questo caso, costituisce reddito imponibile in quanto cessione di una opera d’arte o comunque di un’opera dell’ingegno.

La fattispecie quindi, secondo l’interpretazione della Corte, non rientrerebbe nel campo delle plusvalenze da cripto-attività, ex articolo 67 comma 1 lettera c-sexies del TUIR, ma nel campo del lavoro autonomo, ex articolo 53 del medesimo codice.

Il fatto che tale opera sia stata incorporata in un supporto digitale, il Non Fungible Token, il quale esso stesso è l’oggetto digitale che viene trasferito nella compravendita, non cambia la sostanza dell’operazione, in quanto il NFT costituisce una sorta di certificato di autenticità dell’opera che si trasferisce attraverso di esso.

Inoltre neanche il fatto che il corrispettivo sia stato corrisposto in criptovalute costituisce elemento rilevante in questa situazione: semplicemente, per la corretta quantizzazione del reddito imponibile, l’ammontare percepito in criptovalute dovrà essere convertito in euro, quale valuta fiat corrente.

Fondamentalmente, in una cessione come quella qui esaminata, rientrante nell’ambito del lavoro autonomo, il fatto che il corrispettivo sia corrisposto in criptovalute costituisce una situazione assimilabile a quella in cui il corrispettivo sia pagato in natura, che può essere facilmente quantizzato in termini monetari attraverso una stima del valore del bene corrisposto.

Qualcuno potrebbe rilevare, come nota la stessa Corte di Cassazione, che le criptovalute sono soggette a notevoli fluttuazioni del prezzo; ma va detto che questo non costituisce un problema per la determinazione del valore alla data della cessione, dato che tali valori sono ormai facilmente identificabili dalle quotazioni delle criptovaluta a cui possono accedere facilmente anche i contribuenti privati.

In ragione di tutto ciò, anche nel caso in cui ci sia della buona fede nell’interpretazione fiscale, la mancata dichiarazione di un tale reddito, superati i limiti previsti dall’articolo 4 del Decreto Legislativo 74/2000, comporta la contestazione del reato di dichiarazione infedele.

Nel complesso la posizione assunta dalla Corte di Cassazione, con la sentenza 8269/2025, presenta una sua coerenza interna.

Anche se qualcuno volesse contestare il fatto che una tale cessione costituisca davvero reddito di lavoro autonomo, andrebbe puntualizzato che l’applicazione dell’articolo 67 comma 1 lettera c-sexies, con ogni probabilità, non sarebbe comunque favorevole al contribuente.

Infatti la norma qualifica come redditi imponibili le plusvalenze e gli altri proventi derivanti dalla cessione di cripto-attività, eccezione fatta per il caso in cui avvenga una permuta tra cripto-attività “aventi eguali caratteristiche e funzioni”; se è vero, e lo è, che sia una criptovaluta che un NFT appartengono entrambi alla grande famiglia delle cripto-attività, tuttavia non sembrano quelle caratteristiche e funzioni similari richieste dalla norma, per cui la permuta di un NFT rappresentativo di un’opera d’arte con delle criptovalute con ogni probabilità costituirebbe una fattispecie imponibile anche ai sensi dell’articolo 67 comma 1 del TUIR.

-

Errori contabili: come correggerli, rilevanza Ires e Irap

Con Risposta a interpello n 63 del 4 marzo le Entrate chiariscono il caso di una società che ha erroneamente imputato un bene.

La questione riguarda la correzione nel bilancio chiuso al 31 dicembre 2023 di un errore contabile commesso nel 2022. Nello specifico, la società ha erroneamente contabilizzato l’acquisto di due semirimorchi usati come costo di esercizio invece che come beni strumentali ammortizzabili, portando alla loro deduzione immediata nell'anno 2022, con effetti sulle imposte.

La S.r.l. chiede se la correzione dell'errore possa avvenire direttamente nelle dichiarazioni dei redditi 2023, senza la necessità di presentare una dichiarazione integrativa per il 2022.

I chiarimenti riguardano l'interpretazione e applicazione delle seguenti disposizioni normative:

- l'articolo 83, comma 1, del TUIR, come modificato dal Decreto-Legge n. 73/2022 e dalla Legge n. 197/2022, ai fini delle imposte sui redditi delle società (IRES).

- l'articolo 8, comma 1-bis, del Decreto-Legge n. 73/2022, ai fini dell'IRAP.

Vediamo la replica delle Entrate.

Errori contabili: come correggerli se rilevanti per Ires e Irap

L'agenzia riepiloga che, nel caso di specie, l'errore contabile ha conseguentemente determinato l'erronea imputazione del complessivo ammontare di tale costo nell'anno di acquisto degli automezzi (2022); costo che, invece, doveva essere ripartito lungo l'intera vita utile degli stessi mediante il meccanismo contabile dell'ammortamento.

L'Istante si interroga sulla possibilità di attribuire rilevanza fiscale (ai fini IRES e IRAP) alla correzione dell'errore contabile derivante da un'errata classificazione di una posta contabile, avvenuta nel bilancio chiuso al 31 dicembre 2023 (primo esercizio soggetto a revisione legale) attraverso una rettifica (positiva) del saldo degli utili portati a nuovo (trattandosi di un errore qualificato dalla Società come ''rilevante'' in base all'OIC 29).

Va ricordato che laddove l'errore contabile rappresentato in istanza risultasse, invece, conseguenza di una non corretta applicazione di norme fiscali (ossia, in altri termini, non fosse qualificabile come errore secondo i principi contabili nazionali valutazione che non è riconducibile all'area dell'istituto dell'interpello), le previsioni qui richiamate concernenti la rilevanza fiscale dell'errore contabile non troverebbero, in radice, applicazione.L'agenzia precisa che in relazione agli effetti fiscali della correzione degli errori contabili, in base all'attuale formulazione dell'articolo 83, comma 1, del Tuir ''ai soggetti che procedono alla correzione di errori contabili in bilancio e che applicano la ''derivazione rafforzata'' e sono sottoposti a revisione legale, viene riconosciuto a fini fiscali il corrispondente componente correttivo nel medesimo esercizio in cui la correzione è eseguita; possibilità che viene, tramite le previsioni del richiamato

comma 1bis, estesa anche ai fini dell'IRAP per le voci di bilancio rilevanti ai fini della determinazione della base imponibile del tributo regionale. La citata modifica normativa, quindi, consente di dare rilevanza ai fini fiscali alla correzione degli

errori contabili, sia quelli qualificati come ''rilevanti'', sia come ''non rilevanti'' in applicazione di corretti principi contabili, nell'esercizio/periodo di imposta in cui avviene la correzione stessa, in luogo della presentazione della dichiarazione integrativa di cui ai commi 8 e 8 bis del decreto del Presidente della Repubblica 2 luglio 1998, n. 322 (che, tuttavia, continua a trovare applicazione in relazione ai casi in cui difettino i requisiti soggettivi e/o oggettivi per la fruizione delle semplificazioni in commento). […]

Ciò comporta, altresì, che nei confronti del contribuente che procede (sempre nel rispetto delle condizioni richieste dall'articolo 83 del Tuir) a detta correzione risulta preclusa la possibilità di ricorrere alla presentazione di una dichiarazione dei redditi integrativa per emendare quella del periodo d'imposta in cui si è verificato l'errore contabile oggetto della procedura di correzione.Analoga soluzione deve ritenersi applicabile anche ai fini dell'IRAP per quanto riguarda la correzione degli errori contabili che riguardano le voci rilevanti ai fini della determinazione del tributo regionale'' (così la richiamata risposta n. 73 del 2024).

Secondo la Società, l'errata rilevazione del costo sostenuto per l'acquisto degli automezzi avrebbe determinato un'''errata qualificazione della ''natura'' del componente negativo di reddito''; nella specie, si ritiene che l'errore contabile sia ascrivibile a un'errata classificazione della posta contabile in questione, la quale ha comportato, a sua volta, un'errata imputazione temporale di tale costo ai fini IRES e IRAP.

Nella circolare n. 7/E del 28 febbraio 2011, è stato precisato, in generale, che sotto il profilo contabile ''le qualificazioni attengono alla ''sostanziale'' individuazione degli effetti di ciascuna operazione aziendale, le ''classificazioni'', invece, costituiscono il passo successivo: infatti, una volta individuato il ''modello'' giuridiconegoziale di riferimento e una volta chiarito se l'operazione presenti unicamente profili patrimoniali o si manifesti, in tutto o in parte, come fenomeno reddituale occorre definirne gli specifici effetti che la stessa eventualmente produce sul reddito (e, contestualmente, individuare la specifica appostazione in bilancio dei relativi elementi reddituali e/o patrimoniali)''.

Ciò implica che una diversa classificazione in bilancio può generare una diversa imputazione temporale dei relativi componenti di reddito.

In base a quanto indicato dalla Società, l'errore nella classificazione della posta contabile concernente il costo per l'acquisto dei beni in parola ha determinato un errore nella quantificazione (riducendolo) dell'utile di esercizio relativo al 2022, il quale ha assunto, a sua volta, valenza fiscale in quanto ha comportato, in capo alla Società, l'integrale deducibilità (ai fini IRES e IRAP) del costo in parola (senza procedere all'ammortamento di detto costo vista la natura strumentale del bene acquistato a utilità differita)Come ricordato nella citata risposta n. 73 del 2024 la finalità delle modifiche introdotte dall'articolo 8, commi 1, lettera b), e 1 bis, del citato decretolegge n. 73 del 2022 risiede nella volontà del Legislatore fiscale di semplificare gli adempimenti degli operatori quando pongono in essere una procedura di correzione di errori contabili in conformità ai principi contabili ''evitando così alle imprese la presentazione di un'apposita dichiarazione integrativa (IRES IRAP) del periodo in cui la componente di reddito avrebbe dovuto essere contabilizzata ed eliminando i connessi oneri di adempimento'' (comunque, a condizione che, per i componenti negativi oggetto di correzione, non siano scaduti i termini per emendare la dichiarazione infedele).

Valorizzando, dunque, la predetta finalità di semplificazione sottesa alle disposizioni normative in esame, si ritiene che anche nel caso di specie (avente ad oggetto la correzione di un errore di classificazione che ha comportato una a sua volta errata imputazione temporale di componenti negativi) sussistano le condizioni richieste dalla legge per attribuire rilevanza sul piano fiscale (sia ai fini IRES che ai fini IRAP) alla correzione degli errori contabili effettuata dalla Società.

A tale soluzione non è ostativo il fatto che l'errore contabile sia stato commesso dalla Società nell'ambito di un esercizio non soggetto a revisione legale dei conti.Infatti, data la formulazione delle disposizioni in commento si ritiene che, ai fini della loro applicazione, rilevi solo la circostanza che l'esercizio in cui l'errore viene corretto (ossia, quello nel quale vengono contabilizzate le poste correttive degli errori contabili) sia soggetto a revisione legale (nella specie, il 2023).

Coerentemente a quanto affermato nella risposta n. 73 del 2024, a fronte del recupero a tassazione dei costi erroneamente dedotti (nel 2022) tramite un'apposita variazione in aumento del reddito imponibile IRES nel 2023, in merito alla quota di ammortamento non dedotta nel 2022 si ritiene che la Società potrà dedurre nel 2023 tale quota nei limiti dell'importo deducibile ai sensi dell'articolo 102, commi 1 e 2, del Tuir per il periodo d'imposta a cui detta quota si riferisce (2022).Infatti, si ricorda che ''[i]n generale, le previsioni introdotte dall'articolo 8 del decreto legge n. 73 del 2022 che attribuiscono rilevanza fiscale alle poste correttive degli errori contabili nei termini sopra detti, non consentono di derogare alle altre norme fiscali (diverse dall'articolo 83 del Tuir) che limitano o riducono la rilevanza fiscale di determinati componenti reddituali (come, ad esempio, i commi 1 e 2 dell'articolo 102 citato). In altri termini, non può ammettersi la deduzione nell'ambito del periodo d'imposta in cui la correzione avviene di un componente negativo di reddito per un importo maggiore di quello ''cristallizzato'' nel singolo periodo d'imposta interessato dall'errore contabile qualora detto errore non fosse stato commesso (ottenendo così, fermo restando il rispetto dei principi contabili, il ripristino, nel periodo d'imposta in cui avviene la correzione, del regime fiscale applicabile al singolo componente reddituale negativo nel periodo d'imposta in cui l'errore che lo riguarda, è stato commesso)'' (così la citata risposta n. 73).

Inoltre, in relazione al meccanismo di deduzione degli interessi passivi previsto dall'articolo 96 del Tuir, va evidenziato che, fermo restando che anche i componenti reddituali rilevanti ai fini fiscali a seguito della correzione dell'errore contabile concorreranno sempre nel rispetto delle previsioni del comma 4 del menzionato articolo 96 alla determinazione del risultato operativo lordo (ROL) nell'anno in cui viene eseguita la correzione (2023), la Società dovrà tener conto del quantum dei costi in questione che hanno ridotto il ROL riferito al 2022 operando una corrispondente variazione in aumento di quello riferito al 2023 (anno di rilevazione dell'errore), sempreché naturalmente il costo in questione abbia assunto rilevanza ai fini della quantificazione del ROL riferito al 2022.Per quanto riguarda la quota di ammortamento relativa al 2022, poi, la Società dovrà assicurare che questa comunque non concorra alla formazione del ROL per effetto della correzione dell'errore contabile, sempre nel rispetto di quanto stabilito dal comma 4 dell'articolo 96 del Tuir.

Infine ai fini IRAP, la correzione dell'errore contabile riferito al 2022 comporterà, per il periodo d'imposta 2023: una variazione in aumento del valore della produzione corrispondente ai costi (erroneamente) dedotti nel 2022 ai fini della determinazione del tributo regionale; e una variazione in diminuzione in misura pari alla quota dell'ammortamento degli automezzi relativa al 2022 rilevante ai fini della determinazione del costo della produzione ai fini IRAP ai sensi dell'articolo 5, comma 1, del decreto legislativo n. 446 del 199Si rimanda alla lettura della Risposta a interpello n 63/2025 per tutti gli approfondimenti del caso.

Allegati: -

Consulenza aziendale in Agricoltura: nuove regole coerenti con la PAC

Pubblicato in GU n 52 del 4 marzo il Decreto 19 febbraio 2025 che istituisce il Sistema di consulenza aziendale in Agricoltura.

Il decreto stabilisce le disposizioni attuative del sistema di consulenza aziendale in agricoltura al fine di rendere coerente il sistema di consulenza aziendale, istituito dall'art. 1-ter, comma 1, del decreto-legge 24 giugno 2014, n. 91 convertito, con modificazioni, dalla legge 11 agosto 2014, n. 116, con le previsioni di cui al regolamento 2021/2115 e del Piano strategico della PAC 2023-2027 (PSP), elaborato dall'Italia ai sensi dell'art. 104 del medesimo regolamento (UE) n. 2021/2115.

In sintesi, le disposizioni riguardano la consulenza aziendale resa alle imprese agricole, in relazione a tematiche idonee a perseguire gli obiettivi specifici di cui all’art. 6 del regolamento (Ue) 2 dicembre 2021 n. 2115 e coerenti con l’art. 15 paragrafo 4 del medesimo regolamento, su: “aspetti economici, ambientali e sociali, tenendo conto delle pratiche agronomiche esistenti, oltre a fornire informazioni scientifiche e tecnologiche aggiornate, sviluppate tramite progetti di ricerca e innovazione, anche per quanto riguarda la fornitura di beni pubblici”

Ai fini del decreto si intende per:

- a) «consulente»: persona fisica in possesso di qualifiche adeguate e regolarmente formata, che presta la propria opera, per la fornitura di servizi di consulenza;

- b) «destinatario del servizio»: imprese agricole, forestali e altre imprese operanti in aree rurali a cui sono rivolti i servizi di consulenza;

- c) «prestatore di servizi di consulenza»: soggetto pubblico o privato che presta servizi di consulenza per il tramite di uno o più consulenti adeguatamente qualificati e formati e che, ove previsto, contempli, tra le proprie finalità, le attività di consulenza. Sono prestatori di servizi di consulenza anche i liberi professionisti;

- d) «Registro unico»: registro nazionale dei prestatori di servizi di consulenza, individuati dalle regioni e province autonome.

- e) «servizi di consulenza»: l'insieme di interventi e di prestazioni tecnico-professionali fornite dai consulenti alle imprese, anche in forma aggregata;

- f) «tematiche di consulenza»: argomenti oggetto dei servizi di consulenza idonei a perseguire gli obiettivi specifici di cui all'art. 6 e coerenti con l'art. 15, paragrafo 4 del regolamento UE 2115/2021.

Consulenti aziendali in agricoltura: i requisiti

In particolare ai sensi dell'art 4 del Decreto in oggetto sono considerati in possesso di qualifiche adeguate ai fini dello svolgimento dell'attività di consulenza gli iscritti agli ordini e ai collegi professionali nelle rispettive tematiche di consulenza.

Fatte salve le materie per le quali la legge prevede una competenza esclusiva riservata alle categorie professionali di cui al comma 1, sono altresì considerati in possesso di qualifiche adeguate ai fini dello svolgimento dell'attività di consulenza, i seguenti soggetti:- a) i consulenti in possesso di titolo di studio adeguato alle tematiche oggetto di consulenza con documentata esperienza lavorativa di almeno ventiquattro mesi, non necessariamente consecutivi, maturata negli ultimi cinque anni solari, nelle medesime tematiche.

- b) i consulenti in possesso di titolo di studio adeguato alle tematiche oggetto di consulenza e attestato di frequenza/con profitto, al termine di una formazione di base che rispetti i criteri minimi di cui al successivo comma 3.

Le attività di formazione di base devono rispettare i seguenti criteri minimi:

- a) essere svolte da soggetti pubblici, enti riconosciuti o enti di formazione accreditati, a livello regionale, nazionale o unionale;

- b) avere una durata non inferiore a 24 ore in ciascuna delle tematiche per le quali si intende svolgere il servizio di consulenza, che puo' includere anche i temi connessi alla metodologia di erogazione del servizio di consulenza.

- c) prevedere al termine del percorso formativo una verifica finale con il rilascio di un attestato di frequenza con profitto.

Le attività di aggiornamento professionale nelle rispettive tematiche di consulenza sono obbligatorie per tutti i consulenti e dovranno svolgersi con periodicità almeno triennale.

Per gli iscritti agli ordini e ai collegi professionali viene assunta come valida e sufficiente la formazione prevista dai rispettivi piani formativi e di aggiornamento professionale, ai sensi del decreto del Presidente della Repubblica 7 agosto 2012, n. 137.

Le attività di aggiornamento professionale devono rispettare i seguenti criteri minimi:

- a) essere svolte da soggetti pubblici, enti riconosciuti o enti di formazione accreditati, a livello regionale, nazionale o unionale;

- b) avere una durata non inferiore a 12 ore in ciascuna delle tematiche per le quali si intende svolgere il servizio di consulenza;

- c) prevedere al termine del percorso formativo una verifica finale con il rilascio di un attestato di frequenza.

Per i corsi di formazione di base e di aggiornamento, di cui ai commi 3 e 6, la frequenza è obbligatoria e deve essere pari o superiore al 75% delle ore di corso previste.

L'abilitazione all'esercizio dell'attività di consulente in materia di utilizzo sostenibile dei prodotti fitosanitari è regolamentata dall'art. 8, comma 3, del decreto legislativo 14 agosto 2012, n. 150 e dal capitolo A.1 del Piano d'azione nazionale per l'uso sostenibile dei prodotti fitosanitari, adottato con decreto del Ministro delle politiche agricole alimentari e forestali, adottato di concerto con i Ministri dell'ambiente e della tutela del territorio e del mare e della salute, d'intesa con la Conferenza permanente per i rapporti tra lo Stato, le regioni e le Province autonome di Trento e di Bolzano, del 22 gennaio 2014.

Consulenti aziendali in agricoltura: il Registro Unico

Viene previsto che le Regioni e Province autonome identificano i prestatori di servizi di consulenza nel rispetto dei propri ordinamenti previa verifica del possesso dei requisiti di cui agli articoli 3 e 4 e aggiornano in via informatica il Registro unico, istituito dall'art. 6, comma 1, del decreto ministeriale 3 febbraio 2016, entro novanta giorni dalla data dell'identificazione, fornendo per ciascuno di essi i dati, secondo un modello unificato definito dal Ministero dell'agricoltura, della sovranità alimentare e delle foreste, in accordo con le regioni e le province autonome.

Gli estremi identificativi dei prestatori di servizi di consulenza identificati e iscritti nel Registro unico sono pubblicati, con i relativi dati, sul sito del Ministero dell'agricoltura, della sovranità alimentare e delle foreste -

Credito 4.0: la spettanza per oneri non preventivabili

Con Risposta a interpello n 60/2025 le Entrate hanno replicato a dubbi sull'applicabilità del credito di imposta 4.0.

In particolare, la replica è ad una impresa istante che ha acquistato un impianto 4.0 da destinare alla propria attività produttiva, pagando l’acconto del 20% e formalizzando l’accordo con l’accettazione da parte del fornitore.

Nel corso del 2022 durante la realizzazione di tale impianto, l'impresa ha effettuato un ulteriore investimento con un secondo macchinario che, pur essendo collegato all'Impianto originario, costituisce un elemento autonomo della stessa linea produttiva.

L'installazione dell'intera linea produttiva, comprensiva quindi del secondo macchinario, ha comportato la necessità di realizzare dei lavori idraulici per consentire il funzionamento complessivo dell’impianto.

Tali oneri accessori sono stati sostenuti nell'anno 2022 e non avrebbero potuto essere programmati né stimati in fase di progettazione dell'impianto.

Pertanto l'impresa chiede chiarimenti sulla corretta applicazione del “credito d’imposta 4.0” per i due investimenti effettuati e in particolare domanda quale sia la percentuale di agevolazione da applicare agli oneri sostenuti per tali interventi.

Precisa a tal proposito che il versamento dell'acconto per la prenotazione, copriva una quota dell’investimento che a posteriori si è rivelata inferiore al 20% dell’investimento totale, fissato dalla norma per accedere al beneficio.

Credito 4.0: la spettanza per oneri non preventivabili

Al caso di specie l'Agenzia ha replicato che il credito d’imposta in esame è un’agevolazione riconosciuta alle imprese per gli investimenti in beni strumentali nuovi, funzionali alla trasformazione tecnologica e digitale dei processi produttivi destinati a strutture che operano nel territorio dello Stato.

Dopo l'analisi della normativa di riferimento a partire dalla legge di Bilancio 2020 che ha dato il via all’agevolazione fino alla proroga e alla rimodulazione, introdotte dalla legge di Bilancio 2021 (articolo 1, commi da 1051 a 1063, della legge n. 178/2020) viene chiarito che relativamente alle percentuali di fruibilità del credito si ricorda che: “per gli investimenti effettuati a decorrere dal 16 novembre 2020 e fino al 31 dicembre 2021, ovvero entro il 31 dicembre 2022, a condizione che entro la data del 31 dicembre 2021 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20 per cento del costo di acquisizione, il credito d'imposta è riconosciuto nella misura del 50 per cento del costo, per la quota di investimenti fino a 2,5 milioni di euro, nella misura del 30 per cento del costo, per la quota di investimenti superiori a 2,5 milioni e fino a 10 milioni di euro, e nella misura del 10 per cento del costo, per la quota di investimenti superiori a 10 milioni di euro e fino al limite massimo di costi complessivamente ammissibili pari a 20 milioni di euro (comma 1056);

per gli investimenti effettuati a decorrere dal 1° gennaio 2022 e fino al 31 dicembre 2022, ovvero entro il 30 novembre 2023, a condizione che entro la data del 31 dicembre 2022 il relativo ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20 per cento del costo di acquisizione, il credito d'imposta è riconosciuto nella misura del 40 per cento del costo, per la quota di investimenti fino a 2,5 milioni di euro, nella misura del 20 per cento del costo, per la quota di investimenti superiori a 2,5 milioni di euro e fino a 10 milioni di euro, e nella misura del 10 per cento del costo, per la quota di investimenti superiori a 10 milioni di euro e fino al limite massimo di costi complessivamente ammissibili pari a 20 milioni di euro (comma 1057)”.

Pertanto l'Agenzia ritiene che, in presenza di tutti i presupposti richiesti dalla disciplina, nei confronti del costo dell'impianto principale, sempre che sia stata correttamente effettuata la relativa prenotazione nel corso del 2021, il credito d’imposta spetti nella misura del 50% (articolo 1, comma 1056 della legge n. 178/2020).

Per l’investimento nel macchinario 2 e oneri accessori l’impresa potrà fruire del credito d’imposta nella misura del 40%, (articolo 1, comma 1057 della legge n. 178/2020) trattandosi di un investimento effettuato tra il 1° gennaio 2022 ed il 31 dicembre 2022 per il quale non vi è stata alcuna prenotazione.

Nei confronti degli oneri non preventivabili accessori eseguiti nel 2022, riguardanti sia l'impianto sia il secondo macchinario, potrà fruire del credito nella misura del 40%.

-

Nuovi codici tributo per F24: vediamo il dettaglio

Le Entrate pubblicano nuovi codici tributo per i pagamenti con F24 con:

relativamente ai versamenti delle somme dovute a seguito di adesione agli atti di recupero dei crediti indebitamente compensati e per l’utilizzo del credito d’imposta riconosciuto in caso di accesso ai finanziamenti agevolati accordati ai soggetti colpiti dagli eventi alluvionali dal 1° maggio 2023.

Vediamoli in dettaglio.

Atti di recupero crediti indebitamente compensati: nuovi codici tributo ADE

Con la Risoluzione n 14 del 4 marzo 2025, l’Agenzia ha istituito i codici tributo per consentire il versamento tramite F24 delle somme dovute a seguito di adesione agli atti di recupero dei crediti indebitamente compensati (articolo 1, comma 1 del Dlgs n. 218/1997).

Il decreto legislativo n. 13/2024, ha introdotto questa forma di adesione e alcune novità nel campo dell’accertamento tributario in attuazione della legge delega di riforma fiscale.

In particolare, è ora previsto che il recupero dei crediti indebitamente compensati, non dipendente da un precedente accertamento, possa essere definito con adesione del contribuente. Relativamente a ciò, i nuovi codici tributo sono 29:

- “AD01” denominato “Recupero credito d’imposta per piccole e medie imprese e relativi interessi – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD02” denominato “Sanzioni correlate al recupero del credito d’imposta per piccole e medie imprese – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD03” denominato “Recupero credito d’imposta per incremento occupazione e relativi interessi – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD04” denominato “Sanzioni correlate al recupero del credito d’imposta per incremento occupazione – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD05” denominato “Recupero credito d’imposta investimenti aree svantaggiate e relativi interessi – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD06” denominato “Sanzioni correlate al recupero del credito d’imposta investimenti aree svantaggiate – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD07” denominato “Recupero crediti d’imposta da agevolazioni diverse da investimenti in aree svantaggiate, incentivi occupazionali ed incentivi alle piccole e medie imprese e relativi interessi – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD08” denominato “Sanzioni correlate al recupero dei crediti d’imposta da agevolazioni diverse da investimenti in aree svantaggiate, incentivi occupazionali ed incentivi alle piccole e medie imprese – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD09” denominato “Recupero credito d’imposta per nuovi investimenti produttivi nella Regione Campania di cui all’art. 3 della legge regionale n. 12/2007 e relativi interessi – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD10” denominato “Sanzioni correlate al recupero del credito d’imposta per nuovi investimenti produttivi nella Regione Campania di cui all’art. 3 legge regionale n. 12/2007 – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD11” denominato “Recupero credito d’imposta per nuovi investimenti e per la crescita dimensionale delle imprese nella Regione Siciliana di cui legge regionale n. 11/2009 e relativi interessi – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD12” denominato “Sanzioni correlate al recupero del credito d’imposta per nuovi investimenti e per la crescita dimensionale delle imprese nella Regione Siciliana di cui alla legge regionale n. 11/2009 – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD13” denominato “Recupero contributo, utilizzato in compensazione, concesso dalla Regione Autonoma Friuli-Venezia Giulia di cui all’art. 2, c. 1, della legge regionale n. 22/2010 e relativi interessi – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD14” denominato “Sanzioni correlate al recupero del contributo, utilizzato in compensazione, concesso dalla Regione Autonoma Friuli-Venezia Giulia di cui all’art. 2, c. 1, della legge regionale n. 22/2010 – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD15” denominato “Recupero contributi a fondo perduto, utilizzati in compensazione – Accertamento con adesione – art. 1, c. 1 del d.lgs. n. 218/1997”

- “AD16” denominato “Interessi relativi al recupero dei contributi a fondo perduto, utilizzati in compensazione – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD17” denominato “Sanzioni correlate al recupero dei contributi a fondo perduto, utilizzati in compensazione – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD18” denominato “Trattamento integrativo e “Bonus Irpef” riconosciuti in busta paga – Recupero credito indebitamente utilizzato in compensazione da parte dei sostituti d’imposta e relativi interessi – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD19” denominato “Trattamento integrativo e “Bonus Irpef” riconosciuti in busta paga – Sanzioni correlate al recupero del credito indebitamente utilizzato in compensazione da parte dei sostituti d’imposta – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD20” denominato “Somme rimborsate a titolo di imposte erariali di cui all’art. 15, c. 1, lett. a), del d. lgs. n. 175/2014 – Recupero credito indebitamente utilizzato in compensazione da parte dei sostituti d’imposta e relativi interessi – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD21” denominato “Somme rimborsate a titolo di imposte erariali di cui all’art. 15, c. 1, lett. a), del d. lgs. n. 175/2014 – Sanzioni correlate al recupero del credito indebitamente utilizzato in compensazione da parte dei sostituti d’imposta – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD22” denominato “Somme rimborsate a titolo di imposte erariali di cui all’art. 15, c. 1, lett. a), del d. lgs. n. 175/2014 a dipendenti operanti in impianti situati nella Regione Valle d’Aosta – versamenti effettuati fuori Regione – Recupero credito indebitamente utilizzato in compensazione da parte dei sostituti d’imposta e relativi interessi – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD23” denominato “Somme rimborsate a titolo di imposte erariali di cui all’art. 15, c. 1, lett. a), del d. lgs. n. 175/2014 a dipendenti operanti in impianti situati nella Regione Valle d’Aosta – versamenti effettuati fuori Regione – Sanzioni correlate al recupero del credito indebitamente utilizzato in compensazione da parte dei sostituti d’imposta – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD24” denominato “Somme rimborsate a titolo di imposte erariali di cui all’art. 15, c. 1, lett. a), del d. lgs. n. 175/2014 a dipendenti operanti in impianti situati fuori dalla Regione Valle d’Aosta – versamenti effettuati nella Regione – Recupero credito indebitamente utilizzato in compensazione da parte dei sostituti d’imposta e relativi interessi – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD25” denominato “Somme rimborsate a titolo di imposte erariali di cui all’art. 15, c. 1, lett. a), del d. lgs. n. 175/2014 a dipendenti operanti in impianti situati fuori dalla Regione Valle d’Aosta – versamenti effettuati nella Regione – Sanzioni correlate al recupero del credito indebitamente utilizzato in compensazione da parte dei sostituti d’imposta – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD26” denominato “Somme rimborsate a titolo di addizionale regionale all’IRPEF di cui all’art. 15, c. 1, lett. a), del d. lgs. n. 175/2014 – Recupero credito indebitamente utilizzato in compensazione da parte dei sostituti d’imposta e relativi interessi – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD27” denominato “Somme rimborsate a titolo di addizionale regionale all’IRPEF di cui all’art. 15, c. 1, lett. a), del d. lgs. n. 175/2014 – Sanzioni correlate al recupero del credito indebitamente utilizzato in compensazione da parte dei sostituti d’imposta – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD28” denominato “Somme rimborsate a titolo di addizionale comunale all’IRPEF di cui all’art. 15, c. 1, lett. a), del d. lgs. n. 175/2014 – Recupero credito indebitamente utilizzato in compensazione da parte dei sostituti d’imposta e relativi interessi – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

- “AD29” denominato “Somme rimborsate a titolo di addizionale comunale all’IRPEF di cui all’art. 15, c. 1, lett. a), del d. lgs. n. 175/2014 – Sanzioni correlate al recupero del credito indebitamente utilizzato in compensazione da parte dei sostituti d’imposta – Accertamento con adesione – Art. 1, c. 1 del d. lgs. n. 218/1997”

Nuovi Codici tributo alluvione 2023: recupero rata finanziamento agevolato

Con la Risoluzione n 16 del 4 marzo viene invece istituito:

- il codice tributo “7075” – denominato “CREDITO EVENTI ALLUVIONALI – credito d’imposta per il recupero da parte dei soggetti finanziatori della rata di finanziamento agevolato – articolo 1, commi da 436 a 438, della legge 30 dicembre 2023, n. 213”

Ricordiamo che l’articolo 1, comma 439, della legge 30 dicembre 2023, n. 213, riconosce un credito d’imposta in caso di accesso ai finanziamenti agevolati accordati, ai sensi dei commi da 436 a 438 del medesimo articolo, ai soggetti colpiti dagli eventi alluvionali.

In tali ipotesi, in capo al beneficiario del finanziamento matura un credito d’imposta commisurato all’importo ottenuto sommando alla sorte capitale, gli interessi dovuti, nonché le spese strettamente necessarie alla gestione dei medesimi finanziamenti, per ciascuna scadenza di rimborso del finanziamento.

Con Provvedimento ADE del 25 luglio 2025 è stato previsto che “Il soggetto finanziatore recupera l’importo della sorte capitale e degli interessi, nonché delle spese strettamente necessarie alla gestione del medesimo finanziamento, mediante l’istituto della compensazione dei crediti di cui all’articolo 17 del decreto legislativo 9 luglio 1997, n. 241, a partire dal giorno successivo alla scadenza di ogni singola rata”.

Tanto premesso per consentire ai soggetti finanziatori o agli eventuali cessionari l’utilizzo in compensazione delle suddette agevolazioni, tramite modello F24 da presentare esclusivamente attraverso i servizi telematici messi a disposizione dall’Agenzia delle Entrate, è istituito il codice tributo "7075".

Allegati: -

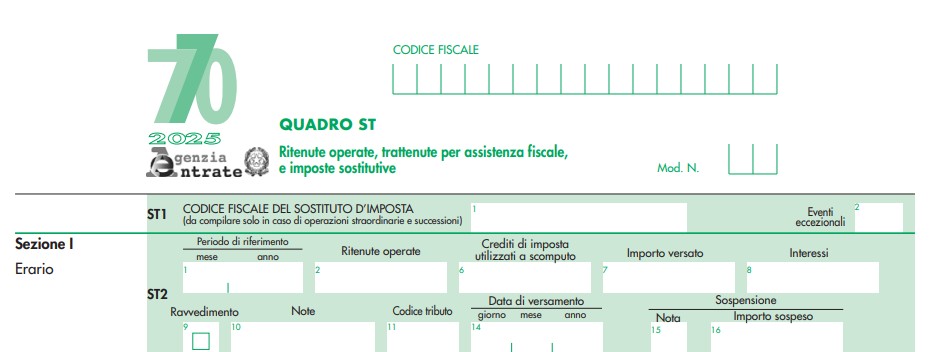

Modello 770/2025: la novità della nota Q

Tra le novità che compaiono nel Modello 770/2025 vi è la nota Q

In essa vanno indicate le ritenute sulle provvigioni calcolate con errori dall’agente, e versate dal committente entro i termini.

Vediamo i dettagli dalle istruzioni al 770.

Modello 770/2025: la nota Q

La Nota Q si riferisce al caso previsto dall'art 25-bis comma 4 del DPR n 600/73 che recita testualmente: Se le provvigioni, per disposizioni normative o accordi contrattuali, sono direttamente trattenute sull'ammontare delle somme riscosse, i percipienti sono tenuti a rimettere ai committenti, preponenti o mandanti l'importo corrispondente alla ritenuta. Ai fini del computo dei termini per il relativo versamento da parte dei committenti, preponenti o mandanti, la ritenuta si considera operata nel mese successivo a quello in cui le provvigioni sono state trattenute dai percipienti. I committenti, preponenti o mandanti possono tener conto di eventuali errori nella determinazione dell'importo della ritenuta anche in occasione di successivi versamenti, non oltre il terzo mese dell'anno successivo a quello in cui le provvigioni sono state trattenute dai percipienti

Le ritenute erroneamente calcolata andranno appunto indicate con la Nota Q nel quadro ST.

Nella nota 10, come evidenziato dalle istruzioni è inserita la nota Q se il versamento si riferisce ad errori nella determinazione dell’importo della ritenuta sulle provvigioni (di cui al comma 4, dell’art. 25 bis del D.P.R. n. 600 del 1973).

-

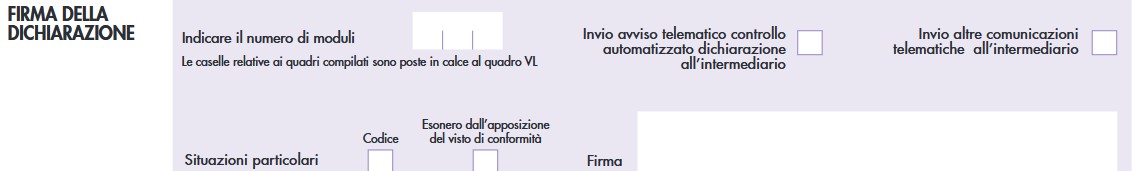

Rimborso IVA 2025: i benefici per gli aderenti al CPB

Dal 1° febbraio e fino al 30 aprile 2025 è possibile inviare la Dichiarazione IVA 2025 anno di imposta 2024.

Leggi anche: Dichiarazione IVA 2025: regole per adempiere entro il 30.04

Relativamente ai soggetti che hanno aderito al CPB e che in base alle risultanze del modello IVA abbiano maturato un credito, possono avere interesse a presentare il prima possibile la dichiarazione in quanto, in tema di rimborsi è stato attribuito, ai sensi dell’art. 19 comma 3 del DLgs. 13/2024, un benificio per le annualità di adesione al patto con il fisco.

Il comma in quesitone recita testualmente "per i periodi d'imposta oggetto di concordato, ai contribuenti che aderiscono alla proposta formulata dall'Agenzia delle entrate sono riconosciuti i benefici previsti dall'articolo 9-bis, comma 11, del decreto-legge 24 aprile 2017, n. 50, convertito, con modificazioni, dalla legge 21 giugno 2017, n. 96"

Attenzione al fatto che le Entrate in data 24 febbraio hanno anche pubblicato una faq in merito replicando ad un caso specifico, di seguito i dettagli.

Rimborso IVA con beneficio premiale per chi ha aderito al CPB

Dettagliatamente i soggetti aderenti al CPB e beneficiari di un credito IVA, per i periodi oggetto di concordato, possono fruire:

- di un limite più elevato per chiedere a rimborso l’eccedenza di credito IVA,

- nonché per compensarla “orizzontalmente”,

senza l’obbligo del visto di conformità.

Nelle istruzioni al Modello IVA 2025, relative alla “Firma della dichiarazione” del Frontespizio, è stato precisato che sono tenuti a barrare la casella “Esonero dall’apposizione del visto di conformità” anche i soggetti passivi che hanno aderito al concordato preventivo biennale, in quanto beneficiari dell'esonero ex art. 19 comma 3 del DLgs. 13/2024:

Occorre evidenziare che la disposizione agevolativa si riferisce al regime premiale ISA (art. 9-bis comma 11 lett. a) e b) del DL 50/2017) e a seguito del DLgs. 1/2024 la soglia, in base alla quale i soggetti che conseguono un determinato punteggio ISA sono esonerati dall’apposizione del visto, è stata innalzata a 70.000 euro annui, in luogo dei precedenti 50.000.

Ricordiamo che con la Circolare n. 18/2024, le Entrate hanno chiarito che per chi ha aderito al concordato, il limite per l’esclusione dal visto è sempre quello più elevato di 70.000 euro annui.

Per i soggetti estranei al concordato preventivo biennale, a seconda del diverso livello di affidabilità ISA ottenuto, l’esonero dal visto di conformità è graduato, in relazione al vecchio limite di 50.000 ovvero al nuovo limite pari a 70.000 euro annui.

La circolare recita testualmente che: "Va rilevato, altresì, che per i soggetti ISA sono riconosciuti tutti i benefici premiali propri di tale strumento di compliance, come elencati dal decreto ISA:

a) l’esonero dall'apposizione del visto di conformità per la compensazione di crediti per un importo non superiore a 70.000 euro annui relativamente all'imposta sul valore aggiunto e per un importo non superiore a 50.000 euro annui relativamente alle imposte dirette e all'imposta regionale sulle attività produttive;

b) l’esonero dall'apposizione del visto di conformità ovvero dalla prestazione della garanzia per i rimborsi dell'imposta sul valore aggiunto per un importo non superiore a 70.000 euro annui".Rimborso IVA 2025 e aderenti al CPB: chiarimenti ADE

Veniva domandato se per un soggetto che aderisce al concordato preventivo biennale (CPB) per il biennio 2024-2025, le agevolazioni previste ai fini IVA dall'art. 9-bis, comma 11, del decreto-legge n. 50 del 2017 possono essere riconosciute già a partire dall'anno 2024, ossia dal primo dei due anni di decorrenza del concordato?

Le Entrate con FAQ del 24 febbraio hanno specificato quanto segue.L’art. 9-bis, comma 11, del decreto-legge n. 50 del 2017 riconosce, in relazione ai diversi livelli di affidabilità fiscale conseguenti all'applicazione degli ISA, i seguenti benefici:- a) esonero dall'apposizione del visto di conformità per la compensazione dei crediti IVA per un importo non superiore a 70.000 euro;

- b) esonero dall'apposizione del visto di conformità ovvero dalla prestazione della garanzia per i rimborsi IVA per un importo non superiore a 70.000 euro annui.

L'art. 19, comma 3, del decreto legislativo n. 13 del 2024 (decreto CPB) dispone che per i periodi d'imposta oggetto del concordato preventivo biennale sono riconosciuti i benefici, compresi quelli relativi all'IVA, previsti dal citato art. 9-bis, comma 11.

Al riguardo, si ritiene che i soggetti interessati possano avvalersi di tali benefici già a partire dal primo dei due anni di decorrenza del concordato, in quanto l’adesione al CPB è effettuata nel corso di tale primo anno e, quindi, ben prima del termine di presentazione del relativo modello IVA. In buona sostanza, non si verifica in questo caso quel “gap” temporale tra presentazione della dichiarazione IVA e modelli ISA che giustifica l’applicazione differita delle predette agevolazioni ai fini IVA per chi ottiene determinati punteggi ISA. Nel caso di specie, quindi, in cui l’adesione al concordato preventivo biennale è effettuata nel 2024, il beneficio dell'esonero dall’apposizione del visto di conformità trova applicazione già con riferimento al credito IVA che emerge dalla dichiarazione IVA 2025, relativa all’anno di imposta 2024.Inoltre, si ritiene che il beneficio in parola, qualora rivolto ai soggetti che hanno aderito al CPB, possa essere inteso con il limite più elevato di 70.000 euro.