-

Cabina di regia Ministero della Giustizia per le professioni economico – giuridiche

Con un comunicato stampa del 9 luglio 2024 il CNDCEC annuncia un decreto ministeriale datato 5 luglio 2024 del Ministero della Giustizia che ha ufficialmente istituito la "Cabina di regia permanente per le professioni economico-giuridiche" . Questa iniziativa, annunciata a maggio dal Ministro Carlo Nordio durante gli Stati generali dei commercialisti, mira a creare un canale di ascolto costante con le professioni del settore economico-giuridico, promuovendo una collaborazione istituzionale leale e costruttiva.

Professioni economico giuridiche: componenti e struttura della cabina di regia

La cabina di regia sarà composta da:

- Francesco Greco, Presidente del Consiglio nazionale forense,

- Elbano de Nuccio, Presidente del Consiglio nazionale dei commercialisti,

- Giulio Biino, Presidente del Consiglio nazionale del Notariato.

Essa è presieduta dal Ministro della Giustizia o dal Capo di gabinetto. Anche il Viceministro e i Sottosegretari di Stato parteciperanno di diritto ai lavori, che si terranno con cadenza mensile.

Professioni economico giuridiche: segreteria tecnico-organizzativa

La segreteria tecnico-organizzativa della cabina di regia sarà composta da:

- Assunta Tillo, magistrato di Gabinetto,

- Alfredo Federici, della segreteria particolare del Capo di gabinetto.

Professioni economico giuridiche: obiettivi e funzioni

L'organismo è stato creato con l'intento di:

- Costruire un canale di ascolto permanente con le professioni del comparto economico-giuridico,

- Garantire una stabile interlocuzione con questi professionisti,

- Assicurare la tempestività dei loro contributi per l’elaborazione di iniziative legislative efficaci e adeguate.

Professioni economico giuridiche: dichiarazioni dei Presidenti

Francesco Greco, Elbano de Nuccio e Giulio Biino hanno espresso il loro apprezzamento per l’istituzione della cabina di regia, sottolineando come essa rappresenti un riconoscimento significativo delle competenze e del ruolo nazionale delle professioni economico-giuridiche. Hanno inoltre evidenziato che questo organismo permetterà di individuare insieme idee e soluzioni legislative nell’interesse generale del Paese.

-

Corsi sicurezza: ok all’utilizzo della realtà virtuale

L'adozione di nuove tecnologie nel campo della formazione per la sicurezza sul lavoro è un tema di crescente interesse.

In particolare, l'uso della realtà virtuale come metodo di apprendimento e verifica rappresenta una possibile innovazione per migliorare l'efficacia della formazione.

Recentemente, l'Università degli Studi di Siena ha sollevato un interpello alla Commissione ministeriale per la sicurezza per chiarire se questa tecnologia possa essere utilizzata nei percorsi formativi obbligatori previsti dalla normativa vigente.

Nell' Interpello n. 3/2024 viene chiarito che l'uso della realtà virtuale può essere considerato adeguato e in linea con le normative vigenti. Vediamo ulteriori dettagli e il testo del documento.

Corsi sicurezza e realtà virtuale: il quesito

L'Università degli Studi di Siena aveva presentato interpello per sapere se è possibile utilizzare la realtà virtuale come :

- metodo di apprendimento e

- verifica finale

per i corsi obbligatori di formazione e aggiornamento in materia di salute e sicurezza sul lavoro, come previsto dall'articolo 37 del decreto legislativo 9 aprile 2008, n. 81, modificato dal decreto legge 146/2021 e dal decreto-legge 30 aprile 2022, n. 36.

Corsi sicurezza sul lavoro: la risposta della Commissione

La Commissione per gli interpelli in materia di salute e sicurezza sul lavoro ha esaminato il quesito e ha concluso che le modalità di formazione devono fare riferimento agli accordi attualmente vigenti.

In particolare, si rinvia all'Accordo del 21 dicembre 2011 in sede di Conferenza permanente per i rapporti tra lo Stato, le Regioni e le Province autonome di Trento e Bolzano , che prevede l'uso di metodologie di apprendimento innovative, compreso l'e-learning.

Pertanto, la realtà virtuale può essere considerata una metodologia adeguata, a condizione che rispettino i criteri stabiliti dagli accordi esistenti.

Le norme cui la Commissione fa riferimento sono

- l'articolo 37 del decreto legislativo 9 aprile 2008, n. 81, che stabilisce le responsabilità del datore di lavoro per la formazione dei lavoratori,

- il decreto legge 146/2021, che ha modificato lo stesso articolo includendo le verifiche finali di apprendimento.

Inoltre, il decreto-legge 30 aprile 2022, n. 36, aveva già previsto l'uso di tecnologie avanzate come la realtà aumentata per migliorare la sicurezza sul lavoro, mentre l'Accordo del 21 dicembre 2011, aveva definito le metodologie di insegnamento/apprendimento e l'Accordo del 7 luglio 2016 stabiliva i requisiti per la formazione e-learning.

La Commissione ritiene che, in attesa di un nuovo accordo specifico, le modalità di formazione debbano rifarsi agli accordi attualmente vigenti, in particolare l'Accordo del 21 dicembre 2011.

La realtà virtuale può quindi essere considerata come un metodo di insegnamento/apprendimento innovativo conforme a quanto previsto dagli attuali accordi.

-

CCNL credito cooperativo 2024: aumenti del 15% e riduzione orario

First Cisl FISAC CGIL e UILA hannoa sottoscritto il con Federcasse, l’accordo di rinnovo del contratto nazionale del credito cooperativo.

È previsto un aumento a regime per un livello medio (3ª area professionale, 4º livello) di 435 euro mensili lordi.

Per le lavoratrici e i lavoratori del settore, circa 36mila, si tratta di un incremento del 15% della retribuzione, di cui già 300 euro a settembre 2024.

Inoltre si riduce l'orario di lavoro a parità di stipendio..

La scadenza del Ccnl sarà 31 dicembre 2025.

Ecco le principali novità economiche e contrattuali come riepilogate dal comunicato sindacale FIRST CISL.

CCNL BCC – Gli aspetti economici tabella aumenti e retribuzioni

Aumenti retributivi

La prima tranche di 300 euro sarà erogata nella busta paga di settembre 2024, seguiranno una seconda di 60 euro da gennaio 2025, una terza di 75 euro da gennaio 2026. Nel mese di luglio sarà corrisposta una tantum per un importo di 1.200 euro (3ª area, 4º livello).

Indennità UNA TANTUM per vacanza contrattuale

Prevista una somma “arretrati” di 1.200,00 euro nel mese di luglio 2024 per l’inquadramento medio terza area quarto livello e da riparametrare.

Indennità cashless

Nelle filiali sprovviste di cassa tradizionale, per le lavoratrici/lavoratori che svolgono attività di supporto/complementari all’attività di cassa delle apparecchiature automatizzate, è stata prevista l’introduzione di una specifica indennità di rischio cashless pari a 80 euro (per 12 mensilità).

Di seguito la tabella degli aumenti elaborata da FIRST CISL

CCNL BCC – Le novità normative

ORARIO DI LAVORO

• Riduzione dell’orario di lavoro settimanale di 30 minuti a parità di retribuzione, dal mese di luglio 2025

• A seguito di nuove esigenze organizzative, aggiornamento dei limiti numerici/percentuali di personale da adibire a orario non standard

ENTI BILATERALI

• FOCC – Fondo per l’occupazione del credito cooperativo Le risorse del Fondo verranno impiegate anche per sostenere economicamente la “staffetta generazionale”. Prevista la sospensione per 24 mesi dei contributi al Fondo sostegno al reddito (FSSR), a favore di Ente Bilaterale e Focc

• CASSA MUTUA NAZIONALE BCC

- Incremento contribuzione aziendale pari a 0,04%

- Incremento contribuzione dipendente pari a 0,02%

AZIONI SOCIALI

• Le aziende agevolano sia la conoscenza che la fruizione di presidi e istituti a sostegno della famiglia e della genitorialità

• OBLIO ONCOLOGICO: lavoratrici e lavoratori guariti da patologie oncologiche hanno diritto a non fornire informazioni e a non subire indagini in merito alla pregressa condizione .

• Le giornate di assenza per effettuare terapie salvavita, terapie per malattie oncologiche o per gravi patologie cronico degenerative, non sono computate nel periodo di comporto

• Nuova misura di sostegno alle famiglie delle/dei lavoratrici/lavoratori deceduti prematuramente

PARTECIPAZIONE DELLE LAVORATRICI E DEI LAVORATORI

Le parti studieranno l’evoluzione della normativa nazionale ed europea sulla partecipazione dei dipendenti alla vita delle imprese, attraverso una commissione ad hoc.

CONTRASTO ALLA DESERTIFICAZIONE BANCARIA

Definito impegno a individuare misure organizzative mirate, attraverso l’organismo nazionale bilaterale e paritetico sull’impatto delle nuove tecnologie/digitalizzazione/I.A. nell’industria bancaria.

BANCA DEL TEMPO SOLIDALE (BTS)

Le aziende aggiungeranno il 30% al numero di ore che il lavoratore verserà volontariamente nella BTS

OBBLIGO OMUNICAZIONE SECONDA ATTIVITA'

• La/il lavoratrice/lavoratore che intenda prestare a terzi la propria opera fornirà all’azienda in anticipo le informazioni utili per la valutazione di assenza di condizioni ostative o limitative .

-

CCNL Turismo Confcommercio Federalberghi firmato il rinnovo

E' stata siglata il 5 luglio 2024 l’intesa tra le organizzazioni sindacali di categoria Filcams Cgil, Fisascat Cisl e Uiltucs con Federalberghi e Faita per il rinnovo del Contratto nazionale applicato nelle oltre 28mila aziende del comparto turistico ricettivo alberghiero, dei villaggi vacanza e dei camping, con le annesse attività di ristorazione.

L'accordo è ora al vaglio delle assemblee degli oltre 400mila lavoratori del settore. Vediamo le principali novita economiche e normative.

CCNL Turismo Federalberghi: aumenti retributivi

Minimi retributivi

Previsto un aumento di €200 al IV livello di inquadramento, distribuito nel periodo di validità contrattuale (1° luglio 2024 – 31 dicembre 2027), con una massa salariale complessiva di €6.200.

Nel dettaglio, gli incrementi previsti sono i seguenti:

- 70,00 euro da luglio 2024;

- 40,00 euro da giugno 2025;

- 35,00 euro da maggio 2026;

- 35,00 euro da aprile 2027;

- 20,00 euro da novembre 2027.

Gli importi sono ridotti come di consueto per le cosiddette aziende minori (alberghi a una e due stelle e campeggi con un numero di presenze–licenza non superiore a milleduecento)

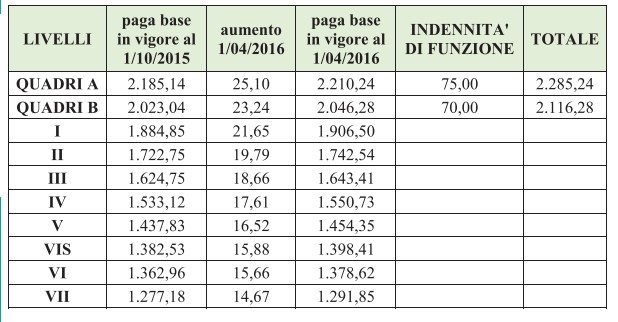

Riportiamo la tabella dei minimi precedenti ( fermi al 2016)

Tredicesima e quattordicesima

Tredicesima e quattordicesimaViene raggiunto il 100% della retribuzione per tredicesima e quattordicesima mensilità per i periodi di congedo di maternità obbligatorio e paternità (obbligatorio e facoltativo).

Contrattazione di secondo livello:Previsto un elemento economico di garanzia fino a €186 se non viene raggiunto un accordo integrativo entro il 31 ottobre 2026, come segue:

- 186,00 euro per i livelli A e B;

- 158,00 euro per i livelli 1, 2 e 3;

- 140,00 euro per i livelli 4 e 5;

- 112,00 euro per i livelli 6S, 6 e 7.

Classificazione del personale e causali contratti a termine

Vengono introdotte nuove qualifiche del personale sulla base dell’evoluzione del mercato nei seguenti ambiti

- wellness (coordinatore spa, dietista , personale trainer, operatore termale)

- food and beverage,

- nuove tecnologie,

- marketing e social media management.

Contratti di lavoro a tempo determinato

Definite le ipotesi in cui è possibile prorogare i contratti oltre i dodici mesi, sino a un massimo di ventiquattro. Tra questi, rientrano i grandi eventi nazionali ( ad es. il Giubileo 2025)

Welfare e assistenza sanitaria integrativa

Assistenza sanitaria integrativa

Aumenta il contributo al fondo di assistenza sanitaria integrativa (Fondo Fast) di €3 e dal 2027 arriva a 15 euro mensili di cui 13,00 euro a carico del datore di lavoro e 2,00 euro a carico del lavoratore.

Per i lavoratori a livello di quadri, a decorrere dal 1° gennaio 2025 la contribuzione alla Quas (Cassa di assistenza sanitaria per i quadri del settore terziario) è fissata in

- 360,00 euro (380,00 dal 1° gennaio 2026) a carico del datore di lavoro e

- 50,00 euro a carico dei dipendenti.

Viene rafforzata la penalità per le aziende non in regola con l’iscrizione al fondo, con un ulteriore elemento distinto della retribuzione da corrispondere ai lavoratori

Appalti, parita di genere e contrasto alla violenza

Viene estesa la procedura di confronto sindacale per i cambi di appalto dei servizi di pulizia e riassetto delle camere e introdotta una norma per l’internalizzazione di tali servizi.

Parità di genere e inclusione:

E' istituita la figura del “Garante della Parità” e creata una Commissione permanente presso l’Ente Bilaterale di settore per valorizzare le pari opportunità e l’inclusione.

Vengono ampliate le tutele per le donne vittime di violenza con 3+3 mesi di congedo retribuito al 100% per chi è inserito in percorsi di protezione certificati.

-

Contributi colf 2024 in scadenza il 10 luglio

Si avvicina la scadenza del versamento dei contributi INPS per i lavoratori domestici, riguardanti il secondo trimestre 2024, fissata, come ogni anno, al 10 luglio.

Si ricorda che è stata pubblicata il 29 gennaio la circolare INPS 23 2024 con gli importi dei contributi previdenziali 2024 a seguito della variazione ISTAT tra 2022 e 2023 calcolata al 5,4 %.

Gli importi dei contributi sono riepilogati nelle tabelle sottostanti.

La circolare ricorda che sono sempre in vigore :

- gli esoneri previsti dall'articolo 120, commi 1 e 2, della legge 23 dicembre 2000, n. 388, con decorrenza 1° febbraio 2001,

- gli esoneri istituiti ai sensi dell’articolo 1, commi 361 e 362, della legge 23 dicembre 2005, n. 266,

- la minore aliquota contributiva dovuta per l’Assicurazione Sociale per l’Impiego (ASpI) dai datori di lavoro soggetti al contributo CUAF .

Per il rapporto di lavoro a tempo determinato continua ad applicarsi il contributo addizionale a carico del datore di lavoro, pari all’1,40% della retribuzione imponibile ai fini previdenziali (retribuzione convenzionale).

ATTENZIONE l'addizionale non si applica ai lavoratori assunti a termine in sostituzione di lavoratori assenti.

Contributi colf : scadenze e modalità versamenti

I contributi si pagano ogni trimestre alle seguenti scadenze:

- dal 1° al 10 aprile versamento per il primo trimestre;

- dal 1° al 10 luglio versamento per il secondo trimestre;

- dal 1° al 10 ottobre versamento per il terzo trimestre;

- dal 1° al 10 gennaio versamento per il quarto trimestre.

Sono disponibili per il versamento:

- la modalità “Pagamento immediato pagoPA”, online che permette di versare i contributi utilizzando la carta di credito, di debito o prepagata oppure mediante addebito in conto;

- la modalità con avviso di pagamento pagoPA cartaceo che si riceve dall'INPS, per versare i contributi presso qualsiasi Prestatore di Servizi (ttabaccherie, uffici postali).

Esonero per Quota 103 anche per il lavoro domestico

Inps ricorda anche la novità della legge 29 dicembre 2022, n. 197, che ha previsto per i lavoratori dipendenti che abbiano maturato i requisiti minimi per l'accesso al trattamento di pensione anticipata flessibile Quota 103, la possibilità di rinunciare all'accredito contributivo a proprio carico . Questo comporta che:

- viene meno l' obbligo di versamento contributivo da parte del datore di lavoro della quota a carico del lavoratore, a decorrere dalla prima scadenza utile per il pensionamento e

- la somma corrispondente va corrisposta al lavoratore. Al riguardo, l’Istituto ha fornito indicazioni con la circolare n. 82 del 22 settembre 2023, .

Importo contributi 2024 al netto della contribuzione addizionale

RETRIBUZIONE ORARIA

IMPORTO CONTRIBUTO ORARIO

Effettiva

Convenzionale

Comprensivo quota CUAF

Senza quota

CUAF (1)

fino a € 9,40

oltre € 9,40

fino a € 11,45

oltre € 11,45

€ 8,33

€ 9,40

€ 11,45

€ 1,66 (0,42) (2)

€ 1,88 (0,47) (2)

€ 2,29 (0,57) (2)

€ 1,67 (0,42) (2)

€ 1,89 (0,47) (2)

€ 2,30 (0,57) (2)

Orario di lavoro superiore a 24 ore settimanali

€ 6,06

€ 1,21 (0,30) (2)

€ 1,22 (0,30) (2)

Importi con addizionale, per i contratti a tempo determinato

RETRIBUZIONE ORARIA

IMPORTO CONTRIBUTO ORARIO

Effettiva

Convenzionale

Comprensivo quota CUAF

Senza quota

CUAF (1)

fino a € 9,40

oltre € 9,40

fino a € 11,45

oltre € 11,45

€ 8,33

€ 9,40

€ 11,45

€ 1,78 (0,42) (2)

€ 2,01 (0,47) (2)

€ 2,45 (0,57) (2)

€ 1,79 (0,42) (2)

€ 2,02 (0,47) (2)

€ 2,46 (0,57) (2)

Orario di lavoro superiore a 24 ore settimanali

€ 6,06

€ 1,29 (0,30) (2)

€ 1,30 (0,30) (2)

La circolare specifica anche la suddivisione dei coefficienti di ripartizione tra le gestioni.

-

Nuove sanzioni lavoro irregolare sui rapporti iniziati dal 2 marzo 2024

Il 18 giugno 2024, l'Ispettorato Nazionale del Lavoro ha chiarito, tramite la nota 1091/2024, le nuove sanzioni previste dal decreto legge 19/2024 per contrastare il lavoro irregolare negli appalti.

Con la recente nota 1156 del 26 giugno 2024 l'Inl ha precisato le tempistiche dell'applicazione delle nuove sanzioni e ha aggiornato il compendio generale.

Vediamo nei paragrafi seguenti con gli esempi forniti e una tabella di riepilogo.

Le sanzioni 2024 aggiornate

Dal 2 marzo 2024, nei casi di appalto e distacco senza requisiti di legittimità, sia l'utilizzatore sia il somministratore saranno puniti con arresto fino a un mese o un'ammenda di 60 euro per ogni lavoratore e per ogni giorno di lavoro. Tuttavia, in fase di applicazione, tale ammenda diventa 72 euro, a causa dell'aumento del 20% previsto dalla legge 145/2018. Il decreto legge 19/2024 ha incrementato del 30% le sanzioni per il lavoro nero, confermando comunque l'aumento del 20% per le violazioni previste dall'articolo 18 del Dlgs 276/2003.

Di conseguenza, per la somministrazione non autorizzata e gli appalti e distacchi illeciti, la sanzione è di 72 euro per ogni lavoratore e per ogni giorno di lavoro.

Ad esempio, in un appalto illecito con 3 lavoratori per 10 giorni, la sanzione sarà di 2.160 euro: 60x3x10 = 1.800 euro, aumentati del 20% come previsto dall'art. 1, comma 445 della legge 145/2018. Questo aumento si applica anche alle nuove sanzioni previste dal decreto legge 19/2024. In caso di appalto non genuino, punito con arresto o ammenda, il personale ispettivo può imporre una prescrizione obbligatoria per sanare l'irregolarità, con una sanzione ridotta a un quarto del massimo (18 euro invece di 72).

Il legislatore ha stabilito che la sanzione non può essere inferiore a 5.000 né superiore a 50.000 euro. Se l'importo calcolato è inferiore a 5.000 euro, verrà applicata questa soglia, riducibile a un quarto (1.250 euro) in caso di ottemperanza alla prescrizione.

Sanzioni con recidiva e aggravanti per Minori

La circolare INL 1091 del 18 giugno 2024 tratta anche il tema della recidiva e delle aggravanti in caso di sfruttamento dei minori.

L' Ispettorato nazionale del lavoro sottolinea che il tema della recidiva riferito alle violazioni di cui al nuovo art. 18 del D.Lgs. n. 276/2003 vede la parziale sovrapposizione di diverse disposizioni normative, ovvero:

da un lato la perdurante vigenza dell’art. 1, comma 445 lett. e), L. n. 145/2018, secondo cui “le maggiorazioni sono raddoppiate ove, nei tre anni precedenti, il datore di lavoro sia stato destinatario di sanzioni amministrative o penali per i medesimi illeciti”.

Dall’altro lato, il D.L. n. 19/2024 ha introdotto all’art. 18 del D.Lgs. n. 276/2003 un nuovo comma 5-quater, secondo il quale “gli importi delle sanzioni previste dal presente articolo sono aumentati del venti per cento ove, nei tre anni precedenti, il datore di lavoro sia stato destinatario di sanzioni

penali per i medesimi illeciti”.

Pertanto, in presenza di una recidiva "semplice", le sanzioni aumenteranno del 40%, mentre per una recidiva "specifica" (ossia per lo stesso tipo di illecito), le sanzioni saranno incrementate cumulativamente del 60% (20% + 40%).

Aggravanti per Minori:

Nel caso di sfruttamento di minori, la pena prevista è l'arresto fino a diciotto mesi e l'ammenda aumentata fino al sestuplo. Le nuove disposizioni confermano che in presenza di aggravanti per sfruttamento di minori, si applicheranno sia la pena detentiva sia quella pecuniaria, aumentata fino al sestuplo della sanzione base (incluso l'aumento del 20% per le sanzioni previste dall'art. 18 del Dlgs 276/2003).

Tabella delle Sanzioni

Violazione Sanzione per ogni lavoratore e giorno di lavoro Sanzione con aumento del 20% (art. 1, comma 445) Appalto e distacco senza requisiti di legittimità 60 euro 72 euro Somministrazione non autorizzata 60 euro 72 euro Ammenda per sanare il reato in via amministrativa 1/4 del massimo dell’ammenda (18 euro) 1/4 del massimo dell’ammenda (18 euro) Sanzione minima non riducibile 5.000 euro 5.000 euro Sanzione massima non riducibile 50.000 euro 50.000 euro Recidiva semplice (aumento del 40%) 60 euro 84 euro Recidiva specifica (aumento del 60%) 60 euro 96 euro Nota Ispettorato 1156 del 29 giugno 2024

Con la nota 1156 del 26 giugno 2024 l'ispettorato ha chiarito ulteriormente le modalità di applicazione delle nuove sanzioni, fornendo un compendio aggiornato.

Si precisa che l'impiego di lavoratori subordinati senza la comunicazione preventiva dell'instaurazione del rapporto di lavoro al centro per l'impiego configura un illecito omissivo istantaneo con effetti permanenti.

Questo significa che l'infrazione avviene nel momento in cui il datore di lavoro non effettua la comunicazione di assunzione, e non alla cessazione del rapporto di lavoro. Pertanto, si applica la normativa vigente al momento dell'inizio del rapporto di lavoro, secondo il principio del tempus regit actum.

L’Ispettorato del lavoro, con la nota 1156/2024, ha rivisto l'orientamento fornito dal Ministero del Lavoro (nota 26/2015), aderendo alle più recenti sentenze della Cassazione (25037/2020; 35978/2021; 10746/2023). Di conseguenza, l'illecito è considerato istantaneo con effetti permanenti, realizzandosi nel momento in cui non viene effettuata la comunicazione di assunzione entro il termine previsto.

Questo comporta l'applicabilità della maggiorazione delle sanzioni prevista dal Decreto Legge 19/2024 solo per i rapporti di lavoro irregolari iniziati dal 2 marzo 2024, data di entrata in vigore del decreto.

Lavoro sommerso: altre novità della nota 1156 2024

Si segnalano inoltre le seguenti modifiche:

- sulla competenza territoriale ad adottare l'ordinanza ingiunzione nei casi di dissociazione tra sede legale (luogo di consumazione dell'illecito) e unità produttiva (luogo di accertamento dell'illecito), il personale ispettivo deve trasmettere il rapporto all'Ispettorato territoriale nel cui ambito è ubicata la sede legale, per l'adozione dell'ordinanza-ingiunzione.

- per il lavoro occasionale agricolo a tempo determinato (LOAgri), l'art. 29, comma 6, del D.L. n. 19/2024 ha modificato l'art. 1, comma 354, della L. n. 197/2022 chiarendo che, nelle ipotesi in cui sia omessa la comunicazione di instaurazione del rapporto, sarà applicabile la maxisanzione per lavoro sommerso,

Nel compendio sono stati aggiornati infine i paragrafi riguardanti la regolarizzazione dei lavoratori ancora in forza all'atto dell'accesso ispettivo, l'assorbimento di altre sanzioni contestuali alla maxisanzione, il settore marittimo, il contratto di prestazione occasionale ex art. 54-bis del D.L. n. 50/2017 e il tirocinio.

-

Compensazione crediti INPS e INAIL: limiti e novità 2024

Dopo le novità della legge di bilancio che ha confermato la compensazione orizzontale di crediti fiscali del contribuente, compresi quelli derivanti dal Superbonus edilizio, con i contributi previdenziali e premi INAIL, il decreto legislativo 213 2023 di attuazione della delega fiscale ha introdotto importanti limiti operativi per le compensazioni orizzontali in generale.

Dal 1 luglio sono entrate in vigore le ulteriori novità previste dal Decreto Agevolazioni fiscali (D.L. 29 marzo 2024 numero 39).

Con la circolare 16/E del 28 giugno 2024 l'Agenzia è intervenuta fornendo ulteriori chiarimenti ( v. ultimo paragrafo)

Compensazioni crediti INPS- INAIL

Con particolare riguardo ai crediti INPS a seguito delle modifiche all’articolo 17 del Dlgs 241/1997 la legge di bilancio 2024 prevede la possibilità di compensazione di qualsiasi importo ma con termini differenziati anche per le diverse categorie di datori di lavoro.

Per tutti i datori di lavoro NON AGRICOLI:

- a partire dal quindicesimo giorno successivo a quello di scadenza del termine mensile per la trasmissione in via telematica dei dati retributivi contributivi dai quali emerga il credito o

- dal quindicesimo giorno successivo alla sua presentazione, se tardiva o

- dalla data di notifica delle note di rettifica passive;

Per i lavoratori autonomi iscritti alle gestioni INPS artigiani commercianti e Gestione separata Inps:

- a decorrere dal decimo giorno successivo a quello di presentazione della dichiarazione dei redditi nella quale emerga il credito .

ATTENZIONE Restano escluse le aziende committenti per i compensi assoggettati a contribuzione alla Gestione separata

Per i datori di lavoro agricoli : la compensazione è possibile a decorrere dalla data di scadenza del versamento relativo alla dichiarazione di manodopera agricola da cui il credito emerge.

La compensazione dei crediti di qualsiasi importo per premi ed accessori Inail che può essere effettuata solo se il credito è certo, liquido ed esigibile e registrato negli archivi dell’istituto.

Inoltre si ricorda che il dlgs 213 2023 prevede dal mese di luglio 2024 le seguenti novità:

- è vietata la compensazione con il modello F24 i contribuenti che hanno iscrizioni a ruolo per imposte erariali e relativi accessori o accertamenti esecutivi affidati agli agenti della riscossione per importi superiori a 100mila euro

- i modelli F24 con compensazioni di qualsiasi tipo di credito che producano un risultato positivo devono essere trasmessi utilizzando esclusivamente i servizi telematici dell' agenzia " per effettuare questi versamenti per garantire un migliore controllo immediato da parte dell'amministrazione," escludendo quindi la possibilità di servirsi dei servizi di 'home banking degli istituti di credito

- Sempre con riferimento ai sostituti d’imposta , si ricorda anche che per i datori di lavoro con meno di 5 dipendenti al 31 dicembre 2023 dal 2025 potranno sostituire il modello 770 con l’indicazione dei dati sui compensi di lavoro dipendente o autonomo nel modello F24 mensile.

Compensazione orizzontale: per quali tributi

L'art 17 del d.lgs 241/1997 prevede la possibilità di pagare le imposte compensando tutti i tipi di tributi e contributi, nello specifico

- imposte sui redditi, addizionali e ritenute alla fonte e imposte riscosse mediante versamento diretto;

- IVA;

- imposte sostitutive delle imposte sui redditi e dell’IVA;

- IRAP;

- imposta sulle transazioni finanziarie;

- contributi previdenziali dovuti da titolari di posizione assicurativa in una delle gestioni amministrate da enti previdenziali, comprese le quote associative;

- contributi previdenziali ed assistenziali dovuti dai datori di lavoro e dai committenti di prestazioni di collaborazione coordinata e continuativa;

- premi per l’assicurazione contro gli infortuni sul lavoro e le malattie professionali;

- tasse sulle concessioni governative;

- tasse scolastiche.

Si segnala che le istruzioni dell'Agenzia hanno sempre confermato in molti provvedimenti questa possibilità mentre l'Inps, confortata da decisioni delle giurisprudenza di merito ha spesso respinto la compensazione dei contributi previdenziali con crediti fiscali affermando che il credito pòo non essere "certo" come richiede la norma.

Gli enti previdenziali degli ordini professionali hanno scelto in maniera autonoma anche in collegamento con l'utilizzo del modello F24

Nel decreto 11 2023 è stato ulteriormente confermato che "la compensazione può avvenire nel rispetto delle disposizioni vigenti, anche tra debiti e crediti nei confronti di enti impositori diversi”, specificando espressamente che la disposizione si applica anche ai crediti da Superbonus.

Compensazione crediti INPS e INAIL chiarimenti ADE

Come anticipato, dal 1° luglio 2024 sono entrate in vigore nuove regole per la compensazione dei crediti INPS e INAIL nel modello F24.

La riforma delle compensazioni mira a contrastare l'uso di crediti fiscali inesistenti per ridurre i debiti previdenziali.

L'agenzia delle entrate nella circolare 16 E del 28 giugno precisa in particolare che

- L’obbligo di utilizzo dei canali , che agevola le procedure di controllo dell'Agenzia sussiste anche nel caso in cui la compensazione dei crediti con i debiti sia solo parziale, con modello F24 non a “saldo zero” e riguarda sia quelle orizzontali (o “esterne”), che “verticali” (o “interne”), nonché quelle comprendenti crediti maturati nei confronti dell’Inps e dell’Inail.

- il decreto Agevolazioni ha modificato l’articolo 37 del Dl n. 223/2006, introducendo il nuovo comma 49-quinquies. che esclude la possibilità di compensazione “orizzontale” nei casi in cui il contribuente abbia, alla data di trasmissione della delega di pagamento contenente la compensazione, un ammontare complessivo di carichi affidati all’agente della riscossione di importo superiore a 100mila euro.

Dato che non è precluso l’utilizzo dei crediti maturati nei confronti di Inps e Inail, in caso di divieto per sforamento dei carichi iscritti a ruolo non è consentito utilizzare lo stesso modello f 24 per crediti Inps o Inail che per i crediti erariali per i quali lo stesso divieto opererebbe.

Giova ricordare che l’estinzione dei debiti, o anche solo la riduzione dell’importo complessivo a un importo pari o inferiore a 100mila euro, comporta il ripristino della possibilità di avvalersi della compensazione.

La circolare precisa comunque che con riguardo all’utilizzo dei crediti verso INPS e INAIL, l’articolo 1, comma 97, lettera a), della legge di bilancio 2024 – per effetto dell’inserimento dei nuovi commi 1-bis e 1-ter nell’articolo 17 del d.lgs. n. 241 del 1997 – ha introdotto ulteriori condizioni, le cui decorrenze e modalità applicative saranno definite, anche in maniera progressiva, con ulteriori provvedimenti adottati d’intesa dal Direttore dell’Agenzia delle entrate, dal Direttore generale dell’INPS e dal Direttore generale dell’INAIL