-

Coobligato reverse charge logistica: codice tributo ad hoc

Coon la Risoluzione n 53 del 7 ottobre le Entrate hanno istituito il codice tributo “66” denominato “Soggetto solidalmente responsabile inversione

contabile IVA logistica”.Riepiloghiamo la norma di riferimento prima delle istruzioni per il modello F24.

Coobligato reverse charge logistica: codice tributo ad hoc

L’articolo 1, comma 59, della legge 30 dicembre 2024, n. 207 ha previsto un regime opzionale per il versamento dell’IVA per il settore della logistica.

E' stato stabilito che “per le prestazioni di servizi ivi previste, rese nei confronti di imprese che svolgono attività di trasporto e movimentazione di merci e prestazione di servizi di logistica, il prestatore e il committente possono optare affinché il pagamento dell’imposta sul valore aggiunto sulle prestazioni rese sia effettuato dal committente in nome e per conto del prestatore, che è solidalmente responsabile dell’imposta dovuta. La medesima opzione può essere esercitata nei rapporti tra l’appaltatore e gli eventuali subappaltatori. In tal caso, si applicano le disposizioni di cui al quarto periodo e resta ferma la responsabilità solidale dei subappaltatori per l’imposta dovuta”.

Con risoluzione n. 47/E del 28 luglio 2025 è stato istituito il codice tributo “6045” per il versamento, tramite modello F24, dell’imposta sul valore aggiunto (IVA) dovuta dal committente in nome e per conto del prestatore a seguito dell’esercizio dell’opzione di cui all’articolo 1, comma 59, della legge 30 dicembre 2024, n. 207.

Con la risoluzione n 53 del 7 ottobre, per consentire la corretta identificazione nel modello F24 del soggetto solidalmente responsabile dell’imposta dovuta, si istituisce il seguente codice identificativo:- “66” denominato “Soggetto solidalmente responsabile inversione contabile IVA logistica”.

Pertanto, in sede di compilazione del modello F24 nella sezione “Contribuente” sono riportati il codice fiscale e i dati anagrafici del committente

o dell’appaltatore, nei relativi campi; il campo “Codice fiscale del coobbligato, erede, genitore, tutore o curatore fallimentare” è valorizzato con il codice fiscale del soggetto solidalmente responsabile, prestatore o subappaltatore, unitamente al codice “66” da riportare nel campo “codice identificativo”

Allegati: -

Bonus formazione giovani agricoltori: ecco il codice tributo

Con la Risoluzione n 54 del 7 ottobre viene istituito il codice tributo per il bonus formazione giovani agricoltori.

Per tutte le regole del bonus leggi anche: Bonus formazione giovani agricoltori: percentuale al 100% ma ricordiamo sinteticamente che si tratta di un contributo, sotto forma di credito d’imposta, a favore degli imprenditori agricoli di età superiore a diciotto e inferiore

a quarantuno anni compiuti, che hanno iniziato l’attività a decorrere dal 1° gennaio 2021, per le spese sostenute per la partecipazione a corsi di formazione attinenti alla gestione dell’azienda agricola.Bonus formazione giovani agricoltori: ecco il codice tributo

Con il Provvedimento n 364506/2025 del Direttore dell’Agenzia delle entrate del 3 ottobre 2025 è stata resa nota la percentuale del credito di imposta effettivamente fruibile da ciascun beneficiario per le spese di formazione.

Ciascun beneficiario può visualizzare l’ammontare dell’agevolazione fruibile in compensazione tramite il proprio cassetto fiscale, accessibile dall’area

riservata del sito internet dell’Agenzia delle entrate.

Tanto premesso, per consentire l’utilizzo in compensazione del credito d’imposta di cui trattasi, tramite modello F24 da presentare esclusivamente attraverso i servizi telematici messi a disposizione dall’Agenzia delle entrate, è istituito il seguente codice tributo:- “7040” denominato “Credito d’imposta per la partecipazione a corsi di formazione attinenti alla gestione dell’azienda agricola – articolo 6,

comma 1, della legge 15 marzo 2024, n. 36”.

In sede di compilazione del modello F24, il suddetto codice tributo è esposto nella sezione “Erario”, nella colonna “importi a credito compensati”, ovvero, nei casi in cui il contribuente debba procedere al riversamento dell’agevolazione, nella colonna “importi a debito versati”.

Nel campo “anno di riferimento” è indicato l’anno di sostenimento dei costi, nel formato “AAAA”.

Allegati: - “7040” denominato “Credito d’imposta per la partecipazione a corsi di formazione attinenti alla gestione dell’azienda agricola – articolo 6,

-

Prodotti DOP e IGP: domande di contributo entro il 1° ottobre

Con il Decreto n 318209 del 10 luglio pubblicato il 1° settembre, il Ministero dell'Agricoltura pubblica le regole per richiedere contributi per la valorizzazione dei prodotti DOP e IGP.

Innparticolare, le domande di contributo devono pervenire, a pena di esclusione, all’Ufficio PQA I, esclusivamente a mezzo p.e.c., entro e non oltre le ore 23:59 del trentesimo giorno successivo alla data di pubblicazione del presente decreto sul sito internet del Ministero:

- all’indirizzo di posta elettronica certificata [email protected]

- e pertanto entro il 1° ottobre prossimo.

Le risorse da assegnare nel quadro di applicazione della presente misura ammontano complessivamente a 450.000,00 euro. Il Ministero si riserva di incrementare con successivo provvedimento la disponibilità finanziaria della presente misura, mediante ulteriori risorse

disponibili.

I soggetti beneficiari sono ammessi a contributo in misura direttamente proporzionale al punteggio attribuito dalla commissione di valutazione di cui all’articolo 9 del presente decreto, nei limiti delle intensità di aiuto previste nell’articolo 3, comma 8, del presente decreto, fino ad un importo massimo di contributo pari a 250.000,00 euro per soggetto beneficiario.Vediamo chi può fare domanda.

Prodotti DOP e IGP: domande di contributo entro il 1° ottobre

Il decreto 1° settembre 2025 dell'Agricoltura provvede alla determinazione dei criteri e delle modalità per la concessione di contributi concernenti la valorizzazione e la salvaguardia delle caratteristiche di qualità dei prodotti agricoli ed alimentari contraddistinti da denominazioni di origine protette (DOP) e indicazioni geografiche protette (IGP) ai sensi del regolamento (UE) 2024/1143.

Il decreto ha ad oggetto la concessione di contributi per la realizzazione di iniziative di valorizzazione, sia in campo nazionale che internazionale, dei prodotti agricoli e degli altri prodotti agricoli e alimentari contraddistinti da DOP o IGP, e della loro salvaguardia attraverso la realizzazione delle seguenti attività:

- a) organizzazione e partecipazione a fiere, esposizioni e concorsi, nel rispetto delle condizioni previste dall’articolo 24 del regolamento (UE) 2022/2472 per i prodotti agricoli o dall’articolo 19 del regolamento (UE) n. 651/2014 per gli altri prodotti

agricoli e alimentari; - b) pubblicazioni destinate a sensibilizzare il grande pubblico in merito ai prodotti agricoli, nel rispetto delle condizioni previste dall’articolo 24 del regolamento (UE) 2022/2472;

- c) attività dimostrative, azioni di informazione e promozione dell’innovazione, nonché scambi interaziendali di breve durata e visite di aziende agricole, nel rispetto delle condizioni previste dall’articolo 21 del regolamento (UE) 2022/2472 per i prodotti

agricoli; - d) formazione professionale e acquisizione di competenze (come corsi di formazione, seminari, conferenze e coaching), nel rispetto delle condizioni previste dall’articolo 21 del regolamento (UE) 2022/2472 per i prodotti agricoli o dall’art. 31 del regolamento (UE) n. 651/2014 per gli altri prodotti agricoli e alimentari, che esclude gli aiuti per la formazione organizzata dalle imprese per conformarsi alla normativa nazionale

obbligatoria; - e) progetti di ricerca e sviluppo, anche sotto il profilo della sostenibilità ambientale, sociale ed economica, aventi ad oggetto la produzione, la commercializzazione e/o la salvaguardia dei prodotti designati da DOP o IGP, nel rispetto delle condizioni previste dall’articolo 38 del regolamento (UE) 2022/2472 per i prodotti agricoli o dall’art. 25 del regolamento (UE) n. 651/2014 per gli altri prodotti agricoli e alimentari.

Contributi per valorizzare i prodotti DOP e IGP: tipologia di aiuto

L’intensità di aiuto è limitata:

- a) nel caso delle attività previste dalle lettere a), b) e c) del precedente comma 1:

- per gli altri prodotti agricoli e alimentari: al 50% dei costi ammissibili, relativamente alle attività svolte ai sensi dell’articolo 19 del regolamento (UE) n. 651/2014;

- per i prodotti agricoli: al 70% dei costi ammissibili, relativamente alle attività svolte ai sensi degli articoli 21 e 24 del regolamento (UE) 2022/2472;

- b) nel caso delle attività previste dalle lettere d) ed e) del precedente comma 1:

- per gli altri prodotti agricoli e alimentari: al 70% dei costi ammissibili, relativamente alle attività svolte ai sensi degli articoli 25 e 31 del regolamento (UE) n. 651/2014;

- per i prodotti agricoli: al 90% dei costi ammissibili, relativamente alle attività svolte ai sensi degli articoli 21 e 38 del regolamento (UE) 2022/2472

Contributi per valorizzare i prodotti DOP e IGP: soggetti beneficiari

Sono ammessi a presentare domanda di contributo, ai sensi del presente decreto, i seguenti soggetti:

- a) Consorzi di tutela;

- b) Organismi a carattere associativo dei Consorzi di tutela;

- c) Associazioni temporanee tra uno o più soggetti di cui alla precedente lettera a) e/o uno o più soggetti di cui alla precedente lettera b).

- d) Enti ed organismi senza scopo di lucro che abbiano tra i soci Consorzi di tutela riconosciuti dal Masaf e/o Associazioni dei Consorzi di tutela riconosciuti dal Masaf, il cui statuto preveda esplicitamente come obiettivo la valorizzazione delle Indicazioni Geografiche e/o Prodotti agroalimentari DOP e IGP.

-

Modello 770: istruzioni per il frontespizio

Il modello 770/2025 va inviato entro il prossimo 31 ottobre.

Ricordiamo che da quest'anno è stata prevista anche la possibilità per chi ne abbia i requisiti, di utilzzare entro il 30 settembre il modello semplificato.

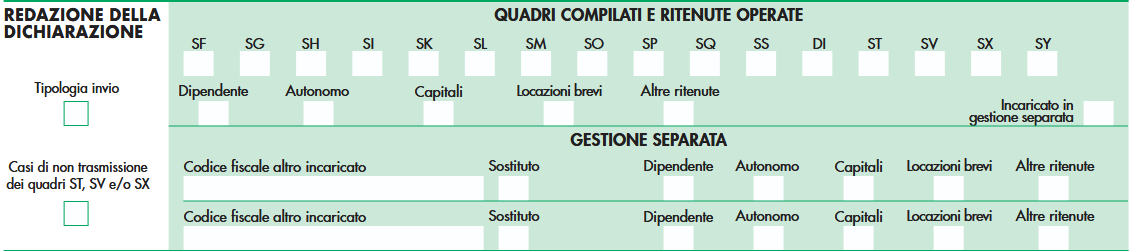

Il frontespizio del Modello è composto da:

- rima facciata, con l’informativa ai sensi del Regolamento UE 2016/679;

- seconda facciata, con i riquadri:

- tipo di dichiarazione,

- dati relativi al sostituto,

- dati relativi al rappresentante firmatario della dichiarazione, r

- redazione della dichiarazione,

- firma della dichiarazione,

- impegno alla presentazione telematica e visto di conformità

Ricordiamo che nella presentazione diretta del modello i soggetti obbligati, devono utilizzare i servizi telematici Entratel o Fisconline in base ai requisiti posseduti per il conseguimento dell’abilitazione.

I soggetti diversi dalle persone fisiche, ivi comprese le Amministrazioni e gli enti pubblici, effettuano la trasmissione telematica della presente comunicazione tramite i propri gestori incaricati, i cui nominativi vengono comunicati secondo le modalità descritte nella circolare n. 30/E del 25 giugno 2009 e al relativo allegato tecnico.Vediamo come è composto il riquadro redazione della dichiarazione

Modello 770: istruzioni per invio unico e separato

Il "Redazione della dichiarazione" è composto da due sezioni denominate:

- “Quadri compilati e ritenute operate”

- “Gestione separata”.

Inoltre, è presente il campo “Tipologia invio” che deve essere compilato per indicare quale tipologia di invio è effettuata attraverso il modello 770.

Inoltre, è presente il campo “Tipologia invio” che deve essere compilato per indicare quale tipologia di invio è effettuata attraverso il modello 770.Infatti, è data facoltà al sostituto di trasmettere i dati separatamente in più flussi ovvero in un unico flusso.

In particolare,occorre indicare:

- 1, nel caso in cui il sostituto opti per trasmettere un unico flusso contenente i dati riferiti ai diversi redditi gestiti nel modello 770/2025 (redditi di lavoro dipendente, redditi di lavoro autonomo, redditi di capitale, redditi di locazione breve e redditi diversi);

- 2, nel caso in cui il sostituto opti per inviare separatamente i dati relativi ai diversi redditi gestiti nel modello 770/2025 (redditi di lavoro dipendente, redditi di lavoro autonomo, redditi di capitale, redditi di locazione breve e redditi diversi).

Attenzione al fatto che il sostituto può effettuare invii separati anche senza avvalersi di un altro soggetto incaricato.

Le istruzuioni al Modello 770 precisano che, l'invio può essere effettuato con un massimo di tre flussi, che devono ricomprendere complessivamente le cinque tipologie di ritenute individuate.

Nel caso in cui il sostituto opti per inviare separatamente i dati, dovrà barrare la casella inerente al flusso inviato ed inoltre è possibile, nella sezione “Gestione separata”, scegliere di:

- indicare il codice fiscale del soggetto incaricato che invia separatamente il flusso o i flussi inerenti alle altre tipologie reddituali. In tal caso dovrà essere barrata la casella o le caselle inerenti alle tipologie reddituali che saranno trasmesse dall’altro soggetto incaricato;

- barrare la casella “Sostituto” qualora il sostituto decida di effettuare invii separati anche senza avvalersi di un altro soggetto incaricato. In tal caso dovrà essere barrata anche la casella o le caselle inerenti alle tipologie reddituali che saranno trasmesse

Modello 770: istruzioni per i dati del sostituto

-

Rimborso accise gasolio autotrazione 3° trimestre 2025: istanze fino al 31 ottobre

Dal 1° al 31 ottobre 2025 è possibile presentare la dichiarazione, da parte delle imprese di autotrasporto, necessaria alla fruizione del beneficio fiscale previsto dall’art. 24-ter del D.Lgs. n.504/95, relativamente ai consumi di carburante effettuati nel terzo trimestre 2025 (periodo compreso tra il 1° luglio ed il 30 settembre).

Lo comunica l'Agenzia delle Dogane con Nota del 26.09.2025 n. 0611759 che qui pubblichiamo.

L’aumento dell’accisa sul gasolio dal 15 maggio 2025

Con il decreto interministeriale del 14 maggio 2025, entrato in vigore il giorno successivo, l’aliquota ordinaria di accisa sul gasolio usato come carburante è stata incrementata:

- prima: 617,40 € per 1.000 litri;

- ora: 632,40 € per 1.000 litri.

Si tratta di un adeguamento resosi necessario per effetto della revisione generale delle disposizioni in materia di accise prevista dal D.Lgs. 28 marzo 2025, n. 43.

L’aliquota ridotta per i biocarburanti HVO

Contestualmente, il legislatore ha introdotto una misura incentivante per favorire l’utilizzo di carburanti meno impattanti sotto il profilo ambientale. In particolare, l’art. 3, comma 4, del D.Lgs. 43/2025 stabilisce che i gasoli paraffinici ottenuti da sintesi o da idrotrattamento (HVO), quando immessi in consumo e destinati all’autotrazione, scontano un’aliquota di accisa ridotta a 617,40 € per 1.000 litri.

Tale regime agevolato ha una durata quinquennale a decorrere dal 15 maggio 2025 e si applica solo ai prodotti che rispettano determinate condizioni, tra cui:

- conformità ai criteri di sostenibilità ambientale e riduzione delle emissioni di gas serra, come previsto dalla direttiva (UE) 2018/2001;

- utilizzo di materie prime elencate nell’allegato IX della stessa direttiva.

La tassazione, quindi, dipende dal tipo di materia prima utilizzata per produrre il carburante.

Nessuna variazione per gli autotrasportatori

L’aumento dell’accisa non incide direttamente sugli esercenti attività di trasporto merci e di determinate categorie di trasporto persone, che continuano a beneficiare dell’aliquota agevolata prevista dal punto 4-bis della Tabella A del TUA, pari a 403,22 € per 1.000 litri.

Tuttavia, l’importo del rimborso riconosciuto agli autotrasportatori varia in base alla tipologia di carburante utilizzato e alla relativa accisa applicata al momento dell’immissione in consumo.

Soggetti che hanno diritto al rimborso

Per il periodo compreso tra il 1° luglio e il 30 settembre 2025, il beneficio in oggetto spetta per:

- l’attività di trasporto di merci con veicoli di massa massima complessiva pari o superiore a 7,5 tonnellate, esercitata da:

- persone fisiche o giuridiche iscritte nell’albo nazionale degli autotrasportatori di cose per conto di terzi;

- persone fisiche o giuridiche munite della licenza di esercizio dell’autotrasporto di cose in conto proprio e iscritte nell’elenco appositamente istituito;

- imprese stabilite in altri Stati membri dell’Unione europea, in possesso dei requisiti previsti dalla disciplina dell’Unione europea per l’esercizio della professione di trasportatore di merci su strada.

- l’attività di trasporto di persone svolta da:

- enti pubblici o imprese pubbliche locali esercenti l’attività di trasporto di cui al Decreto Legislativo 19 novembre 1997, n. 422, ed alle relative leggi regionali di

attuazione; - imprese esercenti autoservizi interregionali di competenza statale di cui al Decreto Legislativo 21 novembre 2005, n. 285;

- imprese esercenti autoservizi di competenza regionale e locale di cui al citato Decreto Legislativo n. 422 del 1997;

- imprese esercenti autoservizi regolari in ambito comunitario di cui al Regolamento (CE) n. 1073/2009 del Parlamento europeo e del Consiglio del 21 ottobre 2009.

- enti pubblici o imprese pubbliche locali esercenti l’attività di trasporto di cui al Decreto Legislativo 19 novembre 1997, n. 422, ed alle relative leggi regionali di

- l’attività di trasporto di persone effettuata da enti pubblici o imprese esercenti trasporti a fune in servizio pubblico.

Rimborso accise gasolio autotrazione 3° trimestre 2025: come presentare la dichiarazione

Sul sito Internet di questa Agenzia, all’indirizzo www.adm.gov.it (“Accise – Prodotti energetici – Benefici per il gasolio da autotrazione – Benefici gasolio autotrazione 3° trimestre 2025 – Software gasolio autotrazione 3° trimestre 2025”) è disponibile il software aggiornato per la compilazione e la stampa della dichiarazione relativa al terzo trimestre 2025.

Per i soggetti che non si avvalgono del Servizio Telematico Doganale – E.D.I., per le cui modalità di utilizzo si rinvia al paragrafo V, si rappresenta che la Circolare n. 11/2025 prot. n. 297622/RU del 26 maggio 2025 ha previsto la possibilità di trasmettere a mezzo PEC all’Ufficio delle dogane territorialmente competente la dichiarazione trimestrale di rimborso, resa ai sensi degli artt. 47 e 48 del D.P.R. n. 445/2000 e sottoscritta secondo le regole di cui al par. I della medesima Circolare, accludendo il file in formato “.dic” che ne riproduce integralmente il contenuto.

I soggetti che, oltre a non fare ricorso al Servizio Telematico Doganale – E.D.I., non avessero la PEC o si trovassero impossibilitati ad utilizzare la stessa, possono, in via del tutto residuale, trasmettere la dichiarazione di rimborso in forma cartacea (qui in allegato in formato xlsx e in formato ods), resa ai sensi degli artt. 47 e 48 del D.P.R. n. 445/2000, unitamente ad un supporto informatico (CD-rom, DVD, pen drive USB) contenente il predetto file.

Come precisato con la Circolare n. 125/D, del 20.06.2000, sono competenti alla ricezione delle dichiarazioni:

- per le imprese nazionali: l’Ufficio delle Dogane territorialmente competente rispetto alla sede operativa dell’impresa o, nel caso di più sedi operative, quello competente rispetto alla sede legale dell’impresa o alla principale tra le sedi operative;

- per le imprese comunitarie obbligate alla presentazione della dichiarazione dei redditi in Italia: l’Ufficio delle Dogane territorialmente competente rispetto alla sede di rappresentanza dell’impresa.

Al fine di facilitare l’individuazione dell’Ufficio delle Dogane territorialmente competente alla ricezione della dichiarazione si rinvia all’elenco pubblicato al seguente link: "Uffici Dogane". - per le imprese comunitarie di trasporto non obbligate alla presentazione della dichiarazione dei redditi in Italia, ciascun esercente comunitario identifica l’Ufficio delle dogane cui spedire la dichiarazione di rimborso in base allo Stato Membro di appartenenza, secondo la tabella allegata (v. nota n.34315/RU del 28.01.2020).

Rimborso accise gasolio autotrazione 3° trimestre 2025: importo rimborsabile

Per il periodo luglio – settembre 2025, gli importi di rimborso stabiliti dall’ADM sono i seguenti:

- 229,18 € per 1.000 litri: in caso di consumo di gasolio tradizionale o di HVO che non soddisfa i requisiti ambientali richiesti (o per il quale non sia dimostrata la conformità).

- 214,18 € per 1.000 litri: in caso di consumo di HVO che rispetta i criteri di sostenibilità oppure per i casi in cui non vi siano informazioni sufficienti da parte del fornitore.

Questi valori derivano dalla differenza tra l’accisa agevolata del gasolio commerciale (403,22 €/1.000 litri) e l’accisa effettivamente gravante sul prodotto (632,40 €/1.000 litri o 617,40 €/1.000 litri a seconda dei casi).

Difficoltà di identificazione dei carburanti HVO

Molte associazioni di categoria hanno segnalato le difficoltà pratiche che incontrano gli esercenti nel distinguere la tipologia di gasolio HVO acquistato, poiché la documentazione fornita dai distributori non sempre è chiara.

Per prevenire errori e dichiarazioni non corrette, l’Agenzia ha disposto che, in assenza di dati certi, si consideri comunque applicabile l’aliquota di 617,40 €/1.000 litri. In questo modo, si tutela il contribuente da possibili contestazioni e si garantisce uniformità di trattamento.

Rimborso accise gasolio autotrazione 3° trimestre 2025: fruizione del credito

Per la fruizione del rimborso dell’importo sopra indicato, i soggetti interessati dovranno indicare nella dichiarazione presentata all’Ufficio delle dogane se intendono utilizzarlo:

- mediante compensazione (utilizzando il CODICE TRIBUTO 6740, per il cui utilizzo si rinvia a quanto comunicato con la nota RU-57015 del 14.05.2015). Tali crediti potranno, quindi, essere compensati anche ove l’importo complessivo annuo dei crediti d’imposta derivanti dal riconoscimento di agevolazioni concesse alle imprese, da indicare nel “QUADRO RU” del modello di dichiarazione dei redditi, superi il limite di € 250.000,

- o richiedere la restituzione in denaro, secondo le modalità stabilite con il regolamento emanato con D.P.R. 9 giugno 2000, n.277. Per l’accreditamento su conto corrente in altro Stato dell’U.M.E. è richiesta l’indicazione dei codici BIC (Bank identification code) e IBAN (International bank address number).

Termini di utilizzo credito maturato nel precedente trimestre

Relativamente ai crediti sorti con riferimento ai consumi relativi al secondo trimestre dell'anno 2025, potranno essere utilizzati in compensazione entro il 31 dicembre 2026.

Da tale data decorre il termine, previsto dall’art. 4, comma 3, del D.P.R. n. 277/2000, per la presentazione dell’istanza di rimborso in denaro delle eccedenze non utilizzate in compensazione, la quale dovrà, quindi, essere presentata entro il 30 giugno 2027.

Ricordiamo che con la Determinazione Direttoriale n. 233570 del 17.04.2025 è stata disposta l’attivazione, a far data dal 1° maggio 2025, dei seguenti Uffici locali ADM dipendenti dalla Direzione territoriale Emilia-Romagna e Marche:

- Ufficio ADM Emilia 1;

- Ufficio ADM Emilia 2;

- Ufficio ADM Emilia 3;

- Ufficio ADM Emilia 4;

- Ufficio ADM Romagna 1;

- Ufficio ADM Romagna 2;

- Ufficio ADM Marche 1;

- Ufficio ADM Marche 2.

Pertanto, esclusivamente per gli esercenti attività di trasporto merci e persone ricadenti nel territorio di competenza dei suddetti Uffici, a partire dal 1° maggio 2025 non potranno più essere trasmesse dichiarazioni con le vecchie descrizioni/codici ufficio.

Tanto premesso, per le dichiarazioni predisposte ed inviate a partire dal 1° maggio 2025, riferite a trimestri per i quali non sono trascorsi i termini di presentazione, l’esercente avrà cura di utilizzare i “software Autotrasportatori” aggiornati o in alternativa predisporre le predette dichiarazioni in conformità ai tracciati aggiornati, entrambi reperibili a partire dalla medesima data.

Per chi si avvale dell’utilizzo dei tracciati record, la Legenda degli Uffici e dei relativi codici aggiornata è disponibile, come di consueto, nel file “Tracciato Record.xlsx”.

Nulla varia relativamente alle dichiarazioni già presentate.

Allegati: -

770 semplificato: dati entro il 30 settembre

Entro il 30 settembre occorre inviare i dati del Prospetto delle ritenute/trattenute.

Ricordiamo che con il Provvedimento n 25978/2025 le Entrate hanno dettato le regole operative per la Dichiarazione semplificata dei sostituti d'imposta con meno di cinque dipendenti, in alternativa al modello 770.

Successivamente con il Provvedimento n 241540 del 3 giugno sono state modificate le date di riferimento della novità e nel dettaglio, per fornire agli operatori del settore e alle aziende di sviluppo software un maggiore lasso temporale per operare gli adeguamenti informatici, l’Agenzia è intervenuta prorogando al 30 settembre 2025 il termine per l’invio del prospetto dati ed estendendo il periodo di riferimento dei dati da trasmettere, ricomprendendo, oltre alle ritenute e trattenute operate nei mesi di gennaio e febbraio, anche quelle relative ai mesi da marzo ad agosto 2025.

Vediamo chi riguarda questa scadenza.

770 semplificato: dati entro il 30 settembre

L’articolo 16 del decreto legislativo 8 gennaio 2024, n. 1, ha introdotto, in via sperimentale, a partire dall’anno 2025 una modalità semplificata di presentazione della dichiarazione annuale dei sostituti d’imposta, Modello 770, che possono utilizzare i datori di lavoro con un numero complessivo di dipendenti al 31 dicembre dell'anno precedente non superiore a cinque.

La disposizione stabilisce, infatti che, i sostituti d’imposta, in alternativa rispetto alla presentazione del modello 770, possano, in occasione dei versamenti mensili delle ritenute effettuati tramite modello F24 telematico, comunicare anche l'ammontare delle ritenute operate, gli eventuali importi a credito da utilizzare in compensazione ai fini del versamento e gli altri dati individuati con provvedimento del Direttore dell'Agenzia delle Entrate.

Con il provvedimento n. 25978 del 31 gennaio 2025 sono stati definiti, tra l’altro, gli elementi informativi da comunicare oltre che le modalità e i termini per la trasmissione dei dati.

In particolare, al punto 4.5 del richiamato provvedimento è stato previsto che i sostituti d’imposta, che si avvalgono delle nuove disposizioni, per le ritenute e trattenute operate nei mesi di gennaio e febbraio 2025, effettuano, entro le ordinarie scadenze, i versamenti tramite modello F24 e comunicano gli altri dati mediante il ‘Prospetto delle ritenute/trattenute operate’ (All. 4 del provvedimento) entro il 30 aprile 2025.

Al fine di fornire agli operatori del settore e alle aziende di sviluppo software, un maggiore lasso temporale per operare i necessari adeguamenti informatici, l'agenzia ha prorogato al 30 settembre 2025, il termine per l’invio del richiamato prospetto e viene esteso il periodo di riferimento dei dati da trasmettere, ricomprendendo, oltre alle ritenute e trattenute operate nei mesi di gennaio e febbraio, anche quelle relative ai mesi da marzo ad agosto 2025. -

Collegio Sindacale: il ruolo nella rendicontazione ESG

Il CNDCEC ha pubblicato in data 26 settembre il documento “Il ruolo del Collegio Sindacale nel processo di rendicontazione ESG” Informativa Reporting di Sostenibilità.

Il documento analizza il ruolo del Collegio sindacale alla luce delle norme sulla rendicontazione di sostenibilità emanate dal legislatore europeo e recepite nel 2024 dal nostro ordinamento.

Attenzione al fatto che le norme sono attualmente rinviate, nei loro effetti giuridici, di due anni.

Vediamo maggiori dettagli.

Collegio Sindacale: il ruolo nella rendicontazione ESG

Il lavoro si articola sull’analisi del nuovo art 3.4 delle Norme di comportamento del Collegio sindacale, emanato nel dicembre 2024 dal Consiglio nazionale dei commercialisti.

Vengono approfonditi gli aspetti della vigilanza in materia di sostenibilità, oltre che sull’adeguatezza e sul funzionamento del sistema di controllo interno, anche sul rispetto dei principi di corretta amministrazione e sul processo di rendicontazione e sull’attestazione.

Si approfondiscono le fasi pratiche del lavoro del Collegio, durante il suo mandato nelle verifiche periodiche, cosi come si approfondisce il rapporto con il Revisore Legale e con l’Organismo di Vigilanza.

Attenzione al fatto che in appendice è riportato un modello di testo inerente alle tematiche ESG, da inserire in una verifica sindacale periodica, che può rappresentare un utile strumento di lavoro.

Come viene specificato nella introduzione al documento “La direttiva CSRD e il decreto di recepimento in Italia della stessa (d.lgs. n. 125/24) hanno avuto un profondo impatto sui doveri di vigilanza del Collegio sindacale, richiedendo una implementazione del sistema di controllo in funzione della graduale adozione da parte delle imprese di procedure volte al rispetto dei temi ambientali, sociali e di governance. L’attività di compliance aziendale – tra cui rientra l’attività di vigilanza del Collegio sindacale -, in un sistema di Governance evoluta e strategica, è stata implementata in relazione alle nuove richieste di controllo introdotte delle recenti normative italiane ed europee. Il Collegio Sindacale, quindi, è ora chiamato ad ampliare l’attività di vigilanza e controllo anche agli aspetti ESG in una logica olistica con tutti gli attori della Governance aziendale”.

Scarica qui il testo del documento.