-

Soglia UE uso contante: tutte le regole

Il Regolamento UE n 1624 del 2024, pubblicato nella Gazzetta dell'Unione del 19 giugno, in vigore da oggi 9 luglio prevede tutte le regole da rispettare per i paesi europei relativamente all'uso del contante.

Sinteticamente è bene evidenziare che la soglia da non superare è di 10.000 euro e ad occuparsi dei dettagli è l'art 80 del regolamento in oggetto, vediamoli.

Soglia UE uso contante: 10.000 euro per certi soggetti

L'art 80 del Regolamento UE in questione, specifica Limiti ai pagamenti in contanti di importo elevato in cambio di beni o servizi, prevedendo che:

- le persone che commerciano beni o forniscono servizi possono accettare o effettuare un pagamento in contanti fino a un importo di 10 000 EUR o importo equivalente in valuta nazionale o estera, indipendentemente dal fatto che la transazione sia effettuata con un'operazione unica o con diverse operazioni che appaiono collegate.

- gli Stati membri possono adottare limiti inferiori previa consultazione della Banca centrale europea conformemente all'articolo 2, paragrafo 1, della decisione 98/415/CE del Consiglio (47). Tali limiti inferiori sono notificati alla Commissione entro tre mesi dall'introduzione della misura a livello nazionale.

- i limiti inferiori al limite di cui al paragrafo 1 già esistenti a livello nazionale continuano ad applicarsi. Gli Stati membri notificano tali limiti alla Commissione entro il 10 ottobre 2024.

- il limite di cui al paragrafo 1 non si applica:

- a) ai pagamenti tra persone fisiche che non agiscono nell'esercizio di una professione;

- b) ai pagamenti o ai depositi effettuati presso i locali degli enti creditizi, degli emittenti di moneta elettronica quali definiti all'articolo 2, punto 3), della direttiva 2009/110/CE e dei prestatori di servizi di pagamento quali definiti all'articolo 4, punto 11), della direttiva (UE) 2015/2366. I pagamenti o i depositi di cui al primo comma, lettera b), che siano al di sopra del limite, sono segnalati alla FIU entro i termini da essa imposti.

- gli Stati membri provvedono affinché siano adottate misure appropriate, compresa l'imposizione di sanzioni, nei confronti delle persone fisiche o giuridiche che agiscono nell'esercizio della loro professione e sono sospettate di una violazione del limite di cui al paragrafo 1 o di un limite inferiore adottato dagli Stati membri.

- il livello complessivo delle sanzioni è calcolato, conformemente alle pertinenti disposizioni del diritto nazionale, in modo da produrre risultati proporzionati alla gravità della violazione, scoraggiando così di fatto ulteriori reati dello stesso tipo.

- se, per cause di forza maggiore, diventano indisponibili a livello nazionale mezzi di pagamento tramite fondi, quali definiti all'articolo 4, punto 25), della direttiva (UE) 2015/2366, diversi dalle banconote e dalle monete, gli Stati membri possono sospendere temporaneamente l'applicazione del paragrafo 1 o, se del caso, del paragrafo 2 del presente articolo e ne informano senza indugio la Commissione. Gli Stati membri informano inoltre la Commissione in merito alla durata prevista dell'indisponibilità di mezzi di pagamento tramite fondi, quali definiti all'articolo 4, punto 25), della direttiva (UE) 2015/2366, diversi dalle banconote e dalle monete e alle misure adottate dagli Stati membri per ripristinarne la disponibilità. Se, sulla base delle informazioni comunicate dallo Stato membro, ritiene che la sospensione dell'applicazione del paragrafo 1 o, se del caso, del paragrafo 2 non sia giustificata da un caso di forza maggiore, la Commissione adotta una decisione, di cui è destinatario tale Stato membro, con la quale chiede la revoca immediata di tale sospensione.

Occorre però precisare, leggendo il regolamento che:

- il regolamento diventerà definitivamente applicabile in tutti i Paesi Ue solo a partire dal 10 luglio 2027, quando dovrà essere garantito l’allineamento fra la normativa nazionale in materia e le disposizioni del regolamento, come prescrive l'art 90.

- diversamente da quanto attualmente previsto in Italia, in cui il limite pari a 5.000 euro, riguarda qualsiasi trasferimento tra soggetti diversi, mentre la nuova disposizione UE riguarderà le persone che commercino beni o forniscano servizi.

- i limiti inferiori già esistenti a livello nazionale continuano ad applicarsi, ma gli Stati membri dovranno notificarli alla Commissione entro il 10 ottobre 2024.

-

Resto al sud 2.0: le agevolazioni

Viene pubblicata sulla GU n 228 del 1° ottobre la Circolare n 37 della Presidenza del Consiglio dei Ministri per la chiusure della misura agevolativa Resto al Sud.

Ricordiamo che il DL Coesione con l'art 18 prevedeva una misura agevolativa per imprese e professionisti del sud, chiamata Resto al Sud 2.0

Resto al Sud 2.0: agevolazioni per imprese e professionisti

L'art 18 del DL Coesione prevede che a decorrere dalla data di entrata in vigore del presente decreto, per promuovere la costituzione di nuove attività localizzate nei territori di cui al comma 1, primo periodo, dell’articolo 1 del decreto-legge 20 giugno 2017, n. 91, convertito con modificazioni dalla legge 3 agosto 2017, n. 123 è istituita una specifica misura denominata « Resto al SUD 2.0 ».

Sono ammesse al finanziamento le iniziative economiche finalizzate all’avvio di attività di lavoro autonomo, imprenditoriali e libero-professionali, in forma individuale o collettiva, ivi comprese quelle che prevedono l’iscrizione ad ordini o collegi professionali.

Le attività di cui al primo periodo sono avviate in forma individuale mediante apertura di partita IVA nonché, ove richiesta per l’esercizio di attività ordinistica, l’iscrizione all’albo professionale per la costituzione di impresa individuale o per lo svolgimento di attività libero-professionale, ovvero in forma collettiva mediante costituzione di società in nome collettivo, società in accomandita semplice, società a responsabilità limitata, nonché società cooperativa o società tra professionisti. Alle imprese in forma collettiva possono partecipare soggetti diversi da quelli indicati al comma 3, fermo restando in tal caso l’esercizio del controllo e dell’amministrazione della società da parte dei soggetti di cui al comma 3.

Sono destinatari dell’intervento i giovani di età inferiore ai trentacinque anni e in possesso di uno dei seguenti

requisiti:

- a) condizione di marginalità, di vulnerabilità sociale e di discriminazione, come definite dal Programma nazionale Giovani, donne e lavoro 2021-2027;

- b) inoccupati, inattivi e disoccupati;

- c) disoccupati destinatari delle misure del programma di politica attiva Garanzia di occupabilità dei lavoratori GOL.

Sono ammissibili a finanziamento le seguenti

iniziative:

- a) erogazione di servizi di formazione e di accompagnamento alla progettazione preliminare per l’avvio delle attività di cui al comma 1 definita su base territoriale e di concerto con le regioni, in coerenza con il Programma na- zionale giovani, donne e lavoro 2021-2027 e il programma GOL;

- b) tutoraggio, finalizzato all’incremento delle competenze, al fine di supportare i destinatari di cui al com- ma 3 nelle fasi di realizzazione della nuova iniziativa;

- c) interventi di sostegno all’investimento, consistenti nella concessione di incentivi per l’avvio delle attività di cui al comma 2 ai destinatari di cui al comma 3.

Le iniziative di cui al comma 4 sono oggetto di attività di divulgazione informativa e promozione, attraverso i centri regionali per l’impiego, gli sportelli delle Camere di Commercio Industria Artigianato e Agricoltura, gli sportelli regionali per le imprese, la Struttura di missione per il coordinamento dei processi di ricostruzione e svi uppo dei territori colpiti dal sisma del 6 aprile 2009 e la struttura del Commissario straordinario del Governo per la riparazione, la ricostruzione, l’assistenza alla popolazione e la ripresa economica dei territori delle regioni Abruzzo, Lazio, Marche e Umbria interessati dagli eventi sismici verificatisi a far data dal 24 agosto 2016.

Con decreto del Ministro del lavoro e delle politiche sociali di concerto con il Ministro per gli affari europei, il Sud, le politiche di coesione e il PNRR e con il Ministro dell’economia e delle finanze, da emanarsi entro trenta giorni dalla data di entrata in vigore della legge di conversione del presente decreto, sono individuati i termini, i criteri e le modalità di finanziamento delle iniziative di cui al comma 4 aventi come destinatari i soggetti di cui al comma 3, in coerenza con quanto previsto dall’Accordo di partenariato 2021-2027, nonché con i contenuti e gli obiettivi specifici del Programma nazionale giovani, donne e lavoro 2021-2027.

Resto al sud 2.0: gli incentivi

Gli incentivi di cui al comma 4, lettera c) sono fruibili, in conformità con le disposizioni del regolamento (UE) 2023/2831, relativo agli aiuti de minimis, in via alternativa e consistono nel riconoscimento di:

- a) un voucher di avvio in regime de minimis, non soggetto a rimborso, utilizzabile per l’acquisto di beni, strumenti e servizi per l’avvio delle attività di cui al comma 2, per un importo massimo di 40.000 euro per le attività aventi sede legale nelle aree del Mezzogiorno e nei territori delle regioni dell’Italia centrale colpite dagli eventi sismici del 2009 e del 2016. Nel caso di acquisto di beni e servizi innovativi, tecnologici e digitali o di beni diretti ad assicurare la sostenibilità ambientale o

- il risparmio energetico, l’importo massimo del voucher è di 50.000 euro per le attività di cui al comma 2 aventi sede legale nelle aree del Mezzogiorno e nei territori delle regioni dell’Italia centrale colpite dagli eventi sismici del 2009 e del 2016;

- b) un aiuto in regime de minimis per programmi di spesa di valore non superiore a 120.000 euro, consisten- te in un contributo a fondo perduto fino al 75 per cento dell’investimento per l’avvio delle attività di cui al com- ma 2 aventi sede legale nelle aree del Mezzogiorno e nei territori delle regioni dell’Italia centrale colpite dagli eventi sismici del 2009 e del 2016;

- c) un aiuto in regime de minimis per programmi di spesa di valore superiore a 120.000 euro e fino a 200.00 euro, consistente in un contributo a fondo perduto fino al 70 per cento dell’investimento per l’avvio delle attività di cui al comma 2, aventi sede legale nelle aree del Mezzogiorno e nei territori delle regioni dell’Italia centrale colpite dagli eventi sismici del 2009 e del 2016.

Se le iniziative di cui ai commi 1, 2, 3, 4, 5, 6 e 7 sono destinate ai disoccupati iscritti al programma GOL beneficiari della NASpI di cui al decreto legislativo 4 marzo 2015 n. 22, tali soggetti possono cumulare i trat- tamenti in godimento solo in caso di richiesta di erogazione del trattamento di disoccupazione in unica soluzione al fine di utilizzarli come capitale d’avvio da conferire nelle iniziative finanziate. Le iniziative finanziate dal presente articolo dirette ai beneficiari del Supporto per la forma zione e il lavoro di cui all’articolo 12 del decreto-legge 4 maggio 2023, n. 48 convertito, con modificazioni, dalla

legge 3 luglio 2023, n. 85 sono compatibili con l’indennità da essi percepita ai sensi del medesimo articolo 12.

Per tutte le iniziative non coerenti con le disposizioni di cui al presente articolo, e nel limite delle risorse dispo- nibili a legislazione vigente, continuano ad applicarsi le misure di cui all’articolo 1 del decreto-legge 20 giugno 2017, n. 91, convertito, con modificazioni, dalla legge 3 agosto 2017, n. 123.

Le misure di cui al presente articolo si attuano nel limite di spesa di 49,5 milioni di euro per l’anno 2024 e di 445,5 milioni di euro per l’anno 2025.

-

Bonus Cinema investitori esterni: domande dall’8 luglio

Il Dg Cinema ha pubblicato il Decreto datato 27 giugno con le regole per richiedere il credito d’imposta previsto per le imprese esterne al settore cinematografico (investitori esterni).

Attenzione al fatto che le domande che partono dall'8 luglio riguardano i contratti di associazione in partecipazione registrati tra il 1° gennaio 2021 e il 31 dicembre 2022 per opere cinematografiche per le quali il produttore di riferimento ha aggiornato l’anagrafica dell’opera (Apc), inserendo l’investitore esterno in assetto produttivo e compilando la scheda “investitori esterni” con indicazione dell’importo investito.

Bonus Cinema investitori esterni: domane dall’8 luglio

Il Decreto specifica che a decorrere dall'8 luglio è aperta una sessione straordinaria per l’anno 2022, relativa ai contratti registrati nelle annualità 2021-2022, per la presentazione delle richieste di credito d’imposta per gli investitori esterni, ai sensi degli artt. 24 e ss. del D.M. “altri tax credit 2021”.

Con riferimento alle richieste di credito di imposta gli investitori esterni possono presentare le domande per i contratti di associazione in partecipazione registrati in data compresa tra il 1° gennaio 2021 ed il 31 dicembre 2022, per opere cinematografiche per le quali il produttore:

- ha già presentato domanda di credito d’imposta alla produzione; ha aggiornato l’anagrafica dell’opera (APC), inserendo l’investitore esterno in assetto produttivo e compilando la scheda “investitori esterni” con indicazione, tra le altre cose, dell’importo investito.

Ai fini dell’ammissibilità delle richieste del presente credito di imposta è necessario che risultino soddisfatti tutti i requisiti previsti al comma 1 del presente decreto nonché i requisiti prescritti dagli artt. 24 e ss. del D.M. “altri tax credit 2021”.

Le richieste di accesso al credito d’imposta possono essere presentate a partire dalle ore 10.00 dell’8 luglio 2024 e fino alle ore 18.00 del 9 agosto 2024.

Le richieste sono istruite in base all’ordine della data di richiesta di rilascio di nulla osta di proiezione in pubblico del film, di cui alla legge 21 aprile 1962, n. 161, ovvero della data di richiesta della classificazione di cui al decreto legislativo 7 dicembre 2017, n. 203.

Allegati: -

Bonus prima casa nel contratto in favore di un terzo

L'Agenzia delle Entrate con la Risposta n 145 del 4 luglio chiariscono dettagli per un caso di cessione di immobile in favore di un terzo con agevolazione prima casa.

Nle caso di specie, il ''Promittente'' e ''Stipulante''stipulano un contratto a favore di terzo evidenziando che:

- la Stipulante, in proprio e in qualità di genitore e legale rappresentante del figlio minore (di seguito ''Terzo''),

- con atto notarile acquistava dal coniuge Promittente e ai sensi dell'art. 1411 c.c., deviava gli effetti traslativi a favore del figlio […], la quota indivisa pari ad 1/2 (un mezzo) della piena proprietà di un appartamento.

Nel medesimo atto il Terzo richiedeva l'agevolazione c.d. ''prima casa'' di cui alla Nota II bis all'articolo 1 della Tariffa, Parte prima, allegata al d.P.R. 26 aprile 1986, n. 131, tramite i genitori (Promittente e Stipulante), propri rappresentanti legali.

La Stipulante intende revocare ex articolo 1411, terzo comma, del codice civile, la stipula a favore del Terzo, rimanendo, quindi, unica titolare del diritto oggetto di cessione.

Ciò posto, si chiede se, nella fattispecie, detta revoca determini una causa di decadenza dalla predetta agevolazione (''prima casa''), richiesta dal Terzo nel citato atto notarile.

Bonus prima casa: le regole per averlo

L'agevolazione c.d. ''prima casa'' è disciplinata dalla Nota II bis posta in calce all'articolo 1 della Tariffa, Parte prima, allegata al decreto del Presidente della Repubblica del 26 aprile 1986, n. 131 (di seguito ''TUR'').

Tale articolo prevede l'applicazione dell'aliquota del 2 per cento per gli atti traslativi a titolo oneroso della proprietà di case di abitazionedi categoria catastale diversa da A/1, A/8, A/9 e agli atti traslativi o costitutivi della nuda proprietà, dell'usufrutto, dell'uso e dell'abitazione relativi alle stesse, al ricorrere delle seguenti condizioni:- «a) che l'immobile sia ubicato nel territorio del comune in cui l'acquirente ha o stabilisca entro diciotto mesi dall'acquisto la propria residenza […];

- b) che nell'atto di acquisto l'acquirente dichiari di non essere titolare esclusivo o in comunione con il coniuge dei diritti di proprietà, usufrutto, uso e abitazione di altra casa di abitazione nel territorio del comune in cui è situato l'immobile da acquistare;

- c) che nell'atto di acquisto l'acquirente dichiari di non essere titolare, neppure per quote, anche in regime di comunione legale su tutto il territorio nazionale dei diritti di proprietà, usufrutto, uso, abitazione e nuda proprietà su altra casa di abitazione acquistata dallo stesso soggetto o dal coniuge con le agevolazioni di cui al presente

articolo […]».

La ratio delle disposizioni agevolative richiede certezza in merito all'acquisto dell'immobile in capo al soggetto che deve dichiarare di possedere i requisiti e di essere nelle condizioni previste per fruire dell'agevolazione fin dalla stipula dell'atto,

assumendone i relativi obblighi.

In tal modo, si rende possibile anche l'esercizio dell'ordinario potere di controllo da parte degli uffici nei termini di decadenza normativamente previsti.

Nelle ipotesi di acquisto da parte di minori, la citata circolare 12 agosto 2005, n. 38/E chiarisce, inoltre, che l'agevolazione ''prima casa'' spetta anche se il bene viene acquistato da un minore non emancipato, in presenza di tutti i requisiti previsti.

Pertanto, nel caso in cui il terzo sia un minore, le dichiarazioni ai fini dell'agevolazione ''prima casa'' possono essere rese dal genitore esercente la potestà sullo stesso, per conto del minore, in qualità di legale rappresentante del figlio (nelle forme previste dall'articolo 320 del codice civile).

Bonus prima casa nel contratto in favore di un terzo: chiarimenti ADE

Con riferimento alla fattispecie rappresentata, occorre altresì richiamare la disposizione di cui all'articolo 1411 (rubricato ''Contratto a favore di terzi'') del codice civile, a norma del quale «E' valida la stipulazione a favore di un terzo, qualora lo stipulante vi abbia interesse. Salvo patto contrario, il terzo acquista il diritto contro il promittente per effetto della stipulazione. Questa però può essere revocata o modificata dallo stipulante, finché il terzo non abbia dichiarato, anche in confronto del promittente, di volerne profittare.

In caso di revoca della stipulazione o di rifiuto del terzo di profittarne, la prestazione rimane a beneficio dello stipulante, salvo che diversamente risulti dalla volontà delle parti o dalla natura del contratto».

Nelle ipotesi di acquisto immobiliare stipulato con ''contratto a favore di terzo'', dunque, il terzo consegue la titolarità dell'immobile, per effetto della stipulazione.

Tuttavia, chiariscono le entrate, fino a quando il terzo non dichiari di ''volerne profittare'' tale acquisto non è definitivo, essendo suscettibile di revoca o modifica da parte dello stipulante o di rifiuto da parte del terzo.

Ai sensi del secondo comma del citato articolo 1411 del codice civile, infatti, la dichiarazione del terzo di ''volerne profittare'' consolida l'acquisto in suo favore, impedendone la revoca o la modifica da parte dello stipulante.

Solo in tale circostanza, verificandosi la definitività dell'acquisto da parte del terzo, che con la dichiarazione di adesione rende irrevocabile/immodificabile l'acquisto, sussistono i presupposti per l'applicazione dell'agevolazione.

In altri termini, qualora il terzo intenda fruire delle agevolazioni ''prima casa'', deve rendere, contestualmente alle dichiarazioni di cui alla citata Nota II bis, anche la dichiarazione di ''voler profittare'' della stipulazione in proprio favore, in modo da rendere definitivo il proprio acquisto.

Nella fattispecie, il Terzo non ha reso la dichiarazione di ''volere profittare'' ex articolo 1411, secondo comma del codice civile e, pertanto, in capo allo stesso non sussistevano i requisiti per usufruire dell'agevolazione ''prima casa'' al momento della stipula dell'atto.

Allegati: -

Donazione con bonifico estero alla nipote: sconta l’imposta di successione

Con la Sentenza n 7442 del 20 marzo la Cassazione, a tema di imposta di successione, ha stautito che sia rilevante per la imposizione un trasferimento in denaro con ordinativo di bonifico dall'estero da uno zio alla nipote.

Vediamo i dettagli del caso di specie.

Bonifico estero verso la nipote e donazione indiretta: principi della Cassazione

La Cassazione per la sua decisione del caso di specie ha fatto richiamo alla sentenza n. 18725/2017, con cui le sezioni unite hanno chiarito che il trasferimento, con bonifico, di strumenti finanziari dal conto di deposito del beneficiante al conto del beneficiario non rientra tra le donazioni indirette (articolo 809 cc), ma configura una donazione tipica (articolo 769 cc) a esecuzione indiretta.

Viene ricordato che nel diritto civile nella categoria delle liberalità caratterizzate da animus donandi rientrano:

- la donazione diretta,

- le liberalità indirette.

La qualificazione del trasferimento di denaro appartenente a uno o all'altro dei due casi ha conseguenze rilevanti sul piano della relativa disciplina.

Per la donazione diretta il codice civile prescrive la forma dell’atto pubblico a pena di nullità.

Pertanto è una donazione nulla, per mancanza di atto pubblico, il bonifico di una somma di denaro effettuato per spirito di liberalità.

Sulla richiamata conclusione poggia il primo motivo di ricorso della ricorrente della sentenza in esame.

la ricorrente denuncia violazione e falsa applicazione della legge da parte della sentenza impugnata, per essere stato erroneamente ritenuto dal giudice di appello che la liberalità avente a oggetto strumenti finanziari fosse valida anche in difetto di stipulazione in forma pubblica.

La ricorrente afferma che, essendo affetta da nullità, la liberalità non poteva costituire il presupposto di un’obbligazione tributaria.

La decisione di Cassazione in oggetto è rilevante poiché rafforza l’orientamento secondo cui le donazioni di denaro effettuate tramite bonifico bancario (atti di liberalità) assumono diversa connotazione ai fini civilistici e ai fini fiscali, con la conseguenza che la conclusione delle sezioni unite rileva ai soli fini civilistici.

In sintesi, secondo giurisprudenza e dottrina, in ambito tributario si distinguono:

- le donazioni dirette o “formali”, che nascono dalla stipulazione in forma solenne di un contratto tra donante e donatario (ex articolo 769 cc)

- le donazioni indirette (anche se formali), di cui all’articolo 809 cc, non attuate nella forma solenne prevista per il contratto di donazione, ma attraverso un altro strumento negoziale, avente scopo tipico diverso dalla causa donandi, ma in grado di produrre l’effetto indiretto di un arricchimento di una parte, con contestuale depauperamento dell’altra. Si citano come esempi, l’adempimento di un debito altrui; la rinuncia a un diritto; il contratto a favore di un terzo; l’accollo di un debito altrui.

- “donazioni informali”, che consistono nello svolgimento di un’attività materiale (come il trasferimento di denaro o di strumenti finanziari con consegna brevi manu o impartendo un ordine di bonifico bancario o cointestando un conto corrente bancario o un qualsiasi altro rapporto bancario; la consegna di un assegno circolare intestato al donatario e altri) o nella tenuta di un comportamento consapevolmente omissivo, con la conseguenza, anche in questo caso, della diminuzione del patrimonio del soggetto dante causa e l’aumento del patrimonio del soggetto beneficiario.

La suprema Corte segna la linea di confine tra:

- la donazione indiretta risultante da atti soggetti alla registrazione e

- la donazione indiretta non risultante da atti soggetti alla registrazione.

Ai sensi dell’articolo 56-bis del Dlgs n. 346/1990, la donazione indiretta informale (non risultante da atti soggetti a registrazione) è rilevante ai fini dell’imposta sulle donazioni in caso di:

- registrazione “volontaria” della donazione indiretta non risultante “da atti soggetti alla registrazione”

- donazione indiretta non da atti soggetti alla registrazione “confessata” dal contribuente nell’ambito di una procedura di accertamento tributario.

A tal proposito nel caso di specie, iI giudici di legittimità precisano che le dichiarazioni rese dall’interessato nell’ambito di procedimenti diretti all’accertamento di tributi, dalle quali deve risultare l’esistenza di tali donazioni, possono provenire anche dal donante, oltre che dal donatario, avendo le parti “interesse comune” alla realizzazione della liberalità.

Di conseguenza, anche l’istanza diretta ad avvalersi della procedura di collaborazione volontaria per l’emersione e il rientro di capitali detenuti all’estero (ex articolo. 5-quater del Dl n. 167/1990), può servire a tale scopo.

L’Agenzia delle entrate con circolare n 30/20215 ha espressamente previsto che “nell’ambito della procedura di collaborazione volontaria, possono emergere trasferimenti di ricchezza non formalizzati in atti scritti effettuati nei periodi d’imposta oggetto di regolarizzazione” ritenendo che “(…) il contribuente (ferma restando la possibilità, secondo i principi generali, di regolarizzare la propria posizione, possa altresì fornire le informazioni utili all’accertamento delle imposte in questione in sede di procedura di collaborazione volontaria”.

La Corte richiarma tale circolare e evidenzia, che il preciso riferimento a liberalità consistite nell’elargizione di prelievi in contante o nella richiesta di bonifici su conti correnti esteri a favore di terzi beneficiari postula che la successiva istanza di collaborazione volontaria, idonea ad assumere rilevanza ai fini del citato articolo 56-bis, non può che essere presentata dal disponente, trattandosi dell’unico legittimato ad avvalersi della facoltà di acconsentire all’emersione dei capitali detenuti all’estero attraverso la voluntary disclosure.

La Cassazione con la sentenza n 7742/2024 ha, pertanto, enunciato due principi:

- “In tema di imposta sulle donazioni, l’ art. 56-bis, comma 1, del d.lgs. 31 ottobre 1990, n. 346 , va interpretato nel senso che le liberalità diverse dalle donazioni, ossia tutti quegli atti di disposizione mediante i quali viene realizzato un arricchimento (del donatario) correlato ad un impoverimento (del donante) senza l’adozione della forma solenne del contratto di donazione tipizzato dall’ art. 769 cod. civ. , e che costituiscono manifestazione di capacità contributiva, sono accertate e sottoposte ad imposta (con l’aliquota dell’8%) – pur essendo esenti dall’obbligo della registrazione – in presenza di una dichiarazione circa la loro esistenza, resa dall’interessato nell’ambito di procedimenti diretti all’accertamento di tributi, se sono di valore superiore alle franchigie oggi esistenti (€ 1.000.000 per coniuge e parenti in linea retta, € 100.000 per fratelli e sorelle, € 1.500.000 per persone portatrici di handicap)”

- “In tema di imposta sulle donazioni, la dichiarazione prevista dall’ art. 56-bis, comma 1, lett. a), del d.lgs. 31 ottobre 1990, n. 346 , al fine dell’accertamento e della sottoposizione all’imposta delle liberalità diverse dalle donazioni (nella specie, di una donazione informale avente ad oggetto il trasferimento, mediante bonifico bancario dal conto corrente del donante al conto corrente del donatario, di attività finanziarie detenute all’estero), può provenire, oltre che dal donatario, anche dal donante e può essere rappresentata anche dall’istanza volta ad avvalersi della procedura di collaborazione volontaria ed il rientro dei capitali detenuti all’estero, quando la donazione abbia avuto ad oggetto le attività finanziarie e patrimoniali costituite o detenute fuori dal territorio dello Stato, spontaneamente emerse per volontà dell’autore della violazione degli obblighi di dichiarazione di cui all’ art. 4, comma 1, del d.l. 28 giugno 1990, n. 167 , convertito, con modificazioni, dalla legge 4 agosto 1990, n. 227”.

-

Tax credit imprese piccoli comuni sardi: codici tributo

Con Risoluzione n 34 del 2 luglio viene istituito il codice tributo per il tax crediti dei piccoli comuni sardi.

Tax crediti comuni sardi: i beneficiari e il codice tributo

Ricordiamo che l'articolo 13, comma 2, lett. d) della legge regionale della Regione Autonoma della Sardegna 9 marzo 2022, n. 3, al fine di sostenere lo sviluppo dei piccoli Comuni, riconosce, alle condizioni ivi indicate, un contributo sotto forma di credito d'imposta a favore delle imprese operanti nei comuni oggetto di agevolazione.

Con delibera 14 dicembre 2023, n. 44/16, sono state approvate le “Direttive di attuazione art. 13 “Disposizioni in materia di contrasto allo spopolamento”, commi 2, lettera d) e 5, 5-bis e 6, della legge regionale 9 marzo 2022, n. 3 e sono state autorizzate l'Agenzia Sarda delle Entrate e la Direzione generale dei Servizi Finanziari, ognuna per quanto di competenza, a stipulare convenzioni, o ogni necessario accordo, con l'Agenzia delle entrate per l'attuazione dell'articolo 13, comma 2, lettera d), della legge regionale n. 3/2022 e delle direttive.

Con convenzione del 10 giugno 2024 stipulata tra l’Agenzia delle entrate, la Regione Autonoma della Sardegna e l'Agenzia Sarda delle Entrate è stato regolato il servizio per l’utilizzo in compensazione, mediante il modello F24, del credito di imposta in argomento.

L’Agenzia Sarda delle Entrate, ai sensi dell’articolo 3, comma 4, di tale convenzione, trasmette all’Agenzia delle entrate l’elenco dei dati dei soggetti ammessi a fruire dell’agevolazione e l’importo del credito concesso, nonché le eventuali variazioni.

Ciascun beneficiario può visualizzare l’ammontare dell’agevolazione fruibile in compensazione, comunicato dall’Agenzia Sarda delle Entrate, tramite il proprio cassetto fiscale accessibile dall’area riservata del sito internet dell’Agenzia delle entrate.

Ciò premesso, per consentire l’utilizzo in compensazione da parte dei beneficiari della suddetta agevolazione, tramite modello F24 da presentare esclusivamente attraverso i servizi telematici messi a disposizione dall’Agenzia delle entrate, pena il rifiuto dell’operazione di versamento, è istituito il seguente codice tributo:- “7033” denominato “Credito d’imposta a favore delle imprese operanti nei piccoli Comuni della Regione Sardegna, di cui all’articolo 13, comma 2, lett. d) della legge regionale della Regione Autonoma della Sardegna 9 marzo 2022, n. 3”

-

Erogazioni per ONLUS, OV, APS, ETS: deducibilità nel 730/2024

Entro il 30 settembre occorre inviare il modello 730/2024 con i redditi conseguiti nell'anno di imposta 2023.

Tra gli oneri deducibili dal reddito vi sono le Erogazioni liberali in denaro o in natura in favore di

- ONLUS,

- organizzazioni di volontariato,

- APS

- e altri ETS iscritti nel RUNTS.

Vediamo come indicarle nella dichiarazione dei redditi.

Deducibilità nel 730/2024 delle erogazioni liberali per ETS

A partire dall’anno d’imposta 2018 le liberalità in denaro o in natura erogate a favore delle organizzazioni non lucrative di utilità sociale (ONLUS), delle organizzazioni di volontariato e delle associazioni di promozione sociale sono deducibili dal reddito complessivo netto del soggetto erogatore nel limite del 10 per cento del reddito complessivo dichiarato.

Dal 2022 la stessa agevolazione è prevista anche per le erogazioni in denaro o in natura erogate a favore degli enti del terzo settore (ETS) iscritti nel Registro unico del terzo settore (RUNTS).

È possibile fruire della deduzione a condizione che le liberalità ricevute siano utilizzate dagli ETS per lo svolgimento dell’attività statutaria volta al perseguimento di finalità civiche, solidaristiche e di utilità sociale.

Qualora la deduzione sia di ammontare superiore al reddito complessivo dichiarato l’eccedenza può essere computata in aumento dell’importo deducibile dal reddito complessivo dei periodi d’imposta successivi, ma non oltre il quarto, fino a concorrenza del suo ammontare.

Con decreto del Ministro del lavoro e delle politiche sociali 28 novembre 2019, pubblicato nella Gazzetta Ufficiale n. 24 del 30 gennaio 2020, sono state individuate le tipologie di beni che danno diritto alla detrazione dall’imposta o alla deduzione dalla base imponibile ai fini delle imposte sui redditi e sono stabiliti i criteri e le modalità di valorizzazione dei beni che possono formare oggetto delle erogazioni liberali in natura.Attenzione al fatto che l’erogazione deve essere effettuata tramite versamento bancario o postale nonché tramite sistemi di pagamento previsti dall’art. 23 del d.lgs. n. 241 del 1997 quali: carte di credito, carte di debito, carte prepagate, assegni bancari e circolari.

La deduzione non spetta per le erogazioni effettuate in contanti.

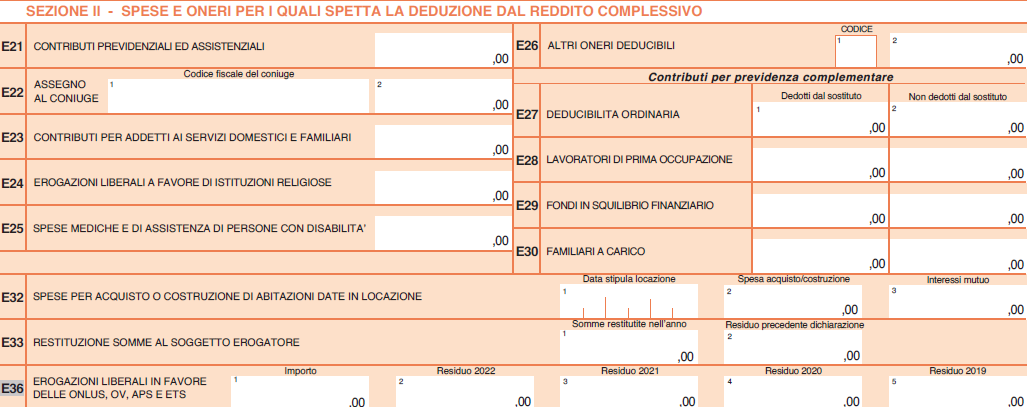

Rigo E36 del Modello 730: erogazioni liberali agli enti

Le erogazioni di cui si tratta vanno indicate nel rigo E36 nel Modello 730/2024.

In particolare, nel quadro E nella sezione II ai righi da E21 a E36 vanno indicate le spese e oneri per i quali spetta la deduzione dal reddito complessivo.

Nel rigo E36 vanno indicate:

- Colonna 1 (Importo): riportare l’importo delle erogazioni liberali effettuate nel corso del 2023.

- Colonna 2 (Residuo 2022): indicare l’importo riportato nel rigo 153, colonna 4 (8 per il coniuge), del prospetto di liquidazione (Mod. 730-3) del Mod. 730/2023 o quello indicato nel rigo RN47, colonna 38, del Mod. REDDITI PF 2023.

- Colonna 3 (Residuo 2021): indicare l’importo riportato nel rigo 153, colonna 3 (7 per il coniuge), del prospetto di liquidazione (Mod. 730-3) del Mod. 730/2023 o quello indicato nel rigo RN47, colonna 37, del Mod. REDDITI PF 2023.

- Colonna 4 (Residuo 2020): indicare l’importo riportato nel rigo 153, colonna 2 (6 per il coniuge), del prospetto di liquidazione (Mod. 730-3) del Mod. 730/2023 o quello indicato nel rigo RN47, colonna 43, del Mod. REDDITI PF 2023.

- Colonna 5 (Residuo 2019): indicare l’importo riportato nel rigo 153, colonna 1 (5 per il coniuge), del prospetto di liquidazione (Mod. 730-3) del Mod. 730/2023 o quello indicato nel rigo RN47, colonna 47, del Mod. REDDITI PF 2023