-

PMI pesca e acquacoltura e danni meteo: aiuti dal MASAF

Pubblicato in GU n 68 del 21 marzo il DM 9 febbraio 2024 ( in vigore dal 22.03.2024) con le regole per la gestione degli interventi compensativi dei danni subiti nel settore della pesca e dell'acquacoltura, nelle aree colpite da:

- avversità atmosferiche assimilabili a calamità naturali,

- o eventi di portata catastrofica, da apizoozie, da organismi nocivi e vegetali,

- nonché ai danni causati da animali protetti,

- e da eventi di diffusione eccezionale di specie aliene invasive, ai sensi del decreto legislativo n. 102 del 29 marzo 2004 e del Regolamento (Ue) 2022/2473 della Commissione del 14 dicembre 2022.

Beneficiari della misura sono le PMI, vediamo i dettagli.

PMI pesca e acquacoltura e danni meteo: aiuti dal MASAF

Il Decreto con l'art 2 prevede che sono concessi contributi per la sottoscrizione di polizze assicurative ai sensi del capo I, articolo 2, del decreto legislativo n.102/04 a favore delle microimprese, piccole e medie imprese attive nella produzione primaria di prodotti di acquacoltura in conformità a quanto disposto dall’articolo 44 del regolamento (UE) 2022/2473 e dal capo I del medesimo regolamento.

Inoltre, sono concessi aiuti finalizzati a favorire la ripresa economica e produttiva delle microimprese, piccole e medie imprese attive nella produzione della pesca e dell’acquacoltura ai sensi dell’articolo 5, commi 2 e 3, del decreto legislativo 29 marzo 2004, n.102 e in conformità agli articoli 26, 30 42 51 e 53 del regolamento (UE) 2022/2473 e al capo I del medesimo regolamento.

Il decreto specifica che per «eventi climatici avversi assimilabili a una calamità naturale» s’intendono le condizioni meteorologiche sfavorevoli quali gelo, tempeste e grandine, ghiaccio, precipitazioni forti o persistenti o grave siccità che riducano di più del 30 % la produzione media calcolata sulla base di uno dei seguenti metodi:

- a) i tre anni precedenti;

- b) una media triennale basata sul quinquennio precedente, escludendo il valore più basso e quello più elevato.

Per «specie esotiche (o aliene) invasive» si intendono le specie esotiche invasive di rilevanza unionale e specie esotiche invasive di rilevanza nazionale quali definite all'articolo 3, paragrafi 3 e 4, del regolamento (UE) n. 1143/2014 del Parlamento europeo e del Consiglio.

Per «animale protetto» si intende qualsiasi animale diverso dal pesce protetto dalla legislazione dell'Unione o nazionale; 5. Le Regioni e le province autonome di Trento e di Bolzano provvedono alla delimitazione dei territori interessati dagli eventi di cui al precedente comma e deliberano la proposta di declaratoria di eccezionalità degli eventi entro il termine perentorio di sessanta giorni, elevabile a novanta in presenza di eccezionali motivate difficoltà.

Il Ministro dell’agricoltura, della sovranità alimentare e delle foreste emette formale provvedimento di riconoscimento dell’evento climatico avverso assimilabile a calamità naturale, previo accertamento della sussistenza del nesso causale tra lo stesso e i danni subiti dalle imprese della pesca e dell’acquacoltura, ai fini dell’attivazione del regime di aiuto.

Gli aiuti devono essere attivati entro tre anni dal verificarsi dell’avversità atmosferica assimilabile a una calamità naturale e sono versati ai beneficiari entro quattro anni a decorre da tale data.

Allegati: -

Principi contabili OIC: approvati emendamenti

L'OIC Organismo italiano di contabilità ha approvato gli emendamenti ai principi contabili nazionali posti in consultazione fino all’8 novembre 2023.

Si segnalano due tipi di modifiche:

- alcune sono di carattere editoriale e non sostanziale,

- due sono di carattere sostanziale.

Vediamo i dettagli come specificati dallo stesso Organismo coni l comunicato stampa del giorno 18 marzo.

Approvati emendamenti ai principi OIC 12, 15, 16, 19, 25, 31

L’Organismo Italiano di Contabilità (OIC), ad esito della fase di consultazione avviata nel settembre scorso, ha pubblicato alcune modifiche ai principi contabili nazionali derivanti dalle richieste di chiarimento ricevute dagli stakeholder dell’OIC nell’ultimo anno.

I principali cambiamenti, in gran parte confermati nel corso della consultazione, sono intervenuti:

- sull’OIC16 e OIC31 per introdurre una specifica disciplina contabile relativa agli obblighi di smantellamento e ripristino. Il modello contabile unico da applicare in queste circostanze è quello della contestuale iscrizione di un fondo smantellamento e ripristino in contropartita all’incremento del costo del cespite cui si riferisce;

- sull’OIC25 per precisare che le disposizioni derivanti dal modello del Secondo Pilastro dell’OCSE non rilevano ai fini della fiscalità differita in quanto la sua applicazione risulterebbe estremamente difficile. A seguito del processo di consultazione è stato precisato che la società deve indicare in nota integrativa quanta parte delle imposte sul reddito derivanti dall’applicazione del Secondo Pilastro OCSE insiste su redditi propri e quanta parte sui redditi di altre società appartenenti al medesimo gruppo;

- sull’OIC12, OIC15, OIC19 per chiarire che gli sconti sono contabilizzati in riduzione dei ricavi mentre gli incassi anticipati di crediti sono contabilizzati come oneri finanziari.

Gli emendamenti all’OIC 25 si applicano immediatamente dopo la loro pubblicazione, mentre gli emendamenti agli altri principi contabili si applicheranno ai primi bilanci con esercizio avente inizio a partire dal 1° gennaio 2024 o da data successiva.

Inoltre, l'OIC ha pubblicat il Documento Interpretativo 11 – “Aspetti contabili relativi alla valutazione dei titoli non immobilizzati” aggiornato per i bilanci 2023.

L’aggiornamento del documento si è reso necessario a seguito della pubblicazione del decreto del Ministero dell’Economia e delle Finanze che ha esteso a tutto il 2023 l’applicazione della norma salva titoli e a seguito della conversione in legge del decreto-legge 131/2023 che non introduce novità sotto il profilo tecnico-contabile per le società OIC, ma interviene sulle modalità con cui il Ministero può prorogare la norma attraverso i decreti ministeriali.

-

Dichiarazione IVA 2024: i soggetti non residenti con e senza rappresentante

Il modello di dichiarazione annuale IVA/2024 deve essere utilizzato per presentare la dichiarazione IVA concernente l’anno d’imposta 2023.

In base all’art. 8 del d.P.R. 22 luglio 1998, n. 322 e successive modificazioni, la dichiarazione IVA, relativa all’anno 2023

deve essere presentata nel periodo compreso tra il 1° febbraio e il 30 aprile 2024.Attenzione al fatto che, ai sensi degli artt. 2 e 8 del d.P.R. 22 luglio 1998, n. 322, le dichiarazioni presentate entro novanta giorni dalla scadenza del termine sono valide, salvo l’applicazione delle sanzioni previste dalla legge

Come evidenziato dalle istruzioni il tra i casi particolari di dichiarazione IVA vi è quella dei soggetti non residenti, vediamo le relative regole.

Dichiarazione IVA 2024. i soggetti non residenti con e senza rappresentante

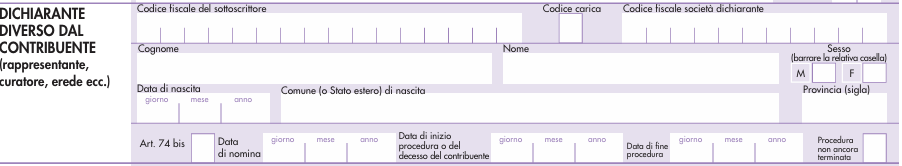

Nel Modello IVA 2024 il riquadro "Dichiarante diverso dal contribuente" deve essere compilato soltanto nel caso in cui il dichiarante (colui che sottoscrive la dichiarazione) sia un soggetto diverso dal contribuente cui si riferisce la dichiarazione.

Il riquadro deve essere compilato con l’indicazione del codice fiscale della persona fisica che sottoscrive la dichiarazione, del codice di carica corrispondente nonché dei dati anagrafici richiesti.

Nelle ipotesi in cui il dichiarante sia una società che presenta la dichiarazione IVA per conto di un altro contribuente, deve

essere compilato anche il campo denominato “Codice fiscale società dichiarante”, indicando, in tal caso, nell’apposito

campo il codice di carica corrispondente al rapporto intercorrente tra la società dichiarante e il contribuente.In tale ipotesi rientrano, ad esempio, la società nominata rappresentante fiscale da un soggetto non residente, ai sensi dell’art. 17, terzo comme e altre.

Per i soggetti non residenti le istruzioni evidenziano il caso del:

- soggetto non residente che ha operato mediante rappresentante fiscale, in questo caso la dichiarazione relativa al soggetto estero, i cui dati devono essere indicati nel riquadro contribuente, è presentata dal rappresentante fiscale che deve indicare i propri dati nel riquadro dichiarante riportando il codice carica 6. Nell’ipotesi in cui il soggetto non residente abbia variato durante l’anno d’imposta il rappresentante fiscale mediante il quale ha operato, la dichiarazione deve essere presentata dal rappresentante fiscale operante al momento di presentazione della dichiarazione, il quale indicherà i propri dati nel riquadro dichiarante riassumendo in un unico modulo tutti i dati delle operazioni effettuate nell’anno dal soggetto non residente

- soggetto non residente che ha operato mediante identificazione diretta ai sensi dell’art. 35-ter In tale ipotesi la dichiarazione deve essere presentata indicando nel riquadro contribuente i dati del soggetto non residente; per i soggetti diversi dalle persone fisiche devono essere indicati nel riquadro dichiarante i dati del rappresentante riportando il codice carica 1.

Le istruzioni precisano inoltre che i soggetti non residenti, che si sono identificati direttamente ai fini IVA nel territorio dello Stato ai sensi dell’art. 35-ter, presentano la dichiarazione tramite il servizio telematico Entratel.

Per tali soggetti l’abilitazione al servizio telematico Entratel viene rilasciata dal Centro Operativo di Pescara, via Rio

Sparto 21, 65129 Pescara, contestualmente all’attribuzione della Partita IVA, sulla base dei dati contenuti nella

dichiarazione per l’identificazione diretta e della stampa dell’allegato che il soggetto diverso da persona fisica stampa dopo aver effettuato la pre-iscrizione al servizio Entratel.Il predetto ufficio provvede alla spedizione a mezzo posta al richiedente o alla consegna ad un soggetto incaricato (munito di idonea delega e del documento di riconoscimento proprio e del delegante) della busta virtuale, il cui numero viene utilizzato per il prelievo del pincode necessario per la generazione dell’ambiente di sicurezza e, se l’utente è una persona fisica, delle credenziali valide per l’accesso all’area autenticata del sito web dell’Agenzia delle entrate.

-

Spese per i cani guida: detrazione nel 730/2024

Nel Modello 730/2024 è possibile detrarre le spese per l'acquisto dei cani guida dei contribuenti non vedenti.

La detrazione spetta per l'intero ammontare del costo sostenuto ma è limitata all'acquisto di un solo cane guida una sola volta in un periodo di quattro anni, salvo in casi di perdita dell'animale.

Chiarimenti in merito sono stati forniti nella Circolare n 14/2023.

730/2024: detraibilità spese per acquisto cani guida

La detrazione per le spese di acquisto di cani guida spetta, nella misura del 19 per cento, ai contribuenti non vedenti o ai familiari su cui sono a carico.

I non vedenti sono le persone colpite da cecità assoluta, parziale, o che hanno un residuo visivo non superiore a un decimo ad entrambi gli occhi con eventuale correzione.

Gli artt. 2, 3 e 4 della l. n. 138 del 2001; cui si rimanda per approfondimenti, individuano esattamente le varie categorie di non vedenti aventi diritto alle agevolazioni fiscali, fornendo la definizione di ciechi totali, parziali e ipovedenti gravi.

Attenzione al fatto che la detrazione spetta una sola volta in un periodo di quattro anni, salvo i casi di perdita dell’animale, e può essere calcolata sull’intero ammontare del costo sostenuto (Circolare 22.12.2000 n. 238, paragrafo 1.3).

La detrazione spetta anche per l’acconto versato in un anno d’imposta precedente rispetto a quello in cui è acquistato il cane guida.

In tal caso la detrazione è riconosciuta, in relazione al predetto ammontare, solo se l’acquisto è effettuato entro la data di presentazione della dichiarazione dei redditi relativa all’anno di imposta in cui è stato effettuato il versamento dell’acconto.

La detrazione può essere ripartita in quattro rate annuali di pari importo o in unica soluzione a scelta del contribuente.

La detrazione per l’acquisto del cane guida spetta anche al familiare del quale il soggetto non vedente risulti fiscalmente a carico, a differenza di quelle per il mantenimento del cane.

La detrazione per le spese per l’acquisto cani guida compete per l’intero importo, a prescindere dall’ammontare del reddito complessivo (art. 15, comma 3-quater, del TUIR).

Dall’anno d’imposta 2020, la detrazione per le spese per l’acquisto di cani guida spetta a condizione che l’onere sia sostenuto con versamento bancario o postale ovvero mediante altri sistemi di pagamento “tracciabili”.

Spese per acquisto cani guida: indicazione nel 730/2024

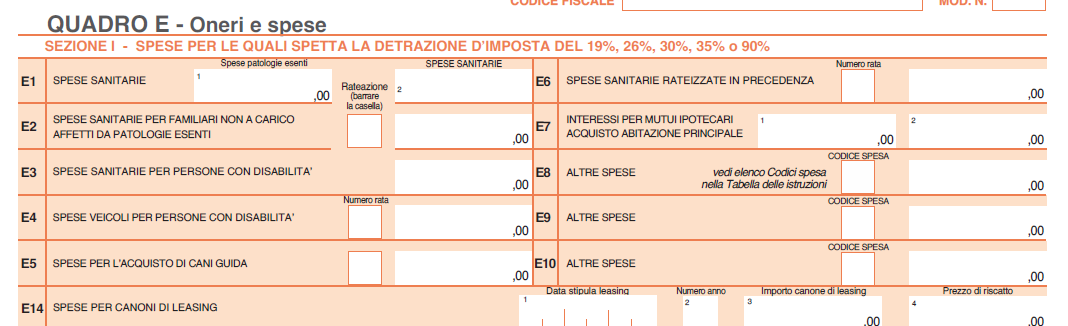

Le spese per l’acquisto di cani guida vanno indicate nel rigo E5 del QUADRO E

Nel dettaglio nel rigo E5 occorre indicare la spesa sostenuta dai ciechi per l’acquisto del cane guida.

La detrazione spetta per l’intero ammontare del costo sostenuto ma con riferimento all’acquisto di un solo cane e una sola volta in un periodo di quattro anni, salvo i casi di perdita dell’animale.

La detrazione può essere ripartita in quattro rate annuali di pari importo, indicando nell’apposita casella del rigo il numero corrispondente alla rata di cui si vuole fruire e l’intero importo della spesa sostenuta.730/2024: la detraibilità delle spese per mantenimento cani guida

Si evidenzia inoltre che dall’imposta lorda si detrae nella misura forfetaria di euro 1.000 la spesa sostenuta per il mantenimento dei cani guida, sostenuta dai non vedenti. Per avere tale detrazione occorre barrare la casella predisposta nel rigo E81.

La detrazione spetta esclusivamente al soggetto non vedente e non anche alle persone di cui questi risulti fiscalmente a carico a prescindere dalla documentazione della spesa effettivamente sostenuta.

Dall’anno d’imposta 2020 la fruizione di questa detrazione varia in base all’importo del reddito complessivo. In particolare essa spetta per intero ai titolari di reddito complessivo fino a 120.000 euro.

In caso di superamento del predetto limite, il credito decresce fino ad azzerarsi al raggiungimento di un reddito complessivo pari a 240.000 euro. Per la verifica del limite reddituale si tiene conto anche dei redditi assoggettati a cedolare secca.

Nella Circolare n 15/2023 sono stati forniti ulteriori approfondimenti.

-

Liquidità micro e PMI: sostegno se fornitrici d’imprese strategiche in crisi

Pubblicata in GU n 65 del 18 marzo la legge n 28 del 15 marzo di conversione con modificazioni del DL n 4/2024 recante disposizioni urgenti in materia di amministrazione straordinaria delle imprese di carattere strategico.

Tra le novità della conversione in legge, vi è l'art. 2-bis recante Misure per il sostegno e l'accesso alla liquidità delle microimprese e delle piccole e medie imprese che forniscono beni e servizi a imprese di carattere strategico ammesse alla procedura di amministrazione straordinaria.

Amministrazione straordinaria imprese carattere strategico: liquidità delle micro e PMI

Nella Legge di conversione del DL n 4/2024 vi è tra le altre , la dell'art. 2-bis con misure per il sostegno e l'accesso alla liquidita' delle microimprese e delle piccole e medie imprese che forniscono beni e servizi a imprese di carattere strategico ammesse alla procedura di amministrazione straordinaria).

In particolare, alle microimprese e alle piccole e medie imprese, come definite nell'allegato I al regolamento (UE) n. 651/2014 della Commissione, del 17 giugno 2014, che incontrano difficoltà di accesso al credito a causa dell'aggravamento della posizione debitoria di imprese committenti che gestiscono almeno uno stabilimento industriale di interesse strategico nazionale ai sensi dell'articolo 1 del decreto-legge 3 dicembre 2012, n. 207, convertito, con modificazioni, dalla legge 24 dicembre 2012, n. 231, e che sono ammesse alla procedura di amministrazione straordinaria in data successiva al 3 febbraio 2024, è concessa a titolo gratuito, a decorrere dal 3 febbraio 2024 e fino alla chiusura della predetta procedura di amministrazione straordinaria, la garanzia del Fondo di cui all'articolo 2, comma 100, lettera a), della legge 23 dicembre 1996, n. 662, su finanziamenti di importo massimo pari ai crediti vantati nei confronti dell'impresa committente, fino alla misura:

- a) dell'80 per cento dell'importo dell'operazione finanziaria, nel caso di garanzia diretta;

- b) del 90 per cento dell'importo dell'operazione finanziaria garantito dal garante di primo livello, nel caso di riassicurazione.

Per l'accesso alla garanzia del Fond le imprese devono aver prodotto, in un periodo non risalente oltre i cinque esercizi precedenti la data di presentazione della richiesta di garanzia, almeno il 35 per cento del fatturato medio complessivo nei confronti del committente sottoposto alle procedure

A tale fine, alla richiesta di garanzia del Fondo deve essere allegata apposita dichiarazione sostitutiva di atto notorio, sottoscritta dal legale rappresentante dell'impresa beneficiaria e controfirmata dal presidente del collegio sindacale o dal revisore unico, ovvero, nel caso in cui tali organi sociali non siano presenti, da un professionista iscritto nel Registro dei revisori legali, nell'Albo dei dottori commercialisti e degli esperti contabili o nell'albo dei consulenti del lavoro, attestante la sussistenza del requisito, alla data della richiesta della garanzia del Fondo.

-

Indicatori di performance aziendale: documento del CNDCEC su Ebitda e PFN

Il CNDCEC ha diffuso in data 15 marzo un documento tecnico su Ebitda e PFN a fini valutativi e negoziali.

Il documento è il risultato di uno studio tecnico dettagliato su:

- l’Ebitda, acronimo di Earnings before interests taxes, depreciation and amortization, anche definito “indicatore alternativo di performance” che può essere uno degli “indicatori finanziari” di cui all’art. 2428 del Codice civile per la redazione della relazione sulla gestione.

- la PFN, definita come ”indicatore alternativo di performance” e le rettifiche al suo calcolo, che nella prassi negoziale delle operazioni di M&A costituiscono oggetto di discussione.

Viene appunto evidenziato che in frequenti applicazioni in ambito finanziario, i due indicatori sono impiegati congiuntamente per il calcolo di uno dei più comuni indici di sostenibilità finanziaria, il rapporto PFN/Ebitda, che assume una significativa valenza per svariati utilizzi quali:

- la misurazione del merito creditizio e l’attribuzione di un credit rating,

- l’analisi della performance finanziaria di periodo e la scrittura di specifiche clausole di disciplina finanziari nei contratti di finanziamento.

Vediamo la nota del CNDCEC che ha presentato lo studio degli esperti sui due indici per valutare il bilancio d'impresa.

Indicatori di performance aziendale: Ebitda e PFN

Come sottolienato dallo stesso presidente dei Commercialisti, Elbano De Nuccio, “Ebitda e Posizione Finanziaria Netta (“PFN”) sono due grandezze contabili a cui si ricorre comunemente nella frequentazione quotidiana del mondo aziendale per individuare degli agili e condivisibili misuratori di performance, nonché per l’esperienza maturata nell’effettuazione di operazioni straordinarie (fusioni o acquisizioni, anche “M&A”).

L’Ebitda pur rappresentando una misura del risultato economico di un periodo aziendale, non è statuito da alcuno standard setter, nè internazionale nè italiano e, in questo senso, è alternativo rispetto alle definizioni “ufficiali”.

L’Ebitda può essere inoltre uno degli “indicatori finanziari” di cui all’art. 2428 del Codice civile per la redazione della relazione sulla gestione.

Esso inoltre è una grandezza utilizzata come:

- a) misuratore di performance economica nonché,

- b) elemento alla base della valutazione dell’impresa.

Il presidente sottolinea che: “Il documento, che è un prezioso strumento da impiegare nel quotidiano dopo aver proposto una definizione di Ebitda che ha origine non teorica bensì empirica, si sofferma in particolare su alcune componenti di costo o ricavo la cui inclusione o esclusione dalla nozione di Ebitda nella prassi non è sempre “pacifica”, ma deve essere valutata in funzione dello specifico contesto. Vengono poi individuate alcune rettifiche alla nozione di Ebitda che la prassi delle operazioni di M&A ha introdotto nell’ultimo decennio, motivate principalmente da esigenze negoziali”.

Per quanto riguarda la PFN, spesso definita come “indicatore alternativo di performance”, de Nuccio sottolinea che il documento si pone l’obiettivo di individuare le rettifiche al calcolo della PFN, che nella prassi negoziale delle operazioni di M&A costituiscono oggetto di discussione.

In frequenti applicazioni in ambito finanziario, i due indicatori sono impiegati congiuntamente per il calcolo di uno dei più comuni indici di sostenibilità finanziaria.

Nella parte conclusiva del documento sono inoltre riportate alcune esemplificazioni pratiche al fine di un migliore comprensione dei concetti e degli intendimenti espressi con lo studio realizzato.

-

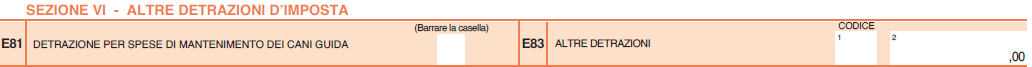

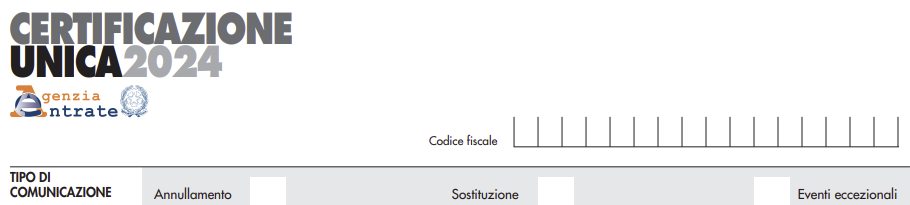

Certificazione Unica 2024: annullamento e sostituzione entro il 21 marzo

Il 18 marzo è scaduto il termine per l'invio della Certificazione Unica 2024 in quanto il 16 marzo, termine ordinario cadeva di sabato.

Però, visti i 5 giorni di tolleranza previsti dalla legge (chiarimento nella Circolare MEF n 195/99), entro il 21 marzo è ancora possibile adempiere nei termini, vediamo maggiori dettagli.

Certificazione Unica 2024: annullamento e sostituzione

Nella CU 2024, il frontespizio si compone dei seguenti riquadri:

- tipo di comunicazione,

- dati relativi al sostituto,

- dati relativi al rappresentante firmatario della comunicazione,

- firma della comunicazione e impegno alla presentazione telematica.

Nel riquadro tipo di comunicazione, vi sono le caselle utili all'annullamento e alla sostituzione della CU 2024

Nell’ipotesi in cui il sostituto d’imposta intenda, prima della scadenza del termine di presentazione annullare una certificazione già presentata, deve compilare una nuova certificazione, compilando la parte relativa ai dati anagrafici del contribuente, barrando la casella “Annullamento” posta nel frontespizio.

Nell’ipotesi in cui il sostituto d’imposta intenda, prima della scadenza del termine di presentazione sostituire una certificazione

già presentata, deve compilare una nuova certificazione comprensiva delle modifiche, barrando la casella

“Sostituzione” posta nel frontespizio.

Qualora si proceda alla sostituzione o all’annullamento di una certificazione già validamente trasmessa, è necessario

predisporre una nuova “Comunicazione” contenente esclusivamente le sole certificazioni da annullare o da sostituire.

Pertanto, nel medesimo invio non potranno essere presenti Certificazioni Uniche ordinarie e Certificazioni Uniche da

sostituire o annullare.

Specchietto di riepilogo

Adempimento

Scadenza

Invio CU all’Agenzia Entrate

18.03.2024 (il 16 è sabato)

Invio CU sostitutiva o di annullamento nei termini

21.03.2024 (5 giorni di tolleranza senza sanzioni rispetto al termine)

Consegna CU sintetica ai contribuenti

18.03.2024 o entro 12 giorni dalla richiesta (per le cessazioni in corso d’anno)

Invio “CU autonomi”

31.10.2024