-

Società cancellata dal registro: il liquidatore resta responsabile per 5 anni

Con la Sentenza n 21981 del 5 agosto la Cassazione statuisce che il liquidatore mantiene la rappresentanza delle imprese cancellate dal registro.

In dettaglio gli effetti della cancellazione della società dal registro delle imprese sono sospesi per cinque anni in favore dell’amministrazione finanziaria e degli agenti di riscossione, ma le pretese tributarie devono essere fatte valere con atti impositivi ritualmente notificati presso la sede legale della società oramai estinta e nei confronti dell’ultimo suo legale rappresentante, amministratore o liquidatore.

E se uno dei soggetti su indicati, nel corso di questi cinque anni è deceduto, l’ente impositore non può rivolgersi ai suoi eredi o agli altri soci.

Registro imprese e cancellazione: il liquidatore è responsabile per altri 5 anni

La sentenza in oggetto riguarda l'articolo 28, comma 4, del decreto legislativo 175/2014, che prevede una deroga all'articolo 2495 del Codice civile.

L'articolo 2495 del Codice civile prevede che, dopo l’approvazione del bilancio finale di liquidazione, il deposito presso l’ufficio del Registro delle imprese e il decorso di 90 giorni senza che sia stato presentato reclamo, il conservatore cancella e la società si estingue.

In deroga a questa norma, l'art 28 comma 4 recita testualmente che, ai soli fini della validità e dell'efficacia degli atti di liquidazione, accertamento, contenzioso e riscossione dei tributi e contributi, sanzioni e interessi, l'estinzione della società di cui all'articolo 2495 del codice civile ha effetto trascorsi cinque anni dalla richiesta di cancellazione del Registro delle imprese.

La Corte di Cassazione ha chiarito che questo rinvio riguarda solo aspetti sostanziali, e non processuali, pertanto il liquidatore conserva i poteri di rappresentanza della società e l'autorità fiscale non può rivolgersi ad altri soggetti.

Questo differimento sospende anche la possibilità per i creditori insoddisfatti di rivalersi sui soci.

In un caso specifico, la Cassazione ha dichiarato illegittima una notifica di accertamento inviata all'erede del liquidatore defunto.

La notifica secondo la Cassazione avrebbe dovuto essere fatta al domicilio fiscale della società o a un nuovo liquidatore, poiché gli eredi non assumono automaticamente il ruolo del defunto, infatti, dalla morte del socio legale rappresentante non può derivare la successione degli eredi nella carica, ma l’incombenza di procedere alla nomina di un nuovo liquidatore.

-

Credito transizione 5.0: via alle comunicazioni di completamento

Attiva dalle ore 12.00 del 12 settembre la funzionalità del portale “Transizione 5.0" per l'invio delle comunicazioni di completamento, disponibile nell'apposita sezione dell'Area Clienti GSE, a seguito della pubblicazione del Decreto Direttoriale MIMIT dell'11 settembre.

Prima dei dettagli ricordiamo che possono accedere al credito d'imposta relativo al Piano di transizione 5.0, i progetti di innovazione avviati dal 1° gennaio 2024 e completati entro il 31 dicembre 2025 che prevedono una riduzione dei consumi energetici nel rispetto dei requisiti indicati nel DM 24 luglio 2024

Transizione 5.0: via alle comunicazioni di completamento

ll Piano Transizione 5.0 è un piano istituito dall art 38 del DL n 19/2024 convertito in Legge 56/2024, in attuazione della Misura 7 Investimento 15 “Transizione 5.0" del Piano Nazionale di Ripresa e Resilienza (PNRR), che riconosce un credito d'imposta alle imprese che effettuano nuovi investimenti in strutture produttive situate in Italia.

Il Piano ha l'obiettivo di sostenere la transizione dei processi di produzione verso un modello efficiente sotto il profilo energetico, sostenibile e basato sulle energie rinnovabili.

L'Investimento si inserisce nell'ambito di progetti di innovazione che hanno l'obiettivo di ridurre i consumi energetici e prevede lo stanziamento di risorse finanziarie per un ammontare complessivo pari a 6,3 miliardi di euro.

La Misura concede un beneficio sotto forma di credito d'imposta proporzionale alla spesa sostenuta per gli investimenti effettuati.

Con il DM 24 luglio 2024 si è data attuazione alla disciplina di cui all'articolo 38, del decreto-legge 2 marzo 2024, n. 19.

Con avviso pubblicato sul sito del MIMIT e del GSE si informa del fatto che è attiva, dal 12 settembre, la funzionalità per inviare la comunicazione di completamento degli investimenti.

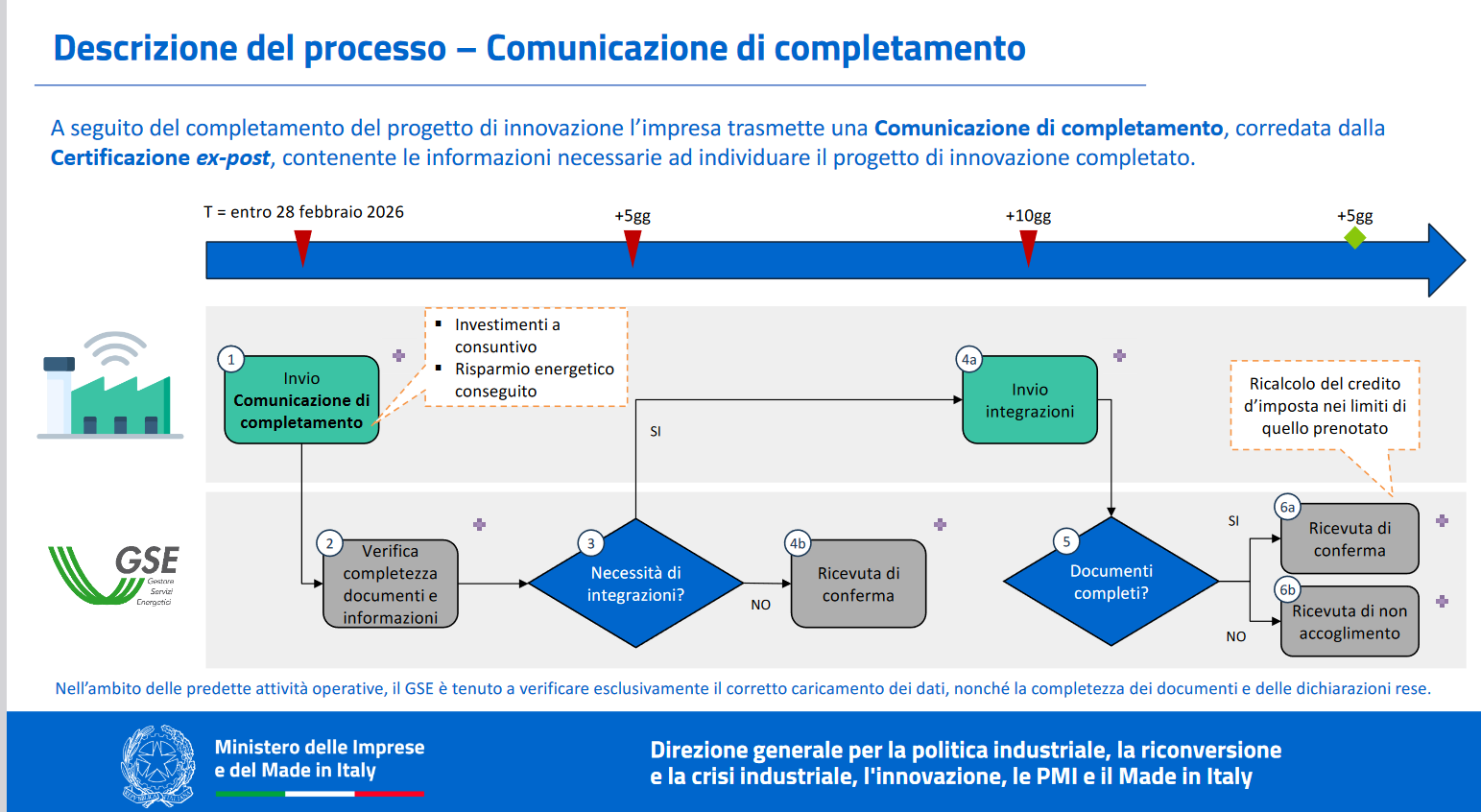

Come evidenziato dalle slide del MIMIT maggiori dettagli sulla comunicazione di completamento lavori:

Fonte Immagine Mimit

Ricordiamo che dal sito GSE, relativamente al credito transizione 5.0 è possibile inviare le comunicazioni previste per tutte e tre le fasi della procedura:

- Comunicazione preventiva,

- Comunicazione relativa all'effettuazione degli ordini,

- Comunicazione di completamento,

Il bonus va prenotato attraverso la procedura informatica aperta dal 7 agosto, entro 30 giorni dalla conferma della prenotazione il beneficiario deve trasmettere una comunicazione relativa all’effettuazione degli ordini accettati dal venditore con pagamento a titolo di acconto pari ad almeno il 20% del costo di acquisizione dei beni agevolabili

Portato a termine il progetto, l’impresa deve trasmettere una comunicazione di completamento, corredata dalla certificazione ex post, contenente le informazioni necessarie a individuare il progetto completato.

Con il decreto firmato dell'11 settembre il MIMIT stabilisce che dalle ore 12 del 12 settembre le suddette comunicazioni possono essere inviate tramite la piattaforma Gse.

-

Decreto Sanzioni: l’IFEL chiarisce le principali novità

L'IFEL Fondazione ANCI ha pubblicato in data 2 settembre una nota a commento delle ripercussioni del Decreto Sanzioni sui tributi degli enti locali, vediamo i principali chiarimenti.

Leggi anche Decreto Sanzioni e Comuni: cosa cambia per l'IMU

Decreto Sanzioni: principali novità per i tributi locali

Il Decreto legislativo 14 giugno 2024, n. 87, noto come decreto sanzioni pubblicato sulla GU del 28 giugno reca modifiche al sistema sanzionatorio tributario, in attuazione dell’art. 20 della legge 9 agosto 2023, n. 111.

La nota IFEL evidenzia che la legge 111/2023 all’art. 20 dispone che nell’esercizio della delega il Governo osserva i principi e criteri direttivi per la revisione del sistema sanzionatorio tributario, amministrativo e penale, con riferimento alle imposte sui redditi, all’IVA, agli altri tributi indiretti nonché ai tributi degli enti territoriali

Tra i commenti di rilievo la Fondazione ANCI ha chiarito che:

- la nuova causa di non punibilità per adeguamento ai documenti di prassi dell'Amministrazione finanziaria qualora il contribuente provveda alla presentazione della dichiarazione integrativa, non risulta applicabile ai tributi comunali in quanto sostanzialmente lesivo dell'autonomia impositiva degli enti locali;

- l'istituto del cumulo giuridico non risulta applicabile ai tributi comunali "in quanto in tale ambito non si verifica quasi mai il concorso formale, il concorso materiale formale e la continuazione, all'intero della singola annualità."

Per approfondimento si rimanda alla nota in oggetto.

Allegati: -

Decreto Sanzioni e Comuni: cosa cambia per l’IMU

Con Nota di approfondimento del 2 settembre 2024, l'IFEL fondazione ANCI ha fornito chiarimenti in merito alla revisione del sistema sanzionatorio tributario prevista dal D.Lgs. 14 giugno 2024, n. 87, noto come Decreto Sanzioni, relativamente alle norme di interesse per gli enti locali.

Vediamo come cambiamo le sanzioni per l'IMU.

Decreto Sanzioni e Comuni: novità per le omissioni IMU

La nota IFEL reca una sezione rubricata Riduzione della sanzione per omesso versamento nella quale viene specificato che l’art. 2, d.lgs. 87/2024, apporta modifiche al Dlgs. 471/1997 e, per quanto di interesse dei Comuni, anche all’art. 13, che al comma 1 prevede la sanzione da comminare per gli omessi o parziali versamenti, riducendola dal 30% al 25%.

La modifica, come anticipato, si applica a decorrere dalle violazioni commesse dal 1° settembre 2024.

Questo implica, ad esempio, che l’omesso versamento dell’acconto IMU 2024 sarà sanzionato con il 30%, mentre l’omesso versamento del saldo con il 25%.

La riduzione della sanzione per omesso/parziale versamento determina, altresì, anche la riduzione delle sanzioni per i tardivi versamenti.

Il secondo periodo dell’art. 13, comma 1, d.lgs. 471/1997, prevede, infatti che per i versamenti effettuati con un ritardo non superiore a 90 giorni, la sanzione di cui “al primo periodo” è ridotta alla metà.

Pertanto, dal 1° settembre 2024, questa sanzione sarà pari al 12,5%.

Il terzo periodo, del citato comma 1, dispone, inoltre, che salva l'applicazione dell'articolo 13 del decreto legislativo 18 dicembre 1997, n. 472 (ovvero del ravvedimento operoso) per i versamenti effettuati con un ritardo non superiore a quindici giorni, la sanzione di cui al secondo periodo è ulteriormente ridotta a un importo pari a un quindicesimo per ciascun giorno di ritardo.

Pertanto, a decorrere dalle violazioni commesse dal 1° settembre 2024, nel caso di versamenti tardivi, si avrà la seguente graduazione delle sanzioni:

- a) per i versamenti effettuati con un ritardo di almeno 91 giorni la sanzione è pari al 25%;

- b) per i versamenti effettuati con un ritardo non superiore a novanta giorni, la sanzione del 25% è ridotta alla metà e quindi si applica la sanzione del 12,5%;

- c) per i versamenti effettuati con un ritardo non superiore a quindici giorni, la sanzione di cui al precedente punto è ulteriormente ridotta a un importo pari a un quindicesimo per ciascun giorno di ritardo (pari allo 0,8333% per ogni giorno di ritardo).

- Senza categoria

Criptovalute: la plusvalenza di 2 mila euro è soglia, non franchigia

L’anno fiscale 2023 è il primo di applicazione della nuova normativa italiana sulle cripto-attività, termine generico utilizzato per indicare le criptovalute, come il bitcoin, e un insieme di altri asset speculativi legati alla blockchain.

Il perno della normativa fiscale sul tema è il nuovo articolo 67 comma 1 lettera c-sexies del TUIR, il quale qualifica come redditi diversi, sottoposti a imposta sostitutiva del 26%, “le plusvalenze e gli altri proventi realizzati mediante rimborso o cessione a titolo oneroso, permuta o detenzione di cripto-attività, comunque denominate, non inferiori complessivamente a 2.000 euro nel periodo d'imposta”.

Il tenore letterale della norma a ben vedere risulta abbastanza chiaro; tuttavia un chiarimento di prassi, pubblicato dall’Agenzia delle Entrate a pagina 47 della circolare 30/E del 27 ottobre 2023, aveva precisato che “la disposizione prevede una soglia (franchigia) minima pari a euro 2.000, da calcolare complessivamente nel medesimo periodo d’imposta”.

La precisazione dell’Agenzia delle Entrate aveva creato una certa incertezza: se era infatti assodato che la soglia o la franchigia interessava la somma di tutte le plusvalenze derivanti da cripto-attività realizzate nell’anno d’imposta, e non la singola operazione, altrettanto chiaro non risultava più se la stessa somma di 2 mila euro dovesse intendersi come soglia o come franchigia.

La differenza non è secondaria e ha delle implicazioni pratiche: se tale somma costituisce franchigia, infatti, sono assoggettate a imposta sostituta solo le eccedenze di plusvalenze che superano la somma di 2 mila euro; diversamente se tale somma costituisce soglia, nel momento in cui viene superata tutte le plusvalenze divengono reddito imponibile.

Se il tenore letterale della norma incisa nel TUIR faceva propendere per l’ipotesi della soglia, l’utilizzo della parola franchigia, che è ben diversa cosa, da parte dell’Agenzia delle Entrate, faceva propendere per la possibilità opposta.

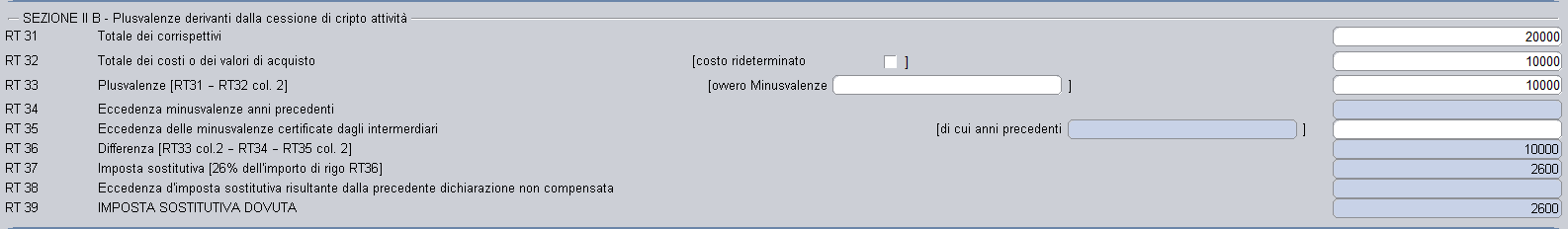

Il modello Redditi PF 2024

Con la pubblicazione del modello Redditi PF 2024, sempre da parte dell’Agenzia delle Entrate, l’incertezza sopra descritta può dirsi risolta; infatti le istruzioni del quadro RT, quel quadro della dichiarazione su cui si dichiarano i redditi di natura finanziaria sottoposti a imposta sostitutiva, in relazione al rigo RT33 colonna 2, a cui è demandata la dichiarazione del totale delle plusvalenze imponibili derivanti da cripto-attività, precisa che l’importo imponibile da dichiarare sul rigo “deve essere non inferiore a 2.000 euro”.

Inoltre, facendo una simulazione utilizzando il software messo a disposizione dall’Agenzia delle Entrate per la compilazione del modello Redditi PF 2024, nel momento in cui sulla colonna 2 del rigo RT33 è esposta una cifra superiore a 2 mila euro, il software automaticamente calcola l’imposta sostitutiva applicando l’aliquota del 26% all’intera somma, senza alcuna franchigia.

In ragione di ciò è da ritenersi che le ambigue precisazioni della circolare 30/E/2024 sono da considerarsi superate e che la somma di 2 mila euro costituisce una soglia superata la quale tutte le plusvalenze derivanti da cripto-attività realizzate nel periodo di imposta divengono imponibili, come era possibile dedurre dalla lettura letterale del disposto normativo.

A ben vedere, lo spirito della norma è chiaramente quello di svincolare dalla tassazione i contribuenti che utilizzano le criptovalute come strumenti di pagamento, oppure realizzano speculazioni di modesta entità; contesto che risulta chiaramente compatibile con la presenza di una soglia reddituale, meno con una franchigia.

-

Bilanci ETS: i nuovi limiti e i chiarimenti del Ministero

La Circolare n 6/2024 del Lavoro fornisce istruzioni pratiche sulle novità introdotte dalla Legge 4 luglio 2024, n.104, recante “Disposizioni in materia di politiche sociali e di enti del Terzo settore” relativamente agli effetti sull’ordinamento contabile degli enti del Terzo settore.

La novità legislativa vuole perseguire l’obiettivo della semplificazione degli oneri amministrativi, con riguardo agli enti di più ridotte dimensioni, attraverso significative modifiche ai limiti dimensionali previsti rispettivamente dagli artt.13, 30 e 31 del Codice, nonché attraverso la disciplina della modulistica di bilancio, vediamo i commenti del Ministero.

Bilanci enti privi di personalità giuridica: nuova soglia dimensionale

La circolare n 6 ha innanzitutto evidenziato che la chiave di volta della nuova disciplina contabile degli ETS risiede nelle modifiche alla disciplina del bilancio degli ETS, contenuta nell’articolo 13 del Codice.

La facoltà del ricorso al rendiconto per cassa, originariamente riconosciuta dal comma 2 agli ETS aventi entrate inferiori ad € 220.000,00, prevede:

- da un lato l’innalzamento del limite dimensionale ad € 300.000,00

- dall’altro il restringimento della platea dei destinatari ai soli ETS privi di personalità giuridica.

Pertanto, spiega la Circolare, gli enti dotati di personalità giuridica, che superino la soglia di € 60.000,00 annui di entrate (di cui al successivo comma 2 -bis), saranno tenuti ad adottare il bilancio di esercizio, costituito, ai sensi del comma 1, dallo stato patrimoniale, dal rendiconto gestionale e dalla relazione di missione.

La modifica vuole contemperare due diverse esigenze:

- da un lato assicurare ad un maggior numero di ETS la possibilità di optare per una struttura dei documenti di bilancio semplificata;

- dall’altro garantire da parte degli enti con personalità giuridica, operanti in un regime di autonomia patrimoniale perfetta, la conoscibilità della consistenza del patrimonio e conseguentemente della capacità dell’ente di fare fronte alle obbligazioni assunte, informazione questa rilevante per gli associati, i terzi (creditori, potenziali donatori) e gli uffici del RUNTS.

L’innalzamento per legge delle soglie al di sotto delle quali è consentito il ricorso al rendiconto di cassa non impedisce naturalmente agli amministratori di optare comunque per il bilancio di esercizio ex art. 13, comma 1, qualora lo ritengano maggiormente adeguato alle caratteristiche ed esigenze dell’ente e dei suoi stakeholders, secondo quanto già espresso nella precedente nota n.17146 del 15.11.2022.

ETS con entrate < 60mila euro: il nuovo rendiconto per cassa

Con il comma 2-bis aggiunto all'articolo all’articolo 13 del Codice del terzo settore dalla Legge 104/2024 è stata introdotta la possibilità per tutti gli ETS aventi entrate non superiori ad € 60.000,00 di utilizzare un rendiconto per cassa ulteriormente semplificato, che riporti l’indicazione delle entrate e delle uscite in forma aggregata.

A tal proposito la Circolare n 6/2024 in oggetto ha evidenziato che ai sensi del comma 3 del medesimo articolo 13, dovrà essere approntato un nuovo modello specifico di rendiconto per cassa, da definirsi, previo parere obbligatorio del Consiglio nazionale del Terzo settore, con decreto del Ministro del lavoro e delle politiche sociali, di concerto con il Ministro dell’economia e delle finanze e con il Ministro della giustizia, che va ad aggiungersi ai modelli già in uso, adottati con il citato D.M. n.39/2020.

Inoltre, considerate le ridotte dimensioni delle entrate annue di tali enti, il legislatore ha ritenuto di far prevalere le esigenze di semplificazione, alla base dell’intervento normativo.Ciò significa che al di sotto di tale limite dimensionale il modello per cassa potrebbe essere utilizzato (si tratta comunque di una scelta rimessa alla responsabilità degli amministratori, come già chiarito nella citata nota direttoriale del 15.11.2022) anche da parte di ETS dotati di personalità giuridica.

Leggi anche Deposito Bilanci ETS: da termine fisso a termine mobile

Allegati: -

Concorso pubblico di progettazione: imponibilità IVA dei premi per i vincitori

Con la lunga istanza di interpello n 177 del 30 agosto, l'ADE chiarisce l'imposizione dei premi corrisposti al termine di un concorso pubblico di progettazione.

Si analizza la procedura dalla fase di presentazione dell’istanza di ammissione e arrivando fino all’erogazione del premio previsto per il vincitore e si chiariscono aspetti sull'imposizione ai fini irpef ma anche ai fini del bollo, vediamo i chiarimenti.

Concorso di progettazione a premi e imponibilità IVA e bollo: chiarimenti ADE

Le Entrate specificano in sintesi che i premi corrisposti a conclusione di un concorso pubblico di progettazione sono soggetti a Iva e a ritenuta a titolo di acconto.

Inoltre, la domanda di partecipazione allo stesso concorso pubblico sconta l’imposta di bollo.

Secondo le Entrate, le disposizioni del DPR n 642/1972 all’articolo 3 della Tariffa allegata, parte I, prevedono l’applicazione dell’imposta di bollo sin dall’origine per le istanze trasmesse per via telematica agli uffici e organi della pubblica amministrazione per ottenere l’emanazione di un provvedimento amministrativo.

L'eventuale esenzione dal tributo riguarda le sole domande di partecipazione ai concorsi pubblici di reclutamento di personale.

Inoltre il premio corrisposto al vincitore e ai classificati, non rientra nell’ambito delle manifestazioni a premio regolate dal DPR n 430/2001, perché i concorsi/operazioni a premio sono effettuati soltanto da imprese produttrici o distributrici dei beni/servizi promozionati.

L'Agenzia ritiene invece che sussistano tutti i requisiti per assoggettare gli importi dei premi all’imposta sul valore aggiunto, perché sono soddisfatti il:

- il requisito soggettivo, in quanto la partecipazione è riservata ad architetti ed ingegneri;

- il presupposto oggettivo, essendo verificata la presenza di un nesso diretto tra prestazione e corrispettivo effettivamente percepito dal soggetto passivo.

L'ade specifica che considerati i premi correlati all’esecuzione del progetto che i professionisti hanno svolto a favore del ministero appaltante, si evidenzia il sinallagma che determina l’assoggettamento della prestazione intellettuale a Iva.

Il nesso diretto sussiste solo quando le due prestazioni si condizionano reciprocamente, ossia che l’una è effettuata solo a condizione che lo sia anche l’altra e viceversa.

Infine, dato che i premi sono considerati come compensi di lavoro autonomo sono soggetti a ritenuta a titolo d'acconto che sarà operata dal sostituto d'imposta Ministero.

Per chiarezza ricordiamo che il concorso in questione è un concorso di progettazione in due gradi indetto dal Ministero istante, ai sensi degli articoli 152 e seguenti del Decreto Legislativo 18 aprile 2016, n. 50 (Codice dei contratti pubblici), e dell'articolo 24 del Decreto-Legge 6 novembre 2021, n. 152, convertito con modificazioni dalla legge 29 dicembre 2021, n. 233.

Il concorso è finalizzato alla presentazione di proposte progettuali per la realizzazione di edifici, da finanziare nell'ambito del Piano Nazionale di Ripresa e Resilienza (PNRR).

Il concorso si articola in due fasi:

- Primo grado: I partecipanti presentano idee progettuali legate a obiettivi specifici. Vengono selezionate le prime cinque proposte per ciascuna area geografica, che accedono al secondo grado del concorso.

- Secondo grado: Ai partecipanti ammessi viene richiesto di sviluppare ulteriormente l'idea progettuale presentata nel primo grado. Al termine di questa fase, viene stilata la graduatoria finale e vengono assegnati premi ai vincitori.

Il concorso è organizzato tramite una piattaforma specifica utilizzata dal Consiglio nazionale dell'ordine degli architetti per la presentazione delle candidature.

Gli edifici progettati saranno realizzati con i fondi del PNRR, e i progetti vincitori diventeranno di proprietà degli enti locali che attuano gli interventi.

L'Agenzia ha chiarito che in questo caso, sinteticamente:

- la domanda di partecipazione al concorso di cui si tratta è soggetta all'imposta di bollo, che deve essere pagata e può essere regolarizzata se non è stata inizialmente assolta.

- Iipremi assegnati ai partecipanti che non vincono sono considerati redditi imponibili, soggetti a IVA e ritenuta d'acconto, e devono essere correttamente riportati nella Certificazione Unica dall'ente che eroga il premio.