-

Credito transizione 5.0: tutte le regole per utilizzarlo

Il credito di imposta transizione 5.0, introdotto dal DL 19/2024, permette alle imprese di ottenere un beneficio fiscale per gli investimenti effettuati in ambito di innovazione e transizione digitale.

Vediamo le regole di fruizione con le precisazioni della circolare MIMIT in caso di modifiche al progetto iniziale comunicato.

Utilizzo credito transizione 5.0: regole MIMIT

Il credito d'imposta transizione 5.0 è utilizzabile esclusivamente in compensazione tramite il modello F24, da presentare attraverso i servizi telematici dell’Agenzia delle Entrate.

La compensazione è possibile solo dopo che il GSE ha trasmesso l’elenco dei beneficiari e l’ammontare del credito spettante all’Agenzia delle Entrate, e trascorsi 5 giorni da tale trasmissione.

Secondo l’art. 13 del DM 24 luglio 2024, il credito è utilizzabile solo decorsi 10 giorni dalla comunicazione da parte del GSE all’impresa dell’importo del credito utilizzabile in compensazione.

Tale comunicazione deve avvenire entro 10 giorni dalla presentazione della comunicazione di completamento da parte dell’impresa.

E' bene evidenziare che qualora siano state apportate modifiche al progetto rispetto a quanto inizialmente certificato, queste devono essere documentate nella certificazione ex post.

Tuttavia, non è possibile includere modifiche sostanziali, come ad esempio l'aggiunta di nuove tipologie di beni o variazioni significative nel perimetro del progetto.

In caso modifiche sostanziali, l’impresa deve rinunciare alla comunicazione di agevolazione e, eventualmente, presentare una nuova richiesta.

Il credito d’imposta può essere utilizzato in una o più quote entro il 31 dicembre 2025. Se non utilizzato entro tale data, può essere riportato e utilizzato in cinque quote annuali di pari importo.

Il credito transizione 5.0 può essere utilizzato anche in un'unica soluzione entro la fine del 2025, senza vincoli specifici di ripartizione.

Il credito d’imposta non è soggetto ai limiti di utilizzo annuale previsti per i crediti da quadro RU (250.000 euro) e per la compensazione nel modello F24 (2 milioni di euro).

Inoltre, non si applica il divieto di compensazione in presenza di debiti iscritti a ruolo superiori a 1.500 euro.

Il credito non può essere ceduto o trasferito

Il credito d’imposta non concorre alla formazione del reddito né della base imponibile IRAP, e non rileva ai fini dei rapporti di cui agli articoli 61 e 109 comma 5 del TUIR.

-

Criptovalute: come compilare il quadro W del modello 730 del 2024

Le criptovalute, rientranti nella più grande famiglia delle cripto-attività, in termini di obblighi dichiarativi sono soggetti a due adempimenti:

- la rilevazione e la tassazione della (eventuale) plusvalenza, nel momento in cui sono cedute;

- la dichiarazione della detenzione, quando sono possedute.

In queste sede affrontiamo l’adempimento relativo alla detenzione delle criptovalute, il cui obbligo dichiarativo è funzionale:

- al monitoraggio fiscale;

- al versamento dell’Imposta sul valore delle cripto-attività.

L’Imposta sul valore delle cripto-attività è una imposta, dovuta nella misura del 2 per mille del valore dell’asset, che sostituisce l’Imposta di bollo e che dovrà essere versata dal contribuente nel caso in cui questa non venga applicata direttamente dall’intermediario residente in Italia (ad esempio quando le criptovalute sono detenute presso un intermediario estero).

In termini di dichiarazione, ciò si concretizza nella compilazione del quadro RW del modello Redditi PF o del nuovo quadro W del modello 730, per i contribuenti che lo possono adottare.

Fino all’anno scorso, i contribuenti che volevano tramettere il modello 730 erano poi obbligati a integrare la dichiarazione trasmettendo separatamente il quadro RW del modello Redditi PF.

Novità del modello 730 del 2024, per l’anno d’imposta 2023, è la previsione del nuovo quadro W che non rende più necessario l’integrazione della dichiarazione.

Vediamo come compilare il nuovo quadro W in caso di possesso di criptovalute, facendo riferimento al modello 730 del 2024, per l’anno d’imposta 2023.

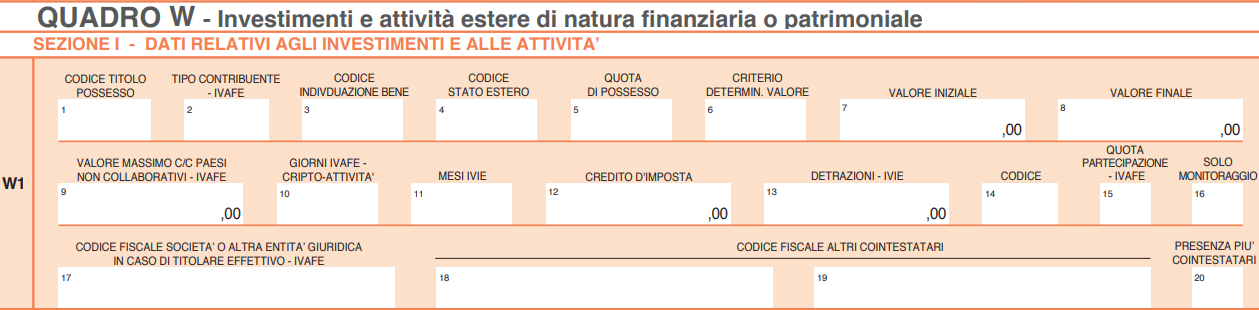

Il quadro W del modello 730 del 2024

Come precisato dalle istruzioni del modello 730 del 2024, bisogna partire col precisare che il quadro va compilato “anche se l’investimento non è più posseduto al termine del periodo d’imposta”.

La compilazione del quadro W inizia con la compilazione del rigo W1 e successivi, uno per ogni attività detenuta all’estero o ogni cripto-attività (in questo caso criptovaluta).

I principali campi del rigo W1, e successivi, a cui fare attenzione sono:

- campo 1 Codice titolo possesso: inserire 1 in caso di proprietà;

- campo 2 Tipo contribuente: va inserito il codice 2, se il contribuente è il titolare effettivo;

- campo 3 Codice individuazione bene: va inserito il codice 21 dedicato alle cripto-attività;

- campo 4 Codice stato estero: le istruzioni del modello precisano che l’inserimento del “codice non è obbligatorio nel caso di compilazione per dichiarare valute virtuali”;

- campo 5 Quota di possesso: va indicata la quota di possesso, in percentuale, dell’investimento: quindi in caso di proprietà esclusiva va indicato 100;

- campo 6 Criterio determinazione del valore: per il valore di mercato va inserito il codice 1;

- campo 7 Valore iniziale: il valore all’inizio del periodo di imposta o al primo giorno di detenzione della cripto-attività, se successivo;

- campo 8 Valore finale: il valore al termine del periodo di imposta o nel momento di dismissione dell’investimento;

- campo 10 Giorni IVAFE Cripto-attività: vanno indicati i giorni di detenzione della criptovaluta durante il periodo d’imposta, ma solo quando l’imposta è effettivamente dovuta;

- campo 16 Solo monitoraggio: da barrare solo nel caso in cui il contribuente adempie all’obbligo dichiarativo ai soli fini di monitoraggio fiscale, ma non è tenuto alla liquidazione dell’imposta.

Particolare attenzione va posta alla modalità di calcolo del valore iniziale e del valore finale dell’asset detenuto: tali valori di norma sono quello d’acquisto e quello al 31 dicembre (o il prezzo di vendita) certificati dall’exchange sul quale le cripto-attività sono detenute (o acquistate o cedute): in mancanza di tali valori possono essere utilizzati quelli forniti da una piattaforma analoga, oppure da siti specializzati nella rilevazione dei valori di mercato delle criptovalute.

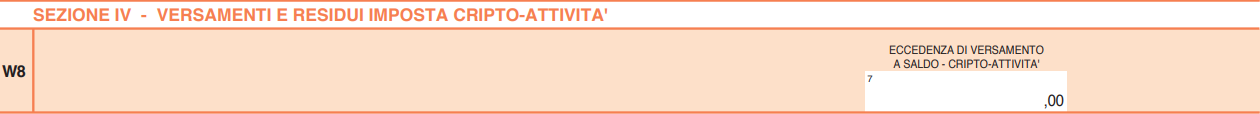

La compilazione del quadro W, sempre in relazione alle criptovalute, termina con la compilazione del rigo W8:

Secondo le istruzioni del modello 730 del 2024, nella colonna 7 va indicato “l’importo dell’eccedenza del versamento a saldo, in particolare va indicata in questa colonna la differenza, se positiva, tra l’imposta dovuta e il totale degli importi versati con il modello F24 indicando il codice tributo 1717 e l’anno 2023”.

-

Società estinta: i soci pagano le sanzioni tributarie

La Suprema Corte con la pronuncia n 23341 del 29 agosto ha enunciato il seguente principio di diritto:

“L’estinzione della società di capitali conseguente alla cancellazione dal registro delle imprese integra un fenomeno successorio connotato da caratteristiche sui generis, connesse al regime di responsabilità dei soci per i debiti sociali nelle differenti tipologie di società con la conseguenza che i soci sono chiamati a rispondere anche per il pagamento della sanzioni tributarie nei limiti di quanto riscosso in sede di liquidazione, venendo, altrimenti, vanificata la ratio sottesa all’art. 7 DL 30.9.2003, n. 769 [ndr. 269], convertito con modificazioni dalla legge 24.11.2003, n 326 funzionale a evitare che gli effetti della sanzione ricadano su un soggetto diverso da quello che si avvantaggia, in concreto, della violazione della norma tributaria”.

Nel caso di specie una Commissione Tributaria Provinciale ha accolto il ricorso proposto dai soci di una srl avverso l'avviso di accertamento con il quale l'Agenzia delle Entrate aveva recuperato a tassazione il maggior imponibile, ai fini IRES, IVA e IRAP in conseguenza del controllo delle compravendite eseguite dalla società.

L'Agenzia delle Entrate ha impugnato la sentenza della CTP e la CTR ha parzialmente accolto l'appello.

In particolare, ha ritenuto nullo l'avviso di accertamento in quanto notificato al legale rappresentante e liquidatore della società, ormai cessata, mentre ha ritenuto corretti gli avvisi di accertamento notificati nei confronti dei soci (considerato che dopo la cancellazione della società dal registro delle imprese i creditori sociali possono far valere i loro crediti nei confronti dei soci fino alla concorrenza delle somme riscosse da questi ultimi in base al bilancio finale di liquidazione), ad eccezione della parte relativa alle sanzioni.

In merito a quest'ultimo profilo la CTR ha ritenuto che nei confronti dei soci difettasse il requisito della colpevolezza e che le sanzioni irrogate violassero l'art 7 DL 30.9.2003, n. 269.

Avverso la sentenza della CTR l'Agenzia delle Entrate ha proposto ricordo in Cassazione.Società estinta: i soci pagano le sanzioni tributarie

La Suprema Corte con la pronuncia n. 23341 dello scorso 29 agosto ha sancito che i soci della società estinta pagano le sanzioni tributarie

La Corte ha specificato che una volta disposta la cancellazione della società dal Registro delle imprese, l’ente, a tutti gli effetti, non esiste più e i soci succedono nei debiti ai sensi dell’art. 2945 del codice civile, limitatamente alle somme riscosse in base al bilancio finale di liquidazione.

La Cassazione specifica che “Il fenomeno successorio sui generis regolato nell’art. 2495, comma 3, c.c. («che tale è anche se si vogliano rifiutare improprie suggestioni antropomorfiche derivanti dal possibile accostamento tra l’estinzione della società e la morte di una persona fisica..», v. Cass., SS.UU., n. 6070 del 2013) presenta, quindi, una contiguità di tipo linguistico e descrittivo più che di tipo sostanziale rispetto alla disciplina delle successioni regolate nel secondo libro del codice civile. Di conseguenza non può trovare applicazione l’art. 8 DLgs. n. 472 del 1997 («L’obbligazione al pagamento della sanzione non si trasmette agli eredi.»), non essendoci alcun margine per qualificare l’estinzione della società e la morte della persona fisica come «casi simili», ai sensi e per gli effetti di quanto previsto nell’art. 12, secondo comma, prel. ai fini dell’interpretazione analogica”.

Occorre per completezza specificare che questo recente orientamento non è in linea con altri precedenti che in base all'art. 8 del DLgs. 472/97 stabilisce che “l’obbligazione per il pagamento della sanzione non si trasmette agli eredi”.

la Cassazione aveva sancito che, in ragione di questo principio, le sanzioni irrogate alla società cancellata dal Registro delle imprese non si trasmettono ai soci, anche in ragione della personalità della sanzione di cui all’art. 2 comma 2 dello stesso decreto (Cass. 9 agosto 2023 n. 24316, Cass. 20 ottobre 2021 n. 29112 e Cass. 7 aprile 2017 n. 9094), in contrasto con ciò che ha sancito la pronuncia di cui si è trattato, vedremo in futuro quale orientamento prenderà piede.

-

Modello 770/2024: codici versamenti sospesi alluvioni

Entro il 31 ottobre va inviato il modello 770/2024.

A tal proposito le Entrate hanno pubblicato il Provvedimento n. 61647 del 26 febbraio con il Modello 770/2024 da

Il 770/2024 è composto da:

- frontespizio,

- quadri SF, SG, SH, SI, SK, SL, SM, SO, SP, SQ, SS, DI, ST, SV, SX e SY.

Tra le novità di quest'anno, si segnalano i codici dei versamenti sospesi, per le alluvioni di Emilia Romagna, Marche e Lombardia, da indicare nei quadri ST e SV.

Prima di dettagliare, ricordiamo che il modello 770/2024 deve essere utilizzato dai sostituti d’imposta, comprese le Amministrazioni dello Stato, per comunicare in via telematica all’Agenzia delle Entrate le ritenute operate su:

- redditi di lavoro dipendente e assimilati,

- redditi di lavoro autonomo, provvigioni e redditi diversi,

- dividendi, proventi e redditi di capitale, ricomprendendo le ritenute su pagamenti relativi a bonifici disposti per il recupero del patrimonio edilizio e per interventi di risparmio energetico (art. 25 del D.L. n. 78 del 31 maggio 2010),

- locazioni brevi inserite all’interno della CU (articolo 4, del decreto legge 24 aprile 2017, n. 50, convertito con modificazioni dalla legge 21 giugno 2017, n. 96),

- somme liquidate a seguito di pignoramento presso terzi e somme liquidate a titolo di indennità di esproprio e di somme percepite a seguito di cessioni volontarie nel corso di procedimenti espropriativi, nonché di somme comunque dovute per effetto di acquisizioni coattive conseguenti a occupazioni d’urgenza.

L'invio del modello 770 è possibile a condizione che il sostituto abbia trasmesso – nei diversi termini previsti dall’art. 4 del D.P.R. 22 luglio 1998 n. 322 (16 marzo 2024) – la Certificazione unica e, qualora richiesto, la Certificazione degli utili.

Modello 770/2024: novità quadri ST, SV

Nel Modello 770/2024 nei dei prospetti ST e SV dovranno essere distinti i codici identificativi dei versamenti dei tributi sospesi nel 2023, causa alluvioni, con ripresa dei versamenti disposta nello stesso anno.

In particolare, al punto 10 (NOTE) dei quadri ST e SV, per il codice Z per sospensione dei termini relativi ai versamenti delle ritenute alla fonte, occorre indicare i codici:

- 1-Se nel rigo sono riportati i dati del versamento che doveva essere effettuato nel periodo compreso tra il 1° maggio 2023 e il 31 agosto 2023 dai sostituti di imposta che, alla data del 1° maggio 2023, avevano la residenza ovvero la sede legale o la sede operativa nei territori di Emilia-Romagna, Marche e Toscana, indicati nell’allegato 1 del decreto-legge 1° giugno 2023 n. 61. I versamenti sospesi sono effettuati, senza applicazione di sanzioni e interessi, in unica soluzione entro il 10 dicembre 2023 (art. 1 decreto-legge 1° giugno 2023 n. 61) (Solo prima e seconda sezione);

- 2-Se nel rigo sono riportati i dati del versamento che doveva essere effettuato nel periodo compreso tra il 2 novembre 2023 e il 17 dicembre 2023 dai sostituti di imposta che, alla data del 2 novembre 2023, avevano la residenza ovvero la sede legale o la sede operativa nei comuni delle province di Firenze, Pisa, Pistoia, Livorno e Prato, indicati nell’allegato A del decreto-legge 18 ottobre 2023 n. 145. I versamenti sospesi sono effettuati, senza applicazione di sanzioni e interessi, in un’unica soluzione entro il 18 dicembre 2023 (art. 21bis del decreto-legge 18 ottobre 2023 n. 145) (Solo prima, seconda e terza edizione);

- 3-Se nel rigo sono riportati i dati del versamento che doveva essere effettuato nel periodo compreso tra il 4 e il 31 luglio 2023 dai sostituti di imposta che, alla data del 4 luglio 2023, avevano la residenza ovvero la sede legale o la sede operativa nei comuni interessati dagli eccezionali eventi meteorologici che hanno colpito il territorio della Regione Lombardia, per i quali è stato dichiarato lo stato di emergenza con deliberazione del Consiglio dei ministri del 28 agosto 2023. Si considerano tempestivi i versamenti effettuati in unica soluzione entro il 31 ottobre 2023 (art. 3 del decreto-legge 29 settembre 2023, n. 132).

-

Dichiarazione dei redditi con solo Frontespizio: non è omessa

Con l'Ordinanza n 21472/2024 della Cassazione viene evidenziato un principio di rilievo secondo il quale, la presentazione della dichiarazione fiscale in via telematica compilata nel solo frontespizio e accettata dal sistema informatico non può considerarsi omessa o nulla.

Secondo la Corte di Cassazione l’Amministrazione finanziaria ha l’onere di fornire la prova che il servizio telematico aveva generato la comunicazione di errore bloccante in modo che il contribuente debba procedere ad altro invio. Vediamo i fatti di causa.Dichiarazione dei redditi con solo frontespizio: non è omessa

L'Agenzia delle Entrate ha eseguito un accertamento d'ufficio per l'anno d'imposta 2003, emettendo un avviso per il pagamento di IRPEF, addizionali regionali e comunali, IRAP e IVA, oltre a sanzioni e interessi.

Il contribuente non aveva presentato la dichiarazione dei redditi per quell'anno, fornendo solo il frontespizio del Modello Unico 2004, ma senza la conferma di ricezione telematica.

Il contribuente ha presentato ricorso alla Commissione Tributaria Provinciale (CTP), sostenendo che la dichiarazione era incompleta e non nulla, quindi l'Agenzia doveva considerarsi decaduta dal potere impositivo per decorso del termine.

La CTP ha accolto il ricorso del contribuente, dichiarando assorbite le altre censure.

La Commissione Tributaria Regionale (CTR) ha rigettato l'appello dell'Agenzia delle Entrate, confermando la decisione della CTP ritenendo che il frontespizio presentato non equivalesse a una dichiarazione nulla o omessa, considerando l'avvenuta ricezione telematica come fatto pacifico.

L'Agenzia delle Entrate ha proposto ricorso per Cassazione, sostenendo che la dichiarazione compilata solo nel frontespizio fosse nulla e che quindi non poteva considerarsi decaduta dal potere impositivo, infatti aveva emesso l’accertamento avvalendosi del maggior termine accertativo previsto nel caso di dichiarazione omessa (art 43 DPR 633/72)

Il ricorso si basa sulla presunta violazione degli articoli 1 del DLgs. n. 471 del 1997 e degli articoli 41 e 43 del DPR n. 600 del 1973.

L'Agenzia ha richiamato un precedente della Cassazione (Sentenza n. 10759 del 2006) per sostenere che una dichiarazione con solo il frontespizio è da considerarsi omessa (secondo la Cassazione non applicabile al caso di specie).

La Cassazione ha affermato che nel contesto delle dichiarazioni telematiche, non può considerarsi "omessa" una dichiarazione priva dei dati necessari per la determinazione dell'imponibile, poiché l'art. 1 del DPR n. 600 del 1973 considera esistente la dichiarazione anche senza questi dati, attribuendo ai redditi non indicati lo status di "non dichiarati".

Il contribuente ha evidenziato che la dichiarazione era stata trasmessa con importi pari a zero e accettata dal software ministeriale, quindi non poteva essere considerata omessa o nulla.

Secondo la Cassazione la presentazione del solo frontespizio, accettata dal sistema informatico senza errori bloccanti, è equiparata a una dichiarazione "in bianco" e non omessa o nulla.

L'Amministrazione finanziaria doveva dimostrare l'esistenza di un errore bloccante, cosa che non è stata fatta. La giurisprudenza ritiene inoltre sanabile una dichiarazione priva di sottoscrizione.

-

Nuovo ravvedimento operoso dal 1 settembre 2024: cosa cambia

Con la pubblicazione in GU n. 150 del 28 giugno 2024 del Dlgs n 87/2024 noto come decreto sanzioni, a partire dal 1° settembre 2024 viene prevista una revisione del sistema sanzionatorio tributario amministrativo e penale, effettuato in attuazione dei principi fissati dalla legge n. 111/2023, che interessa molte disposizioni del decreto legislativo n. 472/1997.

Le modifiche puntano ad attuare i principi contenuti nell’articolo 20 della legge delega, dedicato alle sanzioni e obiettivo principale della riforma è la razionalizzazione del sistema sanzionatorio, al fine di renderlo più equo e proporzionato, adeguandolo anche alle regole degli altri paesi UE.

Vediamo le modifiche all'istituto del ravvedimento operoso, disciplianto dall'art 13 del Dlgs n 472/97 con cui è possibile regolarizzare omessi o insufficienti versamenti e altre irregolarità fiscali, beneficiando della riduzione delle sanzioni.

Nuovo ravvedimento operoso: cosa cambia

Innanzitutto ricordiamo che il ravvedimento operoso è consentito a tutti i contribuenti ed è inibito solo dalla notifica degli atti di liquidazione e di accertamento (comprese le comunicazioni da controllo automatizzato e formale delle dichiarazioni).

In ogni caso, il pagamento e la regolarizzazione non precludono l'inizio o la prosecuzione di accessi, ispezioni, verifiche o altre attività amministrative di controllo e accertamento.

Gli errori, le omissioni e i versamenti carenti possono essere regolarizzati provvedendo spontaneamente alla rimozione formale della violazione commessa (ove necessario, come ad esempio per le violazioni di natura dichiarativa) e al pagamento:

- dell’imposta dovuta,

- degli interessi, calcolati al tasso legale annuo dal giorno in cui il versamento avrebbe dovuto essere effettuato a quello in cui viene effettivamente eseguito,

- della sanzione in misura ridotta.

Modifiche del Decreto Sanzioni al ravvedimento operoso:

Con le modifiche introdotte dal Decreto Sanzioni in vigore al 29 giugno l'art 13 del Dlgs n 472/97 diventa (le novità indicate in grassetto):

- a 1/10 del minimo, nei casi di mancato pagamento del tributo o di un acconto, se esso viene eseguito nel termine di 30 giorni dalla data di scadenza

- a 1/9 del minimo, se la regolarizzazione degli errori e delle omissioni, anche se incidenti sulla determinazione o sul pagamento del tributo, avviene entro il 90° giorno successivo al termine per la presentazione della dichiarazione, oppure, quando non è prevista dichiarazione periodica, entro 90 giorni dall'omissione o dall'errore

- a 1/8 del minimo, se la regolarizzazione degli errori e delle omissioni, anche se incidenti sulla determinazione o sul pagamento del tributo, avviene entro il termine per la presentazione della dichiarazione relativa all'anno nel corso del quale è stata commessa la violazione, oppure, quando non è prevista dichiarazione periodica, entro un anno dall'omissione o dall'errore

- a 1/7 del minimo, se la regolarizzazione degli errori e delle omissioni, anche se incidenti sulla determinazione o sul pagamento del tributo, avviene entro il termine per la presentazione della dichiarazione relativa all'anno successivo a quello nel corso del quale è stata commessa la violazione oppure, quando non è prevista dichiarazione periodica, entro due anni dall'omissione o dall'errore. Col decreto sanzioni diventa: ad un settimo del minimo se la regolarizzazione degli errori e delle omissioni, anche se incidenti sulla determinazione o sul pagamento del tributo, avviene oltre il termine per la presentazione della dichiarazione relativa all'anno nel corso del quale è stata commessa la violazione ovvero, quando non è prevista dichiarazione periodica, oltre un anno dall'omissione o dall'errore;

- a 1/6 del minimo, se la regolarizzazione degli errori e delle omissioni, anche incidenti sulla determinazione o sul pagamento del tributo, avviene oltre il termine per la presentazione della dichiarazione relativa all'anno successivo a quello nel corso del quale è stata commessa la violazione, oppure, quando non è prevista dichiarazione periodica, oltre due anni dall'omissione o dall'errore. Col decreto sanzioni diventa: ad un sesto del minimo se la regolarizzazione degli errori e delle omissioni, anche incidenti sulla determinazione o sul pagamento del tributo, avviene dopo la comunicazione dello schema di atto di cui all' articolo 6-bis, comma 3, della legge 27 luglio 2000, n. 212 , non preceduto da un verbale di constatazione, senza che sia stata presentata istanza di accertamento con adesione ai sensi dell' articolo 6, comma 2-bis, primo periodo del decreto legislativo 19 giugno 1997, n. 218;

- a 1/5 del minimo, se la regolarizzazione degli errori e delle omissioni, anche se incidenti sulla determinazione o sul pagamento del tributo, avviene dopo la constatazione della violazione (ai sensi dell'articolo 24 della legge 7 gennaio 1929, n. 4), ad eccezione dei casi di mancata emissione di ricevute fiscali, scontrini fiscali o documenti di trasporto o di omessa installazione degli apparecchi per l'emissione dello scontrino fiscale. Col decreto sanzioni diventa: ad un quinto del minimo se la regolarizzazione degli errori e delle omissioni, anche se incidenti sulla determinazione o sul pagamento del tributo, avviene dopo la constatazione della violazione senza che sia stata inviata comunicazione di adesione al verbale e, comunque, prima della comunicazione dello schema di atto. La definizione di cui al periodo precedente non si applica alle violazioni indicate negli articoli 6, comma 2-bis, limitatamente all'ipotesi di omessa memorizzazione ovvero di memorizzazione con dati incompleti o non veritieri;

- a un quarto del minimo, se la regolarizzazione degli errori e delle omissioni avviene dopo la comunicazione dello schema di atto relativo alla violazione constatata ai sensi dell’articolo 24 della legge n. 4 del 1929, senza che sia stata presentata istanza di accertamento con adesione.

- a 1/10 del minimo di quella prevista per l'omissione della presentazione della dichiarazione, se questa viene presentata con ritardo non superiore a 90 giorni.

-

Sanzioni tributarie: come vengono ridotte dal 1° settembre

Dal 1° settembre entrano in vigore le principali novità previste, dal Decreto legislativo n 87/2024, con la Revisione del sistema sanzionatorio tributario, previsto dalla Riforma Fiscale ai sensi dell'articolo 20 della legge 9 agosto 2023, n. 111.

Il Decreto consta di 7 articoli ed è entrato in vigore dal 29 giugno, ma con alcune eccezioni che partono appunto da settembre.

Riforma Sanzioni tributarie: alcune delle novità 2024

In attuazione della legge delega per la riforma fiscale (legge 9 agosto 2023, n. 111), che provvede alla complessiva revisione del sistema sanzionatorio tributario, viene pubblicato in GU il Dlgs n 87/2024 della riforma delle sanzioni tributarie.

Le norme non saranno applicabili retroattivamente, e le modifiche rispetto al testo preliminare non sono molte.

Escluse le norme di carattere penale, le novità saranno applicabili dal 1° settembre.

Il filo conduttore della riforma è l’abbassamento delle sanzioni rendendo il sistema repressivo più armonico con il principio di proporzionalità.

Sinteticamente si riepiloga cosa ci si debba aspettare dalla riforma:

In merito al D.Lgs. 471/97 e al D.Lgs. 473/97 ecco alcune delle modifiche:

- l’infedele dichiarazione (imposte sui redditi, IVA, IRAP, 770) non sarà più sanzionata dal 90% al 180% ma in misura fissa del 70% e lo stesso dicasi per le violazioni in tema di fatturazione;

- eliminato l’aumento del terzo per i redditi prodotti all’estero;

- le indebite compensazioni di crediti inesistenti non saranno più sanzionate dal 100% al 200% ma in misura fissa del 70%;

- gli omessi versamenti non saranno più sanzionati con il 30% dell’imposta ma con il 25%.

In ambito IVA:

- riforma del regime sanzionatorio (ex art. 6 comma 8 del DLgs. 471/97);

- per l’IVA addebitata in eccesso, sempre prevista una sanzione fissa da 250 euro a 10.000 euro per l’indebita detrazione anche quando si tratta di operazioni esenti, escluse, non imponibili e non solo per l’errore di aliquota. La detrazione potrà avvenire solo per l’ammontare corretto.

- l’omessa dichiarazione sarà sanzionata in misura “fissa” del 120%, se presentata dopo i 90 giorni ma prima di ogni controllo ci sarà una sanzione del 75% sulle imposte dovute.

Decreto Sanzioni tributarie 2024: alcuni approfondimenti sulle novità

In merito alla disciplina dei reati in materia tributaria, contenuta nel decreto legislativo n. 74/2000, all’articolo 1, comma 1, sono aggiunte le lettere g-quater e g-quinquies che introducono la definizione di crediti non spettanti e crediti inesistenti.

La novità specifica che:

- per crediti non spettanti vanno intesi quelli che, pur in presenza dei requisiti soggettivi e oggettivi specificamente indicati nella disciplina normativa di riferimento, sono fondati su fatti non rientranti nella disciplina attributiva per il difetto di ulteriori elementi o particolari qualità richiesti ai fini del riconoscimento del credito. Sono onsiderati non spettanti i crediti utilizzati in violazione delle modalità di utilizzo previste dalle leggi vigenti ovvero, per la relativa eccedenza, quelli fruiti in misura superiore a quella stabilita dalle norme di riferimento;

- per crediti inesistenti si intendono quelli per i quali mancano, in tutto o in parte, i prescritti requisiti oggettivi o soggettivi o gli stessi sono oggetto di rappresentazioni fraudolente, attuate con documenti materialmente o ideologicamente falsi, simulazioni o artifici.

Una novità introdotta riguarda il sequesto, il nuovo articolo 12-bis del Dlgs n. 74/2000 prevede che il sequestro nei reati tributari finalizzato alla confisca non potrà più essere disposto se l’interessato ha in corso l’estinzione mediante rateizzazione del debito tributario, anche a seguito di procedure conciliative o di accertamento con adesione, e il contribuente risulti in regola con i relativi pagamenti.

Qualora ci sia il concreto pericolo di dispersione della garanzia patrimoniale che si può desumere dalle condizioni reddituali, patrimoniali o finanziarie del reo, tenuto anche conto della gravità del reato, si fa eccezione alla norma suddetta.

Viene modificata la disciplina della “recidiva”, prevedendo, all’articolo 7 del Dlgs n. 472/1997, che la sanzione deve essere aumentata fino al doppio nei confronti di chi, nei tre anni successivi al passaggio in giudicato della sentenza che accerti la violazione o alla definitività dell’atto per mancata impugnazione, è incorso in altra violazione della stessa indole.

La sanzione, inoltre, verrà calibrata sulla base della condotta e delle modalità con cui viene commessa la violazione, con riduzione fino ad un quarto quando concorrono circostanze da cui emerge una sproporzione tra violazione e sanzione, o con aumento fino alla metà in presenza di circostanze di particolare gravità.

Relativamente alle novità apportate al Dlgs n. 471/1997 si procede con l'attenuare le sanzioni tributarie in caso di reddito dichiarato inferiore a quello accertato o in caso di un’imposta inferiore a quella dovuta o di un credito superiore a quello spettante: in questo caso si applicherà la sanzione amministrativa del 70% della maggior imposta dovuta o della differenza del credito utilizzato, con un minimo di 150 euro.

La stessa sanzione si applica se nella dichiarazione sono esposte indebite detrazioni d’imposta ovvero indebite deduzioni dall’imponibile, anche se esse sono state attribuite in sede di ritenuta alla fonte.

La sanzione attuale dovuta va da un minimo del 90% a un massimo del 180 per cento.

Scende al 120% la sanzione per i casi di omessa presentazione della dichiarazione ai fini delle imposte sui redditi, Irap, Iva e dei sostituti d’imposta.

Quando non sono dovute imposte, le sanzioni possono essere aumentate fino al doppio nei confronti dei soggetti obbligati alla tenuta di scritture contabili.

Si rimanda al decreto per tutte le altre novità, evidenzianto lo scudo sanzioni previsto per la dichiarazione integrativa, leggi:

Dichiarazione integrativa con lo scudo sanzioni dal 1° settembre per approfondimento.