-

Obbligo invio telematico documenti e-DAS ed e-AD prorogato al 1° Novembre 2025

La nuova determinazione direttoriale delle Dogane posticipa nuovamente la scadenza per l'invio telematico dei documenti relativi ai prodotti soggetti ad accisa, fornendo ulteriore tempo per adeguarsi alle nuove procedure informatizzate.

e-DAS ed e-AD e invio telematico: proroga necessaria

Con la determinazione direttoriale prot. 345801/RU dell’11 giugno 2024 è stato previsto un nuovo rinvio relativo all’obbligo di presentazione in forma telematica del documento e-DAS e e-AD. Come è noto, Il primo documento serve a scortare i prodotti assoggettati ad accisa (assolta) per la movimentazione in ambito nazionale, il secondo, invece, è utilizzato per la circolazione in sospensioni di imposta dei prodotti soggetti alle imposte indirette previste dal Testo Unico delle Accise (TUA).

L’obbligo di presentazione dei suddetti documenti in forma esclusivamente telematica è stato fissato al 1° novembre 2025. Invero, deve rilevarsi che l’applicazione dell’obbligo in esame è stato già più volte differito, da ultimo, con la determinazione direttoriale prot. n. 130294/RU del 7 marzo 2023, era stato previsto il differimento al 1° luglio 2024 per l’e-AD e al 1° ottobre 2024 per l’e-DAS.

Nello specifico, la proroga è stata ritenuta necessaria dalle Dogane al fine di definire specifiche procedure per l’emissione dell’e-DAS nazionale per il trasporto di gas di petrolio liquefatti per carichi non predeterminati anche in relazione alla disciplina prevista per i destinatari non censiti.

Allo stesso modo le Dogane hanno ritenuto opportuno prorogare i termini di attuazione dell’obbligo di presentazione dell’e-AD per valutare gli effetti sul sistema di informatizzazione dei movimenti e dei controlli con particolare attenzione alla telematizzazione relativa agli oli lubrificanti e bitumi.

In generale, deve rilevarsi che l’esigenza di avviare e definire al meglio un processo di informatizzazione nella movimentazione dei prodotti sottoposti ad accisa nasce dalla volontà del legislatore di arginare fenomeni elusivi. Pertanto, l’informatizzazione impatterà sempre più su tutti gli operatori che sono parte dei processi di produzione, trasformazione e deposito dei beni sottoposti ad accisa.

Leggi anche EMCS tra novità su tracciati e interoperatività con AES: breve sintesi operativa

-

Autotrasporto e Guida Sicura 2024-2025: formazione dei conducenti

Il Comitato Centrale per l’Albo Nazionale delle persone fisiche e giuridiche che esercitano l’Autotrasporto di cose per conto di terzi con la collaborazione di RAM Logistica Infrastrutture e Trasporti SpA, realizzano una seconda edizione della Campagna di formazione “Guidiamo Sicuro” per le annualità 2024 – 2025.

Il progetto avrà una durata di 24 mesi e consisterà nella formazione teorica e pratica di 1.800 conducenti appartenenti alle imprese regolarmente iscritte all’Albo Nazionale Autotrasporto.

La Campagna di formazione ha l’obiettivo di perfezionare le competenze e le conoscenze dei conducenti rispetto a modalità di guida sicure ed ecosostenibili, nonché diffondere le migliori tecniche di guida in modo da determinare minori consumi, una corretta manutenzione del veicolo, maggiore sicurezza stradale e conseguente sostenibilità ambientale.

A tale scopo il Comitato, in collaborazione con RAM, intende selezionare 1.800 conducenti di veicoli stradali adibiti al trasporto merci per conto terzi su tutto il territorio nazionale da avviare ai corsi di formazione.

Autotrasporto e formazione conducenti: come partecipare al Bando Guida sicura

La partecipazione alla procedura di selezione dei conducenti è consentita esclusivamente alle imprese che, alla data di pubblicazione del bando, risultino regolarmente iscritte all’Albo Nazionale Autotrasporto.

Ciascuna impresa richiedente può candidare alla selezione un numero illimitato di conducenti, purché gli stessi, alla data di pubblicazione del bando e per l’intera durata della campagna di formazione, siano titolari, soci, collaboratori o dipendenti dell’impresa richiedente.

Potranno accedere anche i partecipanti alla precedente edizione fermo restando quanto previsto dal successivo articolo 6 ossia "si specifica che verranno ammessi prioritariamente i conducenti che non hanno già usufruito della formazione nella precedente Campagna Guidiamo Sicuro".

Per maggiori dettagli è possibile consultare il Bando 2024-2025.

Autotrasporto e formazione conducenti: presenta la domanda 2024

La domanda di partecipazione, da presentare tramite apposita piattaforma informatica le cui modalità di accesso e funzionamento sono reparibili sul sito del RAM, dovrà essere compilata in ogni sua parte e, una volta generata dalla piattaforma, dovrà essere firmata digitalmente dal Legale Rappresentante dell’impresa richiedente o da un procuratore generale o speciale (in tal caso deve essere prodotta la procura) e, di seguito, inviata tramite la medesima piattaforma a partire dalle ore 12:00 del giorno Lunedì 15 aprile 2024 fino alle ore 12:00 del giorno Lunedì 15 luglio 2024.

L’invio della domanda di partecipazione comporta accettazione integrale di tutte le clausole previste dal presente bando nonché impegno ad eseguire interamente la formazione (sessione di formazione teorica e pratica).

Autotrasporto e formazione conducenti: le lezioni

La Campagna di formazione prevede lo svolgimento di sessioni formative attinenti alle seguenti materie:

- Guida sicura: nozioni teoriche ed esercitazioni pratiche svolte con l’obiettivo di adottare comportamenti di guida corretti nonché di imparare a riconoscere e prevenire le situazioni di pericolo;

- Guida ecosostenibile: nozioni teoriche ed esercitazioni pratiche svolte con l’obiettivo di acquisire uno stile di guida che consenta di risparmiare carburante e diminuire l’usura del veicolo.

-

Mansioni sottoposte ad obbligo di test antidroga

Sulla G.U. n. 234 del 06/10/2008 è stato pubblicato il Provvedimento del 18/09/2008 che recepisce quanto deliberato dalla Conferenza Stato Regioni in materia di definizione delle procedure per gli accertamenti sanitari di assenza di tossicodipendenza o di assunzione, anche sporadica, di sostanze stupefacenti o psicotrope in lavoratori addetti a mansioni che comportano particolari rischi per la sicurezza, l'incolumità e la salute proprie e di terzi.

Si tratta in particolare delle attività inerenti il settore trasporto, quali autisti e addetti alla guida di macchine movimentazione merci (carrelli elevatori, ecc.), nonché di quelle individuate nell'allegato al Provvedimento e riportate nella tabella sottostante.

Per tali mansioni sono obbligatori accertamenti sanitari preventivi e periodici anti droga.

Accertamenti sanitari e sanzioni contro l’uso di droghe al lavoro

Visita medica preventiva:

prima di adibire un lavoratore all'espletamento di mansioni comprese nell'elenco allegato al provvedimento il datore di lavoro provvede a richiedere al medico competente gli accertamenti sanitari del caso, comunicandogli il nominativo del lavoratore interessato.

Il medico competente verifica l'assenza di assunzione di sostanze psicotrope e stupefacenti sottoponendolo a specifici test di screening.

Il medico competente entro 30 giorni dalla richiesta predetta comunica la data ed il luogo della visita al lavoratore interessato almeno un giorno prima.

Visita medica periodica:

nel caso in cui i lavoratori siano addetti a mansioni comprese nel citato elenco, il datore di lavoro deve procedere all'effettuazione di visite mediche periodiche da parte del medico competente con cadenza almeno annuale.Il datore di lavoro informa il lavoratore interessato della data dell'accertamento e gli comunica il luogo ove l'accertamento si svolgerà all'inizio del turno di lavoro del giorno fissato per l'accertamento.

Nel caso in cui il lavoratore non si sottoponga all'accertamento di assenza di tossicodipendenza, la struttura sanitaria competente dispone, entro dieci giorni, un nuovo accertamento.

In caso di rifiuto non motivato del lavoratore, il datore di lavoro, ove non possa adibirlo ad altre mansioni diverse da quelle considerate a rischio, deve farlo cessare dalle mansioni comprese nell'elenco di cui all'allegato, fino a che non venga accertata l'assenza di tossicodipendenza.

Il datore di lavoro che non adempie all'obbligo di fare cessare dalla mansione il lavoratore tossicodipendente è sanzionato con l'arresto da 2 a 4 mesi o con l'ammenda da € 5.164,00 a € 25.799,00.

Le fasi della procedura di accertamento possono essere così riassunte:- il datore di lavoro comunica al medico competente, per iscritto, i nominativi dei lavoratori da sottoporre ad accertamento di assenza di tossicodipendenza e di assunzione di sostanze stupefacenti o psicotrope in base al fatto che svolgono le mansioni a rischio indicate nella citata tabella.

- il medico competente entro 30 giorni da quando riceve l'elenco dal datore di lavoro stabilisce il cronogramma per gli accessi dei lavoratori agli accertamenti definendo date e luogo di esecuzione degli stessi in accordo con il datore di lavoro che dovrà comunicarlo al lavoratore con un preavviso non superiore a un giorno.

- il lavoratore può rifiutarsi di eseguire la visita e viene sospeso dalla mansione; non si presenta agli accertamenti e non produce una valida giustificazione, lo stesso sarà sospeso in via cautelativa dalla mansione a rischio e riconvocato entro 10 giorni; non si presenta ma si giustifica, dovrà essere riconvocato entro dieci giorni.

In caso di positività degli accertamenti di primo livello il lavoratore viene giudicato temporaneamente inidoneo alla mansione e viene inviato alle strutture sanitarie competenti per l'effettuazione degli ulteriori approfondimenti diagnostici di secondo livello.

Qualora gli accertamenti clinici e tossicologici di secondo livello, eseguiti presso la struttura sanitaria competente, risultino positivi, verrà data comunicazione scritta al medico competente, il quale, a sua volta, certificherà l'inidoneità temporanea del lavoratore alla mansione e informerà il datore di lavoro che provvederà tempestivamente a far cessare dall'espletamento della mansione il lavoratore interessato.

In caso di positività il lavoratore avrà diritto ad accedere a programmi di recupero e alla sospensione del rapporto di lavoro.

I costi degli accertamenti sono a carico del datore di lavoro e vengono svolti, su segnalazione dello stesso datore, dal medico competente, mentre, invece, sono a carico del lavoratore le eventuali contro analisi.

ATTENZIONE La visita medica non può essere preassuntiva, perché vietata dalla Legge 300/70, ma deve essere preventiva post assuntiva, cioè effettuata dopo l'assunzione, prima che il lavoratore venga adibito alla mansione.

Tabella mansioni soggette ad test antidroga

Mansioni soggette a sorveglianza antidroga:

la tabella sotto riportata elenca le mansioni e le attività che comportano particolari rischi per la sicurezza, l'incolumità e la salute proprie e di terzi.

1) Attività per le quali e' richiesto un certificato di abilitazione per l'espletamento dei seguenti lavori pericolosi

- impiego di gas tossici (art. 8 del regio decreto 1927, e successive modificazioni);

- fabbricazione e uso di fuochi di artificio (di cui al regio decreto 6 maggio 1940, n. 635) e posizionamento e brillamento mine (di cui al decreto del Presidente della Repubblica 19 marzo 1956, n. 302);

- direzione tecnica e conduzione di impianti nucleari (di cui al decreto del Presidente della Repubblica 30 dicembre 1970, n. 1450, e s.m.).

2) Attività di trasporto

- conducenti di veicoli stradali per i quali e' richiesto il possesso della patente di guida categoria C, D, E , e quelli per i quali e' richiesto il certificato di abilitazione professionale per la guida di taxi o di veicoli in servizio di noleggio con conducente, ovvero il certificato di formazione professionale per guida di veicoli che trasportano merci pericolose su strada;

- personale addetto direttamente alla circolazione dei treni e alla sicurezza dell'esercizio ferroviario che esplichi attivita' di condotta, verifica materiale rotabile, manovra apparati di sicurezza, formazione treni, accompagnamento treni, gestione della circolazione, manutenzione infrastruttura e coordinamento e vigilanza di una o più' attività di sicurezza;

- personale ferroviario navigante sulle navi del gestore dell'infrastruttura ferroviaria con esclusione del personale di camera e di mensa;

- personale navigante delle acque interne con qualifica di conduttore per le imbarcazioni da diporto adibite a noleggio;

- personale addetto alla circolazione e a sicurezza delle ferrovie in concessione e in gestione governativa, metropolitane, tranvie e impianti assimilati, filovie, autolinee e impianti funicolari, aerei e terrestri;

- conducenti, conduttori, manovratori e addetti agli scambi di altri veicoli con binario, rotaie o di apparecchi di sollevamento, esclusi i manovratori di carri ponte con pulsantiera a terra e di monorotaie;

- personale marittimo di prima categoria delle sezioni di coperta e macchina, limitatamente allo Stato maggiore e sottufficiali componenti l'equipaggio di navi mercantili e passeggeri, nonché il personale marittimo e tecnico delle piattaforme in mare, dei pontoni galleggianti, adibito ad attività off-shore e delle navi posatubi;

- controllori di volo ed esperti di assistenza al volo;

- personale certificato dal registro aeronautico italiano;

- collaudatori di mezzi di navigazione marittima, terrestre ed aerea;

- addetti ai pannelli di controllo del movimento nel settore dei trasporti;

- addetti alla guida di macchine di movimentazione terra e merci.

3) Funzioni operative proprie degli addetti e dei responsabili della produzione, del confezionamento, della detenzione, del trasporto e della vendita di esplosivi

-

La flat tax incrementale sul modello Redditi PF 2024

Una delle novità di maggior rilievo del Modello Redditi PF del 2024 è l’introduzione della nuova flat tax incrementale per l’anno d’imposta 2023.

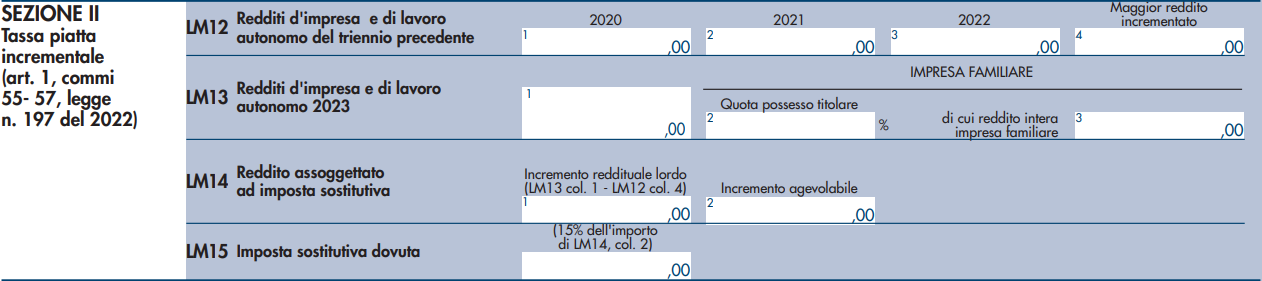

Alla flat tax incrementale è dedicata la sezione II del quadro LM del modello Redditi PF 2024, con maggiore precisione i righi da LM12 a LM15.

Il fatto di inserire la flat tax incrementale nel quadro LM del modello può sembrare curiosa alla luce del fatto che quello è il quadro della dichiarazione annuale dedicato ai contribuenti cosiddetti minimi e forfetari, i quali, per inciso, non possono accedere a questa imposta, essendone esplicitamente esclusi.

La motivazione è da rintracciarsi nel fatto che anche la flat tax incrementale è a tutti gli effetti una imposta sostitutiva delle imposte sui redditi e delle relative addizionali (regionale e comunale), precisamente come le imposte a cui sono sottoposti i contribuenti in regime dei minimi e in regime forfetario.

Il funzionamento della flat tax incrementale

La flat tax incrementale è regolata dalla Legge 197/2022 e, allo stato attuale, opera esclusivamente per il periodo di imposta 2023.

Essa interessa le persone fisiche che esercitano in forma individuale un’attività di impresa o un lavoro autonomo e si applica alla base imponibile costituita dal maggior reddito conseguito dal contribuente nell’anno fiscale 2023 rispetto al reddito più elevato, conseguito dallo stesso, in uno degli anni 2020, 2021 e 2022, maggiorato del 5%.

Il reddito che può essere sottoposto a tassazione non progressiva è un ammontare massimo pari a 40.000 euro e a questo si applica una imposta sostitutiva del 15%. Eventuali redditi superiori a tale importo confluiscono nel reddito complessivo a cui si applicano gli ordinari scaglioni di reddito previsti per l’IRPEF.

Non possono accedere al regime i contribuenti che hanno iniziato l’attività nel 2023, in quanto è richiesto che nel triennio precedente sia stato conseguito reddito per almeno un anno intero (in modo che questo possa fare da confronto per il calcolo del reddito incrementale).

Come anticipato, i contribuenti in regime forfetario non possono usufruire di questo regime, ma possono usufruirne coloro i quali nel 2023 non sono più stati contribuenti forfetari ma lo sono stati nel triennio precedente.

Diversamente, possono invece accedere all’agevolazione i redditi conseguiti nel contesto di una impresa familiare.

L’Agenzia delle Entrate, con la Circolare 18/E del 28 giugno 2023, ha precisato che ai fini dell’imposta sostitutiva non devono essere considerati:

- i redditi delle società di persone attribuiti ai soci per trasparenza;

- i redditi delle società di capitali attribuiti ai soci per trasparenza, in seguito all’esercizio dell’opzione per la trasparenza fiscale;

- i redditi professionali conseguiti in forma associata e imputati ai singoli soci.

Nel caso in cui nel triennio di confronto è stata conseguita una perdita, questa non rileva ai fini del calcolo del reddito soggetto a flat tax incrementale: è come se negli anni precedenti il contribuente avesse conseguito un reddito pari a zero, per cui nel 2023 il reddito soggetto a imposizione sostitutiva sarebbe tutto quello conseguito dal contribuente nel limite dei 40.000 euro previsti.

L’applicazione dell’imposta sostitutiva sulla porzione di reddito sottoposta a flat tax incrementale non rileva ai fini del calcolo degli acconti d’imposta per l’anno fiscale 2024: gli acconti devono essere calcolati utilizzando come ammontare dell’imposta di riferimento l’importo che sarebbe stata dovuta se nell’anno fiscale 2023 non fosse stata disponibile la flat tax incrementale.

La sezione II del quadro LM del modello Redditi PF 2024

L’applicazione della flat tax incrementale sul modello Redditi PF 2024 passa attraverso la compilazione della sezione II del quadro LM, a sua colta composta da quattro righi, da LM12 a LM15.

Il rigo LM12 è dedicato all’esposizione del “Reddito d’impresa e di lavoro autonomo del triennio precedente”: sulle colonne da 1 a 3 vanno indicati, rispettivamente, i redditi conseguiti negli anni fiscali 2020, 2021 e 2022; nella colonna 4 va indicato il reddito maggiore, incrementato del 5%.

Le istruzioni del modello Redditi PF 2024 precisano che ai predetti redditi debba concorrere integralmente “l’eventuale reddito derivante dall’impresa familiare o dall’azienda coniugale non gestita in forma societaria”.

Sul rigo LM13, denominato “Redditi d’impresa e di lavoro autonomo 2023”, va indicato, in colonna 1, l’importo dei redditi d’impresa e di lavoro autonomo conseguiti nell’anno d’imposta 2023; tali importi sono quelli già indicati negli altri quadri della dichiarazione.

Dato che le eventuali perdite non rilevano ai fini della flat tax incrementale, le colonne dei righi LM12 e LM13 non prevedono che possano essere inseriti importi con segno negativo.

Le istruzioni del modello precisano che “nel caso di svolgimento di attività d‘impresa familiare o di azienda coniugale non gestita in forma societaria, l’agevolazione spetta esclusivamente sulla quota di reddito attribuita al titolare della stessa, sebbene ai fini della determinazione dell’incremento reddituale venga considerato, negli anni oggetto di raffronto, l’intero reddito dell’impresa; per cui nel campo 3 del rigo LM13 va inserito il reddito conseguito dall’intera impresa familiare e nel campo 2 la quota di possesso del contribuente”.

Infine il rigo LM 14 è dedicato al calcolo e alla dichiarazione del “Reddito assoggettato ad imposta sostitutiva”: in colonna 1 va indicato l’incremento reddituale lordo, dato dalla differenza tra l’importo indicato sul rigo LM13 colonna 1 e quello esposto sul rigo LM12 colonna 4.

In colonna 2 del rigo LM14 va indicato l’importo effettivamente agevolabile, che è tutto quello indicato in colonna 1, se questo è minore o uguale a 40.000 euro, oppure questa cifra se risulta essere maggiore.

Infine sul rigo LM15 va esposto l’ammontare di imposta sostitutiva dovuta, calcolata applicando l’aliquota del 15% all’importo indicato sul rigo LM14 colonna 2. Tale cifra sarà poi riepilogata sul quadro RX.

-

Bonus export digitale plus 2024: ultima chiamata per le domande

Entro il 12 aprile è possibile presentare domanda per il Bonus Export Digitale Plus.

Invitalia, soggetto gestore della misura, informa i beneficiari della misura ossia le microimprese manifatturiere interessate a ricevere incentivi nelle attività di internazionalizzazione, attraverso l'acquisizione di soluzioni digitali per l'export.

Ricordiamo che l’incentivo è promosso dal Ministero degli Affari Esteri e della Cooperazione Internazionale con l’Agenzia ICE attraverso il Bando dell’8 gennaio 2024.

L'ICE ha pubblicato le regole attuative della misura con Provvedimento del 6 febbraio, vediamo le regole.

Bonus export digitale plus 2024: i beneficiari

Possono beneficiare delle agevolazioni bonus export digitale plus 2024:

- le micro e piccole imprese manifatturiere,

- con sede in Italia,

- anche aggregate in reti o consorzi.

Attenzione al fatto che, i soggetti beneficiari che hanno ottenuto l’agevolazione a valere sulla precedente misura Bonus per l'export digitale, possono richiedere il contributo solo se hanno completato l’iter agevolativo e hanno rendicontato nei termini.

Mentre non possono accedere i soggetti beneficiari già assegnatari del “Bonus per l’Export Digitale” destinatari di provvedimenti di revoca, di decadenza per rinuncia o per mancata rendicontazione.

Bonus export digitale plus 2024: l’agevolazione

Il contributo è concesso in regime “de minimis” per i seguenti importi:

- 10.000 euro alle imprese a fronte di spese ammissibili non inferiori, al netto dell’IVA, a 12.500 euro;

- 22.500 euro alle reti e consorzi a fronte di spese ammissibili non inferiori, al netto dell’IVA, a 25.000 euro.

Si precisa che il contributo è erogato in unica soluzione a seguito di rendicontazione delle spese sostenute presso società fornitrici iscritte all’elenco dei fornitori di soluzioni digitali per l’export istituito ai sensi dell’Autorizzazione del Direttore Generale n. 20/21.

Sono ammissibili esclusivamente titoli di spesa in formato elettronico emessi, in data successiva alla presentazione della domanda di contributo, da fornitori inseriti nell’apposito elenco.

Non è in ogni caso erogabile alcun contributo a fronte di spese ammesse di importo inferiore ad euro 12.500,00 per le MPI e ad euro 25.000,00 per le reti o i consorzi.

Sono previste riserve speciali:- di importo pari a 3 milioni di euro a favore esclusivamente delle aziende aventi sedi operative/produttive nei comuni delle regioni Emilia-Romagna, Marche e Toscana per le quali nel corso del Consiglio dei Ministri del 23 e 25 maggio 2023 è stata deliberata la dichiarazione di stato di emergenza.

- una riserva di importo pari a 1,5 milioni di euro a favore esclusivamente delle aziende aventi sedi operative/produttive nelle province toscane per le quali nel corso del Consiglio dei Ministri del 3 novembre 2023 è stata deliberata la dichiarazione di stato di emergenza.

Bonus export digitale plus 2024: presenta la domanda entro il 12.04

La domanda per il bonus export digitale plus può essere presentata dalle 10:00 del 13 febbraio alle 10:00 del 12 aprile 2024, essendo in possesso di:

- un’identità digitale (SPID o CNS);

- accedendo all'area riservata per compilare online la domanda;

- disponendo di una firma digitale e di un indirizzo di posta elettronica certificata (PEC).

Scarica qui il fac-simile della domanda:

- Modulo di domanda per le imprese (Il fac-simile non va utilizzato per la presentazione della domanda)

- Modulo di domanda per reti e consorzi (Il fac-simile non va utilizzato per la presentazione della domanda)

Bonus export digitale plus 2024: le spese ammissibili

Sono ammissibili al contributo le seguenti spese sostenute dai soggetti beneficiari:

- a) spese per consulenze finalizzate all’adozione di soluzioni digitali, ivi comprese la progettazione e la personalizzazione di processi e soluzioni architetturali informatiche funzionali ai percorsi di internazionalizzazione;

- b) spese per la realizzazione di sistemi di e-commerce verso l’estero, siti e/o app mobile, ivi compresi eventuali investimenti atti a garantire la sincronizzazione con marketplace internazionali forniti da soggetti terzi;

- c) spese per la realizzazione di sistemi di e-commerce che prevedano l’automatizzazione delle operazioni di trasferimento, aggiornamento e gestione degli articoli da e verso il web nonché il raccordo tra le funzionalità operative del canale digitale di vendita prescelto e i propri sistemi di Customer Relationship Management – CRM (ad esempio i sistemi API – Application Programming Interface);

- d) spese per la realizzazione di servizi accessori all’ e-commerce quali quelli di smart payment, predisposizione di portfolio prodotti, traduzioni, shooting fotografici, video making, web design e content strategy;

- e) spese per la realizzazione di una strategia di comunicazione, informazione e promozione per il canale dell’export digitale, con specifico riferimento al portafoglio prodotti, ai mercati esteri e ai siti di vendita online prescelti;

- f) spese per digital marketing finalizzate a sviluppare attività di internazionalizzazione: campagne di promozione digitale, Search Engine Optimization (SEO), costi di backlink e di Search Engine Marketing (SEM), campagne di content marketing, inbound marketing, di couponing e costi per il rafforzamento della presenza sui canali social; spese di lead generation e lead nurturing;

- g) servizi di CMS (Content Management System): restyling di siti web siano essi grafici e/o di contenuti volti all’aumento della presenza sui mercati esteri;

- h) spese per l’iscrizione e/o l’abbonamento a piattaforme SaaS (Software as a Service) per la gestione della visibilità e spese di content marketing, quali strumenti volti a favorire il processo di esportazione;

- i) spese per servizi di consulenza per lo sviluppo di processi organizzativi e di capitale umano finalizzati ad aumentare la presenza sui mercati esteri;

- j) spese per l’upgrade delle dotazioni di hardware necessarie allo sviluppo di processi di cui alle precedenti lettere a) e i).

-

Detraibilità spese scolastiche nella dichiarazione dei redditi 2024

In generale, così come chiarito anche dalla circolare 14/2023 dell'Agenzia delle Entrate, il legislatore ritiene che le spese sostenute ai fini dell’istruzione siano meritevoli di agevolazioni e per tale motivo dall’asilo nido all’università, ogni ciclo scolastico gode di una detrazione, con aliquota sempre pari al 19% ma diverse basi imponibili. Ad esempio:

- la detrazione per la frequenza e il pagamento delle rette mensili dell’asilo nido (pubblico o privato) è del 19% su un importo massimo di 632 euro a figlio;

- la detrazione delle spese sostenute per la frequenza di scuole dell’infanzia, del primo ciclo di istruzione e della scuola secondaria di secondo grado è del 19% fino ad un massimo di 800 euro (per ciascun alunno o studente)

- la detrazione per l’affitto degli studenti fuori sede è del 19% su un importo massimo di 2.633 euro.

In particolare, a partire dal 2015 la c.d. legge della buona scuola ha modificato la detrazione delle spese per la frequenza scolastica che sono state distinte da quelle universitarie. La detrazione spetta:

- sia per le spese di frequenza della scuola secondaria di secondo grado;

- sia per quelle della scuole dell’infanzia e del primo ciclo di istruzione del sistema nazionale, costituito da scuole statali e da scuole paritarie private e degli enti locali.

Il beneficio fiscale riguarda solo le scuole del “sistema nazionale di istruzione”, per questo motivo, le spese di istruzione diverse da quelle universitarie sostenute all’estero, non sono agevolabili.

Detraibilità delle spese scolastiche nel 2024

La detrazione spetta in relazione alle spese per la frequenza di:

- scuole dell’infanzia (scuole materne);

- scuole primarie e scuole secondarie di primo grado (scuole elementari e medie);

- scuole secondarie di secondo grado (scuola superiore).

sia statali, sia paritarie private e degli enti locali.

La detrazione spetta anche in caso di iscrizione ai corsi istituiti in base all’ordinamento antecedente il D.P.R. 8.07.2005, n.212 presso i Conservatori di Musica e gli Istituti musicali pareggiati, in quanto riconducibili alla formazione scolastica secondaria.

Sono invece equiparabili alle spese sostenute per l’iscrizione ai corsi universitari, le spese per la frequenza dei nuovi corsi di formazione istituiti ai sensi del DPR n.212 del 2005 (leggi anche Come detrarre le spese di istruzione universitaria? e Detrazioni 2024 spese universitarie non statali: gli importi)

Tra le spese ammesse alla detrazione rientrano, in quanto connesse alla frequenza scolastica:

- le tasse (a titolo di iscrizione e di frequenza) e i contributi obbligatori;

- i contributi volontari e le erogazioni liberali deliberati dagli istituti scolastici o dai loro organi e sostenuti per la frequenza scolastica. Tali contributi ed erogazioni, anche se versati volontariamente, in quanto deliberati dagli istituti scolastici, non rientrano tra quelli che costituiscono erogazioni liberali finalizzati all’innovazione tecnologica, all’edilizia scolastica e all’ampliamento dell’offerta formativa che danno diritto alla detrazione ai sensi dell’art. 15, comma 1, lett. i-octies), del TUIR.

Si tratta, ad esempio, delle spese per:

- la mensa scolastica e per i servizi scolastici integrativi, quali l’assistenza al pasto e il pre e post scuola. Per tali spese, la detrazione spetta anche quando il servizio è reso per il tramite del comune o di altri soggetti terzi rispetto alla scuola e anche se non è stato deliberato dagli organi d’istituto, essendo tale servizio istituzionalmente previsto dall’ordinamento scolastico per tutti gli alunni delle scuole dell’infanzia e delle scuole primarie e secondarie di primo grado;

- le gite scolastiche, per l’assicurazione della scuola e ogni altro contributo scolastico finalizzato all’ampliamento dell’offerta formativa deliberato dagli organi d’istituto (corsi di lingua, teatro, ecc., svolti anche al di fuori dell’orario scolastico e senza obbligo di frequenza).

Se le spese sono pagate alla scuola, i soggetti che prestano l’assistenza fiscale non devono richiedere al contribuente la copia della delibera scolastica che ha disposto tali versamenti. La delibera va richiesta, invece, nel caso in cui la spesa per il servizio scolastico integrativo non sia sostenuta per il tramite della scuola, ma sia pagata a soggetti terzi (ad esempio, all’agenzia di viaggio).

- Rientrano tra le spese ammesse alla detrazione anche quelle sostenute dal 1° gennaio 2018 per il servizio di trasporto scolastico, anche se reso per il tramite del comune o di altri soggetti terzi rispetto alla scuola e anche se non è stato deliberato dagli organi d’istituto, atteso che, a partire dal 1° gennaio 2018, è possibile detrarre le spese sostenute per l’acquisto degli abbonamenti ai servizi di trasporto pubblico locale, regionale e interregionale.

La detrazione delle spese sostenute per il trasporto scolastico è cumulabile con quella spettante per l’acquisto di abbonamenti ai servizi di trasporto locale, regionale e interregionale, da indicare nel rigo E8-E10, codice 40. Pertanto, ad esempio, un genitore che ha sostenuto la spesa per il servizio di trasporto scolastico per un figlio e che abbia acquistato anche l’abbonamento al servizio di trasporto locale potrà fruire di entrambe le detrazioni, ricorrendone i relativi presupposti. Nel caso in cui il pagamento sia effettuato per più alunni o studenti, ad esempio dal rappresentante di classe, ai fini della fruizione della detrazione è necessario che l’istituto scolastico rilasci un’attestazione dalla quale risultino i dati di ciascun alunno o studente.

Sono escluse dalla detrazione le spese relative all’acquisto di materiale di cancelleria e di testi scolastici per la scuola secondaria di primo e secondo grado (Circolare 02.03.2016 n. 3/E, risposta 1.15).

Limite di detraibilità spese scolastiche 2024

La detrazione per le spese di frequenza indicate è calcolata su un importo massimo di euro 800 per l’anno 2023 per alunno o studente, da ripartire tra gli aventi diritto.

La detrazione non è cumulabile con quella prevista dall’art. 15, comma 1, lett. i-octies), del TUIR per le erogazioni liberali a favore degli istituti scolastici. Tale incumulabilità va riferita al singolo alunno.

Per questo motivo, ad esempio:

- il contribuente che ha un solo figlio e fruisce della detrazione in esame non può fruire anche di quella prevista per le erogazioni liberali;

- il contribuente con due figli, se per uno di essi non si avvale della detrazione per le spese di frequenza scolastica, può avvalersi della detrazione per le erogazioni liberali di cui al citato art. 15, comma 1, lett. i-octies), del TUIR.

Dall’anno di imposta 2020 la detrazione dall’imposta lorda per le spese di istruzione diverse da quelle universitarie spetta:

- per intero ai titolari di reddito complessivo fino a euro 120.000; in caso di superamento del predetto limite, la detrazione decresce fino ad azzerarsi al raggiungimento di un reddito complessivo pari a euro 240.000;

- a condizione che l’onere sia sostenuto con versamento bancario o postale ovvero mediante altri sistemi di pagamento “tracciabili”. Il contribuente dimostra l’utilizzo di sistemi di pagamento “tracciabili” mediante prova cartacea della transazione/pagamento con ricevuta della carta di debito o credito, estratto conto, copia del bollettino postale o del MAV e dei pagamenti con PagoPA.

Detrazione spese scolastiche 2024: documenti da controllare e conservare

È necessario che il contribuente esibisca e conservi le ricevute o quietanze di pagamento recanti gli importi sostenuti nell’anno di imposta 2023 per le spese:

- di istruzione diverse da quelle universitarie,

- della mensa scolastica,

- dei servizi scolastici integrativi

- del servizio di trasporto scolastico.

La ricevuta del bollettino postale o del bonifico bancario intestata al soggetto destinatario del pagamento (che sia scuola, comune o altro fornitore del servizio), deve riportare nella causale:

- l’indicazione del servizio erogato,

- la scuola di frequenza,

- il nome e cognome dell’adulto.

Ulteriore modo per comprovare la spesa sostenuta è un’attestazione, rilasciata dal soggetto che ha ricevuto il pagamento o dalla scuola, certificante:

- l’ammontare della spesa sostenuta nell’anno,

- i dati dell’alunno/studente e

- l’utilizzo di sistemi di pagamento “tracciabili”.

In merito alla tracciabilità dell’onere, ci si può avvalere anche dell’annotazione in fattura/ricevuta fiscale/documento commerciale da parte del percettore delle somme che cede il bene o effettua la prestazione di servizio.

L’attestazione e la relativa istanza sono esenti dall’imposta di bollo, purché indichino l’uso per il quale sono destinati.

Si fa presente che non è possibile integrare il documento relativo alle spese sostenute per la mensa scolastica e per il servizio di trasporto scolastico con i dati mancanti relativi all’alunno o alla scuola.

Tipologia di spesa scolastica Documenti Spese di istruzione diverse da quelle universitarie, mensa scolastica, servizi scolastici integrativi e servizi di trasporto scolastico - Ricevute o quietanze di pagamento recanti gli importi sostenuti a tale titolo nel corso del 2023 – L’utilizzo di sistemi di pagamento “tracciabili” può essere attestato mediante l’annotazione in fattura, ricevuta fiscale o documento commerciale, da parte del percettore delle somme che effettua la prestazione di servizio.

- In mancanza di tale documentazione: ricevuta del versamento bancario o postale, ricevuta della carta di debito o credito, estratto conto, copia bollettino postale o del MAV e dei pagamenti con PagoPA o con applicazioni via smartphone tramite Istituti di moneta elettronica autorizzati.

- La ricevuta del bollettino postale o del bonifico bancario intestata al soggetto destinatario del pagamento – sia esso la scuola, il comune o altro fornitore del servizio – deve riportare nella causale l’indicazione del servizio mensa, del servizio scolastico integrativo o del servizio di trasporto scolastico, la scuola di frequenza e il nome e cognome dell’alunno. La spesa può altresì essere documentata mediante attestazione, rilasciata dal soggetto che ha ricevuto il pagamento o dalla scuola, che certifichi l’ammontare della spesa sostenuta nell’anno e i dati dell’alunno o studente e l’utilizzo di sistemi di pagamento “tracciabili”

Spese per gite scolastiche, assicurazione della scuola e altri contributi scolastici finalizzati all’ampliamento dell’offerta formativa (ad es. corsi di lingua e teatro) - Ricevute o quietanze di pagamento recanti gli importi sostenuti a tale titolo nel corso del 2023 e i dati dell’alunno o studente – L’utilizzo di sistemi di pagamento “tracciabili” può essere attestato mediante l’annotazione in fattura, ricevuta fiscale o documento commerciale, da parte del percettore delle somme che effettua la prestazione di servizio.

- In mancanza di tale documentazione: ricevuta del versamento bancario o postale, ricevuta della carta di debito o credito, estratto conto, copia bollettino postale o del MAV e dei pagamenti con PagoPA o con applicazioni via smartphone tramite Istituti di moneta elettronica autorizzati.

- Qualora il pagamento sia stato effettuato nei confronti di soggetti terzi, attestazione dell’istituto scolastico dalla quale si rilevi la delibera di approvazione e i dati dell’alunno o studente – Se il pagamento riguarda più alunni o studenti, attestazione dell’istituto scolastico dalla quale risultino i dati di ciascun alunno o studente e l’utilizzo di sistemi di pagamento “tracciabili”.

Indicazione spese scolastiche 730/2024

Relativamente alle dichiarazioni 2024 (anno di imposta 2023) quindi, l’importo massimo detraibile da indicare nel quadro E rigo E8-E10 codice 12 (oppure RP8-RP13 nel modello redditi persone fisiche) è di 800 euro per ciascun alunno o studente.

Allegati: L’importo deve comprendere le spese indicate nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica 2024 con il codice onere 12. Non possono essere indicate le spese sostenute nel 2022 che nello stesso anno sono state rimborsate dal datore di lavoro in sostituzione delle retribuzioni premiali e indicate nella sezione “Rimborsi di beni e servizi non soggetti a tassazione – art. 51 Tuir” (punti da 701 a 706) della Certificazione Unica 2023 con il codice onere 12. La detrazione spetta comunque sulla parte di spesa non rimborsata.

L’importo deve comprendere le spese indicate nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica 2024 con il codice onere 12. Non possono essere indicate le spese sostenute nel 2022 che nello stesso anno sono state rimborsate dal datore di lavoro in sostituzione delle retribuzioni premiali e indicate nella sezione “Rimborsi di beni e servizi non soggetti a tassazione – art. 51 Tuir” (punti da 701 a 706) della Certificazione Unica 2023 con il codice onere 12. La detrazione spetta comunque sulla parte di spesa non rimborsata. -

Consorzi tutela Dop Igp: domande di aiuti 2024

È stato pubblicato il Decreto del Ministero dell'Agricoltura, della Sovranità alimentare e delle Foreste che mette a disposizione dei consorzi di tutela 25 milioni di euro per sostenere azioni di

- commercializzazione,

- informazione e divulgazione,

- sviluppo dei prodotti DOP e IGP nonché di rafforzamento della rappresentatività dei consorzi di tutela.

Si tratta di un'ulteriore iniziativa finalizzata a valorizzare le potenzialità delle Indicazioni geografiche, riconosciute globalmente come simbolo di eccellenza.

I beneficiari dell'intervento sono i 176 Consorzi di tutela delle Dop Igp del settore agroalimentare, anche organizzati in associazioni temporanee.Tra le attività finanziabili rientrano:

- campagne di informazione,

- azioni in materia di relazioni pubbliche,

- promozione e pubblicità,

- partecipazione a fiere ed esposizioni di rilevanza nazionale ed internazionale.

Le domande di contributo devono pervenire, a pena di esclusione, Direzione generale, esclusivamente all’indirizzo di posta elettronica certificata:

- [email protected],

- entro e non oltre le ore 23:59 del 15 maggio 2024.

Aiuti 2024 Consorzi tutela Dop Igp: i beneficiari

Il decreto definisce, ai sensi dell’articolo 6, commi 1 e 2, del decreto ministeriale:

- i requisiti richiesti ai soggetti beneficiari,

- l’intensità massima del contributo in relazione alle differenti tipologie di spese ammissibili, nel rispetto della normativa dell’Unione in materia di aiuti di Stato,

- le specificazioni sulle attività finanziabili ed ogni ulteriore aspetto attuativo e di dettaglio,

- nonché le modalità di costituzione e la composizione di un’apposita commissione ministeriale, incaricata di svolgere l’istruttoria relativa all’ammissibilità delle domande di contributo presentate e la valutazione delle stesse, sulla base dei criteri e dei punteggi previsti nella tabella allegata al decreto ministeriale, che ne costituisce parte integrante e sostanziale.

Sono ammessi a presentare domanda di contributo i soggetti indicati nell’articolo 3 del decreto ministeriale.

I soggetti beneficiari devono possedere capacità economica finanziaria, capacità tecnico-organizzativa, mezzi e strumenti idonei per la realizzazione e la gestione delle iniziative proposte, da comprovare mediante:

- a) indicazione dei dati relativi al totale di bilancio e al fatturato con riferimento agli esercizi finanziari 2022 e 2023, oppure al solo esercizio finanziario 2023 nel caso di Consorzi di tutela che sono stati riconosciuti ai sensi dell’articolo 53, comma 15, della legge sui Consorzi di tutela nel corso dell’anno 2023. Se, nel biennio 2022-2023, il valore medio del totale di bilancio e il valore medio del fatturato sono entrambi inferiori all’importo della quota di spesa non coperta da contributo, così come indicata nella domanda di contributo, il soggetto beneficiario deve allegare, altresì, un’idonea referenza bancaria rilasciata da un istituto bancario operante in uno degli Stati membri dell’Unione europea, mediante utilizzo dell’apposita modulistica pubblicata sul sito internet del Ministero;

- b) rappresentazione della struttura organizzativa (organigramma) del soggetto beneficiario, che, oltre agli organi statutari, deve prevedere almeno la presenza di una figura professionale dotata di idonee competenze nei settori di attività previsti dalla presente misura, il cui curriculum vitae deve essere allegato alla domanda di contributo;

- c) indicazione delle attività, analoghe a quelle previste dalla presente misura, svolte in collaborazione e/o con il contributo di pubbliche amministrazioni.

I soggetti beneficiari devono, inoltre, possedere i seguenti requisiti:

- a) essere nel pieno e libero esercizio dei propri diritti;

- b) non trovarsi in stato di fallimento, di liquidazione coatta, di concordato preventivo o in qualsiasi altra situazione equivalente ai sensi della normativa vigente e non avere un procedimento in corso per la dichiarazione di una di tali situazioni;

- c) non aver commesso gravi infrazioni debitamente accertate delle norme in materia di sicurezza sui luoghi di lavoro e di ogni altro obbligo derivante dai rapporti di lavoro;

- d) avere una posizione contributiva regolare, così come risultante dal documento unico di regolarità contributiva (DURC);

- e) essere in regola con gli adempimenti fiscali;

- f) non avere contenziosi con la Pubblica Amministrazione;

- g) avere restituito le somme eventualmente dovute a seguito di provvedimenti di revoca di agevolazioni concesse dalla Pubblica Amministrazione.

Sono, in ogni caso, esclusi dalla concessione di contributi di cui alla presente misura i soggetti:

- a) nei cui confronti sia stata applicata sanzione interdittiva;

- b) i cui legali rappresentanti o amministratori, nonché coloro che convivono con tali soggetti, alla data di presentazione della domanda, si trovino in una delle situazioni di divieto, di decadenza o di sospensione previste dall’articolo 67 del decreto legislativo 6 settembre 2011, n. 159;

- c) i cui legali rappresentanti o amministratori, alla data di presentazione della domanda, siano stati condannati, con sentenza definitiva o decreto penale di condanna divenuto irrevocabile o sentenza di applicazione della pena su richiesta ai sensi dell’articolo 444 del codice di procedura penale, per i reati che costituiscono motivo di esclusione di un operatore economico dalla partecipazione a una procedura di appalto o concessione ai sensi della normativa in materia di contratti pubblici relativi a lavori, servizi e forniture vigente alla data di presentazione della domanda.

I soggetti beneficiari, all’atto della presentazione della domanda di contributo, attestano il possesso dei requisiti previsti dai commi 2 e 3 del presente articolo, nonché l’assenza delle cause di esclusione previste dall’articolo 3 del presente decreto e dal comma 4 del presente articolo, mediante un’apposita dichiarazione resa nelle forme previste dagli articoli 46, 47 e 76 del decreto del Presidente della Repubblica 28 dicembre 2000, n. 445.

Con le medesime modalità e forme previste dal precedente comma 5 i soggetti beneficiari attestano il possesso dei requisiti previsti dall’articolo 3, commi 2 e 3, del decreto ministeriale.

Aiuti 2024 Consorzi tutela Dop Igp: gl esclusi

Non possono presentare domanda di contributo:

- a) le grandi imprese, come definite dall’articolo 2, punto 34), del regolamento (UE) 2022/2472 e dall’articolo 2, punto 24), del regolamento (UE) n. 651/2014;

- b) le imprese in difficoltà, come definite dall’articolo 2, punto 18), del regolamento (UE) n. 651/2014, ad eccezione dei casi previsti dall’articolo 1, paragrafo 5, del regolamento (UE) 2022/2472 e dall’articolo 1, paragrafo 4, lettera c), del regolamento (UE) n. 651/2014;

- c) i soggetti destinatari di un ordine di recupero pendente a seguito di una precedente decisione della Commissione che dichiara gli aiuti concessi dallo Stato membro illegittimi e incompatibili con il mercato interno, conformemente a quanto stabilito dall’articolo 1, paragrafo 4, lettera a), del regolamento (UE) n. 2022/2472 e dall’articolo 1, paragrafo 4, lettera a), del regolamento (UE) n. 651/2014. Articolo 4 (Requisiti dei soggetti beneficiari) 1.

Aiuti 2024 Consorzi tutela Dop Igp: spese ammissibili

Le spese ammissibili agli aiuti alla filiera sono riportate nell’Allegato 2 al decreto, nel rispetto di quanto stabilito dagli articoli 21, 24 e 38 del regolamento (UE) 2022/2472 e dagli articoli 19, 25 e 31 del regolamento (UE) n. 651/2014.

I contributi sono concessi esclusivamente sulla base del rimborso delle spese ammissibili effettivamente sostenute dal soggetto beneficiario.

L’importo massimo e l’importo minimo del contributo concedibile sono previsti dall’articolo 5, commi 1 e 2, del decreto ministeriale,

L’intensità massima di contributo, salvo le ulteriori limitazioni previste nell’ Allegato 2 al presente decreto, è pari:

- a) nel caso delle attività previste dall’articolo 4, comma 1, lettere dalla a) alla d) del decreto ministeriale:

- al 50% delle spese ammissibili, se aventi ad oggetto gli altri prodotti agricoli e alimentari elencati nell’allegato I del regolamento (UE) n. 1151/2012, ai sensi degli articoli 19 e 31 del regolamento (UE) n. 651/2014; al 70% delle spese ammissibili, se aventi ad oggetto i prodotti agricoli destinati al consumo umano elencati nell’allegato I del trattato sul funzionamento dell’Unione europea, ai sensi degli articoli 21 e 24 del regolamento (UE) 2022/2472;

- b) nel caso delle attività previste dall’articolo 4, comma 1, lettera e) del decreto ministeriale:

- al 70% delle spese ammissibili, se aventi ad oggetto gli altri prodotti agricoli e alimentari elencati nell’allegato I del regolamento (UE) n. 1151/2012, ai sensi dell’articolo 25 del regolamento (UE) n. 651/2014; – 5. al 90% delle spese ammissibili, se aventi ad oggetto i prodotti agricoli destinati al consumo umano elencati nell’allegato I del trattato sul funzionamento dell’Unione europea, ai sensi dell’articolo 38 del regolamento (UE) 2022/2472.

Ai sensi dell’articolo 5, comma 3, del decreto ministeriale è consentita l’erogazione di un anticipo del contributo pari al 50% del contributo richiesto, previa presentazione, da parte dei beneficiari del finanziamento, di fideiussione bancaria o assicurativa.

La fideiussione deve garantire la restituzione dell’importo anticipato e prevedere espressamente la rinuncia al beneficio della preventiva escussione del debitore principale, la rinuncia all’eccezione di cui all’art. 1957, comma 2, del codice civile e la sua operatività entro quindici giorni a semplice richiesta dell’amministrazione.